Изменения 2021 года

ВАЖНО!

В 2021 году налогоплательщикам больше не придется сдавать авансовые отчеты по имущественному налогу. Они официально отменены. В апреле 2021 отчитываемся за 4 квартал 2021 год и подаем не расчет, а итоговую декларацию по налогу на имущество за весь 2021 год.

Отмена авансовых отчетов не означает отмену самих авансовых платежей. Если законодатели вашего региона установили правило обязательного авансирования по налогу на имущество, то платить придется каждый квартал.

Есть еще одно новшество. Оно касается порядка исчисления налогового аванса. В 2021 году допускается расчет авансирования по измененной кадастровой стоимости недвижимого объекта, а не по значению, определенному на 1 января отчетного периода.

Кто сдает расчет в 3 квартале 2021

Правила начисления и уплаты имущественного налога и сдачи отчетности по нему регламентируются главой 30 НК РФ. Как и итоговая отчетность за год, декларация по авансу на имущество за 3 квартал 2019 предоставляется теми налогоплательщиками, у которых на балансе учтены имущественные активы, подлежащие обязательному налогообложению (ст. 374 НК РФ). Начиная с 01.01.2019, отчитываются только те юридические лица, у которых имеются объекты недвижимости (письма Минфина № 03-02-08/5904 от 28.02.2013, № 03-02-08/41 от 17.04.2012). Если на балансе учреждения нет объектов недвижимого имущества, то и отчетность в ИФНС не предоставляют.

Индивидуальные предприниматели не подают отчет и не перечисляют в бюджет авансовый платеж на имущество за 3 квартал 2021 года, так как, по общему правилу, оплата взносов для них осуществляется на основании уведомлений из территориальной инспекции.

Определение налоговой базы

При определении налоговой базы не все имущество включается в налоговую базу. Имущество, которое не участвует при определении налоговой базы, разделим на две группы: освобождаемое и льготируемое.

Освобождение от налогообложения

Перечень имущества, которое не признается объектом налогообложения, дан в п. 4 ст. 374 НК РФ. Например, земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы) и другие.

Одновременно с этим из налоговой базы исключаются объекты основных средств, относящиеся к I или II амортизационной группе, т. е. со сроком полезного использования от 1 года до 3 лет включительно (пп. 8 п. 4 ст. 374 НК РФ).

Льготы

В составе льгот учитывается имущество, перечисленное в статье 381 НК РФ. Подробно остановимся на льготе, применяемой в отношении движимых объектов, принятых на учет с 01.01.2013 в качестве основных средств (п. 25 [K=14; P=381; T=ст. 381 НК РФ]).

Если организация применяет указанную льготу, то необходимо следить за региональным законодательством. Субъекты РФ теперь единолично наделены правом устанавливать на своей территории льготы. В случае если регион не воспользуется этим правом, то с 01 января 2021 года льготы, предусмотренные пунктами 24 и 25 статьи 381 НК РФ, на его территории действовать больше не будут.

В какие сроки сдавать в 2021

Налоговое законодательство устанавливает строгие сроки сдачи аванса по налогу на имущество. Представим периодичность подачи расчетов по имущественным взносам в таблице:

| Период, 2021 год | Предельный срок сдачи | Код периода |

| 1 квартал | 30.04.2019 | 21 |

| 2 квартал (полугодие) | 30.07.2019 | 17 |

| 3 квартал (9 месяцев) | 30.10.2019 | 18 |

Последний срок, когда платится налог на имущество организаций и авансы по нему, для каждого субъекта РФ определяют региональные законодатели (ст. 383 НК РФ).

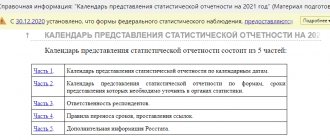

Сроки сдачи: налоговый и отчетный период

Налоговым периодом признается календарный год (п. 1 ст. 379 НК РФ).

Отчетные периоды календарного года зависят от налоговой базы (п. 2 ст. 379 НК РФ):

| Налоговая база | Отчетные периоды |

| Налог рассчитывается исходя из среднегодовой стоимости имущества | I квартал, полугодие, 9 месяцев |

| Налог рассчитывается исходя из кадастровой стоимости имущества | I квартал, II квартал, III квартал |

Вот сроки для 2021 года: за I квартал – не позднее 4 мая 2018 года; за полугодие (II квартал) – не позднее 1 августа 2021 года; за девять месяцев (III квартал) – не позднее 31 октября 2018 года.

В установленные отчетные периоды в налоговые органы принимают расчеты по авансовым платежам не позднее 30 календарных дней с даты окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). Также посмотрите пример расчета средней стоимости имущества за отчетный период.

Внимание: за опоздание с расчетом авансовых платежей по налогу на имущество организацию могут оштрафовать.

Расчеты авансовых платежей признаются документами, необходимыми для налогового контроля.

Во-первых, санкции за несвоевременное представление документов, необходимых для налогового контроля, предусмотрены пунктом 1 статьи 126 Налогового кодекса РФ. Сумма штрафа составляет 200 руб. за каждый непредставленный документ.

Во-вторых, за несвоевременное представление таких документов по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, к ее руководителю) административную ответственность. Сумма штрафа составит от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Стоит отметить, что расчеты авансовых платежей не приравниваются к налоговым декларациям (п. 1 ст. 80 НК РФ). Следовательно, за несвоевременную подачу расчетов организацию нельзя оштрафовать по статье 119 Налогового кодекса РФ (письмо Минфина России от 5 мая 2009 г. № 03-02-07/1-228, п. 15 информационного письма Президиума ВАС РФ от 17 марта 2003 г. № 71, постановления ФАС Восточно-Сибирского округа от 18 января 2006 г. № А58-4095/2005-Ф02-6999/05-С1, Волго-Вятского округа от 27 апреля 2006 г. № А82-2065/2005-27, Дальневосточного округа от 31 мая 2006 г. № Ф03-А51/06-2/1217, Московского округа от 16 сентября 2008 г. № КА-А40/8744-08).

Куда сдавать авансовый расчет

Организации-налогоплательщики должны предоставлять авансовый расчет в ИФНС по месту регистрации и нахождения имущественных объектов по завершению каждого отчетного периода. Крупнейшие организации подают декларацию и расчет строго по месту учета (ст. 83 НК РФ).

Авансовый отчет по налогу на имущество направляется в электронном виде в специализированных программах через телекоммуникационные каналы связи или подается в инспекцию на бумажном носителе лично, через доверенного представителя ответственного лица или по почте с обязательной описью пакета направляемых документов. В электронной форме отчет за авансовые платежи по налогу на имущество за 3 квартал 2021 направляют не только предприятия, относящиеся к категории крупнейших, но и налогоплательщики, среднесписочная численность сотрудников которых составляет 100 человек и более.

Соответствующие счета могут быть предусмотрены к счету 02 «Амортизация основных средств»:

- амортизация по основным средствам, не подлежащим налогообложению;

- амортизация по льготируемым основным средствам;

- амортизация по облагаемым основным средствам.

При этом к каждой группе субсчетов необходимо вести аналитику по видам имущества. Например, к группе «Льготируемые основные средства» с 1 января 2015 г. относится движимое имущество, принятое к учету после 1 января 2013 г. (п.25 ст.381 НК РФ), а также объекты, имеющие высокую энергетическую эффективность в соответствии с перечнем, установленным Правительством РФ либо объекты, имеющие высокий класс энергетической эффективности (п.21 ст.381 НК РФ).

ВОССТАНОВЛЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА,СТОИМОСТЬ

Однако если на балансе у организации нет льготируемых объектов и имущества, не подлежащего налогообложению, то нет смысла открывать дополнительные субсчета к счетам 01 «Основные средства» и 02 «Амортизация основных средств».

Как считать сумму аванса

Сумма взносов за 3 квартал, подлежащая уплате в бюджет, определяется двумя способами:

- По среднегодовой стоимости на основании данных баланса.

- По кадастровой стоимости.

Расчет по среднегодовой стоимости ведется, если у налогоплательщика отсутствуют зафиксированные сведения о кадастровой стоимости.

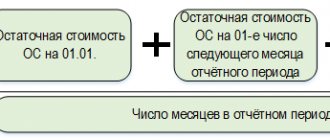

Формула для исчисления аванса такова:

Авансовый платеж = (среднегодовая стоимость активов × % налоговой ставки) / 4.

Среднегодовая стоимость — это база для расчета налога на имущество. Она определяется путем суммирования остаточной стоимости по основным фондам по состоянию на первое число месяца, а затем делится на количество исчисленных месяцев. В расчетной формуле для 3 квартала 2021 года берутся данные об остаточной величине, начиная с 01.01 по 01.10.2019. Полученная сумма делится на 4.

Если плательщик знает величину кадастровой стоимости объекта, то исчисление авансового взноса осуществляется по регистрам кадастра.

Для определения суммы аванса значение по кадастру по состоянию на 01.01.2019 умножается на налоговую ставку, установленную региональными властями (но не выше 2,2%). Полученное значение делится на 4.

При таком вычислении принимается во внимание срок владения и использования основного фонда в течение расчетного периода. Понадобятся и сведения о техническом, функциональном и количественном состоянии актива на отчетную дату.

Сведения о кадастровой стоимости находятся в официальном открытом источнике данных, который формируется по результатам проведенной кадастровой оценки. Предоставляют такие сведения и в локальном отделении Росреестра.

Нужно ли сдавать нулевые декларации по налогу на имущество

Если у вас есть объекты налогообложения, но итоговая сумма налога равна нулю, декларацию нужно сдать. В этом случае вы являетесь плательщиком налога и должны отчитаться, несмотря на то, что налог нулевой.

Такое бывает в двух случаях:

- Ваша недвижимость полностью самортизирована, её остаточная стоимость равна нулю. При этом она облагается налогом по среднегодовой стоимости.

- Вся ваша недвижимость освобождена от налога по федеральным или региональным льготам.

Когда у организации совсем нет недвижимости, признаваемой объектом налогообложения, она не является налогоплательщиком и не должна сдавать декларацию.

Пример расчета аванса

Посчитаем сумму авансового платежа по налогу на имущество для бюджетного учреждения за 3 квартал 2021 года. Рассмотрим пример расчета налога на имущество юридических лиц в 2021 году для СДЮСШОР «АЛЛЮР». У организации на балансе имеется отдельное здание для хранения инвентаря, кадастровая стоимость на 01.01.2019 для этого вида имущества не определена.

Расчет ведется по среднегодовой стоимости. Остаточная стоимость по состоянию на 1 число каждого месяца составляет:

- 01.01.2019 — 1 682 256;

- 01.02.2019 — 1 667 256;

- 01.03.2019 — 1 652 256;

- 01.04.2019 — 1 637 256;

- 01.05.2019 — 1 622 256;

- 01.06.2019 — 1 607 256;

- 01.07.2019 — 1 592 256;

- 01.08.2019 — 1 577 256;

- 01.09.2019 — 1 562 256;

- 01.10.2019 — 1 547 256.

Ставка налога — 2,2%.

Налоговый платеж определяется как произведение средней величины остаточной стоимости и ставки налога. Официальная инструкция по заполнению авансового расчета по налогу на имущество 2021 года предусматривает суммирование всех показателей остаточной стоимости на 1-ое число последующего месяца и выведение среднего показателя. В случае СДЮСШОР «АЛЛЮР» такая усредненная величина составляет 1 614 756 рублей. Авансовый платеж рассчитывается так: (1 614 756 × 2,2%) / 4 = 8881,16.

Сумму аванса округляют до целого значения — СДЮСШОР «АЛЛЮР» надлежит перечислить в бюджет 8881 рубль.

Примеры оценки стоимости имущества

Пример №1.

ООО «Омега» находится в Московской обл. За 2 кв. 2016 стоимостная оценка объекта ОС за рассматриваемый период:

| Дата | Конечная ст-ть ОС | Имущество 1 и 2 ам. Гр. (п.25 ст. 281 НК РФ) |

| 01.04.2016 | 1 850 485 | 350 377 |

| 01.05.2016 | 1 730 375 | 279 806 |

| 01.06.2016 | 1 610 265 | 209 235 |

| 01.07.2016 | 1 490 155 | 138 664 |

Сред.Стоим. ОС 1 297 781,5 руб. ((1 850 485 + 1 730 375 + 1 610 265 + 1 490 155) ÷ 4)

Сред.Стоим.льготируемого имущества 244 520,5 ((350 377 + 279 806 + 209 235 + 138 664) ÷ 4)

Сумма перечисления за 2 квартал равна 23 172 руб. (2,2% * (1 297 781,5 – 244 520,5)).

Пример №2.

ООО «Сигма» является владельцем недвижимого ОС в г. Москва, стоимостной оценкой 12 133 856 руб.

Имущественный сбор равен 157 740 руб. (12 133 856 ×1,3%) в год;

Квартальный платеж составит 39 435 руб. (157 740 ÷4).

Как заполнить расчет

Составили алгоритм формирования налогового расчета по налогу на имущество с учетом нововведений 2021 года. Авансовый отчет по имущественному налогу состоит из титульного листа и трех разделов. В разделе 2 есть дополнительный блок — раздел 2.1. Вот как заполнить авансовый расчет по налогу на имущество 3 квартал 2019 года:

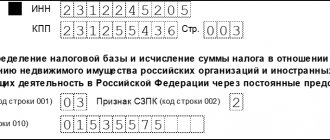

Шаг 1. Заполняем титульный лист.

На нем отражаются регистрационные данные налогоплательщика:

- ИНН;

- КПП и название, а при необходимости — ИНН и КПП реорганизованной организации (при наличии);

- контактный телефон;

- Ф.И.О. руководителя или уполномоченного лица;

- дата подачи.

На первой странице указываются номер корректировки (для первоначального бланка — 0) и различные коды — код налогового периода (за 3 квартал 2021 г. — 18), код территориальной ИФНС, код по месту нахождения или учета (в обычных случаях — 214).

Титульный лист заверяется подписью руководителя и оттиском печати отчитывающегося учреждения.

Шаг 2. Заполняем раздел 1.

Здесь специалист указывает ОКТМО отчитывающейся организации, исчисленную сумму аванса по налогу на имущество и код бюджетной классификации, по которому распределяется платеж.

Шаг 3. Заполняем раздел 2.

Здесь производятся расчетные процедуры. Этот блок авансового расчета заполняется отдельно для каждого недвижимого объекта, находящегося на балансе налогоплательщика. В бланк вносится код вида имущества по номенклатуре из приказа № ММВ-7-21/[email protected] Для основных случаев этот код имеет значение 0.

Затем указывается ОКТМО.

Исполнитель вносит показатели остаточной стоимости актива в строгом соответствии с данными бухгалтерского учета.

Графа 4 расчета предназначена для отражения ОСт по имуществу, облагаемому взносами по льготной ставке. В отчете за 3 квартал заполняются строки с 020 по 110, что соответствует сведениям с 01.01 по 01.10. После внесения базовых данных выполняется исчисление авансовой суммы.

В строке 120 рассчитывается среднее значение по ОСт.

В поле 130 указывается код налоговой льготы (определяется региональными органами) в случае учета льготных активов, а в поле 140 — средняя стоимостная величина по льготному имуществу.

Расчетная ставка налога вносится в строку 170.

Исчисленная авансовая сумма по балансовой стоимости приводится в поле 180.

В новой форме отчетности нет строки 210, аккумулировавшей итоги по состоянию на отчетную дату.

Шаг 4. Заполняем раздел 2.1.

Этот блок предназначен для внесения сведений о кадастровом учете. В первое поле вносится код для кадастрового или условного номера.

В строке 020 приводится наименование имущественного объекта по кадастру.

В новом бланке расчета заполняется и адрес актива, для этого предусмотрены строки с кодом 030.

Адресные поля формируются для тех фондов, у которых есть инвентарный номер, но в момент подачи отчета не присвоено кадастровое или условное обозначение. Если адрес к отчетной дате не присвоен, то в полях ставятся прочерки.

Шаг 5. Заполняем раздел 3.

Третий раздел авансового расчета заполняется аналогично второму блоку — только по кадастровым данным. Здесь указывается код вида имущества, ОКТМО и кодировка вида сведений по отчетному основному средству. Затем приводится кадастровый номер (строка 015) и стоимостные данные (строка 020). Специалист указывает индекс налоговой льготы при наличии (поле 040) и ставку, по которой облагается объект недвижимости (поле 070), на основании чего и рассчитывается сумма, подлежащая уплате в бюджет за 3 квартал 2019 года. Значение вносится в ячейку 090. Итоговые данные по исчисленным взносам из раздела 2 и раздела 3 суммируются и вносятся в раздел 1 как величина аванса по налогу на имущество к перечислению (строка 030 раздела 1).

Налоговая ставка на недвижимость

Согласно ст.380 НК РФ ставка утверждается на региональном уровне и может быть в диапазоне до:

| Год | Ставка для объектов ОС | Ставка для недвижимости (кадастровая цена) |

| Москва | НК% | 2% |

| Др. Регионы | НК% | 2% |

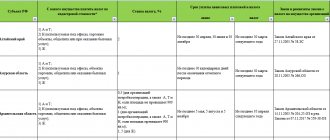

При этом регионы имеют право устанавливать различные ставки с учетом категории ОС компании-налогоплательщика и текущего года. Рассмотрим ставки сбора в субъектах РФ на 2021 год.

| Дополнительные дифф. ставки | ОС-кадастр | Регион |

| не предусмотрено | не предусмотрено | Адыгея |

| да | 0,9 | Алтай |

| не предусмотрено | 2 | Башкортостан |

| учтены | 0,3 | Бурятия |

| учтены | 0,8 | Дагестан |

| не предусмотрено | 2 | Ингушетия |

| да | 1,5 | Кабардино Балкария |

| не предусмотрено | не предусмотрено | Калмыкия |

| учтены | не предусмотрено | Карачаево-Черкесския |

| да | 1,5 | Карелия |

| не предусмотрено | не предусмотрено | Коми |

| не предусмотрено | не предусмотрено | Крым |

| учтены | не предусмотрено | Марий Эл |

| не предусмотрено | не предусмотрено | Мордовия |

| учтены | не предусмотрено | Саха |

| да | 1,5 | Северная-Осетия |

| да | 1,5 | Татарстан |

| не предусмотрено | не предусмотрено | Тыва |

| да | 1,5 | Удмуртия |

| да | 1,5 | Хакасия |

| не предусмотрено | 2 | Чечня |

| учтены | не предусмотрено | Чувашия |

| не предусмотрено | 2 | Алтайский кр. |

| да | 1,5 | Забайкальский кр. |

| учтены | нет | Камчатский кр. |

| да | не предусмотрено | Краснодарский кр. |

| учтены | не предусмотрено | Красноярский кр. |

| учтены | не предусмотрено | Пермский кр. |

| учтены | 0,6 | Приморский кр. |

| да | 1,5 | Ставропольский кр. |

| да | 2 | Хабаровский кр. |

| учтены | 2 | Амурская о. |

| учтены | не предусмотрено | Архангельская о. |

| учтены | 1 | Астраханская о. |

| учтены | 2 | Белгородская о. |

| учтены | не предусмотрено | Брянская обл. |

| учтены | не предусмотрено | Владимирская о. |

| учтены | не предусмотрено | Волгоградская о. |

| учтены | 2 | Вологодская о. |

| учтены | не предусмотрено | Воронежская о. |

| учтены | 1,2 | Ивановская о. |

| не предусмотрено | 2 | Иркутская о. |

| не предусмотрено | 0,75 | Калининградская о. |

| не предусмотрено | не предусмотрено | Калужская о. |

| учтены | не предусмотрено | Кемеровская о. |

| учтены | 1 | Кировская о. |

| да | 1,5 | Костромская о. |

| учтены | 2 | Курганская о. |

| учтены | 2 | Ленинградская о. |

| учтены | 2 | Липецкая о. |

| учтены | 1,5 | Магаданская о. |

| учтены | 1,5 | Московская о. |

| учтены | не предусмотрено | Мурманская о. |

| учтены | 2 | Нижегородская о. |

| учтены | 2 | Новгородская о. |

| да | 1,5 | Новосибирская о. |

| учтены | не предусмотрено | Омская о. |

| учтены | 2 | Оренбургская о. |

| учтены | не предусмотрено | Орловская о. |

| учтены | 2 | Пензенская о. |

| учтены | не предусмотрено | Псковская о. |

| учтены | не предусмотрено | Ростовская о. |

| да | 1,5 | Рязанская о. |

| учтены | 0,9 | Самарская о. |

| учтены | 1 | Саратовская о. |

| учтены | 1 | Сахалинская о. |

| учтены | 1,5 | Свердловская о. |

| учтены | не предусмотрено | Смоленская о. |

| не предусмотрено | не предусмотрено | Тамбовская о. |

| учтены | 2 | Тверская о. |

| учтены | 1 | Томская о. |

| учтены | 2 | Тульская о. |

| учтены | 2 | Тюменская о. |

| учтены | не предусмотрено | Ульяновская о. |

| учтены | 2 | Челябинская о. |

| учтены | не предусмотрено | Ярославская о. |

| учтены | 1,3 | Москва |

| учтены | 1 | Санкт-Петербург |

| учтены | не предусмотрено | Севастополь г. |

| учтены | не предусмотрено | Еврейская АО |

| не предусмотрено | не предусмотрено | Ненецкий АО |

| нет | 2 | Ханты-Мансийский АО |

| учтены | не предусмотрено | Чукотский АО |

| не предусмотрено | 2 | Ямало-Ненецкий АО |

Во всех регионах за исключением р. Крым и г. Севастополь установлена ставка в 2,2 % для расчета имущественного сбора, базой которого установлена среднегодовая стоимостна оценка. Сведения о дифференцированных ставках можно найти в региональных НПА.