Юридическая консультация > Административное право > Госпошлина в налоговом кодексе: основные статьи и правила

Налоговый кодекс – основной документ, регламентирующий систему налогов и сборов, в число которых входит государственная пошлина. Это плата, которая по закону взимается с гражданина за оказываемые государством услуги, связанные с оформлением документов и не только.

Госпошлина в Налоговом кодексе прописана восьмом разделе «Федеральные налоги», подробное ее описание представлено в нескольких пунктах статьи 333. Важно знать, когда вы обязаны платить госпошлину, и каким должен быть ее размер: закон защищает определенные группы граждан и избавляет их от оплаты государственных услуг.

Чем похожи

Налог или сбор – это сумма, взимаемая с частных лиц, организаций и индивидуальных предпринимателей и направляемая в бюджет.

Если не вдаваться в подробности, то, несомненно, госпошлина относится к налогам и сборам, которые имеют общие черты:

- закреплены в Налоговом кодексе РФ;

- поддаются уточнению и изменению суммы на местном уровне;

- оплаченные суммы поступают в казну.

Налоговый учет расходов

Согласно пп.10 п.1 ст. 265 судебные расходы учитываются в составе внереализационных затрат. О порядке принятия расходов и дате списания в законодательстве не уточняется. Для подтверждения расходов потребуется иметь:

- документальное подтверждение;

- экономическую обоснованность затрат;

- связь с судебным процессом (являться одной из сторон);

- наличие вступившего в силу решения судебного органа;

- подтверждение оплат при кассовом методе учета расходов и доходов.

Предприятия, использующие в учете общую систему налогообложения, включают судебные расходы в расчет налоговой базы прибыли. В составе расходов могут отражаться любые затраты, подтвержденные судом. При возмещении расходов сумма включается в состав внереализационных доходов.

Юридическое определение

Налогом называют безвозмездно перечисленные субъектом денежные средства для целей государства или муниципальных образований. Этот платеж является обязательным и уплачивается согласно Налоговому кодексу РФ.

Сбором называют сумму, которую вносят в бюджет за совершение в отношении лиц юридически значимых действий. В отдельных случаях денежные средства оплачивают за ведение предпринимательской деятельности, что может быть обусловлено местным законодательством.

Различия

Чтобы определить, является госпошлина налогом или сбором, нужно рассмотреть их основные характеристики. Первое понятие более емкое, ведь налог – это обязанность всех плательщиков отчислять в казну часть доходов или прибыли. Сбор же не является обязательным. Такой взнос необходим для совершения в отношении плательщика каких-либо действий со стороны государства.

Основными характеристиками налога являются:

- обязательность;

- безвозмездность;

- принудительность;

- необходимость расчета;

- принадлежность бюджетам различных уровней.

Для правильного исчисления суммы платежа необходимо определиться с объектом, знать его базовую стоимость, налоговую ставку и период. Необходимо также понимать, каков порядок взимания налога, чтобы не пропустить установленные сроки.

В отношении сбора действуют иные правила. Его оплачивают разово и за определенную услугу со стороны уполномоченных органов. Это значит, что он необязателен и не может быть принудителен. Однако главным отличием сбора от налога является то, что после оплаты гарантировано выполнение действий юридического характера по получению определенных прав.

Когда появляется необходимость оплаты госпошлины, налог это или сбор, физическому лицу все равно. Имея на руках квитанцию, он вносит установленную законом сумму. Ему абсолютно не важно, как именуется такое действие.

Для юридического лица все сложнее. Форма платежного поручения, с помощью которого возможно перевести денежные средства, требует точного определения назначения взноса и внесения этой информации в соответствующее поле. Однако для банка достаточно информации, что уплачивается государственная пошлина. Сбор это или налог, в поле назначения платежа уточнять не нужно.

Что такое сбор?

Под сбором в законодательстве РФ понимается фиксированный платеж, взимаемый с компаний или граждан в счет оплаты ими неких услуг. Например, тех, что оказываются каким-либо субъектом — частной или государственной организацией. Предположим, это может быть сбор за продажу авиабилета.

Как правило, величина сбора определяется непосредственно субъектом, который его взимает. То есть размеры соответствующих платежей, если речь не идет об услугах, предоставляемых государственным органом, обычно не регулируются законодательством. Также на свое усмотрение субъект, оказывающий услуги, может устанавливать льготы на уплату сбора для тех или иных категорий граждан или фирм.

Сравнение

Чтобы понять, госпошлина — это налог или сбор, необходимо проанализировать эти два понятия по следующим признакам:

- Цель. Любой сбор предназначен для обеспечения деятельности тех органов, которые предоставляют услугу или регистрируют право на что-либо. Налог не направляют на что-то конкретное.

- Регулярность. Сбор оплачивают разово, а налог – с постоянной периодичностью.

- Законодательная поддержка. Необходимость сбора устанавливают индивидуально. Он зависит не от субъекта, а от характера оказываемой услуги. Плательщики налога определяются на законодательном уровне.

- Сумма. Для сбора размер платы зафиксирован, для налога – зависит от базы, ставки и возможной льготы.

- Дата. Сборы не привязаны ко времени, а обусловлены потребностью плательщика. Налоги оплачиваются по истечении отчетного периода в ограниченные сроки.

- Прекращение обязательств. Налоги с юридических лиц взимают до тех пор, пока фирма не прекратила свое существования. Физические лица оплачивают их пожизненно. Исключение составляют ряд налогов, которые не взимаются с отдельных категорий граждан, например налог на имущество с пенсионеров. Сборы – это разовые суммы за услуги.

- Индивидуальные особенности плательщика. Учитываются для налогов и не имеют значения для сборов.

- Результат. Оплата налога только избавляет от неприятных последствий, а сбора – дает право на что-либо.

- Неуплата: налога грозит принудительным взысканием вместе с пеней, сбора – приведет к неполучению услуги.

Определение судебных издержек судебным органом

Признание понесенных издержек осуществляется судом в каждом конкретном случае. Отнесение расходов проигравшей стороне не производится без подачи требований. О необходимости покрытия расходов требуется обратиться к суду и внести просьбу в исковое заявление либо в форме дополнительных требований, заявленных в ходе заседания. При покрытии расходов возникают несколько вариантов погашения.

| Порядок действий | Компенсация расходов |

| Пошлина уплачена истцом, заявление не представлено в суд | Возврат осуществляется территориальным отделением ИФНС до истечения 3 лет |

| Пошлина уплачена, исковое заявление удовлетворено в досудебном порядке | Сумма пошлины и издержек в ряде случаев возвращают по отдельному иску |

| Исковые требования удовлетворены частично | Расходы, понесенные истцом, компенсируются частично, в части признания иска или на усмотрение суда |

| Ответчик не имеет обязанности по уплате госпошлины | Компенсации подлежат только издержки, сумма госпошлину истцу не покрывается |

Не подлежат покрытию расходы, понесенные истцом в порядке досудебного рассмотрения требований. В составе расходов часто возникают затраты на услуги адвокатов, юристов. Суды не признают подобные расходы и не относят за счет проигравшей процесс стороны.

В ряде случаев проигравшее иск лицо может избежать покрытия расходов выигравшей стороне. Для принятия судом решения необходимо обратиться к суду с заявлением представить документальное подтверждение сложного материального положения, непреднамеренности мотивов нанесения ущерба и погасить требования в процессе разбирательства или при получении отсрочки.

Классификация

Налоги и сборы разделяют по следующим направлениям:

- По способу взимания: прямые и косвенные. Первые зависят только от размера фактического или ожидаемого дохода. Вторые связаны или с расходами, или с реализацией. Примером косвенных взносов может служить сбор за пользование недрами или налог на прибыль.

- По месту: федеральные, региональные и местные.

- По субъекту оплаты: для физлиц, для юрлиц и смешанные.

- По пополнению: закрепленные, которые идут только в федеральный бюджет, и регулирующие (с распределением средств по разным уровням).

Понятие госпошлины

Налоги, сборы и их признаки разъяснены достаточно подробно. Теперь можно без труда разобраться с государственной пошлиной и понять, к какому виду платежа она относится.

По факту это платеж, установленный российским законодательством. Он взимается на всей территории России в одном и том же размере за совершение действий юридического характера или за выдачу определенного документа при обращении в арбитражные и мировые суды, суды общей юрисдикции и иные организации с целью совершения определенных действий:

- нотариального характера;

- приобретения гражданства;

- въезда и выезда из РФ.

Обязательна пошлина при регистрации:

- лекарственных препаратов и медицинских изделий;

- актов гражданского состояния;

- прав собственности;

- транспорта;

- юридических лиц;

- политических партий;

- средств массовой информации.

Также на законодательном уровне определена оплата этого взноса:

- за использования некоторых слов государственного значения при присвоении наименования организации;

- при получении разрешения на перемещение через границу опасных отходов;

- за выдачу разрешения на ввоз и вывоз культурных ценностей, редких животных и растений.

Все вышеперечисленное однозначно определяет госпошлину. Налог это или сбор, становится понятно сразу после того, как выясняется, что взимается она за оказание услуги или проведение действия со стороны государственных органов различных уровней. Назначение платежа говорит о том, что пошлина – это сбор.

Подтверждением этого являются и характеристики такого рода взноса, а именно: необязательность, отсутствие необходимости расчета и принуждения к оплате. Помимо этого, взамен на потраченные деньги субъект получает документ или необходимую ему регистрацию.

Ставки госпошлины за действия уполномоченных органов, связанные с лицензированием

Получение лицензии для уполномоченных органов проходит с обязательной выплатой госпошлины.

Для разных видов деятельности установлена определенная, своя ставка. Рассмотрим их:

| Наименование сферы, учитывающейся при получении лицензии | Размер госпошлины |

| Предоставление лицензии. | 7,5 тыс.руб. |

| Производство, хранение, поставка произведенного этилового спирта и алкогольной продукции. Заметьте, в алкогольных товарах есть и исключения. Они указаны в ст.333.33 НК РФ. | 9,5 млн.руб. |

| Производство, хранение, поставка производственных вин, шампанского, созданного крестьянскими/фермерскими хозяйствами и ИП, а также другой алкогольной продукции, изготовленной без добавления этилового спирта. | 800 тыс.руб. |

| Производство, хранение, поставка и розничная продажа вина и шампанского, созданного фермерскими хозяйствами и ИП, признаваемыми сельхозпроизводителями. | 65 тыс.руб. |

| Производство, хранение и поставка произведенных вин и шампанского с защищенным наименованием места происхождения, вин и шампанского с защищенным географическим указанием. | 65 тыс.руб. |

| Переоформление лицензии и других сопутствующих документов, дополнение услуг и видов оказываемых работ. | 3,5 тыс.руб. |

| Переоформление в других случаях, например, при утере документа, приложения. | 750 руб. |

| Оформление временной лицензии на образовательную деятельность. | 750 руб. |

| Выдача повторного свидетельства, лицензии. | 750 руб. |

| Продление срока действия лицензии. | 750 руб. |

Размеры госпошлин за получение лицензии на другие виды деятельности указаны в ст. 333.33 НК РФ.

Плательщики

Ими являются юридические и физические лица, которые нуждаются:

- в совершении действий, предусмотренных Налоговым кодексом РФ;

- выступают участниками в судах.

Если истец в соответствии с законодательством освобожден от оплаты пошлины или решение принято в его пользу, то государственную пошлину взимают с ответчика.

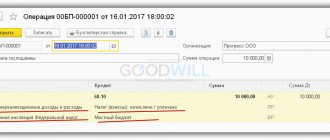

Как учесть расходы на госпошлину для целей налога на прибыль и при УСН

Налоговый учет госпошлины зависит от ее вида.

Госпошлина за регистрацию прав на недвижимость и за регистрацию автомобилей как при ОСН, так и при УСН учитывается в зависимости от того, когда она уплачена:

- если до ввода объекта в эксплуатацию — включается в первоначальную стоимость ОС;

- если после ввода объекта в эксплуатацию — учитывается в расходах единовременно.

Госпошлина, уплаченная организацией при подаче в суд (арбитражный или общей юрисдикции) заявления, искового заявления, жалобы (апелляционной, кассационной или надзорной), и при ОСН, и при УСН учитывается в расходах.

Госпошлина, которую по решению суда должен возместить ответчик, учитывается:

1) у ответчика в расходах:

- при ОСН — на дату вступления в законную силу решения суда;

- при УСН — на дату уплаты;

2) у истца в доходах:

- при ОСН — на дату вступления в законную силу решения суда;

- при УСН — на дату поступления денег.

В других случаях как при ОСН, так и при УСН госпошлина учитывается в расходах на дату уплаты, которая всегда совпадает с датой начисления.

Это касается и госпошлины за государственную регистрацию:

- изменений, вносимых в устав организации (ЕГРЮЛ);

- договора аренды недвижимости, заключенного на срок не менее года;

- прав на земельные участки.

Можно ли вернуть государственную пошлину

Законодательством допускается возврат только излишне уплаченных сумм. Получение денежных средств обратно в полном объеме невозможно. Однако бывают случаи, когда государственную пошлину засчитывают за совершение аналогичных действий, если она не была использована по назначению. Для этого следует написать заявление в тот орган, где ожидалось получение оплаченной услуги. Срок подачи просьбы о зачете суммы ограничен тремя годами.

В результате кропотливого анализа понятий налога и сбора можно сделать однозначный вывод о принадлежности госпошлины к необязательным платежам. Из двух рассматриваемых категорий это условие выполнимо только для последнего.

Таким образом, государственная пошлина является сбором.