В расчёте 6-НДФЛ нужно заполнить титульный лист, раздел 1 и раздел 2. При этом заполняются они абсолютно по-разному.

В разделе 1 отразите выплаты, вычеты и налог за весь период с начала года. Доходы по разным ставкам нужно указать отдельно. В этом же разделе нужно отразить фактически удержанный налог из выплаченных доходов.

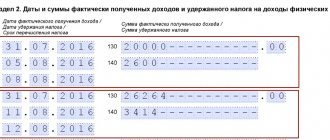

В разделе 2 покажите сведения только за последние три месяца. При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога.

Главное при заполнении расчёта 6-НДФЛ

–

аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учёт в порядке, то и заполнить расчёт 6-НДФЛ будет несложно.

Кто и как сдает 6-НДФЛ

Этот отчет обязаны оформлять налоговые агенты по НДФЛ. Чаще всего под ними подразумеваются работодатели (п. 2 ст. 230 НК РФ), выплачивающие зарплату персоналу. Ими также могут быть заказчики — фирмы и ИП, выплатившие доходы исполнителям по договорам ГПХ (подряда, аренды и др.).

Подробнее о том, кому следует составлять отчет, читайте в статье «6-НДФЛ — кто сдает и когда?».

А о тех, кто это делать не обязан, рассказано в материалах:

- «Порядок сдачи 6-НДФЛ для ИП без работников»;

- «Если нет заработной платы — нужно ли сдавать отчет 6-НДФЛ».

Крайний день, когда инспекторы ФНС примут отчет, — последнее число месяца, идущего за отчетным периодом (ст. 230 НК РФ). Срок сдачи годовой формы отличается от обычной и установлен на 01 апреля года, следующего за отчетным. Если же час икс оказывается выходным или праздником, отчет можно сдать в следующий за ним ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Что касается срока сдачи расчета за 2021 год, то он как раз не переносится, ведь 01.04.2019 — понедельник.

О том, как проверить 6-НДФЛ на ошибки, читайте здесь.

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Таблица 4. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

| Нарушение | Санкция | Регулирующая норма |

| Форма не подана | 1 тыс. рублей за каждый месяц (полный и неполный) | п. 1.2 ст. 126 НК РФ |

| Расчет не поступил в ИФНС в течение 10 дней после окончания срока сдачи | Блокировка расчетного счета | п. 3.2 ст. 76 НК РФ |

| Ошибка в расчете (если выявлена налоговым органом до того, как агент ее исправил) | 500 рублей | ст. 126.1 НК РФ |

| Несоблюдение формы (подача на бумаге вместо направления по ТКС) | 200 рублей | ст. 119.1 НК РФ |

| Нарушение срока подачи | 300-500 рублей на должностное лицо | ч. 1 ст. 15.6 КоАП РФ |

К административной ответственности привлекаются должностные лица компании. Например, штраф за несвоевременную подачу 6-НДФЛ наложат на главного бухгалтера, если в его должностной инструкции указано, что он отвечает за своевременную подачи отчетности.

Обновился ли бланк 6-НДФЛ

Этот вопрос неизбежно встает перед началом новой отчетной кампании, и сдача 6-НДФЛ не исключение. На этот раз, к счастью, обошлось без изменений. В последний раз форма редактировалась приказом ФНС от 17.01.2018 № ММВ-7-11/[email protected] и стала обязательной к применению с 26.03.2018. Ее и сдаем за 2021 год.

можно здесь.

Если ваша компания является преемником реорганизованной фирмы, а предыдущий работодатель не сдал отчетность, вы обязаны отчитаться за перешедших «по наследству» сотрудников.

Как оформлять расчет 6-НДФЛ при реорганизации см. здесь.

Итоги

Отражение в отчете 6-НДФЛ исчисленного налога на доходы физических лиц — процесс, требующий знания нюансов законодательства. При этом существующие основные формулы для расчета показателей отчета помогут вам самостоятельно проверить корректность своих учетных данных, не дожидаясь запроса из налоговой инспекции.

Проверить, не совершаете ли самые распространенные ошибки при заполнении 6 НДФЛ, поможет статья «Внимание! Здесь частые ошибки в 6-НДФЛ».

Источники:

Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Общие правила оформления 6-НДФЛ

6-НДФЛ включает в себя титульный лист и 2 раздела. Отличительная особенность отчета (если сравнивать с 2-НДФЛ) состоит в том, что данные в нем представляют собой свод и не отражаются отдельно по каждому человеку.

ВАЖНО! Советуем заполнять 6-НДФЛ в такой последовательности: раздел 2 — раздел 1 — титульник, то есть начинаем с подробных данных и переходим к обобщающим.

Напомним основные правила формирования отчета:

- Заполняем расчет по каждому ОКТМО.

- Если заполняем от руки, используем только синюю, фиолетовую или черную ручку.

- Если оформляем отчет на компьютере, выбираем шрифт Courier New высотой 16–18 п.

- Клеточки заполняем слева направо, в пустых ставим прочерки.

- Если каких-либо показателей нет, в соответствующем поле ставим 0.

- Не используем двустороннюю печать, такой отчет инспекторы не примут.

- Отчет заполняем нарастающим итогом.

- Показатели берем из налогового регистра.

ВАЖНО! Если вы не ведете налоговые регистры, то очень рискуете. Их отсутствие НК РФ признает очень серьезным нарушением правил учета доходов и расходов, которое наказывается штрафом (ст. 120 НК РФ).

А теперь перейдем непосредственно к построчному заполнению 6-НДФЛ. Мы подготовили пример и подробные инструкции, которые помогут вам справиться с этой задачей.

Разъяснения к разделу 1 отчета:

- «Порядок заполнения строки 70 формы 6-НДФЛ»;

- «Порядок заполнения сроки 040 формы 6-НДФЛ»;

- «Порядок заполнения строки 020 формы 6-НДФЛ»;

- «Порядок заполнения строки 080 формы 6-НДФЛ»;

- «Порядок заполнения строки 060 формы 6-НДФЛ»;

- «Порядок заполнения строки 090 формы 6-НДФЛ»;

- «Порядок заполнения строки 050 формы 6-НДФЛ».

А вот статьи-помощники к разделу 2 отчета:

- «Как отразить в форме 6-НДФЛ перерасчет отпускных?»;

- «Порядок заполнения строки 130 в форме 6-НДФЛ»;

- «Порядок заполнения строки 120 формы 6-НДФЛ»;

- «Порядок заполнения строки 100 формы 6-НДФЛ»;

- «Как правильно заполнить раздел 2 в расчете 6-НДФЛ?»;

- «Порядок заполнения строки 140 формы 6-НДФЛ»;

- «Порядок заполнения строки 110 формы 6-НДФЛ».

На нашем сайте вы также найдете разъяснения экспертов о том, как отразить в 6-НДФЛ разовые премии, натуральный доход, больничные, отпускные и компенсации за неотгулянный отпуск, материальную выгоду, имущественный вычет, материальную помощь, дивиденды и другие обязательные сведения.

Воспользуйтесь нашим помощником по заполнению расчета 6-НДФЛ, и вы сможете выявить ошибки до отправки формуляра налоговикам.

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по сентябрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

- Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

- Строка 025.

Если дивиденды в 2021 году не выплачивались, в строке ставим «0».

- Строка 030.

Указываем величину предоставленных сотрудникам вычетов, уменьшающих налогооблагаемый доход.

- Строка 040.

Отображаем величину исчисленного налога с начала года, рассчитанную по формуле: (стр. 020 – стр. 030) * стр. 010.

- Строка 045.

Заполняем, если сотруднику выплачивались дивиденды, на них начислен и впоследствии уплачен в бюджет НДФЛ. В ином случае в строке ставим «0».

- Строка 050.

Указываем общую сумму фиксированных авансов, уплаченных за иностранцев, работающих по патенту. Если такие выплаты не производились, проставляем «0».

- Строка 060.

Вносим общее количество сотрудников, получивших за 9 месяцев 2020 года облагаемый налогом доход.

- Строка 070.

Указываем общую сумму удержанного НДФЛ с начала 2021 года.

- Строка 080.

Отражаем НДФЛ, неудержанный работодателем.

- Строка 090.

Указываем сумму излишне удержанного работодателем НДФЛ с дохода сотрудника (в соответствии со ст. 231 НК РФ).

Стоит ли сдавать нулевки

Ответ на этот вопрос не так однозначен, как может показаться. Если руководствоваться НК РФ, то по 6-НДФЛ «сдаются» только налоговые агенты. То есть, если нет начислений, вроде и отчет не нужен. А если начисления есть, то нулевки вообще не может быть. Об этом же говорят и сами налоговики.

Однако на практике встречаются различные ситуации, и все их в НК РФ предусмотреть невозможно. Так, неверное указание ОКТМО и КПП даже при наличии выплат физлицам может повлечь за собой необходимость сдачи нулевой 6-НДФЛ. Подробные разъяснения, а также образец нулевки вы найдете в этих материалах:

- «Как правильно исправить ОКТМО в расчете 6-НДФЛ?»;

- «Порядок заполнения формы 6-НДФЛ с разными ОКТМО и КПП».

Кроме того, сдавать нулевки можно по желанию. Это значит, что, если вы решили оформлять отчетность, даже не будучи налоговым агентом, работники ФНС не смогут отказать в ее принятии.

Пример заполнения строки 040

Строка 040 в целом не сложна в заполнении. Но для наглядности рассмотрим пример.

Пример

В ООО «Сады» сумма начисленной заработной платы за 1-й квартал составила:

- январь — 30 000 руб.;

- февраль — 35 000 руб.;

- март — 49 000 руб.

Вычеты работникам не предоставляются. Отчет будет заполнен таким образом:

Автоматизируем работу по заполнению 6-НДФЛ

Отчетный период — горячая пора для бухгалтеров, и конечно, хочется использовать любую возможность, которая поможет сократить время на подготовку отчетности. Сегодня существует немало способов автоматизировать не только процесс оформления 6-НДФЛ, но и ее проверки и отправки. Подробности о коммерческих и бесплатных решениях ищите здесь.

Если вы пользуетесь программными средствами «1С», не обойдите стороной эту статью, в которой раскрыты нюансы заполнения 6-НДФЛ в разных версиях данной бухгалтерской программы. Обратите внимание на то, что в старых версиях «1С» формирование 6-НДФЛ может быть проблематично. Здесь вы также найдете порядок заполнения расчета с помощью этой известной бухпрограммы.

Хотите заполнить 6-НДФЛ онлайн? Советуем прочесть эту публикацию. Из нее вы узнаете, какие преимущества дает онлайн-оформление расчета, как его осуществить и с какими трудностями можно столкнуться.

Заполняем Раздел 2

В данный раздел включите выплаты за последние 3 месяца отчетного периода ─ в отчете за 9 месяцев необходимо отразить данные за июль, август и сентябрь.

- Строка 100.

Указываем дату фактического получения доходов, отраженных в стр. 130. При заполнении этой строки нужно учесть, что для некоторых выплат сроки фактического получения дохода разные.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина от 23.10.2017 № 03-04-06/69115).

Датой получения дохода по гражданско-правовому договору, больничным и отпускным, материальной помощи, компенсации за отпуск и дивидендам является день выплаты дохода сотруднику.

- Строка 110.

Отражаем дату фактического удержания НДФЛ с выплаченного дохода. Налог со всех видов выплат удерживается в день выплаты дохода, то есть стр. 110 = стр. 100.

- Строка 120.

Указываем срок перечисления НДФЛ в бюджет. Срок уплаты НДФЛ с зарплаты и иных доходов, за исключением отпускных и пособий, — это день, следующий за днем удержания налога. А с отпускных и больничных — последнее число месяца.

- Строка 130.

Вносим общую сумму полученных доходов (без вычитания НДФЛ) на дату, указанную в строке 100.

- Строка 140.

Указываем общую сумму удержанного НДФЛ.

Образец 6-НДФЛ за 9 месяцев 2020

Полезная информация от КонсультантПлюс

Больше полезной информации о заполнении 6-НДФЛ вы найдете в готовом решении, разработанном экспертами по налогообложению и бухгалтерскому учету КонсультантПлюс.

Как проверить, корректно ли заполнена 6-НДФЛ, и что будет, если обнаружатся ошибки

НК РФ предусматривает ответственность как за опоздание со сдачей 6-НДФЛ, так и за ее некорректное представление, которым может считаться:

- Неправильный способ отправки отчета (на бумаге вместо электронной формы).

- Включение в расчет недостоверных данных, не исправленных до обнаружения налоговиками.

И если первого нарушения избежать несложно (достаточно помнить о количестве физлиц, которым вы выплачивали доходы), то второго лучше не допускать. Или, в крайнем случае, постараться обнаружить огрехи раньше, чем это сделают контролеры.

О применяемых налоговиками наказаниях читайте в статьях:

- «Возможно ли начисление пени по НДФЛ после сдачи 6-НДФЛ?»;

- «Можно ли избежать блокировки счета за несдачу 6-НДФЛ?»;

- «Штрафы за 6-НДФЛ: правила наложения».

И все же перед тем, как отправлять отчет, лучше убедиться, что он верен. Сделать это можно несколькими способами: сопоставляя данные отчета с бухгалтерскими и налоговыми регистрами, а также с помощью контрольных соотношений, которые используются инспекторами для проверки 6-НДФЛ. Это поможет сократить риск возникновения неувязок в отчетности и избавит от необходимости дачи пояснений и уточненок.

У вас есть вопросы по заполнению уточненного расчета по 6-НДФЛ? Загляните сюда:

- «Сопроводительное письмо к уточненному расчету формы 6-НДФЛ»;

- «6-НДФЛ: ошибка первого квартала исправляется двумя уточненками»;

- «Можно не сдавать уточненные 6-НДФЛ за 1-й квартал и полугодие при пересчете работнику «лишних» вычетов в июле»;

- «Возврат излишне удержанного в прошлом году НДФЛ: нужна ли уточненная отчетность?».

Допустимая погрешность при расчете значения

Контрольное соотношение п.1.3, указанное в письме ФНС России № БС-4-11/[email protected], допускает отклонение значения строки 040 от расчетного:

К100 × стр. 060 × 1 руб.,

где:

К100 — количество выплат, показанных в строке 100 раздела 2 с начала года;

стр. 060 — число лиц, в пользу которых делались начисления с начала налогового периода.

Отклонение возникает из-за того, что по правилам округления суммы налога менее 50 копеек отбрасываются, а суммы, содержащие 50 и более копеек, округляются до полного рубля.

В отличие от строки 040 в 6-НДФЛ, которая заполняется в рублях, значение строки 130 указывается в рублях и копейках.

Рассмотрим ситуацию на примере:

За 2021 год ООО «Маяк» показало по строке 100 пятнадцать выплат, сделанных в пользу десяти работников.

В этом случае допустимая погрешность строки 040 в 6-НДФЛ составит не более 150 руб.

15 × 10 × 1 руб.

Еще о контрольных соотношениях вы можете прочитать в статье.

Исчисленный и удержанный налог на доходы

Чтобы разобраться, в чем различия между двумя суммами НДФЛ, рассмотрим каждое понятие по отдельности.

Исчисленный НДФЛ. Во исполнение обязанностей налогового агента работодатель, прежде чем выплатить сотруднику заработную плату, обязан произвести расчет налога на доходы с этой суммы. Налог рассчитывается с учетом вычетов и впоследствии перечисляется в государственный бюджет.

Удержанный НДФЛ. Исчислив налог, работодатель производит еще одну операцию – удерживает рассчитанную сумму из заработной платы сотрудника.

Исчисляют налог, согласно законодательству, в момент начисления заработной платы и приравненных к ней сумм, а удержанный налог представляет собой величину, остающуюся у работодателя с целью последующей передачи ее в бюджет. Удержать налог ранее даты фактического получения дохода физлицом невозможно.

Показатели связаны между собой: налог нужно сначала исчислить, затем удержать, после чего следует его перечисление.

Действующее законодательство предусматривает исчисление налога не позднее последней даты месяца начисления дохода. Если исчисленный налог был удержан в один и тот же период, то показатели на конец этого периода совпадут. Однако так бывает далеко не всегда. Исчисленный и удержанный подоходный налоги отдельными строками отражаются в формах налоговой отчетности, данные которых подлежат сверке:

- 2-НДФЛ;

- 6-НДФЛ.

Разница между двумя значениями может возникать при отражении их в указанных формах по правилам налогового законодательства. Например: показатели по исчисленному и удержанному НДФЛ (стр. 040 и 070 ф. 6-НДФЛ) не равны между собой, если заработная плата, начисленная в отчетном квартале, выдавалась в следующем месяце, приходящемся на новый квартал. В квартальном отчете по строке удержания будет нулевое значение либо значение, меньшее исчисленного (разъяснения из письма налоговой службы №БС-4-11/8609 от 16/05/16 г.).

Обратите внимание, что контрольные соотношения для шестой формы не содержат обязательного равенства для строк 040 и 070 (письмо налоговой службы №БС-4-11/3852 от 10/03/16 г.).

Кстати говоря! Перечисленный НДФЛ – это сумма, которая фактически была перечислена в госбюджет по итогам месяца.