Ежеквартальная сумма фиксированного торгового сбора подлежит уплате субъектами предпринимательства, реализующими свою деятельность в Москве. Право ввести сбор имеют власти в Санкт-Петербурге и Севастополе, но пока его в этих городах не уплачивают (о плательщиках сбора подробнее читайте в нашей статье). По факту введен торговый сбор (ставки по нему могут корректироваться местными органами власти) только на территории Москвы.

Порядок и правила расчета суммы к оплате регламентируются НК РФ в ст. 410-418. Величина ставок, выраженных в рублях, зафиксирована Законом г. Москвы от 17.12.2014 г. под № . Последнее обновление нормативного акта было произведено в ноябре 2021 года (после корректировок по некоторым объектам ставки стали ниже).

Читайте также: Торговый сбор. Сроки уплаты 2018

Кто должен платить торговый сбор

Торговый сбор ввели в 2015 году, его обязаны платить все организации и индивидуальные предприниматели, которые занимаются:

- торговлей через объекты стационарной сети с торговыми залами и без них (магазины и киоски, за исключением автозаправочных станций);

- торговлей через объекты нестационарной сети (палатки, столы-прилавки, тележки, развозная торговля);

- организацией розничных рынков;

- торговлей товарами со склада.

Надо ли платить торговый сбор при продажах через интернет — читайте здесь >>

Платеж обязателен для компаний и ИП на общей системе налогообложения и на УСН. ЕНВД по той деятельности, для которой установлена уплата торгового сбора, в Москве применять нельзя. Тогда придется перейти на другую систему налогообложения.

Если вы попали в список тех, кто платит торговый сбор в 2021 году, необходимо подать в налоговую уведомление по форме ТС-1. У нас вы можете бесплатно скачать уведомление о торговом сборе и образец заполнения.

Правовое регулирование

Регулирующим нормативным актом, помимо самого Налогового кодекса, является закон города Москвы от 17 декабря 2014 № 62 «О торговом сборе». В нем прописаны все подробности: ставки, порядок и срок уплаты, а также льготы по этому платежу. Действует торговый сбор на территории Москвы с 2015 года.

Также существует постановление Правительства Москвы от 30 июня 2015 № 401-ПП. В нем определяется порядок сбора, обработки и передачи в ИФНС сведений о торговых объектах. Это постановление помогает правильно определить площадь торгового зала, чтобы верно исчислить сумму налога.

Как встать на учет в качестве плательщика торгового сбора

Встать на учет нужно в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются помещения.

Если торговая точка зарегистрирована в Москве, а юрлицо — в другом регионе, то обращаться нужно в московскую ИФНС по месту регистрации недвижимости. Это правило действует и для движимого имущества.

Подать документы нужно не позднее пяти дней с момента начала торговли.

Налоговая инспекция в течение пяти рабочих дней после подачи уведомления направит свидетельство о постановке на учет в качестве плательщика торгового сбора.

Объекты налогообложения

Объект обложения торговым сбором (согласно статье 412 НК РФ) — это использование объекта движимого или недвижимого имущества для видов торговли, в отношении которых установлен этот сбор.

Использоваться объект может хотя бы один раз в квартал — и в этом случае возникает обязанность по уплате сбора. Датой возникновения объекта обложения будет дата начала использования этого имущества, а датой прекращения взимания сбора — дата прекращения использования такого имущества.

Объектами обложения торговым сбором могут быть: здания, сооружения, помещения, стационарные и нестационарные торговые объекты и торговые точки, объекты недвижимого имущества, используемые управляющими рынками компаниями в деятельности по организации розничных рынков.

Что изменилось в 2021 году

С 1 января 2021 года установлена новая ставка торгового сбора в Москве для нестационарных торговых объектов в Центральном административном округе города. Теперь она составляет 40 500, а не 81 000 рублей, как раньше. Для стационарных она осталась прежней.

С 1 июля 2021 года ставка торгового сбора для объектов с торговыми залами до 50 кв.м. уменьшена на 10%, для торговых залов площадью до 300 кв. м — на 2-10% (в зависимости от площади объекта). А для объектов площадью больше 300 кв. м. ставку подняли до 75 рублей за кв. м.

Размер налога в Москве зависит от вида торговли, местоположения объекта и площади зала. Для расчета используйте наш онлайн-калькулятор торгового сбора >>

Где взять данные для расчета торгового сбора (ставки и физические характеристики)

Напомним, что Москва — единственный город в России, в котором по состоянию на начало 2021 года введен торговый сбор. Поэтому на практике его расчеты пока осуществляют только столичные предприниматели. Основным регламентирующим источником для них выступает закон города Москвы «О торговом сборе» от 17.07.2014 № 62.

Физические характеристики и ставки по ТС для Москвы определены в положениях ст. 2 закона № 62. Те и другие показатели определяются, прежде всего, исходя из географии расположения торговых объектов. Столичные власти определили 3 основные тарифные зоны ведения торговли:

- зона 1 — центральные районы (расположенные в ЦАО Москвы);

- зона 2 — районы, расположенные преимущественно за МКАД (включая Новую Москву);

- зона 3 — районы, расположенные преимущественно в пределах МКАД, но не входящие в ЦАО.

Для зоны 1 определены ставки в размере:

- 81 000 руб. по физической характеристике в виде объекта — для фирм, ведущих стационарную торговлю без залов (кроме продаж на АЗС), а также нестационарную торговлю (кроме продаж в разносном и развозном формате);

- 60 000 руб. по физической характеристике в виде объекта — для фирм, ведущих стационарную торговлю с залами площадью не более 50 кв. м;

- 40 500 руб. по физической характеристике в виде объекта — для фирм, осуществляющих торговлю в развозном и разносном форматах;

- 1 200 руб. по физической характеристике в виде площади — для фирм, которые ведут стационарную торговлю с залами площадью, превышающей 50 кв. м (при этом 51-й квадратный метр и последующие тарифицируются по ставке 50 руб.);

- 50 руб. по физической характеристике в виде площади — для территорий розничных рынков.

Для зоны 2 установлены ставки (в соответствии с вышеприведенными характеристиками для зоны 1) в размере: 28 350 руб., 21 000 руб., 40 500 руб., 420 руб., 50 руб. Для зоны 3 — 40 500 руб., 30 000 руб., 40 500 руб., 600 руб. и 50 руб.

Кто не платит торговый сбор?

Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Кроме того, торговый сбор не платят юрлица, которые при регистрации указали следующие основные виды деятельности:

- парикмахерские и салоны красоты, услуги стирки, химчистка и окрашивание текстильных и меховых изделий;

- ремонт одежды и текстильных изделий бытового назначения, ремонт обуви, изделий из кожи и часов, а также ювелирных изделий;

- изготовление и ремонт металлической галантереи и ключей.

Льгота действует только на объекты площадью менее 100 кв. м, в которых площадь, занимаемая оборудованием для выкладки и демонстрации товаров, составляет не более 10% от общей.

Услуги общепита, в том числе продажа покупной продукции, если она является составной частью этих услуг, не признаются торговой деятельностью (письмо Минфина № 03-11-11/40960 от 5 июня 2019). Поэтому организации общепита платить торговый сбор не должны.

Кто освобожден от уплаты

Как видно, ставки торгового сбора весьма высоки, к тому же его уплата не связана с тем, получает ли магазин прибыль. Поэтому для московских компаний и ИП этот платеж стал весьма серьезным бременем. Правда, в некоторых случаях можно рассчитывать на льготы. Так, компании и ИП из Москвы не платят торговый сбор, если они:

- ведут торговлю через вендинговые автоматы;

- торгуют на ярмарках и на территориях розничных рынков;

- занимаются разностной торговлей в помещениях бюджетных и некоторых других государственных учреждений;

- продают товары на территориях театров, кинотеатров, цирков, планетариев, музеев при условии, что выручка от продажи билетов составляет не менее 50% от общего объема выручки за квартал;

- реализуют товары через нестационарные объекты со специализацией «Печать».

Также не платят торговый сбор:

- автономные, бюджетные и казенные учреждения;

- организации почтовой связи;

- религиозные организации при торговле на своей территории.

При определенных условиях не должны уплачивать торговый сбор парикмахерские и салоны красоты, прачечные и химчистки, мастерские по ремонту одежды и обуви, ювелирные и часовые мастерские, торговцы книгами, газетами и журналами. В законе установлены специальные условия для конкретных видов деятельности. Например, чтобы книжный магазин не уплачивал торговый сбор, должны соблюдаться такие условия:

- доход от продажи книг, газет и журналов должен составлять не менее 60% от общего дохода;

- стенды с книгами, газетами и журналами должны занимать не менее 60% площади магазина;

- расчеты с покупателями должны проводиться с применением онлайн-касс.

Что будет, если не платить торговый сбор

Если вы не уведомили налоговую, это приравнивается к ведению деятельности без постановки на учет. Вам грозит штраф в размере 10% от доходов, полученных за тот период, в течение которого вы торговали без уведомления ИФНС, но не менее 40 000 рублей. Кроме того, сумму торгового сбора нельзя будет поставить в вычет по единому налогу по УСН.

Хотя торговый сбор ввели еще в 2015 году, многим предпринимателям еще не все понятно. Мы подготовили ответы на главные вопросы.

Частые вопросы и ответы о торговом сборе

Основание и правовые основы

Торговый сбор — самый новый сбор в налоговой системе России. Он введен Федеральным законом от 29.11.2014 № 382-ФЗ — этим законом в часть вторую Налогового кодекса включена глава 33 «Торговый сбор».

Торговый сбор относится к местным налогам, то есть он регулируется как НК РФ, так и нормативными правовыми актами муниципальных образований, законами г. Москвы, Санкт-Петербурга, Севастополя.

Торговый сбор обязательно должен быть введен нормативным документом на местном уровне — и если такой документ принят, то сбор становится обязательным к уплате на территории соответствующего муниципалитета или города федерального значения. В муниципальных законах могут также устанавливаться льготы, основания и порядок их применения.

Отметим, что торговый сбор не мог быть введен ранее 1 июля 2015 года.

Пока сбор установлен только Законом г. Москвы от 17.12.2014 № 62. В Санкт-Петербурге и Севастополе в 2021 году торговый сбор не введен.

Я торгую через помещение, которое снимаю. Кто платит торговый сбор, арендатор или арендодатель?

— Платит тот, кто осуществляет торговую деятельность. Если вы арендуете объект торговли, то плательщиком являетесь вы, а не арендодатель.

Как уплачивать налог, если я совмещаю УСН и патент?

— Предпринимателям, совмещающим УСН и патент, нужно понимать, в рамках какой деятельности осуществляется торговля. Торговый сбор для ИП на УСН в Москве обязателен. Если же торговля идет в рамках патентной деятельности — платить налог не надо. Если вы через один и тот же магазин торгуете одновременно по патенту и УСН, то должны встать на учет как плательщик торгового сбора и платить только по тем квадратным метрам, которые задействованы в торговой деятельности по упрощенке. Если разделить площадь по видам деятельности физически невозможно — придется платить за все квадратные метры магазина.

Расчет налога на прибыль

Нормативное регулирование

Налог на прибыль к уплате в региональный бюджет может быть уменьшен на сумму торгового сбора, уплаченную до даты уплаты налога на прибыль или авансового платежа (п. 10 ст. 286 НК РФ).

При этом должны соблюдаться условия (Письмо ФНС РФ от 12.08.2015 N ГД-4-3/[email protected]):

- Организация должна стоять на учете в ИФНС в качестве плательщика торгового сбора, подав Уведомление. PDF

- Уменьшить на торговый сбор можно только региональную часть авансового платежа (или налога на прибыль), поступающую в бюджет субъекта, в котором действует торговый сбор (на данный момент — в бюджет г. Москвы).

- Уменьшить налог на сбор можно только в том случае, если оба эти платежа поступают в бюджет одного и того же субъекта (на данный момент — г. Москвы).

- Если сумма уплаченного торгового сбора за квартал превышает сумму налога на прибыль, исчисленную за тот же период, то уменьшить налог на сбор можно только в пределах исчисленной суммы налога. Остаток торгового сбора может быть учтен по итогам текущего налогового периода, но общая сумма к уменьшению не может превышать годовой налог на прибыль. При этом на уплаченный торговый сбор за 4-й квартал можно уменьшить налог за год (если сбор уплачен до даты годового платежа — до 28 марта включительно) или авансовые платежи за 1-й квартал следующего года (если сбор уплачен после 28 марта).

Если торговый сбор за 4-й квартал текущего налогового периода уплачен в 1-ом квартале следующего года, то в 1С она попадет в уменьшение налога на прибыль именно за 1-й квартал. Технической возможности учесть такую сумму в расходах 4-го квартала не имеется.

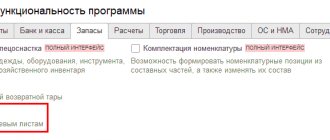

Учет в 1С

Расчет налога на прибыль осуществляется через процедуру Закрытие месяца – документ Расчет налога на прибыльв разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 68.13 storno — исключение сумм начисленного и уплаченного торгового сбора из расходов;

- Дт 90.07.1 Кт 44.01 storno — сторнирование расходов по итогам прошлого налогового (отчетного периода);

- Дт 99.01.1 Кт 90.09 storno — перерасчет финансового результата прошлого налогового (отчетного периода);

- Дт 68.04.1 Кт 68.13 — уменьшение налога на прибыль, исчисленного в региональный бюджет, на сумму торгового сбора.

Отчетность

В декларации по налогу на прибыль рассчитанный и уплаченный торговый сбор отражается в:

В Листе 02: PDF

- стр. 265 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала налогового периода»;

- стр. 266 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ за предыдущий отчетный период»;

- стр. 267 «Сумма торгового сбора, на которую уменьшены исчисленные авансовые платежи (налог) в бюджет субъекта РФ за отчетный (налоговый) период».

Расчет налога на прибыль в бюджет субъекта РФ за 2021 год с учетом уменьшенияна сумму торгового сбора:

Изучить подробнее отражение торгового сбора в части авансовых платежей

См. также:

- Регистрация объекта обложения торговым сбором

- Уплата торгового сбора

- Торговый сбор при УСН

- Вычет по торговому сбору в Помощнике по УСН

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Уплата торгового сбора Заполнение платежного поручения на уплату торгового сбора связано с рядом…

- Настройка переноса сроков сдачи отчетности и уплаты налогов в 1С Коронавирус меняет наши личные и рабочие планы — из-за вынужденного…

- Перенос сроков уплаты местных налогов и торгового сбора С апреля 2021 субъекты РФ получили право продлевать сроки уплаты…

- Заявление о предоставлении отсрочки (рассрочки) по налоговым платежам в 2021 году В 2021 году Правительством введен упрощенный порядок предоставления отсрочек и…

Как определить площадь торгового зала в целях расчета торгового сбора?

— Общая площадь рассчитывается на основании инвентаризационных и правоустанавливающих документов. В них должны быть данные о назначении, конструктивных особенностях и планировке помещений, а также информация, подтверждающая право пользования точкой. Рассчитать ставку сбора с помощью калькулятора онлайн >>

Если я торгую на розничном рынке, надо ли уплачивать торговый сбор?

— Нет. Торговый сбор в отношении деятельности по организации розничных рынков платят только управляющие компании.

Если я попадаю под льготы и освобожден от торгового сбора, нужно ли мне подавать уведомление в налоговую?

— Да, нужно. При этом вместе с уведомлением необходимо представить документы, подтверждающие право на получение льготы. А в уведомлении указать код льготы. Скачать уведомление о постановке на учет в качестве плательщика торгового сбора >>

Некоторые вопросы налогоплательщиков

Нужно ли платить сбор, если торговля приостановлена?

Иногда по тем или иным причинам торговля в магазине временно не ведется. Например, первый и второй квартал он работал, в третьем квартале торговли не будет, а затем она вновь продолжится. Уплачивать ли торговый сбор за третий квартал?

Надо понимать, что если налогоплательщик поставил указанный магазин на учет и платит с него торговый сбор, то пропускать уплату в связи с отсутствием деятельности нельзя. Если торговля в этом объекте не ведется, нужно снять его с учета. Для этого в налоговый орган подается уведомление. В течение 5 дней ИФНС выдаст документ о снятии с учета по форме 1–5-Учет. Причем днем снятия в этом случае будет считаться день, указанный в уведомлении, которое подал налогоплательщик. Если же такое уведомление не подать и не платить торговый сбор, то ИФНС признает это нарушением.

Нужно ли платить сбор, если торговая компания фактически не торгует?

При регистрации фирма указала в качестве основного ОКВЭД торговлю. Однако по факту этой деятельностью она не занимается. Нужно ли уплачивать торговый сбор?

В статье 412 НК РФ указано следующее: если хотя бы один раз в квартал движимое или недвижимое имущество используется для осуществления деятельности, в отношении которой установлен торговый сбор, то нужно его уплачивать.

Соответственно, если в указанном объекте торговля в принципе не велась, то и платить сбор не нужно. При этом неважно, что при регистрации организация указала ОКВЭД для торговли. Важно то, какую деятельность компания осуществляет по факту.

Если объекты в разных районах

У компании два магазина, которые стоят на учете по поводу торгового сбора в разных ИФНС. В отношении первого объекта образовалась переплата сбора, а в отношении второго — недоплата. Можно ли произвести взаимозачет этих сумм?

Надо отметить, что постановка такого вопроса ошибочна сама по себе. Дело в том, что в соответствии с пунктом 7 статьи 416 НК РФ, если 2 объекта находятся на территориях разных ИФНС, то учет второго объекта осуществляется тем же налоговым органом, где стоит на учете первый объект.

Таким образом, ситуация, при которой плательщик торгового сбора должен уплачивать его в разные ИФНС, ошибочна. Для ее исправления нужно снять с учета второй объект и поставить его на учет в ИФНС, где стоит первый объект.

Что же касается зачета суммы переплаты в счет недоплаты в другой ИФНС, то этого действующее законодательство не предусматривает. Поэтому налогоплательщику нужно поступить следующим образом:

- погасить недоимку;

- обратиться в ИФНС, в которой образовалась переплата, с заявлением о возврате этой суммы.

Шоу-рум + эквайринг = торговый сбор?

Нужно ли платить торговый сбор, если установить в шоу-руме торговый эквайринг?

Прежде стоит определиться, относится ли шоу-рум к объектам, которые облагаются торговым сбором. Сразу отметим — официальные органы считают, что выставочные залы в общем случае относятся к объектам стационарной торговой сети. Такого мнения придерживаются Минфин (письмо от 11.02.2013 № 03–11–06/3/3381) и суды (Постановления ФАС Северо-Кавказского от 24.10.2013 № А25–347/2013 и Волго-Вятского от 15.07.2013 № А79–8172/2012 округов). Таким образом, если в указанном объекте осуществляется торговля, то торговый сбор уплачивать необходимо.

Что такое торговый эквайринг? Это приобретение товара и расчет за него при помощи банковской карты посредством специального терминала. Иначе говоря, и это вполне попадает под понятие торговли. А значит, такая деятельность подлежит обложению торговым сбором.

Сроки уведомления о снятии с учета

Непредставление в установленный срок налогоплательщиком документов или иных сведений, влечет штраф в размере 200 руб. за каждый непредставленный документ. Сбор устанавливают в отношении деятельности на объектах торговли.

Постановка на учет, снятие с учета организации или ИП в качестве плательщика сбора в налоговом органе осуществляются на основании соответствующего уведомления плательщика сбора, представляемого им в налоговый орган либо на основании информации, представленной уполномоченным органом в налоговый орган. В случае прекращения предпринимательской деятельности с использованием объекта торговли плательщик сбора представляет соответствующее уведомление в налоговый орган.

Датой снятия с учета организации или ИП в качестве плательщика сбора является дата прекращения вида деятельности, указанной в уведомлении.

Поэтому на плательщика торгового сбора возлагается обязанность по представлению соответствующего уведомления в налоговый орган в случае прекращения предпринимательской деятельности с использованием объекта торговли. При этом какой-либо срок на исполнение данной обязанности НК РФ не установлен.

Поскольку определенный срок на исполнение обязанности по представлению соответствующего уведомления в налоговый орган в случае прекращения осуществления предпринимательской деятельности с использованием объекта осуществления торговли не установлен, то невозможно определить, в каком случае плательщик сбора подлежит привлечению к ответственности за непредставление уведомления, так как не ясно, с какой даты считать подобного плательщика нарушившим НК РФ.

В п. 7 ст. 3 НК РФ установлено, что все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Следовательно, можно сделать вывод, что организация не может быть привлечена к налоговой ответственности по п. 1 ст. 126 НК РФ, в случае если она не представляет в налоговый орган уведомление после прекращения осуществления предпринимательской деятельности с использованием объекта осуществления торговли.

Документальное подтверждение отсутствия торговли

У организации есть магазин, но в июле, августе и сентябре торговли не будет. В четвертом же квартале планируется ее возобновить. Нужно ли платить торговый сбор в третьем квартале? Какими документами можно подтвердить отсутствие торговой деятельности на объекте торговли в течение третьего квартала?

Сумма сбора определяется плательщиком самостоятельно для каждого объекта обложения сбором, начиная с периода обложения, в котором возник объект обложения сбором, как произведение ставки сбора в отношении соответствующего вида предпринимательской деятельности и фактического значения физической характеристики соответствующего объекта осуществления торговли. Уплата торгового сбора производится не позднее 25-го числа месяца, следующего за периодом обложения.

В случае прекращения предпринимательской деятельности с использованием объекта торговли плательщик сбора представляет уведомление в налоговый орган. Датой снятия с учета организации в качестве плательщика сбора является дата прекращения деятельности, указанной в уведомлении.

При снятии с учета организации в качестве плательщика торгового сбора такому плательщику сбора в течение пяти дней со дня снятия с учета выдается уведомление о снятии с учета российской организации в налоговом органе по форме № 1–5-Учет. В случае, если такое уведомление не подано, организация продолжает считаться плательщиком торгового сбора. Неуплата торгового сбора такими организациями будет считаться нарушением законодательства о налогах и сборах.

На основании изложенного в рассматриваемой ситуации торговый сбор уплачивать не нужно, если организация представила в налоговый орган уведомление о снятии с учета в качестве плательщика торгового сбора с указанием даты прекращения торговой деятельности.

Как расcчитать сумму сбора

Показатель торгового сбора предпринимателю вменяется исчислить самому для каждого торгового объекта, который был применен в продолжение квартала для торговли хотя бы единожды. Налоговый Кодекс определяет максимально допустимые ставки сбора. Конкретные же условия для уплаты принимают городские власти Москвы, Санкт-Петербурга и Севастополя, при этом выходить за лимит, установленный НК РФ, они не правомочны. Максимальный размер ставки, обуславливающий ее лимит, определяется такими величинами, как:

- трехмесячная стоимость патента на розничную торговлю соответствующим товаром;

- вид торговой деятельности (есть ограничения по определенным способам ее организации);

- площадь торговой точки-объекта (если торговое помещение занимает площадь более 50 кв. м, то ставка торгового сбора вычисляется по метражу на каждом отдельно взятом торговом месте).

Вычисляется сумма, предназначенная к уплате, обычным для налоговых платежей способом: законодательная ставка умножается на показатель величины базы.

∑торгового сбора = Сторгового сбора х Хфизич.

где:

- Сторгового сбора – ставка, принятая для торгового сбора данным муниципальным законодательством (или максимальная в соответствии с НК РФ);

- Хфизич. – база налогового сбора – физическая характеристика торгового объекта.

Базой для данного налога, как говорилось выше, является физические характеристики движимых или недвижимых имущественных активов, с помощью которых бизнесмен осуществляет торговлю. В качестве профильной физической характеристики выступает площадь торговой точки, зала, магазина, розничного рынка и т.п., поданная в регистрационных документах (подпункт 5 пункта 3 статьи 346.43 НК РФ).

СПРАВКА! Максимальной налоговой ставкой, которая может стать основой для расчета торгового сбора, является сумма в 550 руб. /кв. м., которую умножают на ежегодный коэффициент-дефлятор.

Что облагается сбором и в какие сроки

Облагается сбором объект – имущество (движимое и недвижимое), с помощью которого осуществлялась торговля хотя бы раз в квартал. При этом оно не обязательно должно быть в собственности плательщика.

Освобождаются от ТС объекты:

- Ломбарды, реализация предметами залогов;

- Автозаправочные станции;

- Интернет-магазины с доставкой товара курьером или почтой;

- Реализация сопутствующих товары при оказании бытовых услуг;

- Офисы, где нет выкладки товаров, а только происходит заключение договоров о купли-продажи;

- Торговля продуктами через общепит.

В Москве установлены льготы (освобождение от уплаты торгового сбора) для следующих торговых объектов:

- Торговые автоматы;

- Объекты, расположенные на ярмарках (например, павильон на ярмарке саженцев);

- Объекты, находящиеся на розничном рынке (например, ларек на вещевом рынке);

- Разносная торговля в бюджетных учреждениях;

- Торговля почтовой связи.

ТС уплачивается раз в квартал. Если предприятие торговало месяц или два, то платить сбор придется за весь квартал. Дата уплаты – до 25 числа месяца, следующего за отчетным кварталом. Если 25-ое число выпадает на выходной день, то крайний день уплаты считается ближайшим рабочим днем.

Если ТС уплачен не вовремя или не в полном размере, то назначается штраф:

- При не умышленной неуплате – 20% от сбора + сам сбор;

- При умышленной неуплате – 40% от сбора + сам сбор.

Постановка на учет

Физические лица – индивидуальные предприниматели, а также юрлица, попавшие под требования торгового сбора, должны пройти регистрацию в налоговом органе в качестве плательщиков данного вида налога. Для этого в обязательном порядке придется уведомить ИНФС о своем статусе и особенностях начисления торгового сбора для своего бизнеса. Порядок регистрации и снятия с налогового учета по торговому сбору регламентирован ст. 416 НК РФ.

Крайнее время для регистрации плательщика торгового сбора – 5 дней со дня получения в пользование объекта торговли.

Несвоевременность карается административной ответственностью. В этот же срок нужно письменно уведомлять об изменениях в деятельности, могущих повлиять на факт платежа или размер сбора, если такие изменения происходили.

Если не проинформировать налоговый орган, то торговый сбор нельзя будет вычесть из налога на прибыль, НДФЛ или суммы единого налога при «упрощенке». В случае обличающих результатов инспекции придется оплатить не только сам торговый сбор и штраф за просрочку или работу без осуществления обязательного платежа, но и все предусмотренные налоги на прибыль без всяких вычетов. Штрафом облагаются и выявленные неправдивые сведения о налоговой базе, то есть объекте реализации, повлекшие недоимки по этому сбору.

Специалисты высказывают мнение, что такой подход мотивирует бизнесменов работать с большей прибылью, чтобы не перечислять в налоговую средства себе в убыток, ведь торговый сбор платится безотносительно к денежному итогу торговли.

Куда подавать уведомление

Уведомление должно попасть в налоговую по месту расположения торгового объекта, облагаемого обсуждаемым платежом. Возможные сложности, которые могут быть вызваны этим требованием, и способы их разрешения приводим ниже:

- Действующих объектов для торговой деятельности несколько: нужно указать информацию по отдельности о каждом из них.

- Несколько далеко расположенных друг от друга торговых точек относятся в юрисдикции разных налоговых: уведомление достаточно подать в то отделение, за которым закреплен первый из перечисленных объектов, не забыв указать информацию об остальных (см. п.1).

- Имущество находится в подведомственном торговому сбору регионе, а регистрация предпринимателя относится к другому городу: уведомление надо доставить в инспекцию, отвечающую за район расположения торгового имущества.

- Используются только перемещаемые средства торговли: регистрация производится по адресу ИП или юридическому адресу организации.

- Регистрация предпринимателя относится к одному из трех мест, поддерживающих платеж торгового сбора, а деятельность он ведет в иных населенных пунктах: торговый сбор платить не нужно, как и регистрироваться по этому поводу в налоговой.

Форма уведомления

Информировать ИНФС нужно не в форме простого заявления, а на специально разработанном бланке, утвержденном письмом Министерства финансов РФ от 10 июня 2015 года № ГД-4-3/10036. В него вносится обязательная информация:

- данные о новоиспеченном плательщике (форма хозяйствования, название компании или ФИО индивидуального предпринимателя, контакты, реквизиты);

- вид деятельности бизнесмена, его код по ОКВЭД;

- название объекта, с которого происходит торговля;

- его месторасположение (точный адрес);

- данные о праве осуществлять торговлю (номер разрешения, право собственности на стационарную точку и т.п.);

- порядок расчета суммы платежа;

- льгота (если она применима).

СПРАВКА! Форма уведомления для налоговой регистрации, внесения изменений в определенные показатели или снятия с учета одинаковая: надо только поставить отметку в предусмотренном для этого окошке в верхней части рекомендованного бланка.

Фискальные органы, приняв уведомление от предпринимателя, подтверждают это выдачей ему специального свидетельства (п. 3 ст. 416 НК РФ), которое предприниматель получит в течение 5 рабочих дней.

Любой вид уведомления у бизнесменов есть возможность составлять в электронной форме, воспользовавшись сервисом сайта ФНС Российской Федерации, и доставить его в налоговый орган через интернет или непосредственно в бумажном варианте.