Определение

Для начала определим ключевые признаки рассматриваемого платежа. Госпошлина – это денежная сумма, которая взимается специально уполномоченными организациями и учреждениями за совершение юридически значимых действий в пользу граждан или граждан. Речь, в частности, о выдаче документов, оказании государственных услуг, удостоверении договоров, доверенностей, завещаний , прочих волеизъявлений, госрегистрации сделок или предприятий и т. д. В качестве уполномоченных учреждений выступают: судебные, правоохранительные, финансовые органы, нотариальные конторы, органы ЗАГС и т. п.

В России порядок уплаты государственной пошлины регламентируется гл. 25.3 НК. В Кодексе приводится более развернутое определение интересующего нас платежа. Согласно НК, госпошлина – это денежный сбор, который взимается с организаций и физлиц при обращении их в госорганы, структуры местной власти или иные институты, а также к должностным лицам, уполномоченным федеральным, региональным и местным законодательством, за совершением юридических действий, закрепленных Налоговым кодексом, кроме тех, которые осуществляются консульскими учреждениями РФ. Выдача документов и дубликатов при этом признается юридически значимыми действиями, а вот предоставление копий уже ими считаться не будет.

Порядок уплаты

Когда и как можно оплатить

Государственную пошлину нужно уплатить до обращения в суд или другой государственный орган. Физические лица и индивидуальные предприниматели могут оплатить ее наличными через кассира, операциониста или терминал банка, либо безналичным платежом со счета.

Юридические лица обычно уплачивают государственную пошлину в безналичном виде. В наличном виде ее может заплатить генеральный директор, действуя от имени организации (при условии соблюдения ограничений на размер операций наличными). Оплату от другого представителя организации по доверенности некоторые государственные органы не принимают. Хотя законность этого остается под вопросом, надежнее всего платить пошлину безналичным платежом с банковского счета.

Оплата через терминал

Для оплаты подойдет не любой платежный терминал, а только терминал банка. Налоговый кодекс РФ не предусматривает возможность уплачивать государственную пошлину через платежные терминалы, которые принадлежат не являющимся банками организациям и ИП (Письмо Министерства финансов РФ от 28 ноября 2014 г. № 03-05-06-03/60831). Только документ, выданный платежным терминалом банка, будет являться подтверждением оплаты госпошлины.

Немного истории

Термин «пошлина» происходит от слова «пойти». Сначала понятие обозначало «то, что пошло с товаров».

История пошлины началась очень давно. К примеру, в Средневековье этот платеж использовался очень часто. Пошлиной тогда назывался сбор, взимаемый за пользование мостами и дорогами. Феодалам платили за исполнение судебных функций, охрану порядка и реализацию других важных управленческих задач. Однако наиболее популярными были пошлины за въезд и перемещение по государству, княжеству или отдельному городу. Иноземные купцы тоже платили за право продавать свои товары.

Как же получилось, что пошлина стала государственным сбором? К XVII в. четко обозначились границы государств. Для контроля перемещения людей из одной страны в другую были созданы таможни. Как раз с этого времени пошлины стали рассматриваться как один из инструментов экономического регулирования.

В Древней Руси собирали так называемый мыт – аналог таможенной пошлины. Сбор проходил в местах стоянок возов и лодок. Уже в XII в. мыт стал официальным государственным сбором. Но все это относится к таможенной сфере. А как обстояли дела в других областях общественной жизни?

В XII в. система государственной и местной власти была довольно разветвленной. Правителем Руси считался великий князь, родственники которого сидели в уделах, поэтому назывались удельными князьями. На местах, кроме того, были наместники (в городах) и волостели (в волостях). Они занимались решением вопросов территориального значения и получали за свою работу своего рода вознаграждение – корм. Он мог быть как в денежном выражении, так и в натуральном. При этом население платило практически за все: свадьбу, развод, суд. Наместники получали плату даже за прибытие в город. Жили они, конечно, очень даже хорошо.

Поступление и распределение таможенных платежей в Таможенном союзе ЕврАзЭС

Нельзя не остановиться на возможных нарушениях, возникающих при распределении таможенных платежей между союзными государствами. К ним относятся, во-первых, неперечисление или неполное перечисление средств, а во-вторых, наличие средств, необходимых к перечислению, на едином счете, но предоставление информации об отсутствии указанных средств к перечислению и, как следствие, неперечисление. Возобновление процедуры перечисления средств осуществляется по итогам проведенных Секретариатом Таможенного союза консультаций, заседания Комиссии Таможенного союза или же обсуждения на заседании Межгосударственного совета Евразийского экономического сообщества, после чего эти средства перечисляются на единый счет государства, допустившего нарушение.

Государственная пошлина – это сбор или налог?

Такой вопрос возникает у многих лиц. Он вполне обоснован. Дело в том, что госпошлина – это платеж, включенный законодательством в налоговую систему страны. Соответственно, ее можно рассматривать как особую разновидность налога. Сходство состоит в обязательности отчисления в бюджет и распространении на платеж все общих правил. Отличие заключается в целевом характере платежа и возмездности. Ведь взамен уплаты госпошлины заявитель получает встречное предоставление – требуемую услугу. В случае с налогами этого не происходит.

Из приведенной выше информации вытекает ответ еще на один злободневный вопрос – куда поступает госпошлина? Суммы перечисляются в федеральный, региональный или местный бюджет в зависимости от уровня, на котором находится орган, в который обращается плательщик. В каждой такой структуре выдается квитанция, где указываются реквизиты для уплаты госпошлины. Сегодня совершить отчисление можно самыми разными способами. В последнее время популярным вариантом стала оплата онлайн. Если по каким-то причинам заявителю квитанция выдана не была, получить реквизиты для уплаты госпошлины можно в канцелярии соответствующего органа власти. В таком случае заявителю придется вписывать их в бланк квитанции собственноручно.

Госпошлина – это платеж, установленный федеральным законодательством. Следовательно, он обязателен к отчислению на всей территории государства. Суммы, в соответствии со ст. 50, 56, 61, 611, 612 БК, зачисляются по нормативу в 100 % в бюджет соответствующего уровня.

Программа для ведения реестра СРО

3500 за сезон! В эту сумму входит свет, вода, а также текущие расходы (з/п председателя, вывоз мусора, содержание сетей и ремонт дорожного покрытия внутри СНТ). А вот взносы с каждой сотки-это не совсем правильно, т. к каждый член товарищества платит налог на землю, исходя из кол-ва соток! Оплата взносов исходя из кол-ва соток, возможна в том случае, если это было решено общим собранием и соответствующая запись есть в уставе СНТ! НДС — это налог каждого гражданина страны в которой он проживает, это для того что бы страна не упала на колени от людей — занатчиков, у которых деньги стоят в ящике с под одежди или книге «Где же моё счастье», это не плохо и не хорошо, это норма для сегодняшнего дня.

Функции платежа

Объект госпошлины – это юридические действия, услуги органов местной, региональной, государственной власти, других уполномоченных структур и должностных лиц. Перечень таких услуг закреплен НК и является закрытым. Всего в нем предусмотрено более 200 видов услуг. Их можно разделить на 4 группы и соотнести с функциями платежа:

- Нотариальная пошлина. Она устанавливается за все нотариальные действия, закрепленные законодательством.

- Судебная госпошлина — за исковые заявления, жалобы, ходатайства, прочие обращения, поданные в судебные инстанции.

- Регистрационный сбор – за госрегистрацию юрлиц, физлиц ИП, сделок, программ для ЭВМ, баз данных, актов гражданского состояния и пр.

- Административная госпошлина. Ее устанавливают за выдачу документов при приобретении/выходе из гражданства, въезде в РФ или выезде из страны.

С 29.12.2010 г. пошлину не взимают при внесении в документ исправлений ошибок, допущенных должностным лицом или органом, оформившим его при совершении юридического действия.

За что уплачивается госпошлина

Государственная пошлина уплачивается за совершение государственными органами юридически значимых действий в отношении гражданина или организации, которые за их совершением обратились.

Юридически значимые действия, для производства которых требуется заплатить пошлину, перечислены в Налоговом кодексе.

В ст. 333.17 &ndash указано, за что платят госпошлину:

- при обращении в суды — как арбитражные, так и общей юрисдикции, к мировым судьям;

- при обращении в Конституционный Суд РФ и конституционные (уставные) суды субъектов РФ;

- при обращении к нотариусу за совершением нотариальных действий (например, составлением доверенности);

- за государственную регистрацию актов гражданского состояния (регистрация браков, рождений, смертей, разводов и пр.);

- при получении паспортов граждан России и загранпаспортов;

- при приобретении гражданства России;

- за государственную регистрацию программы для ЭВМ, базы данных;

- за госрегистрацию лекарственных препаратов;

- за госрегистрацию юридических лиц, политических партий, СМИ, выпусков ценных бумаг, прав собственности, транспортных средств;

- за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях компаний;

- за право вывоза культурных ценностей;

- за выдачу разрешений на вывоз с территории России, на ввоз на ее территорию видов животных и растений, подпадающих под действие Конвенции о международной торговле видами дикой фауны и флоры, находящимися под угрозой исчезновения;

- другие юридически значимые действия.

Особенность уплаты государственной пошлины в зависимости от вида совершаемых юридически значимых действий, категории плательщиков либо от иных обстоятельств устанавливаются статьями 333.20, 333.22, 333.25, 333.27, 333.29, 333.32 и 333.34 НК РФ.

Нормы налогового права

Для расчета облагаемой базы учитывается или непосредственно стоимость услуги, предоставляемой заявителю, или цена иска. Налоговый период, как правило, отсутствует. Это связано с особенностями сроков отчисления платежа, предусмотренных НК.

Обычно госпошлина перечисляется перед совершением требуемого юридического действия. Однако из данного правила есть исключения. В этих случаях устанавливается налоговый период, а пошлина взимается после совершения действия:

- В течение 10 дней после вступления решения суда в силу, если физлицо либо организация являются ответчиками, постановление вынесено не в их пользу, а истец от уплаты сбора освобожден.

- До 31 марта года, идущего за годом регистрации судна в реестре РФ либо (при обращении за ежегодным подтверждением постановки на учет) за последним годом регистрации.

Квитанция о оплате налога госпошлина

Проще найти Юр. фирму которая все это сделает. Я из таких, кто говорил что это не сложно. Это и правда не сложно, но стоимость услуг юр фирмы — 3-7 тысяч рублей, причем они организуют все, и передачу денег и договор и проверку, так зачем мучить себя и потом думать что завтра приедет брат жены — сиделец и поселится в одной из комнат вашей квартиры, если всего надо отдать эти копейки. Хотя решать вам

Вы знаете, можете, конечно попробовать покачать права, или как-то по хорошему договориться с ФРС, чтобы они приняли вашу квитанцию. Тут ничего страшного не по большому счёту, что вы заплатили квитануией. Так, например, налоговая при регистрации ООО или изменений только квитанции и принимает. Да и ФРС я как-то подавал документы на регистрацию права собственности — постоянно платил гос пошлину от себя (от предствителя) как от физлица. Так что думаю, вы имеете полное право оплатить от директора ООО. Другое дело, если ваше ФРС встанет в позу, то с ней вряд ли что-то можно сделать. И такое у меня было . Только с УФНС. пришлось лишнюю тысячу переплачивать засранцам.

Рекомендуем прочесть: Президентские Выплаты Многодетным В 2020

Ставки

В НК предусмотрены тарифы, используемые при расчете госпошлины в зависимости от органа, совершающего юридическое действие, характера оформляемого документа или специфики регистрируемой сделки.

Согласно Кодексу, ставка может быть выражена в твердой сумме, являться смешанной – пропорциональной либо прогрессивной.

Система расчета пропорциональной ставки по имущественным документам зависит от степени родства. Прогрессивная ставка предполагает увеличение суммы платежа по мере повышения облагаемой базы. Размеры этих тарифов дополнительно могут ограничиваться максимальными и минимальными пределами. В некоторых случаях в ставке учитывается единица объема документа (к примеру, при постраничном удостоверении).

Госпошлина это налоговый платеж или иной — Бизнес, законы, работа

Любое действие, требующее юридического подтверждения законности, в каждой стране мира выполняется только после уплаты особого вида налога, который называется государственная пошлина.

Еще в период средневековья было принято взимать оплату за проезд по дорогам и мостам, расположенным на территории отдельных государств, принадлежащих различным городам, областям или феодальным поместьям. Такие сборы назывались пошлинами. Уплата государственной пошлины требовалась при подаче исков в судебные инстанции или для подтверждения законности владения землями или иным имуществом.

Государственная пошлина в Российской Федерации

В России оплата государственной пошлины предусмотрена кодексом о налогах, и подробно описана в статье № 25.3 под названием «Государственная пошлина».

Определение этого вида налогов гласит, что пошлиной, взимаемой по налоговому закону, называется сбор денежных средств с физических лиц, юридических организаций, частных предпринимателей или организаций без образования юридического лица при их обращении в различные органы, уполномоченные выполнять юридические действия. К ним относятся:

- Должностные лица местного самоуправления.

- Организации самоуправления на местах.

- Государственные организации.

Иначе говоря, это милиция, суды, Загсы, нотариальные конторы и другие ответственные финансовые организации.

Государственная пошлина РФ взимается:

- При необходимости обращения в судебные инстанции общей юрисдикции.

- При обращении с просьбой о рассмотрении дела мировым судьей.

- При подаче иска в конституционный суд.

- При оформлении любых нотариальных документов.

- При регистрации акта гражданского состояния.

- При получении права на гражданство или снятия гражданства.

- При выезде из страны или въезде в нее.

- При оформлении документов и регистрации юридического лица.

- Для вступления в юридическую силу доверенностей, завещаний, договоров.

Выдача уполномоченными органами документов и их дубликатов является действиями, имеющими юридическое значение, при получении так же требуется оплата государственной пошлины. Исключение составляет выдача копий подобных документов. Заказывая копии ничего оплачивать не нужно.

Государственная пошлина, как и другие виды налогов, предусмотренные Российским законодательством, является обязательным видом внесения денежных средств в государственный бюджет. На госпошлину распространяются все общие условия, которые предусмотрены на другие виды налогов. Единственным отличием является целевой характер перечислений.

Так как государственная пошлина является федеральным сбором с граждан и организаций, то ее оплата обязательна на территории всех регионов Российской Федерации.

Размер государственной пошлины определяется в соответствии со статьями № 50; 56; 61; 611; 612 кодекса о бюджете.

Все поступающие средства от получения госпошлины перечисляются в активы местного или федерального бюджетов или бюджета федеральных субъектов.

Правила оплаты государственной пошлины

Государственную пошлину обязаны оплачивать все физические лица или организации. Вне зависимости от гражданства и национальности. Граждане и организации иностранных государств не освобождаются от уплаты этого налога. Оплата пошлины производится в том случае, если:

- Имеется необходимость выполнить действие юридического значения, указанного в статье 25.3 налогового кодекса.

- Лицо или организация вызваны в арбитражный суд, суд обшей юрисдикции или к мировому судье в качестве ответчика. При принятии решения в пользу истца, последний освобождается от выплаты государственной пошлины, и ответчик обязан оплатить ее в полном объеме.

Если в ответственную организацию обращаются одновременно несколько плательщиков с просьбой совершить действие юридического значения, общая сумма государственной пошлины вносится ими в равных долях.

Если среди лиц, обратившихся в федеральные органы, имеется представитель, обладающий правом на льготы или освобожденный от уплаты этого налога, размер государственной пошлины снижается на сумму, отведенную на этого представителя.

Оставшаяся часть налога оплачивается всеми плательщиками, не имеющими льгот по уплате пошлины.

Существует точный перечень объектов, за которые обязательно взимание государственной пошлины. В него входят 230 видов действий, являющихся юридически значимыми. По характеру их можно разделить на четыре группы, это:

1) Судебная пошлина.

Она включает жалобы, ходатайства, запросы, рассматриваемые в конституционном суде. А так же исковые заявления в арбитражные суды — все иски и жалобы, рассматриваемые судом общей юрисдикции.

2) Нотариальная пошлина.

Включает все виды нотариальной деятельности, и действий, возложенных на нотариальные конторы.

3) Регистрационная пошлина.

- Регистрация государственных актов гражданского состояния.

- Регистрация предпринимательской деятельности, юридических лиц, организаций без образования юридического лица.

- Регистрация программ и базы данных для ЭВМ.

4) Административная пошлина.

Получение документов на выезд из страны и снятия гражданства или же документов, разрешающих въезд в страну и получение гражданства.

По решению федеральной администрации, уплата государственной пошлины может быть оспорена, если в полученном документе допущена ошибка должностным лицом, оформлявшим этот документ.

Начисление размеров госпошлины исходит от стоимости самой юридической услуги или цены, установленной за предъявленный иск. Период, в который должна быть уплачена пошлина, в налоговом кодексе не оговаривается.

Принятый порядок оплаты предусматривает полную оплату этого налога до выполнения юридического действия. Законом оговорено несколько исключений из этой практики. В первом случае предусматривается возможность оплаты сразу после совершения юридического действия. Во втором случае оговариваются точные сроки, в которые должен быть уплачен налог государственной пошлины, это:

- Десять дней с момента вступления в юридическую силу принятого решения суда. Такие действия практикуются в случае принудительного наложения пошлины на ответчика, при вынесении решения в пользу истца.

- До 31.03 следующего года после даты принятия решения и вступления его в законную силу. Такие сроки назначаются при обращении за ежегодным подтверждением регистрации судебными органами.

Ставки госпошлины

В законодательстве о налогах предусматриваются индивидуальные размеры на государственные пошлины 2021. Они зависят от статуса органов, совершаемых действие юридического значения и характера документа или сделки. Применяются такие виды определения размеров ставки госпошлины как:

- Фиксированные (твердые).

- Адвалорные.

- Смешанные.

Чаще всего применяются твердые фиксированные размеры пошлины. В случае назначения адвалорных или смешанных величин государственной пошлины применяются прогрессивные или пропорциональные ставки.

Пропорциональный вид назначения размера пошлины применяется к документам на имущество, и зависит от степени родственных связей. Прогрессивный вид пошлины предусматривает увеличение размеров налога, в зависимости от увеличения стоимости базы, подлежащей налогообложению.

При назначении прогрессивного вида пошлины отдельно оговаривается максимум и минимум назначаемых сумм. Величина госпошлины может так же зависеть от объема документа. В этом случае подсчитывается количество страниц, составляющих документ, и заверяется каждая из них.

Источник: //novdmt.com/gosposhlina-eto-nalogovyy-platezh-ili-inoy/

Как оплатить госпошлину со скидкой?

В гл. 25.3 НК предусмотрено около 90 льгот, предоставляемых плательщикам сбора. Их виды устанавливаются в зависимости от совершаемых действий, категории субъектов и пр.

Льгота по уплате госпошлины может быть условной или безусловной. Для получения первой необходимо соблюсти определенное условие. К примеру, при оформлении документов о наследстве льгота по уплате госпошлины предусмотрена для лиц, проживавших с наследодателем до момента смерти. Безусловная льгота (например, скидка при уплате сбора в 50 %) устанавливается инвалидам 1, 2 гр.

Кроме этого, предусмотрено полное освобождение от перечисления платежа в бюджет. Такая льгота, в частности, предоставляется учреждениям культуры и другим организациям и органам, находящимся на бюджетном финансировании. Освобождены от обязанности уплачивать госпошлину также некоторые категории граждан: инвалиды и участники ВОВ, Герои СССР и РФ, полные кавалеры Ордена Славы.

Следует также сказать о льготах, предусмотренных в зависимости от конкретных юридических действий. Так, например, сбор могут не уплачивать истцы:

- по заявлениям о взыскании зарплаты, пособий и прочим претензиям, вытекающим из норм трудового права;

- общественные организации инвалидов, выступающие в качестве заявителей и ответчиков.

Нюансы по уплате: ипотека, патент

При оплате госпошлины в некоторых случаях существуют определенные тонкости, которые необходимо учитывать при оформлении квитанции. Это касается формирования стоимости определенного действия.

- В одном случае это может быть фиксированный взнос, который определен законодательством и не изменяется независимо от того, кто является плательщиком.

- Во втором случае речь идет о ценах на судебные иски. Размер пошлины зависит непосредственно от того, какую стоимость необходимо заплатить за подачу заявления.

Оформление ипотеки

С 2014 года пошлина за регистрацию ипотеки не взимается. Также, как это не происходит и при погашении кредита. До этого договор подобного категории обязательно регистрировался в государственном реестре.

Он считался официально заключенным с данного момента, но из-за этого нередко возникало множество проволочек, которые мешали быстрому и беспроблемному погашению.

Пошлина на патент

Патент представляет собой документ, чьей главной целью является удостоверение прав собственности на конкретное изобретение. Получение данной бумаги требует уплаты госпошлины.

Порядок оплаты и возврата при переплате установлены в соответствующем постановлении. Оно определяет все важные нюансы, знание которых гарантирует своевременную уплату.

От оплаты пошлины при получении патента освобождаются две категории граждан:

- Физическое лицо является инвалидом или героем ВОВ, иных сражений, проходивших на территории бывшего СССР. Также это актуально для граждан, являющихся единственным автором конкретного изобретения.

- Коллективный запрос на патент, при условии, что каждый автор изобретения является ветераном ВОВ.

Возврат суммы

Основания для возврата либо зачета госпошлины закреплены в ст. 333.40 НК. Возврат сбора плательщику, в соответствии с нормой, осуществляется полностью или частично, если:

- Заявитель уплатил сумму, превышающую размер, предусмотренный в гл.25.3 НК.

- Были возвращены жалоба, заявление либо другое обращение, было отказано в их принятии или отказано в совершении запрашиваемых нотариальных действий.

- Прекращено производство по делу или заявление оставлено без рассмотрения в арбитражном суде или инстанции общей юрисдикции.

Если сумма пошлины плательщику возвращена не была, она засчитывается в счет уплаты сбора при повторном обращении, если трехгодичный период с даты принятия предыдущего решения не истек, а заявитель предъявил первоначальную квитанцию.

В случае заключения мирового соглашения до вынесения постановления арбитражным судом 50 % уплаченной госпошлины подлежит возврату истцу. Однако данное правило не распространяется на ситуации, когда указанное соглашение было оформлено на стадии исполнения решения.

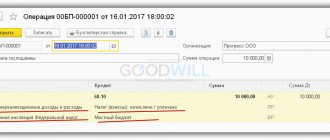

Отражение возврата госпошлины в бухгалтерских проводках

Пошлины с граждан и юридических лиц обязательно подлежат учету. Возмещенные денежные средства за ранее уплаченную пошлину учитываются на субсчете «Прочие расходы», так как они являются для учреждения (организации) доходом.

В таком случае бухгалтерские проводки отражаются так:

- Возвращение полной суммы госсбора или определенного процента (кредит 68, дебет 51).

- Внесение финансов в счет госпошлины (дебет 68, кредит 51).

- Госсбор, который подлежит возврату, входит в другие расходы (дебет 68, кредит 91).

Бухгалтерские проводки позволяют быстро отыскать любой сбор в пользу предприятия и при необходимости решить, как вернуть уплаченную госпошлину гражданину.

Госпошлины являются обязательными платежами физлиц и организаций в пользу государства, которые выплачиваются за оказание определенного вида юридических услуг. Но если услуги не потребовались, или была внесена излишне большая сумма, всегда можно найти выход из ситуации и вернуть свои деньги.

Исключения

В НК закреплены случаи, когда госпошлина возврату не подлежит. Речь о следующих ситуациях:

- Ответчик добровольно удовлетворил требования истца после принятия его иска к производству в арбитражном суде.

- Утверждено мировое соглашение в суде общей юрисдикции.

Кроме того, сумму сбора не возвращают за заявления о регистрации/расторжении брака, смене имени или внесении иных исправлений в запись органа ЗАГС, если они удовлетворены не были, т. е. указанные действия уполномоченные органы не совершили.

Аналогичное правило действует и в случае отказа лица от госрегистрации права, обременения (ограничения) после обращения в соответствующие госструктуры. При этом если регистрация права, ограничения (обременения) на недвижимость была прекращена, на основании заявления сторон возвращается 50 % выплаченного сбора.

Госпошлина куда поступает в какой бюджет

Северо-западный сектор отдела контрольно-надзорной деятельности в сфере образования Обрнадзора РБ адрес:452320, г.Дюртюли, пер.М.Якутовой, 4 тел/факс:(34787) 3-05-89 Е-mail:[email protected], Специалисты–эксперты Лаяков Ильдус Юрисович, Хамидуллина Гульчира Киагаповна Смотря какую госпошлину Вы имеете в виду. Госпошлина за регистрационные действия налоговых органов, арбитражных судов — в федеральный. Госпошлина, уплачиваемая судам юбщей юрисдикции и мировым судьям, за регистрационные действия ГАИ, паспортно-визовых служб — в местный.

Организационные вопросы

Возврат излишне выплаченной/взысканной суммы пошлины осуществляется по заявлению плательщика. Оно подается в тот орган или тому должностному лицу, которые уполномочены совершать соответствующие юридические действия, за которые произведена оплата. Если возврат должен быть произведен в полном размере, к заявлению следует приложить подлинники платежных квитанций, а если частично – копии. Решение об удовлетворении просьбы принимается соответствующим органом или должностным лицом.

Непосредственный возврат суммы производится подразделением Федерального казначейства по месту уплаты.

Если субъект хочет вернуть госпошлину по делу, рассматриваемому в суде, мировом в том числе, свое заявление он подает в ИФНС по месту нахождения соответствующей судебной инстанции.

Направить обращение можно до истечения трех лет с даты уплаты. Возврат производится в течение месяца со дня направления заявления.

Зачисление

Согласно БК РФ, в какой бюджет поступает госпошлина, зависит от ее назначения.

100% в бюджет субъектов РФ зачисляется госпошлина:

- по делам, рассматриваемым конституционными (уставными) судами;

- за совершение нотариальных действий;

- за госрегистрацию межрегиональных, региональных и местных общественных объединений, их отделений, за госрегистрацию изменений их учредительных документов;

- за госрегистрацию региональных отделений политических партий;

- за госрегистрацию договора о залоге транспортных средств, включая выдачу свидетельства и его дубликата;

- за выдачу квалификационного аттестата, предоставляющего право осуществлять кадастровую деятельность;

- за выдачу свидетельства о государственной аккредитации региональной спортивной федерации;

- за регистрацию средств массовой информации, продукция которых предназначена для распространения преимущественно на территории субъекта РФ, за выдачу дубликата свидетельства о такой регистрации;

- за действия уполномоченных органов, связанные с лицензированием пользования участками недр местного значения;

- за действия уполномоченных органов, связанные с лицензированием заготовки, переработки и реализации лома цветных и черных металлов;

- за предоставление лицензий на розничную продажу алкогольной продукции, выдаваемых органами исполнительной власти субъектов РФ;

- за действия органов исполнительной власти субъектов РФ, связанные с лицензированием и аккредитацией образовательных учреждений;

- за предоставление лицензии на производство, хранение и поставки спиртосодержащей непищевой продукции в части, произведенной из конфискованного сырья;

- за выдачу свидетельств об аккредитации в целях признания компетентности организации в соответствующей сфере науки, техники и хозяйственной деятельности для участия в проведении мероприятий по контролю;

- за действия органов исполнительной власти субъектов РФ по проставлению апостиля на документах об образовании, ученых степенях и званиях;

- за выдачу органом исполнительной власти субъекта РФ специального разрешения на движение по автомобильным дорогам транспортных средств, осуществляющих перевозки опасных, тяжеловесных и (или) крупногабаритных грузов.

100% в бюджет поселений зачисляется госпошлина:

- на совершение нотариальных действий должностными лицами органов местного самоуправления поселения, уполномоченными на совершение нотариальных действий, за выдачу органом местного самоуправления поселения специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов.

100% в муниципальные бюджеты зачисляется госпошлина:

- по делам, рассматриваемым судами общей юрисдикции, мировыми судьями (за исключением Верховного Суда Российской Федерации);

- за государственную регистрацию транспортных средств, в том числе временную — по месту их пребывания, за выдачу различных свидетельств автовладельцам и т. д.;

- за выдачу разрешения на установку рекламной конструкции;

- за выдачу органом местного самоуправления муниципального района специального разрешения на движение по автомобильной дороге транспортного средства, осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов;

- за совершение нотариальных действий должностными лицами органов местного самоуправления муниципального района, уполномоченными в соответствии с законодательными актами РФ на совершение нотариальных действий в населенном пункте, который расположен на межселенной территории и в котором отсутствует нотариус.

В бюджеты городских округов и муниципальных районов, городов федерального значения Москвы, Санкт-Петербурга и Севастополя подлежит зачислению государственная пошлина за предоставление лицензий на розничную продажу алкогольной продукции, выдаваемых органами местного самоуправления, по нормативу 100%.

Зачет госпошлины

Возможность его осуществления также предусмотрена в НК. При зачете излишек ранее уплаченной суммы за определенное юридическое действие засчитывается в счет выплаты за аналогичную услугу.

Чтобы воспользоваться своим правом, плательщику необходимо подать заявление в орган или должностному лицу, к которым он обращался ранее. Направить обращение можно также в течение трех лет с даты вынесения решения о возврате излишней суммы или со дня перечисления ее в бюджет.

Зачет производится в порядке, закрепленном в гл. 12 НК.

Различия

Чтобы определить, является госпошлина налогом или сбором, нужно рассмотреть их основные характеристики. Первое понятие более емкое, ведь налог – это обязанность всех плательщиков отчислять в казну часть доходов или прибыли. Сбор же не является обязательным. Такой взнос необходим для совершения в отношении плательщика каких-либо действий со стороны государства.

Основными характеристиками налога являются:

- обязательность;

- безвозмездность;

- принудительность;

- необходимость расчета;

- принадлежность бюджетам различных уровней.

Для правильного исчисления суммы платежа необходимо определиться с объектом, знать его базовую стоимость, налоговую ставку и период. Необходимо также понимать, каков порядок взимания налога, чтобы не пропустить установленные сроки.

В отношении сбора действуют иные правила. Его оплачивают разово и за определенную услугу со стороны уполномоченных органов. Это значит, что он необязателен и не может быть принудителен. Однако главным отличием сбора от налога является то, что после оплаты гарантировано выполнение действий юридического характера по получению определенных прав.

Когда появляется необходимость оплаты госпошлины, налог это или сбор, физическому лицу все равно. Имея на руках квитанцию, он вносит установленную законом сумму. Ему абсолютно не важно, как именуется такое действие.

Для юридического лица все сложнее. Форма платежного поручения, с помощью которого возможно перевести денежные средства, требует точного определения назначения взноса и внесения этой информации в соответствующее поле. Однако для банка достаточно информации, что уплачивается государственная пошлина. Сбор это или налог, в поле назначения платежа уточнять не нужно.

Дополнительные гарантии

В соответствии с НК, лицам, обращающимся в уполномоченные органы, может быть предоставлена рассрочка или отсрочка уплаты госпошлины.

Чтобы воспользоваться этой возможностью, заинтересованное лицо направляет ходатайство. Отсрочка/рассрочка может быть предоставлена в пределах периода, закрепленного п. 1 ст. 64 НК. При этом в Кодексе предусматривается еще одна важная гарантия. На сумму госпошлины, по которой предоставлена отсрочка/рассрочка, в течение всего ее срока проценты не начисляются.

Отличие сбора от госпошлины

Лично я для начала считаю перед проходом замуж уместным обратиться к исполнителю с запросом примерно следующего содержания: Хозяйственный суд_________________ ул. ___________________ Судебному исполнителю ________________ О предоставлении информации _________ в соответствии с поданным нашей организацией заявлением и на основании судебного приказа Хозяйственного суда _________ №_____________, возбуждено исполнительное производство №_______ по взысканию с ______________ ________(____________) рублей. Срок для добровольного исполнения истек, до настоящего времени Должником не предпринято никаких действий, свидетельствующих о намерении погасить задолженность. ____________. Хозяйственным судом ______ наложен арест на денежные средства, находящиеся или поступающие на расчетные счета, открытые в ЗАО АКБ «Белросбанк» и в ОАО «Белвнешэкономбанк» , однако принудительное взыскание также не производится, хотя известно, что деятельность Должник осуществляет. В связи с вышеизложенным и на основании ст. 345 Хозяйственного процессуального кодекса Республики Беларусь, п. 19 Инструкции по исполнительному производству в хозяйственных судах Республики Беларусь, утвержденной постановлением Пленума Высшего хозяйственного суда Республики Беларусь №21 от 26.11.2009г. , ПРОШУ: 1.предоставить информацию о предпринятых исполнительных действиях в рамках исполнительного производства №__________; 2.предоставить информацию об ответах на запросы в агентство по государственной регистрации и земельному кадастру, Государственную автомобильную инспекцию Министерства внутренних дел Республики Беларусь, Министерство по налогам и сборам Республики Беларусь, банки и другие финансовые организации на предмет наличия у Должника иных счетов и имущества. Директор ____________ ___________ как правило, это заставляет суд. исполнителей быть немного активнее. ну и, на мой взгляд, при подаче жалобы наличие ответа на такой запрос не помешает. migorn [e-mail скрыт] Беларусь, Минск Написал 171 сообщение Написать личное сообщение Репутация: 20 #3[2947] 14 марта 2011, 14:00 Учитывая, что ХПК дополнен статьей 407 следующего содержания: «Статья 407. Предоставление сведений об исполнительных производствах, возбужденных в отношении должников Хозяйственными судами предоставляются сведения о наличии и количестве исполнительных производств, возбужденных в отношении должника; о сумме долга, подлежащей взысканию; об обременениях в отношении имущества должника, совершенных в рамках исполнительного производства. Указанные в части первой настоящей статьи сведения предоставляются хозяйственным судом на основании письменного заявления индивидуального предпринимателя или юридического лица при условии уплаты государственной пошлины в порядке и размере, установленных законодательными актами. «, а ставка — 3 базовые величины за сведения о каждом должнике, интересно, как отреагируют суды на такие письма. !

В силу того, что приведенные акты касаются государственной пошлины, они не определяют специфического правового механизма возвращения именно судебного сбора.Согласно п. 4 ст. 83 ГПК Украины, в отличие от Декрета, судебный сбор подлежит возврату, во-первых, не только.

Сравнение

Чтобы понять, госпошлина — это налог или сбор, необходимо проанализировать эти два понятия по следующим признакам:

- Цель. Любой сбор предназначен для обеспечения деятельности тех органов, которые предоставляют услугу или регистрируют право на что-либо. Налог не направляют на что-то конкретное.

- Регулярность. Сбор оплачивают разово, а налог – с постоянной периодичностью.

- Законодательная поддержка. Необходимость сбора устанавливают индивидуально. Он зависит не от субъекта, а от характера оказываемой услуги. Плательщики налога определяются на законодательном уровне.

- Сумма. Для сбора размер платы зафиксирован, для налога – зависит от базы, ставки и возможной льготы.

- Дата. Сборы не привязаны ко времени, а обусловлены потребностью плательщика. Налоги оплачиваются по истечении отчетного периода в ограниченные сроки.

- Прекращение обязательств. Налоги с юридических лиц взимают до тех пор, пока фирма не прекратила свое существования. Физические лица оплачивают их пожизненно. Исключение составляют ряд налогов, которые не взимаются с отдельных категорий граждан, например налог на имущество с пенсионеров. Сборы – это разовые суммы за услуги.

- Индивидуальные особенности плательщика. Учитываются для налогов и не имеют значения для сборов.

- Результат. Оплата налога только избавляет от неприятных последствий, а сбора – дает право на что-либо.

- Неуплата: налога грозит принудительным взысканием вместе с пеней, сбора – приведет к неполучению услуги.