Справка 2-НДФЛ раскрывает информацию о зарплате и других доходах сотрудника организации. В ней же указана сумма удержанного и не удержанного НДФЛ. Оформляется такая справка на каждого работника и сдается в ФНС. Иногда ее просят сами сотрудники, например, чтобы получить кредит в банке.

Каждому виду дохода присваивается свой код. Их перечень утвержден в Приказе ФНС №ММВ-7-11/[email protected] от 10.09.2015 г. Последний раз справочник номеров был обновлен Приказом ФНС №ММВ-7-11/[email protected] от 22.11.2016 г. Далее расскажем, какие коды указываются в 2-НДФЛ.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 — это заработная плата, включая доплаты и надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами, коллективными договорами или нормами закона.

Код дохода 2003 — вознаграждения, выплачиваемые за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 — отпускные.

Код дохода 2013 — для компенсации неиспользованного отпуска.

Код дохода 2014 — выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев (районы Крайнего Севера и приравненные местности).

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2301 — штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей в добровольном порядке.

Код дохода 2610 — обозначает материальную выгоду работника, полученную от экономии на процентах по займам..

Код дохода 2001 — это вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров и т.п.).

Код дохода 1400 — доход физлица от сдачи в аренду или иного использования имущества (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 — доход физлица от сдачи в аренду транспорта для перевозок, трубопроводов, линий электропередачи и иных средств связи, включая компьютерные сети.

Код дохода 2520 — доходы в натуральной форме, полученные в виде полной или частичной оплаты товаров, работ, услуг, выполненных в интересах налогоплательщика.

Код 2530 — оплата труда в натуральной форме.

Код дохода 2611 — списанные безнадежные долги с баланса..

Код дохода 1010 — перечисление дивидендов.

Код дохода 3020 — проценты по банковским вкладам.

Код дохода 3023 — доходы в виде процента (купона), полученные налогоплательщиками с рублевых облигаций отечественных организаций,эмитированным после 1 января 2017 года.

Код дохода 4800 — «универсальный» код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита, доплата больничных, стипендии.

Смотрите полный список кодов доходов и вычетов для справки 2-НДФЛ.

Все ли больничные отражаются в 2-НДФЛ

Вся доходность работника облагается подоходным налогом. В Налоговом кодексе РФ указано, отражаются ли больничные в 2-НДФЛ, — да, пособие по временной нетрудоспособности является доходом служащего независимо от источника выплат (п. 1 ст. 217 НК РФ). Перечисления по больничному указываются в справке о доходности физического лица.

Но есть и исключения. В том же п. 1 ст. 217 НК РФ и в письме Минфина РФ №03-04-06/8-118 от 18.04.2012 разъясняется, входит ли больничный в справку 2-НДФЛ, — в документе отражают только выплаты по временной нетрудоспособности. Декретные и детские пособия не облагаются налогом на доходы физических лиц и не включаются в справку.

С 14 декабря работать с больничными нужно по-новому! Правила изменил Приказ Минздрава №925н от 01.09.2020.

Эксперты КонсультантПлюс подготовили обзор поправок и новую инструкцию. Используйте ее бесплатно.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4 000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию по инвалидности или возрасту. Если сумма помощи превышает 4 000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением или усыновлением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Какой должен быть код дохода с больничного листа в справке 2-НДФЛ за 2018 год?

Документ по форме 2-НДФЛ может потребоваться рядовому налогоплательщику в целом ряде ситуаций. Среди них:

- смена места работы. Если гражданин устраивается на новое рабочее место и претендует на получение стандартных вычетов, работодатель обязательно потребует у него документ такого рода. Кроме того, бумага обязательно должна быть предоставлена работодателю в том случае, если смена рабочего места происходит не в начале календарного года. Все дело в том, что вычеты базового характера на самого сотрудника, а также членов его семьи будут выплачиваться до тех пор, пока общий объем заработанных с начала года средств не превысит 350 тысяч рублей. Именно поэтому новому работодателю потребуется информация обо всех доходах нового сотрудника начиная с 1 января текущего года;

- получение займа. Практически все банковские учреждения всегда просят своего клиента подтвердить наличие постоянного источника дохода. Универсальный способ это сделать – предоставить справку 2-НДФЛ;

- получение социальных вычетов. В данном случае справка по форме 2-НДФЛ используется для того, чтобы подтвердить выплаченную сумму налога, которая впоследствии подлежит возврату;

- получение имущественного вычета в рамках приобретения недвижимости. В таких ситуациях справка о заработанных средствах и выплаченных налогах за указанный период является дополнением к налоговой декларации (документ по форме 3-НДФЛ).

- Коды в справке 2-НДФЛ

- Отражение кода больничного в справке 2-НДФЛ

Коды в справке 2-НДФЛ

В справке по форме 2-НДФЛ указываются не только суммы полученных средств, но и способ, которым эти средства были получены. Таким образом, больничные, зарплаты, отпускные и пр. обозначаются в документе по-разному.

Полный список всех актуальных кодов выглядит следующим образом:

- 2000 – все типы заработной платы, а также премии и прочие средства, которые были выплачены за непосредственное исполнение трудовых обязанностей;

- 2012 – все типы отпускных пособий;

- 2300 – средства, полученные в качестве компенсации больничного отпуска. Могут быть выплачены только в случае предоставления сотрудником больничного листа;

- 2010 – все средства, выплаченные в рамках договоров гражданского характера за исключением авторских гонораров;

- 2350 – все полученные в рамках заработной платы средства, выданные в натуральном виде;

- 2400 – средства, которые были получены от сдачи транспортных средств (всех типов) в аренду. Кроме того, сюда входят все штрафы за их простой и задержку, а также средства, вырученные за аренду трубопровода, линий электропередач и средств оптиковолоконной и беспроводной связи;

- 1400 – все средства, полученные от сдачи в аренду любого имущества (за исключением того, что указано в предыдущем пункте);

- 1540 – любые доходы от продажи долей в уставном капитале юридических лиц;

- 2760 – все виды материальной помощи, предназначающейся для лиц, которые вышли на пенсию;

- 2762 – одноразовая материальная помощь всем родителям, которая выплачивается в связи с рождением ребенка (распространяется также на лиц, которые усыновили ребенка или взяли над ним опекунство);

- 2720 – суммарная стоимость всех подарков, которые были получены за отчетный период;

- 2740 – суммарная стоимость всех призов, которые были выиграны налогоплательщиком в ходе рекламных акций юридических лиц;

- 1010 – общий объем полученных дивидендов всех типов;

- 2510 – все деньги, которые были потрачены работодателем на содержание и удовлетворение потребностей гражданина (питание, обучение, оплата коммунальных услуг и так далее);

- 2610 – компенсация за экономию в рамках использования займа, выданного юридическим лицом;

- 2001 – все типы вознаграждений, которые получают директора и прочие лица, занимающиеся непосредственно управленческой деятельностью в организациях;

- 2201 – авторские гонорары, которые получают создатели объектов литературного творчества;

- 2202 – авторские гонорары, которые получают создатели объектов архитектурного, дизайнерского, художественного или графического творчества;

- 4800 – все прочие разновидности финансовых поступлений.

Отражение кода больничного в справке 2-НДФЛ

В связи с тем, что пособия по временной нетрудоспособности относятся к доходам, облагаемым налогом, соответствующий код должен быть внесен в специальную таблицу, которая есть в бланке 2-НДФЛ.

При заполнении документа нужно убедиться в том, что используется стандартный формуляр, а также в том, что код больничного является актуальным (по состоянию на 2021 год его значение составляет «2300»).

Дело в том, что многие бухгалтеры используют специальное программное обеспечение, которое вносит все необходимые данные в автоматическом режиме. Это очень удобно, однако, его нужно постоянно обновлять в связи с тем, что на законодательном уровне значения тех или иных кодов регулярно подвергаются корректировкам.

Загрузка…

Источник: https://pravo.team/trudovoe/bolnichnyj/spravka-2-ndfl.html

Что изменилось

На первый взгляд, изменения в новую форму бланка 2-НДФЛ в 2018 года не сразу бросаются в глаза, но они существуют.

Реорганизация или ликвидация и сдача правопреемником

Во-первых, в новой форме справки 2-НДФЛ с 2021 года появились новые поля на случай сдачи её правопреемником реорганизованного лица:

Новый п. 5 ст. № 230 НК РФ уточняет, что невзирая на вид реорганизации или ликвидации – присоединение \ разделение \ преобразование \ слияние \ разделение – правопреемник будет обязан сдать за реорганизованную структуру в ИФНС по месту своего учёта формы 2-НДФЛ и 6-НДФЛ. Это актуально при условии, что реорганизованная компания этого не сделала. Аналогичная обязанность наступает и в отношении сдачи уточнённых сведений.

По новой версии Приложения № 2 «Коды форм реорганизации и ликвидации организации \ обособленного подразделения» к правилам заполнения формы 2-НДФЛ установлены следующие коды:

- «0» – ликвидация;

- «1» – преобразование;

- «2» – слияние;

- «3» – разделение;

- «5» – присоединение;

- «6» – разделение с одновременным присоединением.

По новым правилам правопреемник указывает код ОКТМО именно по месту нахождения реорганизованной структуры или её обособленного подразделения. В строке «Налоговый агент» правопреемник тоже указывает название реорганизованной компании.

Адресных данных физических лиц в 2-НДФЛ больше нет

Стоит также отметить, что форма 2-НДФЛ в 2021 г. уменьшилась на целый ряд. В итоге Раздел 2 справки стал в 2 раза меньше.

Во-вторых, новая форма декларации 2-НДФЛ утверждена в 2021 году без строк, где до этого нужно было указывать точный адрес каждого физлица – получателя дохода:

Таким образом, теперь больше не нужно указывать ни место жительства в России, ни кода и адреса страны проживания.

Исключены инвестиционные вычеты

В Разделе 4 новой справки 2-НДФЛ 2021 больше нет инвестиционных вычетов.

Уплата НДФЛ с пособий по временной нетрудоспособности (с больничного листа): особенности и сроки

Больничный лист представляет собой не только подтверждающий документ о действительной нетрудоспособности работника, но и база для корректного начисления заработной платы, а, следовательно, и уплаты обязательных налогов с нее. В целях избежания оплошностей, необходимо обладать максимально полными знаниями о налогообложении оплаты за больничные листы.

Законодательство федерального уровня гласит, что пособия по беременности и родам относятся к категории, которая не облагается НДФЛ. Больничный лист, как правило, выписывается на 140 дней и оплачивается предприятием. В последующем вся сумма компенсируется из бюджета ФСС. В трудовом праве нередки ситуации, когда работодатель за счет собственных денежных средств делает доплату к основной выплате по БиР. Эта сумма не является пособием, а, значит, подлежит обложению НДФЛ. Такой шаг обычно является следствием того, что сумма пособия не дотягивает до среднего минимума.

На что обращают внимание банки, проверяя справку по форме 2-НДФЛ?

Форма справки 2-НДФЛ (далее справка) утверждена Приказом ФНС России от 17.11.2010 № ММВ-7-3/[email protected] «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников».

В правом верхнем углу справки должно быть указано: Приложение N 1к Приказу ФНС России от 17.11.2010 N ММВ-7-3/[email protected]

Справка заполняется (печатается) на лазерном, матричном, струйном принтере, на пишущей машинке, либо рукописным текстом разборчивым почерком.

В случае если какие-либо разделы (пункты) справки не заполняются, то и наименования этих разделов (пунктов) могут не печататься. При этом нумерация разделов не изменяется.

В заголовке справки указывается ее порядковый номер, дата составления и номер ФНС, состоящий из 4 цифр (номер налоговой инспекции).

В разделе 1 отражается информация о налоговом агенте (компании-работодателе) с указанием его наименования, кода ОКАТО, ИНН, КПП. Телефон указывается при его наличии.

В разделе 2 указываются данные о физическом лице – получателе доходов:ФИО полностью без сокращений, статус (1- резидент, 2 – нерезидент), дата рождения, код страны (Россия – 643), код документа, удостоверяющего личность (21 – российский паспорт), паспортные данные, адрес места жительства.

Графа «ИНН» заполняется при наличии его у получателя дохода.

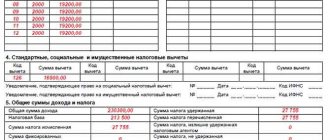

В разделе 3 отражаются доходы (без учета налогов), профессиональные налоговые вычеты или которые подлежат налогообложению не в полном размере и ставка налогообложения.

Длярасчета платежеспособности учитываются доходы, носящие постоянный характер (выплачиваются не менее, чем ежеквартально), выраженные в денежной форме и не являющиеся возмещением за ранее произведенные расходы налогоплательщика.

Основные коды доходов: 2000, 2010, 2012, 2300, 2760.

Выплаты по коду 2012 не подлежат учету, если отпускные были выплачены дополнительно к основной зарплате.

Например, если зарплата за первые 6 месяцев года шла одинаковая, а за седьмой дополнительно к зарплате Клиент получил отпускные. Скорее всего, это означает, что в следующем месяце сумма отпускных будет вычтена из основной зарплаты клиента.Раздел 4 отражает стандартные и имущественные налоговые вычеты. Налогооблагаемая база уменьшается на величину вычета.

Раздел 5 — общая сумма дохода и налога на доходы по итогам налогового периода. Сумма доходов всегда указывается с копейками, в сумме же исчисленного налога копейки округляются до рублей.

Справка 2-НДФЛ должна быть подписана уполномоченным сотрудником организации-работодателя и скреплена печатью организации-работодателя.

Срок действия справки по форме 2-НДФЛ – 30 дней.

К плюсам при проверке 2-НДФЛ банки относят:

- Справка оформлена полностью в соответствии с действующим законодательством Российской Федерации.

- Порядковый номер Справки хотя бы не равен 1. Это говорит о том, что в бухгалтерии организации-работодателя ведется учет выданных справок.

- В доходах помимо кода 2000 присутствуют код отпускных выплат, больничных и т.д.

- Суммы дохода разнятся (незначительно) и не являются круглыми.

К минусам при проверке 2-НДФЛ банки относят:

- В шапке справки не указана ссылка на утвердивший данную форму Справки орган.

- Справка оформлена с отклонениями от утвержденной ФНС РФ формы.

- Порядковый номер Справки равен 1.

- Существуют несовпадения в разделах 1 и 2 с данными работодателя – юридического лица и клиента – физического лица соответственно.

- В разделе 3 фигурирует только код 2000 (особенно если справка выписана более чем за полгода), при этом суммы дохода из месяца в месяц круглые и идентичные.

- В разделе 4 не указаны причитающиеся вычеты (если они положены).

- В разделе 5 исчисленная сумма налога указана с копейками.

- Справка подготовлена с использованием системы «Консультант Плюс».

Наши рекомендации сводятся к тому, что не стоит покупать справку 2-ндфл ведь можно получить кредит без справки 2ндфл.

Цели кодировки

Цифровые обозначения вводятся для разных отчетов. Справки 2-НДФЛ – не исключение. Полное наименование каждого дохода заняло бы много места в бланке отчета, а также затруднило автоматизированную обработку справок. Код дохода в справке 2-НДФЛ стал необходимым инструментом для сжатия указываемой информации, но при этом содержащим необходимый для контроля объем данных.

По разным видам доходов законодательством предусмотрены разные ставки удерживаемого налога. Код дохода в 2-НДФЛ важен для контроля правильности удержания налога на доходы физлиц. Налоговые вычеты тоже привязаны к определенному доходу – например, необлагаемая часть материальной выгоды или доля от стоимости подарков. Разные источники выплат могут не иметь всей полноты информации по одному получателю, а ИФНС проверяет и доначисляет налог при превышении необлагаемого размера в доходе каждого налогоплательщика. Важно точно ставить код дохода в справке 2-НДФЛ 2021 – он связан с налоговыми обязательствами лиц, на которых подаются сведения.

Что представляет собой кодировка доходов

На нанимающие организации, индивидуальных предпринимателей и лиц, занятых частных практикой, возложена обязанность рассчитывать и удерживать подоходный налог с граждан. Являясь налоговыми агентами, юридические лица и ИП выдают формы отчетности на руки или направляют в налоговые органы — в том числе, справки 2-НДФЛ. Чтобы правильно оформить декларацию, необходимо соблюдать все требования ФНС России: это касается и кодировок, принятых для обозначения доходов, полученных сотрудником за истекший год.

Сотрудники бухгалтерии вписывают коды дохода в третий раздел формы 2-НДФЛ. Они состоят из четырех цифр: первые две указывают на группу доходов, а две другие конкретизируют тип финансового поступления. Всего таких кодов предусмотрено много, но все они используются одинаково часто. Мы попробуем кратко охарактеризовать основные группы кодов, а на самых используемых значениях остановимся подробно.

Код дохода 4800: расшифровка

Для правильного исчисления НДФЛ не имеет значения гражданство физического лица, важно лишь, является он резидентом или нет. Это определяется тем, сколько дней этим лицом проведено в году (именно календарный год является налоговым периодом для НДФЛ) в пределах границ России. При нахождении в стране свыше 183 дней человек считается резидентом, в противном случае – нерезидентом. У физлица-резидента налогообложению подлежат все доходы в соответствии с законом. Нерезидент платит только с тех доходов, которые он получил от базирующегося в России источника.

Рекомендуем прочесть: Ответственность за управление автомобилем без страховки

Статьей 217 эти выплаты освобождаются от налогообложения в сумме, не превышающей трехкратный размер среднемесячного заработка, или шестикратный размер в том случае, когда работники увольняются с предприятия, расположенного в районе Крайнего Севера либо местностях, приравненных к ним. Выплаты указанным работникам, превышающие необлагаемый максимум, являются облагаемым доходом и в справке 2-НДФЛ будут указаны по коду дохода 4800 и в расшифровке.

Источник выплат

При исчислении подоходного налога с сумм пособий по временной нетрудоспособности источник выплат роли не играет. Социальная выплата облагается полностью, за некоторым исключением (декретные, отпуска по уходу за детьми и т. д.). То есть сумма, выплачиваемая за счет работодателя, облагается по общим правилам, как и сумма, выплачиваемая за счет ФСС.

Следовательно, при заполнении годовой отчетности в ФНС код НДФЛ по больничному листу за счет работодателя и за счет ФСС не различается. Это стандартный шифр 2300, утвержденный Приложением №1 к Приказу ФНС №ММВ-7-11/[email protected] от 10.09.2015 (ред. от 24.10.2017).

Образец заполнения

Рассмотрим образец заполнения бланка справки для физлиц и налоговой.

Допустим, Савельева А.П. предоставила больничный лист, оформленный с 05.11.2019 по 15.11.2019 г. своему работодателю 16.11.2019 г. Ей в этом же месяце было начислено пособие по временной нетрудоспособности. Но выплачена сумма была в декабре вместе с зарплатой за ноябрь и матпомощью.

Рекомендуем дополнительно прочитать: Код дохода 2002 в справке 2 НФДЛ

При оформлении справки для сотрудницы, данный вид вознаграждения должен быть отражен в 3 разделе, где фиксируются сведения о доходах, начисленных и полученных физлицами в денежной и натуральной форме (в стоимостном выражении) и виды материальной выгоды в хронологическом порядке по месяцам налогового периода с применением положенных вычетов.

В первом столбце, обозначающем «месяц», указываются по хронологии месяца с января по декабрь в цифровом значении. Нас интересует ноябрь и декабрь. В каком поле правильно отразить доход?

Согласно ст. 223 НК РФ, датой фактического получения пособия по ЛН считается непосредственно момент выплаты, поэтому правильно указать в справке сумму начисленную по больничному в декабре.

Следовательно, в форме, в строке соответствующей 12 месяцу вносим код дохода «2300» и указываем сумму, начисленную по ЛН – 3000 р.

Рассмотрим, как правильно отразить «переходящий ЛН», если выплаты начислены в декабре, а фактическое получение состоялось в январе. Согласно письму ФНС Р № БС-3-11/[email protected] от 21.10.2016 г., вносить сумму необходимо в тот, месяц, когда оно непосредственно выплачивается.

Например, Ивашов В.И. находился на больничном с 10.12.2019 по 16.12.2019г. ЛН предоставлен в отдел кадров в первый рабочий день. В бухгалтерии были произведены расчеты, и 27.12.2019 было начислено пособие по временной нетрудоспособности в размере 5456 руб.50 коп за 7 дней. Сумма НДФЛ составила 709,3 руб. Но получить деньги 4747,2 руб. Ивашов В.И. сможет только 10.01.2020 г., т.к. выплаты в декабре уже состоялись. Следовательно, данный вид вознаграждения попадет в справку за 2021 г.

По аналогии заполняется Приложение к справке 2 НДФЛ для налоговой.

Еще один нюанс, на который стоит обратить внимание, как правильно отразить в отчетности доплату до среднего заработка под кодом 4800. Вопрос в том, стоит ли разбивать начисленное пособие на 2 части – отдельно сумму, выплаченную за счет ФСС и обособленно саму доплату работодателя.

В связи с тем, что налог исчисляется от общей суммы, разбивать ее на два показателя не следует, в отчетности фиксировать в виде совокупного дохода.

Рекомендуем дополнительно прочитать: Код категории налогоплательщика для налоговой в декларации 3 НДФЛ

Для чего предназначены коды бланка 2-НДФЛ

По итогам каждого налогового периода работодатель — как организация, так и предприниматель — обязан представить в ФНС отчетную документацию по форме 2-НДФЛ. Она передается в инспекцию ежегодно и должна быть выдана сотруднику по первому требованию.

Внимание! С отчетности за 2021 год для выдачи физлицу и передачи в налоговую действуют разные бланки справки 2-НДФЛ. Подробности см. здесь.

В связи с масштабным внедрением компьютерных технологий в бухучет 2-НДФЛ давно не заполняется вручную. Для этих целей применяются специализированные компьютерные программы для ведения бухучета и расчета заработной платы.

Каждый вид полученного работником дохода подлежит обложению налогом по соответствующей ставке. Однако для сокращения количества обязательной к раскрытию информации была разработана система кодов, представляющая каждый источник дохода в зашифрованном виде.

Особенности оформления справки 2 НДФЛ

Если речь идет о тех пособиях, которые в принципе не облагаются налогом, то их вообще не нужно вносить в справку. Тем не менее, если сумма дохода облагается налогом, то в справке указывается четко определенный код и сумма полученного дохода.

Сегодня бухгалтера используют специальные программы, которые расчет суммы отчислений производят самостоятельно. Вы указываете код дохода, сумму дохода и код отчислений. Таким образом, производится быстрый расчет нужной суммы.

Если же в процессе оформления справки, вы допустили определенные ошибки, то не следует слишком сильно переживать. На самом деле, как таковой ответственности за ошибки в заполнении документа не предусмотрены. Но, если какие-то противоречия в документе будут обнаружены, то у налогового агента запросят пояснения. Но, а если справка не будет сдана вовремя, то законодательством определенные штрафные санкции в виде 200 рублей за каждого сотрудника.

Какие данные содержатся в документе

Документ по форме 2-НДФЛ заполняется на унифицированном бланке. Этот бланк утвержден Приказом ФНС РФ от 17 ноября 2010 года за № ММВ-7-3/611. Изменения внесены в редакции от 6 декабря 2011 года за № ММВ-7-3/909. Его поля содержат:

- информацию о налоговом агенте – работодателе. Это наименование организации, ИНН и КПП;

- сведения о физическом лице. Пишется имя, фамилия, отчество, адрес, гражданство, паспортные данные, ИНН;

- графы для написания суммы доходов по месяцам с кодами и графы для сумм налоговых вычетов. Полученные доходы учитываются за определенный период – полгода, год или четыре последних месяца;

- суммы произведенных имущественных, социальных и прочих вычетов с указанием номеров извещений. Справка 2-НДФЛ визируется печатью организации и подписью руководителя.