В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Все о проверке пенсионных накоплениях на 2021 год

Реформа, проведенная в 2015 году даёт возможность самостоятельно сформировать собственную пенсию с определенными накоплениями. Страховая пенсия, в свою очередь, разбивается на следующие группы:

- в случае потери кормильца;

- установления факта нетрудоспособности (группы инвалидности);

- достижения возрастной границы для выхода на пенсию по старости.

Также, разделяются на 3 категории пенсионные накопления:

- целевое;

- срочное;

- разовое.

Данное право предоставляется в результате формирования требуемого количества баллов или ИК (индивидуального коэффициента).

Елена Смирнова

Пенсионный юрист, готова ответить на ваши вопросы.

Задать мне вопрос

Ежегодно, в течение трудовой деятельности, происходит начисление баллов. В случае формирования исключительно страхового пособия человек добавляет в копилку 10 баллов.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Проверка накоплений через госуслуги

В случае, если вы не зарегистрированы на Портале Госуслуг, требуется пройти регистрацию и подтвердить учетную запись ПФР или же воспользоваться Почтой Росии. Для тех, кто уже использовал данный сайт, необходимо посетить Личный кабинет.

- Выбрать в каталоге и перейти по данной ссылке.

- После этого кликнуть по «Извещение и состояние лицевого счёта».

- За этими действия последует выписка, в которой и будут указаны все отчисления на ваш индивидуальный счёт.

Из чего состоит эта величина или как складывается?

В основе страховой пенсии положены взносы, которые каждый месяц перечисляют в ПФ в период трудовой деятельности гражданина.

Другими словами, это сумма является зарплатой, которую зарабатывает застрахованное лицо, что сохраняет ее трудовое звание. Кроме этого, страховая пенсия включает фиксированную базовую сумму, которую выплачивает государство.

Если у человека за весь период ведения трудовой деятельности возникали ситуации, которые предполагают получение льгот, то к пенсии прибавляют индивидуальные надбавки:

- компенсации за тяжёлые условия трудовой деятельности;

- прерывание работы на военные призывы;

- получение инвалидности по травме в служебных условиях (подробнее о пенсиях инвалидам читайте тут);

- выслуга лет.

Накопительная часть с 2021 года преобразуется двумя способами:

- В страховую часть, если есть желание оставить в государственном распоряжении.

- В отчисления негосударственных ПФ, на основании подписанного на добросовестной основе документа.

Подробнее о расчете размера страховой части пенсии читайте в нашем материале.

Через личный кабинет в пенсионном фонде

Находясь на сайте ПФР требуется также пройти регистрацию, указав действующую (работающую) электронную почту для подтверждения.

- После вышеописанных действий необходимо заполнить анкету, в которой следует указать паспортные данные и номер СНИЛСа.

- Далее, чтобы получить информацию о накоплениях требуется перейти в раздел «Пенсионный фонд» и там выбрать соответствующую ссылку.

В случае возникновения каких-либо проблем можно связаться с сотрудниками ПФР по телефону, указанному в верхней части страницы. Горячая линия работает круглосуточно, а звонки являются бесплатными.

Пошаговый алгоритм расчета

Процедура расчета пенсии по старости состоит из нескольких этапов:

Этап 1. Узнать, сколько ПБ начислено до 2002 г.:

- Определяется стажевый коэффициент (СК). По умолчанию он равен 0,55. Если стаж мужчины превышает 25, у женщины 20 лет, за каждый год свыше должно быть начислено дополнительно 0,01. Максимальное значение не может превышать 0,75.

- Вычисляется коэффициент среднемесячного заработка (КСЗ). Нужно взять среднюю зарплату за любые 60 месяцев подряд (или за 2001–2002 гг.) и разделить ее на среднемесячную зарплату по России за этот же период. Предельное значение не может превышать 1,2. Для лиц с «северным стажем» оно варьируется в пределах 1,4–1,9.

- Определяется расчетная пенсия (РП).

Если СК больше 0,55. РП = СК × КСЗ × 1671 – 450. Вне зависимости от результата минимальное значение равно 210 рублям.

Если СК равно 0,55. Для мужчин используется формула: РП = (СК x КСЗ x 1671 – 450) x (продолжительность стажа в годах до 2002 / 25). Для женщин – РП = (СК x КСЗ x 1671 – 450) x (продолжительность стажа в годах до 2002 / 20). Помните, минимальное значение (СК x КСЗ x 1671 – 450) равно 210.

- К сумме РП применяется валоризация (разовое увеличение). Если до 1991 г. вы не были официально трудоустроены, РП увеличивается на 10%. Если стаж есть, дополнительно за каждый полный год к 10% добавляется 1%.

- Для вычисления пенсионного капитала полученный результат умножают на 5,6148 – произведение коэффициентов индексации за каждый год с 2002 по 2014.

- Определяют, сколько ПБ заработано до 2002 года.

Этап 2. Узнать число ПБ, начисленных с 01.01.2002 по 31.12.2014 гг. (включительно):

- Получить сведения о состоянии лицевого счета. Сделать это можно, оправив письменный запрос в Пенсионный фонд, по интернету на сайте Госуслуг или при личном визите в ПФР.

- Указанные в выписке цифры нужно перемножить на соответствующий коэффициент индексации. Для каждого года он свой:

- 2014 – 1,083;

- 2013 – 1,101;

- 2012 – 1,1065;

- 2011 – 1,088;

- 2010 – 1,1427;

- 2009 – 1,269;

- 2008 – 1,204;

- 2007 – 1,16;

- 2006 – 1,127;

- 2005 – 1,114;

- 2004 – 1,177;

- 2003 – 1,307.

- Сложить проиндексированные цифры. Итоговую цифру разделить на возраст дожития, определенный на 1 января 2015 года. Он равен 228 месяцам.

- Определяют число ПБ, накопленных с 2002 по 2015 год.

Этап 3. Подсчитать ПБ, накопленные с 1 января 2015 г.

Этап 4. Суммируются ПБ за нестраховые периоды.

Этап 5. Определяется ИПКобщ.

Этап 6. Полученная сумма умножается на стоимость 1 ПБ (87,24 рубля).

Этап 7. К результату прибавляется ФВ. Для каждой группы заявителей она будет разной. Например, если вам больше 80 лет, базовое значение увеличивается вдвое. При наличии иждивенцев за каждого должно быть начислено дополнительно 1/3ФВ.

Если ваша пенсия по старости маленькая и не дотягивает до прожиточного минимума, установленного по региону проживания, вам должна быть назначена социальная доплата:

- Из федерального бюджета, если ПМП в регионе ниже общефедеральной величины (8 846 рублей). Выплаты начисляют через ПФР.

- Из регионального бюджета, если ПМП выше общефедеральной величины. Выплачивается через органы соцзащиты.

Пенсионные отчисления в Сбербанке

Все пенсионные отчисления происходят через различные кредитные организации, но только через те, с которыми у ПФР заключен договор. В их числе находится Сбербанк, в который можно подать заявку для получения выписки о накоплениях. Как и при посещении Пенсионного фонда гражданин должен иметь при себе СНИЛС и паспортные данные, которые будут использоваться для составления заявления о предоставлении услуги.

Какие условия НПФ надо выполнить, чтобы сотрудничать с ними

Работа с подобными организациями осуществляется на добровольной основе. Сотрудничать с ними могут резиденты РФ, имеющие официальный трудовой стаж. Средства принимаются на счет НПФ в рамках договора. Для его заключения нужны такие документы:

- паспорт гражданина РФ;

- СНИЛС;

- ИНН.

С этими документами нужно обратиться в отделение выбранного НПФ, заключить договор на оказание услуг. После этого следует написать заявление на передачу средств в выбранную организацию из того фонда, в котором гражданин обслуживался ранее. Чтобы избежать сложностей в оформлении нового пенсионного счета, следует заранее определить, в какой организации он находится.

Как проверить правильность начисления пенсии через Госуслуги?

По законодательству отчисления должны производиться в Пенсионный фонд от работодателя в виде 22%- го налога. Существуют и организации, в которых начисление баллов за сотрудников происходит не 22 процента, а 20%. А вот в компаниях, где работники заняты трудовой деятельностью с опасными и вредными веществами, или находятся в тяжелых условиях труда, работодатель начисляет сверх установленных 22%, дополнительные 4%.

Иногда сотрудникам может показаться недобросовестным отчисление работодателем на счёт. В Этом случае есть возможность узнать через бухгалтерию организации, в которой они и работают. Однако не все хотят уточнять данный вопрос таким способом, поэтому с лёгкостью можно воспользоваться всё тем же сайтом Госуслуг, Пенсионного фонда, банками и Многофункциональным центром.

Где узнать сумму?

Существует довольно много способов, как узнать сумму перечисленных пенсионных накоплений. Самый распространенный из них — пенсионный фонд.

Читайте в следующей статье, могут ли пенсионеры не платить налог на имущество.

Клиентская служба территориальных органов

Обратиться с просьбой предоставить информацию по балансу персонифицированного пенсионного счета можно к сотрудникам территориального отделения ПФ.

Обращение должно быть составлено в письменном виде, с просьбой предоставить вам информацию (на стендах в ПФ должен быть образец заявления).

К заявлению прилагается копия СНИЛСа (зеленая карточка).

С момента получения заявления, в течение десяти дней, сотрудники ПФ обязаны предоставить выписку с пенсионного счета заявителя и передать ее либо лично в руки, либо по указанному в заявлении почтовому адресу заказным письмом (выбор получения выписки остается за заявителем).

Работодатель

Помимо ежеквартальных отчетов в ПФ, которые обязаны предоставить российские компании, по итогам года сдается Персонифицированный учет по каждому сотруднику.

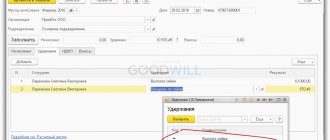

Эта информация сохраняется у работодателя в электронном и виде, и каждый сотрудник в любой момент может запросить ее у бухгалтерии.

МФЦ

Для удобства граждан, которым сложно разобраться в работе сайтов и получить информацию через интернет, а ближайшее отделение ПФ находится далеко, информацию по пенсионным накоплениям готов предоставить МФЦ.

На основании заявления, копии паспорта и копии СНИЛСа, в течение 10 дней с момента обращения, вы сможете получить запрошенный документ.

Выписка из ПФР через Госуслуги

Узнать свои пенсионные накопления от Пенсионного фонда, как и говорилось выше, можно воспользовавшись Порталом Госуслуг.

- Прежде всего, требуется зайти в Личный кабинет, выбрав и нажав ссылку «Получение выписки ПФР».

- После клика по данному разделу система начнёт производить проверку Ваших накоплений в режиме «онлайн», поэтому эта операция займёт некоторое время.

- По истечению пары минут на странице будет отображен результат, который можно направить на адрес электронной почты либо скачать на свой ПК.

- При сохранении документа система оповестит о том, что данная бумага может использоваться исключительно в целях информирования. После чего необходимо нажать на кнопку «сохранить», выбрав путь на компьютере. При поддержке, используемого в этот момент браузера, функции онлайн-просмотра PDF, сохраненный файл может отобразиться в ново окне.