Все мы получаем доход из различных видов источника. В Российской Федерации, как и в абсолютном большинстве государств, получаемые средства облагаются налогом. Чтобы правильно определить, облагается ли доход налогом, и в каком размере, существует так называемый код дохода в декларации 3 НДФЛ. Данная отчетная форма является основной декларацией для отражения полученных доходов и сумм уплачиваемого налога.

Выбор кода для премии

Работодатели выплачивают премии работникам, руководствуясь собственными локальными нормативными документами. Причина выплат может быть разной (за превышение заданных объемов, улучшение показателей количества и качества продукции и т.д.), периодичность начисления тоже варьируется – разовое поощрение, ежемесячные выплаты, годовая премия. Код дохода по НДФЛ для разных видов премий может отличаться.

Полная расшифровка всех кодов доходов приводится в Приложении к приказу ФНС от 10.09.2015 № ММВ-7-11/[email protected] (последние изменения вносились в справочник 24.10.2017). Для премий коды дохода (коды 2002 и 2003) были введены приказом ФНС от 22.11.2016 № ММВ-7-11/[email protected] Действуют они и для справок за 2021 год.

Код премии в 2-НДФЛ зависит от источника и причины выплаты премиальных. Налоговый агент сам выбирает нужное значение, исходя из фактических обстоятельств начисления. Для разовых премий код дохода тоже может варьироваться.

Вознаграждения за выполнение трудовых обязанностей обозначается в 2-НДФЛ кодом 2000. Но для премии код 2000 не подходит, т.к. он предназначен для заработной платы и сумм денежного довольствия либо содержания при выполнении трудовых /служебных обязанностей. Премии следует отражать в справке под кодами 2002 и 2003.

Заполнение формы

Форма декларации утверждена Пр. ФНС № ММВ-7-11/[email protected] от 03.10.2018 г., в котором отражаются в том числе и требования к ее заполнению. Новый бланк применяется с 01.01.2019 года.

Сведения о том, как заполнить З-НДФЛ за прошедший год предоставлены на официальном сайте ФНС. На онлайн-ресурсе можно найти примеры оформления декларации с учетом различных нюансов, а также образцы заявлений.

Предоставление отчетности требует соблюдения ряда правил:

- Разрешается заполнение за 3 прошедших года.

- Допускается оформление в электронной версии, через специальную программу «Декларация 2018» или собственноручно, но без помарок, исправлений и синими (черными) чернилами.

- На каждый год заполняется отдельный бланк декларации.

- Оформление без указания даты, подписи, ИНН недопустимо, документ будет возвращен как недействительный.

- Необходимо заполнить каждый бланк в двух экземплярах.

- При распечатывании не допустимо двустороннее оформление.

Рекомендуем дополнительно прочитать: Начисление НДФЛ с больничного по беременности и родам

Если налогоплательщик отчитывается по нескольким работодателям, то разделы с ОКТМО и данные по зарплате оформляются отдельно для каждого варианта.

- В расположении листов должны быть соблюдены порядок и нумерация.

- Обязательны к заполнению базовые блоки документа (титульная часть, раздел 1 и 2, официальная прибыль).

Краткая инструкция по требуемых сведений формы:

- Выбор критериев заполнения – ставится отметка о заполнении бланка 3-НДФЛ с выбором территориального налогового органа.

- Заполнение сведений о заявителе – строго в соответствии с паспортными данными.

- Указание источников прибыли (по умолчанию ставится налоговая ставка 13%, для каждого вида дохода необходимо выбрать соответствующий процент).

- Оформление требуемого вычета (имущественный, на детей, социальный, на индивидуальный инвестиционный счет, возврат по договору ипотечного кредитования).

Сначала оформляются приложения к декларации с 1 по 8, а на основании этих сведений — обязательные к заполнению разделы 2 и 1. То есть данные в приложениях должны соответствовать видам доходов и расходов, указанных в соответствующих разделах.

В каких случаях проставляется код 2002

Для премии код 2002 используется в отношении вознаграждений, начисленных за производственные результаты или другие показатели, предусмотренные законами РФ и/или выплачиваемые сотрудникам в соответствии с трудовыми и коллективными договорами. Обычно эти выплаты входят в состав расходов по оплате труда.

Пример 1

Компания начисляет дополнительное вознаграждение каждому сотруднику отдела продаж, выполнившему в течение месяца объем по сделкам, указанный в Положении о премировании. Сумма премии – 10000 рублей каждому работнику, заключившему за месяц договоры с покупателями на сумму свыше 150000 руб. Для такой ежемесячной премии код дохода в справке 2-НДФЛ – 2002.

Пример 2

По результатам календарного года на предприятии всем сотрудникам выплачиваются премиальные, если общий объем выпуска продукции увеличился более чем на 5%. Какой ставить код премии по итогам года? Выплата напрямую связана с производственной деятельностью, поэтому, когда начисляется премия годовая, код дохода нужно выбрать — 2002.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4 000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию по инвалидности или возрасту. Если сумма помощи превышает 4 000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением или усыновлением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Когда применяется код 2003

Налоговый агент указывает код премии 2003 только в определенных случаях. К таким операциям можно отнести:

- выплаты премиального вознаграждения за счет чистой прибыли компании;

- выплаты премий сотрудникам из средств специального назначения или за счет целевых поступлений.

Пример 3

В компании, занимающейся возведением жилых домов, ко Дню строителя решили выдать за счет прибыли предприятия по 3000 руб. премии всем сотрудникам. Код дохода премии к празднику, который бухгалтер укажет в справках 2-НДФЛ — 2003, так как выплата не связана напрямую с трудовыми результатами, а ее источник – чистая прибыль компании.

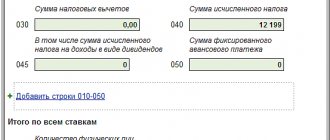

Код бюджетной классификации 3-НДФЛ

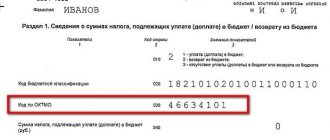

В поле «020» Раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» отметьте код бюджетной классификации (КБК) налоговых доходов, который используется для группирования статей государственного бюджета. Подходящий в вашем случае КБК узнайте на сайте Федеральной налоговой службы.

Кроме того, можно воспользоваться сервисом, который поможет определить не только КБК, но и номера вашей инспекции Федеральной налоговой службы и Общероссийского классификатора территорий муниципальных образований (ОКТМО).

Разъяснения ФНС

При выборе кода премии в справке 2-НДФЛ за 2021 г. можно руководствоваться письмом ФНС № СА-4-11/[email protected] от 07.08.2017. В нем разъясняется, какие виды вознаграждений можно отнести к тому или иному коду.

Для премии в 2-НДФЛ код дохода 2002 выбирается в случае, когда вознаграждение начислено:

- по итогам трудовой деятельности за определенный период времени (месяц, год, квартал);

- за особо важные поручения или задания;

- в связи с присвоением почетного звания;

- в связи с получением наград за производственные достижения.

В справке ставится 2003 код по НДФЛ, если премия:

- выдана к юбилею;

- начислена к празднику;

- предназначена для дополнительного стимулирования;

- относится к иным выплатам, не связанным с выполнением трудовых или служебных обязанностей.

Иногда не получается однозначно отнести доход к тому или иному показателю. В сложных случаях выбора кода дохода для премии в 2020 году налоговому агенту рекомендуется обращаться с подробным запросом в ФНС России.

Пример 4

Сотруднику была начислена надбавка за выслугу лет. Перед компанией встал вопрос – какой указать код премии: 2000 или 2002? Доплата напрямую не зависит от производственных результатов сотрудника, и в то же время связана с продолжительным периодом его трудовой деятельности. В письме № СА-4-11/[email protected] ФНС разъяснила, что надбавку за выслугу лет нужно включать в доходы с кодировкой 2000.

Таким образом, для разных видов премии код дохода НДФЛ может отличаться. Причем показатель не зависит от периодичности выплаты. Налоговый агент самостоятельно определяет, к какому коду отнести начисленное вознаграждение, руководствуясь действующим справочником кодировки доходов и собственным Положением о премировании (или иным локальным документом), позволяющим определить источник и порядок назначения сумм поощрения. Для премий коды дохода по НДФЛ в 2020 году – 2002 или 2003, в зависимости от причины выплаты.

Как указать сразу несколько видов

Условно, листы приложений формы поделены на 3 части, подразумевающие возможность отметить различные варианты прибыли. Но их количество может быть и больше. Например, при отчетности по нескольким основаниям: зарплата, продажа квартиры, получение подарка и сдача в аренду земельного участка.

При заполнении декларации имеет значение налоговая ставка варианта прибыли. При рассмотрении вознаграждений, в отношении к которым применяются разные ставки, расчеты должны быть произведены не на одной странице, а на разных.

Законодательное регулирование

Декларация предоставляется в налоговые органы электронно, лично или почтовым отправлением до 30 апреля следующего года (кроме случаев оформления налогового вычета).

Законодательное регулирование вопросов, связанных с формой 3-НДФЛ, осуществляется:

- Главой 23 НК РФ.

- Приказом ФНС России №ЕД-7-11/ от 28.08.2020 (вступает в силу с 1 января 2021 года).

ВАЖНО!

Форма состоит из множества листов, но налогоплательщику требуется заполнить титульный лист с указанием кода вида документа в декларации 3-НДФЛ и страницы, отражающие индивидуальную ситуацию.

Эксперты КонсультантПлюс разобрали, как заполнить декларацию 3-НДФЛ для получения имущественного вычета по расходам на приобретение квартиры и по процентам по ипотечному кредиту. Используйте эти инструкции бесплатно.

Рассмотрим на примере, когда необходимо указывать код 2013 в справке 2-НДФЛ

ООО «Колос» расторгло трудовой договор с работником Железняк И.П. в декабре 2021 года. За отработанный период за ним числился неиспользованный основной отпуск за 2021 год в количестве 28 дней, а за 2016-2017 неиспользованный отпуск составил 36 дней. В коллективном договоре сказано о том, что работнику полагается еще дополнительные дни отпуска в количестве 3 дней в год.

Железняк на протяжении 3 лет не использовал свой дополнительный отпуск, поэтому они накопились в количестве 9 дней. В конечном итоге предприятие ООО «Колос» должно выплатить компенсацию Железняк за неиспользованный отпуск в количестве 73 дней. А сумма компенсации составляет 136 800, 00 рублей.

Именно эту сумму необходимо отразить в коде 2013 дохода справки 2-НДФЛ.

Проверка отчетности

Перед тем как сдать отчетность необходимо в обязательном порядке проверить ее на правильность отражения всех сумм. Если были обнаружены ошибки, тогда необходимо сдать корректировку. Например, в 2021 году при увольнении работника не отражена сумма компенсации за неиспользованный отпуск. И это уже считается ошибкой и необходимо переделывать справку 2-НДФЛ и отправлять в налоговую инспекцию корректировку.

Если в налоговую отправлена отчетность с ошибками и налогоплательщик не подает корректировку в срок, тогда к нему применяются штрафные санкции в размере 500 рублей. Какие размеры штрафа предусмотрены за неправильную сдачу отчетности можно посмотреть в п. 1 ст.126 НК РФ. Если предприятие самостоятельно выявила ошибку и своевременно направила корректировку в налоговую инспекцию, тогда в такой ситуации штраф не предусмотрен. Корректировка заполняется по общим правилам.