Суть вычетов

Налоговый вычет — это законодательно установленная сумма, на которую можно уменьшить уплаченный государству налог с физических лиц. То есть из тех 13%, которые уходят от ваших доходов в бюджет, не будет удержана часть средств либо ее возвратят, если налог был уже уплачен.

В Налоговом законодательстве РФ разные виды вычетов — стандартные, имущественные, инвестиционные и социальные. Коды вычетов 311 и 312 относятся к имущественным.

Чтобы работодатель узнал, что вы претендуете на налоговый вычет, обратитесь в налоговую службу за подтверждением права. В ответ на запрос налоговая выдаст уведомление, которое надо предоставить работодателю. Дальнейший контроль по правильности заполнения полей деклараций о доходах ведет бухгалтерия компании.

Если вашу налоговую декларацию составляет работодатель, но вы сомневаетесь в чем-либо, то можете запросить в бухгалтерии копию справки 2-НДФЛ. А ней просмотреть, все ли вычеты отражены правильно. Если вы подаете декларацию о доходах самостоятельно, еще важнее знать, как заполнить разные поля формы, чтобы не переплатить государству.

Сумма вычета и количество возвращенных государством денег — не одно и то же. Сумма вычета — то количество денег, на которое позволено уменьшить доходы при покупке имущества. А возвращенный налог — только 13% от вычета. При этом один работник сможет получить 13% от максимальной суммы в 2 млн руб. Но вы не получите все потраченные 2 млн руб. из бюджета, а только 260 тыс. руб. И даже если будет потрачено 3 или 5 млн руб., больше чем 260 тыс. руб., вам все равно не компенсируют.

Как вернуть до 1 300 000 руб. →

Однако, если купленное жилье стоило 1,5 млн руб., то можно приобрети второе или земельный участок за сумму превышающую 0,5 млн руб. и забрать остаток вычета. Но это касается только тех, кто не реализовал право вычет раньше, до 2014 года.

Важно знать, что вычет дают только один раз, повторно воспользоваться льготой невозможно. Декларацию нельзя подать в тот год, когда куплено жилье, а только на следующий или еще позже.

Вычет у налогового агента в отчетном году

Содержание: В публикации рассматривается понятие и сущность вычета у налогового агента в отчетном году, как и при каких условиях его получить, и как отразить данный факт при заполнении декларации 3 ндфл. Помимо этого, затрагиваются вопросы касаемо функционирования налоговой системы в России, а также составления и заполнения декларирования своих доходов в 3 ндфл. Данная система представляет собой совокупность всех налогов, которые можно разделить на следующие категории в зависимости от различных факторов:

- от плательщика — для граждан, юридических фирм и смешанные;

- по объекту — доходные, имущественные и на потребление.

- от уровня — федеральные, региональные и местные;

- по форме уплаты — прямые и косвенные;

Налоги можно классифицировать и по иным критериям.

Кроме того, для функционирования этой системы должны быть определены и другие основные элементы.

К ним относятся:

- законодательные акты.

- ведомства, осуществляющие контроль;

- плательщики;

Плательщиками могут быть граждане, юридические фирмы и индивидуальные предпринимательства.

Ведомства, осуществляющие контроль:

- ФНС;

- местные отделения ФНС.

- Министерство финансов;

Работодатель предоставляет вычет на основании уведомления Законодательные акты в сфере налогообложения представлены:

- Налоговым кодексом;

- Постановлениями правительства;

- Приказами Минфина иФНС;

- Конституцией;

- Указами президента;

Кому понадобится код 311

Доход физических лиц бывает в разных формах — денежной и неденежной. Кроме того это могут быть расчеты от работодателя, предпринимателей, самозанятых, других компаний или лиц, занимающихся частной практикой:

- поступления денег или имущества в оплату за труд;

- поступления средств в оплату по гражданско-правовым договорам за исполнение работ или услуг;

- зачисление или расчет от предоставления лицензионных услуг обладателям интеллектуальной собственности;

- зачисление средств за продажу интеллектуальной собственности или расчет с обладателем авторского права;

- другие доходы.

Если при подаче 2-НДФЛ работодателем допущена ошибка или неточность в кодировке, то налоговый орган штрафует. Чтобы избежать штрафа можно подать исправленную отчетность самостоятельно, до выявления ошибки налоговым органом, или не допускать неточности при подаче декларации.

Какой тип вычета кодируется под номером 311

Имущественные налоговые вычеты включают в отчеты 2 и 3-НДФЛ. Они бывают в двух кодировках:

- 311 — деньги, которые налогоплательщик потратил на стройку своими силами, либо на покупку нового дома, квартиры, доли в имуществе, земельного участка под индивидуальную застройку;

- 312 — расходы, которые ушли на погашение целевых займов, процентов или рефинансирование кредитов, потраченных на застройку или покупку такого же имущества как в коде 311.

Воспользоваться правом на налоговые вычеты по кодировкам 311 и 312 могут:

- налоговые резиденты РФ, то есть граждане, которые находились на территории РФ 183 дня или дольше в течение последних 12 месяцев до подачи декларации;

- покупатели, которые могут документально подтвердить сделку и право собственности;

- физлица, которые раньше никогда не пользовались правом на данный налоговый вычет, если свое право растрачено, то оформить вычет можно на законного супруга;

- физические лица, которые в указанном периоде получали официальные доходы и с них удерживали налог в размере 13%;

- те граждане, у которых сделка на заем и покупку была заключена с невзаимозависимым лицом;

- покупатели, если сделка заключена на покупку объекта недвижимости на территории РФ;

- физлица, которые оплатили расходы по сделке из собственных накоплений или за счет заемных средств.

Более подробное описание кодов 311 и 312 можно найти в Налоговом кодексе РФ в статье 220, пункте 1, подпунктах 3 и 4.

Возврат налога через бухгалтерию

Официально трудоустроенный налогоплательщик имеет право возвращать НДФЛ ежемесячно через налогового агента. Для этого в ФНС нужно писать заявление о подтверждении имущественного вычета. Такой документ выдается сроком на один год.

Построить или приобрести свое жилище сейчас недешево. Поэтому выбрать всю сумму, подлежащую возврату, за отчетный год сложно. После истечения годового периода нужно получить новое подтверждение. Это значит, что ФЛ ежегодно следует подавать декларацию 3-НДФЛ, где проставляется код — 311 и фиксируются суммы, с которых уже получен возврат подоходного налога.

Внимание! Неважно, как ФЛ возмещает свои траты – через ФНС или работодателя, писать заявление на вычет и декларировать доходы нужно в обоих случаях.

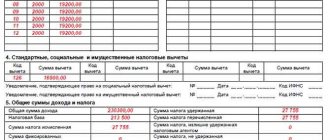

Примененные налоговые возвраты отражаются в отчетной документации организации – справке 2-НДФЛ. Здесь они имеют кодировку 311. Код предназначен для отражения сумм, затраченных на возведение или покупку собственного жилья. В соответствии с ними производится перераспределение НДФЛ.

Шифр проставляется в справочных документах при ежемесячном получении имущественного вычета на основании полученного от ФНС подтверждения. Это означает, что денежные средства в размере 13% заработка, будут возвращаться налогоплательщику каждый месяц в течение года. Для получения подтверждения на следующий год, сдается налоговая декларация, заполненная в соответствии с выданной справкой 2-НДФЛ.

Как уже говорилось выше, код 311 применяется бухгалтерией предприятий для шифрования полученных сотрудником налоговых вычетов в отчетном году. Он проставляется в четвертом разделе документа. А рядом с ним указывается оставшаяся сумма, с которой может быть совершен возврат налога.

Чуть ниже заносятся данные о подтверждающей право имущественного вычета бумаге, выданной налоговой. Здесь указываются порядковый номер, дата получения документа и индивидуальный код ФНС.

Важно! Налоговый возврат будет предоставлен только с того числа, которое указано в справке-подтверждении.

Стоит заметить, что для получения денежных средств по коду 311 ваш заработок за год не должен быть более 280 тысяч рублей. Свыше этой суммы возврат подоходного налога невозможен.

Вычет у налогового агента в отчетном году код 311 в 3 ндфл что писать

Деньги, потраченные на покупку дома, в справках о доходах (2-НДФЛ) обозначаются условным кодом 311. Он учитывает финансы, которые расходовались на возведение нового или покупку уже построенного дома, а также участка либо доли в них. Вот, что значит код 311 в справке 2-НДФЛ.

Действующее законодательство накладывает довольно серьезные обязательства в части уплаты налога на доход физ. лица (НДФЛ). Такое отчисление в бюджет предписано делать практически с любого дохода. Работодатель в обязательном порядке должен представить справку по форме 2-НДФЛ в налоговую инспекцию. Эта справка необходима для контроля отчислений.

Вычет у налогового агента в отчетном году код 311 в 3 ндфл что писать

Под налоговым вычетом для целей заполнения 3-НДФЛ принято понимать уменьшение полученного физлицом или ИП дохода, с которого уплачивается подоходный налог. Этим же термином обозначается возврат ранее уплаченного НДФЛ в ситуациях, предусмотренных НК РФ (в связи с покупкой имущества, расходами на обучение, лечение и др.).

В данной статье будет приведена пошаговая инструкция по заполнению декларации 3-НДФЛ в 2021 году. Налогоплательщики смогут узнать, из каких листов должна состоять поданная ими на проверку декларация, каким образом заполняется документ, а также некоторые немаловажные детали, которые необходимо учесть для возврата подоходного налога за квартиру.

Вычет у налогового агента в отчетном году код 311 в 3 ндфл что писать

Внизу необходимо внести реквизиты документа подтверждения, выданного ИФНС работнику и предъявленного им своему работодателю. Реквизиты включают номер документа, дату его выдачи, а также код ИФНС, осуществившей его выдачу.

Законодательством предусмотрен следующий код, который должен применяться при отражении имущественных вычетов при оформлении справки 2 НДФЛ: 311 — при отражении использованных сумм на приобретение или строительство объектов недвижимости в качестве имущественного вычета.

Вычет у налогового агента в отчетном году код 311 в 3 ндфл что писать

Внизу необходимо внести реквизиты документа подтверждения, выданного ИФНС работнику и предъявленного им своему работодателю. Реквизиты включают номер документа, дату его выдачи, а также код ИФНС, осуществившей его выдачу.

Законодательством предусмотрен следующий код, который должен применяться при отражении имущественных вычетов при оформлении справки 2 НДФЛ: 311 — при отражении использованных сумм на приобретение или строительство объектов недвижимости в качестве имущественного вычета.

Как еще можно использовать вычет

При расчете вычета не учитывают средства государственной поддержки. Например, материнский капитал, военную ипотеку или жилищные сертификаты от региональной администрации. Такая госпомощь не отражается на налогооблагаемой базе. А средства, потраченные на отделку жилья, можно включить в сумму лимита до 2 млн руб. Но для этого должны быть соблюдены определенные нюансы:

- если жилье выкуплено у застройщика, а в тексте договора купли-продажи указано, что продана незавершенная строительством жилплощадь;

- в тексте договора на покупку указано, что реализуемая жилплощадь продается без отделки.

Если в тексте договора будет указан пункт, что в квартире нет ремонта, а не отделки, то в вычете могут отказать. Для налоговой службы ремонт и отделка не синонимы. Поэтому важно соблюдать такую формулировку.

Покупатель квартиры может включить в имущественный вычет такие расходы на отделку:

- материалы для ремонта;

- оплату работы строительной бригады;

- оплату за составление сметы и проекта отделочных работ.

Четкого перечня в законодательстве нет, но понесенные расходы должны быть соответствующими по смыслу. Затраты, которые не относятся напрямую к отделочным работам могут не включить в сумму имущественного вычета. Одобрят расходы на:

- установку и демонтаж окон и дверей;

- монтаж напольных покрытий, кафеля, кухни, потолков, ванной;

- покраску или оклейку обоями стен и потолков;

- прокладку систем коммуникаций — водопровода, отопительных систем, электропроводу.

Для подтверждения расходов подойдут чеки, акты, квитанции, платежные поручения, где четко указано, за что произведена оплата. Вы можете включить в расходы материалы, даже если все работы по ремонту и установке проводили самостоятельно. Материалы можно указать любые — двери, окна, грунтовку, обои. А вот дрель, кондиционер или цену на кухонный гарнитур включить в вычет не получится.

Включить сумму отделки можно не в вычет на оформление квартиры, а другой период. Если в этом году начисленная сумма налога меньше, чем вычет, то остаток можно перенести на следующий и так до тех пор, пока не будет возвращена вся допустимая сумма.

В каком случае заполняется поле 311 в справке 3-НДФЛ

Физлицо имеет право обратиться в ИФНС и получить у нее подтверждение на применение имущественного вычета сразу при удержании налога ежемесячно. Такое подтверждение выдается контролирующим органом на один год.

Поэтому в начале каждого года, если сумма имущественного вычета не использована до конца, налогоплательщикам НДФЛ приходится подавать в ИФНС декларацию по форме 3-НДФЛ, чтобы получить новое подтверждение.

Подобная ситуация складывается, когда налогоплательщик ранее производил возврат НДФЛ в связи с применением имущественного вычета, и заново подает заявление в новом году.

Кто не получит право на вычет по коду 311

Налоговая служба не одобрит имущественный вычет под кодам 311, если вы:

- не считаетесь налоговым резидентом России;

- покупаете жилплощадь или землю под застройку за пределами территории РФ;

- не можете подтвердить проведение сделки купли-продажи объекта;

- уже использовали свое право на 2 млн рублей и получили вычет ранее;

- приобрели имущество у родственника;

- получили жилье в наследство или по дарственной;

- не получали доходы или заработную плату, с которой был бы удержан подоходный налог 13%;

- не проводили расчет по сделке и не являетесь владельцем объекта или законным супругом покупателя.

Инструкция по заполнения декларации на возврат НДФЛ за квартиру

Необходимо отметить, что если бланк 3-НДФЛ на имущественную налоговую скидку составлен от имени жены/мужа собственника квартиры, то код признака налогоплательщика уже не “01”, а “02”. Если возместить налог хотят родители несовершеннолетнего собственника – “03”, если физическое лицо владеет имуществом на равных правах с ребенком – “13”, а если квартира принадлежит одновременно налогоплательщику, его ребенку и супругу/супруге – “23”.

Лист Д1 посвящен данным расчетного характера, касающимся имущественных вычетов, которые предоставляются в случае покупки недвижимости, в том числе квартиры. В противном случае, если налогоплательщик продал имущественный объект, он вместо листа Д1 обязан заполнить лист Д2.

Пример подсчета по коду вычета 311

Сотрудник налоговый резидент РФ, проживает в г. Калуга и получает заработную плату 60 тыс. рублей. В 2021 году он приобрел жилье за 1,3 млн рублей. В жилье проведен ремонт:

- стоимость закупленных материалов — 100 тыс. рублей;

- работа бригады строителей-мастеров — 200 тыс. рублей.

Под покупку жилья оформлен кредит. За пользование заемными средствами в 2021 году банку уплачено 100 000 рублей процентами. Работник сможет претендовать на имущественный вычет размере 1,7 млн руб.:

- 1, 6 млн руб. (1,3 млн. + 100 тыс. + 200 тыс.) — расходы по приобретение квартиры, материалы и отделку.

- 100 тыс. руб. — уплаченные проценты.

Сотрудник получит право на уменьшение налогооблагаемой базы, если обратится к своему работодателю либо напрямую в налоговый орган. Общая сумма, от которой будет происходить расчет — 1,7 млн рублей. То есть размер вычета достигает 221 тыс. рублей, это 1,7 млн * 13%. Из которых 208 тыс. руб. вычет на приобретение жилплощади и 13 тыс. руб. на уплаченные проценты.

Важно учесть, что проценты по ипотеке не переносятся на другое имущество, в отличие от остальной части неиспользованного вычета за само жилье. В данном примере у гражданина остается 39 тыс. рублей, на которые он сможет претендовать при покупке другого подходящего имущества.

За один год выбрать весь вычет при заработной плате в 60 тыс. рублей работник не сможет, то оставшуюся часть перенесут на следующий год. Государство не будет удерживать налог, пока не будет использована вся сумма вычета. Если доходы останутся прежними, то налог в 13% не будут взимать на протяжении 2-х лет и 4-х месяцев:

- 60 000 * 13% = 7 800 — ежемесячный подоходный налог;

- 221 000/7 800 = 28,3 месяцев — 2 года и 4,3 месяца.

Потом с сотрудника возобновят удержание подоходного налога. Но только при условии, что он не воспользуется своим правом на оставшиеся 39 тысячи вычета.

В каком случае заполняется строка 312

Законодательством установлено, что в состав имущественного вычета могут включаться проценты, погашенные налогоплательщиком банку по ипотечному или иному кредитному договору.

Для использования этих сумм в качестве вычета сотруднику нужно запросить в банке справку о суммах погашенных в течение года процентах, заполнить декларацию 3 НДФЛ, и в случае отсутствия достаточного дохода для возврата за прошедший год сумм НДФЛ, перенести суммы погашенных процентов на следующий год.

При этом сотрудник может использовать данную льготу сразу же на основании подтверждения налоговой, или по окончании следующего года заявить о возврате в связи с применением имущественного вычета.

Если работник выберет первый вариант, то его работодатель при заполнении справки 2 НДФЛ по окончании года, должен будет применять специальный код 312 — при отражении использованных сумм на погашение процентов по ипотечным и иным кредитным договорам при приобретении недвижимости.

Данное подтверждение так же как и в предыдущем случае оформляется только на один год. Чтобы оставшиеся суммы можно было использовать как льготу в последующие годы, сотруднику нужно опять подавать в ИФНС 3-НДФЛ. К ранее заявленным сумма вычета, физлицо может добавить проценты, погашенные им в последующие годы.

Какие документы предоставить

Чтобы получить право на вычет, предоставьте подтверждающие документы либо отсканированные копии:

- паспорт, если вы лично обращаетесь в налоговый орган;

- свидетельство подтверждающее право собственности, если регистрация имущества состоялась до 1 июля 2015 года, если позже, то выписку из ЕГРН;

- договор на покупку объекта;

- акт передачи объекта в собственность;

- платежные документы — квитанции, выписки из банка, чеки;

- если оформлена ипотека, то кредитный договор и справку из банка об уплаченных процентах;

- 2-НДФЛ, если самостоятельно подаете декларацию на вычет;

- документы, которые подтверждают расчет за объект или затраты на строительство.

В приведенном выше примере работник получает одновременное право на два вычета по кодам 311 и 312. Эти сведения будут отражены в 2-НДФЛ при подаче декларации через работодателя или 3-НДФЛ при самостоятельном предоставлении отчета в налоговый орган.

Во втором случае налоговая рассматривает документы и проводит камеральную проверку до 3-х месяцев от дня подачи декларации. После этого она возмещает ранее удержанный налог на банковский счет налогоплательщика, указанный в заявлении. Если положенный вычет и накопленные проценты не исчерпаны за один год, то в следующем году потребуется предоставить 3-НДФЛ еще раз. Процедура повторяется до тех пор, пока государство не компенсирует всю сумму.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Что такое справка 2-НДФЛ

Действующее законодательство накладывает довольно серьезные обязательства в части уплаты налога на доход физ. лица (НДФЛ). Такое отчисление в бюджет предписано делать практически с любого дохода. Работодатель в обязательном порядке должен представить справку по форме 2-НДФЛ в налоговую инспекцию. Эта справка необходима для контроля отчислений. Она должна:

- составляться в завершение финансового периода;

- содержать исчерпывающие сведения о доходах;

- предоставляться на специальном бланке;

- составляться на работника индивидуально.

2-НДФЛ содержит сведения о доходах суммой, а также соответствующие им коды. Кроме того, там прописываются и налоговые вычеты.

Вычет по налогу

Это средства, которые государство возвращает с уплаченных налогов. Они в какой-то степени компенсируют определенные виды расходов, снижают налоговую нагрузку. Существуют следующие виды:

- на приобретенное имущество и стандартный;

- на открытие инвестиционного счета и социальный;

- связанный с извлечением дохода (профессиональный).

Чтобы получить стандартный вычет, прилагать усилия практически не придется. Достаточно сообщить об этом своем желании бухгалтеру предприятия. Подобные выплаты подразумевают возврат налога, начисленного с доходов, которые были потрачены на содержание несовершеннолетних детей (их воспитание). Кроме того, стандартный вычет полагается тем, кто потратился на образование и лечение. Право на получение профессионального вычета имеют люди, которые непосредственно вкладываются в деятельность (авторы, предприниматели, нотариусы). Имущественный предполагает возврат части средств, потраченных на покупку недвижимости.

Комментарии: 0

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

Вычеты в 2-НДФЛ: коды сумм, которые уменьшают налоговую базу согласно ст. 214.9 НК РФ

| Коды вычетов | Значение |

| 250 | Суммы убытков по операциям с ЦБ, которые обращаются на организованном рынке ЦБ, полученные по результатам указанных операций, совершенных в налоговом периоде и учитываемых на ИИС, уменьшающие фин. результат по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке, и базисным активом которых являются ЦБ, фондовые индексы и другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы, учитываемые на ИИС |

| 251 | Суммы убытков по операциям, проводимым с производными финансовыми инструментами, которые обращаются на организованном рынке, и базисным активом которых являются фондовые индексы и ЦБ, а также другие производные финансовые инструменты, базисным активом которых также являются ЦБ или фондовые индексы, полученные по результатам указанных операций, которые проведены в налоговом периоде и учитываемые на ИИС, после уменьшения финансового результата по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, уменьшающие фин. результат по операциям с ЦБ, которые обращаются на организованном рынке ЦБ и учитываемые на ИИС |

| 252 | Суммы убытков по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке, и базисным активом которых являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы, полученных по результатам указанных операций, проводимых в налоговом периоде и учитываемых на ИИС, уменьшающие финансовые результат по операциям с производными финансовыми инструментами, которые обращаются на организованном финансовом рынке и учитываются на ИИС |