Когда возникает материальная выгода

Материальная выгода (МВ) представляет собой полученный физическим лицом (ст. 212 НК РФ) доход:

- от экономии на процентах за пользование заемными средствами, выданными ему юрлицом или ИП под невысокий процент;

- покупки ценных бумаг (ЦБ) по цене ниже рыночной;

- приобретения товаров (работ, услуг) у взаимозависимых лиц.

Подробнее о каждом из указанных видов доходов читайте здесь.

О нюансах налогообложения НДФЛ материальной выгоды детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Матвыгода от экономии на процентах: расчет НДФЛ

Кто, как не работодатель, может пойти навстречу ценному сотруднику, предоставив ему заем на более выгодных условиях, нежели предлагаемые банками кредиты? Однако, позволяя работнику таким образом сэкономить на процентах, следует помнить, что при этом он получает экономическую выгоду, которая облагается НДФЛ. В то же время обязанность исчислить соответствующую сумму налога, удержать ее из доходов налогоплательщика и перечислить в бюджет возлагается именно на работодателя, поскольку в данном случае он является налоговым агентом по НДФЛ.

Согласно п. 1 ст. 210 Налогового кодекса при определении базы по НДФЛ учитываются все доходы физического лица, в том числе и в виде материальной выгоды. Виды матвыгоды, учитываемой в качестве дохода в целях НДФЛ, перечислены в ст. 212 Налогового кодекса. Среди прочего в пп. 1 п. 1 данной статьи поименована материальная выгода от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей.

Обратите внимание! При соблюдении определенных условий матвыгода от экономии на процентах, получаемая сотрудником, не признается доходом в целях исчисления НДФЛ. Для этого, во-первых, работнику должен быть предоставлен целевой заем на строительство или покупку жилья (земельного участка под жилье) или рефинансирование такого займа, полученного ранее. Во-вторых, сотрудник должен иметь право на применение имущественного вычета в сумме денежных средств, израсходованных на данное жилье и направленных на погашение процентов по целевому займу, подтвержденное соответствующим уведомлением из ИФНС (пп. 1 п. 1 ст. 212 НК РФ).

Порядок определения налоговой базы при возникновении у физлица такого дохода установлен пп. 1 п. 2 ст. 212 НК РФ. В случае если заем предоставлен в рублях, таковой признается превышением суммы процентов, исчисленных исходя из 2/3 действующей ставки рефинансирования Банка России, над суммой процентов, рассчитанных по условиям договора. При этом во внимание принимается ставка рефинансирования, установленная Банком России на дату фактического получения налогоплательщиком дохода.

Если же заем предоставлен в иностранной валюте, сравнительным показателем должна выступать сумма процентов, определенная исходя из 9 процентов годовых. Впрочем, выдавать заем в иностранной валюте предприниматели и российские организации, не являющиеся кредитными, не вправе в силу норм валютного законодательства (ст. 9 Закона от 10 декабря 2003 г. N 173-ФЗ). Поэтому в отношениях работодатель — работник такая ситуация исключена.

Определение налоговой базы при получении дохода в виде матвыгоды от экономии на процентах по займу, а также исчисление, удержание и перечисление НДФЛ в силу прямого указания п. 2 ст. 212 Налогового кодекса возложено на налогового агента, то есть в рассматриваемой ситуации — на работодателя. При этом следует иметь в виду, что доходы в виде материальной выгоды от экономии на процентах облагаются НДФЛ по ставке 35 процентов. Среди прочего это означает, что они не подлежат уменьшению на суммы налоговых вычетов по этому налогу, предусмотренных ст. ст. 218 — 221 Налогового кодекса (п. п. 3, 4 ст. 210 НК).

6-НДФЛ и материальная выгода: какие строки заполнить

При наличии факта получения физическим лицом МВ в отчетном периоде в 6-НДФЛ потребуется заполнить следующие строки в разделе 1:

- о примененной налоговой ставке (стр. 010);

- начисленном доходе (стр. 020).

ВАЖНО! Если ставка по МВ отличается от 13%, заполняется отдельный блок из строк 010–050. Если нет, доход в виде МВ приводится совокупно с остальными доходами, облагаемыми по этой ставке.

Об изменениях, которые с 2021 года произошли в налогообложении МВ, читайте здесь.

В разделе 2 отражаются:

- дата фактического получения дохода (строка 100) и его сумма (строка 130);

- дата и сумма удержания налога, а также срок его перечисления (строки 110, 140, 120).

Если налоговый агент не выплачивает получившему МВ лицу никаких денежных доходов, в разделе 1 придется заполнить еще строку 080, указывающую на невозможность удержания НДФЛ.

В следующем разделе остановимся на нюансах заполнения строки 100, отражающей дату получения дохода в ситуации с МВ.

Как правильно заполнить отчет

Отражать дополнительную прибыль, получаемую по договору займа между работодателем и сотрудником, нужно в течение всего периода действия данного договора по всем системам налогообложения. А так как отчет сдается ежеквартально, то и прибыль отражается также ежеквартально.

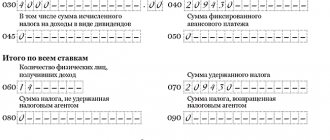

В разделе 1 отчета необходимо отдельно заполнить строки 010 – 050. Для этого:

- В строке 020 указывается сумма полученных средств конкретным работником, в данном отчетном периоде. Суммы указываются за последующие периоды нарастающим итогом;

- в строке 040 указывается сумма НДФЛ, исчисленная с материальной выгоды;

- в строке 070 необходимо указать значение, где включен НДФЛ с полученного дохода, удержанный с начала календарного года и до конца текущего отчетного периода за весь период пользования. Как правило, это значение ниже того, что указано в строке 040;

- в строке 080 указывается НДФЛ за год, который исчисляется 31. 12 текущего года, но не может быть удержан в этом году.

Теперь нужно правильно отразить материальную выгоду и правильно заполнить все строки раздела 2. Указать необходимо:

- В строке 100 последнее число календарного месяца, когда сотрудник получил доход;

- в строке 110 тот день, когда был удержан налог;

- в строке 120 – следующая дата, после удержания.

На заметку! Тот доход, полученный сотрудником в декабре, и тот налог, начисленный с него, не нужно показывать в отчетности ни за текущий год, ни в 1 квартале следующего календарного года.

Дата получения дохода при наличии материальной выгоды

При получении доходов в виде МВ признается датой получения дохода и отражается по строке 100 расчета 6-НДФЛ:

- День приобретения товаров (работ, услуг) и покупки ценных бумаг (подп. 3 п. 1 ст. 223 НК РФ).

- День оплаты стоимости ценных бумаг, если их оплата произошла после перехода права собственности на них к налогоплательщику (подп. 3 п. 1 ст. 223 НК РФ).

- Последний день каждого месяца в течение периода пользования заемными деньгами (подп. 7 п. 1 ст. 223 НК РФ).

Как заполнить строки 100–140 по МВ, покажем далее на примере.

О правилах заполнения строки 100 читайте в статье «Порядок заполнения строки 100 формы 6-НДФЛ».

Пример заполнения

Матвыгода в 6-НДФЛ за 2021 г.

Беспроцентный заем 30 000 руб. выдан работнику 01.08.2016.

Матвыгода, начисленная за август — сентябрь 2021 г., — 841,08 руб., исчисленный с нее НДФЛ — 294 руб., в т.ч.:

- за август — 172,60 руб. НДФЛ с нее — 60 руб. (172,60 руб. x 35%). Налог удержан и перечислен 05.09.2016;

- за сентябрь — 164,38 руб. НДФЛ с нее — 58 руб. (164,38 руб. x 35%). Налог удержан и перечислен 05.10.2016;

- за октябрь — 169,86 руб. НДФЛ с нее — 59 руб. (169,86 руб. x 35%). Налог удержан и перечислен 03.11.2016;

- за ноябрь — 164,38 руб. НДФЛ с нее — 58 руб. (164,38 руб. x 35%). Налог удержан и перечислен 05.12.2016;

- за декабрь — 169,86 руб. НДФЛ с нее — 59 руб. (169,86 руб. x 35%). Налог не удержан.

Всего с начала года удержан НДФЛ с матвыгоды в сумме 235 руб. (60 руб. + 58 руб. + 59 руб. + 58 руб.).

Март 2021 г.

НДФЛ, Налоговая отчетность

Итоги

Материальная выгода бывает разных видов (от экономии на процентах, при покупке ТРУ и ЦБ по цене ниже рыночной). Для заполнения 6-НДФЛ при отражении материальной выгоды потребуются проведение дополнительных расчетов для определения ее величины и суммы отвечающего ей налога. В отношении МВ могут действовать ставки, отличные от общепринятой. Для правильного заполнения 6-НДФЛ данными по МВ важно правильно определить дату получения дохода, отвечающего матвыгоде, и срок перечисления НДФЛ с нее.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пример заполнения отчета

Дата фактического получения дохода в 6 НДФЛ

Для наглядности отражения материальной выгоды в 6 НДФЛ, пример заполнения отчета приведен ниже:

Сотрудник П. В 1-ом квартале получил доход по договору займа:

- январь – 854 рубля;

- февраль – 726 рублей;

- март – 698 рублей.

С материальной выгоды был начислен налог:

- январь – 854 * 35% = 299,8 рубля;

- февраль – 254, 1 рубля;

- март – 244,3 рубля.

Заработная плата данного сотрудника за месяц составляет 45 000 рублей. Выплата происходит каждый месяц – 07 числа. Других доходов он не получает. Поэтому налог с зарплаты за январь можно удержать только в феврале. То же самое происходит каждый последующий месяц.

Материальная помощь: как отразить 6 НДФЛ и есть ли в этом необходимость

Отражение сведений происходит следующим образом:

Раздел 1 за январь:

- 100 – 31. 12. 2021 года;

- 110 – 07. 01. 2017;

- 120 – 08. 01. 2021.

Раздел 2 за январь:

- 130 – 45 000;

- 140 – 5 850 (НДФЛ с зарплаты и с матвыгоды удержанный).

Раздел 1 за февраль:

- 100 – 31. 01. 2017;

- 110 – 07. 02. 2017;

- 120 – 08. 02. 2021.

Раздел 2 за февраль:

- 130 – 45 854;

- 140 – 6 149, 8.

Раздел 1 за март:

- 100 – 28. 02. 2017;

- 110 – 07. 03. 2017;

- 120 – 08. 03. 2021.

Раздел 2 за март:

- 130 – 45 726;

- 140 – 6 104, 1.

Остальные сведения по материальной выгоде в 6 НДФЛ уже будут отражаться в отчете за 1-ое полугодие и за 9 месяцев. Образец отчета представлен ниже.

Материальная помощь не подлежит налогообложению

Налоговый Кодекс предусматривает случаи, когда работодатель не удерживает налог и не отражает в форме 6-НДФЛ следующие выплаты:

- единовременная помощь членам семьи умершего работника;

- выплаты лицам, пострадавшим от стихийного бедствия или чрезвычайной ситуации, а также членам семьи погибших;

- выплаты, пострадавшим от террористических актов на территории страны, а также членам семьи погибших;

- единовременная помощь при выходе на пенсию, в связи со смертью родственника.

Лимит расчетов наличными по договору займа

Если предметом договора займа являются наличные денежные средства, то заемщик и заимодавец должны соблюдать лимит расчетов наличными, который равен 100 000 руб. в соответствии с п.6 Указаний Банка России от 07.10.2013 г. № 3073-У (далее – Указания № 3073-У). То есть это максимальная сумма наличности, которую могут передать стороны сделки друг другу.

Действует данный лимит в отношении расчетов по одному договору (п.2 Указаний № 3073-У):

- между организациями;

- между организацией и ИП;

- между ИП и ИП.

Обратите внимание! Лимит расчетов наличными не распространяется на расчеты в рамках договора займа с физлицом, который не занимается предпринимательской деятельностью (п.5 Указаний № 3073-У). Поэтому организация (ИП) может взять у своего сотрудника (или любого другого гражданина) взаймы любую наличную сумму, и наоборот.

За нарушение (превышение) лимита расчетов наличными виновные лица могут быть оштрафованы по ст.15.1 КоАП РФ:

- юрлица – на сумму от 40 000 руб. до 50 000 руб.;

- должностные лица – на сумму от 4 000 руб. до 5 000 руб.

Еще важные детали

Если погашение займа и процентов по нему производится из заработной платы сотрудника, работодателю не следует забывать, что согласно ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов.