Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Декларация

Назад

Опубликовано: 28.07.2017

Время на чтение: 7 мин

0

324

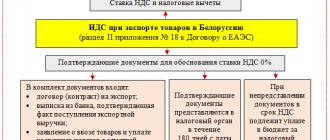

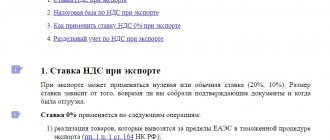

Налоговый кодекс РФ облагает продажу товаров на экспорт по ставке 0 %. Применение нулевой ставки необходимо подтвердить наличием пакета документации. На ее сбор предусмотрен строк – 180 календарных дней. Начало отсчета 180-дневного срока совпадает с датой отгрузки по экспортным операциям в страны ЕАЭС, в другие страны – с датой помещения товара под таможенную процедуру.

Условиями подтверждения применения ставки 0 % есть наличие:

- контракта налогоплательщика с компанией или доверенным лицом о сбыте за российским рубежом;

- таможенной декларации, которая отмечает, что товар выпустили на экспорт с проверкой, с отметкой о пересечении границы в контрольной точке (аэропорт и др.);

- копий транспортных и сопроводительных документов на товар с отметками таможенного органа;

- контракта, оформляемого на посредническое лицо в случае, если реализация товаров осуществляется через агента или по доверенности.

Применяется ставка 0% при экспорте тогда, когда в договоре будут стоять подписи двух сторон. В том числе, с 2021 года необходимо предъявлять бумаги и справки, подтверждающие обоюдное согласие сторон касательно вопросов по цене, реализации, других факторов. Также необходимо указать данные всех лиц, кто участвует в сделке, четко описать продукцию, нюансы по количеству или весу, размеров и т. п.

Компания может воспользоваться правом заявить налоговые вычеты по экспортным операциям.

- Правила заполнения

- Раздел 4

- Раздел 5

- Раздел 6

Тонкости в учете НДС по неподтвержденной экспортной сделке

Сведения по НДС вносят в Раздел 6 декларации при наличии в отчетном периоде продаж на экспорт. Ставка налога в момент реализации равна 0%. Воспользоваться ставкой можно если:

- товары, реализованы и вывезены за границу РФ;

- бухгалтер за 180 дней предоставил в ИФНС особый пакет документов, которые подтверждают право применять льготную ставку;

- продажа на экспорт отражена в декларации.

В перечень документов по нулевой ставке НДС, которые доказывают наличие экспортной сделки входят:

- договор купли-продажи, а также все приложения или спецификации;

- выписка операций из банка о поступившей экспортной выручке;

- сопроводительный пакет документов на товар: отгрузочная и транспортная накладная, счет-фактура, путевой лист, доверенность от покупателя (при необходимости);

- сертификат качества на товар, в том числе санитарный, ветеринарный;

- заявление об уплате косвенного налога и ввозе продукции;

- декларация НДС.

Подать перечень документов организация должна одновременно с декларацией, где указана сумма НДС по экспорту. Если организация не уложилась в 180 дней, отведенный для сбора документов, то придется НДС начислить и отразить операции в 6 разделе декларации.

Настройка учетной политики и параметров учета в «1С:Бухгалтерии 8»

В соответствии с п.3 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о евразийском экономическом союзе), при экспорте товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС:

- применяется нулевая ставка НДС при представлении в налоговый орган документов, предусмотренных пунктом 4 Протокола;

- право на налоговые вычеты осуществляется в порядке, аналогичном предусмотренному законодательством государства-члена Евразийского экономического союза в отношении товаров, экспортированных за пределы ЕАЭС.

Налогоплательщику, осуществляющему операции, облагаемые по ставке 0 процентов, необходимо выполнить соответствующие настройки программы.

На закладке НДС формы Учетная политика (меню Главное -> Настройки -> Учетная политика) установить флаг Ведется раздельный учет входящего НДС и Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям».

В настройках параметров учета (меню Администрирование -> Настройки программы -> Параметры учета) по гиперссылкам Настройка плана счетов и По контрагентам, счетам-фактурам полученным и способам учета установить для параметра Учет сумм НДС по приобретенным ценностям ведется: флаг в строке со значением По способам учета.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) с видом операции Товары (накладная) появится графа Способ учета НДС. В этой графе отражается информация о выбранном способе учета НДС, который может принимать значения:

- Принимается к вычету;

- Учитывается в стоимости;

- Блокируется до подтверждения 0 % (до 01.07.2016 — Для операций по 0 %);

- Распределяется.

Обратите внимание, в отношении всех товаров, поступивших экспортерам до 01.07.2016, для которых был установлен способ учета НДС Для операций по 0 %, будет автоматически изменен способ учета на Блокируется до подтверждения 0 %.

Для того чтобы в документе Поступление (акт, накладная) значение Способ учета НДС заполнялось автоматически, нужно воспользоваться настройкой регистра сведений Счета учета номенклатуры (меню Справочники -> Товары и услуги -> Номенклатура).

С 01.07.2016 согласно пункту 3 статьи 172 НК РФ (в ред. Закона № 150-ФЗ) порядок вычета входного НДС при приобретении товаров (работ, услуг), имущественных прав для операций по реализации товаров на экспорт с применением налоговой ставки 0 %, в том числе в государства-члены ЕАЭС, зависит от того, являются или нет экспортируемые товары сырьевыми (п. 10 ст. 165 НК РФ в ред. Закона № 150-ФЗ).

Так, если налогоплательщиком на экспорт отгружаются несырьевые товары:

- вычет предъявленной суммы НДС в отношении приобретенных товаров (работ, услуг), имущественных прав, принятых на учет с 01.07.2016 (п. 2 ст. 2 Закона № 150-ФЗ) производится в общеустановленном порядке, т. е. аналогично вычету по товарам (работам, услугам), имущественным правам, приобретенным для осуществления операций, облагаемых НДС по ставкам 18 % и 10 % (п. 3 ст. 172 НК РФ);

- у налогоплательщика отсутствует обязанность определения суммы НДС, относящейся к товарам (работам, услугам), имущественным правам, приобретенным с 01.07.2016 для производства и (или) реализации товаров с применением ставки 0 %, т. е. отсутствует обязанность ведения раздельного учета (абз. 2 п. 10 ст. 165 НК РФ в ред. Закона № 150-ФЗ).

Обратите внимание, если налогоплательщик осуществляет на внутреннем рынке только облагаемые НДС операции и отгружает на экспорт только несырьевые товары (причем, используемые в экспортных операциях товары (работ, услуги, имущественные права) приобретены после 01.07.2016), то у него отсутствует обязанность ведения раздельного учета. Однако для работы программы, в частности, для возможности автоматического формирования документов учетной системы при подтверждении/неподтверждении обоснованности применения ставки 0 %, необходимо все равно производить описанные выше настройки учетной политики и параметров учета.

Коды видов товаров, относящихся к сырьевым, определяет Правительство РФ в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (абз. 3 п. 10 ст. 165 НК РФ в ред. Закона № 150-ФЗ).

В отсутствии Постановления Правительства РФ можно предварительно указать, относятся или нет реализуемые на экспорт товары к группе сырьевых, проставив соответствующий флаг для каждого конкретного кода ТН ВЭД (рис. 1).

Рис. 1. Флаг «Сырьевой товар»

По умолчанию флаг Сырьевой товар снят, т. е. все реализуемые товары относятся к несырьевым.

Кроме того, с 01.07.2016 согласно подпункту 15 пункта 5 статьи 169 НК РФ (в ред. Закона № 150-ФЗ) в счетах-фактурах, выставляемых в отношении товаров, вывезенных за пределы территории РФ на территорию государств-членов ЕАЭС, должен указываться код видов товаров в соответствии с ТН ВЭД.

В отсутствии соответствующих изменений в форме и Правилах заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137), код ТН ВЭД автоматически выводится в графе 1 счета-фактуры через запятую после наименования товаров (работ, услуг), имущественных прав во всех случаях, когда применяется ставка 0 % и когда такой код указан для данной товарной позиции в справочнике Номенклатура.

Налоговые последствия экспортного НДС

Налог с выручки по экспортным операциям исчисляется в обычном порядке. Организация включает его в налогооблагаемую базу и уменьшает на сумму входного НДС, используя право п. 1 статьи 171 НК РФ.

При определении налоговой базы экспортных операций требуется следовать регламенту, установленному статьей 167 НК РФ. А именно, момент признания выручки не позднее последнего дня квартала, в котором собраны документы для подтверждения льготной ставки НДС.

Если организация опоздала, то потребуется:

- начислить налог и пени;

- оплатить недоимку в бюджет;

- составить декларацию и включить в нее 6 Раздел.

В этом случае дата отгрузки продукции служит моментом определения налоговой базы.

Обратите внимание! Для организаций, которые работают на упрощенной системе, не требуется подтверждать нулевую ставку. Освобождение от обязанности декларировать экспортную сделку подтверждает письмо Минфина № 03-11-11/2021 от 19.01.2017 года.

Представление Реестра таможенных деклараций в ИФНС в эл. виде

При подтверждении ставки НДС 0% по экспортным операциям налогоплательщик имеет право предоставить в ИФНС в электронном виде реестры таможенных деклараций (полных таможенных деклараций) с указанием в них (п. 15 ст. 165 НК РФ):

- регистрационных номеров соответствующих деклараций (пп. 3 п. 1 ст. 165 НК РФ);

- транспортных, товаросопроводительных и (или) иных документов (пп. 3 и пп. 4 п. 1 ст. 165 НК РФ).

Реестр заменяет все указанные в нем документы, подтверждающие ставку НДС 0%, кроме контракта.

Формы и электронные форматы реестров утверждены ФНС (Приказ ФНС РФ от 30.09.2015 N ММВ-7-15/427). Приказ содержит 14 реестров, предназначенных для различных операций. Для подтверждения экспорта применяется реестр по Приложению N 5.

См. также Регистрация таможенных деклараций при экспортных операциях

В нашем примере предоставляется Реестр таможенных деклараций (полных таможенных деклараций), а также транспортных, товаросопроводительных и (или) иных документов по Приложению N 5.

См. также Какой реестр сдавать в 2021 в ИФНС?

Реестр таможенных деклараций оформляется с помощью регламентированного отчета Реестр по НДС: Приложение 05 в разделе Отчеты – 1С:Отчетность – Регламентированные отчеты – кнопка Создать – вкладка Все – папка Налоговая отчетность — Реестр по НДС: Приложение 05.

Заполнение отчета Реестр по НДС: Приложение 05 производится после формирования регламентированного отчета Декларация по НДС.

На титульном листе выбирается Декларация по НДС, к которой заполняется Реестр по НДС: Приложение 05. В нашем примере выбирается декларация по НДС за 3 квартал.

По кнопке Заполнить отчет Реестр по НДС: Приложение 05 автоматически заполняется данными документов Таможенная декларация (экспорт) и Подтверждение нулевой ставки НДС.

Как провести в бухгалтерии неподтвержденный НДС

В учете отразить экспорт на дату фактической отгрузки, если документы не были собраны, нужно проводками:

| Дебет | Кредит | Комментарии к операции |

| 90.3 | 68.2 | Начислен НДС к уплате (ставка 18 или 10%) |

| 99.1.1 | 68.2 | Начислены к уплате пени за просроченный НДС |

Проводки, которые отразят экспорт в учете, при полном пакете необходимых документов:

| Дебет | Кредит | Комментарии к операции |

| 41.1 | 60.1 | Поступили товары для продажи |

| 19.3 | 60.1 | Отражена сумма входного налога |

| 52 | 62.1 | Поступили деньги от покупателя |

| 62.1 | 90.1.1 | Сформирована отгрузка экспортной продукции |

| 90.3 | 68.2 | Отражен налог по ставке 0% |

| 90.2.1 | 41.1 | Сформирована себестоимость проданного товара |

| 68.2 | 19.3 | Принята к вычету сумма входного НДС |

Заметим, что в российском учете экспортные операции отражаются в рублях по действующему курсу валюты, которой рассчитывается покупатель. Пересчет осуществляется на дату платежа. Валютные остатки следует переоценить на отчетную дату. Результаты операции отражаются по счету 91 (положительная или отрицательная).

Экспортер, который с опозданием подготовил документы по нулевой ставке, а именно на 181 день должен поступить так:

- счет-фактура по неподтвержденному экспорту регистрируется в дополнительном листе книги покупок;

- отразить восстановленный НДС проводкой: Дт 68.2 Кт 68.Экспорт;

- включить сумму вычета в 6 раздел декларации по строке 040.

Следует помнить, что после подачи отчета возникнет переплата по налогу. Ее организация имеет право возместить из бюджета.

Таможенное оформление грузов на экспорт в Белоруссию

Белоруссия числится участником Евразийского экономического союза (ранее — Таможенный Союз). В ЕАЭС также входит Россия, Армения, Казахстан и Киргизия. Это образование было создано для развития национальной экономики, повышения уровня жизни населения стран-участниц. Договором о Евразийском экономическом союзе предусмотрена свобода перемещения товаров, услуг, капитала и рабочей силы, а также проведение единой экономической политики.

При таможенном оформлении грузов государств-участников ЕАЭС упразднено заполнение деклараций — учет внешнеэкономических операций проходит через подачу статистических форм. Для этого нужно:

- заполнить все поля статформы на сайте ведомства;

- убедиться в достоверности и полноте введенных данных;

- узнать системный номер и скачать форму;

- завизировать документ;

- направить форму на бумажном носителе заказным письмом с уведомлением о вручении в таможенный орган по месту регистрации (или через аккаунт участника ВЭД на сайте ведомства).

Получив статформу, служащий таможни загружает ее в реестр по системному номеру, проверяет данные и регистрирует, присваивая идентификационный номер. Отправляя документ в электронном виде, его нужно подписать с использованием ЭЦП.

В числе других бумаг, необходимых для прохождения процедуры таможенного оформления между границами РФ и РБ:

- внешнеэкономический договор, включающий реквизиты и юридические адреса сторон;

- паспорт сделки для контрактов стоимостью свыше 50 тыс. у.е.);

- документы валютного контроля;

- сертификаты и лицензии на некоторые виды товаров (например, пищевая продукция);

- документы о происхождении товара;

- транспортная документация, спецификации груза;

- разрешения на вывоз (опционально).

Еще одной особенностью экспорта из РФ в Беларусь является возможность применения нулевой ставки по НДС. О всех тонкостях этого правила можно узнать, заказав услуги в компании M&J Logistic.

Как заполнить декларацию по НДС раздел 6

Сведения по экспорту вносят в порядке, установленном приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]

| Код строки | Операция |

| 010 | Указать код операции |

| 020 | Отразить налогооблагаемую базу по сделке |

| 030 | Рассчитать сумму НДС, который требуется доплатить (ставка 18 или 10%) |

| 040 | Указать суммы налоговых вычетов: · входного НДС; · налога, уплаченного при ввозе продукции в РФ; · НДС, который уплатил налоговый агент при покупке продукции. |

| 050 | Указать итоговую сумму налога, исчисленную к оплате |

| 060 | Указать сумму вычетов, на которые уменьшена сумма налога |

| 160 | Отразить сумму налога к доплате |

| 170 | Отразить сумму НДС, которую потребуется возместить по итогам отчетного периода |

Справка! Если за 3 года организация не соберет нужные документы по экспорту, то сумму налога можно отразить в расходах при расчете налога на прибыль.

Раздел 5

Раздел 5 заполняется в декларации в том периоде, когда возникло право на вычет НДС по операциям, по которым минимальная ставка была или не была подтверждена:

- Строка 010 – год сдачи декларации по операциям реализации товара.

- Строка 020 — код налогового периода.

- Строка 030 — код операции.

- Строка 040 – налоговая база, которая относится к обоснованным операциям по экспорту.

- Строка 050 – сумма НДС из строки 040.

- Строка 060 – налоговая база, которая относится к необоснованным операциям по экспорту.

- Строка 070 – сумма входного НДС по необоснованному экспорту.

- Строка 080 — сумма к возмещению из госбюджета.

Предоставление земельных участков инвалидам осуществляется на льготных условиях. Как правильно приватизировать земельный участок с домом? Все подробности мы описали здесь. Как правильно заказать кадастровый план территории? Подробная информация предоставлена в нашей статье.

В какой срок подается раздел 6 декларации

Пока не истекли 180 дней, операции по экспорту не декларируются. Как определить истек этот срок или нет?

Рассмотрим на примере:

- сделка по экспорту проведена в 1 квартале 2021 года;

- 180-й день наступает 25.09.2021 года;

- документы по экспорту подготовили к 30.09.2021 года;

- последний день для сдачи декларации 25.10.2021 года.

Экспортер обязан задекларировать сделку, если подготовит в ИФНС документы до 25.09. следовательно, момент определения экспортной продажи будет зафиксирован в Разделе 4 декларации по НДС в 3-м квартале.

Но, если срок пропущен, то факт продажи отражается в 1-м квартале 2021 года. Налог начисляется и указывается в Разделе 6 отчета. После оплаты НДС пересчитать пени и доплатить их.

Если допустить, что организация подготовила документы по экспорту до 25.09, то продажа найдет отражение в 3-м квартале, и 6 Раздел декларации заполнять не требуется.

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

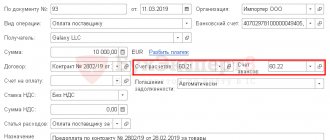

Организация заключила экспортный контракт с иностранным покупателем Hotseasonsp. z.o.o. (Польша) на поставку несырьевых товаров на сумму 10 000 USD.

15 марта покупателю Hotseasonsp. z.o.o. отгружены на экспорт товары Вентиляторы (1 000 шт.) стоимостью 10 000 USD.

05 сентября Организация собрала пакет документов (в течение 180 дней) для подтверждения ставки НДС 0% по экспортной отгрузке.

По итогам 3 квартала Организация для подтверждения ставки НДС 0% представила в ИФНС комплект документов и декларацию по НДС за 3 квартал.

Условные курсы для оформления примера:

- 05 сентября курс ЦБ РФ 62,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Экспорт несырьевых товаров подтвержден в течение 180 дней | |||||||

| Регистрация таможенных деклараций при экспортных операциях | |||||||

| 05 сентября | — | — | — | Регистрация таможенной декларации по экспорту | Таможенная декларация (экспорт) | ||

| Подтверждение ставки НДС 0% в течение 180 дней | |||||||

| 05 сентября | — | — | 620 000 | Подтверждение ставки НДС 0% | Подтверждение нулевой ставки НДС — Подтверждена ставка 0% | ||

| — | — | 620 000 | Отражение экспортного СФ в Книге продаж | Отчет Книга продаж | |||

| Представление Декларации по НДС за 3 кв. в ИФНС | |||||||

| 30 сентября | — | — | 620 000 | Отражение суммы экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 4 стр.020 | ||

| Представление Реестра таможенных деклараций в ИФНС в эл.виде | |||||||

| 30 сентября | — | — | — | Заполнение Реестра таможенных деклараций для подтверждения ставки 0% | Регламентированный отчет Реестр по НДС: Приложение 05 | ||

Блок-схема Экспорт несырьевых товаров в дальнее зарубежье по товарам, приобретенным с 01.07.2016 г.

На схеме представлен порядок отражения экспортерами данных в:

- книге продаж;

- декларации по НДС в части отгрузки и вычета;

- 1С.

Рассмотрим порядок действий по событию Документы (ст. 165 НК РФ) собраны в срок (180 кл. дней).

Экспорт из России в Беларусь

Бизнес — это искусство выгодно продавать товары, услуги или идеи. Республика Беларусь является привлекательным направлением для российского бизнеса, и на этот факт не сильно влияет текущая экономическая ситуация и курс рубля. Между странами отсутствуют таможенные барьеры, что делает товарооборот простым, быстрым и выгодным. По данным статистики, экспорт из России в Беларусь за 9 месяцев 2015 года составил 12 724,6 млн долларов США, а сальдо внешнеторговых операций оказалось для России положительным и составило за этот период — 4 929,2 млн долларов США. Что говорит о том, что российские компании больше продали, чем купили. Детально картина экспорта в Республику Беларусь за 9 месяцев 2015 года выглядит так:

- Топливо, нефть и продукты их перегонки» (ТН ВЭД 27) – объем поставок составляет 53,4% (6 788,1 млн долларов США);

- Транспортные средства, машины и оборудование (ТН ВЭД 84-90) — 13,5% (1 720,8 млн долларов США);

- Металлы и металлические изделия (ТН ВЭД 72-83) – 9,3% (1 184,4 млн долларов США);

- Химическая продукция (ТН ВЭД 28-40) – 9,0% (1 150,2 млн долларов США);

- Продовольствие и сельхозтовары (ТН ВЭД 01-24) – 5,3% (671,98 млн долларов США);

- Текстиль и обувь (ТН ВЭД 50-67) – 2% (254,9 млн долларов США).

Очевидно, что много российских компаний работает с белорусскими партнерами, а также видно, какие товары пользуются наибольшим спросом в Республике. Это то, что не производят или мало производят сами белорусы — топливо и машины. Одежда и продукты — те товары, которые наоборот являются предметом импорта в Россию. Но и среди них можно найти свою востребованную позицию. Однако найти нужный товар для экспорта и заключить договор поставки — это полдела. Главное, как обычно, кроется в оформлении.

Экспортом товаров является их вывоз с таможенной территории РФ без обязательств об обратном ввозе. Он регулируется нормами и Таможенного кодекса. При осуществлении экспортных операций со странами ЕАЭС организациями не требуется оформлять таможенную декларацию, а также делать отметки на транспортных документах. Для того, чтобы иметь возможность оформить вычет НДС необходимо получить у организации-покупателя товара заявление на ввоз товаров. Этот документ подтвердит факт оплаты НДС в его стране.

НДС при экспорте товара

Согласно законодательства Российской Федерации при отправке товара на экспорт применяется ставка НДС 0%. Что необходимо делать для того что бы получить данную ставку при экспорте:

- При вывозе товара необходимо соблюдать таможенно экспортную процедуру;

- Вывозить товар при условии, что он будет перемещен в особую экономическую зону;

- Осуществление международных перевозок.

Под таможенной процедурой следует понимать – при вывозе товара за пределы страны необходимо уплатить таможенную пошлину, соблюдать все правила перемещения, а именно не вывозить запрещенные товары за пределы РФ, предоставление документов и сертификатов на вывозимый товар, которые содержать информацию о происхождении товара, который идет на экспорт.

Товары, перемещаемые в СЭЗ, разрешается складировать, хранить, отдавать в переработку на производство, отправлять в ремонт, осуществлять прочие действия по погрузке/разгрузке для дальнейшей транспортировки в пункт назначения.

Итоги

Указание кодов для операций предусмотрено как в декларации по НДС, так и в учетных регистрах документов, оформляемых в связи с этим налогом. Однако шифры таких кодов для декларации и учетных регистров имеют разное количество цифр в них и утверждены разными документами. Для применения в 2021 году базовые реестры кодов дополнены рядом рекомендованных ФНС России значений шифров.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Выбор кода операции

Код операции — обязательный элемент раздела 4, без него отчетность не примут. Перечень заявляемых в разделе 4 отчета по НДС кодов операций приведен в разделе 3 приложения 1 к Порядку. Коды дифференцируются по видам деятельности, стране контрагента, аффилированности с ним и другим признакам.

Специальные коды введены для отражения информации о сделках с взаимозависимыми лицами, а также для корректировок в связи с изменением стоимости товаров (работ, услуг) или возвратом.

Отдельные коды для реэкспорта Порядком пока не установлены. ФНС в письме от 16.01.2018 № СД-4-3/532 рекомендует до внесения изменений в Порядок использовать коды для аналогичных экспортных операций.

Поскольку каждому виду деятельности может соответствовать несколько кодов операций, при заполнении отчетности необходимо внимательно изучить их перечень и правильно выбрать код. В случае ошибки придется подавать уточненку.

Кто должен платить НДС

Налог на добавленную стоимость взимается с покупателей товаров или услуг. Им облагается сумма, составляющая разницу между ценой конечной реализации и закупочной стоимостью (себестоимостью производства). Плательщиками этого косвенного налога являются:

- организации (юридические лица);

- ИП, ведущие коммерческую деятельность внутри страны;

- все хозяйствующие субъекты, перемещающие грузы через государственную границу.

Плательщиков НДС, ведущих международную торговлю, больше, чем предприятий, работающих в пределах РФ, потому что не все налогоплательщики внутри своей страны применяют ОСН. При перемещении товаров через пункты таможенного пропуска, участник ВЭД обязуется уплатить НДС, независимо от применяемой системы налогообложения.