Что нужно знать экспортеру товаров в Белоруссию: НПА и ставка НДС

Белоруссия входит в Таможенный союз (ТС) и подчиняется правилам, действующим на территории стран — участниц ТС. При экспорте товаров российскими поставщиками на территорию этой республики нужно выполнять нормы соответствующих НПА:

- П. 1 ст. 72 Договора о Евразийском экономическом союзе (подписанного 29.05.2014) — этим пунктом определено, что при взаимной торговле между странами — участницами ТС взимание косвенных налогов происходит по принципу страны назначения, предусматривающему применение нулевой ставки НДС и (или) освобождение от акцизов при экспорте товаров.

- Приложение № 18 к Договору о Евразийском экономическом союзе (ЕАЭС) — в нем описан порядок взимания косвенных налогов при экспорте товаров и механизм контроля за их уплатой.

Познакомиться поближе с этим порядком применительно к экспорту товаров из России в Белоруссию поможет рисунок:

Нулевая ставка

Пункт 7 ст. 164 НК РФ введен недавно и разрешает в некоторых ситуациях отказаться от ставки 0%:

Логично спросить, а с какой целью или по каким причинам можно отказаться от льготной ставки? Одна из причин такова: нельзя просто взять и применить ставку 0 НДС при экспорте, необходимо подтвердить ее. А подтверждение ставки 0 НДС при экспорте требует сбора большого количества документации, то есть трудовых и временных затрат.

Что нужно для подтверждения нулевой ставки НДС при экспорте, расскажем дальше.

Особенности отражения вычетов в декларации по НДС в зависимости от вида экспортируемых товаров

От того, к какой группе относятся экспортируемые товары, зависит порядок заполнения декларации по НДС.

Обратите внимание! НДС декларация обновлена приказом ФНС от 19.08.2020 № ЕД-7-3/[email protected] Бланк применяется с отчетной кампании за 4 квартал 2021 года.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный полный доступ к системе можно получить бесплатно.

Речь идет о разделении экспортируемых товаров на сырьевые и несырьевые. Основной критерий такой классификации — степень участия человека в формировании основных характеристик товара.

Укрупненные группы сырьевых товаров перечислены в п. 10 ст. 165 НК РФ:

Коды сырьевых товаров утверждены постановлением Правительства РФ от 18.04.2018 № 466.

Товары, не перечисленные в п. 10 ст. 165 НК РФ, относятся к несырьевым (письмо ФНС России от 03.08.2016 № 1-4-05/0021).

Для указанных групп товаров установлен следующий порядок применения налоговых вычетов по НДС:

- Входящий НДС по стоимости предназначенных для экспорта несырьевых товаров принимается к вычету в том квартале, когда товары поставлены на учет и выполняются остальные обязательные условия для вычета.

Об условиях применения вычетов узнайте из материала «Какой порядок применения (принятия) налоговых вычетов по НДС: условия».

- Входящий НДС по стоимости приобретенных для экспорта сырьевых товаров принимается к вычету в том квартале, когда будет обоснована нулевая ставка налога (п. 1, п. 10 ст. 165, п. 3 ст. 172 НК РФ).

Как применять вычет по НДС, если товар сырьевой, но его нет в правительственном перечне, узнайте в этой публикации.

Подтверждение права на ставку 0 процентов

Для доказательства правомерности применения нулевой ставки НДС при экспорте необходимо сформировать следующий пакет документов:

Вместо копий указанных документов п. 15 ст. 165 НК РФ позволяет представлять электронные реестры с указанием регистрационных номеров соответствующих деклараций.

Электронные реестры должны быть составлены по утвержденным форматам и отправлены в налоговый орган по ТКС через оператора ЭДО, должным образом зарегистрированного в РФ.

Необходимо иметь в виду, что в ходе проверки налоговики могут потребовать представить документы из электронного реестра.

Если налогоплательщик все же соберет весь пакет документов по истечении 180 дней и уплатит НДС по ст. 164 НК РФ, то право представить документы в налоговую сохраняется. Если налоговики придут к выводу, что ставка 0% стала подтвержденной, уплаченный ранее НДС с экспорта вернут налогоплательщику.

Пункт 10 ст. 165 НК РФ гласит, что декларация по НДС и документы-подтверждения надо сдавать в налоговую инспекцию одновременно.

Декларация по НДС при экспорте в Белоруссию

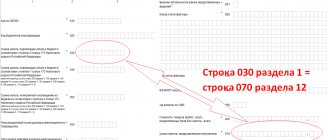

Реализация товаров в Белоруссию отражается в декларации по НДС по следующей схеме:

Что делать, если документы, подтверждающие нулевую ставку, своевременно не собраны? Ответ на этот вопрос есть в готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Какие применять коды операций для заполнения декларации по НДС, узнайте из схемы ниже:

Если товары проданы взаимозависимому лицу или резиденту офшорной зоны, применяются специальные коды из указанного приложения.

Порядок заполнения отдельных строк раздела 4 зависит от вида товара (сырьевой или несырьевой):

Образец заполнения обновленной формы декларации по НДС при экспорте товаров в Белоруссию см. в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно:

Остальные разделы декларации заполняются в обычном порядке.

Вычет при экспортных операциях

Отнестись к процессу вычета НДС с особым вниманием необходимо лицам, кто занимается распределением НДС при экспорте.

Порядок применения вычетов при исчислении налога на экспорт описан в п. 3 ст. 172 НК РФ. В нем говорится, что экспортеры несырьевых товаров могут принимать к вычету входной НДС в общем порядке, то есть так же, как при обычной неэкспортной реализации. Данные правила были введены с 01.07.2016. Аналогичным образом поступают те экспортеры, кто отказался от использования льготной ставки.

Для экспортеров сырьевых товаров процесс применения вычетов зависит от того, собран пакет документов, подтверждающих нулевую ставку, или нет. Кроме того, если НДС был принят к вычету ранее, потребуется восстановление НДС при экспорте данного товара.

Документы в срок не собраны: что делать с НДС-отчетностью

Не подтвержденный в срок экспорт требует подачи уточненной декларации. У такой декларации есть три важных нюанса:

- она сдается за квартал экспортной отгрузки;

- должна содержать заполненный раздел 6;

- состав сведений в разделе 6 зависит от вида экспортируемого товара (сырьевой, несырьевой).

Что может помешать вовремя подтвердить экспорт

Даже если экспортер добросовестно подойдет к процедуре сбора документов, нет полной уверенности в том, что он уложится в срок, отведенный НК РФ для подтверждения обоснованности применения нулевой ставки НДС. Это связано с тем, что в комплект подтверждающих документов входит заявление о ввозе товаров, которое поставщику должен передать покупатель. А на действия покупателя (тем более находящегося за рубежом) повлиять сложно. При этом отсутствие заявления о ввозе товаров лишает продавца налоговой преференции в виде нулевой ставки НДС (если налог покупатель не уплатил).

Основная сложность получения такого документа заключается в том, что белорусский покупатель должен уплатить налог, у своих налоговиков проставить на заявлении отметку об уплате и с такой отметкой передать заявление поставщику.

Случается, что заявление экспортному продавцу получить не удалось, потому что покупатель:

- по какой-то причине не отправил заявление, хотя налог заплатил;

- налог не заплатил и ничего продавцу не отправлял;

- заявление выслал, но без отметки об уплате налога.

Здесь возможны два варианта развития событий:

- Если белорусский покупатель налог уплатил, ситуация небезнадежна — факт уплаты налога российские налоговики могут проверить по своей базе (в рамках электронного обмена информацией), а сам поставщик — в специальном электронном сервисе на сайте ФНС.

- Если налог все-таки не уплачен, нулевую ставку российскому экспортному продавцу подтвердить не получится.

Что предпринять поставщику, чтобы обезопасить себя от возможных материальных потерь из-за недобросовестных покупателей, расскажем в следующем разделе.

Импорт из стран ЕАЭС

Главная особенность состоит в том, что при импорте из Казахстана в Россию НДС придется уплатить в любом случае, в отличие от уплаты НДС при экспорте в Казахстан. Даже упрощенцам и тем, кто от уплаты НДС освобожден.

Декларация по импортному НДС отличается от обычной декларации по данному налогу. Она представляется в налоговый орган по месту учета организации до 20-го числа месяца, следующего за месяцем принятия импортных товаров к учету. Те же сроки установлены для уплаты данного налога. Впоследствии его можно принять к вычету.

Учет НДС при экспорте — достаточно трудоемкий процесс. Экспорт может облагаться по льготной нулевой ставке, но для этого необходимо в определенный срок представить в налоговую пакет документов. Если этого не сделать, необходимо будет применять к экспортным операциям регулярную ставку НДС.

Договорная подстраховка от недобросовестного покупателя

Чтобы хоть как-то себя обезопасить от нерадивых покупателей из ЕАЭС, предусмотрите в договорах с ними специальные условия. Например:

- Обязанность покупателя по уплате штрафа (компенсирующего потери продавца от уплаты НДС и пеней по нему), если заявление о ввозе от него не поступит в течение оговоренного срока (например, не позднее 160 дней с момента отгрузки).

- Указание на судебный орган (российский или белорусский), в котором будет рассматриваться спор, если покупатель откажется от уплаты штрафных санкций. Не секрет, что свои интересы лучше защищать на своей территории с участием грамотных юристов.

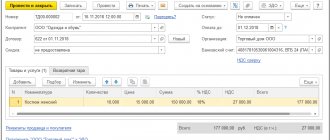

«Штрафной» элемент договора может выглядеть так:

Итоги

Экспорт товаров с территории России белорусским покупателям облагается по ставке 0%, если поставщик представит налоговикам вместе с декларацией по НДС комплект подтверждающих документов. Если документы в срок собрать не получится, поставщику необходимо подать уточненную декларацию по НДС за тот период, в котором произошла экспортная отгрузка.

Источники:

- Налоговый кодекс РФ

- Договор о Евразийском экономическом союзе (подписанного 29.05.2014)

- постановление Правительства РФ от 18.04.2018 № 466

- Приказ ФНС России от 29.10.2014 № ММВ-7-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Услуги и работы: отличия, примеры

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет ВЭД и рублевых операций, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе Получить бесплатный доступ на 14 дней

Соглашение дает формулировки для услуг и работ.

Услуги — это деятельность без материально выраженного результата, который потребляется в процессе самой деятельности. К услугам относится и передача патентов, торговых марок, лицензий, авторских прав. Примеры услуг: аренда помещений, техники и оборудования, консультирование, бухгалтерские и юридические услуги.

Работы — это деятельность с материально выраженным результатом, который можно использовать для удовлетворения потребностей организации или физлиц. Примеры работ: монтаж, строительство, разработка программного обеспечения.