Отчет 6-НДФЛ: общие понятия

Шестая форма по подоходному содержит в себе свод данных по всем физлицам, что заработали средства у своего налогового агента, по налоговым вычетам, суммы удержанных налогов и всего прочего, что может влиять на исчисление налогового перечисления в казну.

Крайним сроком к сдаче годовой формы является до начала апреля, следующего года после отчетного. Информация в форме накапливается и сдается регулятору нарастающим итогом за каждый квартал. Подробнее о датах подачи 6-НДФЛ в 2021 году – в инфографике ниже:

Сама форма отчета унифицирована и утверждена регулятором. Отчет включает в себя две части:

- Общие показатели.

- Даты и суммы полученных доходов по факту и удержанного подоходного.

Ниже рассмотрим основные требования к заполнению формы:

- Общая информация. В основу отчета идут сведения про учтенный доход, уплаченный физлицам от налогового агента, все положенные вычеты, уплаченные налоги по данным регистров налогового учета

- Доходы. Пользователю 1С необходимо отразить в отчет весь полученный физлицом доход за отчетный период.

- Вычеты. В отчете должны быть отражено право на налоговые вычеты всех возможных вариантов, а также фактическое их предоставление.

- Сумма НДФЛ. Отчет содержит расчет и величина перечисленного подоходного на казначейские счета.

Отчетность

Самыми часто используемыми отчетными документами по НДФЛ являются: «2-НДФЛ» и «6-НДФЛ». Они находятся в меню «Зарплата и кадры».

Справка 2-НДФЛ необходима только для получения информации и передаче либо сотруднику, либо в ИФНС.

Формирование 6-НДФЛ относится к регламентирующей отчетности и сдается каждый квартал. Заполнение производится автоматически.

Отчет 6-НДФЛ в 1С: как сформировать пошагово

Данные в отчет машина заполняет самостоятельно при условии корректного введения в учетные регистры исходной информации.

Дабы начать работу по составлению регламентированного отчета 6-НДФЛ в 1С стоит найти специальный для этого функционал. Он размещается в поле отчетности и справок в 1С-Отчетности.Далее предлагается пошаговый алгоритм Ваших дальнейших действий, чтобы процесс занял у Вас минимум временных затрат и был максимально корректен.

Шаг 1 – Опцией создания задайте машине выведение на экран нового рабочего окна.

Шаг 2 – В перечне видов отчетов выберите нужный по нажатии на одноименную команду.

Шаг 3 – В открывшемся окне пропишите следующую информацию:

- название нужной компании при условии, что машина сопровождает учетные процедуры по нескольким таким;

- сроки составления отчетной формы;

- завершите этап нажатием на создание.

Бывают случаи наличия в компании филиалов, которые идут в составе компании и не имеют своего отдельного баланса. В такой ситуации материнской компании нужно подготовить отчет отдельно в разрезе всех филиалов и направлять их в тот орган ФНС, где фактически они расположены.

Шаг 4 – Чтобы Вы имели возможность сделать исчисления одновременно по всем имеющимся налоговым органам, где зарегистрированы филиалы Вашей фирмы, воспользуйтесь переключателем создания для нескольких налоговых органов. Затем перейдите по ссылке налоговых органов и помечайте по списку галочками именно те, где зарегистрированы подразделения и тем самым куда будет направлена составленная форма отчета. Дальнейшее действие состоит в выборе и создании полей. Машина понимает Ваши процедуры как призыв к формированию отдельных исчислений по каждому филиалу для конкретного налогового органа. Рекомендуется не полагаться на авторасчет и все-таки перепроверить цифры, выданные машиной по каждой строчке.

Шаг 5 – Далее потребуется проставить кодировку, куда пойдет отчет регулятору. Она указывается в титуле в ячейке по месту нахождения (учета) (код). Все отечественные компании проставляют здесь 220-ю позицию.

Шаг 6 – Отдельный экземпляр расчета по форме 6-НДФЛ для главного офиса компании и всех ее филиалов создается при условии, что такое создание в автоматическом режиме не задано. Так, Вы выбираете в ячейке представляется в налоговый орган (код) нужный вариант регистрацию в налоговой и далее формируете исчисление по команде заполнения.

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

Выберите в меню «Главное» пункт «Организации».

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

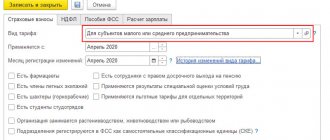

Настройка зарплаты

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

Как заполнить титульный лист отчета 6-НДФЛ

Заполнение формы требует от пользователя внимательности, но при этом не создает неудобств и крайних сложностей в работе. Вверху укажите в поле КПП причину, по которой взята на учет Ваша компания или ее филиал в виде кода по месту регистрации в органе ФНС. ИНН предполагает добавление сведений по налоговому агенту.

Машина по регламенту имеет настройки первичного расчета для отчета, что означает подачу формы для проверки регулятору впервые в этом отчетном периоде. Поэтому в номере корректировки прописан нулевой код.

Знайте, что срок представления (код) и налоговый период (год) машина задает сама в автоматическом режиме, подтягивая его из начальной формы. Позиция предоставления в налоговый орган (код) предполагает указание кодировки в виде четырехзначного числа того органа ФНС, где поставлена на учет Ваша компания и куда Вы регулярно отправляете все отчеты. Поле места нахождения (учета) (тоже имеется ввиду код) прописываете все прочие места направления просчетов налоговым агентом.

Позиция кода по ОКТМО предполагает сообщение машине кодировки муниципального образования, где фактически размещена Ваша фирма со всеми филиалами.

Все вышеперечисленные сведения по фирме и ее подразделениям, состоящим на отдельном балансе, прописываются в справочнике организаций в разделе общих настроечных параметров компании. Все прочее подтягивается из справочника организации, как:

- инициалы налогового агента;

- его контактные данные;

- наименование компании.

Может случиться так, что в отчете останутся пустые поля и Вы не имеете технической возможности прописать их в ручном режиме. Об этом машина информирует пользователя желтой заливкой ячеек. Это говорит лишь об одном, что изначально машине не заданы первоначальные параметры, чтобы она втянула их в 6-НДФЛ. Исправить сложившуюся ситуацию возможно посредством занесения в учетные регистры информативных сведений и обновить данные через функционал.

«Сводная» справка 2-НДФЛ

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

Дата подписания отчета 6-НДФЛ

Дата подписи отчета – это явный параметр и автоматом машина тянет ту дату, что указана в Вашем ПК. То календарное число, что приписано в титульном листе главным образом напрямую влияет на автозаполнение исчислений по алгоритму формы, заданному разработчиками. Имеется ввиду 080-я строка первого раздела отчетной формы, информирующая пользователя о размере подоходного, не удержанного налоговым агентом

Подтягивается подобная информация из учетных регистров машины включительно на число подписания Вашего отчета.

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

Особенности заполнения первого раздела отчета 6-НДФЛ

Этот раздел отчета свидетельствует про общие показатели по доходам всех физлиц, а также просчитанному и уплаченному с него подоходному с начала года по накопительному принципу с применением установленного на законодательном уровне размера отчислений. В ситуации, когда имело место перечисление подоходного в казну одной и той же компанией, но по разным процентным ставкам, то первый раздел стоит заполнять построчно для каждой такой процентовки, помимо позиций 060-090.

Пользователь обязан помнить, что суммы уплаченного заработка подлежат обложению подоходным частичным образом или же в полном объеме. Все необлагаемые доходы, перечисленные в НК РФ сюда добавлять не следует.

Число полученного заработка по факту за выполненную работу физлицом, то есть имеющий кодировку налога 2000, 2530, все прочие материальной выгоды, будет относиться к последнему числу месяца, когда работодатель начислил подобный заработок. По все прочим видам доходов будет проставлена календарная дата, которая предполагает такую выплату, указанных в бухгалтерских документах их исчисления.

По таким датам полученного заработка Вы вправе определить нужные месяц налогового периода и сам отчетный период для занесения в него полученного физлицом заработка. Это требование полностью схоже с оформлением справок по форме 2-НДФЛ.

К примеру, можно привести случай налогообложения доходов по 35-процентной ставке как материальную выгоду от экономии за пользование заемными средствами. К подобной процентовке никакой налоговый вычет применить нельзя и в результате чего в 020-й строке Вы прописываете размер начисленного Вами дохода, а по строке 040-й занесите величину исчисленного подоходного налога.

Примеры заполнения

Перейдем к рассмотрению заполнения отчета 6-НДФЛ в 1С 8.3 ЗУП на ряде ситуаций.

Пример 1. Зарплата в 6-НДФЛ

За декабрь 2021 г. начислена зарплата в сумме – 25 000 руб. и выплачивается она 10 января 2021 г. Ведомостью в кассу. С нее исчислен и удержан НДФЛ в сумме – 3 250 руб.:

Дата, когда доход по зарплате получен фактически – это последнее число месяца его начисления. Поэтому зарплатный доход – 25 000 руб. и НДФЛ с него – 3 250 руб. окажутся годовом 6-НДФЛ в Разделе 1 в строках 020 и 040 соответственно.

По причине того, выдаваться декабрьская зарплата будет в 2021 г. (10.01.2020 г.), то и НДФЛ будет удерживаться уже в 2021 г. Поэтому в строку 070 в Раздел 1 за 2019 г. не попадет НДФЛ, удержанный с зарплаты:

Заполнение Раздела 2 будет произведено так, как указано в таблице:

Из-за того, что плановый срок перечисления (строка 120) попадает на 1 квартал 2021 г., то блок декабрьской зарплатой и НДФЛ с нее, отразится в Раздел 2 отчета 6-НДФЛ за 1 кв. 2021 г.

Пример 2. Отпускные в 6-НДФЛ

В июне 2021 г. документом Отпуск сотруднику рассчитаны отпускные в сумме 4 778,20 руб. и НДФЛ с них – 621 руб.:

Выплата начисленного происходит 20.06.2019 г. отдельной Ведомостью в кассу:

Дата, когда получен доход по отпускным, соответствует дате их выплаты. Поэтому отпускные (4 778,20 руб.) и исчисленный с них НДФЛ (621 руб.) попадут в полугодовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

По причине того, что удержание НДФЛ с отпускных наступает в момент их выплаты (20.06.2019 г.), то эта сумма также отразится в полугодовом отчете 6-НДФЛ в строке 070 Раздела 1.

Заполнение Раздела 2 по отпускным и НДФЛ с них будет произведено так, как указано в таблице:

Из-за того, что планируемый срок перечисления (строка 120) приходится на 3 квартал 2021 г., то блок с отпускными и удержанным с них НДФЛ попадет в Раздел 2 отчета 6-НДФЛ за 9 месяцев 2021 г.

Пример 3. Разовая премия в 6-НДФЛ

В ноябре 2021 г. за этот же месяц документом Премия сотруднику Ёлкину Д.М. рассчитана Премия разовая в сумме 1 000 руб. и НДФЛ с нее – 130 руб.:

10.12.2019 г. заодно с заработной платой за ноябрь 2021 г. произведена выплата премии:

и удержан НДФЛ с нее – 130 руб.:

Для последующей правильной регистрации даты получения дохода для Премии разовой следует перед ее начислением проверить, что в ее параметрах на вкладке Налоги, взносы, бухучет в качестве НДФЛ выбран код 2002, а для поля Категория дохода установлено – Прочие доходы от трудовой деятельности:

В коде НДФЛ 2002 (Налоги и взносы – Виды доходов НДФЛ) должен быть взведен флажок Соответствует оплате труда:

Только в этом случае в качестве даты получения дохода для Премии разовой будет регистрироваться дата ее выплаты.

По причине того, что дата, когда фактически получен доход в виде Премии разовой – это даты ее выплаты (10.12.2019 г.), то сумма премии – 1 000 руб. и НДФЛ с нее – 130 руб. попадут в годовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

НДФЛ с премии будет удерживаться в момент ее выплаты (10.12.2019 г.). Следовательно, эта сумма также отразится в годовом отчете 6-НДФЛ в строке 070 Раздела 1.

В Разделе 2 происходит заполнение блоков по премии по нижеописанным правилам:

По причине того, что плановый срок перечисления НДФЛ (строка 120) приходится на последний квартал 2019 г., то блок с выплаченной Премией разовой и удержанным с нее НДФЛ попадет в годовой отчет 6-НДФЛ в Раздел 2.

См. также видео: Порядок заполнения Раздела 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и больничных листов

Корректировка отчета 6-НДФЛ в 1С

Первый отчетный раздел позволяет пользователю некую свободу действий в виде удаления или дополнительного занесения блока строчек 010-050-х. Посредством одноименного функционала Вы можете осуществить данную опцию.

Убрать ненужные строки Вы вправе при нажатии на крест, помеченный красным цветом рядом с 010-й строчкой. Также у Вас есть возможность в ручном режиме приписать заработок, облагаемый по налогу в соглашении дабы исключить случаи двойного налогообложения. Итоги раздела по налоговым ставкам Вы увидите в полях 060 – 090. Все, что Вам по каким-либо причинам не ясно, Вы вправе расшифровать для своего понимания при использовании одноименного функционала.