Общие понятия

Коэффициент К2 — это коэффициент, который корректирует доходность для расчета налога. Коэффициент К2 — это произведение значений, которые учитывают различные факторы, оказывающие влияние на деятельность.

Скрытый текст

- Сезонность;

- Ассортимент товаров;

- Режим работы;

- Особенности места осуществления деятельности;

- Величина доходов;

- Площадь поля информационного электронного табло;

- Площадь поля наружной рекламы;

- Количества транспортных средств, на которых размещена реклама и т. д.

К2/k2 ЕНВД всех регионов России на 2019-2020 годы

Статья 346.29. Объект налогообложения и налоговая база

1. Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

2. Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

(в ред. Федерального закона от 31.12.2002 N 191-ФЗ)

3. Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются следующие физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц:

(п. 3 в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

4. Базовая доходность корректируется (умножается) на коэффициенты К1 и К2.

(в ред. Федерального закона от 21.07.2005 N 101-ФЗ)

5. Утратил силу. — Федеральный закон от 21.07.2005 N 101-ФЗ.

6. При определении величины базовой доходности представительные органы муниципальных районов, городских округов, законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут корректировать (умножать) базовую доходность, указанную в пункте 3 настоящей статьи, на корректирующий коэффициент К2.

(в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 29.11.2014 N 379-ФЗ)

Корректирующий коэффициент К2 определяется как произведение установленных нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя значений, учитывающих влияние на результат предпринимательской деятельности факторов, предусмотренных статьей 346.27 настоящего Кодекса.

(абзац введен Федеральным законом от 18.06.2005 N 64-ФЗ, в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

Абзац утратил силу. — Федеральный закон от 22.07.2008 N 155-ФЗ.

7. Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя на период не менее чем календарный год и могут быть установлены в пределах от 0,005 до 1 включительно. Если нормативный правовой акт представительного органа муниципального района, городского округа, законы городов федерального значения Москвы, Санкт-Петербурга и Севастополя о внесении изменений в действующие значения корректирующего коэффициента К2 не приняты до начала следующего календарного года и (или) не вступили в силу в установленном настоящим Кодексом порядке с начала следующего календарного года, то в следующем календарном году продолжают действовать значения корректирующего коэффициента К2, действовавшие в предыдущем календарном году.

(в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 29.07.2004 N 95-ФЗ, от 17.05.2007 N 85-ФЗ, от 29.11.2014 N 379-ФЗ)

8. Утратил силу. — Федеральный закон от 21.07.2005 N 101-ФЗ.

9. В случае, если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя.

10. Размер вмененного дохода за квартал, в течение которого произведена постановка организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога, рассчитывается начиная с даты постановки организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога.

Размер вмененного дохода за квартал, в течение которого произведено снятие налогоплательщика с учета в связи с прекращением предпринимательской деятельности, облагаемой единым налогом, рассчитывается с первого дня налогового периода до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии организации или индивидуального предпринимателя с учета в качестве налогоплательщика единого налога.

В случае, если постановка организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога или их снятие с указанного учета произведены не с первого дня календарного месяца, размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления организацией или индивидуальным предпринимателем предпринимательской деятельности по следующей формуле:

,

где ВД — сумма вмененного дохода за месяц;

БД — базовая доходность, скорректированная на коэффициенты К1 и К2;

ФП — величина физического показателя;

КД — количество календарных дней в месяце;

КД1 — фактическое количество дней осуществления предпринимательской деятельности в месяце в качестве налогоплательщика единого налога.

(п. 10 в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

11. Значения корректирующего коэффициента К2 округляются до третьего знака после запятой. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения стоимостных показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

(п. 11 введен Федеральным законом от 22.07.2008 N 155-ФЗ)

Статья 346.30. Налоговый период

Налоговым периодом по единому налогу признается квартал.

Статья 346.31. Налоговая ставка

(в ред. Федерального закона от 13.07.2015 N 232-ФЗ)

1. Ставка единого налога устанавливается в размере 15 процентов величины вмененного дохода, если иное не установлено пунктом 2 настоящей статьи.

2. Нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут быть установлены ставки единого налога в пределах от 7,5 до 15 процентов в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности, в отношении которых может применяться единый налог.

Статья 346.32. Порядок и сроки уплаты единого налога

1. Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода в бюджеты бюджетной системы Российской Федерации по месту постановки на учет в налоговом органе в качестве налогоплательщика единого налога в соответствии с пунктом 2 статьи 346.28 настоящего Кодекса.

(в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

2. Сумма единого налога, исчисленная за налоговый период, уменьшается на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации;

(в ред. Федерального закона от 02.06.2016 N 178-ФЗ)

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, по договорам с работодателями в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

3) платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Указанные платежи (взносы) уменьшают сумму единого налога, если сумма страховой выплаты по таким договорам не превышает определяемого в соответствии с законодательством Российской Федерации размера пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

(п. 2 в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

2.1. Указанные в пункте 2 настоящей статьи страховые платежи (взносы) и пособия уменьшают сумму единого налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог.

При этом сумма единого налога не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в фиксированном размере.

(в ред. Федерального закона от 30.11.2016 N 401-ФЗ)

(п. 2.1 введен Федеральным законом от 25.06.2012 N 94-ФЗ (ред. 03.12.2012))

3. Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

(п. 3 введен Федеральным законом от 31.12.2002 N 191-ФЗ)

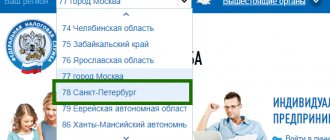

Как найти свой К2

Для того, чтобы определить свой коэффициент, нужно перейти на сайт Налоговой инспекции в раздел описания особенностей и правил применения единого налога на вмененный доход. В левом верхнем углу сайта есть возможность выбора региона, в котором необходимо посмотреть законодательство по данному вопросу. При выборе региона можно увидеть раздел «Региональное законодательство», в котором представлены все нормативные документы по вопросу применения ЕНВД в каждом муниципальном образовании данного региона.

Пример.

Если мы откроем региональное законодательство по Оренбургской области в части влпрлса применения ЕНВД, то в разделе можно скачать положение по каждому муниципальному образованию. Скачаем Положение по городу Оренбургу в части применения ЕНВД. Его можно посмотреть здесь:

Решение от 18.09.2012 № 502

В документе указываются все виды деятельности, которые облагаются налогом на вмененный доход, а также порядок расчета коэффициента К2.

У кого получить разъяснения о порядке применения К2

В случаях наличия неясностей, затрудняющих применение К 2, за разъяснениями о порядке его применения налогоплательщик должен обращаться в представительный или финансовый орган соответствующего муниципального образования (Письма Минфина России от 22.01.2013 N 03-11-11/22, ФНС России от 10.12.2010 N ШС-37-3/[email protected]).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как рассчитать К2

Расчет осуществляется на основании правовых документов по каждому региону свой. В представленном ранее документе по Оренбургской области К2 рассчитывается по формуле:

К2 = АxВxСxДxV, в которой переменные имеют следующие значения:

А — переменная, учитывающая особенности видов экономической деятельности;

В — переменная, учитывающая особенности ведения деятельности в зависимости от типа населенного пункта;

С — переменная, учитывающая размер торговой площади пр розничной торговле;

Д — переменная, учитывающая особенности труда инвалидов I и II группы; родителей, на содержании у которых находится совместно проживающий и требующий постоянного ухода инвалид с детства, не имеющих работников по найму;

V — переменная, учитывающая ассортимент продаваемого товара при розничной торговле.

Пример.

ИП Вилкин А.А. Занимается розничной торговлей фруктов и овощей в городе Оренбурге. Площадь магазина равна 70 квадратным метрам. Труд наемных работников используется в количестве 2 продавцов, инвалидов или родителей инвалидов среди работников нет. Нужно рассчитать размер К2 для данного случая.

К2 = АxВxСxДxV, в которой переменные имеют следующие значения:

А — переменная, учитывающая особенности видов экономической деятельности =1;

В — переменная, учитывающая особенности ведения деятельности в зависимости от типа населенного пункта =1;

С — переменная, учитывающая размер торговой площади пр розничной торговле = 0,9;

Д — переменная, учитывающая особенности труда инвалидов I и II группы; родителей, на содержании у которых находится совместно проживающий и требующий постоянного ухода инвалид с детства, не имеющих работников по найму = 1;

V — переменная, учитывающая ассортимент продаваемого товара при розничной торговле = 0,9.

Таким образом К2=1*1*0,9*1*0,9=0,81

Размер К2 для данного случая равен 0,81.

Теперь рассчитаем сумму налога за первый квартал 2021 года: (нажмите для раскрытия)

Налог=70 (площадь зала)*1800 (размер базовой доходности)*1,868 (коэффициент К1)*0,81 (кэффициент К2)*3 (количество месяцев)*0,15 (ставка налога)=85791 рубль.

Значения К 2

Закон не ограничивает органы власти по установлению К 2. Представительные органы могут установить как конкретное значение К 2 в целом, так и отдельные его составляющие («значения К2»).

В частности, на местах существует практика установления значений К2 в зависимости от уровня заработной платы работников.

Несмотря на то, что способ определения К2 с учетом уровня заработной платы не предусмотрен законом, Минфин РФ в Письмах от 16.04.2008 N 03-11-04/3/196, от 06.03.2008 N 03-11-03/5 разъясняет, что местные органы власти вправе применять подкоэффициенты, учитывающие уровень заработной платы, которую «вмененщики» платят своим работникам.

Если органы власти установили отдельные «значения К2», то налогоплательщикам необходимо исчислять окончательный размер К2 самостоятельно, перемножив установленные значения этого коэффициента (абз. 2 п. 6 ст. 346.29, ст. 346.27 НК РФ).

Как округлять К2

При расчете К2 может возникнуть ситуация, когда цифра является очень длинной. В таких случаях коэффициент округляется до 3 знака после запятой. Округление происходит по правилам математики, то есть если четвертый знак больше 5, то третий увеличивается на одну цифру, а если четвертый знак меньше 5, то он просто убирается.

Пример.

Коэффициент К2 по результатам расчета равен 1,2588963. В такой ситуации он будет округлен до 1,259.

Изменение К 2 в течение года

По общему правилу значение К2 в течение календарного года изменяться не может. Однако п. 4 ст. 5 НК РФ предусматривает исключение из этого правила: законодательные акты, улучшающие положение налогоплательщиков, имеют обратную силу.

Следовательно, если, например, в мае (июне, другом месяце) актом установлено более выгодное для налогоплательщиков значение К2, а также предусмотрено его распространение на возникшие ранее отношения, то новый коэффициент действует с даты, указанной в этом акте. Такой вывод подтверждают контролирующие органы и суды (Письма Минфина России от 04.06.2010 N 03-11-06/3/79, от 10.04.2009 N 03-11-06/3/96, от 13.11.2008 N 03-11-04/3/507, от 04.08.2008 N 03-11-03/16, ФНС России от 02.04.2008 N 02-7-11/[email protected], Постановление ФАС Северо-Западного округа от 03.12.2008 N А26-3574/2008).

В тоже время увеличение К2 должно быть мотивировано и иметь исключительное экономическое обоснование. Применение дополнительных необоснованных обременений, ухудшающих положение налогоплательщиков, недопустимо и может быть обжаловано в судебном порядке (Письмо Минэкономразвития России от 14.04.2010 N Д05-1093). То есть, если новое значение коэффициента К 2 ухудшает положение налогоплательщиков, оно должно применяться в общем порядке, с начала следующего календарного года (Письма Минфина России от 04.06.2010 N 03-11-06/3/79, от 10.04.2009 N 03-11-06/3/96, от 04.08.2008 N 03-11-03/16, от 08.05.2008 N 03-11-04/3/233).

Коэффициент К1: что это такое и для чего он нужен

Корректирующий коэффициент К1 или, как его еще называют на профессиональном языке, коэффициент-дефлятор отображает размер инфляции. Устанавливается он сроком на один год и подлежит к применению на всей территории Российской федерации.

По закону, расчетом коэффициента К1 занимается Министерство экономического развития России и оно же специальным приказом обязано публиковать его значение на будущий год, причем не позднее 20 ноября года текущего. Если данная процедура не была проведена, то происходит автоматическая пролонгация прошлогодних значений.

Суть расчета коэффициента К1 довольно проста: коэффициент за прошедший год умножается на коэффициент года предстоящего. Правда, предварительная работа намного сложнее: министерским работникам приходится провести тщательный анализ стоимости потребительской корзины и ее изменения в течение года. Как замечают практикующие бухгалтеры, каждый год К1 растет, что в общем, не удивительно, поскольку цены на товары и услуги год от года также увеличиваются.

Льготы для покупателей ККТ

Начиная с 2021 года, законодательством установлено право предпринимателей на ЕНВД снизить сумму налога при приобретении ККМ. При этом необходимо выдержать условия:

- официальная регистрация кассы в ФНС в течение периода с 01.02.2017 г. по 01.07.2021 г ;

- вычет можно применять с отчетного квартала, в котором приобретена и зарегистрирована техника.

При покупке онлайн-кассы, бизнесмены имеют право снизить налог на сумму, израсходованную для:

- приобретения ККМ;

- закупки ФН;

- расходов на ПО;

- подключение кассы.

Уведомление ФНС о понесенных затратах не требуется, важно вовремя включить сумму вычета в отчетную декларацию. Действующая форма декларации не обеспечивает возможность отображения затрат на приобретение ККТ, поэтому предпринимателям Ростовской области нужно зафиксировать вычет в разделе 3 строка 040. Данное уточнение содержится в письме ФНС № СД-4-3/3375 от 20.02.2021 г.

Разрешено включать в затраты не более 18 000 рублей на один ККТ. Расчет производится после снижения налога на сумму страховых взносов.

Важно! Значение строки 040 не должно быть отрицательным!

При внесении расходов, к декларации прилагается пояснительная записка с данными о:

- названии модели, заводском номере;

- дате и регистрационном номере в ФНС;

- сумме затрат, включенных в декларацию, на каждую кассу отдельно;

- итоговой сумме затрат на покупку ККМ.

Приведем пример заполнения.

Условия применения ЕНВД для розницы

Не каждая торговая компания имеет право применять в своей работе спецрежим ЕНВД. Есть ряд ограничений, которые нужно обязательно учитывать при желании работать по «вмененке». Вот они:

- площадь торгового зала в компании не должна быть выше 150 кв.м. В противном случае торговля должна вестись либо через нестационарную сеть, либо в помещении без наличия торгового зала;

- учреждения общественного питания не могут пользоваться «вмененкой»;

- не имеют права работать по «вмененке» продавцы топлива: бензина, газа, а также машинных масел;

- предприниматели, доставляющие свою продукцию покупателям через интернет-магазины или почту.

Эти и еще некоторые другие ИП и организации, работающие в области розничных продаж, не могут использовать ЕНВД. Полный перечень ограничений можно найти в Налоговом кодексе РФ.

Подача декларации

^К началу страницы

Порядок и сроки представления налоговой декларации

- Налоговые декларации представляются в налоговый орган по итогам каждого квартала — не позднее 20-го числа месяца следующего за кварталом (ст. 346.32 НК РФ).

- Форма декларации

- Утверждена приказом ФНС России от 26.06.2018 № ММВ-7-3/[email protected]

- Контрольные соотношения к налоговой декларации

- Используются для целей самостоятельной проверки декларации на предмет корректности:

- отражения вида осуществляемой деятельности;

- применения корректирующих коэффициентов;

- применения базовой доходности;

- отражения физических показателей;

- исчисления налоговой базы;

- определения суммы налога, подлежащей уплате за налоговый период.

Начиная с первого квартала 2021 года — Приказ от 19.10.2016 № ММВ-7-3/[email protected] «О внесении изменений в приложения к приказу Федеральной налоговой службы от 04.07.2014 № ММВ-7-3/[email protected]». Начиная с четвертого квартала 2021 года необходимо подавать налоговые декларации по ЕНВД, форма и порядок заполнения которой утверждены приказом ФНС России от 26.06.2018 № ММВ-7-3/[email protected]»

Роль коэффициента

Значение К2 для экономики зависит от установленной муниципальными властями величины этого показателя. Он может никак не сказываться на налогообложении при размере, равном единице. Если же показатель установлен в меньшем размере, он может оказывать существенное влияние на величину ЕНВД.

Роль К2 заключается в 2-х основных функциях:

- Повышение привлекательности условий налогообложения, за счет чего происходит приток предпринимателей в сферы деятельности, для которых применим ЕНВД;

- Снижение налоговой нагрузки на предпринимателей и организации, уже находящихся в данной нише.

Таким образом, К2 является эффективным инструментом регулирования муниципалитетами экономической ситуации в районе.

Узнайте, куда пожаловаться, если возник конфликт с учителем в школе. Нужен срочный займ наличными без проверок онлайн? Смотрите здесь.

Сущность системы

Действующая в РФ система ЕНВД предусматривает при расчете суммы налога учитывать размер вмененного государством дохода. А вот реальная сумма полученного дохода в результате деятельности отношения к расчету не имеет и в формуле не фигурирует. Налоговая база считается с помощью определенных законодательством величин. ЕНВД имеет ограничения. Основное из них – список видов деятельности, где можно применять спецрежим. Список утвержден ст. 346.26. НК РФ и не подлежит самостоятельному изменению.

Система применяется не во всех городах страны. Но там, где принято решение по ЕНВД, городские и муниципальные власти вправе использовать весь список или его часть. Разрешено только дополнить перечень местными условиями для определенных видов деятельности. В Ростове-на-Дону было принято решение городской Думы № 37 от 23.08.2005 г. Изменения в этот законодательный акт были внесены Думой решением № 683 от 29.08.2014 года. Они касались величин корректирующего показателя К2. Для бизнесменов Ростова и области данный тип налогообложения считается достаточно комфортным. Его легко можно совмещать с другими системами.

Где взять коэффициент К2?

Значение коэффициента К2 для ЕНВД на 2021 год вы всегда можете узнать, позвонив в налоговую, находящуюся по месту осуществления предпринимательской деятельности или использовать официальный сайт Федеральной налоговой службы. Нередко, этот коэффициент можно найти на сайтах администраций муниципального образования. Обычно они размещены среди региональных нормативно-правовых актов.

В данный момент, самый простой способ узнать коэффициент К2, это воспользоваться перечнем ниже.

Правила пользования перечнем:

- Находите в перечне интересующий вас регион (например: республика Адыгея, либо по порядковому номеру, который соответствует номеру региона);

- Проходите по ссылке, на экране появляется перечень муниципальных образований входящих в республику Адыгея. Напротив каждого образования закреплен нормативный акт. Выбираете необходимое муниципальное образование и нажимаете на нормативный акт (например: Майкопский район – Решение совета народных депутатов МО “Майкопский район” № 314 от 27.11.2014);

- Открывается соответствующее Решение. Немного ниже на странице, есть приложение, находящееся в строке «Прикрепленные документы». Нажимаете на документ, выскакивает окно с предложением сохранить или открыть данный документ. Выбираете нужное действие (например: Открыть в текстовом редакторе установленном по умолчанию).

- После открытия текстового файла, вы находите интересующий вас корректирующий коэффициент К2, который зависит от вида деятельности и, в данном случае, от численности населения (например: вид деятельности №1.6 – «ремонт часов», п. Тульский население (более 10 тыс человек), для такой конфигурации, коэффициент К2 составит 0,1).

Перечень регионов России:

- Республика Адыгея;

- Республика Башкортостан;

- Республика Бурятия;

- Республика Алтай;

- Республика Дагестан;

- Республика Ингушетия;

- Кабардино-Балкарская Республика;

- Республика Калмыкия;

- Карачаево-Черкесская Республика;

- Республика Карелия;

- Республика Коми;

- Республика Марий Эл;

- Республика Мордовия;

- Республика Саха (Якутия);

- Республика Северная Осетия-Алания;

- Республика Татарстан;

- Республика Тыва;

- Удмуртская Республика;

- Республика Хакасия;

- Чеченская Республика;

- Чувашская Республика;

- Алтайский край;

- Краснодарский край;

- Красноярский край;

- Приморский край;

- Ставропольский край;

- Хабаровский край;

- Амурская область;

- Архангельская область и Ненецкий АО;

- Астраханская область;

- Белгородская область;

- Брянская область;

- Владимирская область;

- Волгоградская область;

- Вологодская область;

- Воронежская область;

- Ивановская область;

- Иркутская область;

- Калининградская область;

- Калужская область;

- Камчатский край;

- Кемеровская область;

- Кировская область;

- Костромская область;

- Курганская область;

- Курская область;

- Ленинградская область;

- Липецкая область;

- Магаданская область;

- Московская область;

- Мурманская область;

- Нижегородская область;

- Новгородская область;

- Новосибирская область;

- Омская область;

- Оренбургская область;

- Орловская область;

- Пензенская область;

- Пермский край;

- Псковская область;

- Ростовская область;

- Рязанская область;

- Самарская область;

- Саратовская область;

- Сахалинская область;

- Свердловская область;

- Смоленская область;

- Тамбовская область;

- Тверская область;

- Томская область;

- Тульская область;

- Тюменская область;

- Ульяновская область;

- Челябинская область;

- Забайкальский край;

- Ярославская область;

- город Москва;

- город Санкт-Петербург;

- Еврейская автономная область;

86. Ханты-Мансийский автономный округ – Югра; 87. Чукотский АО; 89. Ямало-Ненецкий АО; 91. Республика Крым; 92. город Севастополь;

Смотрите так же:

Банкротство ИП с долгами

Банкротство ИП

Банкротство юридических лиц

Торги по банкротству

Банкротство ООО с долгами

Новое значение коэффициента на 2017 год

C 1 января 2021 года планируется повысить коэффициент-дефлятор К1, применяемый в целях расчета ЕНВД. Источником последних новостей о повышении ЕНВД с 2021 стали чиновники Минфина России, опубликовавшие проект федерального закона «О внесении изменений в главы 262, 263 и 265 части второй Налогового кодекса Российской Федерации».

Статья 2 законопроекта предусматривает поэтапное увеличение значений коэффициента-дефлятора К1 со следующего года:

- К1 на 2021 год – 1,891;

- К1 на 2021 год – 1,982;

- К1 на 2021 год – 2,063.

На что может повлиять такое повышение? Поясним.

Позднее чиновники решили, что повышать коэффициент К1 для ЕВНД на 2021 год они не будут (Приказ Минэкономразвития от 03.11.2016 № 698). И оставили его значение как 1,798. Поэтому в 2021 году значения базовой доходности и суммы ЕНВД к уплате не возрастут. Подробнее об этом см. “Утверждены коэффициенты-дефляторы для ЕНВД, УСН, ПСН и торгового сбора на 2017 год“.

Основные моменты

По закону, работать по ЕНВД имеют право те коммерческие организации и индивидуальные предприниматели, которые занимаются определенными видами деятельности. Перечень их прописан в Общероссийском классификаторе услуг населению и частично в ОКВЭД. Однако, конкретные сферы деятельности, при которых возможно использование ЕНВД в каждом регионе определяется индивидуально на уровне местных властей. В свою очередь, они руководствуются экономическими и территориальными особенностями региона.

Развивая свое предприятие в том или ином направлении, каждый бизнесмен должен знать, подпадает оно под ЕНВД или нет. Важно это по той причине, что если применение «вменёнки» возможно, то компания или индивидуальный предприниматель могут существенно сэкономить на налогах.

Переход на ЕНВД является строго добровольной процедурой.

Формула для начисления

Перейдем к содержанию формулы и практическому алгоритму расчета. Вначале предпринимателю необходимо высчитать сумму вмененного дохода. Затем полученный показатель умножить на ставку налога. В результате получается сумма налога.

Основная формула расчета:

ВД (вмененный доход)=БД х (ФП1 + ФП2 + ФП3) квартальная сумма физпоказателей х К1 х К2.

Второй этап:

ЕНВД = ВД х СН

Где БД – базовая доходность, СН – ставка налога.

Однако для ЕНВД установлен налоговый расчетный период – квартал. Ввиду этого требуется сложить ФП за 3 месяца.

Важно! Изменение физического показателя учитывают с начала того месяца, когда оно произошло.

Условие отображено в п. 9 ст. 346.29 НК РФ.

Рассмотрим практический пример:

В ветеринарной клинике работает 4 человека. Апрель и май клиника работала без изменения штата. В июне дополнительно взяли еще одного сотрудника с 28 числа. В расчет необходимо включить цифры 4 (апрель) + 4 (май) + 5 (июнь). Квартальная сумма ФП = 13 человек.

ЕНВД для розничной торговли

Довольно часто «вмененка» используется именно в сфере розничной торговли. Коммерсантам это выгодно: если бизнес идет хорошо, то вне зависимости от величины дохода, им необходимо выплачивать в государственный бюджет строго определенный размер налогов. Правда здесь же кроется и основной недостаток ЕНВД: в случае, когда торговля на нуле или организация, ровно как индивидуальный предприниматель по каким-либо причинам перестали вести свою деятельность, но не успели оповестить об этом налоговую службу, «вмененку» платить все равно придется.

Порядок расчета ЕНВД

Расчет ЕНВД не связан с фактической выручкой хозсубъекта. В формуле расчета ЕНВД участвуют следующие величины:

- физический показатель;

- базовая доходность;

- коэффициенты К1 и К2;

- ставка налога.

Также есть возможность уменьшать налог на величину страховых отчислений:

- ИП без наемных работников может уменьшить налог на полную сумму страховых отчислений без ограничения;

- ИП с сотрудниками уменьшает не более 50 % налога за счет собственных отчислений и отчислений за работников;

- организации уменьшают максимум до 50 % налога за счет отчислений за своих работников;

- при совмещении с УСН тоже можно уменьшить налоговый платеж, но нужно будет распределить страховые отчисления по видам деятельности.

Сдайте декларацию ЕНВД через интернет

Контур.Экстерн поможет заполнить декларацию, проверит ее на ошибки и мгновенно передаст в налоговую.

Отправить заявку

![Тинькофф Инвестиции [CPS] RU](https://biznes-practic.ru/wp-content/uploads/tinkoff-investicii-cps-ru8-330x140.jpg)