За землю нужно платить везде. Это требование актуально в любой местности, городской и сельской. И хотя требования ко всем физлицам относительно оплаты налога за землю одинаковы, его оплата должна в каждом случае осуществляться по тому КБК коду, к которому относится земельный участок. Таким образом, для физлиц, чья земля расположена на границе сельского поселения, обязана осуществлять перечисление налога по коду КБК 18210606043101000110.

Оплата налога на землю его владельцем должна осуществляться в местную налоговую службу, к которой участок относится территориально. На данный момент, величина налога находится в прямой зависимости от местных властей. Именно им государством было передано право, самостоятельно принимать решения относительно величины размера налога, применяемого по отношению к земельным участкам. Помимо величины, пользуясь с использованием указанных в НК норм, местные власти принимают решение и относительно срока и порядка уплаты начисленного налога. Стоит вспомнить и о льготах.

Их начисление и определение осуществляются также местной властью. Несмотря, что в большинстве случаев используемая физлицом земля подлежит налогообложению, есть ряд случаев, когда физлицу не требуется осуществлять оплату налога. Обязанность в уплате налога отпадает при условии, что физлицо пользуется участком земли на основании составления договора о его аренде. Также налог не оплачивается физлицом при наличии прав на безвозмездное срочное использование земли.

Расшифровка КБК 18210606043101000110

Движимая и недвижимая собственность российских граждан облагается сбором на имущество, транспорт и землю. В зависимости от категории пошлины, места нахождения владения и плательщика применяют тот или иной код бюджетной классификации доходов.

Так, номер 18210606043101000110 используют, как КБК для уплаты земельного налога. Причем этот сбор оплачивают граждане, во владении которых находятся участки земли, расположенные в сельских поселениях. Соответственно, бюджет, в который направлены средства — казна местной ИФНС.

Группа подвидов таких поступлений означает, какой именно это платеж: стандартный, пени, проценты или штрафы. В рассматриваемом коде поступления стандартные, рассчитанные по тарифам, утвержденным ст. 394 НК РФ.

Непосредственно шифр состоит из 20 цифр, сгруппированных в семи блоках. Каждой группе соответствует индивидуальное значение, которое помогает идентифицировать платеж. Подробная дешифровка кода:

- 182 — учреждение, в которое отправлен платеж: Федеральная налоговая инспекция.

- 1 — категория поступлений (доходы или расходы): налоговые платежи.

- 06 — конкретный вид пошлины: налог на землю.

- 06043 — конкретизирует отчисления: сбор на землю с физических лиц, земельная собственность которых расположена на территории города и округов.

- 10 — тип бюджета: городской и окружной.

- 1000 — назначение платежа: стандартные поступления по сбору.

- 110 — обобщенная категория доходов: налоговые и таможенные отчисления.

КБК для уплаты пени

Иногда физические лица указывают в платежной квитанции КБК 18210606043102100110. Какой налог оплачивают по этому коду, установлено Приказом Минфина № 85н от 06.06.2019, где есть подробное описание шифру.

Этот код обозначает пени по сбору на земельную собственность с физических лиц. Если гражданин своевременно не оплатил сбор, то налоговики начисляют это взыскание, которое рассчитано по формуле:

Количество просроченных дней * неуплаченная сумма налога * 1/300 = пеня, где

1/300 — ставка рефинансирования ЦБ РФ на момент просрочки.

Чтобы не допустить начисления штрафа, необходимо оплатить сбор в сроки, установленные ст. 397 НК РФ — до 1 декабря того года, который идет за периодом, в котором начислен налог. Так, чтобы избежать пени, сбор на землю за 2021 год необходимо внести до 1 декабря 2021 года.

Земельный налог с организаций

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

КБК земельного налога и пени на 2020–2021 годы для юридических лиц

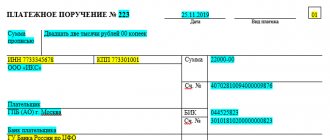

Для осуществления налогового платежа необходимо оформить платежное поручение. Что касается указываемого в нем КБК, то в зависимости от того, что именно оплачивается — налог, пени, проценты или штраф, будет осуществлен и выбор цифровых значений в знаках 14 и 15: в них следует указывать 10, 21, 22 или 30 соответственно.

ВАЖНО! Если платеж проведен не с тем КБК, он попадет в невыясненные и потребует уточнения.

Перечни КБК утверждает Минфин России. На 2021 и на 2021 годы действуют разные перечни бюджетных кодов. Однако КБК по земельному налогу в них совпадают.

КБК земельного налога для юрлиц, а также пеней и штрафов по нему различаются в зависимости от того, где расположен земельный участок.

| Земельный участок расположен в границах: | КБК | ||

| налог | пени | штрафы | |

| внутригородских муниципальных образований городов федерального значения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| городских округов с внутригородским делением | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| внутригородских районов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Полный список КБК по налогам и страховым взносам вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе К+ можно получить бесплатно.

Что изменилось в расчете и уплате земельного налога организациями с 2021, узнайте здесь.

О том, как налог отражается в бухучете, читайте в статье «Проводки по начислению земельного налога».

Земельный налог с физических лиц

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений

| КБК | Наименование платежа |

| 182 1 0600 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 0600 110 | пени по платежу |

| 182 1 0600 110 | проценты по платежу |

| 182 1 0600 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений

За землю нужно платить везде. Это требование актуально в любой местности, городской и сельской. И хотя требования ко всем физлицам относительно оплаты налога за землю одинаковы, его оплата должна в каждом случае осуществляться по тому КБК коду, к которому относится земельный участок. Таким образом, для физлиц, чья земля расположена на границе сельского поселения, обязана осуществлять перечисление налога по коду КБК 18210606043101000110.

Оплата налога на землю его владельцем должна осуществляться в местную налоговую службу, к которой участок относится территориально. На данный момент, величина налога находится в прямой зависимости от местных властей. Именно им государством было передано право, самостоятельно принимать решения относительно величины размера налога, применяемого по отношению к земельным участкам. Помимо величины, пользуясь с использованием указанных в НК норм, местные власти принимают решение и относительно срока и порядка уплаты начисленного налога. Стоит вспомнить и о льготах.

Их начисление и определение осуществляются также местной властью. Несмотря, что в большинстве случаев используемая физлицом земля подлежит налогообложению, есть ряд случаев, когда физлицу не требуется осуществлять оплату налога. Обязанность в уплате налога отпадает при условии, что физлицо пользуется участком земли на основании составления договора о его аренде. Также налог не оплачивается физлицом при наличии прав на безвозмездное срочное использование земли.

КБК по земельному налогу для ИП и физических лиц в 2020–2021 годах

Граждане РФ, имеющие в собственности землю, также обязаны уплачивать налог. Расчет его производит ФНС и направляет физлицу в виде уведомления. Если оплата налога будет осуществлена несвоевременно (крайняя дата платежа соответствует 1 декабря следующего за оплачиваемым года), физлицу придется оплачивать пени за допущенную просрочку. Такой порядок касается как обычных физлиц, так и ИП — в отношении земли, используемой для бизнеса.

КБК для «физиков» также зависят от местоположения участка.

| Земельный участок расположен в границах: | КБК | ||

| налог | пени | штрафы | |

| внутригородских муниципальных образований городов федерального значения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| городских округов с внутригородским делением | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| внутригородских районов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Что делать, если неправильно указан КБК в платежном поручении на уплату налогов, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Расчет налога

В качестве налоговой базы тут используется кадастровая стоимость участка. Если земельный участок был приобретен в текущем году, то проводить государственную кадастровую оценку не требуется. В ином случае без нее узнать точную кадастровую стоимость не получится, а значит, и провести расчет налога не удастся. На самом деле переоценка и расчет кадастровой стоимости земли осуществляется ежегодно. По этой причине каждый год происходят и определенные изменения в налоговой базе.

При выяснении точной кадастровой стоимости ставки, можно провести самостоятельно расчеты начисляемого налога. Для этого кадастровую стоимость нужно умножить на ставку налога. Полученная в итоге сумма и будет являться налогом, который следует впоследствии уплатить по правильному КБК.

Важные моменты по земельному налогу

Земельный налог является местным, поэтому получить его должен непременно бюджет соответствующей региональной единицы. Его должны оплачивать собственники земельных участков:

- на праве собственности;

- получившие их в пожизненное пользование;

- находящихся в пожизненном наследуемом владении.

СПРАВКА! К арендаторам и тем, кто пользуется землей безвозмездно на срочной основе, этот налог не относится.

Как считают земельный налог

Чтобы определить налоговую базу, нужно знать следующие характеристики земельного участка, подвергающегося налогообложению:

- Кадастровую стоимость (информация есть на сайте Росреестра).

- Долю владельца в правах на данный участок.

- Коэффициент владения (если участок находится в собственности неполный год).

Все эти данные перемножаются на налоговую ставку, которая зависит от воли региональных властей.

Уведомление физических лиц

Физическим лицам все посчитает налоговый орган и направит уведомление по месту жительства с апреля по сентябрь. Оплатить полученное извещение нужно до начала октября.

ВНИМАНИЕ! Если вы обнаружили, что налоговое уведомление в чем-то ошибочно, нужно заполнить бланк заявления, которое вам пришлют вместе с уведомлением, и направить его в налоговую для уточнения и перерасчета. Когда налоговая все проверит, она пришлет вам новое уведомление.

Если этот документ задержится, потеряется или по еще каким-то причинам не попадет к адресату, не думайте, что земельный налог можно не платить – закон обязывает физлиц в таких случаях самостоятельно обратиться в налоговую, если, конечно, не хотите познакомиться со штрафами и пенями.

Как узнать, должны ли вы налоговой

Чтобы прояснить для себя вопрос о вашей «чистоте» перед налоговым органом, можно выбрать один из способов:

- обратиться в ФНС по мету жительства;

- создать личный кабинет на официальном сайте налоговой;

- Единый портал госуслуг предоставляет и эти сведения;

- для должников, на которых подали в суд, информация содержится на сайте судебных приставов.

Зачем нужен КБК

Это код, в нем зашифрована вся информация, касающаяся не только вида налога, но и куда должен быть перечислен налог. Налог, штраф и даже пеня, обладают в каждом регионе своим КБК, и малейшая в нем ошибка может создать как минимум физлицу неприятные походы в налоговую службу. В худшем случае неправильное отражение кода может стать причиной начисления пени.

К примеру, КБК 18210606043101000110 может применяться только для оплаты налога на землю, расположенную только на границе сельского поселения. То есть для оплаты налога на землю находящуюся на границе межселенной территории, этот код применять нельзя, так как отправленная по нему сумма не дойдет до нужной налоговой суммы. А это означает, что на счету у физлица появится недоимка, влекущая за собой начисление пени.

По коду КБК 18210606043101000110 физлицо, чья земля находится в границе сельского поселения, может осуществить несколько видов платежей. По нему осуществляются перечисления налоговых сумм полученных вследствие начисленного налога, проведенных расчетов, недоимки и выявленной задолженности, образовавшейся по оплачиваемому платежу.