Отчет о закрытии смены — фискальный документ, который нужно формировать на кассе при закрытии смены. На основании данного отчета оформляется приходный кассовый ордер и делается запись в кассовой книге.

Важно, что именно отчет о закрытии смены проинформирует вас, если какие-либо чеки или другие фискальные документы не были переданы оператору фискальных данных (ОФД) и в какое время это произошло. С момента, как первый документ не поступит к ОФД, у вас будет до 30 дней и не больше для того, чтобы исправить ситуацию. Если по истечении этого срока на кассе останутся непереданные чеки, касса заблокируется и перестанет работать.

Кроме того, отчет о закрытии смены уведомит вас о том, что пора менять фискальный накопитель — в случае если до конца срока действия накопителя осталось меньше 30 дней или если его память заполнена на 99 %.

Нормативное регулирование использования онлайн-касс

| Федеральный закон от 22.05.2003 N 54-ФЗ | использование ККТ |

| Указание Банка России от 11.03.2014 N 3210-У | порядок ведения операций по кассе |

| утв. Минфином РФ 30.08.1993 N 104 | правила эксплуатации ККТ |

| Постановление Госкомстата РФ от 25.12.1998 N 132 | формы первичной документации по учету расчетов |

| Письмо Минфина РФ от 25.01.2017 N 03-01-15/3482 | не подлежит обязательному применению первичных форм |

Итоги

Зет-отчет — это отчет почти уже ушедших в прошлое касс, оснащенных ЭКЛЗ. В онлайн-кассе предусмотрен аналог этого отчета — о закрытии смены, набор задач для которого откорректирован в соответствии с изменением технических характеристик кассовых аппаратов. Одной из важных новых функций отчета о закрытии смены является оперативная отправка его в контролирующую ИФНС.

Источники

- https://www.cleverence.ru/articles/elektronnaya-kommertsiya/z-otchet-chto-eto-takoe-kak-vyglyadit-i-kak-snyat-po-kasse/

- https://astral.ru/articles/ofd/11958/

- https://www.cleverence.ru/articles/z-otchet-chto-eto-takoe-kak-vyglyadit-i-kak-snyat-po-kasse/

- https://spb-kassa.ru/z-%D0%BE%D1%82%D1%87%D0%B5%D1%82.html

- https://webcatcher.ru/finances/1072-x-i-z-otchet-chto-takoe-kak-vyglyadyat-i-chem-otlichayutsya.html

- https://nalog-nalog.ru/kkt_kkm_kassa/nuzhen_li_zotchet_pri_ispolzovanii_onlajnkassy/

- https://assistentus.ru/kassa/z-otchyot/

- https://onlinekassa.guru/zakonodatelstvo/z-otchet.html

- https://biznes-prost.ru/otchetnost-po-onlajn-kassam-v-year-godu.html

- https://nalog-nalog.ru/kkt_kkm_kassa/kak_proizvoditsya_hranenie_chekov_kkm/

- https://online-buhuchet.ru/nuzhno-li-xranit-z-otchety-onlajn-kassy/

Z-отчеты онлайн-кассы

Применение ККТ подразумевает движение наличных средств организации или ИП. Z-отчет подразумевал закрытие и обнуление кассы в сутки один раз обязательно, выручка сдавалась администратору (старшему кассиру) для дальнейшей инкассации. На основании Z-отчета кассир формировал: Справку-отчет кассира и Журнал кассира-операциониста. Эти документы отражали движение денег по кассе за смену и передавались в бухгалтерию.

Документ выводился 1 раз в сутки (в конце каждой смены), то есть обязательно нужно по каждой смене составлять отчет. Формирование Z-отчета представляется несложной операцией в зависимости от конкретной ККТ.

При этом существовали такие ограничения:

- в выходной день не было необходимости обнулять кассу

- в будни при отсутствии операций по кассе Z-отчет снимался с нулевыми показателями, и на его основании также составлялись отчеты кассира.

Z-отчеты, которые должны были храниться в течение 5 лет, при использовании онлайн-кассы утратили свою сущность.

Важно! После перехода на онлайн-кассу организации и ИП получили право отказаться от используемого документооборота старых ККТ или сохранить его. И эти необязательные к использованию старые документы могут быть заполнены в произвольной форме.

Что такое зет-отчёт

Z-отчет («Зет-отчет», он же отчет с гашением) – это итоговый кассовый чек, который обязательно должен быть напечатан в течение 24 часов. Он означает завершение кассовой смены, сдачу выручки и обнуление оперативной памяти кассового аппарата. Все данные с предыдущего момента гашения остаются в фискальной памяти кассы и на ленте ЭКЛЗ.

К СВЕДЕНИЮ! В контрольно-кассовом аппарате существует контрольная лента (ЭКЛЗ – «электронная контрольная лента защищенная»), на которой записываются все показатели со счетчиков. В случаях, когда информация по отчетам почему-то утрачивается, ЭКЛЗ – единственная возможность ее восстановить.

По этому документу можно отследить:

- данные счетчиков денег на начало и конец смены;

- общую сумму выручки до момента гашения;

- сумму возвратов денег, если они имели место;

- сумму предоставленных скидок;

- сумму по аннулированным чекам.

Кассовые документы, используемые в онлайн-кассах

При использовании онлайн-кассы, аппараты должны быть оснащены фискальными накопителями, которые являются аналогом электронной контрольной ленты защищенной (ЭКЛЗ), но сущность онлайн-кассы состоит в том, что вся информация по проведенным операциям зашифровывается, и ее нельзя откорректировать. И одним из документов, хранящихся в финансовом накопителе является отчет о закрытии смены (современный аналог Z-отчета). На основании этого документа также можно сформировать отчеты кассира (при их сдаче). Но онлайн-касса сама отправляет все требуемые отчеты в ФНС.

Допускается оприходование выручки на следующий день после снятия фискального отчета, например, когда режимы работы общества (с 12.00 до 24.00) и администрации (с 10.00 до 19.00) не совпадают.

Эксперт службы Правового консалтинга ГАРАНТ, профессиональный бухгалтер

И. Башкирова

Как хранить чеки по эквайрингу: нормы закона и требования банков

В статье мы рассмотрим, как правильно хранить чеки по эквайрингу. Узнаем, для чего нужны слип-чеки и сколько их необходимо хранить, согласно нормам закона. Мы подготовили для вас пошаговую инструкцию по передачи чеков в банк и собрали рекомендации по правильному хранению слипов.

Нужен ли чек при эквайринге

Споры о том, нужен ли фискальный чек при оплате онлайн, а также о том, необходимо ли его сохранять, ведутся с 2003 года.

В это время был принят закон №54-ФЗ, который определяет использование кассовых аппаратов (ККМ) при оплате товаров или услуг банковской картой либо наличными.

Но данный акт не учитывал усовершенствование технологий и появление возможности онлайн-оплаты. До июля 2021 года данный закон можно было трактовать так:

На сегодняшний день это мнение не является верным. Вышедший 3 июля 2021 года федеральный закон №290, однозначно утверждает, что фискальный документ необходим при любом способе оплаты, в том числе при:

- продаже товаров и услуг;

- выплате выигрышей по лотерейным билетам;

- электронных платежах (например, на счет мобильного телефона или за ЖКХ через приложение);

- получении платного контента (приложения, игры, книги, софт и так далее);

- и другие.

Поэтому ответ на вопрос, нужны ли чеки при эквайринге, однозначен: да, нужны. При этом их необходимо хранить определенное время. Рассмотрим, в течение какого времени нужно сохранять чеки в 2018 году.

Сколько хранить чеки по эквайрингу

Все документы, которые относятся к категории первичных кассовых, по закону должны сохраняться в течение 5 лет. Это правило утверждено постановлением Правительства РФ №470 от 23 июня 2007 года.

Однако, в законе предусмотрено исключение для копий товарных чеков и использованных кассовых чеков. Срок хранения этих двух документов — 10 дней. Хранением чеков по эквайрингу и других подобных документов занимается материально ответственное лицо. При этом Z-отчеты с ККМ (в том числе с POS-терминалов) относятся к первичным документам, срок хранения которых — 5 лет.

По договору эквайринга, как правило, предусмотрен срок хранения чеков и других документов, подтверждающих факт совершения сделки или расходов. Он равен трем годам. При этом чеки (слипы) передаются в банк не позднее чем в течение трех дней со дня получения запроса от банка.

А теперь рассмотрим, для чего и как надо хранить чеки.

Для чего нужно сохранять чеки

В первую очередь, наличие сохраненных чеков обусловлено необходимостью для самого предприятия:

- Во избежание штрафа от налоговой инспекции (например, при утере Z-отчета) и для корректного ведения бухгалтерии (для наличного и безналичного расчета выделяются разные секции кассы, что позволяет избежать двойного налогообложения).

- Для урегулирования спорных ситуаций с клиентом.

- Для возврата денежных средств.

- В некоторых случаях для проверки статуса платежа.

Помимо этих случаев, банк, с которым заключен договор эквайринга, вправе потребовать отправки в его офис всех слипов за определенный срок или конкретную дату. При правильном хранении чеков предоставление требуемой информации займет меньше времени, чем установленные договором три дня.

Разберемся, как правильно хранить чеки по эквайрингу. Современные кассовые аппараты печатают чеки, как правило, на термоленте. Данные, нанесенные на такую ленту, со временем полностью выцветают. Никакие особые условия хранения не смогут повлиять на этот процесс. Но чеки от эквайринга надо хранить определенное время. А как это сделать, если через несколько месяцев вся информация исчезнет?

Подшивать чеки (слипы) к каким-либо документам по кассе не требуется. Оптимально их складывать в определенное место, для удобства разделяя закладками по дням или месяцам. Для этих целей подойдет невысокий короб или крышка от упаковки ксероксной бумаги.

Возникает вопрос: куда девать невостребованные чеки? Слипы, у которых истекли сроки хранения, либо складируют в архив, либо утилизируют.

Передача слип-чеков в банк

Сверка итогов по POS-терминалу происходит ежедневно. В банк-эквайрер уходит вся информация по проведенным операциям. Свидетельством тому является закрывающий отчет по терминалу. Однако, иногда банк присылает запрос на предоставление слип-чека и уточнение деталей операции. Это делается во многих случаях, в частности, для профилактики мошеннических действий со стороны покупателей.

Для того чтобы правильно предоставить банку всю необходимую информацию, ознакомьтесь с пошаговой инструкцией:

| № п/п | Алгоритм действий |

| 1. | Получение запроса от банка на предоставление слипа (-ов) за определенный период. |

| 2. | Необходимо найти чеки за тот период, который указал банк. |

| 3. | Слип-чеки (+ их заверенные ксерокопии, если чеки выцвели) и требуемые банком пояснения описываются, т. е. составляется опись документов. |

| 4. | Документы упаковываются в пакет или папку. Опись прикладывается к пакету. |

| 5. | Документы отправляются в банк с курьером (вашим или от банка). Можно отвезти пакет самостоятельно в офис банка. |

| 6. | На описи ставится отметка о принятии документов ответственным лицом (работником банка или курьером). |

(1

Источник: https://rko-bank.ru/stati/hranenie-chekov-po-ekvajringu.html

Документы, заполняемые на основе отчета о закрытии смены

На основе Z-отчета заполнялись такие документы:

- КМ-4

- КМ-6

С началом использования онлайн-касс обязательность ведения этих документов отменена, поэтому организации и ИП принимают решение на собственное усмотрение о ведение этих документов.

Приказом Минфина РФ от 17.10.2011 N 132н утвержден административный регламент о проведении контроля со стороны ФНС, где отражены документы, которые могут быть затребованы для проверки и хотя в регламенте отражена, что требуемые документы зависят от проверяемого периода, могут быть в составе проверяемых документов затребованы:

- журналы кассира-операциониста

- справки-отчеты кассира-операциониста.

Таким образом, необязательность ведения этих документов приводит к тому, что все-таки желательно их оформлять или же сослаться на Письмо Минфина от 16.09.2016 №03-01-15/54413.

И это все о нем!

Что такое Z-отчет?

Z-отчет или Суточный отчет с гашением – это фискальный документ, который закрывает кассовую смену, фиксирует в фискальной памяти накопленный итог пробитых сумм и обнуляет счетчик выручки за смену.

Нужно ли снимать Z-отчет, если за смену не было продаж?

Если обратиться к законодательной позиции, то в соответствии с официально действующими документами, получение ежедневных Z-отчетов, независимо от того была выручка или нет, является обязанностью кассира-операциониста. Снятый Z-отчет является основанием для записей в журнал кассира-операциониста. На это ссылаются «Указания по применению и заполнению форм первичной учетной документации по учету денежных расчетов с населением при осуществлении торговых операций с применением контрольно-кассовых машин», утвержденные Постановлением Госкомстата России от 25 декабря 1998 года № 132 и «Типовые правила эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением».

Понятно, что эти документы создавались во времена использования электромеханических кассовых аппаратов, где не было встроенных электронных часов и фискальной памяти. Дата на этих кассах переводилась вручную, в противном случае дата на чеке была бы неверной. Именно отсюда и берет свое начало требование об обязательном ежедневном снятии отчетов независимо от наличия или отсутствия выручки, а, следовательно, и обязанность ежедневно заполнять на основании Z-отчетов журнал кассира-операциониста. Аналогичного мнения придерживается в своем письме МинФин РФ от 11 июня 2009 г. № 03-01-15/6-31.

На сегодняшний день эти инструкции и с моральной, и с технической точки зрения уже устарели. Да и не все модели кассовых аппаратов технически имеют возможность снимать полноценные Z-отчеты при нулевой выручке.

В этом случае можно пойти следующими путями при оформлении журнала кассира-операциониста:

1. Пробиваем копейки и снимаем суточный отчет с гашением, заполняем журнал кассира-операциониста со всеми значениями, как того требуют «Типовые правила». Инструкция, как говорится старая, но никем не отмененная. И этот вариант точно не вызовет никаких нареканий со стороны налоговых инспекторов.

2. Издаем письменный приказ по предприятию, что из-за специфики кассового аппарата, не снимающего суточный отчет с гашением при отсутствии продаж, в журнал кассира-операциониста пишется строка: «выручка отсутствовала» без внесения каких-либо цифр. Также, можно запросить у обслуживающего ЦТО техническое заключение об особенности функционирования Вашей кассы. Могут, конечно, придраться к «неправильному» ведению кассового журнала. Но штрафы за неправильное ведение этого журнала не предусмотрены, если, конечно, это не повлияло на оприходование выручки и, соответственно, уплату налогов.

3. Самый, на наш взгляд, разумный подход в сегодняшних реалиях к вопросу снимать или нет Z-отчет при отсутствии продаж — это издать внутренний приказ по предприятию о том, что смена на кассовом аппарате открывается при первой выручке за день. Тогда, в журнал Вам не придется вписывать «пустую» информацию. Опять же могут указать на несоответствие заполнения журнала с действующими нормативами, но к факту неоприходования выручки это отношения не имеет, а значит и штрафовать Вас не за что.

Если же у Вас кассовый аппарат, у которого смена открывается автоматически при включении питания или фискальный регистратор, где смена открывается принудительно кассовой программой, то в этом случае, даже если не было выручки, нулевой Z-отчет снять придется. В противном случае, через 24 часа, кассовый аппарат выдаст ошибку и будет требовать закрыть смену. Это значит, у Вас на руках появится «нулевой» Z-отчет и Вы будете обязаны внести его в журнал кассира-операциониста, чтобы все строчные записи Z-отчетов шли по нарастающему порядку без пропуска их номеров.

Где хранить Z-отчеты?

Практика хранения Z-отчетов в организации самая разнообразная. Его прикрепляют в журнал кассира-операциониста, наклеивают в тетрадь, хранят в конверте. Специально ни один норматив не регулирует, где именно они должны храниться. Поэтому, есть смысл обратиться к общим требованиям хранения первичных документов, установленными в разделе 6 «Положения о документах и документообороте», утвержденного Минфином СССР 29 июля 1983 года № 105.

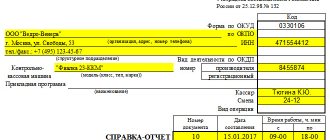

Необходимо учитывать, что на основании Z- отчета заполняется справка-отчет кассира-операциониста (форма КМ-6) о выручке за смену, т. е. по сути, суточный отчет с гашением является приложением к этой справке. Поэтому, мы рекомендуем скреплять два этих документа.

Сколько хранить Z-отчеты?

Срок хранения Z-отчета, впрочем, как и любого документа, имеющего отношение к кассовой дисциплине, установлен в п. 11 «Положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением» от 30 июля 1993 года № 745 и составляет не менее 5 лет. Ответственность за хранение документов возложена на руководителя организации. И чиновники Минфина в этом вопросе непреклонны даже, если у Вас несколько десятков магазинов и хранить такой огромный объем бумаги накладно.

Но ими же были утверждены «Типовые правила эксплуатации контрольно-кассовых машин», где в п. 6.4. черным по белому написано, что «использованные контрольные ленты хранятся в упакованном или опечатанном виде в бухгалтерии предприятия в течение 15 дней после проведения и подписания результатов последней инвентаризации».

Инвентаризацию имущества организация должна проводить регулярно. Обязательные инвентаризации — перед составлением годовой бухгалтерской отчетности и плановые инвентаризации, периодичность которых устанавливается самим предприятием. В торговых организациях, как правило, не реже одного раза в месяц, в крайнем случае — раз в квартал. Результаты инвентаризации утверждаются руководителем предприятия. Значит и срок хранения Z-отчетов можно сократить.

Очень важный момент, который необходимо учитывать, это свойство самой бумаги, на которой печатается Z-отчет. На современных кассовых аппаратах, использующих метод термопечати, применяется термочувствительная бумага, которая имеет ряд условий хранения:

— избегать попадания солнечных лучей, контакта с химическими веществами;

— не хранить изображением друг к другу;

— не хранить в пластиковых полиэтиленовых пакетах;

— не применять для склеивания клей на жидкой основе;

— не держать бумагу под прессом.

В зависимости от производителя и качества термобумаги, контрастность информации, может сохраняться до 5 лет. Но не редки ситуации, когда реквизиты, отпечатанные на документе, выцветают и отраженная информация становится не читаемой. Поэтому, аудиторы дают рекомендации делать копии с Z-отчетов заверенные руководителем с приложением оригинала Z-отчета.

Экспериментальным методом получен результат – при нагреве выцветшего чека с обратной стороны горячим феном или зажигалкой можно получить хорошо читаемый негатив. Главное здесь не переусердствовать и не сжечь документ, потеряв его тем самым безвозвратно =).

Из всего вышеизложенного следует, что предприятие может либо беречь Z-отчеты все пять лет, либо ограничить их срок жизни до результатов ближайшей инвентаризации. Мнение проверяющих, в последнем случае, может не совпасть. Что грозит предприятию?

Так ли страшно потерять Z-отчет?

В ходе проверки налоговые инспекторы истребуют документы, подтверждающие проведение денежных расчетов с покупателями и просят предоставить Z-отчеты. В случае их отсутствия организацию пытаются привлечь за налоговые правонарушения по ст. 120 НК за отсутствие первичных документов и по ст. 126 НК за непредставление сведений, необходимых для осуществления налогового контроля.

Для того, чтобы разобраться является ли Z- отчет первичным документом, обратимся к Перечню унифицированных форм, утвержденный Постановлениями Госкомстата от 25 декабря 1998 г. N 132 и от 18 августа 1998 г. N 88. Никакого Z-отчета там нет. В качестве формы первичной документации для кассовых операций утвержден лишь журнал кассира-операциониста.

Также, документ является первичным, если он составлен по форме из альбома унифицированных форм или содержит обязательные реквизиты (п. 2 ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете»). В Z-отчете, как мы знаем, реквизит подписи ответственного лица не предусмотрен.

То есть, если нет оснований отнести Z-отчет к первичным документам, то нет и состава налогового правонарушения, предусмотренного ст. 120 НК.

По статье 126 НК организации могут привлечь к ответственности за «непредставление в налоговые органы документов и (или) иных сведений, предусмотренных Кодексом и иными актами законодательства о налогах и сборах». Штраф, который за это нарушение предусмотрен — пятьдесят рублей за каждый документ. Но и здесь можно вынести аргумент в защиту – п. 11 «Положения по применению ККМ» № 745 предусмотрено применение контрольных лент и их хранение, но к законодательству о налогах и сборах этот документ отношения никакого не имеет. А действующим законодательством о налогах и сборах не установлена обязанность налогоплательщика представлять контрольно-кассовые ленты и Z-отчеты. Это значит, что и для применения мер ответственности, предусмотренной ст. 126 НК, правовых оснований у налоговых инспекторов не имеется. Имеется арбитражная практика, в которой судьи придерживаются именно такой позиции.

Но если само юридическое лицо к ответственности привлечь достаточно спорно, то наказать руководителя вполне удастся, т. к. именно он отвечает за хранение учетных документов. Штраф должностному лицу может быть наложен по ст. 19.4 за неповиновение законному распоряжению должностного лица органа, осуществляющего государственный надзор от 2000 до 4000 рублей, либо по ст. 19.7 или 15.6 КоАП за непредставление сведений от 300 до 500 рублей.

При этом, действует срок давности привлечения к административной ответственности, который составляет 2 месяца со дня его совершения.

Что делать, если потерян Z-отчет?

При утере Z-отчета лучше сразу документально оформить отсутствие документа. Для этого написать в произвольной форме на имя руководителя организации объяснительную записку, в которой указать причины, которые привели к пропаже Z-отчета, поставить дату и подпись. Руководителю такое заявление нужно заверить и указать предпринятые меры.

Поскольку все современные кассовые аппараты оснащены электронной контрольной защищенной лентой (ЭКЛЗ), то необходимо получить отчет о закрытии смены с помощью специалиста ЦТО, в котором будет дата, номер закрытой смены и итог выручки. Эти данные подтвердят Ваши записи в книге кассира-операциониста.

Что делать, если несвоевременно сняли Z-отчет?

Снимать Z-отчет необходимо в конце каждой смены. Именно на его основании составляется справка-отчет по форме КМ-6, сдается по приходному кассовому ордеру выручка и вносятся запись в журнал кассира-операциониста именно датой, указанной на самих отчетах. Несвоевременно снятый Z-отчет – это нарушение кассовой дисциплины. Поскольку возникает несоответствие данных фискальных отчетов и даты оприходования средств. И при проверке это может повлечь за собой штрафные санкции: штраф может быть наложен либо на само предприятие от 40 000 до 50000 руб., либо на должностное лицо от 4 000 до 5 000 руб. (согласно ст.15.1 КоАП).

Штрафов можно избежать, если в течение 2-х месяцев с момента правонарушения к Вам не придут налоговые инспектора с проверкой, т. к согласно ст. 4.5 КоАП взыскание не может быть вынесено после этого срока.

Если все-таки время не сработало в Вашу пользу, то можно попытаться доказать, что несоответствие данных фискальных отчетов с данными журнала кассира-операциониста – не говорят о неоприходовании в кассу денежной наличности. Журнал кассира-операциониста является контрольно-регистрационным документом показаний счетчиков кассовой машины. Весь учет операций, проводимых в кассе предприятия, отражается в кассовой книге. Это предусмотрено «Порядком ведения кассовых операций в Российской Федерации». Ведение журнала кассира-операциониста этим Порядком не предусмотрено и, значит, к процессу оприходования денег в кассу он не имеет отношения! Так что различия с данными журнала кассира-операциониста не могут свидетельствовать о том, что фирма не оприходовала полученную от покупателей наличную выручку.

Что делать, если во время снятия Z-отчета оборвалась чековая лента?

Если лента просто закончилась, то нужно вставить новую и отчет будет допечатан. Допускается склеивание двух частей Z-отчета. Никаких оправдательных документов при этом можно не составлять.

Если допечатать Z-отчет не удалось по причине обрыва чековой ленты, то необходимо составить в произвольной форме объяснительную с описанием ситуации, заверить ее подписью руководителя. Из блока ЭКЛЗ надо снять отчет за смену и на основании полученных данных внести запись в журнал кассира-операциониста. Обрыв ленты во время печатания может свидетельствовать о возможной неисправности кассового аппарата. Поэтому, рекомендуем вызвать специалиста ЦТО.

Что делать, если дата на Z-отчете не верная?

Программные сбои, иногда случающиеся на кассе (например, при скачке электричества) могут привести к тому, что на кассовом аппарате сбивается дата. И замечают этот казус часто не сразу. В этом случае надо учитывать, что Z-отчет — это критерий любой отчетности по кассе. И дата этого фискального документа будет восприниматься как верная. Поэтому, любые объяснительные здесь помогут мало. Разумнее в такой ситуации «подогнать» бухгалтерию под дату Z-отчета, т. е. внести изменения в журнал кассира-операциониста, переделать справку-отчет КМ-6 и сводную справку-отчет КМ-7. Естественно, с учетом лимита кассы (здесь у бухгалтерии тоже есть способы его не нарушить).

Если в течение 2 месяцев к Вам не пришли с проверкой, то срок давности правонарушения истекает.

Сколько можно пробивать Z-отчетов?

Один Z-отчет снимать по кассовому аппарату обязательно.

Во-первых, техническими требованиями к фискальной памяти утверждено, что продолжительность рабочей смены на ККМ не должна превышать 24 часов.

Во-вторых, в п 6.1. «Типовых правил» предусмотрено, что по окончании работы кассир должен подготовить денежную выручку и другие платежные документы, составить кассовый отчет.

Время и порядок закрытия смены определяется внутренним распоряжением руководителя с учетом трудовой специфики работы и учетной политики предприятия. В законодательстве нет ограничений по количеству снимаемых Z-отчетов за смену, т. к. ст. 15.1. КоАП предусматривает ответственность за прямо поименованные в ней нарушения и такого нарушения, как неоднократное снятие Z-отчета там нет. Поэтому количество гашений в сутки Вы устанавливаете сами.

Для снятия материальной ответственности с кассира, закончившего смену выручки можно установить механизм передачи кассовой выручки в организации либо закрытием смены со снятием Z-отчета и составлением КМ-6, либо обычными X-отчетом и закрепить его приказом руководителя.

ЗАКЛЮЧЕНИЕ

Правила документооборота кассовых документов необходимо отразить в учетной политике организации. Также, имеет смысл издать приказ по предприятию «Об утере кассовых документов и их восстановлении», где прописать действия работников в случае утраты документов.

Эти действия помогут либо вовсе избежать грозящего штрафа, либо ограничиться самым его минимальным размером.

Возможно, наличие в кассовых аппаратах ЭКЛЗ и возможное получение из нее по запросу данных по номеру документа, смены, периоду, приведет к тому, что бумажные кассовые документы уйдут в прошлое. Все-таки хранить такой электронный аналог гораздо безопасней и не так обременительно.

Но пока лучше, конечно, не допускать подобных нарушений и сберечь свои силы и нервы в отстаивании своих прав в суде, а организовать порядок хранения и учета кассовых документов таким образом, чтобы избежать их утерю или порчу.

Центр Технического Обслуживания «Штрих Элит Сервис»

Тел.

mailto:[email protected]

Информация, отражаемая в отчете о закрытии смены

Приказом ФНС России от 21.03.2017 N ММВ-7-20/[email protected] определены основные реквизиты, которые должны быть указаны во всех документах, получаемых с онлайн-кассы. Отчеты могут настраиваться компанией, осуществляющей поддержку программного обеспечения, с которой заключен договор в качестве оператора фискальных данных. Этот отчет может быть использован для организации внутреннего документооборота организации, если это отражается в локальных актах организации.

Письмом Минфина от 16.09.2016 №03-01-15/54413 отменены кассовые документы, кроме кассовой книги, если организация не намерена их использовать во соответствии с законодательством, это нужно указать в локальных актах.

Как снять З-отчет в конце дня

Существует определенный набор реквизитов, который должен в обязательном порядке отражаться в этом своеобразном чеке, снимаемым после конкретной смены. Такой перечень установлен законодательно, конкретика содержится в приказе налогового органа от 21 марта 2017 года.

Это название юридического лица, допустимо представить данные владельца в некоторых формах предприятий, адрес и ИНН, а также сведения о сотруднике, проводящем акт снятия документа с гашением. В самом чеке должен быть номер, количество операций, объем принятых финансовых средств, остаток на кассе при открытии и закрытии, реквизиты самого оборудования, количество учтенных скидок. Если имели место возвраты, они тоже оформляются. Также ставится полная дата, когда была проведена процедура.

Формирование автоматическое, вручную работник набирать никаких сведений не должен. Достаточно провести манипуляцию, заключающуюся в определенной последовательности нажатия клавиш/кнопок на модели оборудования. Какие именно – зависит уже от типа устройства и производителя. Присутствуют разные варианты. Рекомендуется ознакомиться с правилами пользования в прилагаемой инструкции.

Помните, что если снятие не было оформлено в течение суток, то это автоматический факт нарушения текущего законодательства. Он не останется без последствий в любом случае.

Что делать после снятия

Полученный чек необходимо передавать по строгой форме. Он направляется напрямую в приложение или справку операциониста, прописывается в журнале с набором сопутствующих данных. К ним относится дата, общая сумма финансовых средств до открытия и после закрытия смены, конкретные записи по расходу и приходу.

Дальнейший путь зависит уже от определенной схемы, предусмотренной на предприятии. Алгоритм может меняться, строгих норм на этот счет не предусматривается. Документация уходит старшему по смене, отправляться в бухгалтерию, передавать менеджеру или администратору и даже в руки руководителю филиала или всей компании.

Главный аспект в том, что сведения необходимо хранить не менее пяти лет со дня получения. И лучше строго соблюдать этот аспект, проверка может выявить несоответствие.

Чтобы избежать штрафов, санкций со стороны ИФНС, а кроме того, до минимума упростить отчетность озвученной сферы, логичнее всего использовать современные программные методики. Лучшие из них предоставляет проект «Клеверенс», ведь он:

- Подготовил коробочные пакеты и готов предоставить индивидуально разработанные системы под персональные требования.

- Ориентируется на мобильное управление отчетностью, чтобы упростить задачу контроля и осуществления. Достаточно сотрудника со смартфоном, которой сможет регулировать процедуры.

- Отлично знает российское законодательство, готовит приложения исходя из текущих и даже будущих норм, которые находятся в стадии принятия или одобрения.

Пример Положения в части документов по кассе

Порядок формирования и хранения документов: (нажмите для раскрытия)

- Документы, предусмотренные Указанием Банка России от 11 марта 2014 г. № 3210-У, оформляются на бумажном носителе с применением компьютера и подписываются собственноручно кассиром.

- Кассовые документы должны оформляться кассиром или лицом, в соответствии с отдельным приказом руководителя.

- Документы формируются в тот день, когда проведена кассовая операция и подшиты в хронологическом порядке.

- Документы по кассе подлежат хранению в бухгалтерии в течение 5 (пяти) лет с с 01 января того года, в котором они оформлены. За их сохранность несет ответственность главный бухгалтер.

Где и сколько хранить

В разделе положения о документообороте Минфина указано, нужно ли хранить Z отчеты онлайн кассы, — да, его обязательно хранят в учреждении. Отчетность прикрепляют к справке КМ-6 или складывают в отдельной тетрадке или конверте.

В п. 11 положения по применению ККМ № 745 от 30.07.1993 закреплено, сколько хранить Z отчет по кассе, — минимум 5 лет, как и все другие первичные документы по кассе. Ответственность за хранение лежит на руководителе или сотруднике, назначенном приказом по организации.

Заполнение кассовой книги

Кассовая книга (форма N КО-4) утверждена Постановление Госкомстата РФ от 18.08.1998 N 88.

КО-4 отражает поступления и выдачу наличных денег в кассе. Порядок ведения информации, указываемой в кассовой книге от руки:

- Кассовую книгу необходимо пронумеровать, прошнуровать и опечатать печатью на последней странице, а также заверить подписями главного бухгалтера и руководителя.

- Каждая страница кассовой книги представлена двумя таблицами, несущих одинаковую информацию и нумеруются одним номером (первые экземпляры – подшиты в кассовой книге, а вторые экземпляры –отрываются в конце дня).

- Записи начинаются с указания остатка на начало дня. Лист по линии отреза должен быть согнут, а для ведения идентичных записей они делаются через копировальную бумагу.

Ежесуточный контроль

«Зетка» является документом строгой финансовой отчетности.

Снимать ее нужно после смены или рабочего дня, но не реже, чем 1 раз в 24 часа. Если этого не сделать, то касса будет заблокирована. Все кассовые аппараты, по распоряжению законодательства, оснащены системой автоматической блокировки при превышении 24-часовой смены. Пока не будет снят Z-отчет, касса не сможет производить никаких операций.

А если операций не было?

Письмо ГФСУ от 10.02.2015 г. разъяснило, что нулевые отчеты можно не печатать, если в течение 24 часов не прошла ни одна кассовая операция. Однако, часто внутренние документы предприятия требуют открывать и закрывать смену вне зависимости от прохождений по кассе. Кроме того, на практике в аппарате чаще всего хранятся мелкие деньги, а это тоже финансы, которые должны ежедневно проводиться через ККМ («служебное внесение»), а это уже операция, которая отразится в Z-отчете.

Пока законодатели не прояснили этот вопрос окончательно, лучше во избежание неприятностей печатать Z-отчет ежедневно и оформлять его в кассовую книгу, даже если он нулевой.

Кассовая дисциплина при использовании онлайн-кассы

Для организации и ИП формируются Правила работы с ККТ в отношении движения денежных средств, их хранения и работы с ККТ в целом.

Приказом устанавливается лимит остатка для организаций, остальное сдается в банк (если нет приказа, то лимит = 0), ИП может хранить наличные в том количестве, сколько это необходимо. Превышение лимита допускается в дни зарплаты, выходные и праздничные дни.

По расчетам наличными организациям и ИП установлен лимит 100000 руб., с физлицами ограничений нет.

При введении онлайн-касс применение форм №КМ-4 и №КМ-6 не обязательно.

Что делать, если забыли снять отчёт

Несмотря на то, что при пользовании кассовыми аппаратами онлайн кассиров не принуждают вести журналы и снимать Z-отчётность, обязанность по сдаче вырученных наличных денег сохраняется. Формировать документ о закрытии смены необходимо для:

- Контроля за работой операциониста-кассира.

- Быстрой оценки выручки.

- Передачи инкассаторам вырученных денег.

- Отчёта перед налоговым органом.

Можно привести немало примеров из жизни, когда кассиры забывали снять чек о закрытии смены в конце дня или делали это с опозданием. Из практики следует, что налоговая инспекция к такому нарушению дисциплины не относится предвзято, если инцидент случится единожды. Если нарушения станут повторяться систематически, налагаются штрафные санкции.

Важно! Если кассир-операционист забыл снять отчёт в конце дня, он обязан составить акт и пояснительную записку.

Документы хранят на случай проведения проверки. Отчётность о закрытии смены, сформированную на следующие сутки, прикладывают в кассовую книгу.

Ответственность при нарушении правил работы с ККТ

Наказание регламентирует КоАП исходя из тяжести нарушения.

| Вид нарушения | Для должностных лиц | Для юридических лиц и ИП |

| Расчеты и накопление сверх установленных лимитов | 4000 – 5000 руб. | 40000 – 50000 руб. |

| Не использование ККТ в работе | от 1/4 до 1/2 суммы расчета, от 10000 руб. | от 3/4 до 1 размера суммы расчета, от 30000 руб. |

| За нарушение систематического характера | дисквалификация от 1 до 2 лет | остановка деятельности до 90 суток |

| За использование ККТ, не соответствующей требованиям или непредставление информации и документов по запросам ФНС | предупреждение или штраф от 1500 до 3000 руб. | предупреждение или штраф от 5000 до 10 000 руб. |

| За не предоставление по требованию клиента бумажного или электронного чека | предупреждение или штраф 2000 руб. | предупреждение или административный штраф 10000 руб. |

Проверку кассовой дисциплины ФНС может проводить без ограничений. ФНС формирует план проверок, рассчитанный для внутреннего использования. Проверка происходит не чаще 1 раза в год, также при поступлении жалобы и при наличии нарушений ранее, а также при работе с убытком.

Санкции и штрафы за нарушения снятия зет-отчёта

Выявленные налоговой проверкой нарушения Z-отчетности чреваты серьезными штрафами для руководства организации.

Отсутствие одной или нескольких «зеток» – это нарушение ст.19.7 КоАП РФ, так как по факту это – непредоставление представителям государственных органов требуемых ими сведений.

За это должностные лица могут быть оштрафованы на сумму от 300 до 500 руб., а юридические – в десятикратном размере.

Если налоговики сочтут, что неоформленные Z-отчеты представляют собой неповиновение требованиям надзорного органа (ст. 19.4 КоАП РФ), то штраф может быть выписан на сумму от 1000 до 2000 руб.

Ответы на распространенные вопросы

Вопрос №1: Как хранятся отчеты о закрытии смены? (нажмите для раскрытия)

Ответ: Фискальный накопитель онлайн-кассы предусматривает хранение отчетов о закрытии смены в период 30 календарных дней в некорректируемом виде.

Вопрос №2: Будет ли легальным чек, полученный по электронной почте, когда осуществляется возврат товара?

Ответ: Кассовый чек в электронном виде имеет равную силу с распечатанным на онлайн-кассе, информация, указанная в чеке должна быть достоверной. Таким образом, на основании электронного чека делается возврат.

dtpstory.ru

Называется он отчетом о закрытии смены и, по существу, так же, как и Z-отчет, привязан к временному промежутку, равному 24 часам. Наличие такого ограничения вытекает из запрета на возможность формирования кассовых чеков (или БСО) по истечении этого количества часов с момента формирования другого отчета — об открытии смены (п.

Рекомендуем прочесть: Договора на вывоз мусора ип

2 ст. 4.2 закона «О применении ККТ…» от 22.05.2003 № 54-ФЗ). Федерального закона от 22.05.2003 № 54-ФЗ, по окончании расчетов с применением ККТ (в конце дня или смены) формируется отчет о закрытии смены. По сути, это и есть Z-отчет, который при применении онлайн-касс в автоматическом режиме передается в ФНС.

При соответствующей автоматизации данные сведения отражаются и в системе бухгалтерского учета организации и ИП, применяющих ККТ.

Отчет о закрытии смены, содержащий итоговые сведения о суммах расчетов, указанных в кассовых чеках (БСО) и кассовых чеках коррекции (БСО коррекции), может быть также распечатан на бумаге.