Для чего применяется счет 19 в бухгалтерском учете

В соответствии с НК РФ субъекты бизнеса на общем режиме должны включать в стоимость произведенной продукции, оказанных услуг и выполненных работ налог НДС. Его называют исходящим налогом.

С другой стороны, субъект хозяйствования является потребителем продукции, работ и услуг, в стоимость которого их поставщики также заложили данные суммы обязательного сбора. Этот налог называют входящим НДС.

Входящий НДС подлежит исключению из стоимости приобретаемых материальных ценностей, работ и услуг. Организация или ИП имеют право при уплате в бюджет своего исходящего НДС произвести зачет входящего НДС по поступившим товарам, работам, услугам.

Поэтому входящий НДС подлежит отдельному отражению согласно Плану счетов на счете 19. Информация, собранная на данном счете имеет большое значение при определении НДС к уплате, поэтому показатели отраженные на счете находятся под пристальным вниманием при осуществлении налоговых проверок.

Суммы отраженные на счете 19 должны включаться в налоговый регистр, который называется книга покупок. Сведения в него вносятся на основании полученных от поставщиков счет-фактур.

Данный счет применяется также и субъектами при УСН. Связано это с тем, что они также могут приобретать товары, работы, услуги, в цену которых заложен входящий НДС. Так как эти субъекты не могут производить зачет в счет исходящего НДС, по причине его отсутствия, накопленные суммы списываются отдельной статьей в расходы компании.

Внимание! Субъекты хозяйствования на спецрежимах имеют право не использовать счет 19. Однако необходимо помнить, что для них существует вероятность нарушения условий использования спецрежима с потерей права на его применение.

После такого события необходимо произвести пересчет всех налогов, в том числе НДС. Не использование счета 19 в такой ситуации приведет к перепроведению всех поступивших документов с выделением налога.

При определении что отражается по дебету и по кредиту данного счета, нужно помнить, здесь может отражаться НДС по перечисленным поставщикам авансовым суммам.

Если организация или ИП одновременно применяет несколько систем налогообложения, например ОСНО и ЕНВД, то она должна на счете 19 организовать раздельный учет сумм НДС по приобретенным товарам, работам и услугам, которые относятся к разным режимам.

Внимание! Так, одновременно может вестись деятельность и попадаемая под НДС, и без НДС. Налог по необлагаемым операциям нельзя заявлять в качестве вычета, а он должен включаться в стоимость приобретенных ценностей.

Итоги

Таким образом, проводка Дт 19 Кт 60 применяется во всех случаях, когда в документах поставщика присутствует НДС как составляющая цены товара. Применение операции Дт 19 Кт 60 имеет свои нюансы, так как отгрузка не всегда проходит без нарушений со стороны продавца: возможны отличия фактического качества от того, что предусмотрено в документах.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Характеристика счета

Чтобы ответить на вопрос какой счет 19 активный или пассивный, нужно знать, где он отражается в бухгалтерском балансе.

Вам будет интересно:

Списание дебиторской задолженности в организации с истекшим сроком исковой давности: порядок действий

Так как на счете отражается уплаченная при приобретении сумма НДС, его отражают в балансе в составе запасов и затрат, которые отражаются в активной части о вышеуказанного отчета. Поэтому согласно Плану счетов счет 19 является активным, который имеет сальдо, отражаемое по дебету счета.

Рассмотрим подробнее, что учитывается на данном счете. По дебету счета отражаются суммы, уплаченного НДС по приобретенным товарам, работам, услугам. По кредиту счета 19 надо учитывать списание ранее учтенного НДС либо в счет исходящего налога, либо на спецрежимах включение его в состав затрат.

Сальдо на конец месяца определяется исходя из следующего правила. К начальному остатку следует прибавить оборот по дебету счета и вычесть суммы НДС, прошедшие по кредиту счета 19.

Внимание! Как правило, закрытие счета 19 происходит в момент списания материальных ценностей в производстве, передачу их в эксплуатацию и т. д.

Остаток по счету на конец года подлежит отражению в бухгалтерском балансе. Для этого используется строка 1220. При соблюдении требований налогового законодательства, данную сумму можно будет в следующем периоде включить в состав вычета по НДС.

Оформление

При реализации работ, товаров, услуг кроме непосредственно самой их стоимости покупателю необходимо заплатить НДС продавцу по установленной ставке. На его сумму последний должен выставить приобретателю счет-фактуру в пятидневный срок. Исчисление периода начинается с даты отгрузки продукции или оказания услуги/выполнения работы. В расчетной документации и счетах-фактурах поставщика НДС должен быть выделен отдельной строкой. В случае если операции по реализации каких-либо услуг, изделий, работ налогообложению не подлежат или продавец освобожден от обязанности отчислять налог, оформление бумаг осуществляется без его выделения.

При этом в расчетных документах должна присутствовать соответствующая запись «без НДС». В процессе реализации работ, изделий или услуг населению за наличный расчет требования по составлению документов и выставлению счетов-фактур будут считаться выполненными, если продавец передал приобретателю кассовый чек. Он может представить и другую подтверждающую бумагу установленной формы.

Какие применяются субсчета

План счетов рекомендует открывать к счету 19 следующие субсчета:

- 19 субсчет 1 — НДС по приобретенным основным средствам;

- 19 субсчет 2 – НДС по приобретенным нематериальным активам;

- 19 субсчет 3 – НДС по приобретенным материальным запасам.

Действуя по аналогии, в случае необходимости бухгалтер также может открыть дополнительные субсчета:

- 19 субсчет 4 – НДС по полученным услугам;

- 19 субсчет 5 — НДС перечисленный при ввозе товаров на территории РФ из-за границы;

- 19 субсчет 6 – НДС по товарам со ставкой 0%;

- 19 субсчет 7 – НДС при строительстве объектов внеоборотных активов;

- 19 субсчет 8 — НДС при уменьшении стоимости реализации;

- 19 субсчет 9 – НДС при импорте товаров из стран Таможенного союза

- и многие другие.

Внимание! Все дополнительные субсчета, которыми пользуется организация, должны быть закреплены в рабочем Плане счетов.

Корреспонденция счетов

Счет 19 может участвовать в проводках со следующими счетами.

По дебету счета 19 могут составляться проводки в кредит счетов:

- Счет 60 — при принятии к учету входящего НДС от поставщика;

- Счет 76 — при принятии к учету входящего НДС по прочим операциям, которые не отражаются по счету 60.

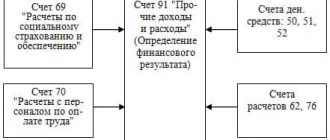

По кредиту счета он может формировать проводки с дебетом следующих счетов:

- Счет 08 — при списании суммы НДС, которая не возмещается из бюджета, на затраты по подготовке внеоборотного актива к эксплуатации;

- Счет 20 – при списании суммы НДС, которая не возмещается из бюджета, на затраты основного производства;

- Счет 23 – при списании суммы НДС, которая не возмещается из бюджета, на затраты вспомогательного производства;

- Счет 25 – при списании суммы НДС, которая не возмещается из бюджета, общепроизводственные затраты;

- Счет 26 – при списании суммы НДС, которая не возмещается из бюджета, на административные (общехозяйственные) затраты;

- Счет 29 – при списании суммы НДС, которая не возмещается из бюджета, на затраты обслуживающих и подсобных хозяйств;

- Счет 44 – при списании суммы НДС, которая не возмещается из бюджета, на затраты по подготовке товара к продаже;

- Счет 68 — при проведении зачета с исходящим налогом НДС;

- Счет 91 – при списании суммы НДС, которая не возмещается из бюджета, прочие расходы организации;

- Счет 94 – при списании суммы НДС, относящейся к материальным запасам, которые были признаны недостачей, имеют повреждения и т.д.;

- Счет 99 – при списании суммы НДС, относящейся к материальным запасам, которые были утрачены в связи с произошедшими чрезвычайными событиями.

Вам будет интересно:

Cчет 60 «Расчеты с поставщиками и подрядчиками» в бухгалтерском учете: для чего предназначен, характеристика, проводки

Примеры проводок

Рассмотрим типовые ситуации с использованием счета 19.

Вычет по НДС

| Дебет | Кредит | Описание |

| 41 | 60 | Приобретены товары для перепродажи |

| 19 | 60 | Учтен входящий НДС |

| 60 | 51 | Произведена оплата за товары поставщику |

| 68/НДС | 19 | Сумма входящего налога предъявлена как вычет |

Списание НДС на стоимость товара

| Дебет | Кредит | Описание |

| 10 | 60 | Приобретены материалы для производства |

| 19 | 60 | Учтен входящий НДС |

| 10 | 19 | Сумма НДС включена в стоимость материалов |

Списание НДС на расходы

| Дебет | Кредит | Описание |

| 41 | 60 | Приобретены товары у поставщика |

| 19 | 60 | Учтен входящий НДС |

| 91 | 19 | Сумма налога списана на прочие расходы |

Отражение НДС при корректировке счет-фактуры

| Дебет | Кредит | Описание |

| 41 | 62 | Покупатель произвел возврат товара |

| 19 | 62 | Учтен входящий НДС по возвращенным товарам |

| 68/НДС | 19 | Сумма налога принята к вычету |

Учимся заносить операции по эквайрингу (1С:Бухгалтерия 8.3, редакция 3.0)

2017-06-13T22:31:11+00:00 Сегодня мы научимся заносить оплату от покупателей через платёжные карты (Visa, MasterCard и другие).

По-другому такие операции называют ещё эквайрингом:

Внимание! Если у вас отсутствует пункт «Оплата платёжными картами», то нужно зайти в раздел «Главное» пункт «Функциональность» и установить галку «Платежные карты» на закладке «Банк и касса».

В открывшемся журнале нажмём кнопку «Создать»:

Вид операции у нас естественно «Розничная выручка»:

Заполняем дату и поле склад (с типом неавтоматизированная торговая точка):

Создаём новый вид оплаты:

- Тип оплаты: Платёжная карта

- Наименование: к примеру, Visa

- Контрагент: наш банк-эквайер ВТБ

- Договор: Договор эквайринга (можно ещё указать номер и дату)

Не забываем также указать процент комиссии банка за услуги эквайринга (1%).

Получится вот так:

Укажем сумму оплаты и проведём документ:

Посмотрим проводки (кнопка ДтКт):

Всё верно:

62.Р

(розничный покупатель)

90.01.1

(выручка) 100 000 (отражена выручка)

57.03

(переводы в пути)

62.Р

(розничный покупатель) 100 000 (выручка в пути, ожидается перевод от банка-эквайера на наш расчётный счёт)

Согласно выписке от 2 января деньги (за исключением комиссии) были перечислены на наш расчётный счёт.

Чтобы отразить получение денег зайдём в созданный только что документ «Оплата платежными картами» и создадим на его основании «Поступление на расчетный счет»:

Обратите внимание, что программа автоматически выделила комиссию банка (в данном случае 1 000 рублей) :

И отнесла её на прочие расходы (счёт 91.02):

Проведём документ и посмотрим проводки (кнопка ДтКт):

Всё верно:

51

(наш расчетный счет)

57.03

(переводы в пути) 99 000 (оплата за вычетом комиссии зачислена на наш счет)

91.02

(прочие расходы)

57.03

(переводы в пути) 1 000 (расходы на оплату комиссии за эквайринг)

Кстати, если бы выручка была не розничная (62.Р), а обычная оплата от покупателя (конкретного контрагента) — нам просто следовало выбрать в качестве вида операции «Оплата от покупателя» и тогда везде вместо 62.Р будет фигурировать 62.01 с указанием выбранного нами покупателя (контрагента).

На этом всё

Кстати, на новые уроки…

С уважением, Владимир Милькин (преподаватель

Дт 19 Кт 60

— операция, применяемая для отражения НДС, выделенного продавцом в составе суммы покупки. Грамотный учет НДС очень важен для организации, так как по этому налогу ФНС ежегодно проводит наибольшее количество проверок и выявляет нарушения.