Счет 68 в бухгалтерском учете: расчеты по налогам и сборам

НК РФ и законодательство регионов и муниципалитетов предусматривает обязанность хозяйствующего субъекта исчислять целый ряд обязательных платежей в соответствующие бюджеты.

С помощью налоговых регистров субъекты бизнеса определяют налоговую базу по конкретному налогу и исчисляют сам обязательный платеж за установленный промежуток времени. Начисление налогов должно показываться и в бухгалтерском учете.

Для этих целей применяется согласно Плану счетов счет 68. На этом счете фиксируется возникновения налогового обязательства в виде конкретной суммы по налогу, а также отражается перечисление его в бюджет. Здесь определяется возникновение недоплаты или переплаты по тому или иному налогу.

На этом же счете отражается обязательство организации как налогового агента, например, по НДФЛ, налогу на прибыль или НДС.

Счет 68 в бухгалтерском балансе отражается в пятом разделе в составе краткосрочной задолженности, если он имеет остаток по кредиту счета, и во втором разделе в составе краткосрочной дебиторской задолженности. Поэтому место нахождения остатка по счету определяет активный или пассивный он.

По строкам это выглядит следующим образом:

- По строке 1230 в составе дебиторской задолженности (если есть переплата по налогам);

- По строке 1450 в составе прочих обязательств при предоставлении отсрочки по уплате налогов;

- По строке 1520 в составе кредиторской задолженности по сумме начисленных налогов, уплата по которым еще не наступила.

Внимание! На этом же счете могут отражаться расчеты организации с бюджетом по начислению и уплате в бюджет назначенных штрафов и пеней за несвоевременную уплату налогов.

Входной налог

Бухучет входного НДС по приобретенным ценностям (товарам, работам, услугам) отражается следующими бухгалтерскими записями:

- Дт 19 Кт 60 — учет входного НДС по закупленным товарам, работам и услугам;

- Дт 20 Кт 19 — списание входного налога для тех активов, которые при использовании в производственных процессах не облагаются налоговыми взносами. Оформляется такая запись составленной бухгалтером справкой-расчетом;

- Дт 91 Кт 19 — налоговый платеж на добавленную стоимость по приобретенным ценностям списан на прочие расходы в связи с отсутствующим или некорректно составленным счетом-фактурой;

- Дт 20, 23, 29… Кт 68 — восстановление налогового платежа для материально-производственных запасов и услуг, которые применяются для производственных процедур и не подлежат налогообложению;

- Дт 68 Кт 19 — к налоговому вычету.

Характеристика счета

План счетов бухучета устанавливает, что счет 68 предназначен для обобщения информации об осуществлении расчетов с бюджетом по различным налоговым платежам. Этот же нормативный акт определяет куда, в актив или пассив, включается данный счет. Он считается активно-пассивным.

Счет может иметь одновременно два сальдо как по дебету счета, так и по кредиту:

- Дебетовый остаток по счету 68 отражает наличие переплаты по налогам на начало отчетного периода. Кредитовый остаток по данному счету определяет задолженность компании по налогам перед бюджетом. Исходя из того, какой остаток, дебетовый или кредитовый, действует следующий алгоритм определения остатка на конец периода.

- Если начальное сальдо дебетовое, к нему следует прибавить дебетовый оборот по дебету и вычесть из него кредитовые суммы по счету. Если результат получится положительным, он отражается как дебетовое сальдо по счету 68 на конец месяца.

- Если первоначально сальдо на начало периода располагалось по кредиту счету, то к нему следует прибавить оборот по кредиту счета 68 и вычесть дебетовый оборот. Если результат будет больше нуля, то сальдо является кредитовым и располагается в кредите счета. В противном случае остаток будет отражаться по дебету счета.

Вам будет интересно:

Счет 20 в бухгалтерском учете «основное производства»: для чего применяется, характеристика, субсчета, проводки

Примеры операций по 09 позиции баланса из практики

Давайте представим, что существует некое предприятие, которое реализовало основное средство. Убыток от реализации имущества составил 120 000 р. К моменту продажи ОС оставшийся срок его полезной службы составил 7 месяцев.

Если говорить о бухгалтерском учете, то полученный убыток следует отразить в финансовых результатах того отчетного месяца, в котором была совершена сделка. Что касается фискального учета, то эти издержки должны списываться в течение всего оставшегося срока эксплуатации постепенно, т.е. на протяжении 7 месяцев.

Начиная со следующего месяца после реализации ОС, предприятию следует ежемесячно включать в расходы 3 428,6 р. (24 000 / 7 мес.).

Что касается бухгалтерских проводок, то они выглядели следующим образом:

- Дт 09 — Кт 68.04 – 24 000 р., полученная сумма ОНА (120 000 х 20%);

- Дт 68.04 — Кт 09 – 685,72 р., ежемесячное частичное погашение отложенного налога;

- Дт 09 — Кт 09 – 20 571,4 р., полученная разница между оборотами.

Полученную сумму разницы между оборотами следует отразить в 141 строке отчета о финансовых результатах за отчетный год.

Субсчета

Поскольку назначение счета 68 — вести учет всех операций в субъекте бизнеса, связанных с начислением и уплатой налогов, то и субсчета к нему должны открываться по каждому виду таких обязательных платежей.

Например:

- 68/1 — Расчеты по НДФЛ;

- 68/2 — Расчеты по НДС;

- 68/3 — Расчеты по акцизам;

- 68/4 — расчеты по налогу на прибыль;

- 68/6 — расчеты по налогу на землю;

- 68/7 — расчеты по транспортному налогу;

- 68/8 — расчеты по налогу на имущество;

- 68/10 — иные платежи в бюджет;

- 68/11 — расчеты по ЕНВД;

- 68/12 — расчеты по единому налогу УСН.

Внимание! Организация вправе открывать для себя субсчета только по тем налогам, которые она действительно уплачивает. Поэтому, приведенный перечень может быть как расширен, так и сокращен.

Помимо налогов, субъекту бизнеса может присуждаться штрафы и пени. Их можно учитывать на отдельных счетах внутри субсчетов налогов, либо открыть еще один субсчет 68/ПЕНИ, внутри которого уже учитывать такого рода платежи в разрезе налогов.

Итоги

Проводка Дт 09 Кт 09 необходима только при применении налогоплательщиком специальных автоматизированных систем учета. Она позволяет закрыть убытки текущего периода, зафиксированные с учетом ПБУ 18/02, путем их переноса на будущие периоды и без ошибок сформировать итоговую отчетность.

Источники

- https://BuhSpravka46.ru/buhgalterskiy-plan-schetov/schet-09-v-buhgalterskom-uchete-primeryi-i-provodki.html

- https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/provodka_dt_09_i_kt_09_nyuansy/

- https://saldovka.com/provodki/drugoe/provodki-po-09-schetu.html

- https://www.klerk.ru/soft/articles/381487/

- https://Zapusti.biz/baza/schet-09-v-buhgalterskom-uchete-primery-i-provodki

- https://BuhSpravka46.ru/buhgalterskiy-plan-schetov/schet-68-v-buhgalterskom-uchete-provodki-subscheta-primeryi-dlya-chaynikov.html

- https://online-buhuchet.ru/schet-22-straxovye-vyplaty-provodki/

- https://www.buhscheta.ru/scheta.php?chet_n=68&i=68&name=Raschety-po-nalogam-i-sboram

- https://nalog-nalog.ru/buhgalterskij_uchet/provodki_dt_68_i_kt_68_19_51_nyuansy/

- https://buhuslugispb.com/novosti/osnovnye-provodki-po-uchetu-nds/

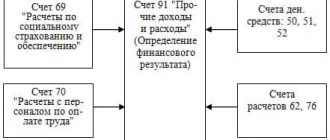

Корреспондирует со счетами

Счет 68 может вступать в проводки со указанными счетами.

По дебету счета 68 в кредит счетов:

- Счет 19 — при проведении вычета по НДС по ранее приобретенным ТМЦ;

- Счет 50 — такой проводкой может отражаться выплата различных пособий работникам за счет бюджета;

- Счет 51 — при отражении уплаты налога в бюджет с расчетного счета;

- Счет 52 – при уплате налогов в бюджет с валютного счета. Учитывая тот факт, что такая корреспонденция прямо прописана в плане счетов, который установлен 94-Н, в жизни она скорее всего не встретится, поскольку платежи в бюджет должны выполняться в рублях.

- Счет 55 — при уплате налогов в бюджет со спецсчетов в банках;

- Счет 66 — если погашение налоговых обязательств производится за счет краткосрочных кредитных средств, при этом они сами перечисляются в бюджет напрямую, без промежуточного зачисления на счет организации.

- Счет 67 — если погашение налоговых обязательств производится за счет долгосрочных кредитных средств, при этом они сами перечисляются в бюджет напрямую, без промежуточного зачисления на счет организации.

По кредиту счета он вступает в корреспонденцию с дебетом следующих счетов:

- Счет 08 — при отнесении на первоначальную стоимость капвложений перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 10 – при отнесении на первоначальную стоимость материалов перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 11 – при отнесении на первоначальную стоимость животных и молодняка перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 15 – при отнесении на первоначальную стоимость материалов перечисленных сборов, таможенных пошлин, невозмещаемых налогов при условии, что в Учетной политике заложен учет приобретения материалов через счет 15;

- Счет 20 – при отнесении на затраты по производству основной продукции перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 23 – при отнесении на затраты вспомогательного производства перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 26 – при отнесении на затраты общекорпоративного характера перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 29 – при отнесении на затраты вспомогательных производств и хозяйств перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 41 – при отнесении на первоначальную стоимость приобретенных для перепродажи товаров перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 44 – при отнесении на затраты, связанные с реализацией готовой продукции, перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 51 — при возврате из бюджета на расчетный счет сверх перечисленных сумм налогов и иных платежей;

- Счет 52 – при возврате из бюджета на валютный счет сверх перечисленных сумм налогов и иных платежей. Несмотря на то, что такая корреспонденция напрямую прописана в плане счетов, который установлен 94-Н, в жизни она скорее всего не встретится, поскольку платежи в бюджет должны выполняться в рублях.

- Счет 55 — при возврате на спецсчет излишне перечисленных сумм налогов и иных платежей;

- Счет 70 — при отражении удержания НДФЛ из зарплаты работников;

- Счет 75 — при отражении удержания НДФЛ из дивидендов, начисленных работникам организации;

- Счет 90 — при начислении налогов, связанных с продажей продукции (НДС, акцизы, пошлины и т. д.)

- Счет 91 – при начислении налогов, связанных с реализацией прочего имущества (НДС, акцизы, пошлины и т. д.)

- Счет 98 — при отражении налогов, относящихся к операциям будущего периода;

- Счет 99 — при отражении начисления налога на прибыль, а также налоговых санкций (штрафов, пени).

Вам будет интересно:

Счет 70 в бухгалтерском учете: для чего применяется, характеристика, субсчета, примеры проводок

Операции по страхованию автотранспорта

При расчете страховых выплат, отражаемый по счету 22 на основании договоров КАСКО, необходимо учитывать ряд факторов, основными из которых выступают:

- сумма ущерба, понесенная данным транспортным средством по страховым случаям, происходивших ранее;

- предельный размер суммы возмещения, предусмотренный договором;

- учет показателей страховой стоимости и страховой суммы;

- сумма износа, начисленная на данное основное средство;

- наличие/отсутствие франшизы.

Последнему показателю стоит уделить особое внимание, так как он определяет размер, на который будет уменьшена суммы выплаты по акту. Различают понятия безусловной и условной франшизы. В первом случае договором фиксируется сумма, на которую уменьшается выплата в любом случае. При наличии условной франшизы страховая компания не возмещает расходы в пределах суммы франшизы, но покрывает расходы сверх этой суммы.

Пример.

03.02.2016 между страховой компанией и Петренко К.Л. заключен договор страхования КАСКО, в котором зафиксирована сумма безусловной франшизы в размере 8.500 руб. 05.04.2016 автомобиль Петренко попал в ДТП, в связи с чем ему был нанесен материальный ущерб (сумма заявленного убытка – 48.300 руб.).

По факту согласования выплаты Петренко бухгалтер сделал в учете следующую запись:

| Дебет | Кредит | Описание | Сумма | Документ |

| 22.1 | 51 | Перечислены средства Королеву в счет выплаты страхового возмещения (48.300 руб. – 8.500 руб.) | 39.800 руб. | Договор страхования, Страховой акт, Распоряжение на выплату, Платежное поручение |

Со счетом ’68-НДС’ связаны следующие тесты по бухучету

| Бухгалтерский учёт продажи товаров в розничной торговле, 6 примеров | После регистрации »Чтобы заполнить эту финансовую проверку необходимо зарегистрироваться. После этого можно испытать бесплатную заполнения. |

| Бухгалтерские проводки комитента, 12 примеров | После регистрации »Чтобы заполнить эту финансовую проверку необходимо зарегистрироваться. После этого можно испытать бесплатную заполнения. |

| Проводки по учету готовой продукции, 10 примеров | После регистрации »Чтобы заполнить эту финансовую проверку необходимо зарегистрироваться. После этого можно испытать бесплатную заполнения. |

Примеры проводок для чайников

Рассмотрим ситуации по начислению и уплате различных налогов

УСН

| Дебет | Кредит | Тип операции |

| 99 | 68/УСН | Произведено начисление авансового платежа (налога) по УСН |

| 68/УСН | 51 | Произведена уплата авансового платежа (налога) |

НДФЛ

| Дебет | Кредит | Тип операции |

| 70 | 68/НДФЛ | Произведено удержание налога с зарплаты |

| 73 | 68/НДФЛ | Произведено удержание с материальной помощи |

| 75 | 68/НДФЛ | Произведено удержание с дивидендов работника |

| 84 | 68/НДФЛ | Произведено удержание с дивидендов стороннего лица |

| 68/НДФЛ | 51 | Перечислен налог НДФЛ в бюджет |

НДС при продаже товаров

| Дебет | Кредит | Тип операции |

| 41 | 60 | Приобретены товары для перепродажи |

| 19 | 60 | Отражен входящий НДС |

| 68/НДС | 19 | Произведен зачет НДС |

| 62 | 90/1 | Реализован товар покупателю |

| 90/2 | 41 | Списана себестоимость проданных товаров |

| 90/3 | 68/НДС | Начислен налог НДС с продажи товара |

| 68/НДС | 51 | Уплачен налог в бюджет |

НДС с полученного аванса

| Дебет | Кредит | Тип операции |

| 51 | 62/АВ | Получен аванс за товары |

| 76/НДС | 68/НДС | Отражен НДС с полученной предоплаты |

| 62 | 90/1 | Отражена реализация товара |

| 90/3 | 68/НДС | Начислен НДС с продажи |

| 68/НДС | 76/НДС | Произведен вычет НДС с аванса |

Страховая выплата и зачет долга страхователя

На усмотрение страховой компании и в случае, если иное не предусмотрено учетной политикой, сумма страховой выплаты, непосредственно перечисляемой страхователю, может быть уменьшена в связи с зачетом долга компании. Иными словами, если физическое лицо имеет задолженность перед страховщиком (чаще всего – по ежемесячным выплатам), то по наступлению страхового случая такое лицо получает выплату за вычетом имеющегося долга. Данная операция может быть осуществлена исключительно при согласии страхователя (на основании заявления, заверенного его подписью).

Пример №1.

08.06.2015 между страховой компаний “Защита Плюс” и физическим лицом Королевым Н.Л. заключен договор страхования личного имущества (квартира), согласно которого Королев ежемесячно выплачивает страховые взносы в сумме 2.880 руб.. 05.10.2015 с Королевым произошел страховой случай, в результате которого квартире был нанесен материальный ущерб. По факту случая был оформлен страховой акт на возмещение средств в сумме 57.850 руб. При этом Королев направил в “Защиту Плюс” заявление с просьбой осуществить выплату с учетом последующего месячного платежа по договору.

Заявление было принято, в результате чего бухгалтер сделал следующие записи:

| Дебет | Кредит | Описание | Сумма | Документ |

| 22.1 | 51 | Перечислены средства Королеву в счет погашения задолженности по страховой выплате (57.850 руб. – 2.880 руб.) | 54.970 руб. | Договор страхования, Страховой акт, Распоряжение на выплату, Платежное поручение |

| 22.1 | 77.1 | Отражен зачет суммы ежемесячной страховой выплаты за счет суммы возмещения, причитающейся Королеву | 2.880 руб. | Договор страхования, Страховой акт, Заявление |