Учет налоговых сумм необходим для контроля выполнения обязательств предприятия по уплате налога в бюджет. Для отражения операций с налогами используют бухгалтерский счет 68.

В статье мы расскажем о правилах учета на счете 68, а также рассмотрим типовые проводки в таблицах и примеры операций с НДС, как одного из самых сложных для учета налогов.

Счет 68 в бухгалтерском учете

Счет 68 кредитуется на суммы, согласно налоговым декларациям или расчетам в корреспонденции:

- Счетом 99 — на сумму начисленного налога на прибыль;

- Счетом 70 — на сумму НДФЛ;

- Счетами 20, 25, 26, 44 — на суммы местных налогов, транспортный налог, на имущество и т.д.;

- Счетами 90.3, 91.2, 76.АВ — при начислении НДС за отчетный квартал;

- Счетом 51 — при получении из бюджета излишне уплаченного налога.

По дебету счета учитываются суммы налогов, фактически перечисленные в бюджет, в том числе суммы НДС, списанные с 19 счета.

Проводки по НДФЛ

НДФЛ – один из основных налогов, удерживаемых с физических лиц, ставка которого для среднестатистического работающего гражданина равна 13%. Осуществлять расчет суммы, причитающейся государству с дохода сотрудника необходимо только после вычета льгот, если таковые должны быть применены. Для сбора информации о суммах НДФЛ с работников предприятия используется 68.01 счет бухгалтерского учета.

Проводка, описывающая начисление налога, составляется так: Дт 70 Кт 68.01 на сумму НДФЛ. При перечислении платежа в бюджет, счет 68.01 дебетуется: Дт 68.01 Кт 51.

Субсчета 68 счёта «Расчёты по налогам и сборам»

Субсчета по счёту 68 используются по налогам и сборам, которые уплачивает компания, в зависимости от выбранной ей сферы деятельности и налогового режима. При этом на каждый вид налогов открывается отдельный субсчет:

Также могут быть открыты дополнительные субсчета по 68 счёту:

- 68.11 — ЕНВД;

- 68.12 – УСН;

- 68.13 – Торговый сбор.

Счет 68 активный или пассивный

Бухгалтерский счет 68 используется с целью обобщения данных по расчетам предприятия/ИП перед госбюджетом по налогам и обязательным сборам. Начисленные и подлежащие уплате суммы налогов отражаются по кредиту счета, а суммы перечислений в бюджет — по дебету.

Исходя из этого, возникает вопрос: счет 68 активный или пассивный? Поскольку у него может быть как кредитовое, так и дебетовое сальдо на конец отчетного периода, то счет является активно-пассивным. Разберемся далее подробно, что показывают обороты по дебету и кредиту счета и какой можно сделать вывод об итоговом сальдо, которое формируется на конец/начало отчетного периода.

Хозоперации по счету 68 отражаются в разрезе возникающих обязательств по уплате налогов. Учет обязательных страхвзносов, которые платятся в пользу госбюджета и контролируются налоговой, производится на счете 69.

Типовые проводки

Основные проводки по данному счёту представлены в таблице:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 68 | 19 | Суммы налогов, фактически перечисленные в бюджет + НДС | Платёжное поручение |

| 68 | 50/51,52,55 | Оплата задолженности по налогам наличными или через банк | Платёжное поручение |

| 70/75 | 68 | Удержан НДФЛ с доходов работников или учредителей | Расчётная ведомость |

| По суммам расчётов по взносу в бюджеты | |||

| 99 | 68 | Отражается налог на прибыль | Справка-расчёт |

| 70 | 68 | Отражаем сумму начисленного НДФЛ | Расчётная ведомость |

| 90 | 68 | Отражаем НДС, акцизы, косвенные налоги | Бухгалтерская справка |

| 91 | 68 | Отражаем финансовые результаты (операционные расходы) | Справка-расчёт/Акт о приёмке-передаче |

Пример 1. Проводки по субсчёту 68.01 «НДФЛ»

Допустим, по итогам месяца в ООО «Осень» бухгалтер начислил налог на доходы физических лиц по зарплате сотрудников в размере 107 256 руб. Также учредителям были выплачены дивиденды, сумма налога составила 65 123 руб.

Проводки по начислению НДФЛ по счету 68:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 70 | 68.01 | 107 256 | Начислен НДФЛ по зарплате | Расчётная ведомость |

| 75.02 | 68.01 | 65 123 | Начислен НДФЛ по дивидендам | Налоговая карточка по НДФЛ, бухгалтерская справка |

| 68.01 | 51 | 107 256 | Перечислен НДФЛ по зарплате в бюджет | Платёжное поручение |

| 68.01 | 51 | 65 123 | Перечислен НДФЛ по дивидендам в бюджет | Платёжное поручение |

Пример 2. Проводки по субсчёту 68.02 «НДС»

В ООО «Лето» по итогам 2-го квартала (основная деятельность):

- начислен НДС в размере 78 958 руб.;

- Восстановлен НДС, принятый к вычету (аванс) в предыдущем квартале в размере 36 695 руб.;

- НДС от продажи ОС составил 7 959 руб.

Бухгалтер ООО «Лето» начисление НДС отразил следующими проводками:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.03 | 68.02 | 78 958 | Начислен НДС (реализация) | Бухгалтерская справка |

| 76 аванс | 68.02 | 36 695 | НДС восстановлен | Книга продаж |

| 91.02 | 68.02 | 7 959 | Начислен НДС (ОС) | Акт о приёмке-передаче |

| 68.02 | 51 | 123 612 | Налог перечислен в бюджет | Платёжное поручение |

Отражение сумм НДС

68.02 счет бухгалтерского учета создается для учета НДС на основании выставленных и принятых счетов-фактур. Рассмотрим ситуацию: например, предприятие осуществило покупку материалов у поставщика на энную сумму. Продавцом направлен счет-фактура. Какие записи покупатель заносит в счет 68 в бухгалтерском учете? Проводки осуществляются в два этапа:

- Дт 19 Кт 60 – фиксируется «входящий» НДС.

- Дт 68.02 Кт 19 – списана сумма в зачет расчетов по НДС.

В том случае, если предприятие реализовывает продукцию, возникает необходимость выставления счета-фактуры в определенный срок. Операция записывается в 68.2 счет бухгалтерского учета проводкой: Дт 90.3 Кт 68.02.

Получается, что в ходе экономической деятельности у предприятия в дебете субсчета 68.02 накапливается НДС к вычету, а в кредите к уплате. Итого фактически организация выплачивает разницу между суммами НДС выставленными и принятыми. Необходимо отметить, что все операции, по этому налогу осуществляются только при наличии счета-фактуры.

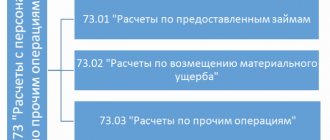

Субсчета и аналитика

Субсчета к счету 67 подразделяются по способу начисления на следующие типы:

Кроме того, субсчета дифференцируются исходя из определения конкретного налога или сбора:

- 68.1 — НДФЛ за всех наемных работников организации;

- 68.2 — начисленный НДС;

- 68.3 — акцизы;

- 68.4 — налог на прибыль и расчеты с бюджетом;

- 68.6 — земельный налог;

- 68.7 — транспортный налог;

- 68.8 — налог на имущество организации;

- 68.9 — налог на рекламу;

- 68.10 — прочие налоги и сборы;

- 68.11 — налог на вмененный доход.

Предприятие имеет право использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний проводят свою налоговую деятельность по счету 68, используя только первый и второй субсчета.

Аналитический бухгалтерский учет по счету 68 ведется по каждому субсчету отдельно. Это обусловлено неизбежной разностью баланса по каждому из них. Дебетовые остатки включаются в его актив, а кредитовые — в пассив, что важно грамотно отразить в налоговой декларации и другой отчетности.

Ключевые операции по НДС

При взаимодействии с контрагентами, например, в ходе отгрузки товаров либо закупа услуг, компании сталкиваются с проведением расчетов относительно НДС. В данном случае в качестве базовых операций по данному платежу бухгалтера выделяют:

- начисление суммы обозначенного вида обязательного платежа;

- ведение записей по входной пошлине;

- вычеты;

- корректировка суммы обязательств по данному виду платежа;

- возмещение выплаченных сумм из государственного бюджета;

- перечисление средств в рамках расчетов по обозначенному платежу в казну.

Примеры проводок

В качестве проводки можно привести пример:

В конце 2021 года реализовала запчасти для отечественных автомобилей на сумму 637 тысяч 200 рублей. В эту сумму включен НДС 18%, который составляет 97200 рублей. Компания реализовала оборудование на сумму 33 тысячи, выплатила заработную плату в размере 146 000, из которой был вычтен НДФЛ в размере 16796 рублей. За ноябрь 2021 года бухгалтер перевел в бюджет НДФЛ за работников в размере 14575 рублей. По итогам периода была выявлена прибыль 13600.

Завершающие операции в налоговом учете и реформация баланса

Реформация баланса — завершающая операция бухгалтерского и налогового учета текущего года. В программах «1С» эта процедура автоматизирована. Однако для раскрытия ее сути необходимо ознакомиться с порядком отражения информации о формировании финансового результата и расчетах по налогу на прибыль с применением ПБУ 18/02 в течение отчетного года. Эти вопросы освещают консультанты .

Для начала вспомним, какие операции отражались в учете и отчетности при проведении расчетов по налогу на прибыль. При отражении в учете и бухгалтерской отчетности расчетов по налогу на прибыль по итогам первого квартала, полугодия, девяти месяцев, года, организация осуществляет действия, фиксируемые следующими изменениями по счетам (цифровой код и наименования счетов приводятся в соответствии со стандартной настройкой Плана счетов в программах «1С»):

Дебет 90.9 «Прибыль/убыток от продаж» Кредит 99.1 «Прибыли и убытки» — финансовый результат текущего периода (получена прибыль); Дебет 91.9 «Сальдо прочих доходов и расходов» Кредит 99.1 «Прибыли и убытки» — финансовый результат текущего периода (получен убыток); Дебет 99.1 «Прибыли и убытки» Кредит 90.9 «Прибыль/убыток от продаж» Дебет 99.1 «Прибыли и убытки» Кредит 91.9 «Сальдо прочих доходов и расходов» — ежемесячные авансовые платежи по налогу на прибыль; Дебет 68.4.1 «Расчеты с бюджетом» Кредит 51 «Расчетный счет» — условный расход по налогу на прибыль, исчисленный по данным бухгалтерского учета (получена прибыль); Дебет 99.2.1 «Условный расход по налогу на прибыль» Кредит 68.4.2 «Расчет налога на прибыль» — условный доход по налогу на прибыль, исчисленный по данным бухгалтерского учета (получен убыток); Дебет 68.4.2 «Расчет налога на прибыль» Кредит 99.2.2 «Условный доход по налогу на прибыль» — постоянные налоговые активы на основании операций, произведенных за отчетный период с положительными постоянными разницами; Дебет 99.2.3 «Постоянные налоговые активы и обязательства» Кредит 68.4.2 «Расчет налога на прибыль» — постоянные налоговые обязательства на основании операций, произведенных за отчетный период с отрицательными постоянными разницами; Дебет 68.4.2 «Расчет налога на прибыль» Кредит 99.2.3 «Постоянные налоговые активы и обязательства» — отложенные налоговые активы на основании произведенных за отчетный период операций с вычитаемыми временными разницами при начислении; Дебет 09 «Отложенные налоговые активы» Кредит 68.4.2 «Расчет налога на прибыль» — при погашении; Дебет 68.4.2 «Расчет налога на прибыль» Кредит 09 «Отложенные налоговые активы» — при списании; Дебет 99.1 «Прибыли и убытки» Кредит 09 «Отложенные налоговые активы» — отложенные налоговые обязательства на основании операций, произведенных за отчетный период, с налогооблагаемыми временными разницами при начислении; Дебет 68.4.2 «Расчет налога на прибыль» Кредит 77 «Отложенные налоговые обязательства» — при погашении; Дебет 77 «Отложенные налоговые обязательства» Кредит 68.4.2 «Расчет налога на прибыль» — при списании; Дебет 77 «Отложенные налоговые обязательства» Кредит 99.1 «Прибыли и убытки».

Списание отложенных налоговых активов и обязательств происходит при выбытии активов (обязательств), с наличием которых они были связаны.

При переходе от одного отчетного периода к другому суммы перечисленных выше показателей изменяются. И за каждый отчетный период их величина либо начисляется заново (сумма, начисленная по итогам предыдущего периода, сторнируется в полном размере), либо корректируется путем доначисления или сторнирования части суммы, определяемой как разница между значениями показателей, начисленными по итогам отчетного и предыдущего периодов. В результате корректировки условного расхода (дохода) по налогу на прибыль путем отражения в балансе постоянных и отложенных налоговых активов и обязательств, сальдо по кредиту счета 68.4.2 «Расчет налога на прибыль» приобретает значение, равное сумме налога, рассчитанного от фактической прибыли отчетного периода, формируемой в регистрах налогового учета. Данная сумма определяется в налоговой декларации по налогу на прибыль и служит основанием для расчета авансовых платежей по налогу на прибыль, перечисляемых в бюджет. Таким образом, годовые показатели текущего налога на прибыль, отложенных налоговых активов и обязательств формируются поэтапно (нарастающим итогом с начала года).

По состоянию на 31 декабря в бухгалтерском учете будут сформированы:

А) В бухгалтерском балансе

- по строке 145 — сальдо отложенных налоговых активов.

Дебет счета 09

- по строке 240 — в состав краткосрочной дебиторской задолженности в том числе будет включена переплата в бюджет по налогу на прибыль;

- по строке 470 — в состав нераспределенной прибыли будет включен полученный расчетным путем финансовый результат за период с начала года;

- по строке 515 — сальдо отложенных налоговых обязательств.

Кредит счета 77

- по строке 624 — в состав задолженности по налогам и сборам, в том числе будет включена задолженность перед бюджетом по налогу на прибыль.

Б) В отчете по прибылям и убыткам

- по строке 140 — прибыль (убыток) до налогообложения, всего;

- по строке 141 — отложенные налоговые активы;

- по строке 142 — отложенные налоговые обязательства;

- по строке 150 — текущий налог на прибыль;

- по добавочной строке 151 — списанные отложенные налоговые активы и обязательства, изменяющие показатель чистой прибыли;

- по строке 190 — величина финансового результата нарастающим итогом с начала отчетного года, полученная расчетным путем (чистая прибыль, убыток);

- по строке 200 справочно — постоянные налоговые активы и обязательства.

Состояние расчетов с бюджетом на конец отчетного года определяется как сальдо по счету 68.4 «Налог на прибыль». Причем по дебету счета 68.4.1 «Расчеты с бюджетом» и кредиту счета 68.4.2 «Расчет налога на прибыль» в бухгалтерском учете в течение отчетного года обособленно накапливаются суммы перечисляемого в бюджет и начисляемого налога на прибыль.

Реформация баланса происходит в программах 1С при проведении документа «Закрытие месяца» от 31 декабря. В этом документе необходимо установить подтверждающий флажок в позиции «реформация баланса».

Чтобы сформировать операции по закрытию декабря месяца, а, следовательно, и текущего года, необходимо выполнить последовательно следующие действия.

1. Провести документ (меню «Документы») «Закрытие месяца» от 31 декабря отчетного года, установив все флажки, кроме четырех последних (рис. 1).

Рис. 1. Закрытие месяца

На этой стадии определяется финансовый результат отчетного года (прибыль или убыток), списываемый с дебета (кредита) счетов 90.9 и 91.9 в кредит (дебет) счета 99.1 «Прибыли и убытки».

2. Провести документ (меню «Налоговый учет») «Регламентные операции по налоговому учету» от 31 декабря отчетного года со всеми установленными флажками кроме последнего (рис. 2).

Рис. 2. Закрытие месяца по счетам налогового учета

После проведении этого документа могут быть выявлены постоянные и временные разницы между налоговой базой по налогу на прибыль и бухгалтерским финансовым результатом.

3. Провести еще один документ «Закрытие месяца» от 31 декабря отчетного года, установив флажки только в позициях, соответствующих операциям по ПБУ 18/02 (рис. 3).

Рис. 3. Закрытие месяца (применение ПБУ 18/02)

При применении ПБУ 18/02 признаются, погашаются и списываются отложенные и постоянные налоговые активы и обязательства, за счет чего формируемый по кредиту субсчета 68.4.2 текущий налог на прибыль приобретает значение, равное рассчитанному в Декларации по налогу на прибыль, то есть в налоговом учете.

Произведенная выше последовательность действий соответствует ежемесячно проводимой операции по закрытию месяца в течение отчетного года.

Далее переходим непосредственно к процессу реформации баланса и закрытию текущего налогового периода.

4. Провести еще один документ «Закрытие месяца» от 31 декабря отчетного года, установив только один флажок у операции «Реформация баланса» (рис. 4).

Рис. 4. Реформация баланса

5. Провести второй документ «Регламентные операции по налоговому учету» от 31 декабря отчетного года, также установив только один флажок у операции «Закрытие счетов налогового учета» (рис. 5).

Рис. 5. Закрытие счетов налогового учета

В настоящее время некоторые специалисты к процессу реформации баланса относят также закрытие cчетов учета налога на прибыль 68.4.1 «Расчет с бюджетом» и 68.4.2 «Расчет налога на прибыль». Эта операция проводится вручную. Для этого необходимо провести документ «Бухгалтерская справка» (меню Журналы, Документы общего назначения).

Таким образом, мы ввели последнюю операцию в журнал учета хозяйственных операций отчетного года. Баланс реформирован. Счета налогового учета закрыты. Учет прибылей и убытков и налога на прибыль начнется в новом году с начала, «с чистого листа».

А теперь рассмотрим, какие проводки будут сформированы «1С:Бухгалтерией» автоматически при проведении вышеуказанных документов.

1. Суммы произведенных в течение года авансовых платежей по налогу на прибыль засчитываются в счет уплаты текущего налога на прибыль:

Дебет 68.4.2 «Расчет налога на прибыль» Кредит 68.4.1 «Расчеты с бюджетом».

По рекомендациям ряда специалистов при реформации баланса также целесообразно списывать остатки с субсчетов 68.4.1 и 68.4.2.

В зависимости от принимаемого организацией решения по закрытию отмеченных выше субсчетов могут быть выполнены следующие действия.

2. Сумма переплаты по налогу на прибыль может быть перенесена с дебета субсчета 68.4.1 на специально создаваемый субсчет счета 68 «переплата по налогу на прибыль по прошлым периодам» или включена в состав отложенных налоговых активов:

Дебет 09 «Отложенные налоговые активы» (переплата налога) Кредит 68.4.1 «Расчеты с бюджетом».

3. Образовавшаяся задолженность по налогу на прибыль переносится с кредита счета 68.4.2 в кредит специально создаваемого субсчета счета 68 «Задолженность перед бюджетом по налогу на прибыль».

4. Сальдо по субсчетам счета 90 списываются с кредита (дебета) субсчетов с 1 по 8 в кредит (дебет) счета 90.9 «Прибыль, убыток от продаж».

5. Сальдо по субсчетам счета 91 списываются с кредита (дебета) счетов 91.1 «Прочие доходы» и 91.2 «Прочие расходы» в дебет (кредит) счета 91.9 «Сальдо прочих доходов и расходов».

6. Сальдо по субсчетам счета 99 «Прибыли и убытки» списываются с кредита (дебета) счетов 99.2.1 «Условный расход по налогу на прибыль», 99.2.2 «Условный доход по налогу на прибыль», 99.2.3 «Постоянные налоговые активы и обязательства» в дебет (кредит) субсчета 99.1 «Прибыли и убытки».

Как эти проводки отражаются в программе смотрите на рисунке 6.

Рис. 6. Проводки реформации баланса.

7. Сальдо, образовавшееся на счете 99.1 «Прибыли и убытки», а именно чистая прибыль (убыток) отчетного года, переносится на счет 84 «Нераспределенная прибыль (непокрытый убыток)»:

Дебет 99.1 Кредит 84 — получена прибыль; Дебет 84 Кредит 99.1 — получен убыток.

В итоге на начало нового отчетного года субсчета 68.4.1, 68.4.2, а также счета 90, 91, 99 сальдо не имеют.

По окончании налогового периода в программе 1С также происходит закрытие налоговых счетов — аналогов бухгалтерских счетов в налоговом учете.

Если организацией получен убыток, то вступает в силу особый порядок его учета, определенный НК РФ.

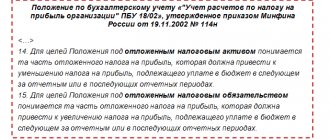

По общему правилу убыток переносится на будущее. То есть налоговая база текущего периода не будет уменьшена на сумму этого убытка, он будет уменьшать налоговую базу в течение следующих десяти лет. А по правилам ПБУ 18/02 уменьшение в будущем налоговой базы по налогу на прибыль и, соответственно, самого налога на прибыль приводит к образованию налогового актива организации (п. 11, 14 ПБУ 18/02).

Рассмотрим на примере налоговый учет убытка.

Порядок ведения записей по 68 позиции

Все субъекты хозяйствования вне зависимости от формы их собственности должны своевременно и в полном объеме исполнять свои обязательства, уплачивая налоги и сборы в государственный бюджет.

Прежде, чем мы станем обсуждать порядок работы 68 счета, следует сказать, что под налогами подразумевают денежные средства, размер которых определяется на законодательном уровне и которые должны быть уплачены в пользу государства. Эти обязательные платежи обязаны совершать как юридические, так и физические лица. Такие пошлины могут уплачиваться в бюджеты федерального, регионального и местного уровня.

В первом случае речь идет о налоге на прибыль, акцизном налоге и НДС.

По характеру обозначенная позиция является активно – пассивной, в связи с чем на конец отчетного периода по данному счету может образоваться как дебетовое, так и кредитовое сальдо.

По дебетовой части отражаются суммы средств, направленные на погашение задолженности. В кредитовой же части можно увидеть объем сформированных обязательств по НДС в соответствии с выставленными счет – фактурами.

Аналитика по счету ведется в разрезе каждого вида обязательного платежа.

Практический случай

Представим, что некая компания закупила товар, общая стоимость которого составила 49 300,0 р., включая НДС в размере 8 874,0 р. В течение отчетного периода была произведена продукция для реализации на общую сумму в размере 89 700,0 р., включая сумму сбора в объеме 16 146,0 р. В государственную казну компания должна перевести налог, объем которого составил 7 272,0 р.

1) Дт 26

Кт 60 – 40 426,0 р., оприходование товара от поставщика;

2) Дт 19

Кт 60 – 8 874,0 р., учет обозначенного сбора;

3) Дт 62

Кт 90 – 89 700,0 р., учет реализованной продукции;

4) Дт 90

Кт 26 – 73 554,0 р., себестоимость реализованного товара;

5) Дт 90

Кт 68.2 – 16 146,0 р., учет НДС по реализованной продукции;

6) Дт 68.2

Кт 19 – 7 272,0 р., учет суммы налога, подлежащей к уплате.

Как закрыть счет 68.12?

Заплатили единый налог по 1С.

Как теперь закрыть счет 68.12?

Списывать на расходы его нельзя по кодексу или так и оставить?

Всем спасибо за ответы.

С уважением, Мелешенко Владимир.

Сделайте начисление налога по ЕНВД бух.проводкой Дт 99 — Кт 68.12, вот счёт и закроется.

Сделайте начисление налога по УСН бух.проводкой Дт 99 — Кт 68.12, вот счёт и закроется.

Читают тему:

Мероприятия

1С бесплатно 1С-Отчетность 1С:ERP Управление предприятием 1С:Бесплатно 1С:Бухгалтерия 8 1С:Бухгалтерия 8 КОРП 1С:Бухгалтерия автономного учреждения 1С:Бухгалтерия государственного учреждения 1С:Бюджет муниципального образования 1С:Бюджет поселения 1С:Вещевое довольствие 1С:Деньги 1С:Документооборот 1С:Зарплата и кадры бюджетного учреждения 1С:Зарплата и кадры государственного учреждения 1С:Зарплата и управление персоналом 1С:Зарплата и управление персоналом КОРП 1С:Комплексная автоматизация 8 1С:Лекторий 1С:Предприятие 1С:Предприятие 7.7 1С:Предприятие 8 1С:Розница 1С:Управление нашей фирмой 1С:Управление производственным предприятием 1С:Управление торговлей 1СПредприятие 8

При использовании материалов активная прямая гиперссылка вида ИСТОЧНИК: БУХ.1С обязательна.

Редакция БУХ.1С не несет ответственности за мнения и информацию, опубликованную в комментариях к материалам.

Редакция уважает мнение авторов, но не всегда разделяет его.

Описание счета «Налог при упрощенной системе налогообложения»

При осуществлении операции с контрагентами (отгрузка товара, приобретение услуг и т.п.) организации сталкиваются с необходимостью проведения расчетов по НДС. К основным операциям по НДС относят:

- начисление суммы НДС;

- учет «входного» НДС;

- принятие налога к вычету;

- корректировка суммы НДС (в т.ч. его восстановление);

- возмещение суммы НДС из бюджета;

- перечисление суммы НДС в бюджет.

Типовые планы счетов и субсчетов бухгалтерского учёта используются на всех предприятиях. С помощью этих планов бухгалтера делают проводки, учитывают основные и оборотные средства организации. На основании бухучета уплачиваются налоги в бюджет. Типовой план счетов бухучета, бухгалтерский учёт.

Большинство операций с НДС осуществляются в связи с приобретением у поставщика (подрядчика) товаров (работ, услуг), в стоимость которых включен НДС.

Если организация является плательщиком единого налога на вмененный доход (ЕНВД) по некоторым видам деятельности, то для отражения расчетов по ЕНВД открывается субсчет 68.11.

Отражение дебета и кредита по счету 68

Дебет счета 68 показывает суммы налогов, которые были перечислены в бюджет фактически. Сюда же включаются суммы по НДС, которые списываются со счета 19.

Кредит отображает начисленные суммы, которые должны быть перечислены в бюджет. Все данные должны строго совпадать с результатами отчетов, предоставленных в налоговую.

Кредит по счету означает все суммы, вносимые в бюджет на основании отчетов, деклараций и иных расчетов. К ним относятся:

- прибыли и убытки Д99;

- проведенные расчеты с учредителями — Д75;

- продажи — Д90;

- расчеты с персоналом по оплате труда — Д70.

Дебет по 68 счету включает в себя:

- все суммы со счета налога на добавленную стоимость по НДС;

- средства, фактически внесенные в бюджет с расчетного счета.

Для учета на все суммы делаются проводки: Д68 К51 и Д68 К19.

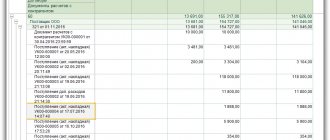

Отображения кредита и дебита

Ведомость оборотно-сальдовая по счету 68 применяется для расчета по итогам периодов. Для формирования сумм налогов на прибыль в бюджет используют субсчет 68.04.01. При этом важно учитывать, что налог на прибыль рассчитывается с нарастающим итогом. При его формировании учитываются все авансовые платежи за отчетные периоды. Сюда входит:

В соответствии с выбранным налоговым режимом организация может самостоятельно открыть нужные субсчета по видам необходимых сборов.

Проводки счета 68 классифицируются на две группы:

По дебету выделяются следующие виды:

- Д68 К50 — суммы сборов, которые были взяты наличными средствами в кассе организации;

- Д68 К51 — размер средств, перечисленных в бюджет с расчетных счетов компании;

- Д68 К19 — налог на добавленную стоимость, который выделяется по приобретенным товарам, ценностям, материалам, направленный к возмещению из бюджетных средств.

Типовые проводки

По кредиту выделяют:

- Д70 К68.1 — отражение размера НДФЛ, который удерживают из заработной платы сотрудников предприятия. Эта сумма должна быть уплачена в бюджет;

- Д90.3 К68.2 — размер денежных средств, который отражает сумму НДС с проданной продукции или выполненных услуг;

- Д99 К68.12 — отражает информацию по уплате УСН;

- Д99 К68.11 — формирует все начисления по ЕНВД;

- Д26 К68.8 — бухгалтерский инструмент для формирования сумм для уплаты в бюджет на имущество;

- Д90 К68.3 — отображение акциз, полученных компанией с продажи подакцизных продуктов;

- Д99 К68.4 — размер налога на прибыль, который перечисляется в ФНС;

Обратите внимание! Для отражения размера транспортных сборов, подлежащих перечислению в бюджет, используется К68.7 Д20,26.