Должен ли частный предприниматель платить налог на имущество? Многие «по старой памяти» думают, что ИП в большинстве случаев освобождён от этого налога, если он использует недвижимость в бизнесе. Сегодня это уже не актуально. Коммерсанту необходимо понимать, в каких случаях можно воспользоваться законной льготой, а когда нужно готовиться к дополнительным взносам в бюджет.

- 2 Налог на недвижимость ИП в качестве физлица

2.1 Налог при инвентаризационном способе оценки - 2.2 Расчёт налога на имущество ФЛ по кадастровой оценке

2.2.1 Таблица: ставки по налогу на имущество ФЛ при кадастровой оценке

- 5.1 Видео: ФНС информирует по имущественным налогам

Кому из ИП можно не платить налог на имущество

Индивидуальные предприниматели расцениваются как физические лица и по такой же схеме они уплачивают налог на имущество. Начиная с 2019 года, ИП вносят платежи только за недвижимость, которая:

- уже относится к жилому фонду – квартиры, дома, дачи, если у строения есть связь с землей;

- нежилые объекты – гаражи, парковочные места;

- любые другие жилые и нежилые готовые строения или те, которые только отстраиваются, но уже зарегистрированы в собственность.

При этом предприниматели на вмененном доходе, патенте или сельхозналоге, не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Те ИП, которые работают на основной системе налогообложения, обязаны платить налог на недвижимость. Также налог платят и предприниматели на упрощенке, если у них есть магазин, торговая площадь или офис, а также помещение для оказания услуг, которое включено в перечень кадастровой недвижимости.

В РФ у предпринимателя 5 вариантов налогообложения при открытии ИП:

- общая система налогообложения – ОСН;

- патентная – ПСН;

- упрощенная – УСН;

- единый налог на вменённый налог – ЕНВД;

- единый сельскохозяйственный налог – ЕСХН.

Если ИП не подавал заявление в налоговую службу на изменение налогового режима, то по законодательству РФ он будет работать по ОСН.

Чтобы уяснить платить или нет ИП налог на имущество, можно руководствоваться таким правилом:

- За недвижимость для работы по патенту, вменёнке или сельхозналогу платить не надо. По упрощёнке надо проверить, относится ли недвижимость к оцененной по кадастровой стоимости или нет. Если нет, то налог ИП не платит, если да – то платит.

- Предприниматели, которые работают по основной системе налогообложения, платят в бюджет налог на недвижимость в обязательном порядке. При этом не важно, включено имущество в кадастровый перечень или нет.

Поэтому налоговый режим и включение в кадастр — определяющие параметры.

Выводы (+ видео)

В данной статье мы рассмотрели вопрос о том, как оплачивается имущественный налог представителями индивидуального предпринимательства. Порядок составления расчета величины выплат зависит от системы налогообложения, которую использует конкретный субъект. Согласно действующим правилам, плательщики, использующие общую систему, должны оплачивать имущественный налог в обязательном порядке. Представители специальных режимов перечисляют деньги только в том случае, когда конкретный актив относится к категории коммерческих объектов. Следует учитывать, что для каждого региона установлены собственные нормы, касающиеся порядка осуществления расчетов.

Как доказать, что имущество используется в деятельности ИП

Предпринимателю не надо доказывать, что имущество задействовано в предпринимательской деятельности. Налоговая служба сама установит этот факт в ходе выездных проверок. Для освобождения от уплаты налога в этом случае потребуется:

- подать заявление в свободной форме;

- описать объекты недвижимости, которые задействованы в предпринимательской деятельности;

- указать используемый вариант режима налогообложения.

Предпринимателям, которым положена льгота, не нужно прилагать подтверждающие документы. Такой порядок предусмотрен начиная с 2018 года.

Нормативное регулирование налогообложения

НК РФ ч.2 регулирует налогообложение имущества организации

ГК РФ ч. 1 ст. 130 определяет объекты видов имущества

Постановление Правительства РФ от 01.01.2002 N 1 определяет амортизационные группы имущества

Приказ ФНС России от 31.03.2017 N ММВ-7-21/[email protected] определяет форму декларации и порядок ее заполнения

Устанавливая налог, органы субъектов РФ определяют налоговую ставку в пределах, установленных НК РФ, порядок и сроки уплаты, определяют особенности определения налоговой базы отдельных объектов имущества, могут предусматривать налоговые льготы и основания для их использования налогоплательщиками.

Эксперт службы Правового консалтинга ГАРАНТ аудитор, член РСА К. Завьялов

От чего зависит сумма налога

Регионы самостоятельно устанавливают ставку по налогу на имущество, так как платеж относится к местным. На размер налога влияет цена недвижимости, чем она выше, тем больше сумма оплаты. Самая высокая ставка по России составляет 2%. На сайте налоговой можно узнать, какой процент установлен для определенного объекта. Понадобится ввести тип налога, регион и год, за какой планируется оплата налога за недвижимость.

С начала 2021 года подсчет налога на имущество происходит по кадастровой стоимости. Эту цену определяет не сам владелец или рынок, а государственный орган. Но стоимость не сильно отличается от рыночной. Пересчет кадастровой оценки недвижимости проходит каждые 5 лет. Полученные данные публикуют на сайте Росреестра.

До конца 2021 года в некоторых областях и регионах налог основывали не на кадастровой, а на инвентаризационной стоимости, ее высчитывали по степени износа объекта. Теперь такого нет, и все налоги на недвижимость в РФ подсчитывают единым способом – по цене, которая указана в кадастре.

Ставка по налогу для ИП или же физических лиц будет зависеть от вида объекта, кадастровой стоимости и расположения. Например, для Ярославской области за 2021 год:

| Вид объекта, кадастровая стоимость и месторасположение | Процентная ставка |

| Жилье ценой до 2 млн рублей | 0,10 |

| Жилье от 2 млн до 5 млн рублей | 0,15 |

| Недостроенный жилой дом | 0,15 |

| Жилые дома ценой больше 5 млн рублей | 0,20 |

| Хозпостройки нежилые до 50 кв. м. | 0,15 |

| Жилые комплексы, гаражи, машино-места | 0,15 |

| Объекты, кадастровая стоимость которых превышает 300 млн рублей | 2,00 |

| Прочие объекты | 0,50 |

Подсчитывать, сколько надо заплатить в бюджет, не надо никому. Налоговая присылает письмо, где указан и срок и сумма. ФНС рассылает уведомления один раз в году, оплату также надо проводить одним платежом до 1 декабря следующего года. То есть, при получении письма 1 января 2021 года на оплату налога за 2021 год, его надо внести не позже 01.12.2020 года. Отчитываться отдельной декларацией или писать отчет не надо.

Как заполнить декларацию быстро и правильно

При составлении декларации по рассматриваемому налогу рекомендуется придерживаться стандартных правил, а именно:

- не допускать помарок, исправлений, подчисток;

- писать буквы и цифры разборчиво;

- расчёты вести в полных рублях, копейки не указывать;

- соблюдать правила округления;

- прочёркивать пустые поля;

- использовать актуальную форму;

- не корректировать шаблон;

Декларация по рассматриваемому налогу содержит 3 раздела. Первый – титульный лист – заполняют все организации и предприниматели. Здесь указываются данные налогоплательщика и период, за который сдаётся расчёт.

В разделе 1 отражаются сумма налога, которая должна быть перечислена в бюджет, и его КБК. Во 2 разделе показан порядок расчёта налоговой базы. Здесь необходимо:

- проставить остаточную стоимость имущества за каждый месяц, входящий в отчётный период;

- указать среднемесячную стоимость льготируемого имущества;

- рассчитать среднегодовую стоимость имущества;

- указать ставку, по которой рассчитывается налог, и его сумму.

В 3 разделе ведётся расчёт налога в отношении недвижимости, учитываемой по кадастровой стоимости. Обратите внимание, что для каждого объекта предназначен отдельный лист.

Как подсчитывают налог на имущество для ИП

Если уведомление от ФНС не пришло до октября текущего года, а ИП знает, что должен платить налог на имущество, то лучше запросить повторное уведомление самостоятельно. Или хотя бы проверить начислен налог на недвижимость или нет.

В том случае, если кажется, что в уведомлении налогового органа в сумме платежа допущена ошибка, то ее можно перепроверить на сайте ФНС. Для более четкого понимания как происходит расчет налога, рассмотрим пример:

ИП Ильков, владеет складом в г. Москва, в здании под кадастровым номером 77:09:0001015:1064. При указании в форме объекта недвижимости выберем вид – иное здание, сооружение, строение. После этого укажем, что объект не входит в перечень торгово-офисной недвижимости.

Посчитанная кадастровая стоимость недвижимости 78829968,44 рублей по данным Росреестра. Площадь объекта 2029,6 кв. м. При владении складом в размере 1/202 от общей площади больше 12 месяцев, нулевом налоговом вычете, без льготы и ставке налога в 2% сумма налога составит 7805 рублей.

Таким образом можно проверить любой объект в Российской Федерации. Для поиска кадастрового номера воспользуйтесь публичной картой, где будет достаточно адреса.

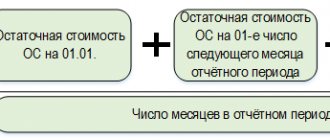

Расчет авансовых взносов и годовой величины налога

Выше мы уже отмечали тот факт, что субъектам частного предпринимательства не нужно самостоятельно составлять подобные расчеты. Представители налоговой инспекции самостоятельно производят калькуляцию, после чего направляют соответствующие уведомления бизнесменам. Такие уведомления отправляются на электронный адрес либо аккаунт, зарегистрированный на сайте «Госуслуги».

Однако предприниматель может составить все необходимые расчеты, результаты которых будут использоваться в личных целях. Размер ежегодных выплат определяется при помощи умножения налоговой ставки на величину налогооблагаемой базы. Для того чтобы рассчитать размер авансовых платежей, необходимо умножить полученный результат на 0,25. Денежные средства, перечисленные в качестве авансового платежа, вычитаются из итоговой суммы.

Каким предпринимателям положена льгота

Сумма налога на имущество для ИП зависит от льгот, которые положены собственнику. Их предоставляют пенсионерам, инвалидам, дачникам с участком до определенного размера. Каждый регион сам дополняет федеральный список льготников, поэтому он может быть в разы длиннее. Например, в него могут быть включены неполные или многодетные семьи. Но, в общем государственный перечень категорий граждан кому положены льготы на уплату налога за недвижимость выглядит так:

| Не платят вообще | Платят 50% |

| Герои СССР | Собственники дач размером до 50 кв. м. |

| Герои РФ | |

| Обладатели орденов Славы трех степеней | |

| Участники и ветераны ВОВ | |

| Семьи погибших военных | |

| Военнослужащие-пенсионеры | |

| Инвалиды с детства и инвалиды-детства | |

| Ликвидаторы ЧАЭС | |

| Воины афганцы | |

| Пенсионеры по возрасту | |

| Владельцы недвижимости, которую используют под творческие студии, библиотеки, музеи |

Если ИП попадает под одну из льготных категорий, то он может представить документы в ФСН, если ему была ошибочно насчитана сумма.

Основанием для пересчета суммы налога на имущества могут быть:

- ошибочные данные о собственнике;

- выставленная сумма налога, где не учтены льготы.

При обосновании предпринимателем допущенной ошибки налоговая инспекция:

- обнулит сумму и пени, которые содержали ошибку;

- сформирует новое уведомление и поместит его в личный кабинет налогоплательщика.

Если ИП не пользуется личным кабинетом налогоплательщика как физическое лицо, то ему придет новое уведомление на почтовый адрес. По законодательству ФНС может выставлять счет к уплате налога на имущество налогоплательщикам физлицам, если по каким-либо причинам плательщик не был к нему привлечен ранее, в течение 3-х лет. Кроме того налог за этот же налоговый период может быть пересчитан как в сторону уменьшения, так и в сторону увеличения по НК РФ.

Расчёт налоговых платежей на УСН Доходы минус расходы

У тех упрощенцев, которые выбрали этот объект налогообложения, порядок уменьшения налога другой. Уплаченные за себя страховые взносы не уменьшают рассчитанный налог, а просто учитываются вместе с другими расходами ИП.

Для примера возьмём предпринимателя, открывшего небольшую торговую точку. Расходы у него уже существенные: закупка товара, аренда помещения, транспортные расходы и др. Налоговая ставка стандартная – 15%.

В таблице пропишем доходы и расходы ИП по кварталам. Взносы, уплаченные за себя поквартально, будем указывать отдельно.

Период

| Доходы | Расходы, без взносов | Уплаченные взносы | |

| 1 кв. | 320 000 | 243 000 | 6 500 |

| 2 кв. | 382 000 | 196 000 | 10 000 |

| 3 кв. | 158 000 | 84 000 | 3 000 |

| 4 кв. | 570 000 | 310 000 | 12 885 |

| Всего | 1 430 000 | 833 000 | 32 385 |

Считаем авансовые платежи к уплате:

- за первый квартал – (320 000 – 243 000 – 6 500) * 15% = 10 575 рублей

- за второй квартал – (382 000 – 196 000 – 10 000) * 15% = 26 400 рублей

- за третий квартал – (158 000 – 84 000 – 3 000) * 15% = 10 650 рублей

Рассчитанные налоги для ИП в 2021 году из нашего примера составят (1 430 000 – 833 000 – 32 385) * 15% = 84 692 рубля, но из этой суммы уже уплачено авансом 47 625 рублей. Доплатить надо ещё 37 067 рублей.

А вот расчёт дополнительного страхового взноса, который будет уплачен уже в следующем году, ведётся от всех доходов без учёта расходов, т.е. (1 430 000 – 300 000) * 1% = 11 300 рублей. Несправедливость такого подхода уже отметил Верховный суд, однако необходимые изменения в НК РФ до сих пор не внесены.

Какие ИП обязаны платить налог на имущество

Предприниматель обязан платить налог при выполнении двух условий:

- Он собственник имущества. Если объект используется по договору аренды, то арендатор платить налог на недвижимость не должен.

- Недвижимость расположена на территории РФ. Если объект расположен в другой стране и ИП им владеет на законных основаниях того государства, то платить налог в бюджет РФ он не обязан.

При этом ИП платит налог, если он работает по ОСНО независимо от использования имущества – в личных или предпринимательских целях. Если объекты переданы в аренду, за них также должен платить налог предприниматель-собственник, если он работает на ОСНО, а не арендатор. И даже если предприниматель отдаст собственность в безвозмездное пользование, он все равно будет платить налог на недвижимость.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Какие объекты недвижимости подпадают под налоговый вычет

Частные предприниматели, как и другие граждане, могут получить налоговый вычет на следующие виды расходов:

- Стандартные. Они полагаются нуждающимся гражданам по заявлению или сдаче декларации.

- Социальные. Даются на обучение или медицинские услуги. Иногда это компенсация страховых и пенсионных выплат.

- Инвестиционные. В виде финансовой выплаты на счет при реализации ценных бумаг, находившихся в собственности ИП более трех лет. В этом случае действую ограничения по сумме.

- Профессиональные. Связанные с получением дохода предпринимателя или физического лица в сумме подтвержденных документально расходов.

- Если подтвердить расходы невозможно, можно реализовать свое право на вычет в размере 20% от всей суммы доходов от коммерческой деятельности. Это могут сделать только лица, официально зарегистрированные в качестве ИП.

- Имущественные. Их можно получить при продаже объектов недвижимости, земли и другого имущества.

Физические лица могут использовать профессиональный вычет, если имущественная компенсация по сумме меньше и есть возможность подтвердить расходы.

Налоговая: оформление документов

Сложности с оформлением налогового вычета могут возникнуть в следующих ситуациях: При отсутствии подтверждающих расходы документов; Оплате, проведенной другим лицом. Использование услуг организаций, не имеющих лицензии.

В этих случаях возможность получения вычетов минимальная.

Комментарии: 0

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга