Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

См. также «В счет-фактуру закралась ошибка: исправленный или корректировочный документ составлять?».

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

Исправление ошибок

Если в счете-фактуре (корректировочном счете-фактуре) допущена техническая ошибка, в первоначальный документ необходимо внести исправления. То есть выставить исправленный счет-фактуру. Корректировочные счета-фактуры в таких случаях не составляйте. Даже если ошибка допущена при указании цены (тарифа), налоговой ставки или стоимости товаров (работ, услуг). Об этом сказано в письмах Минфина России от 8 августа 2012 г. № 03-07-15/102 и ФНС России от 12 марта 2012 г. № ЕД-4-3/4143.

Исправления в счета-фактуры, составленные по старым формам, вносятся по правилам, утвержденным постановлением Правительства РФ от 2 декабря 2000 г. № 914. Это следует из положений пункта 2 постановления Правительства РФ от 26 декабря 2011 г. № 1137 и письма Минфина России от 31 января 2012 г. № 03-07-15/11.

При исправлении счетов-фактур (в т. ч. корректировочных), составленных по формам, утвержденным постановлением Правительства РФ от 26 декабря 2011 г. № 1137, продавец (исполнитель) должен составить новые (исправленные) счета-фактуры (корректировочные счета-фактуры). При этом в исправленном счете-фактуре нельзя изменять данные строки 1 первичного счета-фактуры. Вместо этого в строке 1а нужно указать порядковый номер и дату исправления первичного счета-фактуры. Об этом сказано в пункте 7 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

При исправлении корректировочного счета-фактуры в новом экземпляре корректировочного счета-фактуры не допускается изменение показателей в строках 1 и 1б первичного корректировочного счета-фактуры. В этом случае заполняется строка 1а, в которой указываются порядковый номер и дата исправления.

Остальные реквизиты исправленного счета-фактуры (в т. ч. первоначально не заполненные или уточненные), включая изменение инициалов уполномоченного лица, подписавшего счет-фактуру, указываются в общем порядке.

Такой порядок предусмотрен пунктом 6 приложения 2 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

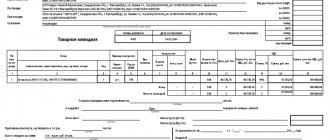

Пример внесения изменений в первичный и корректировочный счета-фактуры

ООО «Торговая » (продавец) и ЗАО «Альфа» (покупатель) заключили договор купли-продажи от 16 февраля 2021 г. № 18. Согласно этому договору «Гермес» поставляет «Альфе» следующие товары:

1. Сухое молоко – 10 000 пакетов. Отпускная цена одного пакета (без НДС) составляет 30 руб./пакет. Общая стоимость партии (без НДС) – 300 000 руб. (10 000 пакетов × 30 руб./пакет).

Сухое молоко облагается НДС по ставке 10 процентов (перечень, утвержденный постановлением Правительства РФ от 31 декабря 2004 г. № 908). Поэтому сумма НДС, которую «Гермес» предъявил «Альфе», составила 30 000 руб. (10 000 пакетов × 30 руб./пакет × 10%).

Таким образом, общая стоимость партии сухого молока (с учетом НДС) равна 330 000 руб. (300 000 руб. + 30 000 руб.).

2. Газированную воду – 10 000 бутылок. Отпускная цена одной бутылки (без НДС) – 15 руб./бутылку. Общая стоимость партии (без НДС) – 150 000 руб. (10 000 бутылок × 15 руб./бутылку).

Газированная вода облагается НДС по ставке 18 процентов (п. 3 ст. 164 НК РФ). Поэтому сумма НДС, которую «Гермес» предъявил «Альфе», составила 27 000 руб. (10 000 бутылок × 15 руб./бутылку × 18%).

Таким образом, общая стоимость партии газированной воды (с учетом НДС) равна 177 000 руб. (150 000 руб. + 27 000 руб.).

Товары были отгружены 17 февраля 2021 года. На отгруженные товары «Гермес» выставил «Альфе» счет-фактуру и зарегистрировал его в книге продаж.

При приемке товара выяснилось, что вместо 10 000 бутылок газированной воды «Гермес» отгрузил 11 000 бутылок. 20 февраля стороны заключили дополнительное соглашение к договору, в котором зафиксировали изменение объема поставки.

26 февраля «Гермес» оформил корректировочный счет-фактуру.

После оформления корректировочного счета-фактуры бухгалтер «Гермеса» обнаружил, что в счетах-фактурах (как в первичном, так и в корректировочном) неправильно указан адрес «Альфы» (вместо «ул. Михалковская, д. 20» указано «ул. Михалковская, д. 21»).

27 февраля «Гермес» оформил исправленные экземпляры счетов-фактур (как первичного, так и корректировочного).

Если до внесения изменений в первичный счет-фактуру к нему был составлен корректировочный счет-фактура, то в исправленном счете-фактуре показатели приводятся без учета изменений, отраженных в корректировочном счете-фактуре (п. 7 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Вносить изменения в ранее выставленные счета-фактуры (в т. ч. в корректировочные счета-фактуры) вправе только продавцы (исполнители). Это следует из положений пункта 7 приложения 1, пункта 6 приложения 2 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Счет-фактура (корректировочный счет-фактура) с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации или уполномоченными на то доверенными лицами (п. 6 ст. 169 НК РФ). Подробнее об этом см. Кто вправе подписывать счет-фактуру.

Ситуация: как поступить организации-продавцу, если на одну и ту же операцию она ошибочно выставила два счета-фактуры. Это обнаружилось после подачи декларации по НДС?

Придется скорректировать налоговую базу по НДС, пересчитать налог, а также известить об ошибке покупателя.

Из-за того, что счет-фактуру выставили повторно по одной и тоже операции, будут завышены и налоговая база по НДС у продавца, и налоговый вычет у покупателя. Поэтому, обнаружив такую ошибку, нужно выполнить следующие действия.

1. Аннулируйте повторно выставленный счет-фактуру в книге продаж.

Ведь именно на основании книги продаж определяют сумму НДС к уплате (п. 1 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Для этого заполните дополнительный лист к книге продаж за период, в котором была допущена ошибка, и отразите в нем сумму отгрузки и налога по ошибочно выставленному счету-фактуре со знаком минус (п. 11 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

2. Скорректируйте налоговую базу по НДС за тот период, в котором была допущена ошибка.

Раз повторно выставленный счет-фактура был включен в общую сумму реализации за налоговый период, то с этой суммы был излишне начислен налог. А значит, у организации образовалась переплата. Поэтому нужно скорректировать налоговую базу и пересчитать налог. И несмотря на то что такая ошибка привела к переплате по НДС, в данной ситуации надо подать в налоговую инспекцию уточненную декларацию. Скорректировать налоговую базу в текущем периоде нельзя. Это объясняется тем, что общие правила, предусмотренные для исправления ошибок в соответствии с пунктом 1 статьи 81 и пунктом 1 статьи 54 Налогового кодекса РФ, в отношении НДС не применяются.

Уточненную декларацию сформируйте на основании исправленной книги продаж с учетом заполненного дополнительного листа (п. 5 раздела IV приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Образовавшуюся переплату по налогу можно зачесть или вернуть.

3. Известите об обнаруженной ошибке покупателя.

Понятно, что ошибочно выставленный счет-фактура покупатель зарегистрировал в книге покупок. А на основании данных такой книги он формирует сумму налога, принимаемого к вычету (п. 1 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Отразив же там лишний счет-фактуру, покупатель попросту завысил сумму вычета. Вследствие этого возникает недоимка, из-за чего организации могут начислить пени и штрафы. Поэтому, как только обнаружили, что выставили счет-фактуру повторно по ошибке, обязательно сообщите об этом покупателю – направьте ему соответствующее уведомление. На основании такого документа он сможет внести изменения в книгу покупок и также подать уточненную декларацию.

Ситуация: как исправить счет-фактуру, выставленный филиалом. В счете-фактуре ошибочно указан НДС по услугам, освобожденным от налогообложения. На момент обнаружения ошибки филиал был ликвидирован?

Новый счет-фактуру с необходимыми исправлениями должно выставить головное отделение организации.

Согласно пункту 3 статьи 169 Налогового кодекса РФ составлять счета-фактуры должны плательщики НДС, то есть организации. Филиал не является плательщиком НДС, поэтому он составляет счета-фактуры от имени организации, но с указанием своего КПП. Об этом сказано в письмах Минфина России от 13 апреля 2012 г. № 03-07-09/35 и от 26 января 2012 г. № 03-07-09/03.

Если счет-фактура был составлен с ошибками, а филиал, выставивший счет-фактуру, был ликвидирован, организация как плательщик НДС должна выставить покупателю исправленный счет-фактуру. Выставление счета-фактуры с выделенной суммой НДС в рассматриваемой ситуации является ошибкой и не относится к случаям, когда нужно выставлять корректировочный счет-фактуру.

В пункте 7 Правил заполнения счета-фактуры, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137, сказано, что для исправления счета-фактуры нужно составить новый счет-фактуру с правильными показателями. В строке 1а укажите порядковый номер и дату внесения изменений. Поскольку исправленный счет-фактуру выставляет не филиал, а головное отделение организации, в строке 2б укажите КПП головного отделения. В графах 7–8 поставьте о (п. 5 ст. 168 НК РФ, подп. «ж» и «з» п. 2 Правил, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137).

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Какие ошибки встречаются при составлении?

Несмотря на четко прописанную процедуру ведения, ошибки при составлении счет-фактур – дело не редкое. Некоторые из них не препятствуют получению вычета по налогу, к другим стоит отнестись со всей серьезностью.

Разберемся, какие из неточностей являются серьезными, а какие – вполне допустимы.

- Ошибка в наименовании покупателя и цена в счет-фактуре. Неверно указанная стоимость товаров и услуг, ошибки по сумме НДС и наименованиям товаров (не говоря уже об арифметических ошибках) станут основанием налоговиков для отказа в вычете (письма Министерства финансов РФ от 30.05.2013 №03-07-09/19826, от 18.09.2014 №03-07-09/46708 и от 14.08.2015 №03-03-06/1/47252).

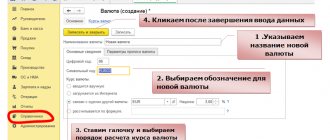

- Неправильная валюта. Если 7 строка “Валюта: наименование, код” будет содержать неверные сведения, то идентификация стоимости товаров (работ, услуг) и суммы НДС будет затруднена, а такие счет-фактуры требуется исправлять (письмо от 11.03.2012 №03-07-08/68).

- Использование факсимиле. При оформлении счет-фактуры нужно забыть о факсимиле, потому что такие документы не являются основанием для вычета НДС (письма от 17.09.2009 №03-07-09/48 и №03-07-09/31, от 01.06.2010 №03-07-09/33).

Некоторые неточности в книге счет-фактур не должны мешать возврату НДС и нарушать ваше спокойное общение с налоговым инспектором.

- Нумерация. Как исправить счет-фактуру на аванс? Завершенные и авансовые счет-фактуры нумеруют в хронологическом порядке (письма Министерства финансов России от 10.08.2012 №03-07-11/284 и от 16.10.2012 №03-07-11/427). При использовании ежедневной нумерации счетов вычет должен быть принят в обычном порядке (письмо от 11.10.2013 №03-07-09/42466).

Важно! Неуказание отдельных сведений в счет-фактуре не предусматривает никаких дополнительных символов. Проставление прочерков законодательство отдельно не регламентирует (Письмо УМНС РФ по г. Москве от 09.01.2004 №24-11/1046). - Ошибка в адресе. При заполнении строки 2а следует полностью указывать все сведения об адресе плательщика налога (письмо от 17.02.2015 №16-15/013654). Ни сокращения, ни знаки препинания (письмо Минфина РФ от 09.11.2011 №03-07-09/41), ни даже ошибки при указании адресов не являются основанием для отказа в принятии налога на прибыль и других налогов (письма от 07.06.2010 №03-07-09/36, от 08.08.2014 №03-07-09/39449 и от 02.04.2015 №03-07-09/18318).

- КПП. Отсутствие кода причины постановки, которые указываются в строках 2б и 6б вашей счет-фактуры, не влияет на решение о вычете по НДС (письмо от 26.08.2015 №03-07-09/49050).

Тем более, что крупным налогоплательщикам присваивают сразу два КПП – по фактическому и юридическому адресам. В этом случае при заполнении счет-фактур необходимо указывать КПП из уведомления о постановке на учет в качестве крупнейшего налогоплательщика (письма от 20.08.2015 №03-07-09/49236 и ФНС РФ от 07.09.2015 №ГД-4-3/15640).

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье .

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

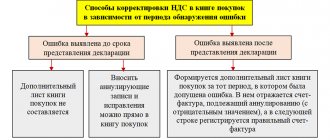

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 N 1137

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Требования налогового законодательства

На основании статьи 81 Налогового кодекса России, подавать уточненную декларацию организация обязана лишь в том случае, если выявленные после сдачи отчетности ошибки и неотраженные данные приводят к занижению суммы налога.

Если в первичной декларации содержатся недостоверные или неполные сведения, которые не приводят к занижению суммы налога, то подавать «уточненку» налогоплательщик не обязан, хотя право на это он имеет.

Что грозит компании или предпринимателю, которые подали уточненную декларацию? Сам по себе факт ее представления санкций не влечет — тут все зависит от того, вызвали ли недостоверные первичные данные занижение налога. Если это так, то недоимку и пени следует оплатить еще до подачи «уточненки». В этом случае согласно пункту 4 статьи 81 НК РФ налогоплательщик от ответственности за неполную уплату налога будет освобожден.

Если недоимка не будет оплачена до момента, когда о ней узнает налоговая служба, на организацию может быть наложен штраф в соответствии со статьей 122 НК РФ.

Хотя законодательство не требует прилагать к уточненной декларации какие-либо поясняющие документы, все же будет нелишним составить сопроводительно письмо. Тем более при проведении камеральной проверки инспекторы все равно затребуют пояснений. В письме следует указать, в декларацию по какому налогу и за какой период вносятся изменения, каковы ошибочные (неполные или непредставленные) сведения, в каких разделах и строках декларации они находятся, а также привести первичные и уточненные показатели. Если ошибки повлияли на налоговую базу, следует привести новый расчет и сумму налога. В случае оплаты недоимки и пени стоит указать реквизиты платежки, а вместе с декларацией и сопроводительным письмом отправить в налоговую инспекцию ее скан-копию.