Финансовый результат несёт в себе всю необходимую информацию по деятельности организации и классифицируется по определённым категориям доходов и расходов, предоставленных за отчётный год.

В зависимости от эффективности всей компании, объектом проверки финансового результата является бухгалтерские статьи доходов или расходов, которые являются финансовым итогом, определяемым за каждый отчётный промежуток времени на основании бухгалтерского учёта.

Финансовым результатом считается степень эффективности компании в области производственно-хозяйственного направления, прирост или уменьшение величины доходов (убытков) за определённый отрезок времени. Конечный финансовый результат рассчитывается в соответствии с величиной реализуемых товаров или услуг, объёмом основных средств корпорации, а также внереализационными доходами.

Внимание! Доходы либо расходы в деятельности организации это ничто иное как разница между величиной дохода от продаж товаров или услуг по рыночной цене и расходами на производство, и продажу!

Финансовые результаты организации предоставляются в нескольких видах – прибыль и расходы. И если доходы предприятия превышают затраты на производство, то вся деятельность организации считается эффективной. При возникновении уровня затрат, превышающего величину дохода предприятия, работа трактуется как убыточная.

Прибыль является итоговым положительным финансовым результатом работоспособности организации, а убыток – отрицательным.

Прибыль любой организации формируется благодаря следующим источникам:

- От продажи товаров или оказания услуг, что является операционной деятельностью компании. Она показывает итоговый результат от основной сферы деятельности организации на рынке и его профиля;

- От продажи имущества – характеризуется продажей материальных и нематериальных активов, ценных бумаг и так далее;

- От внереализационных операций. Сюда входят проценты по купленным акциям, доходы от использования долговых обязательств и прочее.

Различают следующие виды прибыли:

- Валовая прибыль (главный тип прибыли среди остальных) — это доход от продажи товаров, услуг или работ с вычетом себестоимости реализованного объекта;

- Прибыль от продаж. Чтобы определить, что такое прибыль от продаж необходимо вычесть расходы (как управленческого, так и коммерческого характера) от валовой прибыли;

- Балансовая прибыль – доходы от продаж за исключением сальдо остальных статей доходов и расходов;

- Прибыль от налогообложения;

- Чистая прибыль отчётного периода.

К основным функциям прибыли относятся:

- Оценочная – суть которой состоит в том, что с помощью относительных и абсолютных параметров доходности можно узнать действительную эффективность работы организации, качество и общую активность. Кроме того, по статье доходов можно узнать такие аспекты, как качество ресурсов предприятия (трудовых, материальных и производственных) и производительность труда;

- Стимулирующая, которая показывает степень удовлетворённости работников организации своей работой, принимаются ли во внимание их социальные потребности, а также порядок выплат дивидендов.

Финансовый результат от реализации продукции

Финансовым результатом от реализации продукции является доход.

Доходы предприятий формируются из выручки от реализации продукции, товаров, выполнения работ и оказания услуг.

Выручка от реализации является основным доходом предприятия, главным источником его денежных поступлений, отражает результаты производственно-хозяйственной деятельности предприятия за определенный период времени (год, квартал, месяц).

Выручка от реализации продукции составляет 90% всех доходов в производстве. Она является основным источником возмещения затрат на производство и сбыт продукции и используется предприятием для:

- — оплаты счетов поставщиков за материальные ценности;

- — выплаты заработной платы рабочим и служащим;

- — создания амортизации фонда;

- — создания фондов экономического стимулирования;

- — взноса платежей в бюджет (налога с оборота, плата за производственные фонды, фиксированных платежей, свободного остатка прибыли);

- — уплаты процентов за кредит;

- — погашение банковского кредита и т.д.

В условиях рыночной экономики получение прибыли является непосредственной целью производства. Прибыль создает определенные гарантии для дальнейшего существования предприятия, поскольку только ее накопление в виде различных резервных фондов помогает преодолевать последствия риска, связанного с реализацией товаров на рынке.

На рынке предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при этом денежную выручку, что не означает еще получения прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции.

Если выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприятие всегда ставит своей целью прибыль, но не всегда ее извлекает. Если выручка равна себестоимости, то удается лишь возместить затраты на производство и реализацию продукции. При затратах, превышающих выручку, предприятие превышает установленный объем затрат и получает убытки — отрицательный финансовый результат, что ставит предприятие в достаточно сложное финансовое положение, не исключающее и банкротство.

Для предприятия прибыль является показателем, создающим стимул для инвестирования в те сферы, где можно добиться наибольшего прироста стоимости. Прибыль как категория рыночных отношений выполняет следующие функции:

- — характеризует экономический эффект, полученный в результате деятельности предприятия;

- — является основным элементом финансовых ресурсов предприятия;

- — является источником формирования бюджетов разных уровней.

Определенную роль играют и убытки. Они высвечивают ошибки и просчеты предприятия в направлениях использования финансовых средств, организации производства и сбыта продукции.

От того, насколько достоверно будет запланирована выручка, будет зависеть успешная финансово-хозяйственная деятельность предприятия. Расчет плановой выручки должен быть экономически обоснованным, что позволит осуществлять своевременное и полное финансирование инвестиций, прироста собственных оборотных средств, соответствующих выплат рабочим и служащим, а также своевременные расчеты с бюджетом, банками и поставщиками.

Изменения в объеме выручки от реализации оказывают большое влияние на финансовые результаты деятельности и на финансовую устойчивость предприятия, поэтому финансовый отдел предприятия организует ежедневный оперативный контроль за отгрузкой и реализацией продукции.

Следовательно, правильное планирование выручки на предприятии имеет ключевое значение.

Что такое чистая прибыль?

Коммерция неразрывно связана с понятием чистой прибыли. Чтобы получить её, люди основывают новые предприятия, открывают производства, постоянно ищут действенные способы увеличения доходов фирмы, причем в максимизации чистой прибыли заинтересованы не только владельцы и управляющие компаний.

Чистая прибыль является одним из главных итоговых показателей деятельности любого хозяйствующего субъекта. Этот показатель включает в себя всю балансовую прибыль компании, из которой вычтены суммы расходов (на зарплату персоналу, управленческих, производственных и других), налогов, сборов и прочих отчислений в бюджет.

Чистая прибыль в полном объеме принадлежит предприятию, ею можно распоряжаться, обновляя из неё фонды компании, выплачивая акционерам проценты, расширяя оборотный капитал. То есть эти деньги можно тратить на расширение бизнеса, покрытие текущих потребностей, внедрение инноваций, обновление оборудования и т. п.

Любое предприятие регулярно сталкивается с необходимостью рассчитать сумму чистой прибыли, однако критерии для оценки эффективности управления бизнесом отличаются в различных компаниях. Среди них основными являются:

- оборот капитала;

- экономическая эффективность;

- увеличение активов.

Рассчитав чистую прибыль компании, мы можем с точностью установить, сколько денег осталось в собственности у хозяйствующего субъекта.

Расчет величины чистой прибыли необходим и некоммерческим организациям (казенным, бюджетным и т. п.), поскольку понятие эффективности работы применимо и к ним.

Прямое указание законодательства, регулирующего работу Обществ с ограниченной ответственностью (ООО) и Акционерных обществ (АО), предписывает направлять чистую прибыль на:

- уплату дивидендов держателям акций (либо распределение её между членами общества);

- развитие бизнеса, увеличение объема оборотных средств;

- другие потребности компании.

Таким образом, для бухгалтерии любого акционерного общества важно знать, как рассчитать чистую прибыль еще и для выплаты дивидендов в полном и правильном объеме.

Рекомендуем

«Расчет прибыли предприятия: полное руководство для начинающих» Подробнее

Как посчитать финансовый результат

Похожие публикации

Завершающей операцией за отчетный период в бухгалтерии считается определение финансового результата, от размера которого всегда зависит жизнеспособность компании. В математическом смысле он представляется итогом, полученным от разности между доходами и затратами фирмы, и может быть как положительным значением, т. е. прибылью, так и отрицательным, т. е. убытком. Разберемся, как рассчитывается финансовый результат на практике.

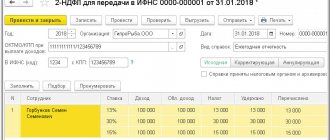

Пример 1. Калькуляция СФР для заполнения стр. 2500 фин. отчета ООО «Олмис» за период 2017–2018 гг.

Калькуляция значения СФР производится на основе данных из фин. отчета №2 ООО «Олмис» за период 2017–2018 гг. Применяется общая формула расчета. Значения показателей, используемые в предложенном примере, условны.

| Название показателя и соответствующая ему строка фин. отчета №2 ООО «Олмис» | Данные по нему за 2021 г. из отчета ООО «Олмис» (тыс. рос. руб.) | Данные по нему за 2021 г. из отчета ООО «Олмис» (тыс. рос. руб.) |

| ЧП (убыток), стр. 2400 | 15 000 | 9 980 |

| Результат от переоценки ВА, не причисляемый к ЧП (убыток), стр. 2510 | 89 | 130 |

| Результат от проч. операций, не причисляемый к ЧП (убыток), стр. 2520 | – | – |

Калькуляция значения СФР для ООО «Олмис» производится по каждому периоду отдельно (сначала за 2021 г., затем за 2021 г.). Поскольку сведения по стр. 2520 отсутствуют (в фин. отчете по ней проставлены прочерки), то в общую формулу для расчета подставляют те значения, которые имеются.

Калькуляция СФР за 2021 г.: 15 000 + 89 = 15 089. По аналогии производится калькуляция за 2021 г.: 9 980 + 130 = 10 110.

Согласно полученным результатам в фин. отчете ООО «Олмис» по стр. 2500 за период 2021 г. следует записать сумму «15 089», а за период 2021 г. по этой же строке – сумму «10 110».

Каким бывает результат работы фирмы

Этот показатель зависит от объема реализации товаров/услуг, продуктивности имущества фирмы, доходов от сделок, не связанных с продажами и многих других показателей. Финансовый результат может быть выражен так: предприятие получает либо доход, либо убыток. Поэтому деятельность предприятия рассматривается как:

- Прибыльная, если полученные доходы покрывают понесенные затраты;

- Убыточная, когда затраты (производственные и прочие) превышают доходы.

Однако анализировать деятельность компании начинают, уже получив итоги работы. Мы же рассмотрим, как посчитать финансовый результат.

Финансовый результат: формула

Итог работы фирмы в рассматриваемом периоде отображается как выручка от реализации произведенного продукта, а конечный финансовый результат — как прибыль и чистая прибыль. Именно на размер чистой прибыли, являющейся окончательным итогом, ориентируется экономист. Расчет осуществляется поэтапно, поскольку прибыль – понятие неоднозначное и существует несколько ее видов:

- Валовая;

- От реализации;

- До налогообложения;

- Чистая.

Приступая к расчету, бухгалтер оперирует следующими формулами:

- Валовая прибыль (ВП) = Впр — Срт, где Впр – выручка от реализации, Срт – себестоимость реализованных товаров;

- Прибыль от реализации (Пр) = ВП – КР – УР, где КР и УР – коммерческие/управленческие затраты;

- Прибыль до налогообложения (Пдон) = Пр + Дво – Рво, где Дво и Рво — операционные/внереализационные расходы и доходы;

- Чистая прибыль (ЧП) = Пдон – Н, где Н – налоги и налоговые обязательства.

Это интересно: За что можно уволить директора

Применяемые формулы позволяют рассчитать финансовый результат, показывающий, насколько эффективно работала компания в отчетном периоде. Теперь разберемся, какими бухгалтерскими записями оформляется этот показатель.

Формула расчета чистой прибыли с примерами

Для расчета чистой прибыли по формуле используют следующий алгоритм:

- Вычислите прибыль от продаж (выручку), которую принес бизнес за прошедший период. Для этого включите в формулу данные бухгалтерской отчетности.

- Вычтите из получившегося показателя переменные расходы – таким образом вы узнаете уровень маржинальной прибыли компании.

- Далее, в соответствии с формулой, из результата предыдущего шага необходимо вычесть сумму постоянных расходов и определить операционную прибыль.

- Вычтите по формуле все остальные расходы, все это делается для расчета объема прибыли до момента выплаты налоговых сборов.

- Вычтите налоги, чтобы получить искомый показатель по нашей формуле.

На самом деле, чистая прибыль имеет достаточно простую формулу расчета, что вы увидите на примерах. Грубо говоря, вы получите необходимый показатель, сложив все доходы и вычтя из них сумму расходов за аналогичный период. Далее от результата нужно отнять налог – это и есть вся формула расчета.

Обсудим более детально, как посчитать чистую прибыль по формуле расчета с примерами. Допустим, вы стали индивидуальным предпринимателем и продаете ноутбуки при помощи небольшого интернет-магазина. К примеру, за три месяца работы вы добились следующих результатов:

| Доходы | |

| Доходы от продажи ноутбуков | 480 000 |

| Итого | 480 000 |

| Расходы | |

| Закупка ноутбуков | 250 000 |

| Создание и обслуживание сайта | 50 000 |

| Продвижение товара (сайта) | 50 000 |

| Прочие расходы (возврат бракованной продукции, скидки, ремонт компьютера) | 50 000 |

| Итого | 400 000 |

Теперь узнаем чистую прибыль по формуле расчета для данного примера: 480 000 (доход) – 400 000 (расход) – налоговый % = искомая сумма.

В этом примере расчета все предельно просто, а результат показывает, что предприниматель получает доход и может потратить его на собственные нужды или развитие бизнеса.

Однако оговоримся, что формула расчета сильно усложняется, как только речь заходит, к примеру, о крупных компаниях. В первую очередь рассчитывают составные доходов и расходов, и только после этого вычисляют необходимый показатель.

Существует несколько формул расчета. Они отличаются по внешнему виду, но имеют единый смысл: отдельно складывают все доходы и расходы, после чего из первых вычитают вторые, а из результата нужно вычесть налог. В качестве примера приведем основную формулу расчета:

ЧП = ФП + ОП + ВП – Н

, где

- ЧП – чистая прибыль;

- ФП – финансовая прибыль, то есть финансовые доходы минус финансовые расходы;

- ОП – операционная прибыль, то есть операционные доходы минус операционные расходы;

- ВП – валовая прибыль, то есть доход с продаж минус затраты (себестоимость);

- Н – налоговый процент (устанавливается законом).

Рассмотрим пример расчета для организации «Моя компания» с использованием указанной выше формулы:

| Реализация продукции | 2 450 000 |

| Себестоимость продукции | 1 256 000 |

| Сдача в аренду складского помещения | 300 000 |

| Финансовые вложения | 10 000 |

| Доходы с финансовых вложений в ценные бумаги | 260 000 |

| Прочие затраты | 200 000 |

Согласно данным таблицы, расчет валовой прибыли по формуле выглядит таким образом:

2 450 000 — 1 256 000 = 1 194 000.

Финансовая прибыль в этом случае составляет0 = 250 000, а операционная: 300 000 — 200 000 = 100 000.

Налоги: (250 000 + 1 194 000) × 20 % = 288 800.

Тогда искомый показатель, согласно формуле и данным из примера, таков: 250 000 + 1 194 000 — 288 800 = 1 155 200.

Как определить финансовый результат в бухучете

В расчете задействуют счета продаж (90), прочих доходов и затрат (91). Бухгалтер ежемесячно производит расчеты итоговых значений, обобщая обороты по этим счетам и перенося их на результативный счет прибылей и убытков – 99.

Счет 90 применяется для учета итогов, полученных от основной деятельности фирмы. Все операции генерируются на нем по определенным субсчетам. Выручка аккумулируется по кредиту сч. 90/01. Эта сумма уменьшается на обобщенные затраты:

- Себестоимости реализованных продуктов (сч. 90/02);

- Затрат от реализации (сч.90.07);

- Управленческих трат (90.08);

- НДС/акцизов (90.03);

- Таможенных сборов, если компания осуществляет экспортные операции (90.05).

Итоги расчетов выводятся на субсчете 90.09. При закрытии месячного периода сумма корреспондируется со сч. 99, а на конец года весь счет обнуляется.

Бухгалтерский учет результатов, полученных фирмой от прочей деятельности, осуществляется на сч. 91. Подобные доходы аккумулируются по К-ту сч. 91/01. Например, это могут быть:

- Поступления от переданного в аренду имущества;

- Проценты, полученные по вкладам, размещенным в банках;

- Поступившие на счета компании штрафы, уплаченные партнерами по обязательствам разного рода и др.

По Д-ту сч. 91/02 фиксируют прочие затраты непроизводственного толка: начисленные контролирующими органами штрафы, пени, налоги, выплаченные контрагентам суммы штрафных санкций и другие затраты.

По окончании месяца вычисляют результат от перечисленных операций и отображают его на субсчете 91/09, а затем корреспондируют со сч. 99 счет. В конце года счет закрывают.

На сч. 99 чистая прибыль рассчитывается, как конечный итог по всем видам деятельности за год. По К/ту счета отражают прибыль, по Д/ту – суммарный убыток. Помимо этого, счет 99 используют для отражения чрезвычайных доходов и затрат, а также санкций налоговиков и налога на прибыль.

Обобщенные данные ежемесячно генерируются на сч. 99. Сопоставлением его оборотов исчисляется величина прибыли или убытка, т. е. финансового результата. Кредитовое сальдо отражает размер прибыли, а дебетовое – убытка. По окончании года вычисленное сальдо по сч. 99 переходит на счет нераспределенной прибыли — 84, и все указанные счета (90,91,99) закрываются. Эта операция носит название реформации баланса.

Основные бухгалтерские проводки будут следующими: