По окончании каждого квартала работодатели подают в налоговый орган расчёт по страховым взносам (КНД 1151111). В 2021 году нужно отчитываться по новой форме, утверждённой приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected], с изменениями, внесёнными приказом 15.10.2020 № ЕД-7-11/[email protected] Давайте разберёмся, что изменилось и как теперь нужно заполнять этот документ.

Бесплатное бухгалтерское обслуживание от 1С

Кто сдает РСВ за 2021 год

Сдать РСВ за 2021 год должны работодатели, осуществляющие выплаты:

- сотрудникам, работающим по трудовым договорам (независимо от срока действия договора);

- лицам, с которыми заключены договоры ГПХ;

- авторам произведений по договорам авторского заказа;

- «физикам» по договорам об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Сдают РСВ следующие работодатели:

- организации;

- обособки российских организаций, самостоятельно выплачивающие доход своим работникам и платящие с него взносы в бюджет;

- обособки иностранных организаций, работающие на территории России;

- ИП;

- главы КФХ;

- физлица без статуса ИП.

Нулевой РСВ сдают:

- единственные учредители, работающие одновременно гендиректорами (Письмо Минфина от 18.06.2018 № 03-15-05/41578);

- организации или ИП, если в отчетном периоде у них не было деятельности и выплат сотрудникам (Письмо ФНС от 03.04.2017 № БС-4-11/6174);

- главы КФХ при отсутствии сотрудников и деятельности (Письмо ФНС от 25.12.2017 № ГД-4-11/[email protected]).

ИП, адвокаты, частные нотариусы, у которых нет наемных работников, расчет по страховым взносам не сдают.

Для чего служит расчет по страховым взносам

На основании исчисленных сумм на страхование работников производится перечисление этих средств сотруднику на соответствующий страховой счёт. В отчёте указано, сколько денег работодатель должен зачислить на пенсионный счет каждого работника, а также медицинские отчисления в бюджет города. Страховые взносы высчитываются от суммы начисленной заработной платы, которая отражена в расчётной ведомости (форма Т-51). Этими расчетами занимается бухгалтер.

Новый бланк РСВ: что изменилось и когда применять

РСВ за 2021 год нужно оформлять на обновленном бланке. Изменения внесены Приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected] в Приказ ФНС от 18.09.2019 № ММВ-7-11/[email protected], утверждающий действующую форму расчета.

Что поменялось в обновленном РСВ:

- на титульном листе появилось поле для указания среднесписочной численности (ст. 80 НК РФ).

Появление в обновленном бланке РСВ поля «Среднесписочная численность» связано с отменой с 01.01.2021 отдельной отчетной формы «Сведения о среднесписочной численности работников за предшествующий календарный год». Отдельный отчет со сведениями о численности за 2021 год сдавать не нужно (Приказ ФНС от 15.10.2020 № ЕД-7-11/[email protected]).

- в состав формы включено новое приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 НК РФ» к Разделу 1, что связано с введением пониженных тарифов взносов для IT-компаний. Это приложение применяется начиная с отчетности за 1 квартал 2021 года;

- приложение № 5 Порядка заполнения РСВ дополнено новыми кодами тарифов плательщика страховых взносов (20, 21 и 22):

| 20 | Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ |

| 21 | Плательщики страховых взносов, применяющие пониженные тарифы страховых взносов в соответствии с Федеральным законом от 08.06.2020 № 172-ФЗ |

| 22 | Плательщики страховых взносов, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции |

- В приложение № 7 “Коды категории застрахованного лица” включены коды МС, КВ и ЭКБ:

| МС | Физические лица, которым с части выплат и вознаграждений, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода, исчисляются страховые взносы плательщиками, признаваемыми субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ |

| КВ | Физические лица, с выплат и вознаграждений которым исчисляются страховые взносы плательщиками в соответствии с Федеральным законом от 08. 06.2020 № 172-ФЗ |

| ЭКБ | Физические лица, с выплат и вознаграждений которым исчисляются страховые взносы организациями, осуществляющими деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции |

- другие поправки.

Новый бланк РСВ за 2021 год

Код по месту нахождения

Поле этого кода находится на титульном листе справа от кода ИФНС. Его указывают в зависимости от территориального расположения предприятия и его юридического статуса. Значения могут быть следующими:

ПРИМЕР

Предположим, что ООО «Гуру» расположено на территории России – в г. Томске. Тогда в рассматриваемом поле ставят цифру 214, а код ИФНС – 7017:

Письма ФНС, помогающие заполнять РСВ в 2021 году

При заполнении РСВ в 2021 году помогут разъяснения ФНС:

| Письмо ФНС | Чем поможет |

| Письмо от 09.06.2020 № БС-4-11/[email protected] | Разъясняет порядок заполнения приложений 1 и 2 к Разделу 1 РСВ компаниями из пострадавших от коронавируса отраслей, применяющих пониженные тарифы страховых взносов |

| Письмо от 02.04.2020 № БС-4-11/[email protected] | Уточняет, как заполнить РСВ в ситуации, когда на дату представления уточненного расчета персональные данные (СНИЛС, фамилия, имя, отчество) изменились |

| Поясняют порядок применения кодов тарифа и кодов категории застрахованного лица при заполнении расчета по страховым взносам субъектами СМП (до внесения соответствующих изменений в приложения № 5 и 7 к Порядку заполнения РСВ) |

| Объясняют, как заполнять РСВ при применении в отчетном периоде нескольких тарифов страховых взносов, в том числе сколько приложений к Разделу 1 РСВ нужно заполнять плательщикам взносов ─ субъектам СМП |

| Письмо от 12.08.2020 № СД-4-3/[email protected] | Разъясняет право плательщиков страховых взносов на применение пониженных тарифов по Закону от 01.04.2020 № 102-ФЗ при условии внесения сведений о них в реестр субъектов МСП вне зависимости от вида осуществляемой ими деятельности |

Код бюджетной классификации

Соответствующее 20-значное число проставляют на некоторых страницах Раздела I и II. Оно позволяет правильно распределять денежные поступления от взносов в зависимости от их целей:

- пенсионное страхование (обязательное и по дополнительному тарифу);

- медицинское страхование (ОМС);

- соцобеспечение;

- дополнительное соцобеспечение;

- болезни и материнство.

ПРИМЕР

готовит расчёт по страховым взносам за первые 6 месяцев 2019 года. Какие КБК необходимо отразить в первом разделе на обязательное пенсионное и медицинское страхование, показано ниже:

При заполнении единого расчета используйте новые КБК, действующие в 2021 году. Поскольку контролированием страховых взносов теперь занимается ФНС, произошли некоторые изменения.

Требования к заполнению РСВ за 2021 год

Они указаны в Порядке заполнения этого отчета, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected] (в ред. Приказа ФНС от 15.10.2020 № ЕД-7-11/[email protected]):

- Страницы расчета нумеруют в сквозном порядке, начиная с титульника.

- Сведения в РСВ вносят заглавными печатными буквами слева направо.

- При заполнении расчета вручную используют чернила черного, фиолетового или синего цветов.

- При заполнении РСВ на компьютере устанавливают шрифт Courier New высотой 16-18.

- Править ошибки с помощью замазки и прочих корректирующих средств недопустимо.

- Если РСВ формируете на бумаге, распечатайте каждый лист на отдельной странице.

- Распечатанный отчет не скрепляется, даже скрепками. Передавать его на проверку рекомендуется в отдельном файле.

- В полях, где отсутствуют количественные или суммовые показатели, указывают «0», в остальных пустующих строках и ячейках проставляют прочерк. Но если отчет заполняется с использованием программы, прочерки в пустых ячейках допускается не ставить.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Как сдавать РСВ — на бумаге или электронно?

Сдать РСВ за 2021 год можно несколькими способами (п. 10 ст. 431 НК РФ):

- На бумаге — если численность сотрудников не больше 10 чел.

Если в отчетном периоде вы платили доход максимум 10 работникам, расчет можно сдать как на бумаге, так и в электронной виде.

- В электронной форме — если численность сотрудников 11 чел. и более.

Если с января по декабрь 2021 года выплачивался доход более 10 сотрудникам, РСВ сдается исключительно в форме электронного документа, подписанного ЭЦП. В ИФНС он направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота.

Состав РСВ за 2021 год

РСВ, сдаваемый по итогам 2021 года, состоит из 3 разделов и приложений к ним. Но все их заполнять не нужно. Обязательны для включения в расчет:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

- подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Порядок заполнения листов РСВ следующий: титульный лист, Раздел 3 (на каждого работника), приложения к Разделу 1, Раздел 1.Остальные листы РСВ заполняются при необходимости:

| Раздел или приложение РСВ | Кто и в каком случае заполняет |

| Раздел 2 и приложение 1 к Разделу 2 | Включаются в состав РСВ главами КФХ |

| Включаются в РСВ при применении плательщиками соответствующих тарифов страховых взносов |

| Приложения 3 и 4 к Разделу 1 | Включаются в РСВ при произведении плательщиками расходов на выплату страхового обеспечения по обязательному соцстрахованию на случай ВНиМ |

В обновленный расчет включено новое приложение 5.1 “Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 НК РФ” к Разделу 1. Начиная с отчетного периода за первый квартал 2021 года его заполняют компании, осуществляющие деятельность в области информационных технологий, деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и применяющие пониженные тарифы страховых взносов.

Установлено также, что приложение 5 к разделу 1 заполняется IT-организациями, применяющими пониженные тарифы, установленные пп. 1.1 пункта 2 статьи 427 НК РФ, и применяется для расчетного периода 2020 года.

Как заполнить РСВ, если применяете несколько тарифов

Работодатели-субъекты МСП могут применять одновременно два тарифа: общеустановленный к выплатам в пределах МРОТ и пониженный 15% к выплатам сверх этой величины (подп. 2, 5, 7 п. 2 ст. 427 НК РФ).

При применении нескольких тарифов одновременно в состав РСВ необходимо включить (Письмо ФНС от 27.07.2020 № БС-4-11/12050):

- подразделы приложения 1 и приложения 2 к Разделу 1 по коду тарифа плательщика «01», «20»;

- подразделы приложения 1 и приложения 2 к Разделу 1 по иным кодам тарифа в связи с применением пониженных тарифов взносов в соответствии со ст. 427 НК РФ.

Порядок применения кодов разъяснен в Письме ФНС от 07.04.2020 № БС-4-11/[email protected]:

- в поле 001 «Код тарифа плательщика» приложения 1 (в отношении взносов на ОПС и ОМС) и в приложении 2 (по взносам на ОСС) Раздела 1 отражается код тарифа «20»;

- в графе 130 подраздела 3.2.1 для указания кода категории физлица, с выплат которому свыше МРОТ взносы исчислены по пониженным тарифам, применяются следующие буквенные коды:

| Код категории физлица | Расшифровка |

| МС | Лица, застрахованные в сфере ОПС |

| ВЖМС | Застрахованные в сфере ОПС иностранные граждане и лица без гражданства, временно проживающие в РФ, а также лица, которым предоставлено временное убежище |

| ВПМС | Застрахованные в сфере ОПС иностранные граждане и лица без гражданства кроме высококвалифицированных специалистов), временно пребывающие на территории РФ |

Обозначение кодов тарифа:

- код «01» ─ основной тариф;

- код «20» ─ тариф 15%.

Также существуют и другие пониженные тарифы, применяемые к выплатам отдельным категориям сотрудников.

Если вы применяете одновременно несколько тарифов, в РСВ включайте столько приложений 1 (или отдельных подразделов приложения 1) и приложений 2 к разделу 1, сколько тарифов применялось в течение периода.

Какие ставить коды видов документов

В едином расчете также указывают шифр, который информирует о типе документа, удостоверяющего личность застрахованного. Используемое обозначение зависит также от наличия российского гражданства и статуса сотрудника. Полная информация представлена далее (Приложение № 6 к приказу ФНС № ММВ-7-11/551):

Данные коды указывают:

- в сведениях о физлице без статуса ИП;

- в персональных данных о застрахованных (стр. 140 Раздела 3).

ПРИМЕР

В сведениях персонифицированного учета фирма отразила данные о сотруднике Н.В. Манееве на основании временного удостоверения личности, выданного гражданину РФ. В подобной ситуации в строке 140 необходимо указать код «14»:

Заполняем титульный лист

Порядок заполнения титульного листа РСВ

| Строка | Что указывают |

| ИНН | ИНН в соответствии со свидетельством о постановке на налоговый учет. Так как ИНН юрлиц на 2 знака короче, чем ИНН предпринимателей, в оставшихся ячейках поставьте прочерки |

| КПП |

|

| Номер корректировки | Если расчет сдаете впервые за 2021 год, поставьте «0 – -». Если составляете уточненку, поставьте «1- -», «2- – » и т. д. (в зависимости от того, какую корректировку по счету сдаете) |

| Расчетный (отчетный) период (код) | Код периода, за который сдается отчет. Для РСВ за год вносим код «34». Если расчет сдается по итогам года, но в связи с реорганизацией (ликвидацией) , при снятии с учета ИП или главы КФХ — код «86». Коды остальных периодов указаны в приложении № 3 к Порядку заполнения (они представлены в таблице ниже) |

| Календарный год | Год того периода, за который сдаете расчет — 2020 |

| Представляется в налоговый орган (код) | Код ИФНС, в который сдаете расчет |

| По месту нахождения (код) |

Эти коды приведены в приложении № 4 к Порядку заполнения |

| «Наименование организации, ОП…» |

|

| Среднесписочная численность (чел.) | Указывается среднесписочная численность, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики. |

| Код по ОКВЭД2 | Код основного вида деятельности работодателя заполняется согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД2). |

| Форма реорганизации (ликвидация) (код)/Лишение полномочий (закрытие) обособленного подразделения (код)” | Указывается код реорганизации (ликвидации), лишения полномочий (закрытия) обособленного подразделения в соответствии с Приложением № 2 к Порядку заполнения РСВ. Показатель “Лишение полномочий (закрытие) обособленного подразделения (код)” заполняется плательщиками в случае необходимости представления уточненного РСВ за обособленное подразделение, которое ранее было наделено полномочиями по начислению выплат и вознаграждений в пользу физических лиц, а к моменту представления уточненного РСВ произошло лишение полномочий. |

| «ИНН/КПП реорганизованной организации” и “ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения” | Поля заполняются в соответствии с п. 3.3 и 3.4 Порядка заполнения РСВ. |

| Номер контактного телефона | Укажите в следующем формате: «8 пробел код пробел номер». Например: «8 917 2002010» |

| Расчет составлен | Общее количество листов, из которых состоит РСВ. Незаполненные страницы к расчету не прикладывают |

| С приложением подтверждающих документов | Заполняют, только если к РСВ приложены какие-либо документы: например, доверенность на представителя. В других случаях в этой строке ставят прочерки |

| Достоверность и полноту…. |

|

| ФИО полностью |

|

| Наименования документа…. | Наименование и реквизиты документа, на основании которого действует представитель. Например: «Доверенность № 1 от 18.01.2021» |

Доверенность на подпись бухгалтерской и статистической отчетности не дает право уполномоченному лицу подписывать РСВ. Расчет по взносам относится к налоговой отчетности, и как отдельный вид отчетности должен прописываться в доверенности (Письмо ФНС от 18.11.2019 № БС-4-11/[email protected]).

Код налогового органа, в который подан отчет

В зависимости от территориального расположения налоговым инспекциям присваивают индивидуальный номер. Узнать его можно на официальном сайте ФНС России, из бухгалтерских справочников либо взять первые четыре цифры ИНН.

В таблице представлены значения для некоторых регионов:

| Регион России | Код ИФНС/МИФНС |

| Москва | 77— |

| Подмосковье | 50— |

| Санкт-Петербург | 78— |

| Тюменская область | 72— |

| Новосибирская область | 54— |

| Амурская область | 28— |

Где: «–» порядковый номер налогового органа в регионе.

Заполняем Раздел 3

Заполняется в отношении всех работников, которым в отчетном периоде 2021 года делались выплаты в рамках трудовых и гражданско-правовых договоров.

Порядок заполнения Раздела 3 РСВ

| Строка | Что указывают |

| 010 | Признак аннулирования сведений о застрахованном лице (указывается «1» при аннулировании ранее поданных сведений по данному застрахованному лицу, а также при корректировке данных по строкам 020-060). При первичном заполнении РСВ данное поле не заполняют |

| 020-070 | Данные о работнике: ИНН, СНИЛС, ФИО, дата рождения |

| 080 | Код страны, гражданином которой является работник. Для РФ — код «643». Перечень кодов для других стран приведен в Общероссийском классификаторе стран мира (ОКСМ). Если у работника нет гражданства, указывают код страны, которая выдала ему документ, удостоверяющий личность |

| 090 |

|

| 100 | Код документа, удостоверяющего личность:

* Полный перечень кодов см. ниже |

| 110 | Паспортные данные сотрудника. Знак № не ставят (номер от серии отделяют пробелом) |

| 120 | Номера трех месяцев последнего квартала: 1, 2, 3 |

| 130 | Код категории застрахованного лица. Уточнить его можно в приложении № 7 к Порядку заполнения (например, «НР» обозначает лиц, на которых распространяется обязательное пенсионное страхование, включая тех, кто занят на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страхвзносы по основному тарифу) |

| 140 | Сумма выплат в отношении сотрудника помесячно |

| 150 | База по взносам на ОПС в пределах лимита (1 292 000 руб. в 2020 году) |

| 160 | Сумма выплат по договору ГПХ (если они были) |

| 170 | Сумма взносов с базы, не превышающей лимит в 1 292 000 руб. (для ОПС) |

Блок 3.2.2 заполняют, только если в отчетном периоде 2021 года осуществлялись выплаты, облагаемые взносами на ОПС по доптарифу.

Если реквизит «ИНН физлица» в Разделе 3 оставить незаполненным (прочеркнуть), налоговики должны принять такой РСВ (Письмо ФНС от 04.06.2020 № БС-3-11/[email protected]). Подобная ситуация может возникнуть, если у работника нет ИНН или работодатель не уверен в правильности имеющейся информации. Напомним также, что уточнить ИНН работника можно при помощи онлайн-сервиса на сайте ФНС.

Код вида деятельности

На титульном листе после наименования организации нужно указать код экономической деятельности – согласно ОКВЭД2. Он несёт в себе сведения о наименовании сферы деятельности компании и описание группировки конкретных ее занятий. Посмотреть его значение можно:

- в общероссийском классификаторе;

- свидетельстве о регистрации экономического субъекта.

ПРИМЕР

Сфера деятельности ООО «Гуру» – производство бронированных и армированных сейфов, а также огнеустойчивых дверей. Согласно 2-й редакции Классификатора, рассматриваемому виду деятельности присвоен код 25.99.21. Его указывают в соответствующем поле титульного листа:

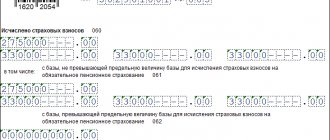

Заполняем подраздел 1.1 приложения № 1

Правила заполнения подраздела 1.1 приложения № 1 РСВ

| Строка | Что указывают |

| 001 | Код тарифа плательщика взносов. Узнать его можно в приложении № 5 к Порядку заполнения. |

| 010 | Слева направо — общее количество застрахованных сотрудников независимо от того, получали ли они доход в отчетном периоде:

|

| 020 | Слева направо — количество сотрудников, которым выплачивался доход, облагаемый взносами на ОПС:

|

| 021 | Если в течение отчетного квартала доход сотрудников превысил предельную базу по взносам, покажите их количество в графах этой строки. В 2021 году предельная база по взносам на ОПС — 1 292 000 руб. |

| 030 | Сумма выплат сотрудникам, облагаемая взносами на ОПС:

В эту строку не включают выплаты, которые не являются объектом обложения страхвзносами: дивиденды, материальную выгоду, выплаты по договорам аренды или при продаже имущества (Письмо ФНС от 08.08.2017 № ГД-4-11/[email protected], Письмо Минздравсоцразвития от 19.05.2010 № 1239-19). |

| 040 | Если какие-то выплаты в течение года не облагались взносами на ОПС, их отражают в графах этой строки в таком же порядке, как мы отразили взносы в стр. 030 |

| 045 | По этой строке показывают суммы:

|

| 050 | База по взносам за год и октябрь-декабрь 2021 года. Ее рассчитывают по формуле: стр. 030 — стр. 040 — стр. 045 |

| 051 | База по взносам, превышающая предельный лимит |

| 060 | Сумма исчисленных страховых взносов, рассчитанная по формуле: стр. 050 х тариф. Стр. 060 = стр. 061 + стр. 062 |

| 061 | Сумма исчисленных за 2021 год страхвзносов с базы, не превышающей лимит 1 292 000 руб. Рассчитывают по формуле: (050 — 051) х тариф |

| 062 | Сумма взносов, исчисленных с базы, превышающей предельную величину. Рассчитывают по формуле: стр. 051 х на тариф |

Какие ставить коды отчетного и расчетного периодов

Подавать единый расчет нужно после 1-го квартала, 6, 9 и 12 месяцев. Срок – не позднее 30-го числа месяца, который идёт после такого отчетного периода. Комбинация цифр, информирующая налоговиков о периоде отчёта, определена в Приложении № 3 порядка заполнения единого расчета:

Как видно, расчетный период – это год. Ему соответствует код 34.

ПРИМЕР

подает отчетность по взносам за I квартал 2021 года. При оформлении первого листа в поле для отчетных и расчетного периодов она отмечает цифру 21:

Заполняем приложение № 2 к Разделу 1

В данном приложении рассчитывают взносы по ВНиМ. Взносы на травматизм в нем не отражают, поскольку они включаются в расчет 4-ФСС.

Порядок заполнения приложения № 2 к Разделу 1

| Поле, строка | Что указывают |

| Поле 001 | Применяемый код тарифа (согласно приложению № 5 к Порядку заполнения РСВ) |

| Поле 002 | «1» — если пособие работникам выплачивает ФСС минуя работодателя (прямые выплаты). «2» — если пособие по ВНиМ выплачивает работодатель с зачетом средств от ФСС (зачетная система) |

| Стр. 010 | Общее количество застрахованных лиц за 2021 год и отдельно по каждому месяцу 4-го квартала. Физлиц, с которыми заключены договоры ГПХ, в этой строке не учитывают. Исполнителей по ГПД отражают здесь, только если с их дохода платятся взносы на ВНиМ, и это зафиксировано в договоре |

| Стр. 015 | Общее количество физлиц, с выплат и иных вознаграждений которым исчислены страхвзносы (нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно) |

| Стр. 020 | Сумма выплат в пользу сотрудников за 2021 год, и за каждый месяц 4-го квартала отдельно. Данные вносят в том же порядке, что и при заполнении стр. 030 подразделов 1.1 и 1.2 приложения № 1 |

| Стр. 030 | Выплаты, не подлежащие обложению взносами: госпособия, компенсации, единовременная матпомощь и прочие выплаты, перечисленные в ст. 422 НК РФ. Здесь же отражают суммы расходов, связанных с извлечением доходов по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору и др. |

| Стр. 040 | Выплаты, превышающие предельную базу по взносам в ФСС в 2020 году, — 912 000 руб. |

| Стр. 050 | База для расчета взносов (стр. 020 — стр. 030 — стр. 040) |

| Стр. 055 | База для исчисления страхвзносов на обязательное соцстрахование ВНиМ в отношении сумм выплат и иных вознаграждений, начисленных в пользу иностранцев и лиц без гражданства, временно пребывающих в РФ (кроме лиц-граждан государств-членов ЕАЭС (нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяцы из последних 3 месяцев расчетного (отчетного) периода соответственно) |

| Стр. 060 | Сумма исчисленных взносов за год и каждого месяца 4-го квартала отдельно. Значение по этой строке рассчитывается по формуле: стр. 050 х тариф страховых взносов |

| Стр. 070 | Эту строку заполняют, только если используется зачетная система выплат (в стр. 001 указан код «2»). В ней отражают выплаты по ВНиМ. Обратите внимание: первые 3 дня болезни работодатель оплачивает из собственных средств, и включать их в эту строку не нужно (ч. 2 ст. 3 Закона от 29.12.2006 № 255-ФЗ) |

| Стр. 080 | Сумма расходов, возмещенных ФСС. Ее, как и строку 070, заполняют работодатели, использующие зачетную систему |

| Стр. 090 | Сумма взносов к уплате в бюджет или сумма превышения расходов над исчисленными взносами. Значение этой строки рассчитывают по формуле: стр. 060 — стр. 070 + стр. 080. В строке «Признак» укажите:

|

Заполняем приложение № 3 к Разделу 1

Это приложение необязательное и заполняется, только если в отчетном периоде осуществлялись выплаты пособий:

- по временной нетрудоспособности;

- по беременности и родам;

- по уходу за ребенком;

- за постановку на учет по беременности в ранние сроки;

- при рождении ребенка;

- по уходу за ребенком-инвалидом (оплата дополнительных выходных дней);

- на погребение.

По каждой выплате указывают:

- количество случаев, являющихся основанием для выплаты или их получателей;

- количество оплаченных дней нетрудоспособности (количество выплат или пособий);

- сумму произведенных расходов (в том числе за счет федерального бюджета).

В стр. 100 указывают общую сумму расходов (сумма строк 010-090).

В стр. 110 справочно отражают сумму начисленных, но невыплаченных пособий (за исключением сумм пособий, начисленных за последний месяц отчетного периода, в отношении которых не пропущен установленный законодательством срок выплаты пособий).

Поступившие от ФСС суммы страхователь относит в отчете на тот период, когда фонд возместил расходы на выплаты пособий по больничному. Период, в котором дни нетрудоспособности оплачены работнику, значения не имеет (Письмо ФНС от 19.11.2019 № БС-4-11/[email protected]).

Заполняем Раздел 1

Раздел 1 включает сводные данные по каждому виду страховых взносов, уплачиваемых в ФНС, и заполняется в последнюю очередь.

Порядок заполнения Раздела 1 формы РСВ

| Строка | Что указывают |

| ОКТМО | Код ОКТМО, по которому уплачивались страховые взносы |

| 020 | КБК, на который зачисляются взносы на ОПС. При заполнении РСВ за 2021 год используют КБК 18210202010061010160 |

| 030 | Общая сумма начисленных страхвзносов на ОПС с начала года |

| 031-033 | Сумма начисленных страхвзносов за последние 3 месяца:

|

| 040 | КБК по страховым взносам на ОМС. При заполнении РСВ за 2021 год вносят код 18210202101081013160 |

| 050 | Сумма начисленных с начала года взносов на ОМС за всех сотрудников |

| 051-053 | Помесячно сумма взносов за последний квартал — по аналогии со взносам на ОПС |

| 060-073 | Этот блок заполняют, если в отчетном периоде начислялись взносы на ОПС по доптарифу. Если взносы начислялись на разные КБК, заполняют столько листов Раздела 1 (стр. 060-073) сколько использовалось КБК |

| 080-093 | Этот блок заполняют, если в отчетном периоде начислялись взносы на дополнительное соцобеспечение. Если они платились на разные КБК, заполняют Раздел 1 по количеству КБК |

| 100 | КБК по взносам на случай ВНиМ — 18210202090071010160 |

| 110 | Сумма страховых взносов на обязательное соцстрахование на случай ВНиМ, подлежащая уплате в бюджет за расчетный (отчетный) период |

| 111-113 | Сумма взносов к уплате помесячно (за октябрь-декабрь) |

| 120 | Если сумма выданных пособий превысит сумму начисленных взносов, разницу отражают в этой строке |

| 121-123 | Сумма превышения с разбивкой по месяцам: за октябрь, ноябрь, декабрь |

В Разделе 1 заполняют либо блок стр. 110-113 (с указанием суммы взносов к уплате) либо блок стр. 120-123 (с указанием суммы превышения выданных пособий над начисленными взносами). Одновременно эти блоки не могут быть заполнены.

Образец заполнения РСВ за 2021 год

Штрафы за РСВ 2021

Вид ответственности и размер штрафа зависит от правонарушения:

| Нарушение | Наказание | Основание |

| Несвоевременная сдача РСВ |

| ст. 119 НК РФ |

| Дополнительно к ответственности могут привлечь должностных лиц работодателя, которым будет начислен штраф от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

| Заблокировать расчетный счет за пропуск срока сдачи РСВ налоговики не смогут | Письмо ФНС от 10.05.2017 № АС-4-15/8659 | |

| Сдача РСВ на бумаге при обязанности представления в электронной форме | Штраф 200 руб. за документ | ст. 119.1 НК РФ |

| Отчет сдан с грубыми ошибками, повлекшими занижение базы по взносам | Штраф — 20% от суммы неуплаченных страх взносов, но не менее 40 000 руб. | ст. 120 НК РФ |

Снизить размер штрафа (в том числе минимального) вполне реально — если есть смягчающие обстоятельства. К примеру, если опоздать с представлением РСВ всего на 1 день (Письмо Минфина от 18.06.2015 № 03-02-08/35141). Список смягчающих обстоятельств приведен в ст. 112 НК РФ, но ориентирован на «физиков» (личные и семейные проблемы, тяжелое финансовое положение и т. д.). Этот список открытый, поэтому заранее подготовьте аргументы, чтобы убедить контролеров снизить штраф.

Если аргументы не сработают, можно обратиться в суд (см., например, Постановление АС Западно-Сибирского округа от 21.03.2018 № Ф04-644/2018), хотя снизить штраф до нуля не получится (Определение ВС от 05.02.2019 № 309-КГ18-14683).

Контрольные соотношения по РСВ

Основные КС для РСВ приведены в Письме ФНС от 07.02.2020 № БС-4-11/[email protected] В 2021 году ФНС неоднократно их обновляла и дополняла (Письма ФНС от 29.05.2020 № БС-4-11/[email protected], от 10.06.2020 № БС-4-11/9607, от 23.06.2020 № БС-4-11/[email protected]).

Обновленные КС позволяют сравнивать ежемесячные суммы выплат, полученных сотрудниками в рамках трудовых отношений, не только с региональным МРОТ, но и со средней зарплатой в регионе по данной отрасли экономики за предыдущий расчетный период. Это помогает налоговикам выявлять «теневые» зарплаты.

По сравнению с прежними обновленные контрольные соотношения изменились незначительно. Их список сократили, а также добавили проверку по новым строкам РСВ:

- стр. 045 подразделов 1.1. и 1.2 приложения № 1 к Разделу 1;

- стр. 015 приложения № 2 к Разделу 1.

После уточнения контрольных соотношений 1.197-1.199 реализована возможность проверки применение работодателями из категории МСП пониженных тарифов страховых взносов в отношении выплат работникам, которые по итогам месяца превышают МРОТ.

При выявлении нарушений в контрольных соотношениях налоговые инспекторы обязаны направить плательщику взносов требование о представлении в течение 5 рабочих дней пояснений или внесении соответствующих исправлений. Если такие пояснения представлены не будут или указанная в них информация укажет на нарушения НК РФ, контролеры обязаны составить акт проверки (ст. 100 НК РФ).

Подводим итоги

- Расчет по страховым взносам (РСВ) за 2021 год нужно сдать в ИФНС на обновленном бланке не позднее 01.02.2021.

- Представить расчет на бумаге можно, только если численность сотрудников, которым был выплачен доход, не превысила 10 человек. На 11 и более сотрудников РСВ сдается исключительно в электронной форме.

- Обязательны к заполнению всеми работодателями: титульный лист, Раздел 1, подразделы 1.1 и 1.2 приложения № 1 к Разделу 1, приложение № 2 к Разделу 1 и Раздел 3.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Код класса условий труда

Рассматриваемый показатель влияет на размер страховых взносов. Для сотрудников, которые работают в тяжелых или вредных условиях, предусмотрены дополнительные тарифы. При оформлении единого расчета в окошке «Код класса условий труда» Подраздела 1.3.2 ставят цифру 1, если подкласс опасности составляет 4. А коды 2, 3, 4 и 5 соответствуют подклассам 3.4, 3.3, 3.2 и 3.1.

ПРИМЕР

составляет расчёт по страховым взносам за полугодие 2021 года. При внесении данных о К.В. Кузнецове, работающем электросварщиком, необходимо в Подраздел 1.3.2 вписать в поле «Класс условий труда» число 4.