С 1 января начнут применяться новые коды бюджетной классификации КБК на 2021 год. Изменения коснулись в основном страховых взносов, которые компании перечисляют во внебюджетные фонды за своих работников. Кроме того внесли изменения и относительно самозанятых лиц. Подробнее об изменениях читайте в нашей статье.

Основные изменения в действующий приказ Минфина о кодах бюджетной классификации № 65 от 01.07.2013г., внес еще летом другой приказ министерства № 90н от 08.06.2015г. Кроме того в самое ближайшее время должен появиться еще один документ, который уточнит уже сделанные поправки. Все эти изменения по КБК 2021 связаны со страховыми взносами в ПФР, ФСС и ФФОМС как для организаций, так и для самозанятых лиц.

Вводная информация

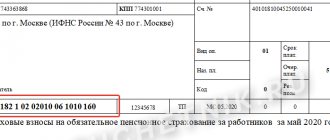

Код бюджетной классификации (КБК) входит в группу реквизитов, которые позволяют определить принадлежность платежа. Поэтому при перечислении страховых взносов во внебюджетные фонды важно правильно заполнить платежное поручение, указав в поле «104» верный 20-значный код. Если ошибиться, то платеж может быть отнесен на невыясненные поступления. В этом случае потребуется уточнить платеж и, возможно, пройти сверку с фондами (см. «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, а также взносов во внебюджетные фонды».)

Начиная с января 2021 года, при заполнении платежных поручений на перечисление страховых взносов нужно применять КБК, утвержденные комментируемым приказом Минфина. Кроме того, изменятся коды для уплаты пеней и процентов по взносам.

Пенсионные взносы с выплат в пользу работников

Основные платежи

Страховые взносы в бюджет ПФР с выплат работникам в пределах лимита (на 2015 год он составляет 711 000 руб.) начисляются по тарифу 22%, а со сверхлимитных выплат — по тарифу 10%. Такие тарифы установлены для большинства страхователей статьей 58.2 Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ). Для перечисления взносов с выплат в пределах лимита и с выплат, начисленных сверх предельной величины базы, сегодня используется один и тот же КБК.

С 2021 года нужно будет применять два кода. Один — для уплаты пенсионных взносов с выплат в пределах лимита, второй — для уплаты пенсионных взносов с выплат, превышающих лимит (см. «С 2021 года изменятся КБК для уплаты страховых взносов в ПФР»). Отметим, что в комментируемом приказе не уточняется, какой КБК использовать для перечисления в 2021 году взносов за декабрь 2015 года. На наш взгляд, в этом случае нет оснований применять новые коды. Официальные разъяснения по этому поводу, вероятно, появятся ближе к концу этого года.

Напомним также, что пенсионные взносы, начисленные за периоды с 1 января 2014 года, перечисляются в ПФР единой платежкой, без разделения на страховую и накопительную части пенсии. При заполнении платежки нужно указывать КБК для взносов, зачисляемых на страховую пенсию. Об этом сказано в статье 22.2 Федерального закона от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее — Закон № 167-ФЗ). С 2021 года в случае превышения предельной величины базы для начисления пенсионных взносов потребуется оформить уже две платежки, при этом по-прежнему нужно использовать КБК для перечисления взносов на страховую пенсию (см. таблицу 1).

От редакции

Обратите внимание: в конце 2015 года Минфин отказался от идеи распределения взносов в ПФР за работников на две платежки. Согласно приказу Минфина России от 01.12.15 № 190н, в 2021 году страховые взносы на обязательное пенсионное страхование (как в пределах лимита, так и сверх него), также как и в 2015 году, нужно будет перечислять на один и тот же код (392 1 0200 160). См. «Минфин отказался вводить отдельные КБК для уплаты взносов в ПФР с выплат в пределах лимита и сверх лимита». Таким образом, таблица 1 настоящей статьи потеряла свою актуальность.

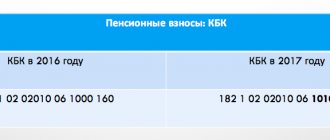

Таблица 1. КБК для уплаты пенсионных взносов

| Вид платежа | 2015 год | 2016 год |

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии за работников (по тарифу 22%) | 392 1 0200 160 | 392 1 02 02010 06 1100 160 |

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии за работников (по тарифу 10%) | 392 1 0200 160 | 392 1 02 02010 06 1200 160 |

Отметим, что плательщики страховых взносов, которые применяют пониженные тарифы, установленные статьями и 58.1 Закона № 212-ФЗ, не начисляют взносы в ПФР с выплат, превышающих предельную величину базы. Это следует из пункта 1 части 1.1 статьи 58.2 Закона № 212-ФЗ. Таким образом, в 2021 году льготники должны использовать для уплаты пенсионных взносов КБК, который предусмотрен для перечисления взносов с выплат в пределах лимита (то есть код 392 1 0200 160).

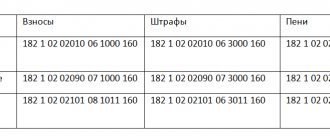

Пени и проценты

В случае уплаты страховых взносов в более поздние сроки, чем установлено законом, придется заплатить пени (ч. 1 ст. 25 Закона № 212-ФЗ). Также плательщики страховых взносов могут столкнуться с необходимостью уплаты процентов, например, при получении отсрочки (рассрочки) по уплате взносов (ч. 6 ст. 18.1 Закона № 212-ФЗ). Принадлежность платежа к пеням или процентам определяется кодом подвида доходов (14-17-й разряды КБК). На сегодняшний день значения 14-17 разрядов КБК для уплаты пеней и процентов по налогам и по страховым взносам различаются (см. «Изменились КБК для уплаты процентов и пеней по налогам» и таблицу 2).

Таблица 2. Сравнение 14-17 разрядов КБК по налогам и взносам (2015 год)

| Вид платежа | 14-17 разряды КБК по налогам | 14-17 разряды КБК по страховым взносам |

| Основной платеж по налогу или страховому взносу | 1000 | 1000 |

| Пени | 2100 | 2000 |

| Проценты | 2200 | 2000 |

| Штрафы | 3000 | 3000 |

Как видно из таблицы, чтобы перечислить пени и проценты по налоговым платежам указываются разные коды подвида доходов (разные значения 14-17 разрядов КБК), а для перечисления пеней и процентов по страховым взносам используется один и тот же код. Комментируемый приказ меняет эту ситуацию. С 2021 года платежи по пеням и процентам по страховым взносам в ПФР потребуется распределять (см. таблицу 3).

Таблица 3. КБК для уплаты пеней и процентов по пенсионным взносам

| Вид платежа | 2015 год | 2016 год |

| Пени и проценты по страховым взносам на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии | 392 1 0200 160 | 392 1 02 02010 06 2100 160 — пени 392 1 02 02010 06 2200 160 — проценты |

| Пени и проценты по страховым взносам на обязательное пенсионное страхование, зачисляемые в ПФР на выплату накопительной пенсии | 392 1 0200 160 | 392 1 02 02020 06 2100 160 — пени 392 1 02 02020 06 2200 160 — проценты |

| Пени и проценты по взносам организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в ПФР на выплату доплат к пенсии | 392 1 0200 160 | 392 1 02 02080 06 2100 160 — пени 392 1 02 02080 06 2200 160 — проценты |

| Пени и проценты по взносам, уплачиваемым организациями угольной промышленности в ПФР на выплату доплаты к пенсии | 392 1 0200 160 | 392 1 02 02120 06 2100 160 — пени 392 1 02 02120 06 2200 160 — проценты |

| Пени и проценты по страховым взносам по доптарифу за сотрудников, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ, зачисляемые в ПФР на выплату страховой пенсии | 392 1 0200 160 | 392 1 02 02131 06 2100 160 — пени 392 1 02 02131 06 2200 160 — проценты |

| Пени и проценты по страховым взносам по доптарифу за сотрудников, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ, зачисляемые в ПФР на выплату страховой пенсии | 392 1 0200 160 | 392 1 02 02132 06 2100 160 — пени 392 1 02 02132 06 2200 160 — проценты |

| Пени и проценты по страховым взносам, зачисляемым в ПФР на выплату страховой пенсии (за расчетные периоды с 2002 года по 2009 год включительно) | 392 1 0200 160 | 392 1 02 02031 06 2100 160 — пени 392 1 02 02031 06 2200 160 — проценты |

| Пени и проценты по страховым взносам, зачисляемым в ПФР на выплату накопительной пенсии (за расчетные периоды с 2002 года по 2009 год включительно) | 392 1 0200 160 | 392 1 02 02032 06 2100 160 — пени 392 1 02 02032 06 2200 160 — проценты |

Несостоявшиеся изменения

Летом 2015 г. Минфин России внес изменения в приказ от 16.12.2014 № 150н, определяющий коды бюджетной классификации, в том числе при уплате страховых взносов.

Предполагалось, что с 1 января 2021 г. появится достаточно много новых КБК и для работодателей, и для предпринимателей и других категорий самозанятого населения.

Однако к концу прошлого года появилась информация о том, что новые КБК для работодателей не вступят в силу. Аргумент: не представляется возможным на практике реализовать уплату взносов на разные КБК с выплат в пределах лимита 711 000 руб. и свыше него.

Кроме того, возникла неопределенность в вопросе сопоставления уплаченных таким образом сумм с существующей формой РСВ-1 ПФР и технологиями Пенсионного фонда.

Немаловажным явилось также и то, что необходимость уплаты на разные КБК неизбежно привела бы к увеличению трудозатрат и документооборота страхователей — плательщиков взносов.

Поэтому появившаяся в декабре информация о внесении изменений в приказ Минфина России порадовала и плательщиков, и сотрудников Пенсионного фонда РФ.

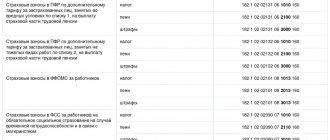

Страховые взносы в ФСС с выплат в пользу работников

Для перечисления в ФСС страховых взносов с выплат работникам применяются следующие КБК: — 393 1 0200 160 — для уплаты взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством; — 393 1 0200 160 — для уплаты взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Данные коды комментируемый приказ оставил без изменений. А вот платежи по пеням и процентам по взносам в ФСС с 2021 года нужно будет распределять по разным КБК (см. таблицу 4).

Таблица 4. КБК для уплаты пеней и процентов по взносам в ФСС

| Вид платежа | 2015 год | 2016 год |

| Пени и проценты по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 393 1 0200 160 | 393 1 02 02090 07 2100 160 — пени 393 1 02 02090 07 2200 160 — проценты |

| Пени и проценты по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 0200 160 | 393 1 02 02050 07 2100 160 — пени 393 1 02 02050 07 2200 160 — проценты |

Что делать, если платеж перечислен по неправильному КБК

Если платеж все-таки перечислен на некорректный КБК, плательщику следует подать в Фонд заявление об уточнении платежа.

На основании данного заявления Фонд примет решение об уточнении платежа на день фактической уплаты взноса. И в результате обязанность по уплате взносов будет признана исполненной в день предъявления платежки в банк. А пени, если они и были начислены, должны быть пересчитаны. Основание — п. 8 и 11 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», письма Минфина России от 17.07.2013 № 03-02-7/2/27977 и от 29.03.2012 № 03-02-08/31.

Страховые взносы в фиксированных размерах

Статья 14 Закона № 212-ФЗ содержит такое понятие как «страховые взносы в ПФР и ФФОМС в фиксированных размерах». Под этими взносами понимаются платежи, которые уплачивают «за себя» индивидуальные предприниматели, адвокаты, нотариусы и иные лица, занимающиеся частной практикой. С 2021 года для перечисления фиксированных платежей нужно будет применять коды, предусмотренные комментируемым приказом.

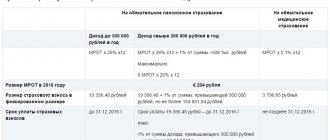

Напомним, что с 2014 года действует дифференцированный размер страховых взносов, которые предприниматели перечисляют «за себя» в ПФР и ФФОМС. Если доходы ИП в расчетном периоде не превышают 300 000 рублей, то взносы нужно платить в фиксированном размере (в 2015 году в ПФР — 18 610,80 руб., в ФФОМС — 3 650,64 руб.). Те предприниматели, у которых годовой доход превышает 300 000 рублей, должны дополнительно заплатить в ПФР 1% от суммы доходов, превышающей указанную величину, но не более установленного максимального размера страховых взносов (см. «Страховые взносы у ИП без работников: сколько потребуется заплатить в фонды «за себя» в 2015 году»).

Пенсионные взносы

Предприниматели перечисляют «за себя» обязательные пенсионные взносы единым платежным поручением, используя КБК для взноса, зачисляемого на страховую часть пенсии (ст. 22.2 Закона № 167-ФЗ). Для уплаты фиксированных взносов в ПФР, в том числе взносов в размере 1% от дохода, превышающего 300 000 рублей, сегодня применяется один и тот же КБК. С 2021 года нужно будет указывать два разных кода — для взносов с дохода до 300 000 рублей, и для взносов с дохода, превышающего указанный лимит (см. таблицу 5). Напомним, что пенсионные взносы, которые начислены с дохода свыше 300 000 рублей, нужно заплатить не позднее 1 апреля следующего года. На сегодняшний день вопрос о том, какой КБК использовать для уплаты до 1 апреля 2021 года дополнительного фиксированного взноса за 2015 год остается открытым (в комментируемом приказе об этом ничего не сказано). На наш взгляд, нужно применять действующий в настоящее время КБК.

Таблица 5. КБК для уплаты пенсионных взносов в фиксированном размере

| Вид платежа | 2015 год | 2016 год |

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода менее 300 000 руб.) | 392 1 0200 160 | 392 1 02 02140 06 1100 160 |

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода свыше 300 000 руб.) | 392 1 0200 160 | 392 1 02 02140 06 1200 160 |

Что касается пеней и процентов по фиксированным взносам в ПФР, то с 2021 года их нужно будет перечислять по разным КБК. Также в комментируемом приказе уточняется, какие КБК указывать при уплате пеней и процентов по пенсионным взносам за прошлые периоды (см. таблицу 6).

Таблица 6. КБК для уплаты пеней и процентов по пенсионным взносам в фиксированном размере (взносам исходя из стоимости страхового года)

| Вид платежа | 2015 год | 2016 год |

| Пени и проценты по страховым взносам на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии | 392 1 0200 160 | 392 1 02 02140 06 2100 160 — пени 392 1 02 02140 06 2200 160 — проценты |

| Пени и проценты по страховым взносам на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной пенсии | 392 1 0200 160 | 392 1 02 02150 06 2100 160 — пени 392 1 02 02150 06 2200 160 — проценты |

| Пени и проценты по страховым взносам на ОПС исходя из стоимости страхового года, зачисляемым в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2013 года) | 392 1 0200 160 | 392 1 02 02100 06 2100 160 — пени 392 1 02 02100 06 2200 160 — проценты |

| Пени и проценты по страховым взносам на ОПС исходя из стоимости страхового года, зачисляемым в ПФР на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2013 года) | 392 1 0200 160 | 392 1 02 02110 06 2100 160 — пени 392 1 02 02110 06 2200 160 — проценты |