Правильная организация учета

В большинстве своем учитывать нужно именно отработанные моторные масла. Они требуются для эксплуатации авто. Рассмотрим главные особенности их учета:

- Установление класса опасности масел. При этом используется актуальный классификатор отходов.

- Организация временного хранения масла. При этом требуется позаботиться о наличии документального оформления.

- Своевременная инвентаризация.

Отработанное масло считается отходом, если оно не соответствует требованиям ТР ТС030/2012.

Учет растительного масла

Растительное масло, в отличие от моторного, может не являться отходом. Оно может быть направлено на переработку. Отработанное масло перерабатывается, к примеру, в биотопливо. Для переработки масло продается другим организациям.

Учет покупки

Бухучет масла проводится по Инструкции по использованию Плана счетов, установленной Приказом Минфина №94н от 30 ноября 2000 года. Для учета используются эти счета:

- Сч. 10. Используется для обобщения сведений о движении сырья.

- Сч. 41. Нужен для обобщения сведений о наличии ТМЦ, купленных в качестве продукции под продажу.

- Субсчет 10-1. Служит для учета сырья, которое используется в изготовлении товара.

- Субсчет 41-1 «Продукция на складах». Служит для учета наличия или движения запасов, хранящихся на базах.

Метод учета сырья, который может применяться предприятиями, установлен Роскомторгом №1-1098/32-2 от 12 августа 1994 года.

Растительное масло принимается к бухучету по реальной себестоимости или по стоимости поставщика. Последний способ может использоваться фирмами, которые применяют упрощенные методы ведения учета. Когда масло поступает на кухню, стоимость его списывается в траты. Соответствующая операция фиксируется по ДТ счета 20 «Производство». Счет корреспондирует с КТ счетов 10 или 41.

Если фирма признана микропредприятием, она может включить стоимость масла в структуру расходов в момент его покупки. То есть не нужно признавать сырье в статусе МПЗ (пункт 13.2 ПБУ 5/01). Стоимость купленного масла фиксируется на ДТ счета 20. Он корреспондирует со счетом 60.

Стоимость отработанного растительного масла входит в структуру материальных трат. Включается она в этот состав по стоимости покупки. В нее входят траты на перевозку и другие побочные расходы. Основание – подпункт 1 пункта 1 и пункт 2 статьи 254 НК РФ. Дата осуществления трат в форме сырья (относятся к прямым расходам) – это дата их направления в производство (основание – пункт 2 статьи 272 НК РФ).

Учет накопления отработанного масла

В пункте 57, 111 Указаний по бухучету МПЗ указано, что отходы, возникающие в подразделениях, сдаются на склады на основании накладных. При этом нужно отражать в накладных название отходов, их объем. Стоимость учтенных объектов относится на снижение стоимости сырья, отпущенного в использование.

Для учета движения рекомендуется применять счет 10 субсчет 10-6. Именно счет 10 нужен тогда, когда отходы планируется реализовать (основание – пункт 218 указаний). То есть для учета отработанного сырья применяется эта запись: ДТ10 субсчет 6 КТ20. Масло отражается по стоимости продажи.

Если продавать масло не планируется, то и фиксировать в учете его не нужно. Связано это с тем, что при подобных обстоятельствах сырье не будет соответствовать характеристикам актива. Активы – это средства, которые должны принести фирме доход. Отработанное сырье, которое не будет реализовано, доходов не принесет.

ВНИМАНИЕ! Отработанное сырье учитывается тогда, когда оно отвечает признакам объектов учета. К примеру, это могут быть характеристики МПЗ. Основание – письмо Минфина №07-01-10/42253 от 22 июля 2015 года.

Налоговый учет

Отработанное масло признается возвратным отходом. Последние представляют собой остатки, которые возникли в процессе производства и уже утратили свои эксплуатационные характеристики. В статье 254 НК РФ указано, что материальные траты снижаются на стоимость отходов. Уменьшение рекомендуется выполнить в периоде, когда отходы отправлены на склад на основании накладной или другого документа.

Реализация отработки

Реализация отработанного масла – это не главное направление деятельности фирмы, а потому доход от продажи следует признавать в составе прочих доходов. Они фиксируются в бухучете по КТ счета 91. Корреспонденция – это ДТ счета 62.

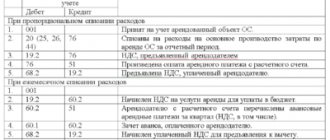

Арендованный транспорт

Получить транспортное средство во временное владение и пользование можно, заключив договор аренды транспортного средства с юридическим или физическим лицом.

По договору аренды арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование. Если иное не предусмотрено договором аренды транспортного средства, арендатор несет расходы, возникающие в связи с коммерческой эксплуатацией транспортного средства, в том числе расходы на оплату топлива и других расходуемых в процессе эксплуатации материалов (ст. 646 ГК РФ). Стороны могут предусмотреть смешанные условия оплаты аренды в виде фиксированной доли (непосредственно арендная плата) и оплаты компенсации на текущее содержание арендованного имущества, которая может меняться в зависимости от внешних факторов.

В случае, когда расходы на ГСМ несет наниматель транспорта, учет ГСМ идентичен ситуации с эксплуатацией собственного транспортного средства. Просто учитывается такой автомобиль не в составе основных средств, а на забалансовом счете 001 «Арендованные основные средства» в оценке, принятой в договоре. За его использование начисляется арендная плата, а амортизация не начисляется. Арендная плата учитывается в состав прочих расходов, связанных с производством и (или) реализацией вне зависимости от того, у кого арендуется автомобиль — у юридического или физического лица (подп. 10 п. 1 ст. 264 НК РФ).

В то же время статус арендодателя влияет на налоговые последствия по другим налогам. Так, если автомобиль арендуется у физического лица, у него возникает налогооблагаемый доход. Что касается ЕСН, то нужно различать аренду транспортного средства с экипажем и без него (п. 1 ст. 236 и 3 ст. 238 НК РФ).

На арендованную машину выписывается путевой лист на время работы, поскольку распоряжается машиной организация. А пп.2 п.1 ст.253 НК РФ разрешает включать в расходы, уменьшающие налогооблагаемый доход, все средства, истраченные на содержание и эксплуатацию основных средств и иного имущества, которое используется в производственной деятельности. Это касается и ГСМ, которые используются на арендованном автомобиле.

Организация учета моторного масла

Отработанное моторное масло нельзя сбрасывать в окружающую среду. Запрещено также распылять и сжигать его, сливать в водоемы, выливать на почву. То есть просто так утилизировать масло не получится. Связано это с угрозой окружающей среде. Важно правильно организовать сбор отработанного масла. Для этого выполняются действия:

- Назначение ответственных за сбор и хранение сырья.

- Организация сборных пунктов, в которых есть вся нужная тара.

- Поиск возможностей для дальнейшего использования масла.

- Обеспечение контроля, создание отчетности.

- Осуществление инструктажа по технике безопасности при взаимодействии с отходами.

Отработанное масло подлежит утилизации. Альтернативный вариант – регенерация для повторного применения сырья.

Особенности учета

Учет отработанного масла – это работа специально назначенных лиц с соответствующей ответственностью. Для учета нужно создать журнал движения отходов. Ведением его занимаются ответственные лица. Их нужно назначить приказом руководителя. Эти лица будут нести ответственность за правдивостью всех сведений, вносимых в журнал. Учет выполняется бухгалтерами на основании накладных.

Законодательное регулирование

Основные положения и обязанности по обращению с отходами содержит ФЗ-89. Ответственность за утилизацию отходов лежит на первоначальном собственнике, на организации, где они образовались.

Отходы производства подразделяются на безвозвратные и возвратные. Первые представляют собой материалы с полностью утраченными исходными полезными свойствами. Их реализация или повторное использование невозможно. Вторые могут быть использованы в производстве, проданы для дальнейшего использования.

Имеется ли перечень товаров, упаковки товаров, подлежащих утилизации после утраты ими потребительских свойств?

Безвозвратные отходы отдельно не отражаются в балансе. Это производственные (технологические) потери, норматив которых закладывается в нормы расхода сырья при расчете себестоимости готового продукта: усушка, улетучивание, угары, испарение. Согласно «Основным положениям по калькулированию себестоимости продукции» п. 27 (утв. 20/07/70 г., действующий документ), безвозвратные отходы не подлежат оценке. Это означает, что бухгалтеру не нужно определять их стоимость и формировать проводки. Можно сказать, что косвенным образом их утилизацию оплачивает сама фирма через механизм расчета издержек производства. Необходим лишь их технологический учет.

Возвратные отходы могут быть утилизированы непосредственно. ФЗ-89 определяет утилизацию отходов как их использование в производстве продукции, услуг, осуществлении работ. При этом в учетных целях отходами не признаются остатки материалов, которые сохранили все свои потребительские свойства и передаются в другие подразделения, цеха (ст. 254-6 НК РФ).

Какие есть нормативы утилизации отходов от использования товаров?

Учет масла моторного в бухучете

На каком счете учитывать Тосол — 105 36 или 105 33?

В соответствии со словарем финансовых и юридических терминов к ГСМ как особому виду производственных запасов относятся:

- топливо (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ);

- смазочные материалы (моторные, трансмиссионные и специальные масла, пластичные смазки);

- специальные жидкости (тормозные и охлаждающие).

Определение ГСМ в словаре взято из Методических рекомендаций по бухгалтерскому учету горюче-смазочных материалов в сельскохозяйственных организациях, утв. Минсельхозом России 16.05.2005. Это ведомственный нормативный акт, который применяется только сельскохозяйственными организациями.

Тосол – торговое обозначение незамерзающей охлаждающей жидкости, ее основными компонентами являются вода и производные спирта. Состав охлаждающих жидкостей регулируется документом «ГОСТ 28084-89 (СТ СЭВ 2130-80). Государственный стандарт Союза ССР. Жидкости охлаждающие низкозамерзающие. Общие технические условия», утв. и введен в действие постановлением Госстандарта СССР от 30.03.1989 № 913.

Строго говоря, Тосол и другие охлаждающие жидкости (антифризы) по своему составу ГСМ не являются. Если обратиться к данным единой Товарной номенклатуры внешнеэкономической деятельности, утв. решением Совета Евразийской экономической комиссии от 16.07.2012 № 54, антифризы относятся к другой номенклатурной группе, отличной от ГСМ.

В Общероссийском классификаторе продукции по видам экономической деятельности ОК 034-2014 (КПЕС 2008), утв. приказом Росстандарта от 31.01.2014 № 14-ст, антифризам присвоен код 20.59.43.120. Они входят в группировку 20.59.4 «Материалы смазочные; присадки; антифризы», однако к смазочным материалам не относятся и учитываются под отдельным кодом.

Следовательно, Тосол можно отнести к прочим материальным запасам – продукции химической промышленности и учитывать на счете 105 06.

В то же время многие коммерческие организации и государственные (муниципальные) учреждения принимают решение об учете специальных жидкостей (тормозных и охлаждающих) в составе ГСМ. В частности, в целях планирования так сделано в МВД России (письмо МВД России от 30.11.2016 № 1/12588 «О принятых мерах по выполнению представления Счетной палаты Российской Федерации»).

В силу пп. 117, 118 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н, для учета ГСМ предназначен счет 105 03, на котором учитываются все виды топлива, горючего и смазочных материалов – дрова, уголь, торф, бензин, керосин, мазут, автол и т.д. Этот перечень является открытым.

Кроме того, согласно разд. III приложения 1 распоряжения Минтранса России от 14.03.2008 № АМ-23-р расход тормозных, охлаждающих и других рабочих жидкостей контролируется и рассчитывается. Это обстоятельство является дополнительным аргументом в пользу того, чтобы учитывать Тосол на счете 105 03.

В связи с тем, что в отношении специальных жидкостей (тормозных и охлаждающих) нет четких ведомственных рекомендаций или дополнительных разъяснений, во избежание претензий со стороны ревизоров учреждение вправе закрепить в учетной политике наиболее приемлемый счет учета – 105 03 или 105 06.

На наш взгляд, оба варианта допустимы и не являются ошибкой. Главное, чтобы выбор счета был подтвержден документально. Принимая во внимание сложившуюся практику, рекомендуем учитывать специальные жидкости (тормозные и охлаждающие) на счете 105 03 «Горюче-смазочные материалы».

Учет расходов на горюче-смазочные материалы (часть 3): бухгалтерский учет

Расходы на приобретение ГСМ связаны с обслуживанием перевозочного процесса и относятся к расходам по обычным видам деятельности по элементу «Материальные затраты» (п. 7, 8 ПБУ 10/99 «Расходы организации»). В расходы включается сумма всех фактических затрат организации (п. 6 ПБУ 10/99)

Бухгалтерия организации ведет количественно-суммовой учет ГСМ и специальных жидкостей. Заправка автотранспорта производится на автозаправочных станциях за наличный расчет или в безналичном порядке по талонам или специальным картам.

Не касаясь специфики формирования первоначальной стоимости ГСМ и учета НДС, скажем, что бухгалтер на основании первичных документов (авансовых отчетов, накладных и др.) приходует ГСМ по маркам, количеству и стоимости. ГСМ учитываются на счете 10 «Материалы» субсчет 3 «Топливо». Это предусмотрено Планом счетов (утв. приказом Минфина России от 31.10.2000 № 94н).

Рекомендуется в зависимости от местонахождения материалов использовать следующие группировки аналитического учета:

- «ГСМ на складах (бензин, дизельное топливо, газ, масло и др.)»;

- «Оплаченные талоны на бензин (дизельное топливо, масло)»;

- «Бензин, дизельное топливо в баках автомобилей и талоны у водителей» и др.

Поскольку разновидностей ГСМ много, то для их учета открывают субсчета второго, третьего и четвертого порядков, например:

- счет 10 субсчет «Топливо», субсчет «ГСМ на складах», субсчет «Бензин», субсчет «Бензин АИ-98»;

- счет 10 субсчет «Топливо», субсчет «ГСМ на складах», субсчет «Бензин», субсчет «Бензин АИ-95».

Кроме того, аналитический учет выданных ГСМ ведется по материально ответственным лицам — водителям автотранспорта.

Бухгалтер записывает поступление ГСМ в карточку учета материалов по форме № М-17. В организации может быть разработана своя форма карточки учета поступления и списания ГСМ, которая утверждается приказом руководителя или является приложением к учетной политике организации.

Расходы на содержание автотранспортных средств организации списывают на себестоимость продукции (работ, услуг). В бухгалтерском учете затраты, связанные с перевозочным процессом, отражают на балансовом счете 20 «Основное производство» или 44 «Расходы на продажу» (только для торговых организаций). Затраты на содержание служебного автотранспорта отражаются на балансовом счете 26 «Общехозяйственные расходы». Предприятия, имеющие парк автомобилей, отражают затраты, связанные с их содержанием и эксплуатацией, на балансовом счете 23 «Вспомогательные производства».

Применение конкретного счета учета затрат зависит от направленности использования автомобилей. Например, если грузовой автомобиль перевозил грузы по заказам сторонней организации, то затраты на ГСМ отражаются на счете 20, а если легковой автомобиль использовался для служебных поездок, связанных с управлением организацией, то затраты отражаются на счете 26.

В учете списание ГСМ отражается бухгалтерской проводкой

Дебет 20 (23, 26, 44) Кредит 10-3 «Топливо» (аналитический учет: «ГСМ в баках транспортных средств» и др. соответствующие субсчета)

— в фактически израсходованном количестве на основании первичных документов.

При отпуске ГСМ в производство и ином выбытии их оценка в бухгалтерском учете производится одним из следующих способов (п. 16 ПБУ 5/01 «Учет материально-производственных запасов»):

- по себестоимости единицы запасов,

- по себестоимости первых по времени закупок (ФИФО),

- по себестоимости последних по времени закупок (ЛИФО),

- по средней себестоимости.

Последний способ является наиболее распространенным. Выбранный организацией способ должен быть зафиксирован в приказе об учетной политике.

Обращаем внимание бухгалтеров на то, что как правило, в баках автомобилей всегда имеется количество бензина (или иного топлива), которое представляет собой переходящий остаток на следующий месяц (квартал). Этот остаток нужно и далее учитывать на счете отдельном субсчете «Бензин в баках автомобилей» (в аналитическом учете по материально-ответственным лицам (водителям).

Ежемесячно бухгалтер проводит сверку результатов по выдаче, расходу и остатку нефтепродуктов в баках транспортных средств.

Если стоимость принятых к расходу затрат по ГСМ в бухгалтерском и налоговом учете будет различна (например, в связи с превышением водителем норм, принятых в организации для его автомобиля), то налогоплательщикам, применяющим ПБУ 18/02, придется отражать постоянные налоговые обязательства. Таково требование пункта 7 указанного положения, которое утверждено приказом Минфина России от 19.11.2002 № 114н.

Приведем пример бухгалтерского учета ГСМ на примере учета бензина для конкретного водителя.

Необходимый счет для отражения в учете моторного масла

На каком счете отражается моторное масло через подотчет? Можно применять 10536? В упаковках покупаем и сразу заливаем.

Нет. Моторное масло учитывайте на счете 105.33 «Материальные запасы – Горюче-смазочные материалы».

На данном счете учитываются все виды топлива, горючего и смазочных материалов (в том числе, моторное масло).

Ниже представлено перечень ценностей, которые учитываются на счете 105.36.

При приобретении моторного масла через подотчетное лицо сделайте проводку:

Дебет 0.105.33.340 Кредит 0.201.34.660

— принято к учету моторное масло.

Затем произведите списание масла на нужды учреждения.

Таким образом, если моторное масло было учтено на счете 105.36, то необходимо исправить ошибку в бухучете.

Способы приобретения ГСМ

Приобрести в настоящее время ГСМ у поставщиков учреждения могут (эти способы являются самыми распространенными):

- за наличный расчет;

- за безналичный расчет (расчет посредством талонов и топливных карт).

Наличный расчет. При применении такого способа приобретения ГСМ водителю выдаются наличные денежные средства под отчет, на которые он приобретает на АЗС ГСМ и затем представляет отчет об израсходованных средствах.

В этом случае внутренним локальным актом или учетной политикой учреждения должны быть утверждены:

- список водителей, имеющих право на получение наличных денег под отчет на приобретение ГСМ;

- сроки, на которые могут выдаваться подотчетные суммы;

- сумма наличных денежных средств на месяц (или другой период), необходимая для приобретения ГСМ.

Процесс обеспечения водителей наличными денежными средствами включает в себя:

- предоставление подотчетным лицом заявления руководителю учреждения на получение наличных средств для приобретения ГСМ;

- утверждение заявления руководителем учреждения;

- оформление заявки на получение наличных денег (ф. 0531802) и денежного чека, если лицевой счет учреждению открыт в ОФК, или денежного чека, если расчетный счет учреждению открыт в кредитной организации;

- получение наличных средств;

- выдачу их подотчетному лицу.

Водители представляют авансовые отчеты об израсходованных суммах.

В бухгалтерском учете учреждений отражение операций по обеспечению водителей наличными денежными средствами и постановке на учет приобретенных ГСМ необходимо оформить следующей корреспонденцией счетов:

| Инструкция № 162н* | Инструкция № 174н** | Инструкция № 183н*** | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Выдача из кассы денежных средств на покупку ГСМ | |||||

| 1 208 34 560 | 1 201 34 610 | 0 208 34 560 | 0 201 34 610 | 0 208 34 000 | 0 201 34 000 |

| Поступление ГСМ на основании отчета, представленного подотчетным лицом | |||||

| 1 105 33 340 | 1 208 34 660 | 0 105 23 340 0 105 33 340 | 0 208 34 660 | 0 105 23 000 0 105 33 000 | 0 208 34 000 |

| Внесение в кассу учреждения остатка наличных денежных средств | |||||

| 1 201 34 510 | 1 208 34 660 | 0 201 34 510 | 0 208 34 660 | 0 201 34 000 | 0 208 34 000 |

* Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

** Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

*** Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

Из кассы автономного учреждения культуры выданы за счет субсидии, предоставленной для выполнения государственного задания, наличные денежные средства в сумме 10 000 руб. под отчет водителю на приобретение ГСМ (иное движимое имущество учреждения). Водителем представлен авансовый отчет об израсходованных им наличных денежных средствах в сумме 9 800 руб. Остаток возвращен в кассу учреждения. ГСМ приняты к учету. Лицевой счет учреждения открыт в ОФК.

В бухгалтерском учете автономного учреждения эти операции необходимо отразить следующей корреспонденцией счетов:

| Дебет | Кредит | Сумма, руб. | |

| Выданы из кассы учреждения наличные денежные средства под отчет на приобретение ГСМ | 4 208 34 000 | 4 201 34 000 Увеличение забалансового счета 18 (340) | 10 000 |

| Отражено поступление ГСМ, приобретенных водителем | 4 105 33 000 | 4 208 34 000 | 9 800 |

| Отражено внесение остатка наличных денежных средств в кассу учреждения | 4 201 34 000 Уменьшение забалансового счета 18 (340) | 4 208 34 000 |

Безналичный расчет. При таком способе приобретения ГСМ расчеты с применением наличных денежных средств не производятся, они осуществляются в безналичном порядке между учреждением и поставщиком.

Одним из видов безналичного расчета за ГСМ является приобретение учреждением топливных талонов.

При таком способе учреждение по договору с поставщиком ГСМ оплачивает определенное количество ГСМ соответствующей марки, последний выдает учреждению талоны, которые являются основанием для заправки автомобилей на АЗС.

На основании полученных от поставщика документов (накладной, счета-фактуры, акта приема-передачи и т. п.), талоны подлежат оприходованию в качестве денежных документов в кассу учреждения. При этом в приходном ордере следует указать марку топлива, серию и номера этих талонов, номинал талонов в литрах и стоимость талона в рублях (исходя из стоимости бензина, указанной в договоре и счете на оплату).

По мере необходимости талоны выдаются под отчет водителям или иному ответственному лицу.

При предоставлении подотчетным лицом авансового отчета с подтверждающими документами, полученными от АЗС, отпустившей ГСМ в обмен на талон, топливо приходуется как материальный запас учреждения.

Автономное учреждение за счет средств, полученных от приносящей доход деятельности, оплатило поставщику ГСМ в размере 15 000 руб. за топливные талоны. Талоны в количестве 300 шт. поступили в кассу учреждения. Номинал талона – 20 л стоимостью 1 000 руб. Из кассы учреждения водителю выданы два талона, по которым он произвел заправку. Подотчетным лицом представлен в бухгалтерию учреждения авансовый отчет.

В бухгалтерском учете учреждения необходимо произвести следующие записи:

| Дебет | Кредит | Сумма, руб. | |

| Поступили талоны на ГСМ в кассу учреждения | 2 201 35 000 | 2 302 34 000 | 15 000 |

| Выданы два талона из кассы подотчетному лицу (2 x 1 000 руб.) | 2 208 34 000 | 2 201 35 000 | 2 000 |

| Приняты к учету ГСМ, полученные подотчетным лицом в обмен на топливные талоны | 2 105 33 000 | 2 208 34 000 | 2 000 |

Приобретение ГСМ по топливным картам является другим видом безналичного расчета за ГСМ.

Отпуск ГСМ на АЗС осуществляется по топливным картам, представляющим собой карты, содержащие магнитную полоску или микрочип, на которых хранится информация о количестве предоплаченного топлива или лимитах на отпуск определенных видов топлива. То есть топливная карта в данном случае является техническим средством для отпуска ГСМ на АЗС, на которых разрешен прием карт.

После заправки по топливной карте оператор АЗС выдает водителю чек, который подтверждает факт совершения операции и отражает количество топлива, залитого в бак.

Процесс обеспечения транспортных средств ГСМ включает в себя в этом случае:

1) заключение договора с поставщиком ГСМ, в котором указываются:

- наименование приобретаемых ГСМ и их стоимость;

- стоимость топливной карты (если она передается за плату);

- вид топливной карты;

- условия оплаты (частичная или 100%-я предварительная оплата);

- дата перехода права собственности на ГСМ и другие условия. Обычно право собственности на ГСМ переходит в момент заправки транспортного средства на АЗС;

2) перечисление предварительной оплаты ГСМ;

3) выдача топливных карт водителям.

По окончании месяца поставщик ГСМ представляет учреждению следующие документы:

- товарную накладную на объем и стоимость полученных ГСМ;

- счет-фактуру;

- детализированный отчет о производимых операциях с использованием топливных карт.

В бухгалтерском учете учреждений отражение операций по приобретению ГСМ по топливным картам следует оформить следующим записями:

| Инструкция № 162н | Инструкция № 174н | Инструкция № 183н | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Отражение расходов на изготовление топливных карт | |||||

| 1 401 20 226 1 109 61 226 1 109 71 226 1 109 81 226 1 109 91 226 | 1 302 26 730 | 0 401 20 226 0 109 60 226 0 109 70 226 0 109 80 226 0 109 90 226 | 0 302 26 730 | 0 401 20 226 0 109 60 226 0 109 70 226 0 109 80 226 0 109 90 226 | 0 302 26 000 |

| Оплата услуг по изготовлению топливных карт | |||||

| 1 302 26 830 | 1 304 05 226 1 201 21 610 | 0 302 26 830 | |||

| Предварительная оплата ГСМ | |||||

| 1 206 34 560 | 1 304 05 226 1 201 21 610 | 0 302 26 830 | 0 201 11 610 | 0 302 26 000 | 0 201 11 000 0 201 21 000 |

| Оприходование ГСМ на основании отчетов, представленных водителем и поставщиком ГСМ | |||||

| 1 105 33 340 | 1 302 34 730 | 0 105 23 340 0 105 33 340 | 0 302 34 730 | 0 105 23 000 0 105 33 000 | 0 302 34 000 |

| Зачет предварительной оплаты | |||||

| 1 302 34 830 | 1 206 34 660 | 0 302 34 830 | 0 206 34 660 | 0 302 34 000 | 0 206 34 000 |

Бюджетным учреждением заключен договор с поставщиком на поставку ГСМ в безналичном порядке за счет средств, полученных от приносящей доход деятельности. Учреждением произведена предварительная оплата поставщику за ГСМ в сумме 12 000 руб. Лицевой счет учреждения открыт в ОФК.

Согласно первичным документам поставщика и данным чеков АЗС, предъявленных водителями в бухгалтерию, ГСМ (иное движимое имущество учреждения) приняты к учету в сумме 12 000 руб.

В бухгалтерском учете автономного учреждения указанные операции необходимо отразить следующим образом:

| Дебет | Кредит | Сумма, руб. | |

| Произведена предварительная оплата ГСМ | 2 206 34 560 | 2 201 11 610 Увеличение забалансового счета 18 (340) | 12 000 |

| Оприходованы ГСМ, отпущенные водителям учреждения на АЗС | 2 105 33 340 | 2 302 34 730 | 12 000 |

| Зачтена предварительная оплата ГСМ | 2 302 34 830 | 2 206 34 660 | 12 000 |

Замена моторного масла: все, что нужно знать бухгалтеру. Как списывать масло в расход по НУ и БУ

› › По результатам проверки составлен акт № 4 от 28.06.2013 г… Акт на списание масла моторного образец Акт на шины, подлежащие списанию по производственным дефектам или по. Законодательные и нормативные акты по дате принятия. Пример расчета расхода моторного масла грузового бортового автомобиля МАЗ-5335: Исходные.

норма расхода моторного масла — 2,9 л / 100 л расхода топлива;. Масло моторное «Castrol» полусинтетическое 10W-40. 000351. Порядок составления акта расхода материалов (в т.ч.

его форма), а также перечень. Списание ГСМ производится на основании Руководящего документа.

Учет масла моторного в бухучете

- Порядок учета и списания ГСМ по путевым листам в 2017-2018 годах

- Понятие ГСМ

- Приложение N 1

- Интересные публикации:

- Списание горюче-смазочных материалов.

- Списание моторного топлива в учреждениях госсектора

- Отработанную смазку нужно правильно списать

- Интересные публикации:

- Учет и утилизация отработанных моторных масел

Списание горюче-смазочных материалов.

Базовое значение расхода топлива определяется для каждой модели, марки или модификации автомобиля в качестве общепринятой нормы.

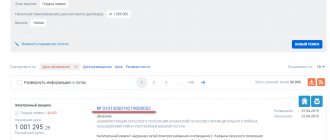

Учет ГСМ в 1С 8.3: пошаговая инструкция

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

Сдача регламентированной отчетности в соответствии с законодательством РФ.

Учреждения и организации, имеющие транспортные средства, вынуждены ежедневно покупать бензин, дизельное топливо и другие горюче-смазочные материалы. Наиболее распространенные способы приобретения ГСМ – за наличные или с оформлением авансового отчета, а также по топливным картам.

Рассмотрим, как эти способы учета ГСМ реализованы в «1С:Бухгалтерии 8.3».

Про устройство и эксплуатацию автомобиля

Надо ли медицинскому учреждению оформлять путевые листы? Какая форма должна быть у этого первичного учетного документа? Какие нарушения в оформлении путевых листов выявляются в ходе проведения контрольных мероприятий?

По каким нормам происходит списание ГСМ? Какие ошибки в списании ГСМ чаще всего допускаются?

7 Инструкции № 157н и ст. 9 Закона о бухгалтерском учете. К бухгалтерскому учету принимаются

Как оформлять акт на списание моторного масла и запчастей к автомобилю, используемому в производстве?

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

- Бухгалтерский учет и налогообложение

27.06.2014 подписывайтесь на наш канал Как правильно оформляется акт на списание моторного масла и запчастей к автомобилю, который используется в производственных целях?

Надо ли в акте указывать причину замены той или иной части автомобиля или спецтехники? Порядок списания материально-производственных запасов предусмотрен пунктом 98 Методических указаний по учету материально-производственных запасов, утв.

приказом Минфина России от 28.12.2001 № 119н, где в частности указано: «На фактически израсходованные материалы подразделение — получатель материалов составляет акт расхода, в котором указываются наименование, количество, учетная цена и сумма по каждому наименованию, номер (шифр) и (или) наименование заказа

Учет расходов на горюче-смазочные материалы (часть 2): путевые листы

Приобретение ГСМ еще не свидетельствуют о фактическом их расходе на автомобиль, используемый в служебных целях. Подтверждением того, что топливо было потрачено в производственных целях, является путевой лист, который и является основанием для списания ГСМ на себестоимость. Это подтверждают налоговые органы (письмо УМНС по г. Москве от 30.04.2004 № 26-12/31459) и Росстат (письмо Федеральной службы государственной статистики от 03.02.2005№ ИУ-09-22/ 257 О путевых листах)

В путевом листе проставляются показания спидометра и показатели расхода ГСМ, указывается точный маршрут следования, подтверждающий производственный характер транспортных расходов.

Первичные документы можно принять к учету, если они составлены по унифицированной форме (п. 2 ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете»).

Постановлением Госкомстата России от 28.11.1997 № 78 утверждены следующие формы первичной документации для учета работы автотранспорта:

- журнал учета путевых листов (форма № 8);

- путевой лист легкового автомобиля (форма № 3);

- путевой лист специального автомобиля (форма № 3 (спец.));

- путевой лист легкового такси (форма № 4);

- путевой лист грузового автомобиля (форма № 4-с, форма № 4-п);

- путевой лист автобуса (форма № 6);

- путевой лист автобуса необщего пользования (форма № 6 (спец.));

- товарно-транспортная накладная (форма № 1-Т).

Поскольку большинство организаций эксплуатирует служебные легковые машины или грузовые автомобили, то они используют формы путевых листов для этих машин.

Путевой лист грузового автомобиля (формы № 4-с или № 4-п) является основным первичным документом для расчетов за перевозки грузов, списания ГСМ на расходы по обычным видам деятельности, начисления заработной платы водителю, а также подтверждает производственный характер произведенных расходов. При перевозке товарных грузов путевые листы форм № 4-с и № 4-п выдаются водителю вместе с товарно-транспортной накладной.

Форма № 4-с (сдельная) применяется при условии оплаты работы автомобиля по сдельным расценкам.

Форма № 4-п (повременная) применяется при условии оплаты работы автомобиля по повременному тарифу и рассчитана на одновременное выполнение перевозок грузов до двух заказчиков в течение одного рабочего дня (смены) водителя.

Отрывные талоны путевого листа форм № 4-с и № 4-п заполняются заказчиком и служат основанием для предъявления организацией-владельцем автотранспорта счета заказчику. К счету прилагается соответствующий отрывной талон.

В путевом листе, который остается в организации — владельце автотранспорта, повторяются идентичные записи о времени работы автомобиля у заказчика. Если грузы перевозятся на автомобиле, работающем на повременной оплате, то в путевой лист вписываются номера товарно-транспортных накладных и прилагается один экземпляр этих накладных. Путевые листы хранятся в бухгалтерии совместно с товарно-транспортными документами для одновременной их проверки.

Путевой лист служебного легкового автомобиля (форма № 3) служит основным первичным документом для списания ГСМ на расходы, связанные с управлением организацией.

Журнал учета движения путевых листов (форма №  применяется организацией для регистрации выданных путевых листов водителю и сданных после обработки путевых листов в бухгалтерию.

применяется организацией для регистрации выданных путевых листов водителю и сданных после обработки путевых листов в бухгалтерию.

Все путевые листы выписывают в одном экземпляре и хранят пять лет.

Путевой лист выписывает водителю диспетчер или иной уполномоченный выпускать его в рейс работник. Но в небольших организациях это может быть сам водитель или другой работник, который назначается приказом руководителя организации.

В путевом листе обязательно должны быть проставлены порядковый номер, дата выдачи, штамп и печать организации, которой принадлежит автомобиль.

Путевой лист действителен только на один день или смену. На более длительный срок он выдается только в случае командировки, когда водитель выполняет задание в течение более одних суток (смены).

Маршрут перевозок или служебного поручения записывается по всем пунктам следования автомобиля в самом путевом листе.

Ответственность за правильное оформление путевого листа несут руководители организации и лица, отвечающие за эксплуатацию автомобилей и участвующие в заполнении документа. Это еще раз подчеркнуто в уже упомянутом письме Федеральной службы государственной статистики (Росстата) от 03.02.2005 № ИУ-09-22/ 257 «О путевых листах». В нем также сказано, в унифицированных формах должны быть заполнены все реквизиты. Работники, заполнившие и подписавшие документы, несут ответственность за достоверность содержащихся в них данных.

Если путевой лист заполняется с нарушениями, это дает проверяющим органам основание исключить затраты на топливо из состава расходов.

Бухгалтера, учитывающего ГСМ, особенно должна интересовать правая лицевая часть путевого листа. Рассмотрим ее на примере путевого листа легкового автомобиля (форма № 3).

Показания спидометра на начало дня работы (графа рядом с подписью разрешающего выезд) должны совпадать с показаниями спидометра на конец предыдущего дня работы автомобиля (графа – при возвращении в гараж). А разница между показаниями спидометра за текущий день работы должна соответствовать общему количеству пройденных за день километров, указанной на оборотной стороне.

Заполнение раздела «Движение горючего» производится в полном объеме по всем реквизитам, исходя из фактических затрат и показателей приборов.

Остаток горючего в баке фиксируется в листе на начало и конец смены. Расчет расхода указывается по нормам, утвержденным в организации для данной машины. По сравнению с этой нормой указывается фактический расход, экономия или перерасход по отношению к норме.

Чтобы определить нормативный расход горючего за смену, нужно умножить пробег автомобиля за рабочий день в километрах на норму расхода бензина в литрах на 100 км пробега, а полученный результат разделить на 100.

Для определения фактического расхода горючего за смену к его остатку в баке автомобиля на начало смены следует прибавить количество горючего, заправленного в бак автомобиля в течение смены, и из этой суммы вычесть остаток бензина в баке автомобиля на конец смены.

На оборотной стороне листа указываются пункт назначения, время выезда и возвращения автомобиля, а также количество пройденных километров. Эти показатели самые важные, они служат основанием для включения стоимости израсходованного топлива в расходы и подтверждают, с какими операциями связано было использование машины (получение ценностей у поставщиков, доставка их до покупателей и др.).

Нижняя часть оборотной стороны путевого листа важна для расчетчика заработной платы водителей.

В заключении раздела несколько слов о том, должны ли заполняться путевые листы только для водителей.

Иногда такой вывод делают из текста постановления Госкомстата России от 28.11.1997 № 78 (далее – Постановление № 78)и самих форм листов. И делают следующих вывод – если прямо штатным расписанием не предусмотрена должность водителя, то и обязанность организации оформлять соответствующий документ отсутствует. На взгляд автора это неверно, водитель – это функция, а не только должность. Важно, что эксплуатируется служебная машина организации, а уж кто управляет ею – дело организации. Например, служебную машину может водить директор, менеджер, и расходы по ней также будут учитываться только на основании путевого листа. Кроме того, при отсутствии этого документа в пути у работника, фактически выполняющего функции водителя, может возникать проблема с работниками автоинспекции.

Формально путевые листы выписывают организации. Так сказано в Постановлении № 78. Предприниматели по формальным признакам заполнять путевой лист не должны, поскольку согласно статье 11 НК РФ являются физическими лицами. Но ведь они используют транспорт в производственных целях. И МНС России в письме от 27.10.2004 № 04-3-01/[email protected] обратило внимание на то, что путевые листы должны ими использоваться.

ГСМ: организация учета и списание

Важное 08 сентября 2021 г.

13:16 Автор: Магурина Л., эксперт информационно-справочной системы «» Надо ли медицинскому учреждению оформлять путевые листы?

7 Инструкции № 157н). Первичные учетные документы принимаются к учету, если они составлены по унифицированным формам документов, утвержденным согласно законодательству РФ, правовым актам уполномоченных органов исполнительной власти, а документы, формы которых не унифицированы, должны содержать обязательные реквизиты, перечисленные в п.

Про устройство и эксплуатацию автомобиля

Наличие автотранспорта заставляет автономное учреждение приобретать ГСМ.

Основной целью учета данного вида нефинансовых активов является обеспечение правомерности его расходования. Особое значение приобретает четкое исполнение требований нормативных актов, регулирующих его нормирование. Как показывает практика проверок, наибольшее количество нарушений связано именно со списанием топлива с учета.

О том, как избежать ошибок в учете, мы расскажем в статье. Нормы расхода Горюче — смазочных материалов Свою деятельность автономное учреждение осуществляет в соответствии с планом финансовохозяйственной деятельности.

Планирование расходов на ГСМ, а также ведение статистической отчетности, определение себестоимости перевозок АУ осуществляется в соответствии с Распоряжением Минтранса РФ от 14.03.2008 N АМ23р «О введении в действие Методических рекомендаций «Нормы расхода топлив и смазочных средств на автомобильном транспорте» (далее. Рекомендации)

Как списать масло моторное

Содержание Для того, чтобы законно провести списание горюче-смазочных материалов, а также правильно оформить акт, в организации должна быть создана специальная комиссия в составе не менее двух человек. Для ее назначения руководитель предприятия выпускает отдельный приказ.

В состав комиссии должны входить сотрудники различных подразделений, а также материально-ответственное лицо.

При этом желательно выделить в комиссии председателя и рядовых членов.

В задачи комиссии входят сверка фактических расходов ГСМ с установленными в компании нормами (при этом следует отметить, что для каждого вида транспорта они свои и должны утверждаться отдельно), проведение тестовых выездов с водителями для проверки размеров ежедневного расхода горючего, масла и т.п., а также сбор путевых листов за отчетный период. ОБРАТИТЕ ВНИМАНИЕ! Создание комиссии требуется только в крупных организациях, предприятия малого бизнеса могут обходиться без этого: здесь для списания ГСМ достаточно простого решения руководителя фирмы оформленного в письменном виде.

Поступление ГСМ по авансовому отчету

Чтобы отразить самостоятельную покупку водителем бензина за наличность, выданную ему, оформляем авансовый отчет. При этом сначала необходимо оформить выдачу денежных средств подотчетному сотруднику. Выдача денег из кассы фиксируется документом «Выдача наличных» с видом операции «Выдача подотчетному лицу».

Теперь создадим сам «Авансовый отчет» через «Банк и касса» — «Авансовые отчеты».

С помощью кнопки «Создать» создаем новый документ, в котором заполняем первую закладку «Авансы»: фиксируем документ выдачи аванса (у нас «Выдача наличных»), а внизу – прикрепленных к отчету документов. Далее переходим к заполнению табличной части, в которой подбираем приобретенную номенклатуру (Бензин Аи-95), указав количество и цену.

Таким образом, мы оприходовали ГСМ через авансовый отчет. Его проводки – Дт. 10.3 — Кт. 71.01. Нажав кнопку «Печать» получаем печатную форму документа.

Систематизация бухгалтерии

27.12.2018 Содержание Списание ГСМ производится на основании Руководящего документа РЗ112194-0366-03 «Нормы расхода топлива и смазочных материалов на автомобильном транспорте» утвержденного Минтрансом России 29.04.2003 г.

Нормы расхода топлива предназначены для организаций, эксплуатирующих автомобильную технику на территории РФ, независимо от их формы собственности. Базовое значение расхода топлива определяется для каждой модели, марки или модификации автомобиля в качестве общепринятой нормы. Нормы списания ГСМ установлены в литрах на 100 км.

Для учреждения нормы расхода ГСМ.

смазочных материалов и поправочных коэффициентов, которые увеличивают или уменьшают базовую норму на каждое автотранспортное средство устанавливаются приказом руководителя в соответствии с требованиями Норм расхода топлива.

Нормы расхода топлива могут повышаться при следующих условиях: 1.

Систематизация бухгалтерии

27.12.2018 Содержание Списание ГСМ производится на основании Руководящего документа РЗ112194-0366-03 «Нормы расхода топлива и смазочных материалов на автомобильном транспорте» утвержденного Минтрансом России 29.04.2003 г.

Нормы расхода топлива предназначены для организаций, эксплуатирующих автомобильную технику на территории РФ, независимо от их формы собственности. Базовое значение расхода топлива определяется для каждой модели, марки или модификации автомобиля в качестве общепринятой нормы. Нормы списания ГСМ установлены в литрах на 100 км.

Для учреждения нормы расхода ГСМ. смазочных материалов и поправочных коэффициентов, которые увеличивают или уменьшают базовую норму на каждое автотранспортное средство устанавливаются приказом руководителя в соответствии с требованиями Норм расхода топлива.

Нормы расхода топлива могут повышаться при следующих условиях: 1. При работе автотранспорта в зимнее время года в зависимости от климатических условий районов страны – от 5 до 20 %.

zakon-nedvizhimost.ru

РАЛ -430; -43202; -5557; -4320 2,8 0,4 0,15 0,35 КамАЗ-4310, -5320, -5321 всех модификаций 2,8 0,4 0,15 0,35 КрАЗ -255Б; -257 2,9 0,4 0,1 0,3 Магирус Дойц 2,5 0,4 0,1 0,3 Мерседес Бенц 2,5 0,4 0,1 0,3 Самосвалы МАЗ-5551 всех модификаций 2,9 0,4 0,15 0,35 9.Для автомобилей и их модификаций, на которые отсутствуют индивидуальные нормы расхода масел и смазок, установлены следующие временные нормы расхода масел и смазок на 100л общего нормируемого расхода топлива: Наименование Моторные масла (л) Трансмиссионные и гидравлические масла (л) Спец.

При пробеге первой тысячи километров новыми автомобилями (обкатке) и автомобилями, вышедшими из капитального ремонта, а также при централизованном перегоне таких автомобилей своим ходом в одиночном состоянии – до 10 %, при перегоне автомобилей в спаренном состоянии – до 15 %, в строенном – до 20 %. Для автомобилей, находящихся в эксплуатации более 5 лет, – до 5 %, более 8 лет – до 10 %.