Приобретение в собственность

Получить земельный участок в собственность застройщик может путем его приобретения по договору купли-продажи, договору мены (бартера), получения в качестве вклада в уставный (складочный) капитал, безвозмездного получения.

При этом объектом сделки могут быть только те земельные участки, которые прошли государственный кадастровый учет (п. 1 ст. 37 Земельного кодекса РФ).

Собственник земельного участка имеет право его использовать в соответствии с видом разрешенного использования земельного участка, указанным в Государственном кадастре недвижимости (п. 1 ст. 263 ГК РФ, ст. 37 Градостроительного кодекса РФ). Виды разрешенного использования земельных участков для капитального строительства устанавливаются применительно к территориальной зоне.

Собственникам следует учитывать, что вид разрешенного использования земельного участка определяет возможность осуществления реконструкции уже существующих зданий, а также нового строительства на земельном участке. Он влияет на то, какие именно здания (здания какого функционального назначения) могут создаваться на данном земельном участке. Так, например, производственный цех, находящийся на земельном участке с видом разрешенного использования «для промышленного производства», нельзя реконструировать в торговый центр, не изменив вид разрешенного использования этого земельного участка.

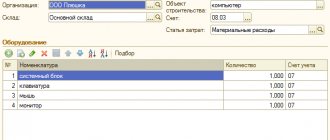

Для обобщения информации о затратах на возмездное приобретение земельного участка используйте счет 08 (субсчет 08-1 «Приобретение земельных участков») (п. 27 Методических рекомендаций, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

В остальном порядок отражения в бухучете приобретения земельного участка зависит от того, кто финансирует строительство:

- привлеченный инвестор;

- застройщик, который выступает инвестором.

Если стоимость земельного участка, приобретенного для строительства объекта, возмещается за счет средств привлеченных инвесторов (дольщиков), застройщик не вправе признать его объектом основных средств, поскольку в этом случае он не соответствует условиям пункта 4 ПБУ 6/01. Приобретение земельного участка отразите проводкой:

Дебет 08-1 Кредит 60 – приобретен земельный участок для строительства за счет инвесторов (дольщиков).

Такой порядок установлен Инструкцией к плану счетов.

После завершения строительства застройщик передает этот участок инвесторам или дольщикам в соответствии с договором и его стоимость списывает в счет расчетов с ними. Подробнее об этом см. Как оформить и отразить в учете выбытие земель под строительство.

Если стройку финансирует застройщик и он возводит объект на продажу, то признать земельный участок в составе основных средств он также не вправе. В этом случае участок не соответствует условиям, предусмотренным в пункте 4 ПБУ 6/01. Приобретение земельного участка отразите проводкой:

Дебет 08-1 Кредит 60 – приобретен земельный участок для строительства на продажу.

Если стройку финансирует застройщик, который строит объект для себя, то земельные участки, полученные в собственность (кроме земель, приобретенных для перепродажи), он включает в бухучете в состав основных средств, если соблюдены все необходимые условия (п. 4, 5 ПБУ 6/01). Эту операцию отражают проводками:

Дебет 08-1 Кредит 60 – приобретен земельный участок для строительства;

Дебет 01 Кредит 08-1 – отражен приобретенный земельный участок в составе основных средств.

Порядок определения первоначальной стоимости, документальное оформление и отражение в бухучете зависят от способа получения земельных участков в собственность:

- за плату;

- по договору мены;

- в качестве вклада в уставный капитал;

- безвозмездно.

При этом учитывайте особенности учета основных средств, требующих госрегистрации.

Специальных унифицированных форм для постановки земельных участков на учет в законодательстве нет. Поэтому используйте для этого форму № ОС-1, утвержденную постановлением Госкомстата России от 21 января 2003 г. № 7.

Особенность учета земельных участков состоит в том, что они не подлежат амортизации, их первоначальная стоимость не погашается (абз. 5 п. 17 ПБУ 6/01).

Учет земельных участков в бухгалтерском и налоговом учете

Земельный участок – особый вид неамортизируемых активов. Он может быть приобретен, продан, перепродан, реализован частично или полностью; при этом фигурировать в учете в качестве основного средства или товара для перепродажи. На землю, как на объект ОС, не начисляется амортизация (ст. 256-2 НК РФ), поскольку в процессе эксплуатации она не теряет своей стоимости.

Участок принимается к учету в сумме всех фактических затрат на него, в том числе и госпошлины за оформление права собственности (ПБУ 5/01 р.2, 6/01 р. 2). Расчет земельного налога производится по кадастровой стоимости участка.

Документальное оформление

Покупка и продажа земельных участков оформляются договором в 3-х экземплярах. Два из них – участникам сделки, один – в Росреестр для регистрации. Договор аренды земли на срок более года также регистрируется в Росреестре (ст. 609-2 ГК РФ).

Специальных унифицированных форм, учитывающих многообразие земельных участков, их видов, законодательством не предусмотрено. При постановке на учет ЗУ рекомендуется пользоваться указанными ниже документами:

- Акт ОС-1 «О приеме-передаче объектов ОС (кроме зданий, сооружений)». Документ содержит ряд показателей, которые при заполнении следует игнорировать (прочеркивать): изготовитель, нормы амортизации, полезное использование, остаточная стоимость и т.д. В то же время отсутствуют специальные графы, содержащие характеристики земельного участка. Их можно отразить в поле (разделе) «Другие характеристики».

- Акт 401-АПК «На оприходование земельных угодий». Он предназначен для организаций и предприятий аграрной сферы и содержит сведения о земельном участке, его балансовой стоимости, виде, качестве земель и др.

- Инвентарная карточка ОС-6 «Учета основных средств».

Можно прописать в договоре положение, по которому он будет являться одновременно и актом приема-передачи, либо разработать собственную учетную форму локального характера. Применение тех или иных бланков документов по учету ЗУ целесообразно закрепить в учетной политике организации.

Постановка на учет производится датой, указанной в акте либо в договоре, приравненном к нему.

На заметку! Земля и строения на ней не являются в учете единым имущественным объектом.

Бухгалтерский учет

Фактические затраты, по которым участок земли принимается к учету, могут включать в себя:

- стоимость участка, уплаченную продавцу;

- риэлторские, консультационные услуги;

- выплаты посреднику;

- сумму госпошлины за регистрацию земли;

- другие затраты, связанные с приобретением земли.

На заметку! При использовании заемных средств для покупки участка процент по ним постепенно включается в стоимость ЗУ до момента, когда он из внеоборотных активов перейдет в состав основных средств (ПБУ 15/2008 «Учет расходов по займам и кредитам»).

Операции с земельными участками могут включать в себя: получение в дар, по договору мены, получение в качестве вклада в уставный капитал, а также покупку, продажу, аренду, продажу части участка, и т.д.

Рассмотрим наиболее часто встречающиеся операции с землей, которые приходится учитывать бухгалтеру.

Покупка

Земля включена в учет как ОС:

- Дт 08/1 Кт 60 — приобретение ЗУ у контрагента;

- Дт 08/1 Кт 10, 60,76 — расходы по приобретению (риэлторские, консультационные, материального характера);

- Дт 08/1 Кт 76 (68/сч. «Госпошлина») — отражена госпошлина за регистрацию ЗУ;

- Дт 01 Кт 08/1 — ЗУ включен в состав основных средств.

Земля включена в учет как объект последующей перепродажи:

- Дт 41 Кт 60 — приобретение ЗУ у контрагента;

- Дт 41 Кт 10, 60, 76 — расходы по приобретению (риэлторские, консультационные, материального характера);

- Дт 41 Кт 76 (68/сч. «Госпошлина») — отражена госпошлина за регистрацию ЗУ.

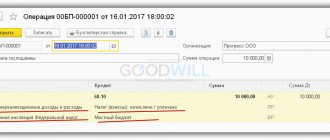

На заметку! Несмотря на то, что четких разграничений на использование счетов 76 и 68 при учете госпошлины нет, налоговые органы рекомендуют пошлину за регистрацию участка учитывать на счете 68, поскольку она является федеральным сбором (ст.13 НК РФ).

Продажа

Земля продана как ОС:

- Дт 62 Кт 91 — зафиксирован доход от продажи ЗУ;

- Дт 91 Кт 01 — ОС списано с учета, по его стоимости;

- Дт 91 Кт 10, 70, 60 и пр. — учтены расходы на продажу ЗУ.

Земля продана как товар:

- Дт 62 Кт 90 — зафиксирован доход от продажи ЗУ;

- Дт 90 Кт 41 — списан ЗУ как товар с учета, по его стоимости;

- Дт 44 Кт 10, 70, 60 и пр.

- Дт 90 Кт 44 — учтены и списаны расходы на продажу ЗУ как товара.

Продажа части участка

Как правильно учесть продажу части участка, рассмотрим на примере. Пусть ЗУ числился на счете 01 как основное средство, единым объектом. Его стоимость — условно 100000 руб. После завершения кадастровых работ землю разделили на две части. Одна остается в организации (60000 руб.), а другая продается (40000 руб.). От продажи получено 50000 руб.

Разделим участок в учете:

- Дт 01 «к продаже» Кт 01 «начальный» — 40000 руб. — выделена часть к продаже;

- Дт 01 «оставшийся в организации» Кт 01 «начальный» — 60000 руб. – выделена часть, оставшаяся в организации;

- Дебет 91 Кредит 01 «к продаже» — списан с учета ЗУ, подлежащий продаже, по его стоимости 40000 руб.;

- Дебет 62 Кредит 91 — 50000 руб. доход от продажи.

Далее учитываем расходы на продажу, согласно приведенной выше корреспонденции: Дт 91 Кт счета расходов, и отражаем прибыль (убыток) от сделки Дт 91 (99)Кт 99(91).

В данном случае правильным будет именно разделение участков, а не списание ЗУ и постановка на учет двух вновь образованных объектов.

Аренда

Первоначально расходы по заключению арендного договора относятся на счет 97 «Расходы будущих периодов», а затем равными долями списываются на счета по обычным видам деятельности:

- Дт 97 Кт 76 — затраты на приобретение права аренды;

- Дт 19 Кт 76 — начисление НДС от стоимости арендного права;

- Дт 68 Кт 19 — предъявлен НДС к вычету;

- Дт 20, 25, 26 и др. Кт 97 — списание доли расходов в течение срока аренды.

Аренда

Порядок передачи земельных участков в аренду регулируется статьей 22 Земельного кодекса РФ.

Получить в аренду землю под строительство застройщик может:

- по договору аренды с собственником земельного участка (в т. ч. земель из государственной и муниципальной собственности);

- через уступку арендных прав первичным арендатором (в т. ч. земель из государственной и муниципальной собственности).

Договор аренды земельного участка, заключенный сроком на один год и более, подлежит обязательной госрегистрации (п. 1 ст. 164 и п. 2 ст. 609 ГК РФ, п. 2 ст. 25 и п. 2 ст. 26 Земельного кодекса РФ). За регистрацию таких сделок с организаций взимается госпошлина в размере 15 000 руб. (подп. 22 п. 1 ст. 333.33 НК РФ).

Ситуация: нужно ли регистрировать соглашение об уступке прав арендатора земельного участка третьему лицу? Договор аренды, по которому переданы права, прошел обязательную госрегистрацию.

Да, нужно.

Переход прав арендатора к третьему лицу не требует заключения нового договора аренды. Такую уступку можно оформить, например, договором перенайма. Такой вывод следует из пункта 5 статьи 22 Земельного кодекса РФ и пункта 2 статьи 615 Гражданского кодекса РФ.

Согласно пункту 1 статьи 164 Гражданского кодекса РФ, сделки с землей и другим недвижимым имуществом подлежат госрегистрации в случаях и порядке, предусмотренных статьей 131 Гражданского кодекса РФ и Законом от 21 июля 1997 г. № 122-ФЗ.

Гражданским кодексом предусмотрено, что уступка требования и перевод долга, которые основаны на сделках, подлежащих госрегистрации, также подлежат госрегистрации (п. 2 ст. 389 и п. 2 ст. 391 ГК РФ).

Таким образом, если договор аренды подлежал обязательной госрегистрации, то соглашение об уступке прав арендатора земельного участка по такому договору третьему лицу также необходимо зарегистрировать. При этом за регистрацию перехода арендных прав организация должна уплатить госпошлину в размере 15 000 руб. (подп. 22 п. 1 ст. 333.33 НК РФ).

Аналогичная точка зрения изложена в письме Минфина России от 12 октября 2009 г. № 03-05-05-03/12.

Документальное оформление и отражение в бухучете получения земельных участков по договору аренды происходят точно так же, как по любому другому имуществу. Подробнее об этом см. Как арендатору отразить в бухучете получение имущества по договору аренды.

Застройщик может заключить договор аренды земель, находящихся в муниципальной (государственной) собственности. Это право он получает на аукционе. В этом случае он несет расходы на приобретение права на заключение такого договора (ст. 30.1 Земельного кодекса РФ).

Расходы на приобретение права на заключение договора аренды земельного участка, предназначенного для строительства, включают в стоимость строительства по дебету счета 08 (п. 1.2 Положения по бухгалтерскому учету долгосрочных инвестиций, п. 8 ПБУ 6/01).

Продажа земли бухгалтерские проводки

- равномерно в течение срока, который определяется организацией самостоятельно и не должен быть менее пяти лет;

- в размере, не превышающем 30% налоговой базы предыдущего налогового периода, до полного признания всей суммы расходов.

Бухгалтерский учет при покупке участка Если земельные участки приобретены для собственного использования, а не для продажи или безвозмездной передачи, они учитываются в составе основных средств (п. 5 ПБУ 6/01). Объекты принимаются к учету по первоначальной стоимости. Она включает стоимость приобретения и расходы на регистрацию права собственности (пп. 7, 8 ПБУ 6/01).

Безвозмездное срочное пользование

Передача земель в безвозмездное срочное пользование регулируется статьей 24 Земельного кодекса РФ.

Как правило, по такому основанию земельные участки передаются для следующих целей:

- под строительство объектов инфраструктуры;

- под жилищное строительство;

- для строительства объектов недвижимости за счет бюджетных средств по государственному (муниципальному) контракту.

Если договор безвозмездного срочного пользования земельным участком заключен на срок один год и более, то такая сделка подлежит обязательной госрегистрации (п. 1 ст. 164 и п. 2 ст. 609 ГК РФ, п. 2 ст. 25 и п. 2 ст. 26 Земельного кодекса РФ). За регистрацию таких сделок с организаций взимается госпошлина в размере 15 000 руб. (подп. 22 п. 1 ст. 333.33 НК РФ).

Операцию по получению земельных участков в безвозмездное пользование в бухучете отражайте и оформляйте точно так же, как по любому другому имуществу. Подробнее об этом см. Как отразить в учете получение имущества в безвозмездное пользование.

ОСНО: налог на прибыль

Для целей налога на прибыль земельные участки (кроме земель, приобретенных для перепродажи и финансируемых за счет средств инвесторов) относятся к основным средствам (п. 1 ст. 257 НК РФ). При этом амортизируемым имуществом они не признаются (п. 2 ст. 256 НК РФ).

За регистрацию прав на земельные участки предусмотрена уплата госпошлины (подп. 22 п. 1 ст. 333.33 НК РФ).

Платить налог на имущество с земельных участков не нужно, так как они не являются объектом обложения этим налогом (п. 4 ст. 374 НК РФ). Собственники земельных участков и организации, владеющие ими на праве постоянного (бессрочного) пользования, как правило, должны платить земельный налог. Подробнее об этом см. Какое имущество облагается земельным налогом. При этом изменение кадастровой стоимости земельного участка не влияет на его стоимость в налоговом учете. Такое изменение нужно учесть только при расчете земельного налога. Если земельный участок приобретен для целей жилищного строительства, то учитывайте особенности расчета земельного налога в отношении таких земель.

В остальном расчет налогов при приобретении (аренде) земельных участков зависит от вида расхода:

- приобретение права на заключение договора аренды земельного участка, находящегося в государственной (муниципальной) собственности;

- приобретение (аренда) земельного участка.

Постановка на баланс участка земли

Приобретенный участок земли, как и прочие активы, необходимо поставить на учет. Сначала определяют стоимость участка. Эта информация содержится в договоре купли-продажи или иных сопровождающих сделку документах. Если нужных данных нет, проводят экспертную оценку земли. Участок нужно распределить по видам угодий в гектарах.

Далее, создается специальная комиссия со специалистами по земельным вопросам в составе. Она составляет акт на оприходование угодий (ф. № 111-АПК). В него заносят все данные об участке: площадь, вид, местонахождение, плодородие почв, стоимость по балансу, основания покупки и т. д.

Документ заверяют подписями члены комиссии и директор. Его передают в бухгалтерию. На основании акта делается запись в земельную книгу, и земля включается в состав ОС организации. Проводка имеет вид:

Дт 01-6 Кт 91 — поставлен на баланс купленный участок земли.

Если организация получила участок от государства не в собственность, а в бессрочное распоряжение, то он учитывается за балансом. Это касается земли и под зданиями, переданными бюджетным организациям в оперативное управление.

Приобретение и аренда

Приобретение (аренда) земельных участков из государственной (муниципальной) собственности на основании договоров, заключенных в период с 1 января 2007 года по 31 декабря 2011 года, учитывается при расчете налога на прибыль в особом порядке. Подробнее об этом см. Как учесть при расчете налога на прибыль расходы, относящиеся к нескольким отчетным периодам.

Пример отражения в бухучете и при налогообложении приобретения государственного (муниципального) земельного участка в собственность. Участок приобретен в период с 1 января 2007 года по 31 декабря 2011 года

В январе 2011 года ЗАО «Альфа» (застройщик) приобрело на торгах земельный участок из муниципальной собственности с целью строительства производственных помещений. В том же месяце его ввели в эксплуатацию. Стоимость земельного участка составила 19 500 000 руб. Документы на госрегистрацию перехода права собственности поданы в феврале 2011 года. Госпошлина за регистрацию уплачена в январе 2011 года (до ввода земельного участка в эксплуатацию). В учетной политике для целей налогообложения установлен срок списания расходов на приобретение права на земельные участки – пять лет.

Бухгалтер «Альфы» сделал следующие проводки в учете.

Январь 2011 года:

Дебет 08-1 Кредит 76 – 19 500 000 руб. – отражены капитальные вложения в виде стоимости земельного участка;

Дебет 68 субсчет «Государственная пошлина» Кредит 51 – 15 000 руб. – уплачена госпошлина за регистрацию перехода права собственности;

Дебет 08-1 Кредит 68 субсчет «Государственная пошлина» – 15 000 руб. – отнесена на увеличение первоначальной стоимости земельного участка сумма госпошлины за регистрацию права собственности;

Дебет 01 Кредит 08-1 – 19 515 000 руб. – учтен в составе основных средств земельный участок.

Поскольку в бухучете суммы расходов на приобретение земельного участка не учитываются, возникают постоянные разницы и соответствующий им постоянный налоговый актив.

Январь 2011 года:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 – 3000 руб. (15 000 руб. × 20%) – отражен постоянный налоговый актив вследствие разницы по признанию госпошлины.

Февраль 2011 года:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 – 65 000 руб. (19 500 000 руб. : 5 лет : 12 мес. × 20%) – отражен постоянный налоговый актив вследствие разницы по признанию стоимости земельного участка.

Такую проводку бухгалтер «Альфы» будет делать ежемесячно в течение пяти лет (до полного списания расходов в налоговом учете).

В отношении остальных земельных участков применяется следующий порядок.

Особенностью налогового учета земельных участков является то, что они относятся к основным средствам, которые не подлежат амортизации (п. 2 ст. 256, п. 1 ст. 257 НК РФ).

Расходы на приобретение земельного участка в налоговом учете признать нельзя. Нормы статьи 264.1 Налогового кодекса РФ, позволяющие признавать расходы на приобретение земель, применяются только к операциям с государственными (муниципальными) земельными участками по договорам, заключенным в период с 1 января 2007 года по 31 декабря 2011 года.

Ситуация: может ли застройщик стоимость приобретенного за плату земельного участка, находящегося в частной собственности, включить в первоначальную стоимость здания, которое будет построено на нем, и погашать ее через амортизацию этого здания?

Нет, не может.

Земельные участки являются самостоятельным объектом налогового учета, так как относятся к основным средствам (п. 1 ст. 257 НК РФ). К тому же они не подлежат амортизации (п. 2 ст. 257 НК РФ).

Однако если застройщик решит реализовать землю, то полученные доходы можно уменьшить на расходы на ее приобретение (подп. 2 п. 1 ст. 268 НК РФ). Подробнее об этом см. Как отразить в учете выбытие земли, предназначенной под строительство.

Если земельный участок приобретен за счет средств инвестора (в рамках договора инвестирования в строительство), то средства, полученные на его приобретение, доходом застройщика не являются. Такие средства не учитывайте при расчете налога на прибыль только при условии ведения раздельного учета. Об этом сказано в подпункте 14 пункта 1 статьи 251 Налогового кодекса РФ. Следовательно, при передаче земли инвестору нельзя учесть расходы на ее приобретение (п. 17 ст. 270 НК РФ).

Расходы на аренду земельных участков под строительство учитывайте в следующем порядке. Расходы, осуществленные до начала строительства и непосредственно в период строительства, учитывайте в первоначальной стоимости строящегося объекта (п. 1 ст. 257 НК РФ, письма Минфина России от 11 ноября 2011 г. № 03-03-06/1/749 и от 20 мая 2010 г. № 03-00-08/65). По окончании строительства объекта расходы в виде арендных платежей учитывайте в том же порядке, как и при аренде любого другого имущества. Подробнее об этом см. Как арендатору отразить при налогообложении арендные платежи.

Бух проводки по аренде земельной доли пайщикам перечисление продукцией

Наша организация выплачивает пайщикам(за участки) паи. Как провести эту операцию в бух учете? У нас общество с ограниченной ответсвенностью на ЕСХН.Наша организация арендует у физ.лиц паи(землю).

В октябре мы выплачиваем им в натур.выражении паи(зерно, сено, солому) Начисляем НДФЛ.Как это провести в бух.

учете? сообщаем следующее : В данной ситуации организация вправе расплачиваться по договорам аренды продукцией.

Бухгалтерские проводки при начислении арендной платы за пользование земельным участком

Сумма арендной платы без НДС за пользование земельным участком ежемесячно включена в состав расходов по обычным видам деятельности Начислен НДС с арендной платы за пользование земельным участком 68, субсчет «Расчеты по НДС» Принята к вычету из бюджета сумма НДС с арендной платы Счет 20 «Основное производство» предназначен для обобщения информации о затратах производства, продукция (работы, услуги) которого явилась целью создания данной организации.

Проводки по аренде земли

Организация может взять или, наоборот, предоставить в аренду земельный. Это значит, что право на использование данного объекта недвижимости временно перейдет к арендатору за оговоренную оплату.

В отличие от помещений, право на аренду еще нужно получить. А это выливается в денежные затраты, которые нужно учесть.

Эти расходы учитывают на 97 счете.

Организация может взять или, наоборот, предоставить в аренду участок.

Это значит, что право на использование данного объекта недвижимости временно перейдет к арендатору за оговоренную оплату. В отличие от помещений, право на аренду земельного участка еще нужно получить.

А это выливается в денежные затраты, которые нужно учесть.

Эти расходы учитывают на 97 счете.

Бухгалтерские проводки при начислении арендной платы за пользование земельным участком Сумма арендной платы без НДС за пользование земельным участком ежемесячно включена в состав расходов по обычным видам деятельности Начислен НДС с арендной платы за пользование участком 68, субсчет «Расчеты по НДС» Принята к вычету из бюджета сумма НДС с арендной платы Счет 20 «Основное производство» предназначен для обобщения информации о затратах производства, продукция (работы, услуги) которого явилась целью создания данной организации.

Бухгалтерские проводки аренда земельного участка

Учет участка в бухгалтерском учете Проводки по земельному налогу в бухгалтерском учете Для земельного налога – это на территории субъекта, где он установлен .

Сколько и когда? Для расчета земельного налога необходимы данные о кадастровой стоимости участка.

Затем в течение срока договора аренды учтенные на счете 97 расходы равномерно списываются в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу».

Бухгалтерские проводки аренда земельного участка Учет земельного участка в бухгалтерском учете Проводки по земельному налогу в бухгалтерском учете Для земельного налога – это на территории субъекта, где он установлен . Сколько и когда? Для расчета земельного налога необходимы данные о кадастровой стоимости участка.

Затем в течение срока договора аренды учтенные на счете 97 расходы равномерно списываются в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу».

Оплачиваем аренду земель выращенной продукцией

Горяная Е. А. , преподаватель, ГОУ СПО КК «Лабинский аграрный техникум» Чаще всего у сельхозорганизаций возникают проблемы с оценкой выращенной продукции, переданной в оплату.

Ведь в договоре может быть просто указано, что за пользование землей арендатор передает гражданину определенное количество, например, выращенного зерна.

Организации, перешедшие на ЕСХН, должны вести бухгалтерский учет в полном объеме.

Источник: https://obpotrebnadzor.ru/buh-provodki-po-arende-zemelnoj-doli-pajschikam-perechislenie-produkciej-86097/

Бухгалтерские проводки при покупке земли у пайщиков

Организация может взять или, наоборот, предоставить в аренду земельный участок. Это значит, что право на использование данного объекта недвижимости временно перейдет к арендатору за оговоренную оплату.

ОСНО: НДС

Приобретение земельных участков в собственность не влечет последствий по уплате входного НДС, так как операции по реализации земельных участков объектом обложения НДС не признаются (подп. 6 п. 2 ст. 146 НК РФ).

Если земля арендуется, а арендодателем выступает организация – плательщик НДС, то операции по аренде земель облагаются НДС в обычном порядке (п. 1 ст. 146 НК РФ). Арендатор получит счет-фактуру, зарегистрирует его в книге покупок и при соблюдении всех условий примет входной НДС к вычету. При этом, если арендуются земли, находящиеся в государственной (муниципальной) собственности, арендатор не является налоговым агентом (подп. 17 п. 2 ст. 149 НК РФ). Подробнее об этом см. Кто признается налоговым агентом по НДС.

Бухучет земли при продаже/покупке

При приобретении земли ее первоначальной стоимостью является сумма затрат на покупку. К ним относятся:

- Денежные средства, переданные продавцу по договору;

- Регистрационные сборы и пошлины;

- Оплата компетентным органам за кадастровые документы и межевание;

- Платеж за данные о регистрации;

- Оплата работы посредников (при наличии);

- Иные расходы по покупке и оформлению.

Бухучет приобретения земель ведут согласно ПБУ 6/01 в порядке, аналогичном учету ОС:

| Операция | Корреспонденция счетов | Документ-основание | |

| Дебет | Кредит | ||

| Оплачен участок земли | 60 | 51 | Выписка банка |

| Отражены затраты на покупку | 08 | 60, 76 | Договор купли-продажи |

| Принятие объекта к учету в качестве ОС | 01 | 08 | Акт приема-передачи |

После регистрации предприятие обязано уплачивать земельный налог. Затраты на покупку уменьшают облагаемую базу по ЕСХН. Расходы принимаются не сразу, а в течение определенного периода (указывают в учетной политике). Он должен составлять не менее 7 лет.

Для продажи земельных угодий необходим договор и акт формы ОС-4.Стоимость по балансу включают в прочие расходы, а выручку— в доходы.

Пример #1. Учет земельного участка на балансе

Продажа земли не облагается НДС (п. 2 ст. 146 НК).