НДС при импорте оборудования уплачивается по ставке 18% (за исключением случаев освобождения от оплаты косвенных налогов при ввозе в Россию некоторых видов товаров) непосредственно на таможне (до фактического выпуска под выбранную таможенную процедуру), кроме случаев ввоза из стран ЕАЭС, когда НДС уплачивается в ИФНС по месту налогового учета импортера. НДС при импорте оборудования уплачивают все организации (предприятия) и предприниматели, вне зависимости от применяемой системы налогообложения (т.е. включая ЕНВД, ЕСХН, УСН) и была ли совокупная выручка за три предшествующие календарные месяца менее 2-х млн рублей.

НДС при импорте оборудования в РФ рассчитывается как процент от суммы таможенной стоимости, таможенных платежей и акцизов (если ввозимый груз является подакцизным). При этом акциз и сам считается как процент от суммы таможенной стоимости и таможенных платежей, а таможенная стоимость включает в себя не только контрактную цену, но и расходы по доставке ввозимого оборудования в РФ. При этом за таможенным органом (Федеральной таможенной службой, ФТС РФ) остается право применения корректировки таможенной стоимости (КТС), что приведет к изменению налоговой базы, а вслед за ней и суммы уплачиваемого налога на добавленную стоимость.

НДС на оборудование уплачивается вне зависимости от того, осуществляется ли импорт самостоятельно или через посредника (агента). Обязанность по уплате НДС возлагается на декларанта, которым может выступать контрактодержатель (фактический импортер) или его посредник – таможенный представитель (брокер) или даже перевозчик. В случае если оплата НДС происходит через посредника, от него потребуются платежные документы, подтверждающие уплату косвенных налогов – для последующего вычета по НДС. К платежным документам агента необходимо приложить документы, подтверждающие возмещение понесенных посредников расходов со стороны получателя оборудования.

НДС при покупке импортного оборудования должен быть уплачен в срок до 15 дней с момента поступления товара на таможню, но не позднее подачи таможенной декларации на товары (ДТ, ранее – грузовой таможенной декларации, ГТД). Если импортное оборудование поставляется из стран Евразийского экономического сообщества (ЕАЭС) – Белоруссии, Казахстана, Армении или Киргизии – то НДС должен уплачиваться в ИФНС не позднее 20 числа месяца, следующего за месяцем постановки оборудования на учет и регистрации его в книге покупок. В этом случае факт импорта и сумма косвенных налогов подтверждается не ДТ, а декларацией по НДС.

НДС при импорте оборудования не платится в следующих случаях:

- является технологическим оборудованием, аналоги которого не производятся в Российской Федерации и импорт которого осуществляется без уплаты НДС (согласно постановлению Правительства РФ от 30.04.2009 г. №372 с изменениями и дополнениями)

- ввозится под таможенные процедуры (режимы) или на условиях, заявленных ст. 150 НК РФ, не предполагающие использование в операциях, облагаемых косвенными налогами;

- осуществляется импорт медицинского оборудования (согласно п. 2 ст. 150 НК РФ и Постановлению Правительства РФ от 17.01.02 №19 жизненно важное медицинское оборудование не подлежит обложению косвенными налогами);

- если ввозимое оборудование в дальнейшем вносится в уставной капитал п. 7 ст. 150 НК РФ).

Налоговые вычеты и раздельный учет НДС

С 01.07.2019 согласно новой редакции главы 21 НК РФ (в ред. Федерального закона от 15.04.2019 № 63-ФЗ, далее — Закон № 63-ФЗ) суммы НДС, предъявленные поставщиками товаров (работ, услуг), имущественных прав или уплаченные при ввозе товаров на территорию РФ, учитываются налогоплательщиками в целях налогообложения одним из следующих способов:

- Принимаются к вычету (возмещению):

- если приобретения предназначены для осуществления облагаемых НДС операций (ст.ст. 171, 172, 176 НК РФ);

- если приобретения предназначены для осуществления операций по реализации работ (услуг), местом реализации которых не признается территория РФ (кроме операций, предусмотренных ст. 149 НК РФ) (пп. 3 п. 2 ст. 171 НК РФ).

- Учитываются в стоимости приобретенных товаров (работ, услуг), имущественных прав, в том числе основных средств (ОС) и нематериальных активов (НМА), если такие товары (работы, услуги), имущественные права:

- предназначены для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не облагаемых НДС (освобожденных от налогообложения) (пп. 1 п. 2 ст. 170 НК РФ);

- предназначены для операций по производству и (или) реализации товаров, местом реализации которых не признается территория РФ (пп. 2 п. 2 ст. 170 НК РФ);

- предназначены для операций по реализации работ (услуг), предусмотренных статьей 149 НК РФ, местом реализации которых не признается территория РФ (пп. 2.1 п. 2 ст. 170 НК РФ);

- приобретены лицами, не являющимися налогоплательщиками НДС или освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога (пп. 3 п. 2 ст. 170 НК РФ);

- предназначены для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 статьи 146 НК РФ (пп. 4 п. 2 ст. 170 НК РФ).

Если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

При ведении раздельного учета суммы входного НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 170 НК РФ):

- учитываются в стоимости при использовании приобретений для осуществления операций, не облагаемых НДС;

- принимаются к вычету при использовании приобретений для осуществления операций, облагаемых НДС;

- принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

При этом для целей пункта 4 статьи 170 НК РФ и пункта 4.1 статьи 170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ) (абз. 9 п. 4 ст. 170 НК РФ).

В соответствии с пунктом 4.1 статьи 170 НК РФ пропорция для ведения раздельного учета определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

При этом по ОС и НМА, принимаемым к учету в первом или во втором месяце квартала, налогоплательщик вправе определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

В тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, реализация которых не облагается НДС, не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, налогоплательщик вправе не производить распределение входного НДС. При этом суммы налога, подлежащие распределению по приобретенным товарам (работам, услугам), имущественным правам, в указанном налоговом периоде принимаются к вычету в полном объеме.

| 1С:ИТС Подробнее о правилах ведения раздельного учета см. в разделе «Консультации по законодательству». |

Формирование записей книги покупок

Этот документ нужен, чтобы отразить вычеты по уплаченному НДС. Найти книгу покупок в 1С 8.3 вы можете в разделе «Операции».

В появившейся форме списка нажмите на кнопку «Создать» и выберите пункт «Формирование записей книги покупок».

Заполним книгу покупок автоматически по кнопке «Заполнить». У нас автоматически появились все три документа, которые мы ввели в программу. Эти документы можно удалить при необходимости, либо добавить новые.

После проверки и указания всех необходимых данных обязательно проведите документ, так как он создает движения в соответствующих регистрах.

Распределение входного НДС по ОС в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по распределению входного НДС по основным средствам, предназначенным для облагаемых и не облагаемых НДС операций.

Обратите внимание, в соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 изменились налоговые ставки НДС: с 18 % на 20 %; с 18/118 на 20/120 и с 15,25 % на 16,67 %.

Пример

| Организация ООО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ. Кроме того, ООО «ТФ-Мега» реализует товары со склада физическим лицам и является по данному виду деятельности плательщиком ЕНВД. Организация ООО «ТФ-Мега» приобрела:

Кроме того, в июле 2021 года организация ООО «ТФ-Мега»:

Последовательность операций приведена в таблице 1. |

Настройка учетной политики, параметров учета и справочников

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, а также операций, местом реализации которых не признается территория РФ, необходимо произвести соответствующие настройки учетной политики и параметров учета.

На закладке НДС формы Учетная политика

(раздел

Главное

— подраздел

Настройки

—

Налоги и отчеты

) следует установить флаг

Ведется раздельный учет входящего НДС

и

Раздельный учет НДС по способам учета

.

В настройках параметров учета (раздел Администрирование — подраздел Настройки программы — Параметры учета), пройдя по гиперссылке Настройка плана счетов, в строке Учет сумм НДС по приобретенным ценностям следует установить значение По контрагентам, счетам-фактурам полученным и способам учета. Для этого необходимо, перейдя по соответствующей гиперссылке, проставить флаг для значения По способам учета.

Приобретение МФУ

Поступление основного средства (МФУ) в организацию (операции 2.1 «Учет поступившего МФУ»; 2.2 «Учет входного НДС»; 2.3 «Принятие МФУ к учету в качестве основного средства») в программе регистрируется документом Поступление (акт, накладная) с видом операции Основные средства (раздел Покупки — подраздел Покупки) или документом Поступление основных средств (раздел ОС и НМА — подраздел Поступление основных средств), рис. 1.

Рис. 1. Поступление МФУ

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенное МФУ используется в офисе компании, т. е. во всех осуществляемых операциях, то в поле Способ учета НДС

указывается значение

Распределяется

.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 08.04.2 Кредит 60.01 — на стоимость приобретенного МФУ;

Дебет 01.01 Кредит 08.04.2 — на стоимость принятого к учету основного средства;

Дебет 19.01 Кредит 60.01 — на сумму входного НДС.

Поскольку сумма входного НДС подлежит распределению, то в регистр НДС предъявленный одновременно вводятся две записи: одна — с видом движения Приход и событием Предъявлен НДС Поставщиком, вторая — с видом движения Расход и событием НДС подлежит распределению. Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС

.

Запись регистра Раздельный учет

производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенном основном средстве.

Для регистрации полученного счета-фактуры (операция 2.4 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура №

и от документа

Поступление (акт, накладная)

(рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку

Зарегистрировать

. При этом автоматически будет создан документ

Счет-фактура полученный

(рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

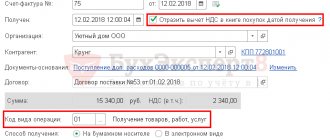

Рис. 2. Счет-фактура полученный на МФУ

Поля документа Счет-фактура полученный

будут заполнены автоматически на основании сведений из документа

Поступление (акт, накладная)

. Кроме того:

- в поле Получен

будет проставлена дата регистрации документа

Поступление (акт, накладная)

, которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором электронного документооборота (ЭДО), указанная в его подтверждении; - в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции

будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]; - переключатель Способ получения будет стоять на значении На бумажном носителе

, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении

В электронном виде

.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный

отсутствует строка со значением

Отразить вычет НДС в книге покупок датой получения

, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур и в документе Счет-фактура полученный в строке Сумма указано, что суммы для регистрации в журнале учета («из них по комиссии») равны нулю, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

Приобретение автомобиля

Регистрация операции поступления автомобиля (операции 3.1 «Учет поступившего автомобиля», 3.2 «Учет входного НДС») в программе производится с помощью документа Поступление (акт, накладная) с видом операции Оборудование (раздел Покупки — подраздел Покупки) или Поступление оборудования (раздел ОС и НМА — подраздел Поступление основных средств), рис. 3.

Рис. 3. Поступление автомобиля

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенный автомобиль предназначен для использования во всей деятельности организации, то в поле Способ учета НДС

указывается значение

Распределяется

.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 08.04.1 Кредит 60.01 — на стоимость приобретенного автомобиля;

Дебет 19.01 Кредит 60.01 — на сумму входного НДС.

Также если сумма входного НДС подлежит распределению, то в регистр НДС предъявленный одновременно вводятся две записи: одна — с видом движения Приход

и событием

Предъявлен НДС Поставщиком

, вторая — с видом движения

Расход

и событием

НДС подлежит распределению

.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС

.

Запись регистра Раздельный учет производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенном ОС.

Для регистрации полученного счета-фактуры (операция 3.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура №

и от документа

Поступление (акт, накладная)

(рис. 3) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку

Зарегистрировать

. При этом автоматически будет создан документ

Счет-фактура полученный

(рис. 4), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 4. Счет-фактура полученный на автомобиль

Поля документа Счет-фактура полученный

будут заполнены автоматически на основании сведений из документа

Поступление (акт, накладная)

.

Кроме того:

- в поле Получен

будет проставлена дата регистрации документа

Поступление (акт, накладная)

, которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении; - в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции

будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]; - переключатель Способ получения

будет стоять на значении

На бумажном носителе

, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении

В электронном виде

.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный

отсутствует строка со значением

Отразить вычет НДС в книге покупок датой получения

, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный

вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Распределение НДС

Согласно абзацу 4 пункта 4 статьи 170 НК РФ суммы предъявленного НДС по товарам (работам, услугам), имущественным правам, приобретенным как для осуществления облагаемых операций, так и для операций, освобождаемых от налогообложения, принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе ОС и НМА, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

В соответствии с пунктом 4.1 статьи 170 НК РФ пропорция для распределения суммы предъявленного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

В то же время для ОС и НМА, приобретаемых в первом и втором месяцах квартала, налогоплательщик вправе определять такую пропорцию по данным об отгрузках за соответствующий месяц.

Несмотря на наличие в пункте 4 статьи 170 НК РФ указания на выведение пропорции между стоимостью отгруженных облагаемых НДС и необлагаемых (освобождаемых от налогообложения) операций, при формировании пропорции в сумму выручки по необлагаемым операциям также будет включена выручка от операций реализации, не являющихся объектом обложения НДС в силу того, что местом их реализации не признается территория РФ согласно статье 148 НК РФ (письмо ФНС России от 06.03.2008 № 03-1-03/761, Постановление Президиума ВАС РФ от 05.07.2011 № 1407/11).

С 01.07.2019 в целях применения пунктов 4 и 4.1 статьи 170 НК РФ операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ), относятся к операциям, подлежащим налогообложению (пп. «б» п. 3 ст. 1 Закона № 63-ФЗ).

Автоматическое распределение суммы входного НДС (операции 4.1 «Распределение НДС по МФУ по способам учета»; 4.2 «Распределение НДС по автомобилю по способам учета»; 4.3 «Учет НДС по автомобилю в стоимости внеоборотного актива»; 4.4 «Учет НДС по МФУ в стоимости внеоборотного актива»; 4.5 «Учет НДС по МФУ в стоимости основного средства») производится регламентным документом Распределение НДС

(раздел

Операции

— подраздел

Закрытие периода

).

Распределение предъявленной суммы НДС производится по тем ОС, при приобретении которых в способе учета НДС указано значение Распределяется (МФУ и автомобиль)

.

Согласно сложившейся арбитражной практике и разъяснениям ФНС России и Минфина России при приобретении основных средств покупатель имеет право заявить налоговый вычет предъявленной суммы НДС в полном объеме в пределах 3 лет с момента принятия ОС на учет, в том числе и на счете 08 «Вложения во внеоборотные активы» (п. 1, 1.1 ст. 172 НК РФ, письма Минфина России от 04.09.2018 № 03-07-11/63070, от 19.12.2017 № 03-07-11/84699, от 11.04.2017 № 03-07-11/21548).

Следовательно, распределению в месяце приобретения подлежит входной НДС по всем приобретенным ОС, как принятым к учету на счете 01 (МФУ), так и принятым к учету на счете 08 (автомобиль).

Поскольку ОС приобретены в июле 2021 года и пропорция распределения НДС будет формироваться по данным об отгрузках за соответствующий месяц, то в документе Распределение НДС

необходимо установить дату 31.07.2019.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить

.

После выполнения этой команды на закладке Выручка от реализации будут автоматически рассчитаны:

- сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС (с выделением в том числе суммы выручки от реализации на экспорт несырьевых товаров и суммы выручки от реализации услуг, местом реализации которых не признается территория РФ согласно статье 148 НК РФ, т. е. услуг не на территории РФ);

- сумма выручки от деятельности, не облагаемой НДС (не ЕНВД);

- сумма выручки от деятельности, не облагаемой НДС (ЕНВД);

- сумма выручки от реализации, облагаемой НДС по ставке 0 % (кроме экспорта несырьевых товаров).

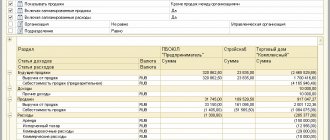

Таким образом, показатели пропорции для распределения НДС за июль 2021 года будут составлять:

- выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) за июль 2021 года без учета НДС — 672 600,00 руб. (600 000,00 руб. (реализация товаров, облагаемая НДС по ставке 20 %, без учета НДС) + 72 600,00 руб. (оказание рекламных услуг иностранному лицу));

- выручка от не облагаемой НДС деятельности (не ЕНВД) — 19 200,00 руб. (передача товаров в рекламных целях);

- выручка от не облагаемой НДС деятельности (ЕНВД) — 350 000,00 руб.

Кроме того, следует обратить внимание, что при осуществлении деятельности, облагаемой в соответствии с различными режимами (общий режим налогообложения и ЕНВД), и распределении затрат между этими видами деятельности соответствующим образом учитывается и доля НДС, включаемая в стоимость приобретенных товаров (работ, услуг). Для этого в полях Статья для включения НДС в состав затрат по деятельности

должны быть указаны (рис. 5):

- в поле не облагаемой НДС (не ЕНВД) — значение Списание НДС на расходы (По деятельности с основной системой налогообложения);

- в поле не облагаемой НДС (ЕНВД) — значение Списание НДС на расходы

(

По отдельным видам деятельности с особым порядком налогообложения

).

Рис. 5. Расчет пропорции для распределения НДС

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение

документа

Распределение НДС

.

Согласно рассчитанной пропорции:

- доля НДС, принимаемая к налоговому вычету, будет составлять 64,56134 % (672 600,00 руб. / (672 600,00 руб. + 19 200,00 руб. + 350 000,00 руб.) х 100 %), что по МФУ соответствует 22 928,96 руб. (35 515,00 руб. х 64,56134 %);

- доля НДС, включаемая в стоимость приобретений, будет составлять 35,43866 % ((19 200,00 руб. + 350 000,00 руб.) / (672 600,00 руб. + 19 200,00 руб. + 350 000,00 руб.) х 100 %), что по МФУ соответствует 12 586,04 руб. (35 515,00 руб. х 35,43866 %).

Сумма входного НДС, подлежащая включению в стоимость приобретений, будет дополнительно распределена между видами деятельности (общая система налогообложения и ЕНВД).

Поскольку автомобиль был принят к учету (на счете 08) также в июле 2021 года, то по нему распределение НДС должно производиться аналогично распределению входного НДС по МФУ.

| 1С:ИТС Подробнее см. разъяснения О.С. Думинской, советника государственной гражданской службы РФ 2-го класса отдела налога на добавленную стоимость Управления налогообложения юридических лиц ФНС России, в разделе «Консультации по законодательству» и в статье «Распределение входного НДС по основным средствам». |

Если операция по приобретению автомобиля автоматически не была отражена на закладке Распределение документа Распределение НДС, то необходимо по кнопке Добавить ввести сведения в табличную часть, заполнив следующие графы: Счет-фактура, Всего, Вид ценности, Счет НДС, % НДС, Партия, Счет затрат, Субконто.

Для распределения отраженной суммы НДС (для заполнения граф: Принимается к вычету, Учитывается в стоимости, Учитывается в стоимости (ЕНВД)) необходимо нажать на кнопку Распределить (рис. 6).

Рис. 6. Распределение входного НДС по МФУ и автомобилю

Согласно рассчитанной пропорции для автомобиля:

- доля НДС, принимаемая к вычету, будет составлять 127 831,45 руб. (198 000,00 руб. х 64,56134 %);

- доля НДС, включаемая в стоимость приобретений, будет составлять 70 168,55 руб. (198 000,00 руб. х 35,43866 %).

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

- суммы входного НДС по приобретенным МФУ и автомобилю будут перенесены с кредита счета 19.01 с третьим субконто Распределяется в дебет счета 19.01 с третьим субконто Принимается к вычету

и

Учитывается в стоимости

в соответствии с рассчитанной пропорцией; - сумма входного НДС, подлежащая включению в стоимость автомобиля, будет списана с кредита счета 19.01 с третьим субконто Учитывается в стоимость в дебет счета 08.04.1;

- сумма входного НДС, подлежащая включению в стоимость МФУ, будет списана с кредита счета 19.01 с третьим субконто Учитывается в стоимость

в дебет счета 08.04.2 с последующим списанием в дебет счета 01.01.

В регистр НДС предъявленный будет введена запись с видом движения Приход

с событием НДС распределен на сумму НДС, предъявленную поставщиком и подлежащую вычету после распределения. В регистре

Не облагаемые НДС операции

будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения. В регистр

Раздельный учет НДС

будут внесены записи:

- с видом движения Расход

— на суммы НДС, предъявленные поставщиком и подлежащие включению в стоимость приобретений после распределения; - с видом движения Приход

— на суммы НДС, предъявленные поставщиком по приобретенным ОС, учитываемым на момент распределения в составе внеоборотных активов (на счете 08).

Первичные документы

В ходе камеральной проверки налоговой декларации налоговая инспекция может потребовать у налогоплательщика документы, которые подтверждали бы правильность расчета налога. В частности, могут потребоваться документы, подтверждающие право на вычет НДС по основным средствам. Что же это за документы?

Прежде всего, это первичные бухгалтерские документы:

- акт приема-передачи основных средств (форма ОС-1);

- инвентарная карточка учета основных средств (форма ОС-6) и т.д.

Кроме того, по требованию налоговой инспекции налогоплательщик должен представить счета-фактуры и платежные документы, подтверждающие оплату основных средств и работ по их сборке (монтажу). При их оплате третьими лицами нужно быть готовым предъявить официальные письма контрагентов, акты зачета взаимных требований и другие документы, подтверждающие факт сделки.

Если основное средство нуждается в государственной регистрации, налоговой инспекции могут понадобиться документы, подтверждающие факт регистрации или подачу материалов для регистрации.

Если первичные документы, расчетные документы или счета-фактуры оформлены неправильно, НДС принять к вычету нельзя.

Е.В.Клочкова

Эксперт РНК

| Порядок включения сумм НДС в расходы | |

| НДС с авансов при установлении цены в условных единицах |

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Зачем скупают золото Грамотная продажа золота – процесс, на который придётся потратить немного свободного времени. Нужно будет выяснить,…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…