Под модернизацией основных средств в 1С 8.3 понимается изменение их первоначальных свойств. Как правило, имеет смысл модернизировать в лучшую сторону. Например, добавить дополнительный функционал или точность обработки.

Соответственно, для этого необходимо закупить нужное дополнительное оборудование и произвести работы по его установке. Работы можно производить своими силами, а можно сторонними. В данной статье рассмотрим вариант, когда работы выполняет другая организация, так как это более полно раскроет тему.

Для примера модернизируем деревообрабатывающий станок из демонстрационной базы данных 1С Бухгалтерия 8.3. А именно, заменим у него двигатель.

Что такое модернизация?

Понятие модернизации (в целях налогового учета) устанавливается пунктом 2 статьи 257 НК РФ и подразумевает проведение работ с целью изменения функционала оборудования, в то время как под реконструкцией понимается комплекс мер по увеличению существующих мощностей и улучшению их качества. Излишне говорить, что модернизация требует дополнительных затрат на приобретение новых технологических элементов, запчастей, оплату услуг по доработке. Подробно остановимся на базовых составляющих процесса модернизации.

Покупка оборудования

Предположим, что компания приобрела в январе текущего года оборудование по производству сливок первоначальной стоимостью 5,0 млн. рублей со сроком полезного пользования 20 лет (240 мес.).

Рис.1 Покупка оборудования

Движения документа:

Рис.2 Движения документа

Этим же документом основное средство было принято к учету, введено в эксплуатацию. Ежемесячно, начиная с февраля 2021 года, на него начислялась амортизация – 20 833,33 рублей = 5 000 000,00/240 мес.

В апреле 2021 года аналитики компании рассчитали, что гораздо выгоднее сливок продавать мороженное, было принято решение о модернизации техники по производству сливок, чтобы начать производить мороженое. Был заключен контракт с ООО «Тензор» на приобретение дополнительных запчастей и услуги по доработке оборудования на сумму 2,0 млн. рублей.

Как провести переоценку основных средств в программе 1С:Бухгалтерия предприятия 8 редакции 3.0

Работая в программе 1С:Бухгалтерия предприятия ред. 3.0, можно столкнуться с проблемой, как правильно проводить переоценку имеющихся основных средств организации. В данной статье мы разберёмся, как решить данную проблему.

Но сначала разберёмся в базовых терминах. Под ОС понимают объекты, длительно использующиеся организацией в процессе производства либо в управленческих целях. К ним могут относиться, например, здания и сооружения, машины и оборудование, хозяйственный инвентарь и т. д.

Что касается переоценки, то под ней подразумевается приведение первоначальной стоимости ОС к рыночному уровню, в результате чего активы могут быть дооценены или уценены и учитываться по новой восстановленной стоимости.

Теперь рассмотрим варианты дооценки и уценки в 1С:Бухгалтерия предприятия ред. 3.0.

Чтобы узнать первоначальную стоимость ОС и сумму амортизации на дату переоценивания, рекомендовано использовать отчёт «ОСВ по счёту» по 01.01 и 02.01 (рис. 1).

Провести переоценку необходимо через «Операции» – «Операции, введённые вручную» – «Создать» – «Операция». В шапке документа указывается дата и содержание проводимого документа.

Первым действием будет изменение первоначальной стоимости ОС.

Если речь идёт об уценке, мы должны сделать проводку: Дт 91.02 (с указанием аналитики: статья прочих доходов и расходов с видом «Переоценка внеоборотных активов» со снятым флажком «Принимается к налоговому учёту» и объект переоценки), Кт 01.01, т. е. счёт, на котором учитывается основное средство и также объект переоценки. В колонках «Сумма», «Сумма Дт и Кт» (по строке «ВР») указывается сумма уценки (рис. 1).

При дооценке даётся проводка Дт 01.01 Кт 83.01.1 («Прирост стоимости основных средств») с той же аналитикой объекта. В графе «Сумма» проставляется сумма дооценки. Нужно заметить, что в обеих операциях результаты учитываются только в бухгалтерском учёте (БУ), поэтому будут образованы разницы, в этом случае постоянная (рис. 2).

Следующей операцией мы должны изменить начисленную амортизацию по объекту.

При переоценке амортизации (уценке) требуется сделать запись Дт 02.01 Кт 91.01 с той же аналитикой, как и в первой проводке, а в поле «Сумма» указать сумму корректировки накопленной амортизации объекта. Также суммы по налоговому учёту (НУ) необходимо отразить по строке временных разниц.

При дооценке следует оформить проводку Дт 83.01.1 Кт 02.01 с указанием объекта переоценки. В графе «Сумма» указать корректировку накопленной амортизации, а в НУ по кредиту указать сумму в «ПР».

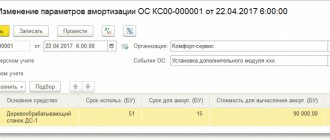

Для того чтобы в будущем амортизация по объекту считалась с учётом переоценки ОС, нам необходимо создать документ «Изменение параметров амортизации ОС» (раздел «ОС и НМА» – «Параметры амортизации ОС» – «Создать»). В графах «Срок для аморт. (БУ)», «Срок использ. (НУ)» указывается срок полезного использования (СПИ), который при переоценке не меняется. А реквизит «Стоимость для вычисления аморт. (БУ)» заполняется новой стоимостью для вычисления амортизации с учётом переоценки. В поле «Амортизация (ПР)» сумма при уценке будет со знаком минус, а при дооценке со знаком плюс.

После заполнения документа провести его, он проводок формировать не будет. Соответствующие записи отражаются в регистрах, как видно на следующих рисунках.

Начисленную амортизацию и остаточную стоимость до и после переоценки можно посмотреть в отчёте «Ведомость амортизации ОС». Также проанализировать сумму переоценки ОС можно в отчёте «Анализ счёта» по счёту 91.02.

Результатом всех внесённых изменений является регламентная операция «Амортизация и износ ОС» в «Закрытии месяца» в разделе «Операции», где необходимо выбрать «Показать проводки» и посмотреть результат переоценки. Со следующего месяца после изменения стоимости сумма ежемесячной амортизации также изменится. При дооценке в закрытии месяца при выполнении операции «Расчёт налога на прибыль» будет формироваться проводка в виде постоянного налогового обязательства, так как есть постоянные разницы.

Таким образом, в результате переоценки возрастает стоимость амортизационных отчислений, которые могут быть направлены на капитальные вложения, частичное восстановление основных средств.

Рассмотрев возможности переоценки в программе, можно сказать, что для её реализации требуется создание двух документов. При правильном и последовательном проведении основное средство будет переоценено после закрытия месяца.

Если у вас остались вопросы по этой или какой-либо другой теме, вы можете обратиться на нашу Линию консультаций 1С. С радостью вам поможем. Первая консультация совершенно бесплатно!

Покупка запчастей для модернизации

Отразим приобретение запасных частей для модернизации стоимостью 1,5 млн. рублей. Для этого перейдем в меню «Покупки», выберем «Поступления (акты, накладные)».

Рис.3 Покупка запчастей для модернизации

Создадим новый документ «Поступление» с видом операции «Объекты строительства».

Рис.4 Объекты строительства

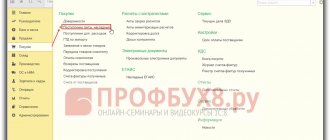

Добавить новый объект строительства (создать) можно непосредственно из табличной части документа «Поступление (акты, накладные)» или заранее занести этот объект в справочник «Объекты строительства». Этот справочник не всегда выведен в интерфейс. Добавить справочник в интерфейс можно из меню «Справочники-Настройки навигации».

Рис.5 Настройки навигации

Далее в левом окне находим «Объекты строительства» и с помощью кнопок «Добавить» и «ОК» переносим в правое окно.

Рис.6 Объекты строительства

Далее приступаем к оформлению поступления запчастей для модернизации. В новом документе «Поступление (акты, накладные)» с видом операции «Объекты строительства» последовательно заполняем реквизиты – наименование контрагента и договор. Далее заводим объект строительства «Модернизация оборудования по производству сливок» и указываем его стоимость – 1,5 млн. рублей.

Рис.7 Модернизация оборудования по производству сливок

Не забываем указать счет 08.03 «Строительство объектов основных средств».

Переходим на закладку «Услуги».

Рис.8 Услуги

Вносим номенклатуру «Услуги по установке» в размере 500,0 тыс. рублей, в счете затрат указываем счет 08.03 и заполняем все субконто, так как затраты на модернизацию нам необходимо учитывать на одном счете и по одному объекту строительства. Проверяем проводки, сформированные проведением этого документа.

Рис.9 Проверяем проводки

Таким образом все затраты на модернизацию отражены на счете 08.03 по объекту строительства «Модернизация оборудования по производству сливок». Если у вас остались вопросы по процессу покупки оборудования и запчастей для модернизации, обратитесь в нашу службу сопровождения 1С. Мы с радостью ответим на ваши вопросы.

Модернизация ОС при применении общего режима налогообложения

При отражении операций, связанных с увеличением первоначальной стоимости основных средств и изменением срока их полезного использования в бухгалтерском учете, следует руководствоваться ПБУ 6/01 (утв. приказом Минфина России от 30.03.2001 № 26н) и Методическими указаниями по учету основных средств (утв. приказом Минфина России от 13.10.2003 № 91н), а при отражении в налоговом учете — главой 25 НК РФ.

Согласно установленным перечисленными актами правилам, изменение первоначальной стоимости основных средств, по которой они приняты к бухгалтерскому учету, допускается в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки основных средств. При этом затраты на модернизацию и реконструкцию могут увеличивать первоначальную стоимость основных средств такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) такого основного средства. Аналогичные правила установлены и для налогового учета.

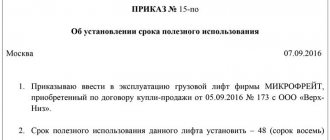

Срок полезного использования в бухгалтерском учете должен быть пересмотрен, если в результате проведенной реконструкции или модернизации произошло улучшение (повышение) первоначально принятых нормативных показателей функционирования объекта основных средств. При увеличении срока полезного использования основного средства в бухгалтерском учете, он может быть увеличен и для целей налогового учета, однако только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

В программе «1С:Бухгалтерия 8» для отражения увеличения первоначальной стоимости основных средств по бухгалтерскому и налоговому учету, а также для изменения срока их полезного использования предназначен документ «Модернизация ОС». Рассмотрим методику отражения увеличения стоимости основного средства на примере.

Пример 1

Организация приобрела в январе 2008 года компьютер стоимостью 20 000 руб., срок полезного использования — 60 месяцев. Амортизация начисляется линейным способом как в бухгалтерском, так и в налоговом учете. В мае того же года было принято решение увеличить объем оперативной памяти компьютера. Сумма расходов по модернизации (как для целей бухгалтерского, так и налогового учета) составила 1 500 руб. (без учета НДС). Эта сумма сложилась из стоимости модуля оперативной памяти (1 200 руб.) и стоимости установки его в системном блоке компьютера, выполненной специалистом сервисной фирмы. Срок полезного использования в результате модернизации не изменился.

Объекты строительства

Перед тем как увеличить стоимость основного средства, необходимо предварительно собрать затраты, связанные с его модернизацией, на объекте строительства. Для аккумуляции таких затрат предназначен счет 08.03 «Строительство объектов основных средств», позволяющий вести аналитику по объектам строительства, статьям затрат и способам строительства. В нашем случае следует создать объект строительства, по которому будут собираться затраты по модернизации компьютера. Наименование объекта строительства удобно ввести такое же, как и у основного средства, по которому аккумулируются затраты. Это облегчит его поиск и повысит наглядность аналитической информации.

Сбор затрат по модернизации

Приобретаемые у сторонних поставщиков товары принимаются на учет при помощи документа «Поступление товаров и услуг» с видом операции «покупка, комиссия». В нашем примере на закладке «Товары» этого документа следует заполнить информацию о принимаемом на учет модуле памяти. Поскольку модуль предназначен для модернизации оборудования, его можно учесть на счете 10.05 «Запасные части» (см. рис. 1).

Рис. 1

Услуги по установке модуля памяти можно отразить в том же документе, на закладке «Компьютер». Это можно сделать при помощи документа «Требование-накладная» (см. рис. 2).

Рис. 2

В качестве счета затрат нужно указать счета учета объекта строительства с соответствующей аналитикой для бухгалтерского и налогового учета. В нашем примере это будет счет 08.03 с такой же аналитикой, которая использовалась при принятии на учет услуг по установке модуля памяти:

- Объекты строительства: Компьютер;

- Статьи затрат: статья учета расходов по модернизации основных средств;

- Способы строительства: Подрядный.

При проведении документа будет сделана проводка, относящая стоимость модуля памяти с кредита счета 10.05 в дебет счета 08.03. В результате все затраты по модернизации компьютера будут собраны на счете 08.03.

Увеличение первоначальной стоимости

После того как затраты, относящиеся к модернизации основного средства, будут отнесены на объект строительства, можно заполнять документ «Модернизация ОС», при помощи которого сумма таких затрат будет перенесена с объекта строительства на основное средство.

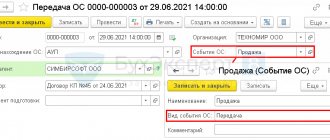

В поле ввода «Событие» нужно выбрать событие, характеризующее модернизацию основного средства. Выбранное событие при проведении документа заносится в регистр сведений «События с основными средствами». При помощи этого регистра можно получить информацию обо всех событиях, произошедших с основным средством, настроив соответствующий отбор. Вид события должен иметь значение «Модернизация». Если событие с таким видом в справочнике отсутствует, его нужно создать.

В поле ввода «Объект» следует выбрать объект строительства, на котором собирались затраты на модернизацию основного средства.

На закладке «Основные средства» в табличной части следует перечислить модернизируемые объекты основных средств. Для этого удобно воспользоваться кнопкой «Подбор», расположенной в командной панели табличной части. В нашем примере модернизуется основное средство «Компьютер» (см. рис. 3).

Рис. 3

После подбора основных средств в документе «Модернизация ОС» можно автоматически заполнить остальные колонки табличной части на основании данных программы. Для этого нужно нажать на кнопку «Заполнить» в командной панели табличной части документа, и в выпадающем меню выбрать пункт «Для списка ОС».

Если в табличной части документа «Модернизация ОС» выбрано несколько основных средств, то сумма затрат, накопленная на объекте строительства, будет распределена между этими основными средствами равными долями.

Затем на закладке «Бухгалтерский и налоговый учет» следует указать общую сумму затрат (как для бухгалтерского, так и для налогового учета), накопленную на объекте строительства. После того как будут указаны счета учета объектов строительства (в нашем примере 08.03), можно нажать на кнопку «Рассчитать суммы» в документе «Модернизация ОС» и соответствующие поля будут заполнены программой автоматически.

После заполнения документа можно распечатать акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (ф. № ОС-3).

При проведении документ «Модернизация ОС» переносит сумму затрат с кредита счета учета объектов строительства в дебет счета учета основных средств. В нашем примере будут сделаны следующие проводки:

Дебет 01.01 Кредит 08.03 — на сумму 1 500 руб.

Соответствующая проводка будет сформирована и в налоговом учете.

Особенности начисления амортизации после проведения модернизации…

… для целей бухгалтерского учета

Согласно разъяснениям Минфина России, в бухгалтерском учете при увеличении первоначальной стоимости объекта основных средств в результате модернизации и реконструкции амортизация должна начисляться исходя из остаточной стоимости объекта, увеличенной на затраты на модернизацию и реконструкцию, и оставшегося срока полезного использования (письмо Минфина России от 23.06.2004 № 07-02-14/144).

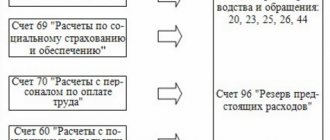

Следовательно, после проведения модернизации должна быть вычислена стоимость, которая будет служить базой для дальнейшего начисления амортизации. Она определяется следующим образом — см. схему.

Схема

Полученная сумма отражается в колонке «Ост. стоимость (БУ)». В нашем примере эта сумма составит 20 166,68 руб. (20 000 — 999,99 — 333,33 + 1 500).

При проведении документа «Модернизация ОС» остаточная стоимость и оставшийся срок полезного использования запоминаются. В нашем примере оставшийся срок полезного использования равен 56 мес. (60 — 4).

Новая стоимость и новый срок использования для начисления амортизации применяются, начиная с месяца, следующего за месяцем, в котором была проведена модернизация.

В нашем примере, начиная с июня 2005 года, сумма амортизационных отчислений для целей бухгалтерского учета составит 360,12 руб. (20 166,68 : 56).

… для целей налогового учета

Порядок начисления амортизации после проведения модернизации для целей налогового учета, отличается от того, как это принято в бухгалтерском учете. Правила начисления амортизации в налоговом учете установлены статьей 259 НК РФ.

Начиная с месяца, следующего за месяцем, в котором была проведена модернизация для расчета амортизации используется изменившаяся первоначальная стоимость и срок полезного использования.

В нашем примере, начиная с июня 2005 года, сумма амортизационных отчислений для целей налогового учета составит 358,33 руб. (21 500,00 : 60).

Остается добавить, что по истечении срока полезного использования, стоимость компьютера в налоговом учете не будет полностью погашена, поскольку за 60 месяцев сумма амортизации составит 21 399,80 руб. (333,33 x 4 + 358,33 x 56).

Оставшиеся 100,20 руб. будут включены в сумму амортизации, рассчитанной в 61-й месяц использования компьютера.