Образец платежного поручения при УСН — это документ, подтверждающий уплату налога организациями и ИП, применяющими специальный налоговый режим УСН, который предусматривает уплату трех авансовых платежей в течение года и уплату налога по его окончании.

Налогоплательщики с объектом «доходы минус расходы» по окончании года делают расчет минимального налога и сравнивают его с суммой налога в связи с УСН, рассчитанной по ставке, действующей в регионе. Большая из двух полученных сумм уплачивается в бюджет.

Важное изменение: с 2021 года минимальный налог уплачивается не на отдельный КБК, как ранее, а на КБК для УСН «доходы минус расходы».

Если производится оплата УСН за 2021 год, платежное поручение может содержать всего два значения КБК в зависимости от выбранного объекта налогообложения.

Сроки оплаты

| Период | Крайний срок |

| 2018 год | 01.04.2019 — юрлица, 30.04.2019 — ИП |

| I кв. 2019 | 25.04.2019 |

| 1-е полугодние 2019 | 25.07.2019 |

| 9 месяцев 2019 | 25.10.2019 |

| 2019 год | 30.04.2020 |

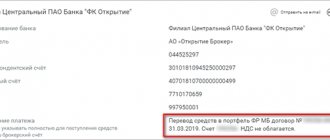

При заполнении платежного поручения на уплату налога в связи с УСН организации и ИП используют одинаковые налоговые реквизиты за исключением двух полей:

obrazec_pp_usn_dohody_2020_dlya_ip.jpg

Похожие публикации

Единый налог по УСН перечисляется в бюджет каждый квартал. Платежи за квартал, полугодие и 9 месяцев считаются авансовыми, а по завершении года рассчитывается и уплачивается окончательная сумма налога. От реквизитов, указываемых в документе, зависит, зачислят ли в ИФНС сумму по назначению. Платежка по УСН «6 процентов» в 2021 г. для ИП заполняется в соответствии с правилами, указанными в Приказе Минфина от 12.11.2013 № 107н (в ред. от 05.04.2017).

Общий порядок оформления налоговых платежных поручений

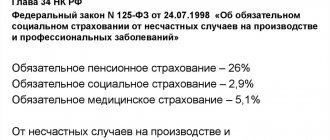

Приказ Минфина РФ от 12.11.2013 № 107н определяет обязательные реквизиты для уплаты налогов и страховых взносов:

- 101 — статус плательщика, оформившего платежный документ;

- 104 — двадцатизначный код бюджетной классификации, где первые три цифры соответствуют номеру налогового администратора;

- 105 — ОКАТО;

- 106 — основание платежа, состоит из двух букв (ТП, ЗД, АР);

- 107 — периодичность уплаты налога — месяц, квартал, полугодие, год;

- 108 — дата документа, заполняется в зависимости от показателя поля 106;

- 109 — номер документа, если погашается задолженность по требованию;

- 110 — тип платежа, сейчас не заполняется.

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой.

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2016-2017 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Доход минус расходы ↑

При заполнении поручения предприятием на упрощенке с объектом «доходы, что уменьшены на расходы», будет отличаться информация в пункте для отражения назначения платежа.

Так, к примеру, нужно написать: налог, что взимается с плательщика налогов, который выбрал объектом «доходы минус расходы» за 2 квартал 2021 года.

В остальном стоит ориентироваться на общие правила оформления платежного поручения.

Новые правила заполнения

Если необходимо уплатить налог или взнос, стоит использовать бланк платежного поручения.

При оформлении следует использовать форму, номер и наименования пунктов, которые указаны в приложении 3 к документу, что утвержден ЦБ РФ от 19.06.12 г. «383-П».

Здесь же содержится список всех необходимых реквизитов (приложение 1). Ориентироваться следует на правила, что утверждены Приказом Минфина РФ от 12.11.13 г. № 107н.

Такие особенности стоит учитывать всем плательщикам налогов и сборов, которые перечисляют средства в бюджет.

В соответствии с новым законом, в поручении указывают:

| Код | |

| 104 | КБК |

| 105 | Код ОТКМО (ранее использовался ОКАТО), который состоит из 8 цифр для муниципального образования, из 11 – для населенного пункта. Существует таблица, в которой вписаны старые ОКАТО. В кодах совпадают первые 2 цифры |

| 106 – 109 | Вписывают данные в соответствии правилами заполнения пунктов 104 – 110 |

| 110 | Теперь не нужно заполнять, т.к. производится перечисление налога |

Раньше вписывали в пункте для отражения статуса 01, 08, 14. Теперь же указывают только 08. Изменился показатель строки 21 – вписывают 5 вместо 3 (ст. 855 ГК).

Это необходимо для банковского учреждения, чтобы провести платеж. В пункте 24 указывают дополнительную информацию, которая связана с оплатой средств в бюджет.

Так, при уплате страхового взноса можно вписать краткое название ФФС, ФФОМС. При перечислении налога стоит указать его название и периоды, за которые вносятся средства.

Как рассчитать УСН 6% смотрите в статье: расчет УСН.

Пример учета минимального налога при УСН Доходы минус расходы, .

Количество используемых знаков – максимум 210 (в соответствии с приложением 11 Положение ЦБ Российской Федерации от 19.06.12 г. № 383-П).

Пункт 22 должен содержать информацию о идентификаторе УИН. Пишут просто 0 в том случае, если оплата производится лично плательщиком, а не по требованиям (Письмо ФСС России от 21.02.2014 г. № 17-03-11/14–2337)

При заполнении личных данных стоит использовать символ «//», который будет отделять ФИО, адрес и т. д. В строках 8 и 16 число знаков не должно превысить 160 (письмо ПФР № АД-03-26/19355 от 05 декабря 2013 г.).

Образец платежки

С 2021 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ).

Рассчитать все взносы и подготовить платежки можно помощью этого сервиса Месяц первый там бесплатно.

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Назначение платежа: Авансовый платёж по налогу УСН 2021 г.

Статус плательщика: Статус плательщика: 01 — для организаций / 09 — для ИП(если уплата своих налогов).

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

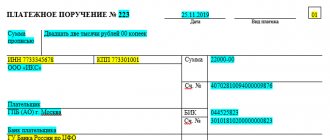

Рис.Образец заполнения платежного поручения на уплату Налога на прибыль в Бизнес Пак.

Специфика уплаты ↑

Несмотря на общий порядок заполнения, есть некоторые отличия в реквизитах при оформлении поручения по авансовым платежам, оплате пени и штрафа.

По авансовому платежу

При заполнении строки «Налоговый период» стоит обратить внимание, что по налогам УСН период – это год, а расчетный период – квартал, полгода, 9 месяцев.

Но в 107 пункте не нужно указывать сам период, а периодичность оплаты. То есть, отражается информация, как часто плательщик должен уплачивать налог в соответствии с законодательными актами.

Для налогов по упрощенке это квартал или конкретная дата. За квартал аванс должен быть перечислен до 25 числа месяца, следующего за отчетным периодом. А значит, и указывать следует квартал, за который уплачено сумму налога.

Фото: образец платежного поручения 1

Пеня

При перечислении пени по налогам за прошлые года, стоит указать налоговый период (год). Если пеня по авансу текущего года, то вписывают квартал.

Зачастую плательщики не спешат уплатить пеню в текущем году. Если уплата производится на добровольных началах, то не будет считаться ошибочным указание в «Основании платежей» показателя ТП.

Но при задолженностях рекомендуется вносить аббревиатуру ЗД (пункт 106).

Фото: образец платежного поручения 2

При уплате задолженностей по пени (налог УСН «доходы») обратите внимание на заполнение графы «Код» в платежном поручении.

Фото: образец платежного поручения 3

При требовании ИФНС по уплате пени, следует ориентироваться на следующий образец оформления платежного поручения.

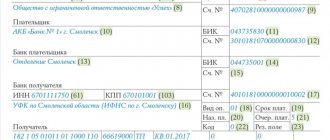

Фото: образец платежного поручения 4

Штраф

При неуплате или неполной уплате налогов УСН будет начислено штраф, но только по требованиям налогового органа.

Если требование есть, то найдите в нем код УИН. При отсутствии такой информации стоит ориентироваться на такой пример заполнения поручения:

Фото: образец платежного поручения 5

Если код УИН указан, то нужно переписать это значение в графу 22. Показатель может отражаться буквенно-цифровым обозначением.

Фото: образец платежного поручения 6

Задолженность по налогу

Есть некоторые особенности при заполнении бланка платежного поручения при возникновении задолженностей.

Какие ограничения действуют для ИП на УСН узнайте из статьи: УСН ограничения.

Что это — учет материалов при УСН Доходы минус расходы, .

О покупке основного средства при УСН, .

Выбор реквизитов будет зависеть от того, добровольно ли вносится платеж или по требованиям.

По требованию ИФНС

Оформляя платежный документ по уплате задолженностей УСН по требованиям ИФНС, стоит изменить некоторые реквизиты.

Помимо того, если налоговой структурой указано УИН платежей, то это значение нужно вписать в строку 22. При отсутствии УИН:

Фото: образец платежного поручения 7

Уплачиваемая добровольно

При перечислении задолженности, что была обнаружена самостоятельно, обратите внимание на такие нюансы.

В соответствии с общими правилами, при отражении налогового периода нужно указывать тот период, за который перечисляются средства или вносится доплата налогов.

Но при уменьшении сумм пени за просроченные платежи предыдущих лет не понадобится вписывать в этом пункте квартал. В графе 107 укажите год, в котором было внесено изменения в декларацию.

Видео: когда применять новые формы для УСН

Такие примеры подготовки платежного поручения для ИП на УСН (доходы) в 2021 году помогут правильно вписать все данные с гарантией того, что банк проведет перечисление средств получателю. Удачи в подготовке поручения.

Предыдущая статья: Расчет УСН Следующая статья: Расчет дивидендов при УСН

КБК УСН

Актуально на 2016-2017 года. В 2021 году КБК не меняли.

| Платеж | КБК для налога | КБК для пени | КБК для штрафа |

| Единый налог при упрощенке с доходов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке с разницы между доходами и расходами | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Минимальный налог при упрощенке(за 2021 год этот КБК не применяют и платят на КБК при упрощенке с разницы между доходами и расходами) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

Меры ответственности

Если заполнение с электронных форм при УСН доходы и Доходы минус расходы даже с помощью образцов неподходящий вариант, можно всегда сделать это в бумажном виде. Однако, стоит помнить о том, что ошибки, к примеру, в адресах, номерах счетов и КБК могут привести к неприятным последствиям.

Так, если документ не поступит в ФНС вовремя, может создаться задержка минимального платежа. Это приводит к начислению пени, которые составляют процент в виде 1/300 от ставки рефинансирования от необходимой к уплате суммы налога. Больше информации о пени доступно в статье 75 Налогового Кодекса Российской Федерации.

Если же налог не заплатить вовсе, что тоже может произойти из-за неправильного заполнения платёжки, штраф составит от 20 до 40% от невыплаченной суммы – это регламентируется статьёй 122 НК РФ.

Учитывая, что есть сервис для электронного заполнения платёжных поручений при УСН доходы и доходы минус расходы, столкнуться с ошибками и штрафами будет довольно трудно. Однако знать, как правильно заполнить этот документ и что в него нужно внести, всё же стоит, так как этот пример может пригодиться для проверки данных или на тот случай, когда придётся столкнуться с образцом бумажного бланка.

Как правильно рассчитать авансовый платёж по УСН

Итак, вы отработали какое-то время, наступил конец квартала, и пришла пора рассчитывать налог. Если вы выбрали в качестве режима налогообложения УСН доходы, тогда базовой ставкой для вас будет 6%. Однако, регионы могут понизить своим решением эту цифру до 1% как для всего бизнеса в целом, так и для предпринимателей, занятых в отдельных сферах.

Если вы были зарегистрированы не позднее, чем два года назад, то вам и подавно могут предоставить налоговые каникулы, если ИП будет соответствовать всем критериям. Чтобы это выяснить, достаточно обратиться в налоговую инспекцию по месту регистрации ИП.

Если же брать за основу, что налоговая ставка 6%, то расчёт ведётся следующим образом:

- Берётся вся сумма полученного ИП дохода за квартал (полугодье, девять месяцев или год – налоговый период для упрощёнки год, и авансовые платежи рассчитываются нарастающим итогом). Будьте внимательны – доходом не является внесение на счёт ИП своих собственных средств.

- Полученная цифра умножается на шесть процентов. Например, выручка составила 140000 рублей, тогда аванс по УСН равен 140000 х 6% = 8400 рублей.

- Если вы уже оплачивали авансовые платежи и в текущем году, тогда вычитаете их из получившейся суммы.

Дальше остаётся только перевести деньги в казну. И сделать это нужно до 25 апреля за 1 квартал, до 25 июля – за полугодье, до 25 октября – за 9 месяцев и до 30 апреля следующего года – за год.

Способы оплаты налога

Если предпринимателю пришла пора платить налоги, то это можно сделать тремя способами. Первый из них – это воспользоваться порталом nalog.ru, на котором имеется сервис для создания платёжного документа.

Вам потребуется заполнить необходимые поля:

Второй способ – воспользоваться для оплаты банковскими терминалами. Однако если вы выберете его, стоит заранее приготовить всю ту же информацию, что и при заполнении квитанции через сайт, поскольку тем данным, которые терминал подставляет автоматически, лучше слепо не доверять.

Третий – и, пожалуй, самый эффективный – открыть расчётный счёт в банке, если вы не сделали это раньше.

Да, закон не обязывает ИП иметь расчётный счёт, но это выгодно по целому ряду причин:

- позволяет производить платежи в любое время и в любом месте;

- расширяет круг ваших клиентов за счёт организаций, которым удобнее и проще работать с безналом (а таких среди средних и крупных компаний-большинство);

- позволяет принимать абсолютно любые суммы, тогда как на оборот наличных денег есть ограничение в 100000 рублей по одному договору. Даже если оплата происходит не разово, а небольшими частями, как только общая сумма превысит указанный порог – предприниматель обязан перейти на безналичный расчёт;

- если вы планируете хранить деньги на счёте, то можно выбрать банк, в котором есть тарифный план с начислением процентов на остаток средств по счёту;

Многих предпринимателей отпугивает от открытия своей учётной записи в банке тот факт, что это вызовет лишние затраты. Но на данный момент тарифные планы, предлагаемые различными финансовыми учреждениями, очень гибкие, и если у ИП маленький оборот по счёту, то можно выбрать тариф вообще без абонентской платы, правда, стоимость перевода за каждую отдельную платёжку будет выше.

Если вы планируете проводить по счёту всего несколько операций в месяц, это получается намного выгоднее, чем обычный вариант с абон. платой и невысокой ценой за денежный перевод. Тем более что за оплату налогов, банковская комиссия не снимается.

Общие сведения ↑

Когда используется платежное поручение при УСН, что собой представляет? Рассмотрим основные законы, на которые стоит ориентироваться при оформлении бланка.

Что это такое?

Под понятием «платежное поручение» понимают форму безналичного расчета, которая представляет собой распоряжение вкладчиков счетов (плательщиков) своему банковскому учреждению о перечислении сумм на счета покупателей.

При этом счет может быть открыт в любом банке. Если лицо не имеет счета в банке (ст. 863 п. 2 ГК), то будут применяться такие же правила, как и к владельцу счета.

При расчете платежным поручением банковское учреждение должно перечислять средства плательщика на счет того лица, которое указано в реквизитах.

Оплата должна осуществляться в срок, который регламентирован законодательными актами, если иные сроки не прописаны в договоре.

Выделяют срочный и долгосрочный вид платежного поручения. Срочное применимо в таком случае:

- при перечислении авансовых сумм (до поставки продукции, работ);

- перечисления после того, как товар отгружен;

- частичная оплата при проведении крупной сделки.

Оплата поручения может осуществляться в полной мере или частично, если средства на счетах плательщика отсутствуют (при этом ставится специальная отметка в документе).

Поручения оформляются в электронном формате или распечатываются на бумаге.

Согласно п. 1.15 Положения Центрального Банка России, по заявлению физических лиц формируется документация на перечисление денег банками время от времени (при долгосрочном поручении)

Зачастую платежное поручение готовят в 4 экземплярах:

| Первый | Используют в банках, чтобы списать средства плательщика. Он останется в банке |

| Второй и третий | Отсылаются в банковское учреждение получателей платежей. Второй – основание для перечисления средств на счета получателей, остается в банке. Третий будет прилагаться к выпискам из счетов получателей (является основанием для подтверждения банковских проводок). |

| Четвертый | Будет возвращен плательщикам со штампами банковского учреждения. Это расписка о том, что поручение принято к выполнению |

Поручение может быть принято даже в том случае, если у плательщика нет средств на счету. Исполняется только после появления денег.

Назначение документа

Платежное поручение используется для перевода средств на счета получателей:

- за продукцию, что поставляется, предоставленные услуги – предварительной оплатой или периодическими перечислениями;

- в бюджет любого уровня и во внебюджетный фонд;

- при возврате кредита, депозита или уплате процентов по нему;

- в других случаях, описанных в нормативных актах.

Бланк поручения, который используется при оформлении – форма 0401060.

Применение при упрощенке

Предприятия, работающие на упрощенном режиме налогообложения, обязаны каждый квартал (до 25 числа следующего месяца после отчетного периода) уплачивать авансы по налогам.

Если платежи авансового характера осуществляются через банк, то используется платежное поручение. В бланке будут содержаться такие данные:

- Название платежного бланка.

- Код ОКУД.

- Назначение перечисления.

- Информация о плательщике.

- Название банка, его расположение, БИК, корреспондентский счет, субсчет.

- Данные о получателе денег.

- Размер перечисления.

- Очередность перечисления.

- Операция, что проводится.

Заполнять поручение нужно согласно требованиям, описанным в законодательстве. В противном случае банки отказываются производить платежи.

Оформлять документ можно с помощью специальной программы. ИП имеют возможность оплатить авансы средствами в натуральном выражении.