Налоговое законодательство обязывает лиц, владеющих транспортными средствами, ежегодно начислять и уплачивать налог. Периодичность данной процедуры увеличивается, если регион предусмотрел обязательные авансовые платежи по транспортному налогу по итогам каждого квартала.

Каждый раз, проводя исчисление налогового обязательства в отношении ТС, организация сталкивается с необходимостью отражения полученных результатов в бухучете с помощью двойных записей на учетных регистрах. Проводки совершаются по факту проведенного расчета (начисление налога), а также по факту перечисления начисленной налоговой суммы в местный бюджет (уплата налога).

Так как обязанность по ведению бухгалтерского учета ложится только на организации, то вопрос о корректном отражении начисления и уплаты транспортного налога в бухучете встает только перед юридическими лицами. Физлица с образованием ИП налог по своим транспортным средствам уплачивать должны, но отражать эти сведения с помощью проводок в бухучете не требуется.

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена только за юрлицами. Для ИП и физлиц такой расчет делает ИФНС (п. 1 ст. 362 НК РФ).

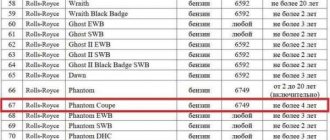

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. До 2021 года месяц постановки на учет и снятия с учета считался полным месяцем, за который исчислялся налог. Начиная 2021 года месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

См. материал «При смене собственника на ТС в середине месяца налог за этот месяц платит только один из владельцев».

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2018, то транспортный налог за 2021 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2018 года, а у продавца — по март 2021 года включительно.

О том, как определить базу по налогу на транспорт, читайте в статье «Как определяется налоговая база по транспортному налогу?».

Региональные льготы

Как уже было отмечено ранее, для каждого региона существует свой перечень касательно льгот на оплату транспортного налога. Для того чтобы выяснить, какие льготы дорожных сборов актуальны для того или иного региона, требуется обратиться напрямую в местную налоговую службу, где обязаны предоставить полный список льгот.

В том случае, если окажется, что лицо попадает под одну либо сразу несколько категорий, то требуется обратиться с личным заявлением о предоставлении льготы. В данном заявлении нужно предоставить ссылку на раздел из регионального законодательства, на основании которой гражданину положена льгота. Кроме того, нужно указать, каким именно транспортным средством владеет человек. При этом обязательно сообщается марка с регистрационным номером транспорта и так далее. Также потребуется приложить все копии документов, которые подтверждают тот факт, что лицо является законным владельцем транспортного средства. Понадобятся и копии документа, который подтверждает личность владельца и его права.

Все граждане, которые имеют права на льготы, при существовании нескольких объектов налогообложения, как правило, освобождаются от оплаты налога по одному из транспортных средств на их личное усмотрение.

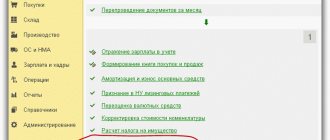

Начисление транспортного налога: проводки

Согласно ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 № 33н) транспортный налог считается расходом по обычному виду деятельности. Как именно он будет показан в учете, связано с тем, где используется транспорт.

В общем случае транспортный налог отражается в учете такими проводками:

- Дт 20, 23, 25, 26, 44 Кт 68 — начислен налог или аванс по нему;

- Дт 68 Кт 51 — осуществлена оплата налога.

Если же единицу транспорта используют в деятельности, не связанной с основной, начисление налога по нему отражается в прочих расходах (п. 11 ПБУ 10/99). В данном случае в бухучете это будет выглядеть так: Дт 91.2 Кт 68.

Не забудьте правильно оформить первичные документы, прежде чем сделать записи в учете. Справка бухгалтера — это тот документ, в котором отражается налог или начисленный аванс по нему.

Как именно будет отражаться в учете данный налог, плательщику обязательно следует указать в учетной политике.

О последних изменениях в документе, регулирующем основные вопросы формирования бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Итоги

Самостоятельное исчисление транспортного налога уходит в прошлое и для юрлиц. Но они продолжат вести учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 06.05.1999 № 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

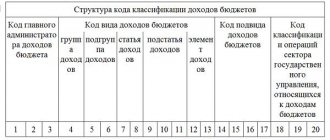

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Подробнее о налоге при УСН читайте в статье «Транспортный налог при УСН: порядок расчета, сроки и др.».

Что касается ЕНВД, то размер вмененного налога не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ЕНВД и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ЕНВД — вмененный налог уменьшить нельзя.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ЕНВД, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ЕНВД. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

О разделении расходов при одновременном применении УСН и ЕНВД читайте в материале «Порядок раздельного учета при УСН и ЕНВД».

Федеральные льготы

К федеральным льготам относят те, которые указаны в разделе № 358 Налогового кодекса. Таким образом, в законодательстве отражены категории транспорта, причем не только автомобильного, которые не могут быть обложены налогами. Итак, к ним относятся следующие транспортные средства:

- Лодки с веслами.

- Специально оснащенные автомобили, которые предназначаются для инвалидов. При этом мощность двигателя такого средства не должна превышать ста лошадиных сил.

- Морские, а, кроме того, речные суда, которые осуществляют рыбный промысел.

- Грузовые, а, кроме того, пассажирские суда, которые предназначены для транспортировки граждан по морю либо реке. Перечисленные транспортные средства при этом должны принадлежать специализированному учреждению, которое осуществляет подобные перевозки.

- Всевозможная специализированная техника сельскохозяйственного типа, начиная от тракторов, самоходных комбайнов, заканчивая ското- и молоковозами, а также машинами для перевозки удобрений и птиц. Причем все виды приведенного транспорта должны обязательно быть зарегистрированы на имя организации, которая осуществляет сельскохозяйственную деятельность. В том случае, если данный транспорт используется в других целях, то налог обязательно надо будет оплатить.

- Транспорт, который находится в собственности у органов исполнительной власти и используется для оперативной работы, предусматривающей военную, а также приравненную к таковой деятельность.

- Угнанные либо те, что находятся в розыске автомобили. Но при этом необходимо иметь в наличии документ, который будет подтверждать факт пропажи. Соответствующая бумага выдается уполномоченными органами.

- Вертолеты, а также самолеты, которые принадлежат медицинским учреждениям и санитарным службам.

- Различные суда согласно реестру.

Бухучет транспортного налога

Счет 68 «Расчеты по налогам и сборам», предусмотренный Планом счетов, применяется, в том числе, для отражения и учета транспортного налога. Следует создать субсчет к 68 счету именно для проводок по начислению транспортного налога.

По каждому транспортному средству сумма транспортного налога, подлежащая уплате в бюджет по завершении налогового периода, согласно п. 2 ст. 362 НК РФ исчисляется отдельно.

Поэтому целесообразно в бухгалтерском учете отражать начисленные суммы на счетах учета соответствующих затрат — либо на производство, либо в составе прочих расходов. Выбор конкретного корреспондирующего счета будет зависеть от того, где именно применяется транспорт: во вспомогательном или основном производстве, в каком именно подразделении.

Если транспорт используется в основном производстве, то транспортный налог относится к обычным расходам и его начисление отражается в корреспонденции со счетами для учета обычных расходов 20 (23, 25, 26, 44 …).

Рассмотрим бухгалтерские проводки по транспортному налогу:

| Дебет | Кредит |

>Учет транспортного налога

Это видео недоступно

Друзья! Поддержите, пожалуйста, мой проект! Расскажите своим друзьям и знакомым про мой YouTube канал https://www.youtube.com/channel/UCxqU. Попросите их подписаться на мой канал и поддержать меня ❤ Поделитесь моими видео в своих соцсетях