Амортизация означает перенесение стоимости основных средств (ОС) и нематериальных активов (НА) на себестоимость работ, услуг, а также продукции, выпускаемой предприятием, по мере их износа. Чтобы понять наглядно, что это такое, обратимся к экономической терминологии и начнем с ОС.

ОС — средства труда (материальные активы), участвующие в производственном процессе. Таковыми являются, к примеру, здания, транспорт, эстакады, инструментарий, оборудование.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Важно! ОС (строения, инструменты и т. д.) сохраняют натуральную форму, используются в основной деятельности, имеют срок службы более года.

Различные ОС, к примеру, инструменты либо то же оборудование, соучаствуют в ряде производственных циклов. По большей части они долго сохраняют натуральную форму. Постепенно ОС теряют потребительские свойства, стоимость и требуют ремонта, а то и вовсе замены. С учетом этого стоимость инструментария, оборудования, их ремонта либо замены переносится одинаково на себестоимость продукции. Здесь речь идет только о той продукции, в производстве которой участвуют эти ОС, и их нормативном сроке службы. Этот перенос и есть амортизация ОС.

С какой целью применяется ускоренная амортизация

По определенным основаниям и на конкретных условиях амортизация ОС производится ускоренными темпами. Тогда применяются особые коэффициенты износа, а стоимость ОС быстрее обычного переносится на конечную продукцию. Т. е. формальный износ их как бы ускоряется.

Таким образом, главная цель процесса — ускорить равномерное распределение стоимости материальных активов. Все повышенные объемы начислений идут на компенсацию издержек во время срока службы. Это стимулирует инвестиции, положительно сказывается на распределении трат по модернизации и темпах развития предприятия.

Когда ускоренная амортизация становится выгодной фирме

Основные очевидные плюсы ускорения состоят в следующем:

- быстрое списание ОС;

- благодаря применению специальных коэффициентов — снижение налоговой базы и, соответственно, уменьшение суммы налогов к уплате;

- ощутимое восполнение (компенсация) собственных трат;

- использование ускорения в лизинге, что позволяет снизить издержки.

Важно! Применение ускоренной амортизации и соответствующих ей коэффициентов должно экономически обосновываться и не идти вразрез с нормами ст. 252 НК РФ.

Ограничения по использованию коэффициента

Одно и то же ОС может соответствовать нескольким критериям, которые подразумевают использование ряда повышенных (или, как их часто еще называют, ускоренных) коэффициентов. Как гласит п. 5 ст. 259.3 НК РФ, из общего числа допустимых коэффициентов разрешается использование лишь одного из них.

Важно! Налогоплательщик обязан зафиксировать в учетной политике, какой именно коэффициент ускорения из числа возможных он будет применять.

Цели применения коэффициентов ускоренной амортизации

Главная цель УА – это ускоренное распределение стоимости активов. В дальнейшем начисления в увеличенном объеме пойдут на возмещение издержек на протяжении периода эксплуатации. Это способствует стимулированию темпов развития, а также правильному распределению трат на модернизацию. Отчисления не облагаются налоговыми выплатами.

Ускоренная амортизация используется в отношении тех объектов, которые отличаются быстрым износом. Ускоренное устаревание делает необходимым применение специальных коэффициентов.

Виды коэффициентов

Виды коэффициентов прописаны в статье 259.3 НК РФ. В акте указано, что предприниматель может использовать коэффициенты от 1 до 3.

Коэффициент до двух

Коэффициент, не превышающий цифру 2, актуален для нижеследующих объектов:

- Эксплуатируемые в агрессивных условиях или при увеличенной сменности.

- Являющиеся собственностью промышленных субъектов, осуществляющих деятельность в области сельского хозяйства.

- Являющиеся собственностью фирм-резидентов особой или свободной экономической зоны.

- Отличающиеся повышенной энергетической производительностью.

- Изготовленные на основании специального инвестиционного соглашения.

В отношении всех приведенных объектов актуален коэффициент 1-2.

Коэффициент до трех

Коэффициент, не превышающий цифру 3, актуален для этих активов:

- Считающиеся предметом соглашения о финансовой аренде (лизинге) в том случае, если актив присутствует на балансе фирме, определяющей амортизацию. То есть этот актив не должен быть собственностью субъекта, предоставившего лизинг.

- Применяющиеся только в рамках научно-технической деятельности.

- Применяющиеся в рамках добычи углеродов на новом месторождении.

- Применяющиеся в рамках водоснабжения и водоотведения.

В статье 259.3 НК РФ указано, что в отношении фондов из однородных групп используется одинаковый коэффициент. Объекты подлежат применению одинакового коэффициента даже тогда, когда на них начисляется ускоренная амортизация по нескольким критериям.

ВАЖНО! Коэффициент не выше трех может использоваться только в том случае, если амортизация начисляется методом уменьшаемого остатка. Соответствующие правила содержатся в пункте 19 ПБУ 6/01, пункте 29 ПБУ 14/2007.

Особенности расчета ускоренной амортизации

Для определения величины отчислений на амортизацию нужна эта формула:

Аг = Ог / СПИ х К.

В формуле используются эти значения:

- Аг – размер годовых отчислений по амортизации.

- Ог – остаточная стоимость актива на начало отчетного года.

- СПИ – период полезной эксплуатации актива в годах.

- К – нужный коэффициент ускорения.

Эта формула актуальна для расчета ежегодных отчислений. Однако можно определить и ежемесячные отчисления. Для этого применяется следующая формула:

Ам = Ом / СПИо х К.

В формуле применяются эти значения:

- Ам – размер ежемесячных отчислений на амортизацию.

- СПИо – оставшийся период полезной эксплуатации на начало месяца.

- Ом – остаточная стоимость на начало месяца.

Как правило, бухгалтер рассчитывает амортизацию за год.

Когда ускоренная амортизация становится выгодной фирме

Когда фирма решает купить или изготовить ОС, она должна определить метод списания истраченных средств. Метод ускорения амортизации актуален в том случае, если имеется потребность в максимально быстром списании стоимости объектов.

К примеру, базовый потенциал актива применяется предпринимателем в первые годы принятия к учету. Таким активом может быть оргтехника. ПК, ноутбуки и прочие машины быстро снижаются в стоимости, хотя технические характеристики объектов остаются прежними. Ускоренная амортизация способствует списанию трат, связанных с покупкой или производством объекта ОС с учетом нагрузки на внеоборотные активы.

К СВЕДЕНИЮ! Ускоренная амортизация является одним из преимуществ финансирования по лизинговому контракту.

Бухучет у лизингодателя

Лизингодатель ведет бухгалтерский учет имущества и начисляемой амортизации по нему в другом порядке.

Для лизингополучателя он приобретает по договору купли-продажи определенный объект, оборудование, принимая его при этом на баланс по сумме всех затрат за вычетом НДС: проводки Дт 08 Кт 60 и Дт 03 Кт 08.

Для учета лизинговых основных средств применяется счет 03 субсчет «Для передачи в лизинг».

Далее ОС передается получателю.

При этом есть два варианта бухучета:

- лизингодатель остается балансодержателем;

- имущество передается на баланс лизингополучателя.

Балансодержателем остается собственник

На счете 03 открывается отдельный субсчет, на котором будут отражаться активы, передаваемые в лизинг.

При этом стоимость актива переносится из кредита субсчета 03 «Для передачи в лизинг» в дебет субсчета 03 «Переданные объекты».

Далее ежемесячно по стандартным правилам производятся амортизационные отчисления, которые оформляются проводкой Дт 20 Кт 02.

При этом на счете 02 нужно открыть отдельный субсчет по учету амортизации лизинговых основных средств обособленно от собственных.

Пример

Исходные данные:

13.04.2019 ООО «Крокодил» купило для ООО «Бегемот» токарный станок:

- цена по договору купли-продажи – 790 600 (в том числе НДС 120 600 руб.);

- расходы на доставку – 22 600 (НДС 2600 руб.).

Объект принят к учету в качестве основного средства по стоимости 690 000 сроком использования 5 лет. НДС к вычету = 123 200.

К расчету амортизации применяется линейный метод.

20.04.2019 станок передается ООО «Бегемот».

Бухгалтерский учет:

Годовая норма амортизации = (1 / 5) * 100% = 20%.

Ежемесячная амортизация = (690 000 * 20%) / 12мес. = 11 500.

Бухгалтерские проводки:

| Дата | Сумма | Операция | Дебет | Кредит |

| 13.04.2019 | 670 000 | Учтена стоимость станка без налога | 08 | 60 |

| 13.04.2019 | 120 600 | Выделен отдельно НДС | 19 | 60 |

| 13.04.2019 | 790 600 | Оплачена цена станка поставщику | 60 | 51 |

| 13.04.2019 | 20 000 | Учтена стоимость доставки | 08 | 60 |

| 13.04.2019 | 2 600 | Выделен налог по доставке | 19 | 60 |

| 13.04.2019 | 22 600 | Оплачены услуги транспортной компании | 60 | 51 |

| 13.04.2019 | 690 000 | Станок принят на баланс как основное средство | 03-1 | 08 |

| 20.04.2019 | 690 000 | Станок передан лизингополучателю | 03-2 | 03-1 |

| 01.05.2019 | 11 500 | Начислена амортизация за май | 20 | 02-1 |

| 01.05.2019 | 10 000 | Уплачена сумма платежа | 76-8 | 51 |

ОС передается на баланс получателя

Однозначно данную ситуацию законодательство не рассматривает. Удобно операцию по передаче имущества на баланс получающей стороны отражать с помощью проводки Кт 03-1 Дт 76 на сумму первоначальной стоимости.

Чтобы не забыть об основном средстве, его стоимость следует отразить по кредиту забалансового счета 011.

Амортизацию считает лизингополучатель, так как он является балансодержателем.

Собственнику имущества нужно только принимать платежи за арендные услуги от получающей стороны, при этом денежные средства отражаются в бухгалтерском учете лизингодателя как прочие доходы

Проводка по начислению платежа к получению: Дт 76-8 Кт 91, получение денег на расчетный счет Дт 51 Кт 76-8.

Для списания стоимости ОС выполняется ежемесячная проводка Дт 20 Кт 76 на сумму, равной доли стоимости переданного основного средства за один месяц.

Пример

Исходные данные:

13.04.2019 ООО «Крокодил» купило для ООО «Бегемот» токарный станок.

Актив принят как объект ОС по стоимости 690 000.

20.04.2019 станок передается ООО «Бегемот» на баланс на 3 года.

Стоимость ежемесячного лизингового платежа = 25990 (в том числе НДС 2990).

Бухгалтерский учет:

| Дата | Сумма | Операция | Дебет | Кредит |

| 13.04.2019 | 690 000 | Станок принят на баланс как основное средство | 03 | 08 |

| 20.04.2019 | 690 000 | Станок передан лизингополучателю | 76 | 03 |

| 20.04.2019 | 935 640 (25990 * 36 мес.) | Учтен переданный станок на забалансовом счете | 011 | |

| 01.05.2019 | 25 990 | Начислена платеж по лизингу за май | 76-8 | 91 |

| 01.05.2019 | 2 990 | Отражен НДС с платежа | 91 | 68 |

| 01.05.2019 | 25990 | Получены деньги от лизингополучателя | 51 | 76-8 |

| 01.05.2019 | 19 167 (690 000 / 36 мес.) | Доля стоимости станка, списываемая в расходы и включенная в лизинговый платеж | 20 | 76 |

Ускоренная амортизация при лизинге

Ускоренная амортизация относительно предмета лизинга обеспечивает эти преимущества:

- Снижение налога на собственность по предмету лизинга.

- Снижение налога на прибыль во время действия контракта по лизингу.

- Шанс выкупить объект лизинга по завершении сделки по минимальной остаточной стоимости.

Ускоренная амортизация позволяет фирме воспользоваться целым рядом преимуществ. Однако важно правильно определить ее размер.

АУ в отношении предметов лизинга регулируется ФЗ №164 «О лизинге» от 29 октября 1998 года и подпунктом 1 пункта 2 статьи 259.3 НК РФ. Эти нормативные акты дают бухгалтеру право применять ускоренную амортизацию в рамках договора о лизинге.

Однако нужно учитывать определенные ограничения. В частности, коэффициенты не используются на активы 1-3 амортизационных групп. В эти группы включаются объекты, срок полезной эксплуатации которых составляет 1-5 лет.

Различия бухгалтерской и налоговой амортизации основных средств

Если арендуемое имущество числится на балансе лизингодателя, разницы между бухгалтерским и налоговым учетом амортизации возникать не должно. В случаях, когда ситуация обратная (арендатор принял предмет на баланс), при использовании линейного метода различия временно проявятся. Они обусловлены факторами:

- разницей между стоимостью имущества по налоговому и бухгалтерскому учету;

- различиями в сроке списания (амортизация в НУ может производиться с применением ускоряющего коэффициента).

После того как имущество выкупается по остаточной стоимости, новый собственник амортизирует его уже до конца (до списания и ликвидации) по бухучету. При этом налоговое начисление амортизации больше не проводится.

Расчет размера ускоренной амортизации

При использовании увеличивающего начисления значения нужно умножить норму амортизации на повышающий коэффициент.

Рассмотрим формулу ускорения амортизации:

АМу = АМ * КУА.

В формуле использованы эти значения:

- АМу – норма УА.

- АМ – норма амортизации, определенная на основании срока полезной эксплуатации активов.

- КУА – коэффициент УА от 1 до 3.

Необязательно брать целые числа коэффициентов (1,2,3). Можно использовать при расчете ускоренной амортизации такие коэффициенты, как 1,5 или, к примеру, 1,63.

Расчет ускоренной амортизации на примере

По контракту лизинга покупается техника. Первоначальная стоимость ее составляет 1 миллион рублей без учета НДС. Техника относится к 4-й группе амортизации. То есть срок ее полезной эксплуатации составляет 5-7 лет. Срок лизингового контракта равен 36 месяцам.

Сначала нужно найти коэффициент, посредством которого получится списать технику за срок лизинга. Предполагается, что списание должно быть полным. Балансодержатель техники установил срок ее полезной эксплуатации в 6 лет. Значит, ежемесячная норма амортизации без учета коэффициентов равна 1,389%.

Стороны контракта решили, что будет использоваться коэффициент 2. То есть ежемесячные отчисления на амортизацию будут равны 2,778%. Техника будет полностью амортизирована в течение 3 лет, значит, коэффициент подобран правильно.

Изменим условия задачи. Срок полезной эксплуатации составляет 80 месяцев. Ежемесячная норма амортизации будет равна 1,25%. Норма амортизации с использованием КУА равна 2,775%. Коэффициент составит 2,22.

Передача имущества на баланс лизингополучателя

Как было отмечено выше, право собственности на имущество будет у лизингодателя. Но учитывать его может на своем балансе лизингополучатель.

Опасный момент

Лизингодатель может списать с расчетного счета лизинговые платежи в бесспорном порядке, если лизингополучатель не выплатит их больше двух раз подряд.

Передачу предмета лизинга отражают в учете на основании оправдательных документов – акта приема-передачи или другого документа, в котором отражен факт передачи.

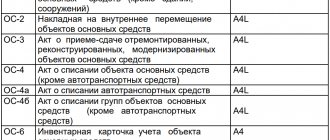

Какой-либо специально установленной для этих операций формы документа нет. Хотя многие используют унифицированные формы акта приема-передачи. Форму № ОС-1 используют при передаче основных средств, форму № ОС-1а при передаче зданий и сооружений и форму № ОС-1б при передаче группы объектов основных средств (все эти формы утверждены постановлением Госкомстата России от 21 января 2003 г. № 7).

Вместе с тем участники лизинговых отношений могут самостоятельно разработать форму передаточного документа. Главное, чтобы в нем были все обязательные для этого реквизиты:

- наименование документа;

- дата составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- натуральное и денежное выражение хозяйственной операции;

- лица, ответственные за совершение передачи имущества, с указанием должностей;

- личные подписи указанных лиц.

Лизингополучатель может учитывать имущество по инвентарному номеру, который присвоил лизингодатель. Для этого необходима копия или выписка из инвентарной карты лизингодателя по объекту основного средства. При этом лучше будет, если бухгалтер лизингополучателя откроет новые инвентарные карты на эти объекты на основании предоставленных копий. Форма инвентарной карты также унифицирована – форма № ОС-6.

Ограничения по использованию коэффициента

Существуют определенные ограничения по использованию КУА. Использование коэффициента должно быть обосновано. Обоснованием могут выступать эти условия:

- Актив находится в непосредственном контакте с агрессивными средами. То есть последние должны разрушать объект, влиять на срок его полезной эксплуатации.

- Актив контактирует с токсичными, взрывоопасными и прочими агрессивными элементами. Они могут привести к аварийной ситуации и быстрой поломке техники.

Если на предприятии просто присутствует агрессивная среда, однако она никак не влияет на оборудование, коэффициент использовать нельзя.

Как рассчитать срок полезного использования легкового автомобиля?

По окончании срока использования основных средств в режиме агрессивной среды амортизация начисляется в общеустановленном порядке начиная с 1-го числа месяца, следующего за месяцем прекращения использования основных средств в этом режиме. Дополним условие примера: введенный объект согласно приказу функционировал в условиях агрессивной среды с августа 2013 г. по декабрь 2014 г., с января 2015 г. он применяется в обычных условиях.

На наш взгляд, пользоваться указанными письмами финансового ведомства не следует. Хотя не исключено, что, прекратив применение понижающего коэффициента, фирма столкнется с претензиями проверяющих. Арбитражная практика по данному вопросу пока не сложилась. В качестве аргумента в свою пользу организация может привести следующее.

Другая проблема – определение срока службы машины. Особенно если речь идет о подержанном автомобиле.