Вопросы, рассмотренные в материале:

- Какие законы регулируют систему налогообложения некоммерческой организации

- Каковы особенности налогообложения некоммерческой организации

- Какие финансовые поступления некоммерческой организации облагаются налогом, а какие нет

- Какие виды налогообложения не подходят для НКО

Область деятельности некоммерческих организаций (НКО) регулируется в первую очередь ФЗ № 7 «О некоммерческих организациях» от 12 января 1996 года, прочими законами федерального уровня, установленными для этих объединений. В бюджетной системе доходы от этих учреждений незначительны, что, однако, не лишает их статуса субъектов налогового права. В статье мы подробней рассмотрим вопрос налогообложения некоммерческих организаций.

Законодательное регулирование НКО как субъекта налогового права

Пусть прибыль – не главная цель некоммерческих структур, но наличие ее возможно в большинстве случаев. Главное, чтобы ее получение преследовало заявленные организацией задачи, а не использовалось для прикрытия с целью налоговых льгот. Чтобы контролировать применение прибыли НКО по назначению, существуют положения Федерального закона от 12 января 1996 года № 7-ФЗ (свежая редакция от 31 декабря 2014 года) «О некоммерческих организациях».

Налоговый Кодекс РФ признает обязанность НКО платить налоги на прибыль, поскольку она может быть у таких организаций (ст. 246 НК РФ), и предоставлять декларации на основании бухучета по общим требованиям.

Средняя численность работников.

В соответствии с пп. 15 п. 3 ст. 346.12 НК РФ не вправе применять УСНО организации, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек (Письмо Минфина РФ от 13.08.2019 № 03‑03‑06/1/60951).

Порядок определения средней численности работников установлен в Указаниях по заполнению форм федерального статистического наблюдения № П-1 «Сведения о производстве и отгрузке товаров и , № П-3 «Сведения о финансовом состоянии организации», № П-4 «Сведения о численности и заработной плате работников», № П-5(м) «Основные сведения о деятельности организации», утвержденных Приказом Росстата от 22.11.2017 № 772 (Письмо Минфина РФ от 04.02.2019 № 03‑11‑11/6229).

Средняя численность работников организации включает в себя:

- среднесписочную численность работников;

- среднюю численность внешних совместителей;

- среднюю численность работников, выполнявших работы по договорам гражданско-правового характера.

Таким образом, показатель «средняя численность работников организации» предусматривает учет работников в целом по организации, без распределения по видам деятельности. В связи с этим усн автономное учреждение применяет усн для целей применения пп. 15 п. 3 ст. 346.12 НК РФ учитывает среднюю численность работников в целом по организации (Письмо Минфина РФ от 07.12.2016 № 03‑11‑06/2/72772).

Тип НКО и порядок налогообложения

Некоммерческие организации принято делить на несколько видов по источнику финансирования:

- муниципальные (государственные) — их финансирует госбюджет;

- общественные (негосударственные) — существуют за счет собственной прибыли и общественных взносов;

- автономные — финансируют себя сами.

ВАЖНО! Порядок и суммы налогов для некоммерческих организации прямо связаны с тем, ведет ли НКО предпринимательскую деятельность.

Как правило, некоммерческие структуры не регистрируются в качестве предпринимателей, но в ходе функционирования им нередко приходится возмездно оказывать услуги или выполнять работы в пользу других лиц, чтобы заработать средства для финансирования организации, тем самым формируя налогооблагаемую прибыль.

Общие правила налогообложения НКО

Они обусловлены особенностями этих структур, а именно:

- прибыль не составляет их основную цель;

- они не являются предпринимателями, а в качестве разрешения некоторых видов деятельности им необходимы лицензии;

- НКО могут получать доход в качестве добровольных взносов, пожертвований и других безвозмездных поступлений.

Эти специфические свойства НКО являются основой для общих принципов, по которым осуществляется их налогообложение:

- Вся прибыль, получаемая НКО в ходе их деятельности, облагается соответствующим налогом (ст. 246 НК РФ).

- Отдельные типы прибыли НКО не входят в базу по данному налогу (ст. 251 НК РФ), а именно та прибыль, которая поступает на безвозмездной основе для обеспечения уставной деятельности. Перечень необлагаемой налогом прибыли НКО содержится в приказах Министерства финансов РФ.

Отчетность АНО в Минюст

В территориальные отделения Минюста АНО обязаны сдавать отчеты, которые утверждены приказом от 29.03.2010 № 72.

Сдача данной отчетности в Минюст позволяет контролировать факт отсутствия иностранцев среди членов АНО, а также отсутствия иностранных источников финансирования.

Среди форм отчетности можно выделить: (нажмите для раскрытия)

- форма оНооо1- информация о руководителях;

- форма оНооо2 – информация о вариантах использования имущества АНО;

- форма оНооо1 – объем ресурсов, которые получены от иностранцев и международных компаний, лиц без гражданства.

Первые две формы заполняются АНО при следующих условиях:

- нет поступивших активов от иностранцев;

- учредители АНО – российские граждане;

- поступления за год менее 3 млн. рублей.

Особые правила взимания налога на прибыль

Как было отмечено выше, не вся прибыль НКО вправе облагаться налогом. Правомерное уменьшение налоговой базы на прибыль может быть применено только при соблюдении ряда условий:

- Учет целевых и нецелевых поступлений в НКО должен вестись раздельно, только тогда целевая прибыль может быть исключена из налогообложения на основании льготы для некоммерческих организаций. Естественно, эти средства должны применяться исключительно по прямому назначению, что необходимо подтверждать отчетом.

- Нецелевые доходы необходимо учитывать в числе «прочих», это два типа поступлений:

- реализационные – доходы от выполнения работ, предоставления услуг (например, торговля брошюрами общества, продажа учебной литературы, организация семинаров, тренингов и пр.);

- внереализационные – те, источник которых не имеет прямой связи с деятельностью НКО, например, штрафы за неуплату членского взноса, пеня за его просрочку, проценты с банковского счета, деньги за сдаваемую в аренду недвижимость – собственность члена НКО и др.

Нецелевые поступления НКО (обе группы доходов), согласно НК РФ, и составляют базу налога на прибыль.

СПРАВКА! Ставка налога на прибыль для НКО такая же, как и для коммерческих структур: 24%, из которых 6,5% пойдет в федеральный бюджет, а 17,5% – в бюджет того субъекта РФ, к которому принадлежит некоммерческая организация. Последняя часть может быть снижена по инициативе местных властей, в чей бюджет она предназначается.

Отчетность АНО при отсутствии деятельности

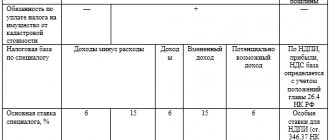

В случае, когда деятельность АНО не велась по каким либо причинам, данные о поступлениях и расходах отсутствуют, необходимо сдать следующие виды отчетности с нулевыми показателями, которые отражены в таблице ниже.

| Упрощенная бухотчетность | · бухбаланс; · отчет о целевом использовании |

| Налоговая отчетность | Декларация по УСН |

| Отчетность за работников | · 2 НДФЛ; · 6 НДФЛ; · СЗВ-М; · СЗВ-стаж; · ЕРСВ; · 4 ФСС |

| Органы статистики | · форма 1-НКО; · форма № 11(краткая) |

Специфика обложения некоммерческих структур НДС

Если некоммерческая организация оказывает какие-то услуги или продает товар, ей не избежать уплаты налога на добавленную стоимость, если деятельность не подпадает под освобождение от него. Список льготных видов деятельности без НДС представлен в гл. 21 НК РФ. В нем фигурируют, например, такие занятия:

- присмотр за пожилыми людьми в домах для престарелых;

- работа в центрах соцзащиты;

- занятия с детьми в бесплатных кружках;

- врачебные услуги частных медиков;

- продажа товаров, сделанных инвалидами (или организациями, где людей с ограниченными возможностями не меньше половины);

- благотворительные культурные мероприятия и др.

Требования к видам деятельности НКО для освобождения от НДС:

- социальная значимость как основная цель по гл. 25 НК РФ – это главное условие;

- лицензия на право занятия этим видом деятельности;

- оказываемая услуга должна соответствовать определенным требованиям (чаще всего это условия времени и места).

В случае уплаты НДС рассчитывается по тем же принципам, что и для коммерческих организаций.

Особенности ассоциации (союза)

Ассоциацию вправе зарегистрировать организации как коммерческие, так и некоммерческие. Их должно быть минимум две. Но участники одного объединения – только коммерческие, либо только некоммерческие предприятия.

- Срок деятельности организации неограничен, при условии, он не указан в учредительных документах отдельным пунктом.

- Действующая ассоциация может создать и зарегистрировать свой собственный знак.

- Кроме обязательных документов могут приниматься и иные. Примером является декларация, в содержании которой четко формулируются задачи и цели, поставленные при создании ассоциации.

- Ассоциация не наделена правом заниматься предпринимательством. Чтобы его проводить, необходимо учредить хозяйственное общество. Второй вариант – участвовать в его работе.

Другие федеральные налоги для НКО

Кроме главных фискальных отчислений (налога на прибыль и НДС), некоммерческие организации платят и другие налоги и сборы:

- Госпошлина. Если НКО обращаются к государственным структурам для совершения правовых действий, они платят пошлину наравне с другими физическими или юрлицами. Отдельные НКО и виды их деятельности могут быть освобождены от госпошлины, а именно:

- финансируемые федеральным бюджетом – логично, ведь пошлина все равно направляется туда;

- государственные и муниципальные хранилища культурных ценностей (архивы, музеи, галереи, выставочные залы, библиотеки и др.) – они могут не платить госпошлину за вывоз ценностей;

- НКО инвалидов – для них упраздняются госпошлины в судах и у нотариусов;

- спецзаведения для детей с общественно-опасным поведением – им разрешают не платить пошлину на взыскание родительской задолженности;

- Таможенная пошлина. А вот этот платеж «не смотрит на лица», а исключительно на товары, поэтому от нее не освобождают на основании статуса НКО, а только если товары входят в соответствующий перечень.

Необходимые действия после регистрации

После успешной регистрации и получения соответствующего свидетельства, необходимо проделать еще ряд действий, без которых работа ассоциации будет заблокирована. Они представлены в таблице:

| Процедура | Пояснения |

| Регистрация в Территориальном органе государственной статистики | Ассоциация получает уведомление по поводу ОКВЭД (общегосударственного классификатора экономической деятельности) |

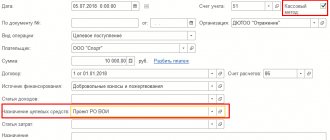

| Выбор банка и открытие счета | Предъявляются документы, примерный перечень которых такой:

|

| Убедиться, что ассоциация прошла регистрацию в фондах (ПФР и ФСС), уведомить их об открытии счета в банке | Автоматическая постановка на учет в фонды проводится во время регистрации ассоциации в Минюсте. Об этом факте сообщают письменно. Ассоциации присваивается номер, который необходимо занести в соответствующую бухгалтерскую программу и прописывать в отчетах |

Налоговую инспекцию, ПФР, ФСС необходимо уведомить в течение недели после открытия ассоциацией расчетного счета.

Региональное налогообложение НКО

Местные власти устанавливают порядок такого налогообложения и ставки, а также льготы, в том числе и для некоммерческих организаций.

Налог на имущество

Даже если организация имеет льготу на этот налог, она все равно обязана отчитываться перед контролирующими органами в налоговой декларации. Основанием для учета выступает остаточная стоимость фондов по данным в бухотчетности. Общепринятая ставка данного налога – 2,2%, если региональная власть не сочтет нужным ее снизить, на что она имеет право. Также у местных структур есть власть расширять список некоммерческих организаций, признаваемых льготниками.

Для НКО разных типов порядок взыскания налога на имущество и льгот на него отличается:

- Безусловные бессрочные льготы по этому налогу на основании закона предусматриваются для ряда НКО, таких как:

- организации религиозного характера и обслуживающие их;

- научные госструктуры;

- уголовно-исполнительные ведомства;

- организации-собственники культурных и исторических памятников.

- Льготы по налогу на имущество предоставляются НКО, в членстве которого инвалиды составляют более 50% (один тип льгот) или 80%.

- Автономные НКО, разные фонды, кроме общественных, а также некоммерческие партнерства не получают льгот по налогу на имущество.

Налог на землю

Если у НКО есть в собственности, бессрочном пользовании или в наследстве земельные участки, для них обязателен к уплате земельный налог. Он составляет 1,5 % от кадастровой стоимости земельного участка. Некоторые НКО полностью освобождены от этого налога:

- общества инвалидов в составе не менее 80% (если участок в собственности исключительно у них);

- уголовно-исполнительная система Минюста РФ;

- религиозные структуры.

К СВЕДЕНИЮ! Скидки на земельный налог другим видам НКО может предоставить местная власть.

Транспортный налог

Если в НКО зарегистрированы транспортные средства, которые принадлежат организации на праве собственности, управления, хозяйственного ведения, они подлежат обложению транспортным налогом на общих основаниях.

Пошаговая инструкция регистрации

Ассоциации создаются для того, чтобы координировать деятельность по представлению и защите совместных имущественных выгод. Происходит централизация управленческих и производственных функций, но самостоятельность и независимость входящих в ассоциацию субъектов сохраняется. Процесс регистрации состоит из нескольких этапов (шагов), суть и содержание которых описаны в таблице.

| Процедура | Что включает | Пояснение |

| Шаг 1. Сбор и подготовка данных | Выбор названия | Указывает на организационно-правовую форму и отражает, какая работа будет осуществляться |

| Юридический адрес | Населенный пункт, улица, номер здания, где находится организация. Он указывается в реквизитах ассоциации | |

| Определение учредителей | ||

| Определение источников финансирования | Финансирование может состоять из:

| |

| Решение вопроса с органами управления | Общее собрание (наивысший управленческий орган). Совет – работает между собраниями. Возглавляет его председатель. Исполнительный директор – руководит текущей деятельностью | |

| Определение целей и видов функционирования | Предусматриваются в учредительных документах. Определенная деятельность возможна только при наличии лицензий | |

| Шаг 2. Формирование пакета документов | Их перечень описан отдельно | |

| Шаг 3. Оплата государственной пошлины | Необходимость оплаты предусмотрена в налоговом законодательстве | Размер пошлины составляет 4000 рублей |

| Шаг 4. Подача пакета документов в Управление Минюста | Документы оставляются под расписку. Рассматриваются Минюстом, налоговыми органами 30 дней | |

| Шаг 5. Возвращение пакета обработанных документов | Пакет можно получить, предъявив расписку, ранее выданную | |

Документы подаются в течение трех месяцев с того дня, когда было принято решение о создании ассоциации.

Общий режим или УСН

НКО имеет право выбора, находиться ли им на общей системе налогообложения или перейти на «упрощенку». НКО – плательщики УСН ограничиваются единым налогом, не оплачивая:

- налог на прибыль;

- налог на имущество;

- НДС.

Как известно, для применения УСН существует лимит доходов в 45 млн руб. за последние 9 месяцев работы. Для некоммерческих организаций в эту сумму не считают поступления на целевые нужды (гранты, пожертвования, субсидии, взносы учредителей и членов и т.п.).

ВНИМАНИЕ! Льгота на ставку налога на зарплату сотрудников для НКО при применении «упрощенки» больше не действует.

Часто задаваемые вопросы

Вопрос № 1. Если АНО не имеет банковского счета, какую отчетность надо сдавать?

Отчетность сдается по упрощенной форме, состоящей из баланса, отчета о целевом использовании средств.

Вопрос № 2. Нужно АНО сдавать отчет о финрезультатах?

Отчет о финрезультатах не обязателен к сдаче. Его можно заменить на отчет об использовании денежных средств. Обязательным он является только в случаях:

- АНО получила приличную сумму дохода за отчетный год;

- Данные по прибыли в полной степени не отражают финсостояние АНО.