Ставки транспортного налога на автомобиль в Московской области

Льготы по уплате транспортного налога в Московской области

Порядок, ставки и сроки уплаты транспортного налога в Московской области на 2020-2019 г. определены Законом Московской области от 16.11.2002 № 129/2002-ОЗ (с соответствующими изменениями и дополнениями, действующими в 2021 г.).

Он распространяется на все города области. Административный центр – г. Москва. Крупные города Московской области: Балашиха, Бронницы, Дзержинский, Долгопрудный, Домодедово, Дубна, Егорьевск, Жуковский, Звенигород, Ивантеевка, Кашира, Коломна, Королёв, Котельники, Красноармейск, Лобня, Лосино-Петровский, Лыткарино, Мытищи, Орехово-Зуево, Подольск, Протвино, Пущино, Реутов, Рошаль, Серпухов, Фрязино, Химки, Черноголовка, Электрогорск.

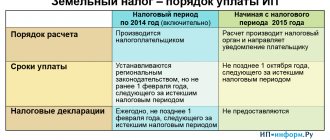

Порядок и сроки уплаты налога

Налогоплательщики-организации Московской области уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Налог, подлежащий уплате по истечении налогового периода налогоплательщиками, являющимися организациями, уплачивается не позднее 28 марта года, следующего за истекшим налоговым периодом. Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

Срок уплаты транспортного налога для юридических лиц в Московской области в 2021 году

- за 1 квартал 2021 года — до 30 апреля 2020 года;

- за 2 квартал 2021 года (6 месяцев) — до 31 июля 2021 года;

- за 3 квартал 2021 года (9 месяцев) — до 31 октября 2021 года;

- за 4 квартал и весь 2021 год — 28 марта 2020 года

Справочно. Транспортный налог за 2021 год организациями уплачивается до 28 марта 2021 года.

Налогоплательщики, являющиеся физическими лицами (граждане РФ), уплачивают транспортный налог на машину на основании налогового уведомления, направляемого налоговым органом.Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Срок уплаты транспортного налога физическими лицами

С 2021 года изменился срок уплаты налога на автомобили для физических лиц — теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 01 октября).

Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2021 г. необходимо оплатить до 1 декабря 2021 г., за 2021 г. – до 1 декабря 2020 г., а за 2021 год — до 1 декабря 2021 года. Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в Московской области в 2021 году — до 01 декабря 2021 г.

Бывают случаи, когда налоговая не присылает налоговое уведомление об уплате налога либо оно по каким-либо причинам не получено. О том, что делать если уведомление не получено, смотрите в телевизионной программе «Налоги» в видео ниже.

Ставки транспортного налога в Московской области

Ставки транспортного налога в Московской области устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Ставки транспортного налога в Московской области

Наименование объекта налогообложения

| Налоговая ставка (в рублях) на 2018-2019, 2020 годы | |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| — до 100 л.с. (до 73,55 кВт) включительно | 10 |

| — свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 34 |

| — свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 49 |

| — свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75 |

| — свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| — до 20 л.с. (до 14,7 кВт) включительно | 9 |

| — свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 16 |

| — свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы): | |

| — до 200 л.с. (до 147,1 кВт) включительно | 27 |

| — свыше 200 л.с. (свыше 147,1 кВт) | 56 |

| Автобусы с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы): | |

| — до 200 л.с. (до 147,1 кВт) включительно | 50 |

| — свыше 200 л.с. (свыше 147,1 кВт) | 100 |

| Грузовые автомобили с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы): | |

| — до 100 л.с. (до 73,55 кВт) включительно | 20 |

| — свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 25 |

| — свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 33 |

| — свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 45 |

| — свыше 250 л.с. (свыше 183,9 кВт) | 58 |

| Грузовые автомобили с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы): | |

| — до 100 л.с. (до 73,55 кВт) включительно | 25 |

| — свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40 |

| — свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| — свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| — свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| — до 50 л.с. (до 36,77 кВт) включительно | 25 |

| — свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| — до 100 л.с. (до 73,55 кВт) включительно | 100 |

| — свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| — до 100 л.с. (до 73,55 кВт) включительно | 200 |

| — свыше 100 л.с. (свыше 73,55 кВт) | 400 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| — до 100 л.с. (до 73,55 кВт) включительно | 250 |

| — свыше 100 л.с. (свыше 73,55 кВт) | 500 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости в случае, если валовая вместимость определена без указания размерности) | 200 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 250 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 200 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 2000 |

Для того чтобы рассчитать транспортный налог в Московской области самостоятельно необходимо мощность автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Ставки транспортного налога в Московской области

На год

| Наименование объекта налогообложения | Ставка (руб.) на 2021 год |

| Автомобили легковые | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 34 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 49 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры | |

| до 20 л.с. (до 14,7 кВт) включительно | 9 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 16 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы с количеством лет, прошедших с года выпуска, до 5 лет включительно | |

| до 200 л.с. (до 147,1 кВт) включительно | 27 |

| свыше 200 л.с. (свыше 147,1 кВт) | 56 |

| Автобусы с количеством лет, прошедших с года выпуска, свыше 5 лет | |

| до 200 л.с. (до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. (свыше 147,1 кВт) | 100 |

| Грузовые автомобили с количеством лет, прошедших с года выпуска, до 5 лет включительно | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 25 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 33 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 45 |

| свыше 250 л.с. (свыше 183,9 кВт) | 58 |

| Грузовые автомобили с количеством лет, прошедших с года выпуска, свыше 5 лет | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу | 25 |

| Снегоходы, мотосани | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства | |

| до 100 л.с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Яхты и другие парусно-моторные суда | |

| до 100 л.с. (до 73,55 кВт) включительно | 200 |

| свыше 100 л.с. (свыше 73,55 кВт) | 400 |

| Гидроциклы | |

| до 100 л.с. (до 73,55 кВт) включительно | 250 |

| свыше 100 л.с. (свыше 73,55 кВт) | 500 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 200 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 250 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 200 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 2000 |

ФАЙЛЫ

Примечание к таблице: приведены значения в Московской области на 2021, 2021, 2021, 2021, 2021, 2021 года. Для выбора ставок по конкретному году воспользуйтесь селектором. Данные ставки применяются в городах: Апрелевка, Балашиха, Бронницы, Видное, Волоколамск, Воскресенск, Голицыно, Дзержинский, Дмитров, Долгопрудный, Домодедово, Дубна, Егорьевск, Железнодорожный, Жуковский, Ивантеевка, Истра, Кашира, Климовск, Клин, Коломна, Королёв, Котельники, Красноармейск, Красногорск, Краснозаводск, Лобня, Лосино-Петровский, Луховицы, Лыткарино, Люберцы, Можайск, Мытищи, Наро-Фоминск, Ногинск, Одинцово, Озёры, Орехово-Зуево, Павловский Посад, Подольск, Пушкино, Пущино, Раменское, Реутов, Сергиев Посад, Серпухов, Солнечногорск, Ступино, Фрязино, Химки, Черноголовка, Чехов, Шатура, Щербинка, Щёлково, Электрогорск, Электросталь, Яхрома и других населенных пунктах Московской области.

В Московской области плательщиков транспортного налога зарегистрировано меньше, чем в Москве. Однако больше, чем в других регионах страны — 2 миллиона 150 тысяч граждан и юридических лиц. Все они производят платежи в бюджет, руководствуясь требованиями закона № 33 от 9.07.2008 г.

На что обратить внимание

Вопреки ожиданиям, будет увеличена лишь процентная ставка, а не вся система налогового обложения. Также следует учесть, что в разных районах области проценты по сбору могут значительно отличаться друг от друга. Это обусловлено отсутствием единого регулирующего механизма. Важно понимать, что если автомобиль поставлен на учет, предположим, в Саратове, но эксплуатируется по большей мере в Москве, то налог будет начисляться в соответствии с тарифами Саратова.

Основные понятия

Транспортный налог представляет собой безвозмездную плату автовладельцев за эксплуатацию транспортных средств, которая является обязательной. Размер налога устанавливается в соответствии с 28 главой НК региональными органами законодательного собрания.

Ими определяется:

Исчерпывающую информацию о ставках на транспортный налог в Московской области в 2021 году можно найти на сайте налоговой службы.

Объектом налогообложения считается любое транспортное средство (водное, воздушное, наземное), регистрация которого осуществлялась в установленном федеральным законом порядке.

Хотелось бы прояснить ситуацию вокруг транспорта, который в силу определенных обстоятельств не эксплуатируется (угон, неисправное техническое состояние и прочие). Факт регистрации автомобиля или иного транспорта является основанием для начисления налогового сбора.

До тех пор, пока транспорт состоит на учете, его владелец обязан своевременно погашать задолженность. Исключением являются угнанные автомобили, но только при условии подтверждения факта преступления. Весомым доказательством является документ, выданный соответствующими правоохранительными органами.

Способ исчисления налоговой базы напрямую зависит от разновидности транспорта:

В соответствии с законодательными нормами, плательщиками являются лица, на которых зарегистрированы объекты транспортного налогообложения. Об этом гласит 357 статья Налогового кодекса, однако данное утверждение является спорным, поскольку при буквальном толковании в упомянутой статье не указан точный круг налогоплательщиков. Иного закона, обязывающего оплачивать налоговый сбор нет. Получается следующее: данный налоговый сбор не установлен отечественным законодательством, что говорит о необязательности его погашения.

Вопреки положению 357 статьи Налогового кодекса круг налогоплательщиков по сей день остается неопределенным, поскольку регистрация транспорта курируется министерством внутренних дел. Данный факт указывает на то, что круг налогоплательщиков определяется исполнительной властью, а не законодательной. Это прямое противоречие статье 57 конституции России.

В качестве одного из вариантов законного уклонения от уплаты транспортного налога можно направить в ФНС по месту постоянной регистрации грамотно составленное письмо, в котором необходимо указать данную законодательную оплошность, ссылаясь на конституцию РФ, а также на Гражданский и Налоговый кодексы. Кроме этого в конце обращения следует потребовать прикрепить данное письмо к пакету прочих документов при передаче дела в суд.

Налоговым периодом по транспортному сбору является календарный год — 365 дней. Это указано в положении 360 статьи НК. Отчетные периоды — 1, 2 и 3 кварталы.

Срок уплаты: 1 ноября следующего за истекшим налоговым периодом года. Сбор уплачивается на основании полученного ранее уведомления плательщиком (не позже 01.10).

Азы расчёта выплат

Все тонкости транспортного налога указаны в статье 28 НК. В соответствии с ее содержанием, налогоплательщики определяются как юрлица и физические лица, на имена которых зарегистрированы средства передвижения.

Важно понимать, что право собственности не является определяющим фактором, в отличие от факта регистрации. Например: автомобиль может принадлежать коммерческой организации на основании лизингового договора. Транспортное средство в данном случае регистрируется на фирму, а собственником остается лизинговая компания.

Транспортному налогообложению подвержены как самоходные, так и буксируемые средства. По большей части этот момент затрагивает автотранспорт. Важно знать перечень авто, на которые данный закон не распространяется.

К таковым относятся:

Базовые ставки по транспортному налогу установлены и описаны в 28 статье Налогового кодекса России.

Величина налога зависит от автомобиля. Расчет производится посредством умножения мощности двигателя на процентную ставку. Рассчитать его можно самостоятельно, использовав калькулятор.

При постановке автомобиля на регистрационный учет или при снятии с него в течении расчетного года применим коэффициент, который снижает налоговый сбор в соотношении с долей месяцев владения транспортом в течение года. Полным месяцем признается тот, в котором автомобиль был приобретен до 15 числа или выбыло после 15-го.

Региональные органы власти наделены полномочиями вносить на местном уровне в НК следующие поправки:

Этими полномочиями обусловлена важность знания 28 статьи НК и региональных законов о транспортном налоге для налогоплательщиков. Частные предприятия, на балансе которых числятся транспортные средства, занимаются расчетом налогового сбора самостоятельно. Для физических лиц данная процедура производится налоговой службой.

Юридические лица имеют право погашать задолженность посредством авансовых платежей, либо на основании ежегодной декларации посредством КБК. Для физических лиц существует лишь разовый ежегодный платеж за прошедший период.

От чего зависит тариф

Как уже упоминалось ранее, ставки по транспортному налоговому сбору значительно отличаются друг от друга в зависимости от региона регистрации авто.

Помимо автолюбителей, данному налогообложению подвергаются также владельцы таких средств передвижения как:

Конкретные ставки устанавливаются в рамках закона по решению местных органов власти и зависят от таких показателей как благосостояние граждан в определенном регионе и общее количество поставленного на учет транспорта.

Ключевым фактором при расчете налогового сбора является мощность двигателя и категория транспорта. Чем мощнее двигатель — тем дороже его содержание. Данный принцип способствует мотивации граждан обращаться к приобретению белее экологичных автомобилей.

Кроме этого важным фактором также является так называемый повышающий коэффициент, предусмотренный для авто стоимостью более 3 миллионов рублей. Как и ряд прочих факторов он рассчитывается сугубо индивидуально и во многом зависит от региона регистрации.

Нюансы формирования суммы

ФНС рассчитывает сумму транспортного налога за физических лиц с учетом всех трех отчетных периодов. Итоговая сумма получается посредством умножения региональной ставки на налоговую базу. Для юридических лиц процедура идентична. Представители коммерческих организаций должны рассчитывать налог по такой же формуле самостоятельно.

Срок сдачи декларации по транспортному налогу за 2021 год указан здесь.

По сути налоговая база представляет собой меру измерения каждого транспорта:

Возможно вскоре при расчете налога будут учитываться также такие аспекты как:

Данный проект уже рассматривается соответствующими законодательными структурами.

Обзор ставок

Приведенная ниже таблица позволит ознакомиться с размером налоговых ставок в Московской области:

Начисление и сроки уплаты налога для организаций

В Московской области, как и в подавляющем большинстве регионов, налогоплательщики из числа юридических лиц вносят авансовые платежи по результатам квартала. Налог за весь год оплачивается полностью по истечении года. Крайний срок оплаты — 28 марта. При расчете сумма округляется до одного рубля по математическим правилам: если в сумме имеется более 50 копеек, они оплачиваются как один рубль, менее — копейки не учитываются.

Срок уплаты транспортного налога для юрлиц в 2021 году:

- за 2021 год — не позднее 28 марта 2020 года

- за 1 квартал 2021 года — не позднее 30 апреля 2020 года

- за 2 квартал 2021 года (6 месяцев) — не позднее 31 июля 2021 года

- за 3 квартал 2021 года (9 месяцев) — не позднее 31 октября 2021 года

- за 4 квартал и весь 2021 год — не позднее 28 марта 2021 года

Таблица с повышающими коэффициентами на 2020 год

Повышающий коэффициент, или так называемый «налог на роскошь» был введен в 2014 году, и касается исключительно собственников дорогих автомобилей.

То есть при расчете итоговой суммы его учитывают исключительно владельцы авто, стоимость которых больше 3 млн рублей. Перечень ТС, попадающих под увеличенный налог, можно увидеть на сайте Минпромторга.

Список регулярно обновляется, поскольку количества дорогих машин на российских дорогах стремительно растет.

Размер повышающего коэффициента зависит от стоимости авто и года его выпуска. Опираясь на данные характеристики, владелец машины может самостоятельно определить свой налог «на роскошь», используя цифры из таблицы:

| Стоимость, млн рублей | Количество лет в эксплуатации (отсчет с года выпуска) | Коэффициент |

| 3-5 | До 3 | 1,1 |

| 5-10 | 3-5 | 2 |

| 10-15 | 5-10 | 3 |

| 15+ | 10-20 | 3 |

При подсчете возраста авто необходимо учитывать, как год его выпуска, так и период, за который уплачивается налог.

Важно! Повышающий коэффициент применяется исключительно при соблюдении всех условий. Отсутствие авто на сайте Минпромторга или превышение лет его эксплуатации, позволяет избежать увеличенного платежа, несмотря стоимость машины.

Правила и сроки оплаты налога для физических лиц

Граждане также не производят авансовых платежей, однако и расчеты самостоятельно им осуществлять не нужно. Вся необходимая информация для оплаты налога за минувший год поступает жителям региона в виде уведомлений от территориальных подразделений ФНС. Письма рассылаются по месту регистрации ФЛ. Если место проживания изменено, а налоговый орган в силу обстоятельств об этом не уведомлен, можно воспользоваться Личным кабинетом налогоплательщика на сайте налоговой службы.

Физические лица обязаны произвести оплату по выставленным счетам не позднее 1 декабря того же года, в котором получено уведомление. Неоплаченный своевременного налог влечет наложение штрафа.

Срок уплаты транспортного налога для физлиц в 2021 году:

- за 2021 год — не позднее 1 декабря 2020 года

- за 2021 год — не позднее 1 декабря 2021 года

Примите во внимание: в соответствии с п.7 ст. 6.1. НК РФ если последний день срока приходится на выходной, то днём окончания срока считается ближайший следующий за ним рабочий день.

Порядок действий

Вот вся инструкция по процедуре оформления льгот на ваш личный транспорт:

- Подготовить заявление по бланку в интернете.

- Предоставить службе все необходимые документы. О них лучше уточнить, позвонив в службу заранее. Хотя основные документы указаны в представленном материале.

- Обратиться в службу Федеральной Налоговой Службы и подать заявление. Это можно сделать как в интернете, так и в реальной жизни.

- Получить свой результат, в случае отказа вам просто напишут, что вы не подходите под нужную категорию, а в случае успешной получении льготы вам выдадут документ, обеспечивающий льготу.

Льготы для физических лиц

Ряд жителей региона может претендовать на применение льгот в отношении транспортного налога:

- герои СССР, РФ, а также полные кавалеры ордена Славы;

- ветераны и инвалиды боевых действий, в т.ч. ВОВ;

- инвалиды (1, 2 группа инвалидности);

- граждане, в несовершеннолетнем возрасте попавшие в плен к фашистам в период ВМВ;

- пострадавшие от радиации в результате аварии в Чернобыле;

- опекун ребенка-инвалида, один из родителей в многодетной семье;

- жертвы радиации при аварии на ПО «Маяк», а также подвергшиеся радиационному воздействию при испытаниях на Семипалатинском полигоне;

- граждане, входившие в группу риска при испытаниях ядерного оружия, а также пострадавшие от лучевой болезни в ходе таких испытаний;

- опекун недееспособного гражданина;

- владельцы ТС с двигателями мощностью менее 70 л.с.

ФАЙЛЫОткрыть таблицу льгот по транспортному налогу в Московской области

Важно знать

Транспортный налог платится за зарегистрированное в ГИБДД транспортное средство. И платит налог собственник, указанный в паспорте на транспортное средство (ПТС).

Чтобы получить льготы по транспортному налогу, нужно самостоятельно предоставить в налоговую инспекцию документы, подтверждающие принадлежность гражданина или организации к льготной категории.

Размеры налоговых ставок и более подробную информацию вы узнаете из Закона Московской области N 129/2002-ОЗ «О транспортном налоге в Московской области» (05.03.2020)

Ваше мнение

Оцените, пожалуйста, насколько вы довольны льготами по транспортному налогу в Московской области.

Как уплатить налоги через интернет

Транспортный налог является региональным — это означает, что льготы по нему могут быть установлены как главой 28 Налогового кодекса РФ, так и законами субъектов РФ о транспортном налоге.

В Московской области льготы по транспортному налогу установлены Законом Московской области от 24.11.2004 № 151/2004-ОЗ «О льготном налогообложении в Московской области», согласно которому: