Трудно переоценить коммерческую роль рекламы, а значит, и экономическую эффективность затрачиваемых на нее средств.

Однако, эта статья расходов оказывается самой спорной с точки зрения налогообложения (базы налога на прибыль). Не каждое явление, считаемое обывателями рекламой, является таковой с юридической точки зрения. Кроме того, нужно принять во внимание важный критерий правомерности учета трат для налоговых целей – нормируемость расходов.

Рассмотрим, как отражается понятие нормы на рекламные расходы в бухгалтерском и налоговом учете.

Вопрос: ООО планирует заключить с юридическим лицом — исполнителем договор о выполнении работ по изготовлению и нанесению рекламных баннеров на внешние стороны городского наземного транспорта (трамваев) для рекламы производимой продукции в целях увеличения ее продажи. На запрос в налоговый орган о существующем максимальном размере учета расходов на данный вид рекламных расходов ООО получило ответ, что максимальный размер составляет 1% выручки от реализации, поскольку трамваи не являются средствами стабильного территориального размещения. Однако ООО полагает, что данный вид рекламных расходов учитывается в фактически произведенном размере. Обоснованна ли позиция ООО? Посмотреть ответ

Виды используемых нормируемых расходов

При возникновении у предприятия расходов, относящихся к нормируемым, учет осуществляется особенно тщательно. Верность расчетов исключает занижение налога на прибыль. Ряд расходов встречаются практически у всех предприятий.

| Вид расходов | Размер нормы расхода |

| Пенсионное и личное страхование наемных работников | 12% от фонда оплаты труда |

| Медицинское страхование работников | 6% от фонда оплаты труда |

| Замена бракованных периодических изданий | 7% от стоимости тиража |

| Убыль печатной продукции | 10% от стоимости тиража |

| Отдельные виды рекламы | 1% от суммы выручки |

| Представительские нужды | 4% от фонда оплаты труда |

| Резервы по сомнительным долгам | Ст. 266 НК РФ |

В особом порядке учитываются отдельные виды расходов:

- Уплачиваемых за нотариальное оформление документов, учитываемая в размере установленных законодательством тарифов.

- Затрачиваемых на НИОКР в виде других расходов в зависимости от оплаты труда и сумм, направляемых на формирование фондов от суммы реализации.

- Направляемых на содержание транспорта в размере норм, установленных Правительством.

- Возникших в виде потерь от естественной убыли в пределах норм, определенных Правительством.

Нормы, устанавливаемые НК РФ, ведомственными актами или постановлениями Правительства, регулярно пересматриваются. До применения нормативов определяется их актуальность.

Признание расходов в налоговом учете: общие принципы

Для начала напомним об основном правиле признания расходов в налоговом учете вне зависимости от их вида: расходы должны быть документально подтверждены и экономически обоснованы. Это двойное требование предполагает, что любую списанную с расчетного счета фирмы сумму бухгалтерия и дирекция может обосновать, как необходимую для осуществления деятельности компании. Кроме того, по таким суммам должны иметься как минимум закрывающие первичные документы – акты и накладные.

Из этого правила следует один важный вывод: далеко не все расходы, которые осуществляет компания, можно учесть в уменьшение суммы налоговой базы. Экономически оправданными главный налоговый документ страны трактует вполне конкретную структуру затрат.

Нормирование расхода тепловой энергии

Потребление тепловой энергии используется для производственных и управленческих нужд предприятия. Величина поставляемого энергоносителя определяется техническими требованиями оборудования котельных и обслуживающих инженерных сетей. Стоимость потребления определяется по объему поставки и тарифам производителя энергии, закрепляемая договорными условиями.

При заключении договора рассчитывается плановая потребность предприятия, величина поставки определяется фактическим потреблением. В учете предприятия могут возникать потери энергоносителя в процессе транспортировки и хранения. Потери учитываются в размере норм естественной убыли, определяемых постановлением Правительства (п.7 ст. 254 НК РФ).

Прямые и косвенные расходы в налоговом учете

Распределение расходов на прямые и косвенные актуально для компаний, применяющих метод начисления по налогу на прибыль (ст. 318 НК РФ). При этом косвенные расходы учитываются в налоговой базе по факту их совершения и при наличии соответствующих документов. Прямые же затраты отражаются лишь по мере реализации товаров, работ или услуг, в рамках производства которых они участвовали.

Конкретное распределение затрат по этим двум статьям организация определяет самостоятельно. И в этой связи налоговое законодательство оставляет плательщикам определенные варианты действий, ведь часто списание расходов единовременно без необходимости распределять из пропорционально реализации (то есть при отнесении затрат к косвенным) является более выгодным для компании. Однако общие принципы распределения затрат в кодексе все же прописаны, и их стоит придерживаться.

Так, прямые расходы в налоговом учете – это в первую очередь расходы материальные. К таковым можно отнести траты на приобретение сырья и комплектующих для производственных целей, а также тару и упаковку, и любые дополнительные материалы в рамках подготовки товаров к передаче конечному покупателю. Инвентарь и инструменты, которые в силу специфики использования и низкой стоимости не относятся к основным средствам, спецодежда, оплата коммунальных услуг, а также самой аренды производственных помещений также включаются в состав материальных расходом. Впрочем, это далеко не весь их список. К такому подвиду затрат можно отнести любые расходы, возникающие при осуществлении основных направлений деятельности компании.

Следующий подвид прямых расходов – затраты на оплату труда персонала. Данная статья включает как сами начисленные и выплаченные работникам суммы, так и страховые взносы, которые уплачивает по ним работодатель.

Если же производственный процесс предполагает использование определенных основных средств, то в учете компании можно будет выделить еще один подвид прямых расходов в рамках производства и реализации – расходы на амортизацию.

Налоговый учет прочих расходов, не подпадающих ни под один из относящихся к прямым затратам пунктам, означает, что расходы считаются косвенными. Важное условие: они не должны при этом относится к внереализационных расходов.

Учет затрат при использовании автомобиля

Эксплуатация транспорта требует несения текущих расходов и затрат, связанных с ремонтом техники. Расходы учитываются по транспорту, находящемуся в собственности организации, полученному по договору аренды или лизинга при условии принятия техники в эксплуатацию или на забалансовый учет. В учете ИП используют личные транспортные средства лица, расходы по которому учитываются в затратах при условии использования их в получении дохода.

| Вид расхода | Как определяется |

| Топливо | Нормы устанавливаются распоряжением Минтранса. Расход определяется в зависимости от сезонности, масштаба города и повышающих коэффициентов с учетом года выпуска |

| ГСМ | Нормы определяются Минтрансом и предприятием в зависимости от интенсивности эксплуатации. |

Рекламные расходы – нормируемые и ненормируемые в 2017 году

Рекламные расходы, нормируемые и ненормируемые – это, по ст. 3 Закона № 38-ФЗ от 13.03.06 г., издержки предприятия на распространение в любом виде и любым способом, через любые средства информации для неопределенных лиц в целях привлечения внимания к объекту и ради продвижения его в рыночных условиях. При налогообложении подобные затраты могут нормироваться, то есть браться в расходы по утвержденным нормативам, или не нормироваться, то есть относиться на издержки в полной фактической сумме.

Учет расходов по командировочных поездкам

Взаимосвязи предприятий с партнерами других регионов требуют проведения переговоров, личного обсуждения контрактов и прочих оснований служебных поездок. При исполнении служебного задания предприятие несет затраты, часть из которых относятся к нормируемым. В составе затрат учитываются:

- Стоимость проезда к месту исполнения служебного задания.

- Плата за проживание в гостинице, оформление дополнительных документов.

- Суточные и полевые расходы. Выплаты работникам не нормируются и учитываются при налогообложении в полном размере (пп.12 п.1 ст. 264 НК РФ).

При начислении суточных учитывают положение п.3 ст. 217 НК РФ. Суммы, начисленные свыше 700 рублей в день по командировкам внутри страны, не относятся к компенсационным выплатам, считаются доходом работника и облагаются налогами.

Затраты на производство и реализацию

Данный вид издержек характеризуется тем, что организация осуществляет их для обеспечения собственной деятельности. Такие операции неразрывно связаны с ведением бизнеса по основным направлениям. Эти траты компания осуществляет в добровольном порядке, то есть самостоятельно и по доброй воле несет затраты, чтобы обеспечить жизнеспособность компании и получить прибыль.

Производственные затраты определены списком в статье 253 НК РФ, подробное описание расходных операций представлены в ст. 254 — 264 НК РФ. Так, к основным видам издержек данной категории можно отнести траты на:

- Оплату труда основного персонала (должностные оклады, ставки, надбавки, доплаты, премиальные и прочие выплаты).

- Страховые взносы, начисленные на оплату труда основного персонала в рамках действующего законодательства (гл. 34 НК РФ, закон № 125-ФЗ).

- Материальные расходы (в налоговом учете это траты на покупку сырья, материалов, оборудования, ГСМ для производства).

- Амортизационные отчисления (суммы начисленной амортизации по объектам основных средств, используемых в производстве).

Стоит заметить, что завершает данный перечень пункт «прочие издержки», а это значит, что список, закрепленный в НК РФ, не является закрытым. Следовательно, налоговый учет прочих расходов позволяет компании отразить в составе производственных трат любую расходную операцию при условии, что фирма сможет ее обосновать.

Нормирование процентов по займам и кредитам

Проценты по долговым обязательствам обычных сделок учитываются в полном объеме. Нормирование расходов предусмотрено для контролируемых сделок и договоров между взаимозависимыми лицами. В составе расходов учитываются размер фактической процентной ставки по договору либо ключевой ставки ЦБ РФ при превышении величины норматива. Порядок учета определен в ст. 269 НК РФ.

При наличии у предприятия контролируемых или неконтролируемых сделок порядок списания расходов определяются самостоятельно. Учет расходов в налогообложении зависит от метода учета. При кассовом методе включение в состав производится в момент оплаты, при начислении – в последний день отчетного периода.

Услуги по приоритетной выкладке товара

Нередко конфликты с налоговиками возникают у производителей, которые оплачивают торговым сетям услуги мерчандайзинга. Важной составляющей таких услуг является специальная выкладка товара, заставляющая покупателя обратить особое внимание на продукцию именно этого поставщика. К примеру, газеты и журналы того или иного издателя располагаются на центральной витрине киоска, продукты питания той или иной марки занимают первые ряды на полках супермаркета и т д. и т п.

Оплата подобных действий, как правило, вызывает повышенный интерес у проверяющих. Дело в том, что специалисты Минфина запрещают продавцам учитывать стоимость приоритетной выкладки в расходах, поскольку она не связана напрямую с договором поставки. И только если между поставщиком и розничным торговцем заключен отдельный договор на оказание маркетинговых услуг, чиновники признают обоснованность затрат. Но даже в этой ситуации разрешают списать не полную сумму, а только ее часть, которая не превышает 1 процент от выручки. С точки зрения чиновников, услуги по особой выкладке товара — это не что иное как реклама, а рекламные расходы в общем случае нужно нормировать. Такое мнение изложено, в частности, в письме Минфин России от 13.12.11 № 03-03-06/1/818 (подробнее об этом в материале «При заключении отдельного договора на оказание услуг, затраты на приоритетную выкладку товаров можно учесть при налогообложении прибыли»).

Однако выводы чиновников не подтверждаются арбитражной практикой. Судьи относят особую выкладку не к рекламным, а к маркетинговым услугам. В качестве основного аргумента приводят ГОСТ Р 51304-99 «Услуги розничной торговли. Общие требования» (в настоящее время его заменил ГОСТ Р 51304-2009). Согласно пункту 4.2 этого документа, выкладка товара является одним из основных этапов процесса оказания услуг торговли. А в пункте 5.6 говорится, что выкладки предусмотрены требованием эстетичности услуг торговли. По этой причине выкладка не имеет ничего общего с рекламой, и, следовательно, соответствующие расходы не нормируются. Об этом сказано, в частности, в постановлении ФАС Северо-Кавказского округа от 29.03.13 А32-5215/2012.

Несколько лет назад одна московская компания доказала в суде, что можно полностью учесть в затратах не только стоимость самой выкладки, но и плату за обучение персонала основам выкладки. Судьи согласились, что данные услуги также не являются рекламными, а относятся к маркетингу (постановление ФАС Московского округа от 13.07.09 № КА-А40/6444-09).

Но, несмотря на положительную арбитражную практику, налогоплательщикам стоит проявить осторожность. Прежде чем отказаться от нормирования расходов, следует убедиться, что маркетинговые услуги (в том числе выкладки) предусмотрены отдельным договором. Кроме того, лучше издать внутренний документ (например, распоряжение директора), в котором будет четко прописано, что выкладка товара производится не в целях рекламы, а для осуществления маркетинговой политики. Эти меры позволят поставщику обезопасить себя от претензий налоговиков.

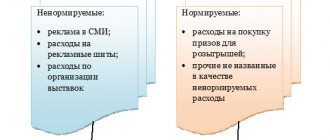

Нормирование рекламных мероприятий предприятия

Затраты на рекламирование деятельности компании и привлечения клиентов списываются полностью или в пределах нормы в зависимости от вида рекламы. К ненормируемым видам рекламы относятся:

- Мероприятия рекламного характера в форме информационного оповещения через СМИ и коммуникационные системы.

- Наружная световая реклама, установка щитов и стендов.

- Обеспечение выставок, демонстрационных залов, печати рекламной продукции, участия в экспозициях и аналогичные формы.

Виды рекламы, не указанные в п. 4 ст. 264 НК РФ и затрачиваемые на приобретение призов при проведении рекламных мероприятий, должны учитываться в составе нормируемых затрат. Предельная сумма установлена в размере 1% от суммы, полученной от реализации в отчетном или налоговом периоде.

Пример расчета расходов

Предприятие «Визит» провело рекламную акцию для продвижения продукции в форме выставки. Общая стоимость затрат составила 250 000 рублей. В ходе мероприятия были предоставлены призы за конкурс на знание истории создания продукции в сумме 10 000 рублей. Выручка в учетном периоде составила 150 000 рублей. В учете предприятия «Визит» производятся операции:

- Определили величину ненормируемых затрат: 250 000 – 10 000 = 240 000 рублей;

- Произвели расчет допустимой нормы расходов: 150 000 х 1% = 1 500 рублей.

- Вывод: сумма расходов, принимаемых на учет, составила 241 500 рублей.

Ключевая группировка издержек

Все виды издержек, которые несет экономический субъект в ходе осуществления своей деятельности, можно разделить на две большие группы. В первую группу следует относить все расходы, которые связаны с реализацией или же производством. То есть это затраты, которые направлены на осуществление основного вида деятельности.

Вторая группа — это издержки, которые не связаны напрямую с реализацией или производством. Их чаще всего называют внереализационными операциями.

Однако положения НК РФ предусматривают дополнительное дробление трат первой группы. Так, все издержки, связанные с реализацией, производством делятся на прямые и косвенные траты.

Для наглядности определим в блок-схеме, как выглядит действующая классификация расходов в налоговом учете:

Теперь рассмотрим каждую из групп более подробно.

Нормирование представительских расходов

Предприятия несут расходы по переговорам с компаньонами или потенциальными партнерами, приему, доставке лиц и их размещению. Перечень допустимых расходов установлен в п.2 ст. 264 НК РФ. Для подтверждения расходов необходимо обеспечить подробный учет.

| Учетная операция | Документальное оформление |

| Утверждение перечня затрат, используемых для представления интересов компании | Приложение к приказу об учетной политике |

| Издание приказа | На каждый прием или переговоры приказ составляется отдельно |

| Утверждение перечня затрат | Составляется смета |

| Заключение договора с поставщиком работ, услуг | В документ вносится подробное описание предоставляемых услуг или работ |

| Подтверждение исполнения договора | Оформляются акт, накладная и прочие формы |

| Представление отчета на утверждение руководителю | Отчет о мероприятии включает цель, время, место проведения, программа, состав лиц, стоимость постатейно |

| Расчет нормируемых затрат | Производится в соответствии с фондом оплаты труда |

Размер нормы имеет ограничение в пределах 4% от ФОТ. Списание расходов производится в течение налогового периода по расчету прибыли – календарного года пропорционально норме.

Пример расчета нормы расходов

Предприятие «Крона» подготовило конференц-встречу с партнерами с целью переговоров по условиям контрактов. Стоимость расходов составила 20 000 (включая НДС 3050,85) рублей на проведение мероприятия. Предприятие представляет квартальную отчетность по налогу на прибыль. Величина фонда оплаты труда за 1 квартал 2016 года составила 200 000 рублей. В учете предприятия «Крона»:

- Определили размер нормы расходов: 200 000 х 4% = 8 000 рублей;

- Вычислили сумму, не учитываемую в расходах: 20 000 – 8 000 = 12 000 рублей;

- Определили сумму НДС для применения вычета: 8 000 х 18/118 = 1220,34 рублей.

- Вывод: в составе расходов 1 квартала 2021 года учитывается сумма 8 000 рублей, вычет по НДС за 1 квартал – 1220,34 рублей.

Расходы на рекламу, которые не нормируются

Ненормируемые рекламные расходы – те, которые относятся к рекламе во всех случаях и не могут быть расценены как иные. Закон «О рекламе» и Налоговый кодекс РФ (абзацы 2–4 п. 4 ст. 264) приводят закрытый перечень таких расходов.

- Затраты на мероприятия по рекламе, для которых используются средства массовой информации:

- объявления в печатных изданиях;

- радиопередачи;

- телевизионные передачи;

- интернет;

- другие коммуникационные средства.

Затраты на рекламу в СМИ могут трактоваться достаточно широко, к ним относят такие показатели, как:

- стоимость эфирного времени;

- оплата за создание и размещение рекламного ролика;

- зарплата рекламного агента и др.

ОБРАТИТЕ ВНИМАНИЕ! Созданный рекламный продукт, если он будет существовать и действовать определенное время, становится нематериальным активом, а значит, будет иметь первоначальную балансовую стоимость и подвергаться амортизационным отчислениям в течение всего срока использования.

- Затраты на наружную рекламу, к которой относят: рекламные стенды;

- щиты;

- баннеры;

- растяжки;

- световые панели и табло;

- воздушные шары, аэростаты и др.

ВНИМАНИЕ! В состав этих расходов полностью включаются не только траты на саму рекламную информацию, но и на ее носитель. Если носитель принадлежит фирме, значит, является ее активом, со стоимости которого списывается амортизация.

- ярмарки;

ВАЖНАЯ ИНФОРМАЦИЯ! В рамках этих мероприятий расходы на вступительные взносы, оформление разрешений, изготовление брошюр и каталогов, оформление витрин и демонстрационных комнат не нормируются, тогда как затраты, связанные с участием, но необязательные, например, раздача сувениров, дегустация, рассылка рекламных изданий и т.п., подлежат нормированию.

Чтобы рекламные расходы были признаны нормируемыми

Налоговая инспекция пристально следит за включением или исключением расходов в базу налога на прибыль. Во избежание налоговых споров следует строго соблюдать требования к обоснованию ненормируемых рекламных расходов:

- затраты должны осуществляться именно на рекламу, то есть деятельность должна быть строго информационной и не иметь конкретных адресатов;

- нужно иметь подтверждающие рекламное использование информации первичные документы.

НАПРИМЕР. Приведем несколько спорных моментов отнесения расходов к ненормируемым:

- Фирма создала свой сайт и размещает на нем рекламу своих товаров. Расходы на создание сайта признаются рекламными в полном объеме. А вот расходы на создание и работу интернет-магазина, даже если он будет содержать рекламную информацию, относятся к «прочим, связанным с реализацией».

- Мебельная фирма принимает участие в выставке-продаже, для чего оборудовала демонстрационную спальню. Помимо мебели, принадлежащей фирме, в оформление вошли и другие предметы для создания уюта (скатерть, постельное белье, ваза и др.) Затраты на их приобретение и доставку можно отнести к ненормируемым рекламным расходам.

- Фирма-производитель кондитерских изделий устраивает дегустацию. Девушки в фирменных костюмах с логотипом фирмы угощают посетителей печеньем и раздают им рекламные листовки. Затраты на печать листовок – ненормируемые, а на фирменную одежду и дегустационные образцы – нет.

- Фирма провела тренинг по грамотному рекламированию своего товара, правилам вручения образцов клиенту и т.п. Расходы на проведение тренинга не относятся к рекламным.

Налоговый учет внереализационных расходов

Принципы отнесения затрат к внереализационным прописан в статье 265 Налогового кодекса. Такие расходы с производством или продажей товаров, работ или услуг напрямую не связаны.

К внереализационным расходам можно отнести различные комиссии, взимаемые банком за обслуживание расчетного счета, судебные издержки, отрицательные курсовые разницы, проценты по кредитам и займам, выявленные в отчетном периоде убытки прошлых лет, а также некоторые другие затраты, которые связаны с коммерческой деятельностью фирмы лишь опосредовано.