Чтобы автоматизировать подготовку и оформление налоговых и бухгалтерских документов вам потребуется последняя версия программы Налогоплательщик ЮЛ 4.68 для физических и юридических лиц. Это специализированное решение является отличным вариантом для бизнесменов, которые хотят эффективно и в соответствии с буквой закона работать в сложившихся условиях. Продукт помогает не только готовить отчетность в государственные и внебюджетные фонды, но и формировать разнообразные документы в электронном виде.

Последняя версия программы: 4.68

Скачать бесплатно Налогоплательщик Юл 2021, последняя версия 4.68:

Скачать дополнительные файлы для программы Налогоплательщик ЮЛ:

Возможности программы

Программа Налогоплательщик ЮЛ 4.68 позволяет забыть о бумажном буме, когда требуется составить отчеты для контролирующих структур. Ведь этот продукт позволяет автоматизировать процесс, сделать его быстрее и качественнее. Программное обеспечение помогает формировать документы, которые полностью соответствуют требованиям российского законодательства.

Среди ключевых преимуществ, которое оно дает пользователям, можно выделить:

- формирование разнообразных документов налоговой и бухгалтерской отчетности;

- формы документации поддерживаются разработчиком в актуальном состоянии;

- гарантированы своевременные обновления;

- понятный даже для неопытных пользователей интерфейс;

- наличие справочников и подсказок, помогающих составлять отчеты.

Русская версия программного комплекса Налогоплательщик ЮЛ 4.68, представленная на сайте, может использоваться юридическими и физическими лицами. Такое решение поддерживает все необходимые для сдачи формы отчетности. Разработкой программы занимается государственное предприятие. Поэтому за достоверность и точность оформляемых отчетных документов для проверяющих структур можно не волноваться.

Новый единый расчет по страховым взносам в ФНС в 2021 году

Бланк расчета по страховым взносам, действующий в 2021 году, вы можете бесплатно скачать по . Образец заполнения расчета по страховым взносам вы можете посмотреть на . Расчет по страховым взносам нужно подавать в ФНС ежеквартально (по итогам 1 квартала, полугодия, 9 месяцев и года).

Крайний срок подачи – не позднее 30-го числа месяца, следующего за отчетным периодом. Примечание: если день сдачи выпадает на выходной или праздник, то крайний срок подачи расчета переносится на ближайший рабочий день.

Отчетный месяц Крайний срок сдачи 1 квартал 30 апреля 2021 года Полугодие 30 июля 2021 года 9 месяцев 30 октября 2021 года 2021 год 30 января 2021 года Расчет по страховым взносам подается в ФНС:

- ООО по месту своего нахождения.

- ИП по месту своего жительства.

Примечание: обособленные подразделения, начисляющие выплаты и иные вознаграждения в пользу физических лиц, сдают отчетность по своему месту нахождения.

Системные требования

Последняя версия Налогоплательщик ЮЛ 4.68 будет работать корректно на любой версии операционной системе Windows, а также Linux и Vista. Минимальные системные требования к такому продукту следующие:

- 512 Мбайт оперативной памяти;

- разрешение монитора не менее 800х600;

- свободное пространство на жестком диске не менее 1.5 Гбайт;

- видеокарта 1020х768.

При соблюдении вышеотмеченных условий установочная и portable версия Налогоплательщик ЮЛ 4.68 для Windows поможет пользователям, которым необходимо подготовить налоговые и бухгалтерские документы. Такой программный комплекс для ПК позволит формировать отчеты в налоговую службу.

Апдейт «Налогоплательщик ЮЛ» с помощью встроенного функционала

Также вы можете воспользоваться встроенной функцией обновления с помощью окна программы. Запустите ваш «Налогоплательщик ЮЛ», нажмите там на вкладку «Сервис», и выберите там опцию «Поиск обновлений из Интернет».

Выберите опцию «Поиск обновлений из Интернет»

Если новые обновления будут найдены, вы увидите соответствующее уведомление.

Нажмите на «Да» для установки обновлений

Нажмите на «Да» и дождитесь установки обновления.

Учтите, что если будет найдена новая основная версия (в нашем случае это может быть 46.6), тогда её будет необходимо установить с нуля, как было описано разделом выше. В ином случае функционал программы может работать нестабильно.

Функции, которые выполняет программа

Скачать бесплатно Налогоплательщик ЮЛ 4.68 с официального сайта для формирования документов для ПФР и ФНС необходимо гражданам, некоммерческим организациям и юрлицам. Такое программное обеспечение предназначено не только для создания отчетов. Его использование позволит узнать коды ОКАТО. Все данные, которые помогает формировать этот комплекс, соответствует налоговому законодательству. Несмотря на то, что оно меняется в России достаточно часто, разработчик успевает обновлять свое решение.

Среди ключевых возможностей программы Налогоплательщик ЮЛ 4.68:

- формирование налоговой декларации по налогу от доходов физического лица;

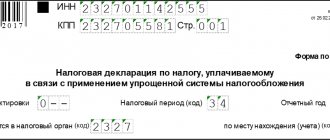

- создание налоговых деклараций для компаний на УСН и на ЕНВД;

- подача сведений о среднесписочной численности персонала организации;

- составление деклараций по налогу на имущество;

- подготовка налоговых деклараций по НДС;

- формирование отчетности о прибылях и убытках.

Программный комплекс Налогоплательщик ЮЛ 4.68 содержит всю необходимую информацию для пользователей. Здесь есть календарь бухгалтера, «Мастер документов», подсказки для тех, кто использует его впервые. Программа позволяет не только создавать документы, которые требуется подать в контролирующие структуры. Она выводит их на печать, осуществляет выгрузку в файлы xml, позволяет вести архив. В любой момент пользователь сможет внести коррективы, необходимые изменения.

Какой программой проверить расчет по страховым взносам?

Контрольные соотношения по проверке расчета за последнее время несколько раз дополнялись, поэтому для успешной сдачи расчета важно применять актуальные и лучше бесплатные проверочные программы.

Интернет пестрит предложениями по бесплатной проверке расчета по страховым взносам.

Все ли они действительно бесплатные? Что именно предлагается страхователям — полная проверка расчета или урезанная версия, не позволяющая увидеть детализацию ошибок?

К числу действительно абсолютно бесплатных программ по проверке расчета по страховым взносам относятся сервисы ФНС.

На официальном сайте этого ведомства таких полезных бесплатных сервисов немало.

В большом почете у налогоплательщиков и страхователей бесплатный сервис по формированию и проверке отчетности «Налогоплательщик ЮЛ».

Страхователям эта программа позволяет: заполнить расчет по страховым взносам; проконтролировать его на наличие

Актуальная версия программы

Комплекс Налогоплательщик ЮЛ 4.68, скачать который без регистрации можно на нашем сайте, является последней, обновленной версией, выпущенной разработчиком. Этот инсталляционный пакет с патчем характеризуется расширенным функционалом, точностью выполнения всех операций, быстротой работы. Он помогает формировать разнообразные отчеты, рабочие документы, вести журналы счетов-фактур, заниматься аналитикой, отправлять запросы. Это приложение позволит создать документы по платежам, по открытию и закрытию счетов в банковских учреждениях.

Программа Налогоплательщик ЮЛ 4.68, с внесенными в дистрибутив корректировками будет функционировать на ПК пользователей. Установку русской версии провести не сложно. Если возникают трудности, то следует отключить антивирус. После установки будут доступны все функции комплекса. Скачивайте программное обеспечение, которое будет помогать решать текущие задачи, связанные с подготовкой и оформлением разнообразной документации.

Установка и настройка ПО

После того, как загрузка была завершена, необходимо выбрать тип установки. Полная версия предусматривает использование всего функционала программы, клиентская – подойдет для устройств, которые работают по сети.

Во время установки приложения лучше отключить все антивирусы, т.к. они могут конфликтовать с программой. При выборе папки для сохранения необходимо учесть, что она не должна совпадать с той, где находятся инсталляционные файлы.

После того, как выбор сделан, нужно нажать на кнопку «Далее», затем «Установить». Подтверждением того, что программа успешно загружена, станет возникновение нового ярлыка на рабочем столе.

В момент первого запуска приложения произойдет автоматическая настройка всех функций.

Официальная инструкция с сайта Налог.ру — https://data.nalog.ru/files/nalul/4.62/install.doc

Как создать корректировку в налогоплательщике

В противном случае – к примеру, при добавлении дохода – прикладывается копия документов, подтверждающих получение дохода или несение расходов.

При оформлении и подаче корректирующей декларации желательно помнить о следующем: Уточняющая декларация обязательно подается в случае, если в предыдущую версию декларации не были внесены сведения о доходах, расходах или были совершены ошибки в расчетах, что стало причиной снижения суммы налога.

По желанию уточняющая декларация подается, если при составлении предыдущей декларации были допущены ошибки, которые не ведут за собой снижение суммы налога, которую необходимо уплатить.

Если уточненная декларация была подана в налоговую инспекцию после завершения всех сроков, установленных для подачи данного документа, но до окончания срока оплаты и момента, когда об этом узнают налоговые органы, то налогоплательщик освобождается от какой-либо ответственности.

Как в налогоплательщике сделать корректировку

Такие изменения внесены ФНС в схему xml-файла.

А тем, кто представил расчет за полугодие с отрицательными суммами, придется подать уточненный расчет за I квартал (налоговые органы рассылают соответствующие требования).

Допустим, в июле сделали перерасчет отпускных за июнь уволившемуся работнику. В результате получились отрицательные база и исчисленные взносы.

Нужно представить в ФНС уточненный расчет за полугодие с уменьшенными суммами, а в расчете за 9 месяцев учесть это в графах «Всего с начала расчетного периода». Изменения ТК РФ, НДФЛ и оплаты труда.

Смотрите доклады представителей контролирующих органов на Контур.Конференции-2018 Узнать больше В уточненный расчет включаются те разделы и приложения к ним, которые были представлены ранее, кроме раздела 3, с учетом внесенных изменений, также могут включаться иные разделы и приложения, если в них были внесены изменения.

Раздел 3

«Персонифицированные сведения о застрахованных лицах»

включается только в отношении тех физлиц, по которым произошли изменения (п. 1.2 Порядка). Вернемся к приведенному выше примеру.

Уточненная декларация 3 НДФЛ

Если уточненная декларация представляется впервые, нужно проставить «1- -«.

При необходимости в более поздний период еще раз уточнить декларацию номер корректировки будет уже указываться как «2- -«.

далее заполнить декларацию, указывая верные данные. При этом необходимо действовать так, как будто декларация заполняется впервые, т.е.

Какие доходы облагаются НДФЛ в 2021 году). ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг Уточненную декларацию представляют в ИФНС с приложением документов, подтверждающих вновь внесенные (исправленные) данные.

Как сделать корректировку 3 раздела рсв в программе налогоплательщик юл

Для работников организации ООО «Апельсин» используется код категории «НР». Согласно нашему примеру подраздел 3.2.1 будет заполнен следующим образом:

Заполнение Приложения №1 Приложение №1 к Разделу 1 заполняется в разрезе кодов тарифа плательщика.

КНД 1151111. Заполняйте строки следующим образом:

- в строчке 001 для всех работников указывайте номер корректировки – 1–;

- правильные данные из первоначальной формы указывайте в Подразделе 3.2.

- верные сведения по всем сотрудникам переносите в Подраздел 3.1;

По сотруднику, относительно которого ранее была допущена ошибка, заполнение Раздела 3 корректировки расчета страховых взносов производится дважды: Первый раз Переписывают ошибочный вариант из первоначальной формы. По строкам 160-180 прописывают значение «2», 190-300 – указывают «0».

Как сделать корректирующий расчет ао страховым взносам в программе налогоплательщик про

Оглавление Внимание Это значит, к примеру, что в Расчете по страховым взносам номер корректировки «1 » означает, что Расчет уточняется впервые.

https://www.youtube.com/watch?v=aItjLw7-1k4

Аналогично номер корректировки указывается по строке 010 Раздела 3 Расчета (п.

22.3 Порядка заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/ ).

При этом необходимо иметь в виду, что корректировка раздела 3 Расчета по страховым взносам заполняется в уточненном Расчете только на тех застрахованных лиц, по которым исправляются ошибки.

Соответственно, если изменения или дополнения по конкретному физлицу в раздел 3 Расчета не вносятся, по такому лицу этот раздел не представляется.

Остальные ранее сданные листы и разделы Расчета представляются в уточненном Расчете независимо от того, вносятся в них изменения или нет (п.

1.2 Порядка заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/ НК РФ):

- раздел 3 содержит недостоверные персональные данные физлица;

- есть ошибки в числовых показателях раздела 3 (в сумме выплат, базы, взносов);

- сумма числовых показателей разделов 3 по всем физлицам не совпадет с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета;

- сумма взносов на ОПС (исходя из базы, не превышающей предельную величину) в разделах 3 по всем работникам не равна сумме взносов на ОПС по организации в целом в подразделе 1.1 приложения № 1 к разделу 1 расчета.

Необходимо учитывать, что такой Расчет не будет являться корректирующим, поскольку в первоначальном виде он вообще не мог быть принят налоговым органом и потому не считался сданным.

Инфо При подаче уточненного Расчета, в котором увеличена сумма страховых взносов к уплате, страхователь будет освобожден от ответственности в виде штрафа в том случае, если представит корректировочный Расчет до того, как узнал об обнаружении налоговой инспекцией ошибки в виде занижения налога либо о назначении выездной налоговой проверки по страховым взносам за корректируемый период.

И при этом до представления уточненного Расчета страхователь должен уплатить недостающую сумму страховых взносов и соответствующие ей пени (п. 3, 4 ст. 81 НК РФ).

Необходимо также помнить, что при выявленных ошибках в разделе 3 Расчета, а также обнаруженного налоговой инспекцией несоответствия между сводной суммой начисленных страховых взносов на ОПС и суммой взносов на ОПС по каждому из застрахованных лиц, пересдать Расчет нужно в конкретные сроки.

Поэтому в совокупную сумму взносов не включены выплаты с его заработной платы, предприятие непреднамеренно снизило сумму взносов и персональные данные сотрудника не были внесены в расчёт. В таком случае требуется произвести и сдать корректировку.

- Возможны ошибки, которые не могут изменить общую сумму взносов. Инфо Если в расчёт забыли внести данные на сотрудницу, находящуюся в декрете (подразделы 1.2 и 1.1) или в отпуске без содержания. На таких сотрудников не начисляются страховые взносы, поэтому на отчётную сумму взносов это не влияет. В таком случае, по договорённости с работниками налоговой, можно не подавать корректировку.

Важно ПК «Налогоплательщик ПРО» ПК «Налогоплательщик» — предназначен для ведения бухгалтерского учета, подготовки бухгалтерской и налоговой отчетности в ФНС, ПФР, ФСС, ФСРАР в электронном виде на магнитных или бумажных носителях в утвержденных формах и форматах, в том числе для передачи по телекоммуникационным каналам связи (ТКС) с электронно-цифровой подписью (ЭЦП). Календарь 28 29 30 31 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 1 Что нового?

Источник: https://snd51.ru/kak-sozdat-korrektirovku-v-nalogoplatelschike-85274/

Как подать корректировку по НДС: три подводных камня

Сдана декларация по НДС за I квартал, скоро отчитываться за II квартал. Для многих эта «пересменка» — время, чтобы подать уточненку за прошлые периоды. Дмитрий Шаповалов, эксперт техподдержки Экстерна, проанализировал самые частые причины отказов по корректировкам, и подготовил мануал, который поможет сделать все правильно с первого раза.

Корректировку по НДС необходимо представить в следующих случаях:

- Если вы обнаружили, что допустили ошибки в первичной декларации НДС, отразили в ней не все данные или уменьшили сумму налога к уплате. Если недоимка по налогу есть, то следует погасить ее вместе с уплатой пени до момента подачи уточненной декларации.

- Если поступило требование от налоговой о представлении пояснения по сданной декларации (п. 3 ст. 88 НК РФ). Пояснения должны включать обоснование изменений, внесенных в уточненную декларацию по НДС. Представить пояснения надо в течение 5 дней после получения требования.

Как сделать корректировку декларации по НДС

Чтобы избежать распространенных ошибок при подготовке корректировки, используйте эту памятку:

Раздел корректировки Как скорректировать правильно

| Номер корректировки | В декларации и приложениях номер корректировки должен совпадать. Если вы абонент Экстерна, нажмите на кнопку «Перейти к отправке» и номера в приложениях проставятся из декларации автоматически. |

| Поле «Признак актуальности» | Заполняйте данное поле только в приложениях. Ставьте «0», если в составе уточненки есть новая версия книги покупок, книги продаж и других приложений. Ставьте «1», если новую версию приложения отправлять не нужно. Обратите внимание: cостав корректировки должен быть таким же, как и состав первичной декларации. Например, вы подали декларацию по НДС, в составе: декларациия, книга покупок и книга продаж. И вам нужно обновить только книгу продаж.

При этом для книги продаж вам надо проставить признак актуальности «0», чтобы обновить данные по ней в базе ИФНС, а по книге покупок — проставить признак актуальности «1», так как в ней ничего обновлять не нужно. |

| Дополнительные листы книги покупок (раздел 8.1) и книги продаж (раздел 9.1) | Если внесены изменения в приложение к книге покупок, например в раздел 8.1, то сведения из книги покупок в составе корректировки идут с признаком «1» — сведения актуальны, а приложение — раздел 8.1 с признаком актуальности «0» — сведения неактуальны. Аналогично можно скоррректировать книгу продаж. Доплисты прикладывать не надо, если ошибка появилась при переносе данных из первичной книги покупок/продаж в раздел 8 или 9. В этом случае скорректируйте сами книги (раздел 8 или 9):

|

Пользуйтесь Экстерном, чтобы отчитываться с первого раза. 3 месяца бесплатно.

Отправить заявку

Отправка корректировки в Экстерне

Чтобы подготовить корректировку в системе:

- Откройте отчет по НДС, в нем сохранятся данные, которые вы передали при первичной отправке.

- Нажмите «Редактировать» и внесите нужные изменения в декларацию.

Если вы загружаете в Экстерн готовые файлы из другой программы:

- Удалите из черновика имеющиеся файлы декларации и приложений.

- Кликните на «Загрузить декларацию», выберите один или несколько файлов и нажмите «Открыть».

Порядок подачи уточненки в 2021 году

Уточненные декларации подаются в электронном виде (письмо ФНС России от 20.03.2015 № ГД-4-3/[email protected]). Как именно отправлять уточненки по НДС, описано в пункте 2 Порядка заполнения (Приказ ФНС от 29.10.2014 № ММВ-7-3/[email protected]).

Уточненная НДС состоит из ранее отправленных приложений или других разделов с внесенными изменениями, а также самой декларации (даже если в ней ничего не изменилось).