Понятие платежного поручения

Платежное поручение – это документ, который имеет установленную форму, с помощью которого владелец банковского счета разрешает банку провести расходную операция со своего расчетного счета по указанным реквизитам. Платежное поручение составляется отправителем самостоятельно или попросить составить сотрудника банка, в котором обслуживается клиент. Оно может быть составлено в двух видах:

- На бумаге в формате А4 – заполняется на компьютере в специальной программе, в документе Word или pdf-формате;

- В электронном виде (только в специальной программе, не выводя на бумагу).

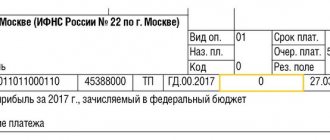

Налоговый отчетный период в строке 107 платежного документа

Налоговый период фиксируется в платежках в 3 случаях:

- если производятся платежи в нынешнем отчетном периоде;

- если подотчетное лицо самостоятельно обнаруживает ошибочно обозначенные данные к налоговой декларации;

- при добровольной уплате доначисленных налоговых сумм за прошедший подотчетный период, если еще не поступило требования от налогового органа о необходимости уплаты сборов;

Записывается то значение налогового периода, за который вносятся или доплачиваются дополнительные денежные средства.

Если погашается какой–либо вид возникшей задолженности, будь то рассроченный долг, отсроченный или реструктурируемый, а также рассматривается дело о банкротстве предприятия с задолженностями или непогашенным кредитом, нужно зафиксировать конкретное число, свидетельствующее о дне, когда была внесена денежная сумма. Срок уплаты обозначается таким образом:

- ТР – фиксирует период оплаты, который определен в уведомлении, полученном от налоговой инстанции уплатить нужную сумму;

- РС – число, когда уплачивается часть рассроченной задолженности в отношении налоговых взносов, с учетом графика рассрочки;

- ОТ – акцентируется внимание на дате завершения периода отсрочки.

- РТ – число, когда производится оплата определенной доли реструктурируемого долга, что соответствует графику.

- ПБ – число, когда процедура подходит к концу, имеет место быть при банкротстве организации.

- ПР – число, когда завершается приостановление взыскания задолженности.

- Ин – фиксирует дату уплаты доли инвестиционного кредита по налогам.

Если платеж намерен погасить задолженность и проходит в соответствии с актом проверки или согласно исполнительной бумаги, в значении налогового отчетного периода фиксируют «0». Если налоговая сумма перечисляется до установленной даты, тогда руководитель предприятия фиксирует будущий налоговый период, в котором планируется уплата сборов и налоговых отчислений.

Порядок заполнения платежного поручения

Платежное поручение заполняется отправителем самостоятельно. Платежное поручение имеет утвержденную законодательством форму, которую необходимо соблюдать и бланк считается бланком строгой отчетности. Добавлять или убирать какие либо строки строго запрещено.

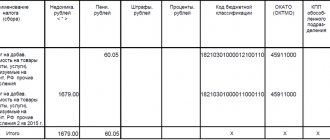

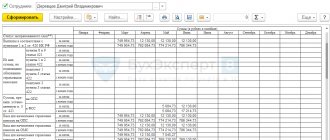

Подробно рассмотри каждое поле платежного поручения в виде таблицы:

| Наименование поля | Какая информация отражается в поле |

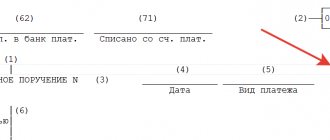

| Поле 62 и 71 | Составитель платежного поручения ничего в этих полях не ставит, так как они заполняются банком самостоятельно |

| Поле 1 | Наименование документа, а именно «Платежное поручение» |

| Поле 2 | Всегда проставляется код 0401060 – это код неизменный. Он означает номер унифицированной формы платежного поручения, которую устанавливает Центробанк России. |

| Поле 3 | Номер составленного документа |

| Поле 4 | Дата составления документа в формате дд.мм.гггг |

| Поле 5 | Вид платежа, если клиент отправляет платеж через систему «Клиент-банк» тогда проставляется вид платежа электронно, если документ относиться в банк для исполнения тогда это поле остается пустым |

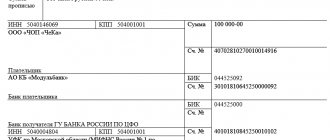

| Поле 6 | Указывается сумма прописью, при этом слова рубль и копейки не сокращаются |

| Поле 7 | Сумма указывается цифрами. Рубли отделяются от копеек знаком тире |

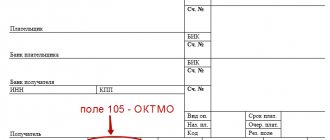

| Поле 60 | указывается ИНН налогоплательщика (Для ООО это 10 цифр, для ИП – это 12 цифр) |

| Поле 102 | Указывается КПП – это пункт заполняют только юридические лица |

| Поле 8 | Наименование налогоплательщика; ЮЛ – полное наименование; ИП – полностью фамилия, имя и отчество в скобках необходимо указать (ИП или нотариус, или адвокат, или КФХ) |

| Поле 9 | Номер расчетного счета налогоплательщика, с которого будет осуществляться оплата |

| Поле 10 | Полное наименование банка с указанием города, с которого будет осуществляться платеж |

| Поле 11 | БИК банка, с которого отправляется перевод |

| Поле 12 | номер корреспондентского счета банка плательщика |

| Поле 13 | Полное наименование банка получателя |

| Поле 14 | БИК банка получателя |

| Поле 15 | номер корреспондентского счета банка получателя |

| Поле 61 и 103 | Указывается ИНН и КПП получателя средств |

| Поле 16 | Полное наименование получателя перевода |

| Поле 17 | Номер расчетного счета получателя |

| Поле 18 | Указывается вид операции, он всегда 01 – он банковский шифр оплаты платежного поручения |

| Поле 19 | Срок оплаты – не заполняется |

| Поле 20 | Название платежа не заполняется до указания Банка России |

| Поле 21 | Очередность платежа -заполняется в какой очередности необходимо отправить платеж |

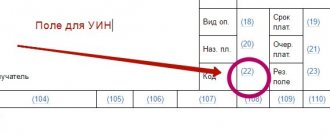

| Поле 22 | Код УИН – уникальный идентификатор начисления .Данное поле заполняется только при оплате штрафов или иных нарушениях |

| Поле 23 | Это резервное поле |

| Поле 24 | Назначение платежа – указывается вся дополнительная информация по осуществляемому платежу |

| Поле 43 | Место для проставления печати. Печать необходимо ставить строго в отведенном месте |

| Поле 44 | Подписи. В этом месте имеет право ставить подпись только то лицо, которое имеет право на распоряжение счетом и она указана в карточке образцов подписи. |

Выводы

Заполнение поля 109 напрямую зависит от значения поля 106 и помогает налоговикам определить, на основании чего было совершено налоговое перечисление в бюджет, а также облегчает задачу распределения налогов. Незаполнение поля не является критичным, обязательство в любом случае будет считаться погашенным. Такая ошибка относится к категории безопасных и не приведет к недоплате. Как бы то ни было, для полного корректного оформления платежных поручений сотруднику бухгалтерии необходимо знать правила заполнения, предусмотренные законодательством.

Похожие статьи

- Основание платежа

- Поле 107 в платежном поручении

- Как заполнить платежное поручение на уплату штрафа?

- Заполнение платежного поручения в 2021 годуː образец

- Основание платежа 106 расшифровка

Как правильно заполнить поле 109 платежного поручения

Поле 109 состоит из 10 знаков, где 8 знаков это цифры и 2 знака препинания. Первые две цифры это дата по календарю, вторые две цифры – это месяц по календарю, третьи две – календарный год.

Какую именно дату необходимо поставить в 109 поле зависит от вида бюджетного платежа, и за какой период перечисляются денежные средства, и данное поле напрямую связано в поле 106.

Заполнение даты в поле 109 выполняется по следующим правилам:

- Если в поле 106 «ТП», значит, в поле 109 проставляется «0»;

- Если в поле 106 указано «ЗД», тогда в поле 109 проставляется «0»;

- Если в поле 106 указано «ТР», тогда в поле 109 проставляется дата требования, выписанное налоговиками;

- Если в поле 106 указано «РС», тогда в поле 109 проставляется дата, когда налоговики приняли решение о предоставляемой рассрочке;

- Если в поле 106 указано «ПБ», тогда в поле 109 проставляется дата решения арбитража начать процесс банкротства;

- И т.д.

Итоги

Поле 109 «Дата документа» не несет в себе ключевую информацию о совершаемом платеже и не приводит к неперечислению налога в бюджет, а также начислению пеней. Однако правила заполнения данного поля закреплены законодательно, поэтому каждому бухгалтеру необходимо ознакомиться с ними, прежде чем приступать к формированию платежных поручений.

Источники: Приказ Минфина России от 12.11.2013 № 107н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как платить страховые взносы в 2021 году

Кто платит взносы

С 2021 года порядок исчисления и уплаты страховых взносов на обязательное пенсионное, медицинское и социальное страхование регулируется новой главой 34 части II Налогового кодекса РФ «Страховые взносы». Начиная с этого года Федеральный закон от 24.07.2009 г. № 212-ФЗ (далее – Закон № 212-ФЗ) утратил свою силу. Основная часть его положений «перекочевала» в главу 34 НК РФ. Без изменений остался и состав плательщиков страховых взносов. Ими по-прежнему являются все те, кто (п.1 ст.419 НК РФ):

1) производит выплаты и иные вознаграждения физлицам, а это:

- организации;

- ИП;

- физлица без статуса ИП;

2) не производит выплаты и иные вознаграждения физлицам, а это:

- ИП;

- адвокаты;

- нотариусы;

- арбитражные управляющие;

- оценщики;

- другие частнопрактикующие специалисты.

Обратите внимание! Плательщики, относящие ко 2-й категории (ИП, адвокаты, нотариусы и т. д.), перечисляют страховые взносы на случай болезни или материнства за себя в добровольном порядке (ч.3 ст.2, ст.4.5 Федерального закона от 29.12.2006 г. № 255-ФЗ (далее – Закон № 255-ФЗ)).

Что касается обособленных подразделений (ОП), то в 2021 году они сами уплачивают страховые взносы и отчитываются по ним, если производят начисления в пользу физлиц (п.7 и п.11 ст.431 НК РФ). Напомним, что ранее действовавший Закон № 212-ФЗ (ч.11 ст.15) предусматривал соблюдение трех условий для самостоятельной уплаты взносов «обособками», а именно:

- ОП выделен на отдельный баланс;

- ОП имеет свой расчетный счет;

- ОП сам начисляет выплаты в пользу работников.

Хотя Минтруд считает, что для компаний, имеющих в своем составе обособленные подразделения, в 2021 году ничего не изменилось. Первые два условия не попали в Налоговый кодекс за их ненадобностью. Ведь, если «обособка» начисляет зарплату работникам, значит у нее должен быть отдельный баланс. А банковский счет в любом случае открывается на организацию, а не на подразделение.

Обо всех ОП, которые самостоятельно будут начислять выплаты и вознаграждения в пользу физлиц в 2021 году, организация должна сообщить в инспекцию в месячный срок с момента наделения подразделения соответствующими полномочиями. А по «обособкам», которые уже сейчас уплачивают страховые взносы, никакой информации налоговикам передавать не надо (письмо ФНС России от 14.09.2016 г. № БС-4-11/17201).

Плательщиками взносов «на травматизм» являются все работодатели, а также заказчики по договорам ГПХ на выполнение работ (оказание услуг) и договорам авторского заказа с физлицами, но только если этими договорами предусмотрена обязанность уплачивать взносы страховщику (п.1 ст.5, п.1 ст.20.1 Федерального закона от 24.07.1998 г. № 125-ФЗ (далее – Закон № 125-ФЗ)). А вот предприниматели за себя эти взносы не платят ни в обязательном, ни в добровольном порядке.

Куда платят взносы

Организации и ИП за работников:

В ИФНС по месту регистрации (с 01.01.2017 г.):

- взносы на обязательное пенсионное страхование;

- взносы на обязательное медицинское страхование;

- взносы на обязательное социальное страхование на случай болезни и материнства;

в ФСС:

- взносы «на травматизм».

ИП (адвокаты, нотариусы и т. д.) за «себя»:

В ИФНС по месту регистрации (с 01.01.2017 г.):

- взносы на обязательное пенсионное страхование;

- взносы на обязательное медицинское страхование;

в ФСС:

- (добровольные!) взносы на обязательное социальное страхование на случай болезни и материнства (п.5 ст.4.5 Закона № 255-ФЗ).

Еще раз напомним! Взносы «на травматизм» предприниматели (адвокаты, нотариусы и т. д.) за себя не перечисляют, даже добровольно.

Когда платят взносы

Организации и ИП за работников

В соответствии с п.3 ст.431 НК РФ страховые взносы на обязательное пенсионное, медицинское и социальное страхование за текущий месяц платятся до 15-го числа следующего месяца. Причем, если 15-е число выпадает на выходной день или праздник, то крайний срок уплаты взносов переносится на следующий за ним рабочий день (п.7 ст.6.1 НК РФ).

В 2021 году таких переносов будет всего 4:

- при уплате взносов за декабрь 2021 года – на 16.01.2017 г.;

- при уплате взносов за март 2021 года – на 17.04.2017 г.;

- при уплате взносов за июнь 2021 года – на 17.07.2017 г.;

- при уплате взносов за сентябрь 2021 года – на 16.10.2017 г.

Порядок уплаты взносов «на травматизм» в ФСС точно такой же, как и описанный выше, хотя и регулируется другим законом (п.4 ст.22 Закона № 125-ФЗ)).

ИП (адвокаты, нотариусы и т. д.) «за себя»

Страховые взносы в фиксированном размере (исходя из МРОТ) на обязательное пенсионное и медицинское страхование уплачиваются за расчетный период, которым в соответствии с п.1 ст.423 НК РФ признается календарный год.

Крайний срок уплаты установлен п.2 ст.432 НК РФ на конец года – 31 декабря. При этом, если эта дата выпадает на выходной или нерабочий праздничный день, то перечислить взносы нужно в ближайший рабочий день, следующий за выходным днем или праздником (п.7 ст.6.1 НК РФ).

К примеру, по взносам за 2021 год нужно рассчитаться до 31.12.2017 г. Но, поскольку крайний срок уплаты в 2021 году выпадает на выходной день – воскресенье, значит перечислить взносы нужно в первый рабочий день 2021 года.

Кстати, налоговое законодательство не уточняет, можно ли годовую сумму взносов платить частями в течение года, или ее нужно отправить единовременно.

Пенсионные взносы с дохода, превышающего 300 000 руб., платятся до 1 апреля года, следующего за истекшим расчетным периодом (п.2 ст.432 НК РФ).

Уплата добровольных взносов на случай временной нетрудоспособности и в связи с материнством производится ежегодно в срок до 31 декабря (ч.4 ст.4.5 Закона № 255-ФЗ).

Несвоевременная уплата взносов

Начиная с 2021 года платежи по страховым взносам на обязательное пенсионное, медицинское и социальное страхование признаются налоговыми платежами, поэтому на них распространяется законодательство о налогах и сборах (п.1 ст.2 НК РФ в ред. Федерального закона от 03.07.2016 г. № 243-ФЗ).

За несвоевременную уплату страховых взносов налоговики могут заблокировать счета плательщиков, чего не могли делать фонды (ст.76 НК РФ). Кроме того, за просрочку платежа будут начислены пени исходя из 1/300 ставки рефинансирования ЦБ РФ за каждый календарный день просрочки (п.4 ст.75 НК РФ). А с 01.10.2017 года начнут действовать новые правила расчета пеней (Федеральный закон от 30.11.2016 г. № 401-ФЗ):

1) для юрлиц:

- исходя из 1/300 ставки рефинансирования ЦБ РФ – за период просрочки длительностью до 30 календарных дней (включительно);

- исходя из 1/150 ставки рефинансирования ЦБ РФ – начиная с 31-го календарного дня периода просрочки;

2) для физлиц, в т. ч. ИП:

- исходя из 1/300 ставки рефинансирования ЦБ РФ – за весь период просрочки.

Ответственность за неуплату ИП добровольных взносов на случай болезни и в связи с материнством «за себя» Законом № 255-ФЗ не предусмотрена. Если предприниматель не перечислит средства в срок до 31 декабря текущего года, то правоотношения по обязательному социальному страхованию между ним и ФСС прекращаются с начала следующего года (п.7 ст.4.5 Закона № 255-ФЗ).

За просрочку платежей по взносам «на травматизм» страхователь уплачивает пени. В соответствии с п.6 ст.26.11 Закона № 125-ФЗ они рассчитываются исходя из 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки.