Расходы, учитываемые при расчете ЕСХН

Налоговым кодексом (ст.346.5) предусмотрен ограниченный перечень расходов, которые сельхозпредприниматель сможет учесть при расчете налога. И далеко не все затраты в этот перечень войдут. Рассмотрим основные из них:

- покупка ОС и НМА, а также их поддержание в рабочем состоянии;

- аренда и лизинг имущества;

- покупка молодняка скота, птицы, мальков рыбы;

- материальные расходы, в том числе покупка семян, удобрений, рассады, биопрепаратов и т.д.;

- страхование;

- НДС по тем суммам, которые включаются в расходы МПЗ;

- проценты по займам и кредитам;

- на приобретение участка сельхозназначения;

- от падежа животных и кур;

- расходы по обеспечению пожарной безопасности;

- на проведение независимой оценки квалификации сотрудников.

Полный перечень затрат представлен в ст. 346.5 НК РФ. Затраты на оценку квалификации, а также подготовку и переподготовку кадров включать в состав затрат стало возможным недавно. Данная статья включена в перечень расходов только в 2021 году.

До конца марта плательщики ЕСХН должны рассчитать налог и предоставить налоговые декларации. Перед тем как сдать декларацию по ЕСХН необходимо проверить, верно ли вы учитывали расходы весь прошлый год. В связи с этим хочется обратить Ваше внимание на ошибки, которые часто совершают налогоплательщики при расчете единого налога в части расходов. Практика показывает, что это типично для многих сельхозорганизаций, поэтому в данной статье рассмотрим «проблемные» расходы с учетом внесенных в этом году изменений в законодательство.

Для начала поговорим о расходах на приобретение основных средств, которые в общих расходах организации составляют значительные суммы.

1. В первую очередь обратите внимание на то, что суммы, потраченные на покупку материалов для строительства или модернизации основного средства, надо списать не после оплаты, а после ввода этого средства в эксплуатацию. Очень часто на практике случается ситуация, когда сельхозорганизация приобретает материалы, оплачивает эти материалы и их стоимость учитывает в расходах при исчислении ЕСХН. Но в дальнейшем материалы списываются на строительство объектов основных средств и именно в стоимости вводимого объекта и должна учитываться стоимость приобретенных материалов, то есть только единожды при исчислении расходов.

2. Во вторую очередь до сих пор многие бухгалтеры при расчете расходов по ОС умышленно или нет, но неверно учитывают и разделяют расходы на ремонт и реконструкцию.

В соответствии с п. 14 ПБУ 6/01 изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

Очевидно, что в случае ремонта (капитального или текущего) изменение первоначальной стоимости не производится.

Поэтому при проверках налоговые органы проявляют повышенный интерес к расходам организации, связанным с проведением ремонтных работ. Особое внимание к таким расходам объясняется следующим: согласно подп. 3 п. 2 ст. 346.5 НК РФ затраты на текущий или капитальный ремонт единовременно в полной сумме учитываются в расходах при исчислении ЕСХН. А затраты на реконструкцию увеличивают стоимость основного средства и списываются на расходы единовременно при выполнении всех условий, предусмотренных ст. 346.5 НК РФ.

При аудиторских проверках также часто сталкиваемся с ситуацией, когда организация производит изменение характеристик ремонтируемого объекта ОС, а в учете это проводится как ремонт с отражением записью:

Дт 23, 25 – Кт 60, 70, 69.

Но это очень спорно, так как многие произведенные затраты должны увеличивать стоимость объекта, ведь это, по сути не ремонт, а реконструкция. В связи с этим нужно ответить на вопрос: как правильно разделить ремонтные работы и реконструкцию?

Прежде всего организации при квалификации работ для целей налогообложения должны руководствоваться определением, приведенным в НК РФ. Согласно п. 2 ст. 257 НК РФ к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

Поэтому бухгалтеру при оценке расходов главное понять, что реконструкция — это переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

А что же мы можем относить к ремонту?

Понятие «ремонт» в действующем налоговом и бухгалтерском законодательстве отсутствует. В то же время в Градостроительном кодексе РФ имеются определения капитального ремонта. В частности, к капитальному ремонту объектов относится:

— замена и (или) восстановление строительных конструкций объектов капитального строительства или элементов таких конструкций (исключением являются несущие строительные конструкции);

— замена и (или) восстановление систем (сетей) инженерно-технического обеспечения объектов недвижимости или их элементов;

— замена отдельных элементов несущих строительных конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановление указанных элементов.

Для того чтобы избежать претензии со стороны налоговой инспекции при отнесении расходов на затратные счета при проведении ремонта, необходимо иметь в наличии документы, обосновывающие проведение ремонта и подтверждающие затраты на его проведение.

К таким документам относятся: дефектная ведомость, приказ руководителя организации о проведении ремонта, договор на выполнение ремонтных работ (если ремонт осуществляет фирма самостоятельно, необходимы планы (графики) ремонта, сметы расходов на ремонт, накладные на внутреннее перемещение объектов основных средств и на отпуск материалов для ремонта, расчетно-платежные ведомости на выплату зарплаты работникам, производящим ремонт), акт о приеме-сдаче отремонтированных объектов, технические характеристики объектов после ремонта, экспертные заключения. Только в этом случае и при наличие таких документов можно относить понесенные расходы на затратные счета. В противном случае расходы признаются реконструкцией и увеличивают стоимость объекта основных средств.

И конечно главная проблема здесь заключается в регистрации реконструированного объекта. Ведь очевидно, что большинство реконструкций проводятся без утверждения проекта и иных необходимых документов для регистрации, потому что это очень дорого. Следовательно, и зарегистрировать такую реконструкцию в большинстве случаев невозможно, а это приводило к тому, что расходы, связанные с реконструкцией не уменьшали налогооблагаемую базу при расчете ЕСХН.

Но еще раз хочется напомнить, что не все построенные (модернизированные) объекты подлежат регистрации в целях принятия их стоимости в расходы для расчета ЕСХН.

Еще раз напомню норму НК РФ: Основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством Российской Федерации, учитываются в расходах в соответствии с настоящей статьей с момента документально подтвержденного факта подачи документов на регистрацию указанных прав. Указанное положение в части обязательности выполнения условия документального подтверждения факта подачи документов на регистрацию не распространяется на основные средства, введенные в эксплуатацию до 31 января 1998 года.

Исходя из этого, в расходы принималась ранее лишь стоимость зарегистрированных объектов недвижимости, введенных в эксплуатацию после 31 января 1998 года. Стоимость тех объектов недвижимости, которые введены в эксплуатацию после 31 января 1998 года, но до сих пор не зарегистрированы, в расходы по ЕСХН не включалась, аналогично не включались расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, которые увеличивают стоимость объектов основных средств. Поэтому для принятия в расходы стоимости недвижимого имущества нужно обязательно было его зарегистрировать.

Но Федеральным законом от 29.09.2019 № 325-ФЗ исключено условие об обязательном документальном подтверждении факта подачи документов на регистрацию прав объектов ОС.

То есть если ранее расходы на приобретение основных средств, подлежащих госрегистрации, можно было учесть при условии документального подтверждения факта подачи документов на регистрацию таких прав, то теперь это условие отсутствует. Закон вступил в силу с 29.09.2019 г., поэтому стоимость уже введенных в эксплуатации объектов недвижимости принимается в расходы в 2019 году без регистрации объекта.

В предыдущие периоды для сельхозорганизаций важно было также определить, какое имущество относится к движимому, а какое к недвижимому с точки зрения действующего законодательства. Очень часто у плательщиков ЕСХН возникает вопрос: а являются ли недвижимым имуществом, подлежащим регистрации, такие объекты ОС, как, к примеру: ангары, силосные траншеи и т.п.

В ст. 130 Гражданского кодекса РФ сказано:

— к недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. К недвижимым вещам относятся также подлежащие госрегистрации воздушные и морские суда, суда внутреннего плавания, космические объекты;

— вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом.

На практике такая формулировка вызывала споры в отношении широкого круга объектов — торговых павильонов, ангаров, пристроек к зданиям, складов, автомоек и автостоянок, АЗС, асфальтированных площадок и т. п. Абстрактно можно сделать такой вывод: все, что нельзя перенести в другое место без ущерба – объект недвижимости, что можно – движимое имущество. Но вот суды указывают, что связь объекта с землей не является единственным признаком, по которому он может быть отнесен к недвижимости. Этот вопрос необходимо решать с учетом всех документов, имеющих отношение к спорному имуществу. То есть, если ангар из металлоконструкций прикреплен к фундаменту, это ещё не основание признавать объект недвижимым имуществом, нужно учитывать и другие критерии.

В связи с этим налоговая настаивала, что такие объекты как, к примеру, ангар и силосная траншея и т.п., должны быть зарегистрированы для принятия их стоимости в расходы для ЕСХН, а вот суды часто не соглашались с таким мнением, признавая, что данные объекты не подлежат регистрации.

Расходы на приобретение имущественных прав на земельные участки

Согласно подп. 31 п. 2 ст. 346.5 НК РФ уменьшают налоговую базу по ЕСХН:

расходы на приобретение имущественных прав на земельные участки, включая расходы на приобретение права на заключение договора аренды земельных участков при условии заключения указанного договора аренды, в том числе:

на земельные участки из земель сельскохозяйственного назначения;

на земельные участки, которые находятся в государственной или муниципальной собственности и на которых расположены здания, строения, сооружения, используемые для сельскохозяйственного производства.

При этом пунктом 4.1 ст. 346.5 НК РФ установлено, что расходы на приобретение имущественных прав на земельные участки учитываются в составе расходов равномерно в течение срока, определенного налогоплательщиком, но не менее семи лет. Суммы расходов учитываются равными долями за отчетный и налоговый периоды.

Сумма расходов на приобретение имущественных прав на земельные участки подлежит включению в состав расходов после фактической оплаты налогоплательщиком имущественных прав на земельные участки в размере уплаченных сумм и при наличии документально подтвержденного факта подачи документов на государственную регистрацию указанного права в случаях, установленных законодательством РФ.

Под документальным подтверждением факта подачи документов на государственную регистрацию имущественных прав понимается расписка в получении органом, осуществляющим кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, документов на государственную регистрацию указанных прав.

Таким образом, в данном случае факт регистрации для признания расходов продолжает действовать.

Еще одним большим моментом в определении расходов для ЕСХН являются нормированные или даже лучше сказать разумные расходы

В последнее время налоговые инспекторы требуют нормировать даже те расходы, которые Налоговый кодекс позволяет списывать без ограничений.

Для сельхозпроизводителей действуют требования о нормировании расходов на содержание служебного транспорта. А также на потери от падежа или убоя птицы и животных. На самом деле учитывать в пределах норм нужно не только эти расходы.

Налоговые службы называют характерными для сельхозпроизводителей нарушения в виде завышений расходов на семена, удобрения и средства защиты растений. Такие затраты могут учитываться, только когда это действительно необходимо. Для этого утвердите нормативы затрат. Основой могут послужить утвержденные нормативы или данные продавцов, у которых планируете приобретать товары.

Поэтому, когда организация слишком много тратит на семена (сверх разумно-нормативного), ГСМ и прочее, могут возникнуть проблемы.

Бухгалтер может оформить обоснованность затрат справкой, в которой приводит расчет расходов. В справке отражается разница между нормативной суммой расходов и фактической. При списании затрат учитывайте, что расходы сверх установленного вами лимита будут необоснованными.

Вопросы возникают и при учете потерь от падежа. Для того чтобы налоговые службы не исключили из расходов указанные потери, нужно правильно оформить документы. Отразить падеж нужно в акте на выбытие животных и птицы (форма № СП-54, утв. постановлением Госкомстата от 29.09.1997 № 68). Акт составляет комиссия, которая выясняет причины падежа и диагноз. Без документов, подтверждающих суммарную стоимость ущерба, потерь при выращивании, доказать обоснованность затрат не удастся (постановление АС Западно-Сибирского округа от 29.01.2019 по делу № А03-11765/2017).

Падеж птицы или животных не означает, что они впоследствии должны быть полностью уничтожены. Так, например, сельхозкомпания всю погибшую птицу использовала в качестве сырья для биодобавок, которыми откармливали оставшуюся птицу. С таким подходом не согласилась налоговая инспекция, но поддержал суд. По мнению судей, применение полученных таким образом биодобавок уменьшает расходы по приобретению кормов (постановление Арбитражного суда Уральского округа от 15.02.2017 № Ф09-69/17 по делу № А50-11010/2016).

Но учтите одну небольшую вещь, списание падежа – это не расходы для ЕСХН, это норматив, по которому расходы на выращивание (зарплата, корма и т.д.) являются обоснованными, то есть еще раз четко нужно уяснить, что само списание падежа к расходам относить нельзя.

Нормативы расходов, которые могут использовать в работе сельхозпроизводители

| Расходы | Нормативный акт |

| Стоимость семян зерновых, картофеля, овощных и бахчевых культур | Постановление Росстата от 25.12.2006 № 82 |

| Стоимость семян овощей и рассады в теплицах, удобрений | Методические рекомендации РД-АПК 1.10.09.01-14, утвержденные Минсельхозом 13.08.2014 |

| Топливо для посева, ухода за растениями, сбора урожая | Типовые нормы выработки и расхода топлива на сельскохозяйственные механизированные работы, утвержденные Минсельхозпродом |

| Потери от вынужденного убоя птицы и животных | Постановление Правительства от 10.06.2010 № 431 |

| Потери от падежа птицы и животных | Постановление Правительства от 15.07.2009 № 560 |

| Содержание служебного транспорта, компенсация за использование личных автомобилей для служебных поездок | Постановление Правительства от 08.02.2002 № 92 |

В заключении еще раз обращаю Ваше внимание, что практически все понесенные расходы сельхозорганизации включаются в уменьшение налогооблагаемой базы по ЕСХН. Система налогообложения в виде ЕСХН так и построена, что полученные суммы включаются в доход, а потраченные – в расход с небольшими условиями и корректировками. Поэтому многие расходы, которые даже не указанные в перечне, предусмотренном п. 2 ст. 346.5 НК РФ, включаются в уменьшение налогооблагаемой базы, об этом свидетельствуют и Письма МФ РФ. Вот некоторые из них:

| На что тратили деньги | В каком письме пояснение |

| Оплату услуг по передаче отчетности в электронном виде и настройку работы рабочего места | Письмо Минфина от 20.12.2019 № 03-11-11/99968 |

| Оплату услуг по обновлению сайта в интернете | Письмо Минфина от 18.12.2019 № 03-11-11/98947 |

| Командировочные расходы на наем жилого помещения, в том числе оплату дополнительных услуг | Письмо Минфина от 18.12.2019 № 03-11-11/99333 |

| Оплату услуг нотариуса за свидетельствование подлинности подписей на банковской карточке и копирование документов | Письмо Минфина от 18.12.2019 № 03-11-11/99020 |

| Разработку и создание web-сайта, его содержание (услуги домена и хостинга) | Письмо Минфина от 17.12.2019 № 03-11-11/98698 |

| Оплату услуг по предоставлению видео-конференц-связи | Письмо Минфина от 09.12.2019 № 03-11-11/95724 |

| Размещение на сайте рекламы производимых и реализуемых товаров, товарного знака и знака обслуживания | Письмо УФНС по г. Москве от 22.05.2019 № 20-14/083438 |

| Оплату труда, причем перечень не является закрытым. Расходы должны быть предусмотрены в коллективном или трудовом договоре | Письмо Минфина от 30.08.2019 № 03-11-11/66828 |

Расходы по основным средствам

С начала 2007 года сельхозорганизации расходы по ОС и НМА учитывают с того момента, как эти объекты вводят в эксплуатацию. Применимо это к тем объектам, приобретены которые были в период применения данного спецрежима. Это значит, что стоимость этих объектов в расходы включается частями до конца того года, в котором они были куплены.

Помимо купленных ОС, в затратах при расчете ЕСХН учесть можно также и затраты на их сооружение и изготовление.

Остаточная стоимость ОС, приобретенных ранее учитывается в расходах в зависимости от того, сколько составляет их срок полезного использования. Определяется он в соответствии с Классификатором ОС, включаемых в амортизационные группы.

ЕСХН и НДС в 2021 году: преимущества и недостатки

Какие положительные и отрицательные стороны есть у новой обязанности сельхозпроизводителей? Уплата НДС — это дополнительная налоговая нагрузка для предприятий, что является негативным фактором. Автоматически увеличивается объем составляемой отчетности, а следовательно, и трудозатраты. Также появление обязанности уплачивать новый налог означает дополнительный контроль со стороны налоговой службы.

С другой стороны, плательщики единого сельхозналога теперь являются более привлекательными для контрагентов. Покупателям зачастую невыгодно приобретать товары у тех лиц, которые не должны уплачивать НДС. В этих случаях они теряют свое право на получение вычета. Предполагается, что введение НДС для сельхозпроизводителей повысит спрос на их продукцию.

Расходы на платежи по лизингу

Рассмотрим статью расходов в виде платежей по лизингу. У кого именно на балансе находится имущество не имеет значения. При передаче имущества лизингополучателю, то есть плательщику ЕСХН, выкупная стоимость его включается в состав расходов в том периоде, в котором была произведена оплата.

Особенностью учета этих материальных затрат в составе расходов является то, что учитываются они в составе расходов в момент оплаты. Другими словами, либо в момент списания средств со счета организации, либо оплаты из кассы, либо другого способа погашения задолженности. При оплате процентов по кредитным и заемным средствам используется такой же порядок учета.

Бланк фискальной отчетности

Налоговый формуляр, обязательный к предоставлению для всех плательщиков ЕСХН, закреплен Приказом ФНС России от 28.07.2014 № ММВ-7-3/[email protected] Отчет имеет стандартизированный код — КНД 1151059. Последние изменения формы были введены еще в 2021 году.

ВАЖНО!

Использовать для сдачи отчетности иные формы или устаревшие бланки недопустимо. Перед отправкой декларации обязательно проверьте актуальность документа. Иначе ФНС не примет отчетность и наложит штрафные санкции.

Расходы на страхование в сельском хозяйстве

Сельхозпроизводители как никто другой зависят от погодных условий. В засушливый год предприниматели могут потерять большую часть урожая, а иногда и весь полностью. Для того, чтобы снизить риск непредвиденных потерь в результате погодных условий, предприниматели могут страховать свой будущий урожай, например, от засухи.

Затраты по страховке сельхозпроизводитель вправе включить в расходы для уменьшения налога. Тогда выплаты по страховке учесть нужно будет в качестве внереализационного дохода. Помимо страхования от засухи, сельхозпроизводитель может уменьшить налоговую базу и на другие виды затрат по добровольному страхованию. Например, страхование ОС, транспорта, груза, запасов и т.д.

Правила заполнения налоговой декларации

В силу ст. 346.10. Кодекса, декларацию нужно подавать:

- не позже 31 марта года, который следует за отчетным;

- не позднее 25 числа мес., который следует за мес. снятия с учета в качестве плательщика ЕСХН.

Форма декларации по КНД – 1151059. Скачать шаблон для заполнения декларации можно по данной ссылке.

Декларация состоит из 4 страниц и заполняется по стандартным правилам:

- либо от руки, либо на компьютере;

- если от руки, то шариковой ручкой с синей или черной пастой;

- буквы – только заглавные печатные;

- в каждой клетке – один символ;

- поля нельзя оставлять пустыми – нужно ставить прочерки.

Расходы на молодняк и животных

Кроме затрат на приобретение самого молодняка, например, молодого животного для формирования стада, либо мальков рыб, в расходы при расчете налога включаются также следующие затраты:

- зарплата специалистам, занимающимся непосредственно выращиванием молодняка;

- затраты на корма;

- прочие затраты, напрямую связанные с выращиванием молодняка.

Но, нужно иметь ввиду, что недостача, полученная при потерях молодняка, уменьшить налоговую базу не может.

Бухучет

В бухучете начисление ЕСХН (авансового платежа) отразите в последний день налогового (отчетного) периода на счете 68 «Расчеты по налогам и сборам». Для этого к счету 68 откройте субсчет «Расчеты по ЕСХН». При начислении налога сделайте проводку:

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН» – начислен ЕСХН (авансовый платеж) по итогам налогового (отчетного) периода;

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН» – сторнирована излишне начисленная сумма ЕСХН по итогам года.

Перечисление налога в бюджет отразите проводкой: Дебет 68 субсчет «Расчеты по ЕСХН» Кредит 51

Пример расчета и отражения в бухучете авансового платежа по ЕСХН и итоговой суммы налога за год

ООО «Альфа» – плательщик ЕСХН за первое полугодие получило выручку от реализации сельхозпродукции в размере 3 000 000 руб. Сумма расходов за этот же период составила 2 000 000 руб.

По итогам года доходы «Альфы» составили 7 000 000 руб., а расходы – 6 500 000 руб.

Сумма авансового платежа по ЕСХН за полугодие равна: (3 000 000 руб. – 2 000 000 руб.) × 6% = 60 000 руб.

30 июня бухгалтер «Альфы» отразил сумму начисленного авансового платежа в бухучете:

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН» – 60 000 руб. – начислен авансовый платеж по ЕСХН за первое полугодие.

27 июля авансовый платеж по ЕСХН был перечислен в бюджет. В этот день в бухучете «Альфы» была сделана запись:

Дебет 68 субсчет «Расчеты по ЕСХН» Кредит 51 – 60 000 руб. – перечислен авансовый платеж по ЕСХН за первое полугодие.

Сумма ЕСХН за год равна: (7 000 000 руб. – 6 500 000 руб.) × 6% = 30 000 руб.

Поскольку сумма начисленного авансового платежа засчитывается в счет уплаты ЕСХН за год, по итогам года у «Альфы» образовалась переплата. В связи с этим в бухучете должна быть отражена сумма налога к уменьшению: 30 000 руб. – 60 000 руб. = –30 000 руб.

31 декабря бухгалтер «Альфы» отразил эту сумму проводкой:

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН» – 30 000 руб. – сторнирована излишне начисленная сумма ЕСХН.

Материальные расходы и затраты

Одним из пунктов перечня расходов идут материальные расходы. Они включают в себя такие затраты, как покупка рассады, семян, кормов, медикаментов, средств защиты растений и др. Данные затраты учитываются в полной их стоимости после факта их оплаты, независимо от того, в какой период они передаются в производство.

Помимо перечисленных, к материальным затратам также относят и оплату услуг сторонних организаций, например, услуги по обработке сырья или услуги по техобслуживанию ОС.

Способы подачи отчета

Отчитываются перед ИФНС одним из трех способов:

- Личное посещение инспекции. Отчет подается на бумажном носителе. Сдает декларацию руководитель или доверенный представитель. Обязательно возьмите с собой 2 экземпляра отчета (один останется в ИФНС, а второй, с отметкой контролера, сохраните в организации). Также захватите паспорт, доверенность и иные документы, удостоверяющие полномочия заявителя.

- Отправка информации по почте. Декларационный формуляр направляется в ИФНС почтовым отправлением. При отправке почтой важен вариант отправки: используйте заказное письмо с описью вложений. Конечно, отчетность не запрещено отправить и простым письмом. Но у налогоплательщика не останется никаких подтверждений факта отправки. А опись вложений является документальным подтверждением, ее можно использовать при разрешении споров с инспекцией.

- Электронная отправка отчетности. Есть возможность подать декларационный отчет через интернет: через личный кабинет налогоплательщика или по защищенным каналам связи. Декларация формируется в электронном виде. Отчет заверяют усиленной цифровой подписью. Обязательно получите подтверждение от ФНС, что отчет принят.

Заполняют отчетный документ с помощью специализированных бухгалтерских программ или используют интернет-ресурсы. Но некоторые сервисы и программы взимают плату за оказание услуг.

Расходы на приобретение участка сельхозназначения

Для расходов, связанных с приобретением имущественных прав на участок земли сельхозназначения, порядок учета установлен особый. Если для других затрат расходы признаются сразу, то затраты по покупке участка распределяются в расходы равномерными частями в течение минимум 7 лет. Принять данные расходы к вычету можно только после оплаты, а также при наличии подтверждающих документов о госрегистрации участка, либо о том, что документы на регистрацию уже поданы. Подтверждающим документом выступает расписка от органов, занимающихся регистрацией данных прав.

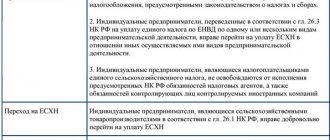

Что заменяет

В следующей таблице мы перечислили, какие налоги заменяются ЕСХН для организаций и предпринимателей.

Таблица 1. Какие налоги заменяет ЕСХН

| Налог | Комментарий |

| Для организаций | |

| Налог на прибыль организаций | Кроме налога с доходов по дивидендам и некоторым другим операциям |

| Налог на имущество организаций | В части имущества, которое используется для производства и переработки сельхозпродукции, а также оказания услуг сельхозпроизводителям |

| Для предпринимателей | |

| НДФЛ (за себя) | В отношении деятельности, облагаемой ЕСХН |

| Налог на имущество физлиц | В части имущества, которое используется для производства и переработки сельхозпродукции, а также оказания услуг сельхозпроизводителям |

С 2019 года субъекты на ЕСХН являются плательщиками НДС и смогут принимать входной налог к вычету.

Будучи освобождены от указанных в таблице налогов, субъекты на ЕСХН продолжают исполнять роль налоговых агентов. В частности, они уплачивают НДФЛ за своих сотрудников.

Законодательная база для расчетов

Рекомендуется изучить следующие документы:

| Законодательный акт | Содержание |

| Ст. 346.5 НК РФ | «Порядок определения и признания доходов и расходов» |

| П.1 ст.252 НК РФ | О том, что расходы должны быть обоснованными и подтвержденными |

| Постановление Правительства РФ №431 от 10.06.2010 | «О нормах расходов в виде потерь от вынужденного убоя птицы и животных» |

Кто обязан платить

О том, кто обязан платить сельскохозяйственный налоговый сбор, говорится в ст. 346.2. Кодекса.

Так, согласно ч. 1 данной статьи, платить налог обязаны:

- организации и ИП, являющиеся сельхозтоваропроизводителями;

- и перешедшие на сельхозналог в установленном порядке.

Ч. 2 регламентирует, кто является сельхозтоваропроизводителями:

- юрлица и бизнесмены, которые производят продукцию с/х назначения, осуществляют ее обработку, реализуют ее, но при условии, что доходы от продажи с/х продукции не менее 70 % от их общей суммы;

- юрлица и бизнесмены, которые оказывают услуги производителям с/х продукции, к примеру, те, кто подготавливает поля для дальнейшего посева с/х культур или же опрыскивает культуры, обрезает деревья, перегоняет или пасет скот и др.;

- садоводческие, огороднические, животноводческие потребительские кооперативы и товарищества, в случае, если доля от реализации с/х продукции составляет более 70 % от общей прибыли;

- рыбохозяйственные и рыболовецкие организации (градо- или поселковообразующие).

Ответы на распространенные вопросы

Вопрос №1. Можем ли мы учесть в расходах молоко, которое идет на откорм молодняка? Эти затраты относятся к кормам?

Если для откорма молодняка Вы используете молоко, произведенное на своем предприятии, то его нельзя учесть в данных затратах. А если молоко Вы приобретаете у сторонней организации, то его можно отнести к материальным затратам.

Вопрос №2. Помимо своего транспорта, в нашем хозяйстве мы используем и арендованный транспорт. Можем ли мы уменьшить налог на сумму страховки арендованного транспорта?

Можете. В данном случае не имеет значение принадлежит ли транспорт производителю, либо он арендован у сторонней организации. Главное, чтобы соблюдались основные условия учета затрат. В конкретном случае все условия соблюдены.