Чтобы совершить безналичное перечисление со своего банковского счета в пользу бюджета или какого-либо иного контрагента, плательщик – физическое или юридическое лицо – должен сформировать соответствующее поручение и направить его обслуживающему финансовому учреждению.

Платежный документ всегда оформляется по унифицированному шаблону и в обязательном порядке содержит все необходимые сведения.

Одним из наиболее важных реквизитов платежки считается код бюджетной классификации (сокращенно – КБК), используемый для надлежащего обозначения статей доходов/расходов бюджета.

Необходимо разобраться, что такое КБК, какую информацию несет этот код, как он отражается в платежном поручении.

Кроме того, следует уточнить порядок рекомендуемых действий на случай некорректного указания КБК в платежке.

Значение и роль КБК в системе бюджетного регулирования

Применение кодов бюджетной классификации КБК осуществляется на основании указаний, утвержденных Приказом Минфина от 08.06.2018 № 132н. Указания устанавливают структуру, принципы назначения, общие требования к порядку формирования и применения КБК и являются обязательными для всех.

Указания содержат бюджетную классификацию доходов, расходов и источников финансирования различных бюджетов Российской Федерации, которая используется для ведения бюджетного учета, формирования бюджетной и иной отчетности и включает в себя классификацию:

- доходов бюджетов;

- расходов бюджетов;

- источников финансирования дефицитов бюджетов.

Коды операций сектора государственного управления закреплены в Приказе Минфина № 209н от 29.11.2017.

Доходы бюджетов пополняются в том числе за счет налогов и приравненных к ним платежей. Они весьма разнообразны, но каждому присваивается свой отдельный код бюджетной классификации, причем первые три цифры кода указывают на администратора платежа. Наиболее распространенный код администратора — 182, код ФНС РФ.

Администратор

Первые три разряда в КБК, которые образуют группировку цифр, называются администратор. В них отображается, какое учреждение является распорядителем бюджета, то есть его администратором. К этим предприятиями можно отнести налоговую службу и иные государственные органы, местные органы управления, а также иные организации, на которых возложены полномочия распорядителей.

Допустим, код ФНС в КБК будет начинаться так — 182-000-000 …0, а код Пенсионного фонда — 392-000-000…0.

КБК в платежке в 2021 году

То, что для бюджета является доходом, для налогоплательщиков — оплата в государственную казну налогов и приравненных к ним платежей и страховых взносов (кроме «на травматизм»). Поэтому каждый из них вначале поступает на счета территориального органа Федерального казначейства и классифицируется там на основании КБК.

Для любого налогоплательщика или налогового агента, независимо от его организационно-правовой формы, очень важно правильно оформить платежку, так как ошибки, например неверное заполнение этого поля в платежном поручении, могут привести к тому, что деньги зачислят «не по адресу». Федеральное казначейство может отнести его в разряд «невыясненных». А значит, у плательщика образуется неоплаченное обязательство перед государством, т. е. непогашенная недоимка, пени, штрафы и прочие санкции со стороны государства, в данном случае перед администратором платежей. Этого можно избежать, если верно указывать код бюджетной классификации.

Приказ № 245н от 30.11.2018, который внес изменения в действующие указания по применению КБК, содержит новые коды бюджетной классификации:

- акцизы. Введены новые коды бюджетной классификации на темное судовое топливо, нефтяное сырье для переработки, госпошлины за выдачу акцизных марок и прочее;

- новый КБК для единого налога для физлиц на профессиональный доход, сбор введен для самозанятых граждан;

- коды для уплаты налогов на дополнительные доходы от добычи углеводородного сырья, исчисляемого по нормам ст. 333.45 НК РФ.

Зависимость КБК с другими показателями платежного документа

Законодательными актами не предусмотрена прямая зависимость поля 104 и иных ячеек документа. Но отдельно издаваемые нормативно-правовые тексты могут обязать плательщиков налоговых и страховых платежей соотносить код КБК с другими ячейками платежки. Так, например, Минфин РФ в своем Письме № 02-08-10/800 указывает на зависимость КБК с полем 101, который отражает статус плательщика, если речь идет о возмещении налога на землю и налога на прибыль. В этом же нормативном документе говорится о том, что компаниям, относящимся к консолидированным группам плательщиков налога, запрещено отмечать статус отличный от 21 и 22, в том случае, если платежный документ заполняется с полем 104. Но организации, не относящиеся к КГН, наоборот, не могут ставить статус плательщика 21 или 22, в том случае, если платежный документ заполняется с КБК.

Не стоит думать, что КБК является не главным показателем платежного поручения, бухгалтерам необходимо ответственно подойти к вопросу получения корректного КБК. При неверном указании реквизита могут появиться неприятные финансовые последствия для компании плательщика.

Как корректно указать КБК в расчетных документах

Форма платежного поручения и порядок заполнения на перечисление обязательных платежей в бюджет утверждены Указанием ЦБ РФ от 03.03.2003 № 1256-У, а правила заполнения — МНС РФ от 03.03.2003 № БГ-3-10/98. В 2021 году применяются формы платежного поручения, закрепленные Положением ЦБ РФ № 383-П и Приказом Минфина от 12.11.2013 № 107н.

Каждое поле поручения имеет свой код, с помощью которого ЦБ и Минфин устанавливают правила заполнения реквизитов. Например, поле 101 предназначено для статуса плательщика.

ВАЖНО!

Поле КБК в платежном поручении — это поле 104.

Упрощенный режим

Предприниматели стремятся минимизировать затраты сил и времени на исчисление бездонного разнообразия долгов. Государство пошло навстречу пожеланиям бизнесменов и ввело режим упрощенного обложения данью. Выгода взаимная: казна получает доход и не тратится на мытарей, вынужденных считать трудовую копейку класса предпринимателей; компании на УСН тоже вздыхают радостно – уменьшается риск не разглядеть очередной капкан на налоговом поле.

С января года столетия Октябрьской революции жизнь еще раз упростилась. Теперь для организаций на УСН нет головоломки: применять «доходно-расходный» метод налогообложения или платить минимальный сбор. Министерство финансов вняло просьбе ФНС упростить совершение зачетов взаимных требований по УСН.

Оба вида исчисленного налога ждут на едином для УСН КБК в подгруппе 05 по статье 01021.

Если компания выбрала режим УСН «доходы» с платежом 6% с суммы полученных доходов, то при расчетах с казной используют в подгруппе 05 статью 01 подстатью 011. Разница с предыдущим КБК в цифре десятого разряда.

Страховые взносы

С 01.01.2017 все взносы по обязательному страхованию работников, кроме взносов «на травматизм», необходимо перечислять в ФНС. Для удобства плательщиков на сайте ФНС размещена информация, какой КБК указывать по платежу в бюджет. Для оплаты страховых взносов на обязательное пенсионное страхование (20%) за июнь используем 182 1 0210 160.

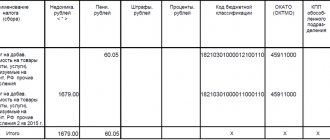

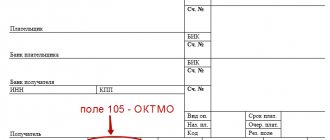

Реквизиты платежного поручения на ОПС (20%) за июнь 2021 г.:

Где:

- поле 104 — код бюджетной классификации, например, страхового взноса на обязательное пенсионное страхование;

- поле 105 — ОКТМО, код территории по общероссийскому классификатору территорий муниципальных образований по месту учета налогоплательщика (налогового агента);

- поле 106 — для текущих платежей указывается код ТП (текущего года);

- поле 107 — значение показателя налогового периода; может принимать соответствующее значение периода: МС — месячные платежи;

- поле 108 — номер документа, в данном случае ставится «0»;

- поле 109 — дата документа, в данном случае ставится «0»;

- поле 110 — тип платежа, не заполняется;

- поле 24 — назначение, в данном случае указывается номер страхователя в ПФР РФ.

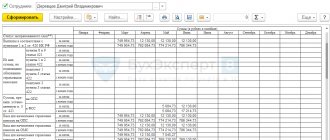

Примеры заполнения платежных поручений по взносам

Как корректно заполнить платежный ордер, в соответствии с новыми требованиями? Разберем основные реквизиты документа. Ниже будет приведен образец платежки по взносам с новыми КБК, актуальными на данный период.

КБК по страховым взносам имеет наиболее широкий перечень возможных кодов, так как они применяются предпринимателями по всем режимам уплаты налогов.

В статусе плательщика, или в 101-м реквизите, необходимо ставить код 01, если платеж производится на налоговую службу по страхованию (медицинское, социальное, пенсионное). Если предприятие — ИП, то статус указывается 09. Если взнос оплачивается на травматизм — код 08.

Далее поле №16 или поле получателя. Здесь нужно прописать наименование казначейства России и в скобках указать свою налоговую инспекцию. Раньше здесь указывалось наименование фонда.

В поле ИНН и КПП — это 61-й и 103-й реквизиты, прописывается получатель денежных средств, то есть налоговой инспекции.

В основании платежа (106) пишется код «ТП», а не ноль, как было ранее.

Далее в поле периода под номером 107 ставится цифровое значение месяца и года, за который перечисляется взнос.

Номер документа и дата (108, 109) — здесь проставляется ноль.

И наконец, 110-е поле — в соответствии с распоряжением Банка России от марта 2021 года, заполнять этот реквизит не нужно.

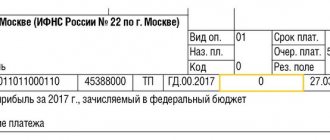

Налог на прибыль организаций

Иногда бывает необходимо один налог распределить по соответствующим ставкам по разным уровням бюджета: в федеральный и региональный, например, на прибыль.

Предположим, необходимо заплатить в 2021 г. налог в сумме 20 000,00 руб. (налогооблагаемая база составила 100 000,00 руб.).

Для этого необходимо сформировать два платежных поручения:

- в федеральный бюджет сумма составит 3% — 3000,00 руб.;

- в бюджет субъекта РФ — 17%, то есть 17 000,00 руб. в примере.

Для каждого уровня бюджета определен свой код бюджетной классификации:

- в федеральный бюджет — 182 1 0100 110;

- в бюджет субъекта РФ — 182 1 0100 110.

Код поля 104 поручения для федерального бюджета будет содержать соответствующий шифр.

Для регионального он будет другим.

Актуальные коды для налога на прибыль организаций с доходов, полученных в виде процентов по облигациям российских компаний, выпущенных в период 01.01.2017-31.12.2021.

Структура КБК

Двадцать чисел КБК объединены в восемь групп:

- Включает три числа. Они обозначают администратора дохода бюджета. К примеру, налоговая инспекция – 182, фонд соц. страхования – 393.

- Включает одну цифру. Означает группу поступлений.

- Включает два числа. С их помощью отражает определенная разновидность поступлений в бюджет (к примеру, налоги, сборы, пошлины и прочее).

- Включает два числа.

- Включает три числа. Эта, и предыдущая группа, обозначают статью и подстатью доходов.

- Включает две цифры. Они означают уровень бюджета, в который осуществляется перечисление платежа.

- Включает четыре числа. Они определяют статус платежа (сам налог, пеня за просрочку его уплаты, взыскание).

- Включает три цифры. Они устанавливают, к какой экономической категории принадлежит поступление в бюджет. Основными категориями являются:

- 110 – налоговые доходы;

- 120 – прибыль от проведенных сделок с имущественными объектами;

- 130 – доходы, полученные от предоставления платных сервисов;

- 140 – изъятие средств в принудительном порядке;

- 160 – взносы на соц. нужды.

Уплата налога физическим лицом

Любой гражданин (плательщик) вынужден разбираться в КБК. Это потребуется для уплаты таких налогов, как земельный налог, налог на имущество физических лиц.

Основанием для уплаты является налоговое уведомление, направленное налоговым органом (п. 4 ст. 397 НК РФ). Тем не менее, каждый плательщик должен проверить, правильно ли указаны реквизиты, в том числе код бюджетной классификации.

Почему меняются коды бюджетной классификации?

Большинство предпринимателей негодуют, почему коды КБК так часто меняются и почему государство не установит единые коды раз и навсегда.

Напротив, Министерство финансов каждый год тем или иным образом меняет коды КБК. По причине того, что у предпринимателей и бухгалтеров не всегда есть возможность отслеживать изменения кодов, они вынуждены платить КБК пени. Для того, чтобы в отчетный период не сломать голову где взять актуальный код КБК, необходимо постоянно следить за изменениями.

Основные версии, почему меняются коды КБК:

- Выгодно иметь в бюджете «подвешенные» средства. Чем больше поступлений прошли по неверным кодам, тем больше окажется свободных денег. Пока выясняется, куда их перенаправить, можно воспользоваться этими средствами (в масштабах страны это крупные денежные суммы).

- Пополнение бюджета через начисление штрафов и пеней. Предприниматели отправляют платежи по уже недействующим КБК и получают штрафы.

- Несогласованность двух организаций: Минфина, который присваивает коды, и Минюста, утверждающего их.

- Изменения внутри государственных структур. Учитывая, что КБК напрямую связаны с государственным сектором, любые изменения в этой системе ведут к изменениям кодов.

Плательщикам было бы проще осуществлять выплаты, если бы кодированием платежа занимались сотрудники казначейства. Но на сегодняшний день ситуация такова, что этот труд возложен на плательщиков, и они никак не могут отказаться от кодирования, иначе будут платить штрафы.

В платежке неверно указан КБК: что делать

Обратимся к п. 7 ст. 45 НК РФ. Если обнаружена ошибка в оформлении документа на перечисление налога или другого обязательного платежа в бюджетную систему, но при этом не образовалось долга по этому налогу, налогоплательщик вправе подать в налоговый орган по месту своего учета заявление в свободной форме о том, что допущена ошибка. К заявлению нужно приложить документы, подтверждающие уплату налога (т. е. перечисление на счета Федерального казначейства), с просьбой уточнить реквизиты указанного платежа: его основание, тип и принадлежность, налоговый период или статус плательщика. Подробно мы писали об этом в статье о том, как зачесть или вернуть переплату по налогам.

Так как КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, то при обнаружении ошибочно указанного КБК в поручении на перечисление налога плательщик вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа. Эта позиция неоднократно высказывалась Минфином (например, Письмо от 19.01.2017 № 03-02-07/1/2145), ФНС (например, Письмо от 10.10.2016 № СА-4-7/[email protected]), а также Арбитражным судом в Постановлении АС Северо-Кавказского округа от 04.12.2014 № А53-7943/2013.

ЭКД — классификация дохода

И завершающая, четвертая часть кода — экономическая классификация дохода, занимает последние три цифры КБК. В этой части кодировка указывается в соответствии с Постановлением Правительства России от 22.05.2004 №249, в Приложении №2 по части доходов. Например, 110 — это доходы от налогов, 150 — безвозмездные поступления, а 180 — прочие доходы.

Таким образом выглядит структура КБК, которая применяется при доходах бюджетов. Если КБК в платежке указан неправильно, часто это бывает 14-й символ, который оказывается прописан как нулевой. Такие документы отправляются в федеральное казначейство как «неклассифицированные» платежи.

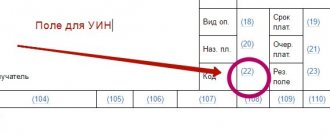

УИН и КБК – различия

Согласно п. 7 Приложения № 4 Приказа № 107н в гр. 22 «Код» указывается реквизит УИН (уникальный идентификатор начисления). В Положении № 383-П определено, что этот показатель требуется заполнять только в случае присвоения его налогоплательщику, в остальных случаях по этой графе ставится «0». В отличие от КБК при перечислении налогов (сборов) нет необходимости формировать идентификатор ИП и юрлицам (Разъяснения ФНС РФ «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов).

Обратите внимание! Оставлять поле пустым запрещено, это может привести к отказу банка в проведении платежа.

Фокус аббревиатуры

Налогам присвоен КБК. Это номер счета для зачисления платежей предпринимателя. Размещают значение счета в поле 104 платежного формуляра.

Код выстроен из 20 арабских цифр.

Позиции 1, 2, 3 обозначают государственный орган, получающий платеж.

Вам будет интересно:10 рублей «Чеченская Республика». Где купить и не как нарваться на подделку

Канал ДНЕВНИК ПРОГРАММИСТА

Жизнь программиста и интересные обзоры всего. Подпишись, чтобы не пропустить новые видео.

Клетка 4 – группа дохода.

Место 5, 6 отдано для подгруппы дохода.

Номера 7, 8 содержат статью дохода.

Позиции 9, 10, 11 уточняют подстатью дохода.

Клетки 12, 13 показывают уровень бюджета.

Места 14-17 обозначают содержание платежа – налог, штраф, сбор и т. п.

Позиции 18, 19, 20 сообщают вид дохода.

Приведенные сведения облегчают понимание, что такое КБК в реквизитах.

» class=»page-contents-link»>