Резерв по сомнительным долгам создают, чтобы отчетность организации отражала истинный финансовый результат и объем реальных обязательств покупателей и заказчиков. Причем не важно, оплата уже просрочена или есть уверенность, что контрагент нарушит договоренности в будущем.

Резерв в бухучете формируйте каждый раз, когда выявлена сомнительная дебиторская задолженность. Так поступать обязаны все без исключения компании, в том числе малые предприятия. Это прямо следует из пункта 70 Положения по ведению бухгалтерского учета и отчетности.

Случаи возникновения дебиторской задолженности

Дебиторская задолженность может возникнуть, например, в следующих случаях:

| У кого возникает дебиторская задолженность | Основание |

| Покупатель | Поставщик не отгрузил покупателю оплаченные авансом товары |

| Заказчик | Исполнитель не выполнил (не оказал) заказчику оплаченные авансом работы (услуги) |

| Поставщик | Покупатель не оплатил поставщику поставленные им товары |

| Исполнитель | Заказчик не оплатил исполнителю выполненные работы (оказанные услуги) |

| Заимодавец | Заемщик не вернул заимодавцу полученный заем |

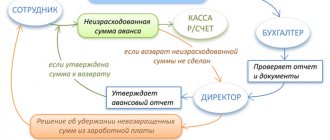

| Организация-работодатель | Сотрудник не отчитался по суммам, полученным под отчет |

Методика определения уровня платежеспособности

Задержка с оплатой за услуги или товары должна насторожить руководство кредитора. Его специалисты должны сразу же засесть за оценку финансового состояния дебитора. Сделать это можно разными путями, при этом в рамках закона:

- попросить выписку из ЕГРЮЛ или ЕГРИП на случай ликвидации юридического лица;

- запросить бухгалтерскую отчетность за последний квартал у контрагента или в Росстате. Это позволит проанализировать финансовое состояние дебитора:

- рентабельность;

- ликвидность;

- объем задолженности;

- величину активов и т.д.

- заказать анализ на портале Госуслуг, но здесь, во-первых, придется заплатить, во-вторых, правильно оформить заявку — данные отчетов являются коммерческой тайной.

Внимание: оформление заявки в Росстат и на портал Госуслуг проводится в соответствии приказом Росстата №183 от 20.05.2013 г.

Критерии

Для отнесения задолженности к сомнительной при определении величины налогообложения, она должна:

- возникнуть в результате реализации продукции, работ или услуг. Задолженность по другим основаниям, таким, например, как предоплата за товары или услуги, возникшие штрафа и пени за нарушение условий договора, к сомнительной не относится. Нельзя считать такой и задолженность по кредитному договору;

- быть просроченной — деньги на расчетный счет кредитора не пришли своевременно, в сроки, оговоренные договором купли-продажи или поставки.

Срок исковой давности

Общий срок исковой давности составляет три года. Правильно отсчитать эти три года будет проще по таблице.

| Ситуация | С какого момента отсчитывать срок исковой давности |

| Срок исполнения обязательства определен | По окончании срока исполнения обязательства |

| Срок исполнения обязательства не определен | Со дня, когда кредитор предъявил требования исполнить обязательства (например, прислал письмо) |

| Срок исполнения определен моментом востребования | |

| На исполнение обязательства кредитор дал должнику какое-то время | По окончании последнего дня срока исполнения обязательства |

Это следует из положений статьи 196 и пункта 2 статьи 200 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности не прерывался

ООО «Торговая » 13 января 2021 года отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января 2016 года. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности нужно исчислять с 24 января 2021 года по 24 января 2021 года включительно (при условии, что срок исковой давности не прерывался).

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

После перерыва течение срока исковой давности начинается заново. При этом время, истекшее до перерыва, в новый срок исковой давности не засчитывайте. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Об этом сказано в пункте 2 статьи 196, статье 203 Гражданского кодекса РФ.

Должник может признать свой долг и после того, как срок исковой давности закончится. В таком случае с момента признания долга течение исковой давности начинается заново. Такие правила установлены в пункте 2 статьи 206 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности прерывался

ООО «Торговая » 13 января отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января. Однако в установленный срок оплата от «Альфы» не поступила.

Срок исковой давности начинает отсчитываться с 24 января.

25 января «Гермес» направил в адрес «Альфы» претензионное письмо. 1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность. В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Ситуация: какие действия должника свидетельствуют о признании долга и являются основанием считать срок исковой давности прерванным?

Законодательство не устанавливает перечень действий должника, которые свидетельствуют о том, что он признал долг. И которые могут служить основанием для прерывания срока исковой давности (ст. 203 ГК РФ).

Однако примерный перечень таких действий назван в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. В него, в частности, входят:

- признание претензии. При этом ответ на претензию сам по себе не свидетельствует о признании долга. В нем должно быть указано, что дебитор признал долг;

- изменение договора, из которого следует, что дебитор признал наличие долга. Или просьба должника изменить такой договор (например, об отсрочке или о рассрочке платежа);

- подписание акта сверки задолженности.

Например, с даты, когда наступил срок исполнения обязательств, прошло три года. Но в течение этого периода стороны подписали акт сверки задолженности. Данный акт является основанием для прерывания срока исковой давности (письмо Минфина России от 19 июля 2011 г. № 03-03-06/1/426). Поэтому отсчитывать трехлетний срок нужно со дня, которым датируется последний акт сверки. Из этого правила есть исключения – это события, из-за которых дебиторская задолженность стала нереальной к взысканию. Аналогичная позиция изложена в письме ФНС России от 6 декабря 2010 г. № ШС-37-3/16955.

В договоре может быть предусмотрено, что обязательство можно исполнять по частям (в виде периодических платежей). В этом случае, если дебитор совершил действия, свидетельствующие о признании лишь какой-то части обязательства, они не являются основанием для прерывания срока исковой давности по другим частям обязательства. Об этом сказано в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43.

Виды сомнительных долгов

Все сомнительные долги можно разделить на четыре большие группы в зависимости от возможности их взыскания (см. таблицу 1).

Таблица 1. Виды сомнительного долга.

| Вид долга | Характеристики |

| Просроченный | Задолженность, не погашенная в сроки, оговоренные договором, но с перспективой принудительного взыскания в дальнейшем, в том числе через суд |

| Реструктуризированный | Дебитору предоставлена рассрочка или отсрочка путем мирных переговоров или судебным решением |

| Сомнительный | Не обеспеченная никакими гарантиями задолженность, с перспективой стать безнадежной |

| Безнадежный | Истек срок исковой давности |

Все вышесказанное простым языком: сомнительный долг — это задолженность, которую вряд ли получиться взыскать, используя законные способы.

Документальное оформление

Факт возникновения дебиторской задолженности должен быть подтвержден документально (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в акте, например, по форме № ИНВ-17. Инвентаризацию проводите по приказу руководителя (форма № ИНВ-22).

Чтобы списать дебиторскую задолженность, руководитель должен издать соответствующий приказ. Основанием для этого станут акт инвентаризации и бухгалтерская справка.

Об этом сказано в пункте 77 Положения по ведению бухгалтерского учета и отчетности, письме УФНС России по г. Москве от 13 декабря 2006 г. № 20-12/109630.

К акту инвентаризации дебиторской задолженности приложите документы, подтверждающие ее возникновение, например:

- договоры, в которых указаны сроки погашения обязательств контрагентами;

- товарные накладные;

- акты выполненных работ (оказанных услуг);

- акты инвентаризации дебиторской задолженности на конец отчетного (налогового) периода.

Такой порядок следует из писем Минфина России от 8 апреля 2013 г. № 03-03-06/1/11347 и УФНС России по г. Москве от 13 апреля 2011 г. № 16-15/035618.1.

Условия формирования резерва по таким долгам

На законодательном уровне механизм создания резерва по сомнительным долгам не расписан. Предприятия должны сами разработать нормативную базу для бухгалтерии, на основании которой и будет формироваться, и отражаться в бухучете сумма резерва. Документ должен быть введен в действие приказом руководителя. В нем расписывается:

- методика определения уровня платежеспособности должника;

- перечисляются критерии неплатежеспособности, на основании которых сомнительные долги отражаются в учете;

- расписываются правила формирования и учета резерва.

Важно: при упрощенной системе налогообложения (УСН), резерв можно не создавать.

Бухучет

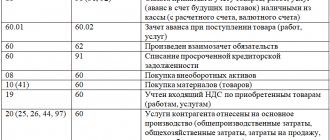

Сумму задолженности спишите за счет резерва по сомнительным долгам.

В бухучете списание дебиторской задолженности за счет резерва по сомнительным долгам отразите проводкой:

Дебет 63 Кредит 62 (58-3, 71, 73, 76…) – списана дебиторская задолженность за счет созданного резерва.

Использовать резерв можно только в пределах зарезервированных сумм. Если в течение года сумма расходов на списание задолженности превысит размер созданного резерва, разницу отразите в составе прочих расходов (п. 11 ПБУ 10/99).

При списании разницы сделайте проводку:

Дебет 91-2 Кредит 62 (58-3, 71, 73, 76…) – списана дебиторская задолженность, не покрытая резервом.

Списание дебиторской задолженности, по которой истек срок исковой давности, или других долгов, нереальных для взыскания, не является аннулированием задолженности. Поэтому в течение пяти лет с момента списания отражайте ее за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (Инструкция к плану счетов):

Дебет 007 – отражена списанная дебиторская задолженность.

В течение этого периода следите за возможностью ее взыскания при изменении имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета и отчетности).

Если списанную с баланса задолженность получится взыскать или должник ее погасит добровольно, в учете сделайте записи:

Дебет 51 Кредит 76 – поступили деньги в погашение ранее списанной дебиторской задолженности;

Дебет 76 Кредит 91-1 – отражен прочий доход в сумме погашенной ранее списанной дебиторской задолженности;

Кредит 007 – погашена списанная дебиторская задолженность.

Пример отражения в бухучете списанной дебиторской задолженности

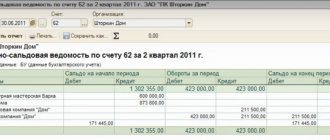

ООО «Альфа» ежеквартально проводит инвентаризацию дебиторской задолженности и производит отчисления в резерв по сомнительным долгам в бухучете.

Неиспользованный остаток резерва по сомнительным долгам за II квартал составил 45 400 руб.

По результатам инвентаризации на 30 сентября в учете организации числилась:

1) сомнительная дебиторская задолженность организаций:

ООО «Торговая » – 170 700 руб.;

2) задолженность ООО «Производственная » в размере 45 400 руб. В III квартале задолженность «Мастера» была признана нереальной для взыскания в связи с ликвидацией организации-должника (подтверждено выпиской из ЕГРЮЛ). Сумма задолженности была полностью учтена при формировании резерва.

По результатам инвентаризации на 30 сентября бухгалтер «Альфы» включил в резерв по сомнительным долгам долг «Гермеса» в сумме 170 700 руб.

Долг «Мастера» был полностью списан за счет резерва.

В бухучете «Альфы» резерв был сформирован в размере 170 700 руб.

С учетом остатка резерва на 30 июня и списанного долга «Мастера» дополнительная сумма расходов на формирование резерва в III квартале составила: 45 400 руб. + 170 700 руб. – 45 400 руб. = 170 700 руб.

30 сентября бухгалтер «Альфы» сделал следующие проводки:

Дебет 63 Кредит 62 – 45 400 руб. – списана дебиторская задолженность за счет резерва;

Дебет 91-2 Кредит 63 – 170 700 руб. – отражены затраты на формирование резерва по сомнительным долгам.

Что такое сомнительные долги

Определение сомнительного долга дано в ст. 266 НК РФ, где под указанным термином понимается любая задолженность перед плательщиком налогов, возникшая в результате просрочки платежей в сроки, оговоренные договорными обязательствами и не обеспеченная залогом, поручительством, гарантией банка и другими способами обеспечения исполнения обязательств.

Под категорию сомнительная попадает любая дебиторская задолженность, отраженная по дебету счетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Кроме этого, в сомнительную задолженность можно отнести невозвращенный вовремя заем, отраженный на субсчете 58-3 “Предоставленные займы”.

Резерв по долгам в налоговом учете

В налоговом учете резерв по сомнительным долгам создается и используется по нормам ст. 266 НК РФ. Он может:

- создаваться письменным приказом руководителя;

- формироваться юридическими лицами, которые ведут учет методом начисления;

- включать только просрочки платежей за товары, работы и услуги.

Кроме этого, резерв начисляется фиксированными размерами, связанными с длительностью просрочки:

- до 45 дней — 0%;

- от 45 до 90 дней — 50%;

- свыше 90 дней — 100%.

Аналитический учет ведется по каждой задолженности. Общая сумма резерва не должна превышать 10% выручки за отчетный период без учета НДС.

Вместо заключения. Правильно организованный учет сомнительной задолженности позволяет смягчить финансовые проблемы, возникающие при срыве сроков платежа. При наступлении момента, когда задолженность переходит в категорию невозвратных долгов, юридическое лицо погашает его из резерва, уменьшая налогооблагаемую базу (прибыль).

Правовые и законодательные акты, которыми можно руководствоваться

- Налоговый Кодекс РФ с изменениями, вступившими в силу 01. 01.2020.

- Положение, определяющее порядок ведение бухучета, утвержденное Минфином (актуальная редакция Приказа № 34н от 11.04.2018)

- ПБУ 1/2008, утверждено Приказом Минфина № 106н (редакция от 28.04.2017).

- ПБУ 8/2010, согласно Приказу № 167н (с изменениями от 06.04.2015).

- ПБУ 10/99, утверждено Минфином на основании Приказа № 33н (редакция 06.04.2015).

- Методические указания как провести инвентаризацию финансовых обязательств, утверждены Приказом Минфина № 49 (действует редакция от 08.11.2010).

- Кодекс об административных правонарушениях (с изменениями от 13.01.2020).

- Постановление Президиума ВАС № 13598/12 от03.2013.

- Много разъяснений найдете в письмах Министерства финансов, ФНС.

Заказать бесплатную консультацию юриста

Похожие статьи

Что такое субсчет? 16.01.2020

Что такое авизо в бухгалтерии? 16.01.2020

Типы хозяйственных операций в бухгалтерском учете 09.01.2020

Типовые проводки

https://www.youtube.com/watch?v=ytdevru

Формирование резерва отражается корреспонденций с дебетованием счета затрат и кредитованием субсчета, выделенного для резервных средств:

- Д70606 – К32015 (32115, 32505, 32211 и др.) – при резервировании ресурсов под возможные потери по ссудам, выданным другим кредитным организациям;

- Д70606 – К44115 – резерв по кредитам, предоставленным государственным органам и внебюджетным фондам;

- Д70606 – К45215 – создание резерва по ссудам юридических лиц;

- Д70606 – К45415 – резервирование для покрытия вероятных убытков вследствие обесценивания оформленных ИП кредитов;

- Д70606 – К45515 – резервирование средств по обязательствам клиентов из категории физических лиц.

При условии, что кредит погашается должником, резервные ресурсы утрачивают свою актуальность. Они должны быть восстановлены на доходы. Делается это проводкой между дебетом субсчета по резерву и кредитом счета 70601.