ИП хочет платить меньше налогов

Артем мастерит и продает глиняную посуду, а еще дает уроки гончарного дела. Он работает как ИП на налоговом режиме УСН «доходы минус расходы».

Артем зарабатывает около 100 000 ₽ в месяц, вкладывая 30 000 ₽ в материалы и оборудование. Государству уходит 15% налога от разницы доходов и расходов — 10 500 ₽. Еще Артем должен платить около 4500 ₽ взносов в месяц, но они полностью перекрываются налогами. Получается 59 500 ₽ чистого заработка.

Артем хочет сэкономить на налогах и попробовать совместить ИП и самозанятость.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2021 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

- вступивший в брак и ставший вследствии этого дееспособным;

- родители или попечители дали письменное согласие на это;

- суд или органы опеки признали его полностью дееспособным в установленном порядке.

Нельзя: Стать самозанятым и остаться ИП на другом налоговом режиме

Сейчас Артем — ИП на УСН «доходы минус расходы». Такой налоговый режим подходит ему, потому что Артем получает с глиняной посуды 50 000 ₽ в месяц и тратит на материалы 30 000 ₽. Получается всего 3000 ₽ налога с чистой прибыли.

С уроков же гончарного мастерства выручка увеличилась, и платить такой налог теперь невыгодно. Последние три месяца Артем зарабатывает на обучении по 50 000 ₽ в месяц. Расходов тут нет, однако он все равно вынужден отдавать 15% на режиме «доходы минус расходы» — 7500 ₽. А на режиме без расходов, например на самозанятости, он мог бы снизить налоговую ставку до 4% и отдавать всего 2000 ₽.

Терять прибыль и платить налог со всего дохода без учета затрат на глину Артем не хочет. Ему было бы удобнее совместить два налоговых режима: применять НПД на уроки гончарного мастерства и УСН на продажу посуды. Но так делать нельзя — придется выбрать что-то одно.

Самозанятость — это специальный налоговый режим, НПД (налог на профессиональный доход). По сути такой же, как упрощенка, общая система, патент, ЕНВД. Только со своими условиями, и одно из них — несовместимость НПД с другими налоговыми режимами. Это значит, что если ИП перейдет на НПД, он не может сохранить свой старый налоговый режим.

ИП и самозанятость: как совмещать, чтобы избежать претензий налоговой

Давайте разберемся с этими правилами детальнее. Итак, если вы хотите совместить ИП с самозанятостью, то вам придется соблюдать ряд условий.

Отказаться от других спецрежимов

Физлицо вправе одновременно быть ИП и самозанятым, но оно не может совмещать налог на профессиональный доход (НПД) с другими специальными налоговыми режимами — УСН, ЕНВД и ЕСХН. То есть использовать одновременно два налоговых режима нельзя.

Отказаться от спецрежимов нужно успеть в течение месяца с того дня, как ИП зарегистрировался в качестве самозанятого (ч. 4 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ). Иначе регистрацию не засчитают. Для этого важно отправить в налоговую инспекцию, в которой предприниматель стоит на учете, уведомление об отказе от УСН, ЕНВД или ЕСХН по стандартной форме, которая приводится в Приказе ФНС РФ от 02.11.2012 N ММВ-7-3/[email protected] Это можно сделать лично, по почте, через личный кабинет ИП.

Чтобы подтвердить отправку уведомления в налоговой, можно сделать копию или сфотографировать заявление с пометкой о приеме.

Если ИП применяет спецрежим по какому-то виду деятельности, который не попадает под налог на профессиональный доход, он должен платить НДФЛ с доходов от этой деятельности. В этом случае самозанятость по всем доходам, включая доходы от личного имущества, прекращается автоматически.

Обратите внимание на то, что если ИП применяет патентную систему налогообложения, то он сможет оформиться в качестве плательщика НПД только после окончания действия патента или после уведомления им налогового органа о прекращении такой деятельности.

Следить за доходами

Они не должны превышать предела в 2,4 млн руб. в год. Именно такой лимит прописан в Федеральном законе от 27.11.2018 № 422-ФЗ для налога на профессиональный доход. Если же вы выйдете за рамки этого лимита, налоговая непременно уведомит вас о прекращении статуса самозанятого.

Поэтому «важно следить за уровнем своего дохода и в случае его превышения оперативно переходить на другие режимы налогообложения, чтобы избежать уплаты НДФЛ в 13 % и НДС в 20 %, – обращает внимание юрист и генеральный директор «СааС проекта» Изабелла Атласкирова. – Если самозанятое лицо опоздает с переходом на новый режим налогообложения, до конца года ему придется платить налоги по общему режиму налогообложения».

Чтобы избежать такой ситуации, можно снова выбрать спецрежим, подав уведомление в налоговую по месту жительства по стандартной форме в течение 20 дней после прекращения регистрации в качестве самозанятого (ч. 6 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Онлайн-бухгалтерия для нового бизнеса

Подробности

Не рассчитывать на уменьшение доходов на расходы

В разделе «Вопросы эксперту» Контур.Журнала периодически появляются такие вопросы: как самозанятому вычесть расходы, необходимые для изготовления продукции?

Но если самозанятый занимается изготовлением продукции, то расходы на ее создание не уменьшают доход, полученный от продажи этой продукции. Согласно п. 1 ст. 8 Федерального закона от 27.11.2018 № 422-ФЗ, при применении гражданами НДП не учитываются расходы, связанные с ведением деятельности. Доходом считается вся сумма поступлений от реализации, вне зависимости от количества расходов на развитие бизнеса и чистой прибыли. С этого дохода самозанятые и платят налог — в размере 4 % или 6 % от выручки, в зависимости от того, работают они с физическими или юридическими лицами.

Тем самым НПД отличается от спецрежима УСН с объектом «доходы минус расходы».

УСН с объектом «доходы» может быть выгоднее самозанятости

«ИП на УСН и самозанятые, сотрудничающие с юрлицами, платят один и тот же налог — 6 % от доходов, но при этом у ИП налог уменьшается на сумму страховых взносов, а самозанятые платят страховые взносы в полном объеме, — отмечает юрист и генеральный директор «СааС проекта» Изабелла Атласкирова. – Соответственно, ИП на УСН, сотрудничающий с юрлицами и другими ИП, оказывается в более выгодном положении, чем самозанятый».

Помимо возможности уменьшить налог при УСН можно также копить пенсию с помощью страховых взносов. Кроме того, УСН, в отличие от НПД, позволяет зарабатывать больше 2,4 млн руб. в год и при этом сохранить ту же налоговую ставку.

Вести раздельный учет доходов и расходов

Если ИП помимо предпринимательской деятельности осуществляет иную деятельность в качестве замозанятого, ему придется вести раздельный учет доходов и расходов.

Получая доходы от обычных физлиц, самозанятый применяет налоговую ставку в размере 4 % с доходов. В случае получения доходов от ИП или юрлиц, но отчисляет 6 % с доходов.

Важно обратить внимание на то, что при осуществлении предпринимательской деятельности ИП лучше, если все поступления денежных средств проходят через расчетный счет ИП. Хотя в Письме ФНС РФ от 20.06.2018 № ЕД-3-2/[email protected] говорится, что ИП вправе использовать личную банковскую карту, выданную ему как физлицу, для получения денежных средств от покупателей, если договор банковского счета прямо не запрещает использовать личный счет в коммерческой деятельности. Соответственно, указанные доходы учитываются для целей налогового учета, если они произведены для целей предпринимательской деятельности.

Для физлиц-самозанятых, осуществляющих личные услуги, используется личный счет физлица, открытый в банке. При этом самозанятым можно принимать оплату на платежные системы или электронные кошельки. Для этого заключается договор с платежной системой. Онлайн-касса самозанятому не нужна.

Рассчитывать на некоторые привилегии

В частности, при переходе на самозанятость можно сохранить расчетный счет и статус ИП. Но он не сможет нанимать сотрудников и перепродавать товары, которые произвел кто-то другой. Но если он захочет это делать, то ему придется перейти обратно на УСН или другой налоговый режим.

Согласно ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ, ИП, применяющие НПД:

- не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области);

- не освобождаются от исполнения обязанностей налогового агента;

- не признаются плательщиками страховых взносов за период применения НПД ИП, указанные в подп. 2 п. 1 ст. 419 НК РФ).

Когда выгоднее полностью закрыть ИП

Если предприниматель, став самозанятым, принимает платежи только от физлиц, расчетный счет для предпринимателей ему не нужен, так же как и сам статус ИП. В этом случае он может подать в налоговую заявление на закрытие ИП.

Наёмный сотрудник работает по трудовому договору, он также является ИП. Может ли он быть еще и самозанятым?

«Препятствий в регистрации в качестве самозанятого для лиц, работающих по трудовым договорам и одновременно являющихся ИП, не существует, — уверяет Изабелла Атласкирова («СааС проект»). – Важно, чтобы деятельность в качестве самозанятого не пересекалась с деятельностью в качестве ИП и не осуществлялась в интересах организации, в которой он трудится по трудовому договору.

Например, можно одновременно работать менеджером в организации, быть собственником магазина в качестве ИП и оказывать услуги по ведению бухгалтерии в качестве самозанятого.

ИП, не использующие труд наёмных работников, не занятые деятельностью, запрещенной самозанятым работникам, и применяющие специальные налоговые режимы (УСН, ЕНВД или ЕСХН), имеют право перехода на уплату НПД».

Можно: Стать ИП на новом налоговом режиме НПД

Артем долго тратил на расходники 30 000 ₽ в месяц, но потом стал использовать более дешевую глину и сократил расходы до 15 000 ₽. Тогда он решил стать самозанятым, потому что расходы снизились, уроков гончарного мастерства стало больше и платить 13% теперь однозначно невыгодно.

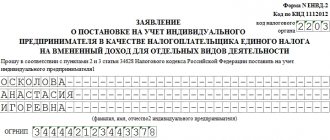

Чтобы стать ИП на НПД, Артем:

- Зарегистрировался в приложении «Мой налог».

- Отправил в налоговую, где регистрировался, письменное уведомление об отказе от прежнего режима. Артем сделал это в налоговой лично, но можно было отправить заказное письмо по почте или оставить заявку на Госуслугах.

- Сдал декларацию по УСН за 2021 год — все это время он проработал ИП.

Отправить уведомление нужно в течение 30 дней после регистрации в качестве самозанятого. Если не успеете — налоговая аннулирует вашу регистрацию в качестве самозанятого и пересчитает налоги по ставке УСН. Так что лучше сделать все сразу.

Артем сохранил статус ИП и некоторые привилегии, например расчетный счет предпринимателя. Некоторые из его заказчиков-ООО до сих пор охотнее работают с ИП, потому что мало знают о самозанятых.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

Вход в приложение «Мой налог»

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Подтверждение данных

Если регистрироваться по паспорту РФ, то понадобится сфотографировать паспорт и себя рядом с ним. Какие документы нужны — паспорт, ИНН, СНИЛС. Обычно никакие другие документы не требуются.

Личный кабинет

Можно: Закрыть ИП и перейти только на самозанятость

Со временем у Артема не осталось клиентов-ООО. Все клиенты-физлица платят наличными или на карту, и расчетный счет в банке для предпринимателей теперь бесполезен. Еще и отнимает лишние 500 рублей в месяц за обслуживание.

Статус ИП Артем тоже перестал использовать, поэтому решил отказаться от такой формы предпринимательской деятельности и оставить только самозанятость.

Для этого Артем пришел в налоговую и подал заявление на закрытие ИП. По факту для него ничего не изменилось: он продолжил выдавать чеки и платить налоги через приложение «Мой налог», но уже как физлицо в статусе самозанятого.

Расходы

Если берётесь за разовую подработку, можно задекларировать свои доходы и уплатить сборы и 13 % налога на доходы физических лиц. Но даже в этом случае есть небольшой риск, что вас привлекут к ответственности. Если работа регулярная, стоит оформить официальный статус.

Ст. 224 НК РФ

ИП выплачивает налоги в соответствии с выбранным режимом налогообложения и ежегодные взносы за себя в пенсионный фонд и фонд медстрахования. В 2021 году взносы ИП независимо от дохода (неважно, есть он или нет) составляют 29 354 рубля в ПФР и 6884 рубля в ФОМС.

Ст. 430 НК РФ

Если годовой доход не превышает 2,4 миллиона рублей и сфера позволяет, можно оформить самозанятость в любом регионе РФ.

Самозанятым достаточно платить 4 % с поступлений средств от клиентов-физлиц и 6 % с платежей от юридических лиц и ИП. Больше никаких обязательных выплат и перечислений в фонды, а налог выплачивается только когда доход есть.

Ст. 10 422-ФЗ

Выводы

Индивидуальный предприниматель может стать самозанятым, не теряя статуса ИП, если соответствует условиям применения этого спецрежима. В законе нет запретов на оформление самозанятости для ИП, налоговая не раз отвечала на вопрос «может ли ИП зарегистрироваться как самозанятый» утвердительно.

Для этого ему следует зарегистрироваться в качестве плательщика НПД и отказаться от текущего режима налогообложения (кроме ОСНО). После перехода ИП не придется применять кассу, платить страховые взносы и сдавать декларации.

Автор: Самитов Марат. Статья опубликована в телеграм-канале «Налоги, законы, бизнес» и размещена на сайте с разрешения автора.

Нужно ли перезаключать договоры с клиентами

Если у вас уже есть заключенные договоры с клиентами, после перехода на НПД перезаключать их не обязательно, если только не изменились существенные условия. Для вашего клиента в работе ничего не меняется, кроме того, что после перехода на НПД вы будете обязаны на каждую оплату формировать чек в приложении и выдавать его клиенту в бумажном или электронном виде. Без этого чека ваш клиент не сможет включить оплату в расходы, даже если будут другие подтверждающие документы — договор, акт и т.д.

Если существенные условия договора в связи с переходом на НПД меняются, Минфин рекомендует оформить дополнительное соглашение. Например, если цена товара и услуг включала НДС, а теперь как самозанятый ИП перестал быть плательщиком НДС (Письмо ФНС №СД-4-3/[email protected] от 20.02.2019).

Пенсионеры

Между тем, например, действующих пенсионеров факт неформирования пенсионных прав вряд ли расстроит. Во-первых, пенсию они уже заработали, а платить 40 тысяч фиксированных взносов в год, чтобы заработать прибавку к пенсии в 100 рублей многие считают нецелесообразным.

Пенсии самозанятых: на что рассчитывать в старости

Во-вторых, самозанятые пенсионеры не лишаются права на индексацию пенсии, тогда как пенсионеры-ИП такого права не имеют.

Стоит ли ИП переходить в самозанятые?

Если учитывать все тонкости перехода в самозанятость, то возникает вопрос о том, стоит ли игра свеч. ИП платят 6% с любых доходов. У самозанятых – 4%, но только при работе с физлицами, в остальных случаях — тоже 6%. Как видим, разница в процентных ставках не такая большая.

При этом у ИП есть свои плюсы. Индивидуальные предприниматели уменьшают налог за счет страховых взносов, которые выполняют важную функцию в виде обеспечения будущего для предпринимателя. У самозанятых отсутствует обязанность по уплате фиксированных страховых взносов.

Но, если принимать во внимание то, что ИП уменьшают свой налог за счет страховых взносов, то получается, что расходы у ИП и самозанятых на налоги практически одинаковые, однако у ИП формируются пенсионные накопления, а у самозанятого – нет.

У самозанятых ограничение по сумме дохода стоит на уровне 2,4 млн рублей в год. У индивидуальных предпринимателей, применяющих упрощенку, лимит в десятки раз больше.

ИП может иметь наемных работников. Самозанятые – это каста, которая работает на себя и только используя собственный труд. Нужны работники? Отказывайтесь от статуса самозанятого и переходите в ИП.

Кто вправе перейти?

После введения нового налогового режима многие предприниматели задумались о возможности перехода. Но при этом важно понимать, кто сможет зарегистрироваться как самозанятый. Проверьте свою деятельность на соблюдение следующих условий:

- получение дохода от самостоятельного ведения деятельности или использования имущества;

- ведение деятельности в регионе проведения эксперимента;

- отсутствие трудового договора и работодателя, при введении деятельности по которой планируется применение нового режима;

- остутствие наемных работников по трудовым договорам;

- вид деятельности и сумма прибыли не должны находиться в перечне исключений, указанных в статьях 4 и 6 ФЗ № 422 от 27.11.2018.

Важно! Если вы территориально находитесь за пределами данной области, но ваша деятельность распространяется на указанные в законе регионы, и в данных регионах у вас есть клиенты, то вы вправе получить статус самозанятого.

На это особенно стоит обратить внимание, если вы ведете свою деятельность через интернет-пространство. Место прописки также не имеет значения.

Кому выгодно становиться самозанятым?

- Иногда инициатором выступают заказчики услуг. Например, такую возможность реализовали в Яндекс.Дзен, пообещав авторам, которые станут самозанятыми, выплачивать больше денег. Насколько нам известно, в Яндекс.Такси также можно работать, будучи самозанятым.

- Данный режим подходит людям, которые оказывают услуги физическим лицам, например, сиделкам, парикмахерам, стилистам, фотографам, мастерам, оказывающим разные бытовые услуги, занимающихся мелким ремонтом и т.д.

- Часто самозанятыми становятся люди, которые делают и продают хенд-мейд вещи через интернет.

- Получить статус самозанятого можно для оформления доходов от разовых подработок, например, от фриланса или ведения блога. При этом самозанятые могут параллельно работать по найму.

Сколько россиян получили статус самозанятых?

Эксперимент, в рамках которого россияне получили возможность становиться самозанятыми, стартовал только в прошлом году. Но предварительные результаты уже впечатляют. По оценкам ФНС, общее число самозанятых составило 1 млн человек. Они вывели из тени свои заработки на сумму более 130 млрд рублей. Самозанятые успели перевести в казну налоги в размере 3,5 млрд рублей.

Напомним, сначала эксперимент проходил только в 4 регионах, в числе которых были Москва, Подмосковье и т.д. С 1 января 2021 года эксперимент расширили. Однако самое значительное расширение произошло летом 2021 года. В результате практически вся территория страны попала под действие специального налогового режима для самозанятых.