Счет 84 Нераспределенная прибыль (непокрытый убыток)

В течение отчетного года финансовый результат деятельности организации (прибыль или убыток) отражается на счете 99 «Прибыли и убытки».

31 декабря каждого года при реформации баланса сумма полученной чистой прибыли (убытка) списывается со счета 99 на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Для удобства учета использования прибыли к счету 84 открываются субсчета:

- «Прибыль, подлежащая распределению»;

- «Нераспределенная прибыль»;

- «Непокрытый убыток».

Прибыль, полученная по итогам отчетного года, отражается по кредиту счета 84:

Дебет 99 Кредит 84 субсчет «Прибыль, подлежащая распределению» — отражена чистая прибыль отчетного года.

Убыток, выявленный по итогам отчетного года, отражается по дебету счета 84:

Дебет 84 субсчет «Непокрытый убыток» Кредит 99 — отражен чистый непокрытый убыток отчетного года.

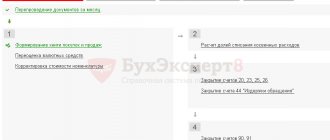

Порядок проверки

Аудиторская проверка НУ включает следующие этапы:

- Подготовительный. Он заключается в сверке материалов аналитического и синтетического учета. В системе бухучета показатели аналитического счета 22 должны совпадать с цифрами, зафиксированными по счету 84 синтетического учета. По главной книге необходимо проверить соответствие итоговых показателей по обороту и сальдо счета 84.

- На основном этапе аудиторы должны убедиться, что итоговое сальдо по счету 84 прошедшего периода равняется аналогичным показателям контролируемого года (на его начало). Проверяется тождество значений бухотчетности на начало и конец периода и показателей синтетического и аналитического учетов НУ. Также проверяющие контролируют порядок появления и бухучета убытков.

Следовательно, в качестве НУ рассматриваются итоговые показатели деятельности хозяйствующего субъекта. Для его отражения используется тот же счет, что и для НП.

Наверх

Напишите свой вопрос в форму ниже

Использование прибыли

Решение о распределение чистой прибыли принимают собственники (учредители) организации на общем собрании акционеров (в АО) или общем собрании участников (в ООО). Такое решение обычно принимают в начале года, следующего за отчетным периодом.

Распределение чистой прибыли находится в исключительной компетенции общего собрания участников (акционеров) и не может осуществляться единоличным распоряжением (приказом) руководителя организации.

Собрание акционеров (участников) организации может принять решение вообще не распределять полученную прибыль (или оставить нераспределенной какую-то ее часть).

Чистая прибыль может быть использована на:

- выплату дивидендов акционерам (участникам) организации;

- создание и пополнение резервного капитала;

- погашение убытков прошлых лет.

В первых двух случаях использование чистой прибыли отражают по дебету счета 84:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 75 (70) – начислены дивиденды акционерам (участникам) организации;

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 82 – направлена чистая прибыль на создание и пополнение резервного капитала организации.

Если собственники организации приняли решение направить чистую прибыль на погашение убытков прошлых лет, в учете делают запись по субсчетам счета 84:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 84 субсчет «Непокрытый убыток» – чистая прибыль направлена на погашение убытков прошлых лет.

После того как вы отразили в учете использование прибыли (погашение убытка), сальдо по субсчету «Прибыль, подлежащая распределению» счета 84, показывает сумму нераспределенной прибыли. Эту сумму можно перенести на соответствующий субсчет:

Дебет 84 субсчет «Прибыль,подлежащая распределению» Кредит 84 субсчет «Нераспределенная прибыль» – отражена сумма нераспределенной прибыли организации.

Используемые бухгалтерские проводки

Применение проводок зависит от методов сокращения размеров капитала. Рассмотрим проводки, используемые в рамках обязательного уменьшения:

- ДТ 80 КТ 81. Применяется в случае отсутствия оплаты доли.

- ДТ 80 КТ 84. Применяется при размере УК, превышающем размер чистых активов. За счет сокращения капитала закрываются имеющиеся убытки.

При уменьшении УК по инициативе предприятия используются следующие проводки:

- ДТ 80 КТ 75. Проводка актуальна при выходе учредителя из общества и выводе его доли.

- ДТ 81 КТ 75, 50-52, ДТ 80 КТ 81. Используется при выкупе доли, аннулировании выведенной доли, за счет чего происходит уменьшение капитала.

- ДТ 80 КТ 91. Сокращение осуществляется за счет снижения номинальной стоимости. При этом разница остается за компанией в форме дохода.

- ДТ 80 КТ 75. Снижается номинальная стоимость, а разница выплачивается участникам в форме доходов.

- ДТ 75 КТ 91. Участник отказался от получения разницы от снижения номинальной стоимости. Она переводится в счет дохода организации.

Проводки позволяют отразить все операции, проведенные организацией.

Непокрытый убыток

Решение о том, за счет каких средств будет погашен полученный убыток, тоже принимают собственники (учредители) организации (общее собрание акционеров или собрание участников в ООО).

Убыток может быть погашен за счет:

- целевых взносов акционеров (участников) организации;

- средств резервного капитала;

- средств нераспределенной прибыли прошлых лет.

В первых двух случаях делают проводки по кредиту счета 84:

Дебет 75 (70) Кредит 84 субсчет «Непокрытый убыток» – на погашение убытка направлены целевые взносы акционеров (участников) организации.

Дебет 82 Кредит 84 субсчет «Непокрытый убыток» – на погашение убытка направлены средства резервного капитала.

Если собственники организации приняли решение погасить убыток за счет нераспределенной прибыли прошлых лет, в учете делают проводку по субсчетам счета 84:

Дебет 84 субсчет «Нераспределенная прибыль» Кредит 84 субсчет «Непокрытый убыток» – нераспределенная прибыль прошлых лет направлена на погашение убытка.

Убыток также может быть списан с баланса, если общее собрание примет решение уменьшить уставный капитал до величины чистых активов организации.

После того как будут зарегистрированы соответствующие изменения в учредительных документах, сделайте проводку:

Дебет 80 Кредит 84 субсчет «Непокрытый убыток» – уставный капитал уменьшен до величины чистых активов организации.

Размер и состав уставного капитала

Уставный капитал является обязательным условием для таких типов компаний:

- Общество с ограниченной ответственностью, где минимальный размер данного фонда составляет 10 тысяч рублей.

- Народное предприятие (свыше 75 % акций являются собственностью сотрудников компании), минимальный объем уставных средств равен одному МРОТ, установленному на день открытия фирмы и умноженному на тысячу.

- Публичное акционерное общество, минимальный УК – 100 тысяч рублей.

- Непубличное акционерное общество, минимальный объем уставного фонда – 10 тысяч рублей.

Есть ряд предпринимательских категорий, для которых определен другой нижний порог стартового капитала:

- частная охрана – 100 000 руб.;

- тотализаторы и азартные игры – 100 000 000 руб.;

- учредители банков – 300 000 000 руб.;

- финансовые компании небанковского характера (в зависимости от лицензии) – 90 000 000 – 180 000 000 руб.;

- фирмы, оказывающие услуги по медицинскому страхованию – 60 000 000 руб.;

- иного рода страхователи – 120 000 000 руб., умноженные на коэффициент конкретной сферы страхования;

- производители крепкого алкоголя – 80 000 000 руб.;

Также свои особенности размера УК есть в разных регионах, они устанавливаются местными законодательными актами.

Закон не устанавливает максимальной планки для стартового капитала, поэтому учредители сами могут выбрать размер большого уставного капитала. Но не стоит забывать, что этот показатель должен указываться в учредительных бумагах.

В случае признания компании банкротом долги закрывают на сумму, соответствующую УК общества. Это важно понимать, говоря о положительных, отрицательных сторонах большого уставного капитала.

Какие ценности могут быть включены в уставный капитал? Зафиксированная законом минимальная сумма вносится исключительно в денежной форме (п. 2 ст. 66.2 ГК РФ). Все, что превышает этот размер, может вноситься иначе. Так, помимо денег, частью вклада могут стать:

- материальные ценности;

- ценные бумаги;

- права собственности, которые можно оценить в деньгах.

Внимание! Патент либо иной объект интеллектуальной собственности не может стать частью уставного капитала (согласно постановлению Пленума ВС РФ, Пленума ВАС РФ от 01.07.1996 №6/8). Право пользования объектом авторского права, зарегистрированное в соответствии со всеми требованиями закона, считается имущественным правом, а значит, допускается его внесение в УК.

Инструкция 84 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н:

Счет 84 «Нераспределенная прибыль (непокрытый убыток)» предназначен для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка организации.

Сумма чистой прибыли отчетного года списывается заключительными оборотами декабря в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 99 «Прибыли и убытки».

Сумма чистого убытка отчетного года списывается заключительными оборотами декабря в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 99 «Прибыли и убытки».

Направление части прибыли отчетного года на выплату доходов учредителям (участникам) организации по итогам утверждения годовой бухгалтерской отчетности отражается по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счетов 75 «Расчеты с учредителями» и 70 «Расчеты с персоналом по оплате труда». Аналогичная запись делается при выплате промежуточных доходов.

Списание с бухгалтерского баланса убытка отчетного года отражается по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетами: 80 «Уставный капитал» — при доведении величины уставного капитала до величины чистых активов организации; 82 «Резервный капитал» — при направлении на погашение убытка средств резервного капитала; 75 «Расчеты с учредителями» — при погашении убытка простого товарищества за счет целевых взносов его участников и др.

Аналитический учет по счету 84 «Нераспределенная прибыль (непокрытый убыток)» организуется таким образом, чтобы обеспечить формирование информации по направлениям использования средств. При этом в аналитическом учете средства нераспределенной прибыли, использованные в качестве финансового обеспечения производственного развития организации и иных аналогичных мероприятий по приобретению (созданию) нового имущества и еще не использованные, могут разделяться.

Альтернативные меры

Возможно, что после списания убытка финансовая картина улучшится. Тем не менее, есть несколько законных способов выплаты доходов учредителю, если прибыли нет.

«Надбавка»

Если учредитель является сотрудником собственной фирмы, свой доход он может получать в виде повышенной (по сравнению с обычными «расценками») заработной платы (не забудьте оформить штатное расписание).

Сумма «надбавки» снизит налог на прибыль. С точки зрения зарплатных налогов ее нужно обложить ими всеми по полной программе. Это тоже снизит налог.

Учредителю-работнику НДФЛ придется заплатить по ставке 13% (она одинаковая для зарплаты и дивидендов). Конечно, от выплаты дохода учредителю в виде дополнительной заработной платы компания понесет ощутимые потери в виде «живых» денег.

«Подарок»

Можно выбрать вариант с подарком. Кого одаривать и в каком размере – это дело компании. Главное, чтобы это было не часто и в соответствии с письменным договором дарения. Помните: деньги дарить не запрещается. В расходы сумму подарка отнести нельзя, но страховые взносы начислять не нужно. Главное, проверьте, не предусмотрена ли выдача подарков в трудовом или в коллективном договоре. Если предусмотрена, то тогда они являются частью оплаты труда. А значит, придется начислить страховые взносы, даже если будет письменный договор дарения.

Что касается НДФЛ с подарка, то его удержать придется с суммы, превышающей 4000 рублей – в соответствии с общим порядком. Вообще, будьте внимательны – с «подарочным вопросом» связано достаточно много нюансов.

Подарки можно преподносить по случаю наступления определенного события (дня рождения, свадьбы, Нового года, иного государственного или профессионального праздника) или без повода.

По договору дарения даритель (п. 1 ст. 572 ГК РФ):

- безвозмездно передает или обязуется передать одаряемому в собственность вещь (в том числе деньги и подарочные сертификаты);

- безвозмездно передает или обязуется передать одаряемому имущественное право (требование) к себе или к третьему лицу

- освобождает или обязуется освободить одаряемого от имущественной обязанности перед собой или перед третьим лицом.

Чтобы избежать необходимости начислять и платить страховые взносы со стоимости подарка, факт его передачи нужно правильно оформить. Договор дарения движимого имущества должен быть совершен в письменной форме в случае, когда дарителем является юридическое лицо и стоимость дара превышает 3000 рублей (п. 2 ст. 574 ГК РФ).

Компании могут дарить подарки только физическим лицам, например, работникам (в том числе бывшим), клиентам, работникам контрагентов.

Если при передаче подарка заключен договор дарения, взносы с его стоимости платить не придется (письмо Минфина России от 04.12.2017 № 03-15-06/80448, письмо Минтруда России от 22.09.2015 № 17-3/ В-473). Объекта обложения страховыми взносами в таком случае не возникает независимо от стоимости подарка.

Не являются объектом обложения страховыми взносами выплаты, произведенные в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество. К таким договорам относится договор дарения (ст. 572 ГК РФ). Поэтому подарки, оформленные договором дарения, не включаются в базу, облагаемую страховыми взносами (ч. 4 ст. 420 НК РФ).

Обратите внимание

Если имеющихся источников для погашения непокрытого убытка отчетного года недостаточно, в балансе оставляют непокрытый убыток. Однако организации, получившей по итогам года убыток, особое внимание следует уделить стоимости чистых активов.

Чиновники также отмечают, что договор дарения движимого имущества должен быть совершен в письменной форме в случае, когда дарителем является юридическое лицо и стоимость дара превышает 3000 рублей (п. 2 ст. 574 ГК РФ). Означает ли это, что, если стоимость подарка менее 3000 рублей, такой договор может быть заключен в устной форме и на его стоимость страховые взносы начислять не нужно?

Ответ найдем в письмах Минздравсоцразвития России от 05.03.2010 № 473-19 и ПФР от 29.09.2010 № 30-21/10260. Там сказано, что объект обложения страховыми взносами не возникает, если договор дарения заключен именно в письменной форме, независимо от стоимости дара.

Кроме того, если выдача подарков предусмотрена в трудовом либо в коллективном договоре, тогда они являются частью оплаты труда. А значит, стоимость подарков должна быть включена в расчетную базу для начисления страховых взносов.

Суды единого подхода к ситуации не имеют.

Ссудный день

Теперь рассмотрим вариант беспроцентной или низкопроцентной ссуды от фирмы. В этом способе есть свои негативные стороны. Во-первых, доходом получателя будет экономия на процентах – так называемая материальная выгода. Она определяется на последнее число каждого календарного месяца и облагается НДФЛ, причем по ставке 35%.

Если работник получает от организации заем, то материальная выгода возникает при условии, что он уплачивает проценты за пользование денежными средствами по ставке, которая ниже 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) или 9% годовых (по займам, выданным в валюте). Ставка НДФЛ, взимаемого с сумм материальной выгоды по льготным процентам, как уже было сказано, – 35%.

Налогом облагают разницу между суммой процентов, рассчитанных исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по рублевым займам) на дату фактического получения дохода или 9% годовых (по валютным займам), и суммой процентов, которую человек должен уплатить по займу согласно договору. Дата фактического получения дохода в виде материальной выгоды от экономии на процентах определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства (подп. 7 п. 1 ст. 223 НК РФ). Напомним, что ранее, до 1 января 2021 года, доход в виде материальной выгоды по займам определялся в день уплаты процентов по полученным заемным средствам.

Обратите внимание: удержать и уплатить налог на доходы с материальной выгоды должна компания.

Для определения суммы материальной выгоды бухгалтеру необходимо:

- рассчитать сумму процентов по заемным средствам исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) на дату фактического получения дохода или 9% годовых (по займам, выданным в валюте);

- вычесть из суммы процентов, определенных исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) на дату фактического получения дохода или 9% годовых (по займам, выданным в валюте), сумму процентов, которую должен уплатить работник по займу.

Сумму процентов рассчитывают исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) на дату фактического получения дохода по формуле.

Формула расчета суммы процентов по займам в рублях

Сумму процентов рассчитывают исходя из 9% годовых (по займам, выданным в валюте) по формуле.

Формула расчета суммы процентов по займам в валюте

Доход в виде материальной выгоды при пользовании беспроцентным займом возникает до тех пор, пока заемщик пользуется предоставленным ему займом.

При пользовании займом, который получен на строительство или покупку жилья, налог не удерживают, даже если проценты по нему ниже 2/3 действующей ставки рефинансирования ЦБ РФ. Право на освобождение от налога должно быть подтверждено уведомлением из налоговой инспекции, поскольку связано с имущественным вычетом (п. 1 ст. 220 НК РФ).

Если компания прощает заемщику долг, доход в виде материальной выгоды уже не возникает. Бывший заемщик приобретает право распоряжаться всеми полученными деньгами (или непогашенной частью) по своему усмотрению, то есть получает уже экономическую выгоду. Такой доход также облагается НДФЛ. Сумма прощенного долга (дара) является доходом налогоплательщика, облагаемым НДФЛ по ставке 13% (письмо Минфина России от 15.07.2014 № 03-04-06/34520).

Обратите внимание: начисленный с материальной выгоды налог не является излишне удержанным и возвращать его не нужно (письмо Минфина России от 10.01.2018 № 03-04-05/310).

Наконец, ссуду рано или поздно придется возвращать. Если возврат и не предполагался, и компания прощает заемщику долг, дохода в виде материальной выгоды уже не будет. Но появится доход в виде экономической выгоды, а такой доход – это будет невозвращенная ссуда – облагается НДФЛ по ставке 13%. Дата получения дохода при прощении долга – это дата списания долга с баланса организации. Эту дату можно и оттянуть, если заемщик время от времени будет подтверждать свой долг и продлевать срок исковой давности.

При списании долга по ссуде страховые взносы платить не нужно, поскольку в этом случае нет объекта обложения Есть еще один способ, но его безопасно применить, если учредителей несколько и нужно просто придумать для них дополнительную форму выплат, а сами учредители не против оказания финансовой помощи фирме. Главное, чтобы доля каждого в уставном капитале была меньше 25%.

Учредитель, доля которого меньше 25%, предоставляет фирме ссуду под очень высокий процент. Доходы свои он будет получать в виде этого процента и платить с них НДФЛ по ставке 13%. Взносы начислять не нужно, потому что в этом случае, так же, как и в предыдущем, нет объекта обложения.

А у компании будут учитываемые расходы. Риска негативных последствий практически нет. Инспекция не может контролировать цены, когда сделка не относится к контролируемым сделкам между взаимозависимыми лицами (ст. 105.14 НК РФ).

Взаимозависимость определяют полномочиями по назначению руководства фирмы, должностным подчинением, семейными связями. И одним из случаев признания лиц взаимозависимыми является их участие в уставном капитале другого лица, если доля прямого или косвенного участия составляет более 25%. В нашем же случае доля составляет менее 25%.

Каких-либо особенностей учета или ограничения величины процентов по долговым обязательствам по сделкам между взаимосвязанными лицами в случае, если такие сделки не признаются контролируемыми, не установлено.

Установить «нужный» процент к выплате можно, сравнив финансовый результат без него и допустимый (или желаемый) финансовый результат с его учетом.

Сергей Данилов,

корреспондент «ПБ»

Новости партнёров

Сроки сдачи отчетности за 2021 год

В какие дни правильно выплачивать зарплату: разъяснения Минтруда

Снова о путевых листах: разъяснения Минтранса

Первичные документы: оформляем правильно

Когда можно отказаться от применения ПСН

К 1 июня 2021 года детские лагеря обязали зарегистрироваться. Всех посчитают

Новости по налогу на имущество: не пропустите!

ПФР уточнил механизм выплаты пенсий работающим пенсионерам

Типовые проводки по 84 счету

По дебету счета

| Хозяйственные операции | Дебет | Кредит |

| Оплачены расходы за счет нераспределенной прибыли (по решению учредителей организации) | 84 | 51 |

| Оплачены расходы за счет нераспределенной прибыли с валютного счета (по решению учредителей организации) | 84 | 52 |

| Оплачены расходы за счет нераспределенной прибыли со специального счета в банке (по решению учредителей организации) | 84 | 55 |

| Начислены дивиденды (доходы) учредителям (участникам), являющимся сотрудниками организации | 84 | 70 |

| Начислены дивиденды (доходы) учредителям (участникам) организации | 84 | 75-2 |

| Начислены доходы участникам простого товарищества (на отдельном балансе совместной деятельности) | 84 | 75-2 |

| Чистая прибыль направлена на покрытие убытка от деятельности филиала, выделенного на отдельный баланс (проводка в учете головного отделения организации) | 84 | 79-2 |

| Чистая прибыль направлена на покрытие убытков головного отделения организации (проводка в учете филиала) | 84 | 79-2 |

| Увеличен уставный капитал за счет чистой прибыли | 84 | 80 |

| Сформирован (увеличен) резервный капитал за счет чистой прибыли | 84 | 82 |

| Направлена на формирование (увеличение) добавочного капитал чистая прибыль | 84 | 83 |

| По субсчетам отражается использование чистой прибыли на производственное развитие | 84 | 84 |

| Погашен убыток прошлых лет за счет чистой прибыли (проводка по субсчетам) | 84 | 84 |

| Отражен убыток отчетного года при реформации баланса | 84 | 99 |

По кредиту счета

| Хозяйственные операции | Дебет | Кредит |

| Покрыт за счет целевых взносов работников убыток | 73 | 84 |

| Убыток покрыт за счет целевых взносов учредителей (участников) организации | 75 | 84 |

| Отражена доля чистой прибыли, причитающейся обособленному подразделению организации (проводка в учете головного отделения организации) | 79-2 | 84 |

| Уставный капитал уменьшен до величины чистых активов (после внесения изменений в учредительные документы) | 80 | 84 |

| Направлен на погашение убытка резервный капитал | 82 | 84 |

| Списан добавочный капитал при выбытии основных средств, по которым производилась переоценка | 83 | 84 |

| Направлен на погашение убытка добавочный капитал | 83 | 84 |

| Отражена чистая прибыль отчетного года при реформации баланса | 99 | 84 |

Что способно влиять на показатель

Показатель НУ, как и сумма НП, может изменяться за год. Величина показателей зависит от принятых управленческих решений.

Таблица 2. Действия, которые могут спровоцировать увеличение либо уменьшение убытков.

| Понижение показателя компании | Увеличение показателя фирмы |

| Если показатели чистых активов и уставного капитала выравниваются путем уменьшения суммы последнего | Если НП по согласованию руководства была перечислена в резервный фонд |

| Если по итогам переоценки выбывших внеоборотных активов в текущем году, увеличившей добавочный капитал, принято решение о его перераспределении на убытки | Когда прибыль направляется для наращивания суммы уставного капитала |

| На величину чистой прибыли за период отчета | При начислении и выплате дивидендов |

| При наличии дивидендов, которые были объявлены, но не востребованы до окончания периода исковой давности | При наличии в периоде отчета чистого убытка |

Отражение в бухучете на видео: