С объектом обложения «Доходы» нужно заполнить:

- титульный лист;

- раздел 2.1.1;

- раздел 1.1.

Раздел 3 — для некоммерческих организаций, а раздел 2.1.2 — для плательщиков торгового сбора.

Остальные разделы нужны для УСН «Доходы минус расходы».

В разделе 2.1.1 по строке 102 ставится признак «1».

В строках 110–113 указываются доходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом с начала года, в строках 130–133 – исчисленные с них авансовые платежи и налог за год.

В строках 140–143 отражаются суммы взносов и пособий, которые уменьшают налог.

В разделе 1.1 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ.

В строках 020, 040, 070 указываются авансовые платежи к уплате за I квартал, полугодие и 9 месяцев. В строке 100 — налог к уплате за год.

Если применяется УСН с объектом налогообложения «Доходы», уплачивать «упрощенный» налог нужно со всей суммы дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально налогоплательщик не обязан (письма Минфина РФ от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353).

Сумму исчисленного «упрощенного» налога (авансовых платежей) организация или ИП вправе уменьшить на расходы на уплату (п. 3.1 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособий по временной нетрудоспособности.

Пример. Заполнение декларации по УСН с объектом «Доходы» за 2021 год

| Период | Доходы нарастающим итогом, руб. | Исчисленные авансовые платежи и налог за год, руб. (гр. 2 x 6 процентов) | Сумма уплаченных взносов и пособий, на которую можно уменьшить авансовые платежи и налог за год, руб. Налоговый вычет (НВ) (гр. 4 < гр. 3 x 50 процентов) |

| 1 | 2 | 3 | 4 |

| I квартал | 870 000 | 52 200 | 26 100 |

| Полугодие | 1 305 000 | 78 300 | 39 150 |

| 9 месяцев | 1 400 000 | 84 000 | 42 000 |

| Год | 1 800 000 | 108 000 | 54 000 |

В 2021 году адрес организации не менялся и торговый сбор не уплачивался.

Для определения авансового платежа, подлежащего оплате по итогам отчетного периода, существует формула:

АП = АПрасч — НВ — АПисч,

где АПрасч — авансовый платеж, приходящийся на налоговую базу, определенную с начала года до конца отчетного периода, за который производится расчет;

НВ — налоговый вычет в размере уплаченных взносов на обязательное социальное страхование и выплаченных работникам пособий по временной нетрудоспособности;

АПисч — сумма авансовых платежей, исчисленных (подлежащих уплате) по итогам предыдущих отчетных периодов (в текущем налоговом периоде).

Таким образом, авансовые платежи и налог за 2021 год к уплате будут такими.

За I квартал — 26 100 рублей (52 200 руб. — 26 100 руб.).

За полугодие — 13 050 рублей (78 300 руб. — 39 150 руб. — 26 100 руб.).

За 9 месяцев — 2 850 рублей (84 000 руб. — 42 000 руб. — 26 100 руб. — 13 050 руб.).

За год — 12 000 рублей (108 000 руб. — 54 000 руб. — 26 100 руб. – 13 050 руб. — 2 850 руб.).

Разделы 1.1 и 2.1.1 декларации по УСН заполнены так.

Форма и сроки представления декларации УСН «доходы» – 2021

Действующая сегодня форма УСН-декларации принята 26.02.2016 (приказ ФНС РФ № ММВ-7-3/99) и с тех пор не менялась. В декларацию включаются не все листы, а лишь те, которые относятся к выбранному типу налогообложения. В декларации по УСН «доходы» за 2021 год в обязательном порядке нужно заполнить «Титульный лист» и разделы 1.1, 2.1.1. «Упрощенцы», платившие торговый сбор, оформляют также раздел 2.1.2. При наличии целевых поступлений формируется раздел 3. Незаполненные листы сдавать не нужно.

Отчитываться по «упрощенному» налогу надлежит раз в год. Декларацию подают даже при полном отсутствии доходов на «упрощенке» в отчетном периоде – тогда заполняется только титульный лист, а показатели разделов 1.1 и 2.1.1 будут «нулевыми».

Бланк декларации по УСН «доходы», пример заполнения можно скачать ниже.

Срок сдачи УСН-декларации в ИФНС одинаков при любом объекте налогообложения, но зависит от того, кто подает отчетность: для организаций последний день сдачи декларации за прошедший год – 31 марта (за 2021 год нужно отчитаться не позже 01.04.2019, поскольку 31 марта — воскресенье), для ИП — 30 апреля (за 2021 год — до 30.04.2019 включительно).

Когда сдавать декларацию при упрощенке

Декларацию при упрощенке сдайте по итогам года. Крайний срок для организаций – не позднее 31 марта следующего года, для предпринимателей – не позднее 30 апреля.

Крайний срок отчетности, который выпадает на выходной, сдвигают на ближайший понедельник (п. 7 ст. 6.1 НК). Организации отчитываются за 2021 год не позже 31 марта 2021 года.

Организации и ИП, которые утратили право на упрощенку до конца года, отчитываются досрочно. Сдать декларацию при упрощенке надо не позднее 25-го числа месяца, следующего за кварталом, в котором нарушили условия применения упрощенки.

Если в течение года организация или ИП перепрофилируют деятельность и «сворачивают» бизнес на упрощенке, направьте в инспекцию два документа. В течение 15 рабочих дней с даты, когда упрощенщик перестал вести бизнес, сдайте уведомление о прекращении деятельности на УСН. Не позднее 25-го числа месяца, следующего за тем, в котором прекратили деятельность на упрощенке, сдайте декларацию по налогу на УСН. Такой порядок предусмотрен статьей 346.23 НК.

Если организация ликвидируется, а ИП утрачивает свой статус, инспекторам не нужно уведомление о прекращении деятельности на УСН. Декларацию организации сдают вместе с ликвидационным балансом, а предприниматели – не позже 30 апреля следующего года (письмо ФНС от 29.04.2015 № СА-4-7/7515).

Просрочка декларации по налогу на упрощенке – это правонарушение, за которое предусмотрена налоговая и административная ответственность (ст. 106 НК, ст. 2.1 и 15.5 КоАП).

Декларация УСН «доходы» 2021 – правила заполнения

Инструкцию по оформлению УСН-декларации можно найти в том же приказе № ММВ-7-3/99 (приложение № 3). Начиная с титула, все листы отчета нумеруются сквозной нумерацией. Оформляя декларацию, нельзя:

- исправлять ошибки корректором (или иным подобным средством);

- скреплять листы степлером;

- распечатывать декларацию на обеих сторонах листа.

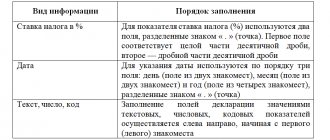

При «ручном» заполнении декларации УСН «доходы» показатели (числовые, текстовые) вносятся в соответствующие поля слева направо (начиная с первой ячейки поля), а если используется программное обеспечение – выравнивание чисел происходит по правому краю. Отсутствие показателя обозначается прочерком.

Денежные показатели округляют (до полных рублей). Текст вносят заглавными печатными буквами.

Таковы общие требования оформления отчета. Более детально заполнение декларации УСН «доходы» 2021 мы рассмотрим на примере.

Виды налоговых деклараций

В практической деятельности предпринимателя может возникнуть необходимость оформления четырех видов налоговых деклараций:

- Основная. Составляется любым ИП по каждому отчетному периоду. Именно об этом документе, как правило, идет речь при сотрудничестве с грамотной аутсорсинговой фирмой.

- Уточненная. Подается в том случае, если требуется внести корректировки в основную декларацию при обнаружении сотрудниками ИФНС или самим ИП ошибок или неточностей в ранее предоставленном документе.

- Нулевая. Оформляется в ситуации, когда деятельность ИП временно не ведется.

- Финальная. Необходимость составления этого вида налоговой декларации возникает при закрытии ИП.

«Упрощенка»: как заполнить декларацию по УСН «доходы»

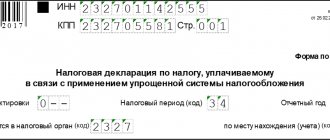

«Титульный лист»

В верхней части титула (и каждой страницы отчета) указывают ИНН, КПП компании (ИП указывают только ИНН). Следующие поля заполняют таким образом:

- «Номер корректировки» для первичной декларации – «0—», а если подается уточненная форма – «1—», «2—» и т.д. по порядку подачи корректировки;

- «Налоговый период» — здесь указывается код для годовой отчетности «34»;

- «Отчетный год» — 2018;

- «Представляется в налоговый орган» — указываем код своей ИФНС;

- «По месту нахождения (учета)» — код согласно приложения № 2 к Порядку заполнения. Компании, отчитывающиеся по месту нахождения, указывают «210», ИП (по месту жительства) – «120»;

- Организации указывают свое полное (как в уставе) наименование, ИП – полное Ф.И.О.;

- ОКВЭД указывается согласно Классификатору ОКВЭД2;

- Если компания реорганизовывалась (или была ликвидирована), указывается код согласно приложения № 3 к Порядку заполнения, ИНН и КПП реорганизованного субъекта.

Далее вносят номер телефона «упрощенца», общее число страниц декларации и приложений к ней. Ставится подпись налогоплательщика (либо его представителя), дата заполнения и печать (при наличии).

Пример заполнения декларации УСН«доходы» 2021 год (разделы 1.1, 2.1.1)

Рассмотрим заполнение основных разделов УСН-декларации. Для этого возьмем следующие данные:

ООО «Мираж» в 2021 году применяло УСН «доходы». Ежеквартально компанией уплачивались авансы по упрощенному налогу (ставка налога 6%). Каким будет заполнение декларации УСН за 2021 год («доходы»), если имеются следующие показатели по данным КУДиР:

| Сумма дохода (нарастающим итогом), руб. | Сумма исчисленного «упрощенного» налога (6%), руб. | Сумма уплаченных страхвзносов, руб. | |

| 1 кв. 2018 | 479 600 | 28 776 | 21 000 |

| полугодие 2018 | 1 940 000 | 116 400 | 42 000 |

| 9 месяцев 2018 | 2 400 550 | 144 033 | 63 000 |

| год 2018 | 3 115 700 | 186 942 | 84 000 |

Сначала в декларации УСН «доходы» заполним раздел 2.1.1 «Расчет налога».

В строке 102 укажем признак «1» (признак «2» указывают ИП без работников).

Строки 110-113 — суммы облагаемого дохода (по нарастанию с начала года).

Налоговая ставка 6% отражается по строкам 120-123.

Далее идет непосредственно расчет авансов (квартал, полугодие, 9 месяцев) и годового налога: на ставку 6% умножают суммы дохода (из строк 110-113). Результат отражается в полях 130-133.

Приведенный образец декларации УСН «доходы» включает суммы страховых взносов (строки 140-143). Согласно п. 3.1 ст. 346.21 НК РФ, исчисленный «упрощенный» налог (и авансы по нему) можно уменьшить на сумму страхвзносов, перечисленную в ИФНС в отчетном периоде. Такое уменьшение для работодателей не может превышать 50% от рассчитанной суммы налога (ИП без работников за счет взносов «за себя» могут уменьшить налог до 100%). В нашем случае можно применить следующие вычеты:

- В 1 квартале уплачено взносов на сумму 21 000 руб., но авансовый платеж можно уменьшить только на 14 388 руб. (28 776 х 50%). Именно эту сумму отразим в строке 140 декларации по УСН «доходы».

- За полугодие вся сумма страхвзносов (уплаченных) не превышает 50% от суммы аванса. По строке 141 сумма учитываемых взносов – 42 000.

- Аналогичным образом (на всю сумму уплаченных взносов) будет уменьшен аванс за 9 месяцев и налог за год:

- за 9 месяцев – в строку 142 вносим 63 000;

- взносы за 2021 год в сумме 84 000 указываются по строке 143.

Обратите внимание: если «упрощенец» в отчетном году вел деятельность, по которой предусмотрена уплата торгового сбора (на сегодня он действует только в Москве), он может уменьшить УСН-налог еще и на сумму уплаченного сбора (заполнив раздел 2.1.2). При этом показатели строк 110-143 (раздел 2.1.2 по видам деятельности, облагаемым сбором) включаются в аналогичные строки раздела 2.1.1.

Последний этап – отражение сумм налога «к уплате» в разделе 1.1.

Поле 010 — код ОКТМО (8 или 11 знаков). Если в отчетном году место нахождения компании (место жительства ИП) изменилось, то соответствующий ОКТМО нужно указать и в строках 030, 060, 090. Если место постановки на учет не менялось, достаточно кода в строке 010, а по остальным ставим прочерки.

Далее в наш образец заполнения декларации по УСН «доходы» вносим суммы к уплате:

- строка 020 — в 1 квартале из суммы налога (строка 130) вычитаем уплаченные страхвзносы (строка 140) и получаем сумму аванса 14388 руб. (28 776 – 14 388);

- по строке 040 аванс за полугодие составит 60 012 руб.: из строки 131 вычитаем строку 141, а также сумму аванса 1 квартала (116 400 – 42 000 – 14 388);

- аванс за 9 месяцев в строке 070 равен 6633 руб.: строка 132 минус стр. 142 и строки 020 и 040 (14 4033 – 63 000 – 14 388 – 60 012);

- доплата налога за год (строка 100): из строки 133 вычитаем взносы по строке 143 и авансы (строки 020, 040, 070); налог составит 21 909 руб. (186 942 – 84 000 – 14 388 – 600 12 – 66 33).

Декларация УСН «доходы» 2021: образец заполнения

Плюсы получения бухгалтерских услуг на аутсорсинге

Сотрудничество с нашей аутсорсинговой компанией гарантирует клиентам получение качественных бухгалтерских услуг на максимально выгодных условиях. Ключевыми преимуществами такой организации работы выступают:

- привлечение грамотных и профессиональных бухгалтеров, обеспечить полную загрузку и достойную оплату которых ИП просто не в состоянии;

- точное выполнение требований налогового законодательства;

- гарантия конфиденциальности информации, полученной от клиента в ходе составления декларации;

- финансовая ответственность аутсорсинговой компании за качество конечного результата;

- отсутствие необходимости выплаты страховых взносов бухгалтера и организации его рабочего места.

Важным дополнительным плюсом обращения в нашу компанию выступает индивидуальный подход к ценообразованию. Специалисты фирмы оперативно подготовят персональное коммерческое предложение на основе полученных от потенциального клиента сведений.

Раздел 1.2: налог к уплате при объекте «доходы минус расходы»

На основании показателей из раздела 2.2 заполните раздел 1.2. Он предназначен для итоговых авансовых платежей и налога к уплате или уменьшению.

По строке 010 укажите ОКТМО. Если организация или предприниматель не меняли местонахождение (местожительство), повторно указывать код ОКТМО по строкам 030, 060, 090 не нужно.

По строке 020 отразите авансовый платеж, начисленный к уплате за I квартал.

По строке 040 – авансовый платеж, начисленную к уплате за полугодие (за вычетом авансового платежа за I квартал). Если разница между авансовыми платежами за полугодие и I квартал отрицательная, отразите разницу по строке 050 – авансовый платеж за полугодие к уменьшению.

Аналогично укажите авансовые платежи за девять месяцев: по строке 070 – авансовый платеж к уплате за девять месяцев, по строке 080 – авансовый платеж к уменьшению по итогам девяти месяцев.

По строке 100 укажите налог к доплате за год. Если разница между рассчитанным за год налогом и начисленными авансовыми платежами отрицательная, укажите ее по строке 110 как налог к уменьшению.

По строке 120 укажите минимальный налог к уплате за год. Организация обязана заплатить минимальный налог, если его величина больше налога, рассчитанного за год по общим правилам. То есть если выполняется неравенство:

| Минимальный налог (показатель строки 213 раздела 2.2 × 1%) | > | Налог за год (показатель строки 273 раздела 2.2) |

Минимальный налог к уплате определите с учетом начисленных авансовых платежей. Если величина минимального налога превышает авансовые платежи, то показатель строки 120 раздела 1.2 рассчитайте так:

| строка 120раздела 1.2 | = | строка 280раздела 2.2 | – | строка 020 раздела 1.2 + строка 040 раздела 1.2 – строка 050 раздела 1.2 + строка 070 раздела 1.2 – строка 080 раздела 1.2 |

Если минимальный налог меньше начисленных авансовых платежей, в строке 120 раздела 1.2 поставьте прочерк. То есть в данном случае должно выполняться неравенство:

| строка 280 раздела 2.2 | < | строка 020 раздела 1.2 + строка 040 раздела 1.2 – строка 050 раздела 1.2 + строка 070 раздела 1.2 – строка 080 раздела 1.2 |

Это следует из раздела V Порядка, утвержденного приказом ФНС от 26.02.2016 № ММВ-7-3/99.

Как сдать декларацию в ИФНС

Все декларации за исключением одной — НДС — могут быть сданы в налоговую инспекцию как в электронном виде, так и на бумажных носителях.

Приём и регистрация налоговой отчётности бизнеса может проходить несколькими способами, рассмотрим нюансы при сдаче декларации:

- Декларацию можно лично предоставить в ИФНС по месту регистрации ИП или — в некоторых случаях — ведения бизнеса, это зависит от налогового режима. Например, по единому вменённому налогу отчётность должна предоставляться по месту осуществления данной деятельности, так как ЕНВД — региональный налог, который выплачивается в бюджет муниципалитета.

- Если у бизнесмена нет возможности или времени лично подойти в инспекцию, он имеет право направить бланк через законного представителя предпринимателя. В этом случае необходимо оформить на доверенное лицо документ, предварительно заверив его нотариально. Декларация в любом случае должна быть завизирована личной подписью ИП.

- В первом и втором случаях по сроку предоставления и приёмки декларации всё понятно: датой сдачи отчётности считается момент получения бланка инспектором.

- Третий способ сдачи налоговой отчётности на бумажных носителях — дистанционный — отправка пакета документов Почтой России. Нужно учесть, что при отправлении обязательно должна быть составлена опись вложения, иначе отчёт могут не принять. Уведомление о приёме декларации (либо об отказе) в этом случае будет направлено предпринимателю заказным письмом. Датой сдачи декларации в этом случае считается дата, подтверждённая почтовым штемпелем.

- Есть ещё один онлайн-способ сдачи налоговой декларации — через сайт ФНС РФ, с помощью сервиса «Представление налоговой и бухгалтерской отчётности в электронном виде». Это пилотный проект налоговиков. Для работы в нём необходимо: иметь ключ электронной подписи, самостоятельно зарегистрироваться в системе «Идентификатор абонента» на портале, установить необходимое программное обеспечение. На первый взгляд, это может показаться долгим и сложным процессом, но, посчитайте, сколько времени впоследствии можно сэкономить. Есть 1 момент у этого сервиса — пока по нему невозможно отправить декларацию по НДС. Остальная отчётность доступна в полном объёме. Документ считается направленным в ИФНС на дату отправления. Уведомление о принятии (либо возврате на корректировку) приходит на электронную почту ИП.

- Оптимальный вариант формирования декларации — отправка пакета электронных документов, заверенных усиленной квалифицированной электронной подписью (УКЭП). Сделать это можно через оператора электронного документооборота (ЭДО). Это максимально удобный и оперативный способ формирования отчётности. Узнать, кто из компаний имеет право на такую деятельность, а также уточнить, где находится ближайший удостоверяющий центр, можно на странице портала ФНС РФ «Организации — операторы электронного документооборота». Декларация в этом случае считается принятой в момент её отправки. Все комментарии и уточнения ИП получает в личный почтой ящик.

Есть 2 случая, когда частные предприниматели обязаны сдавать налоговую отчётность только по ЭДО:

- штат более ста человек;

- декларация и все отчётные документы по налогу на добавленную стоимость (НДС).

Злектронный документ — это не только оперативная отчётность в ИФНС, здесь можно обмениваться документами с контрагентами, взаимодействовать с госуслугами и пр

Необходимо отметить несколько неоспоримых преимуществ сдачи налоговой отчётности по электронным каналам связи:

- Не нужно приходить в инспекцию, отчётность формируется и передаётся из любого места мира (лишь бы был интернет) и в любое время дня или ночи, что существенно экономит время бизнесмена.

- Нет надобности распечатывать пакет документов.

- Один из самых важных плюсов — минимизация возможных ошибок. Отчётность формируется в нужном формате, все поля контролируются системой, некорректные данные просто не пройдут внутреннюю проверку.

- В системе — только актуальные шаблоны. Предприниматель не тратит время на поиск форм или изменение устаревших бланков. Все версии обновляются автоматически.

- Гарантии своевременной доставки документов и информирование по их прохождению.

- Защита отчётности от корректировок посторонних лиц.

- Полноценное информирование о расчётах ИП с госбюджетом, получение онлайн-справок, выписок, актов сверки и пр.

Почему так подробно были рассмотрены сроки сдачи отчётности и получение обратной связи из налоговой о принятии (возврате) деклараций, станет понятно, если уточнить, какие санкции грозят за несвоевременное декларирование.

Раздел 2.2: расчет налога при объекте «доходы минус расходы»

В разделе 2.2 считают налоговую базу при объекте «доходы минус расходы».

По строкам 210–213 укажите доходы за каждый отчетный период: квартал, полугодие, девять месяцев, год. Данные указывайте нарастающим итогом.

Если в середине года прекратили деятельность на упрощенке, доходы за последний отчетный период укажите также по строке 213. Например, если организация прекратила деятельность на упрощенке в марте, доходы за I квартал укажите по строке 210. Эта же сумма дублируется по строке 213, а строки 211–212 заполняются прочерками.

Внимание! ИФНС на местах могут не принять декларацию по УСН, если в строках 211–212 раздела 2.2 организация поставила прочерки. Если организация прекратила деятельность на упрощенке с начала II квартала, инспекторы предлагают проставить одинаковые доходы в строках 210–213. Но такое требование неправомерно. Во-первых, оно не связано с исчислением налога и не влияет на налоговую базу (абз. 2 п. 7 ст. 80 НК). Во-вторых, контрольные соотношения позволяют не заполнять строки 211–212 (письмо ФНС от 30.05.2016 № СД-4-3/9567).

По строкам 220–223 укажите расходы за каждый отчетный период нарастающим итогом. Если деятельность прекратилась, расходы за последний отчетный период продублируйте по строке 223.

Предприниматели указывают в строках 220–223 взносы как на собственное страхование, так и на страхование сотрудников.

По строке 230 укажите убыток (часть убытка) за предыдущие налоговые периоды, который будет уменьшать базу отчетного года.

По строкам 240–243 укажите налоговую базу за каждый отчетный период, которая определяется как разница между доходами и расходами. При расчете налоговой базы за год из доходов вычтите убыток, указанный по строке 230.

Если разница между доходами и расходами отрицательная, убыток указывайте по строкам 250–253.

По строкам 260–263 укажите налоговую ставку за каждый отчетный период и год. Общая ставка равна 15 процентам, при этом в различных регионах она может варьироваться в диапазоне от 0 до 15 процентов.

По строкам 270–273 отразите рассчитанные авансовые платежи. Авансовый платеж по этой строке рассчитывайте как произведение налоговой базы (строки 240–243) и ставки налога (строки 260–263).

По строке 280 укажите минимальный налог, то есть доходы за год (строка 213), умноженные на 1 процент. Ее нужно заплатить, если реальный налог меньше минимального или получен убыток.

Подача документа и способы

Декларацию по УСН можно сдать лично в ФНС. Предварительно ее необходимо распечатать в двух экземплярах, поставить подпись и печать.

Прошивать документ не нужно, достаточно скрепить ее степлером. Один экземпляр нужно отдать инспектору, второй с отметкой ФНС – оставить у себя. Он будет служить подтверждением того, что налогоплательщик отчитался в установленные сроки.

Из документов от ИП понадобится только паспорт, удостоверяющий его личность, от представителя юрлица – документы, подтверждающие его полномочия. Но можно дополнительно захватить ИНН и ОГРНИП (ОГРН). Нотариальное заверение отчета при личной подаче не требуется.

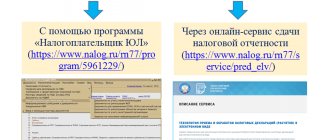

Желательно взять с собой флешку с электронной версией отчета. Ее можно предварительно подготовить в бесплатном ПО «Налогоплательщик ЮЛ».

Для тех, кто не может лично прийти в ФНС чтобы отчитаться, сегодня предусмотрены следующие способы для дистанционной подачи декларации по УСН:

- Через представителя (с нотариально заверенной доверенностью на представление интересов).

- Ценным письмом по Почте РФ.

- Через интернет (документом, подписанным с помощью ЭЦП).

При отправке почтой нужно заполнить две описи вложения, на одной из них специалист почты должен проставить штемпель с датой отправки. Именно эта дата и будет считаться датой сдачи отчета.