Повышающий коэффициент транспортного налога в 2021 году

Размер повышающего коэффициента зависит от средней стоимости автомобиля и года выпуска. Определение средней стоимости автомобиля регулирует приказ Минпромторга России от 28.02.2014 г. № 316 «Об утверждении Порядка расчёта средней стоимости легковых автомобилей в целях главы 28 Налогового кодекса Российской Федерации».

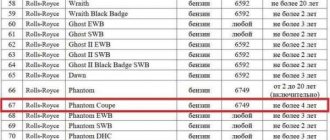

Минпромторг России регулярно публикует перечень автомобилей для того, чтобы безошибочно рассчитать транспортный налог. В 2021 году в данный перечень вошло более 900 марок и моделей дорогостоящих автомобилей. Необходимо обратить внимание – повышающий коэффициент касается лишь легковых автомобилей. Владельцев грузовых дорогостоящих транспортных средств данный аспект не затрагивает. Уплату транспортного налога за 2021 год владельцы транспортных средств будут производить уже в 2021 году.

Что еще необходимо знать юридическим лицам

Начиная с 2021 года, у юридических лиц появилась возможность сдать декларацию по новой форме. Для удобства проведения расчетов было добавлено несколько новых строк. Сама новая форма декларации была введена Приказом ФНС России от 05.12.2016 г.

Внимание! Новая декларация не требует заверения печатью.

Использовать можно как старую, так и новую форму деклараций, однако вторая выгоднее в том случае, если налогоплательщик хочет уменьшить налог к оплате путем исчисления льготы по такому налогу, как «Платон».

В декларации появилось несколько новых строк. Так, например, строка для повышающего показателя — это строка 130. Не забывайте, что рассчитывается он исходя не только от характеристик машины, но и от ставки, установленной субъектом РФ.

Таблица повышающих коэффициентов

Сумма транспортного налога на дорогостоящие легковые автомобили исчисляется с учётом повышающего коэффициента (п.2 ст.362 НК РФ):

| Размер повышающего коэффициента | Средняя стоимость автомобиля | Возраст автомобиля |

| 1,1 | 3 000 000 – 5 000 000 рублей | 2-3 года |

| 1,3 | 3 000 000 – 5 000 000 рублей | 1 – 2 года |

| 1,5 | 3 000 000 – 5 000 000 рублей | до 1 года |

| 2 | 5 000 000 – 10 000 000 рублей | до 5 лет |

| 3 | 10 000 000 – 15 000 000 рублей | до 10 лет |

| 3 | от 15 000 000 рублей | до 20 лет |

В соответствие с п.2 ст.362 НК РФ возраст автомобиля исчисляется с года выпуска, а не с момента покупки автомобиля в автосалоне.

Пример 1. Расчёт транспортного налога на легковой автомобиль Audi Q7 quatro дизель с объёмом двигателя 2967 куб.см. будет производиться с учётом повышающего коэффициента:

- с момента покупки до 1 года – 1,5;

- 1-2 года – 1,3;

- 2-3 года – 1,1.

По истечение трёх лет повышающий коэффициент при расчёте транспортного налога на данный автомобиль не используется.

Что подпадает под налог

Для начала отметим, что под налог на средства передвижения помимо легковых автомобилей подпадают и другие виды транспорта. Это, в частности, могут быть (ст. 358 НК РФ):

- воздушный транспорт;

- мотоциклы, мотороллеры и т. п.;

- все типы грузовиков;

- водные средства передвижения: катера, гидроциклы, яхты, теплоходы, парусники и т. п.;

- средства для перемещения по снегу зимой: снегоходы, сани и т. п.

Также см. «Какой налог на водный транспорт в 2017 году».

Повышающий коэффициент в разных регионах

Повышающий коэффициент для всех регионов Российской Федерации одинаков, но транспортный налог может отличаться от региона к региону. Связано это с тем, что транспортный налог является региональным налогом, регулируемый органами власти местного самоуправления. Учитывая различие между регионами в части транспортного налога, итоговый размер транспортного налога с учётом повышающего коэффициента так же будет несколько отличаться.

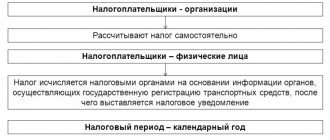

В связи с этим, прежде, чем начать производить расчёт транспортного налога на дорогостоящий легковой автомобиль – необходимо обратиться к местным налоговым органам с целью уточнения налоговой ставки, региональных льгот. Если физическим лицам ФНС произведёт расчёт и уведомит об уплате, то юридическим лицами необходимо производить самостоятельное исчисление транспортного налога с целью уплаты авансовых платежей и налога по окончании налогового периода.

Как найти налоговую ставку согласно региону регистрации машины

Для того чтобы узнать, какова налоговая ставка именно для вашего региона, неплохо знать его номер. Однако, если он неизвестен, найти его можно:

- на регистрационных номерах автомашины;

- в ИНН физического или юридического лица (первые две цифры);

- по карте с номерами регионов.

Например, Иркутской области соответствует цифра 38. После того как вы узнали номер региона, просто введите его на сайте nalog.ru и узнайте актуальную ставку на текущий год либо же загляните в актуализированный Налоговый Кодекс РФ.

Расчёт средней стоимости автомобиля

Для получения информации о том, какой же повышающий коэффициент применить к легковому автомобилю и, как следствие, безошибочного исчисления транспортного налога – необходимо произвести расчёт средней стоимости автомобиля. Регулирует расчёт средней стоимости приказ Минпромторга России от 28.02.2014 г. № 316. На основании данного документа предоставляется возможность производить расчёт средней стоимости автомобилей:

- произведённых на территории РФ (или на территории РФ присутствует уполномоченное лицо производителя);

- не произведённых на территории РФ (уполномоченное лицо производителя не присутствует на территории РФ).

| Автомобиль произведён на территории РФ | Автомобиль не произведён на территории РФ |

| средняя стоимость автомобиля рекомендованная розничная цена данного автомобиля на 1 июля рекомендованная розничная цена данного автомобиля на 1 декабря | средняя стоимость автомобиля максимальная цена продажи данного автомобиля на 31 декабря налогового периода минимальная цена продажи данного автомобиля на 31 декабря налогового периода коэффициент приведения каталожной цены автомобиля в рублёвом эквиваленте сумма утилизационного сбора и ввозной таможенной пошлины за подобный автомобиль курс иностранной валюты к валюте РФ на 01 января года выпуска автомобиля курс иностранной валюты к валюте РФ на 31 декабря года выпуска автомобиля |

Для каких автомобилей применяется?

Однако, для того что бы считать выставленный к уплате дополнительный сбор правомочным, должны быть соблюдены три условия:

- объект налогообложения стоит 3 000000 р. и дороже;

- он есть в списке Минпромторга;

- срок его эксплуатации с момента его выпуска совпадает со сроком из списка Минпромторга.

Всем известно, что раньше практиковалось занижение цены автомашин в договорах купли-продажи, чтобы избежать большого налога.

С 2014 года стоимость автомобиля из перечня Министерства промышленности и торговли, указанная в договоре купли-продажи не используется при расчётах транспортного налога и берётся исключительно у официального автодилера, осуществляющего торговлю на территории РФ, согласно ст. 362 Налогового Кодекса РФ.

Расчет транспортного налога с учётом повышающего коэффициента

После того, как будет произведён расчёт средней стоимости автомобиля, установлен повышающий коэффициент – можно приступать к исчислению транспортного налога. С этой целью необходимо прибегнуть к следующей формуле:

| Транспортный налог | = | Мощность двигателя (л.с.) | * | Налоговая ставка | * | Повышающий коэффициент | * | Количество месяцев |

Необходимо уяснить, что в соответствие с п.3 ст.362 НК РФ есть некоторые особенности при определении количества месяцев владения автомобилем:

- если автомобиль зарегистрирован в ГИБДД после 15 числа или снят с учёта до 15 числа – данный месяц при расчёте транспортного налога не учитывается;

- если автомобиль зарегистрирован в ГИБДД до 15 числа или снят с учёта после 15 числа – данный месяц будет учитываться при расчёте транспортного налога.

Пример 2. Крылов В.В. зарегистрировал свой автомобиль 18 марта 2021 года – при расчёте транспортного налога за 2016 год март в расчёт не берётся. Воробьёв В.В. снял с регистрационного учёта автомобиль 17 сентября 2021 года – при расчёте транспортного налога за 2021 год сентябрь будет учитываться.

Пример расчета транспортного налога с повышающим коэффициентом

На балансе ООО «АБВ» находится легковой автомобиль Audi Q7 quatro 2015 г.в., дизель, объём двигателя 2967 куб.см., мощность 233 л.с. Транспортный налог будет рассчитан за 2021 год. Данный автомобиль был приобретён у официального дилера в Российской Федерации, в связи с чем возможно расчёт средней стоимости производится следующим образом:

- 3050000 + 3250000 = 3150000 рублей

- Повышающий коэффициент составит 1,3

- Налоговая ставка 7,5

- Размер транспортного налога составит 233 * 7,5 * 1,3 * 12 = 27261 рубль

ООО «АБВ» будет производить уплату транспортного налога путём перечисления авансовых платежей по окончании отчётных периодов: 27261 / 4 = 6815,25 рублей

Авансовые выплаты

Что касается расчета авансовых платежей по транспортному налогу, то его совершают с учетом наступления отчетных сроков. А именно – 1-го, 2-го и 3-го кварталов.

Также см. «Срок уплаты авансового платежа по транспортному налогу».

| АП = 1/4 × НБ × НС × Кв × Кп |

- НБ – база по налогу (для машины обычно – это сила двигателя в л.с.);

- НС – ставка по налогу;

- Кв – коэффициент владения;

- Кп – повышающий коэффициент.

Ошибки в использовании повышающего коэффициента

Если исчислением транспортного налога для физических лиц занимаются налоговые органы, то юридические лица выполняют данную процедуру самостоятельно. При этом очень важно в этом случае не допустить ошибок, чтобы не оказаться среди должников по неуплаченному транспортному налогу, т.к. даже если налог уплачен частично – всё равно обязательство налогоплательщика в данном случае будет рассматриваться неисполненным.

Среди распространенных ошибок встречаются следующие:

| Ошибки | Пояснение |

| Неверно определён возраст автомобиля | В соответствие с п.2 ст.362 НК РФ и письмом ФНС России от 02.03.2015 N БС-4-11/[email protected] срок исчисления количества лет начинается с года выпуска автомобиля. Например: автомобиль стоимостью 4 000 000 рублей выпущен в 2013 году. В 2021 году повышающий коэффициент к транспортному налогу в отношении данного автомобиля не применяется, т.к. количество лет, прошедших с момента выпуска автомобиля, составляет 4 года. |

| Автомобиль не обнаружен в Перечне автомобилей Минпромторга, по которым введён повышающий коэффициент, поэтому повышающий коэффициент на начислили | В случае, если в Перечне Минпромторга автомобиль не обнаружен, но по возрасту и стоимости должен подлежать начислению повышающего коэффициента – не применить коэффициент будет считаться ошибкой, повлекшей недоуплату транспортного налога. Минпромторгом разработана методика расчёта средней стоимости автомобиля, используя которую возможно произвести расчёты как для автомобиля, дилер которого находится на территории РФ, так и для автомобиля, дилер которого на территории РФ не присутствует. В случае отсутствия дилера на территории РФ данные о рекомендованной розничной стоимости возможно получить в таких каталогах, как «Audatex», «DAT», «Kelley Blue Book», «Mitchel», «Motor», «Canadien Black Book», «Schwacke». |

| Повышающий коэффициент не применяется к авансовым платежам по уплате транспортного налога | В соответствие с п. 2.1 ст. 362 НК РФ и Федеральным законом от 04.11.2014 № 347-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» исчисление сумм авансовых платежей налогоплательщиками-организациями необходимо производить с учётом повышающего коэффициента. |

Итоги

Повышающий коэффициент по транспортному налогу применяется в том случае, если автомобиль указан в перечне Минпромторга и срок использования автомобиля не превышает срок, установленный в НК РФ для целей применения повышающего коэффициента.

Перечень дорогих автомобилей средней стоимостью свыше 3 млн руб. ежегодно обновляется на сайте Минпромторга не позднее 1 марта. Если транспортное средство в этом перечне отсутствует, повышающий коэффициент в расчете транспортного налога не участвует.

Источники:

- Налоговый кодекс РФ

- письмо ФНС от 18.07.2017 № БС-4-21/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Можно ли не платить налог на роскошь?

Сам повышающий коэффициент никаких льготных категорий не предусматривает. Единственное, что может избавить от его использования – освобождение от транспортного налога в принципе. Например, к таким категориям относятся транспортные средства следующего типа:

- авто, имеющие специальные приспособления для перевозки инвалидов;

- авто с мощностью до 100 л. с., находящиеся в распоряжении органов соцзащиты;

- угнанные машины;

- авто, являющиеся собственностью федеральных государственных органов или исполнительной власти.

Если ни в одной категорий машина не состоит, то платить транспортный налог придется, а при выполнении обозначенных ранее условий, применяться к ней будет и повышающий коэффициент.

Актуальные ставки

Как было сказано, налог на средства передвижения в первую очередь зависит от базы по налогу и ставки. Так, для легковых и грузовых авто базой выступает мощность, которую измеряют в лошадиных силах.

Общие ставки определяет Налоговый кодекс РФ (ст. 361). При этом универсальной таблицы расчета транспортного налога не существует. Дело в том, что в различных местностях могут ставки могут быть и меньше, и больше. Ограничение установлено в 10 крат.

Ставки для расчета транспортного налога в таблице на 2017 год можно посмотреть в нашем другом материале здесь.

| Ставки по налогу на транспорт в Крыму | |

| Тип средства передвижения | Ставка (руб.) в 2021 году |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 7 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 15 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 20 |

| свыше 250 л.с. (свыше 183,9 кВт) | 50 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 2 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 4 |

| свыше 35 л.с. (свыше 25,74 кВт) | 10 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | #colspan# |

| до 200 л.с. (до 147,1 кВт) включительно | 10 |

| свыше 200 л.с. (свыше 147,1 кВт) | 20 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 20 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 25 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 30 |

| свыше 250 л.с. (свыше 183,9 кВт) | 40 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 30 |

| свыше 100 л.с. (свыше 73,55 кВт) | 100 |

| Гидроциклыс мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 50 |

| свыше 100 л.с. (свыше 73,55 кВт) | 100 |

| Несамоходные (буксируемые) суда , для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 30 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 50 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 40 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 400 |