При расчете прибыльного налога на ОСН одним из видов допустимых расходов являются траты на покупку имущества, которое будет отнесено к основным средствам. Особенность учета затраченных на такое имущество денег в том, что они не учитываются в налоговой базе единовременно, а постепенно уменьшает стоимость, пока течет установленный срок полезного использования такого объекта. Это постепенное и растянутое во времени отражение стоимости объекта ОС в налоговых расходах получило название амортизации.

Прибыль и амортизация в расчете налога на прибыль

Амортизация – один из основных видов расходов по налогу на прибыль в рамках производства и реализации. Когда мы говорим о производстве где на балансе может числиться большое количество машин и оборудования, дорогостоящих инструментов и иных дорогостоящих основных средств, то амортизационные отчисления в налоговом учете будет являться довольно внушительной статьей расходов, уменьшающих налоговую базу.

Напомним, что при расчете налога на прибыль амортизация, уменьшающая этот самый налог, определяется ежемесячно, как некая часть от первоначальной стоимости ОС, которое компания приобрела и ввела в эксплуатацию. При определении размера амортизационного платежа учитывается в том числе и срок полезного использования объекта. А он в свою очередь зависит от того, к какой группе относится данный объект.

Всего таких амортизационных групп согласно перечню пункта 3 статьи 258 Налогового кодекса – 10. Тут уж зависит от группы, каков будет срок полезного использования ОС, и колеблется он от 1 года до 30 и более лет. А распределяются конкретные объекты между теми или иными группами, как определено постановлением Правительства РФ от 01.01.2002 № 1. Еще вариант – распределить их согласно техническим условиям и рекомендациям производителей, если конкретное ОС в данном классификаторе не упоминается.

Самих же методов, используемых для подсчета суммы амортизационного платежа в налоговом учете два: линейный и нелинейный. Какой именно вы собираетесь использовать, надо прописать в учетной политике организации в отношении всех объектов ОС на балансе.

Линейный способ определения амортизации в налоговом учете является наиболее простым и потому популярным среди большинства компаний. Тем более, что аналогичный способ списания стоимости ОС применяется и в бухгалтерском учете, следовательно при отражении одинаковых сумм списываемых расходов по данной статье затрат у компании не возникает расхождений в данных БУ и НУ. Ежемесячный амортизационный платеж, если мы используем линейный метод начисления амортизации, рассчитывается путем деления первоначальной стоимости объекта на численность месяцев срока его полезного использования. В этом варианте сумма амортизации за месяц будет всегда одинаковой.

Нелинейный метод начисления амортизации в НУ предполагает расчет суммы ежемесячного списания части стоимости ОС на основании суммарного баланса по группе конкретных объектов в целом.

Для расчета используется такая формула:

А = В х k/100,

где A — сумма месячной амортизации для отдельной амортизационной группы;

B — суммарный баланс группы;

k — норма амортизации, значение которой прописано в пункте 5 статьи 259.2 Налогового кодекса для конкретной амортизационной группы ОС.

Таким образом, как следует из формулы, показатель суммарного баланса уменьшается за счет суммы амортизации, начисленной в предыдущем месяце ежемесячно, либо же наоборот увеличивается, если в отчетном месяце в эксплуатацию введен новый объект.

Амортизируемое имущество

Амортизируемое имущество – это основные средства (ОС) и нематериальные активы (НА), имеющиеся в собственности у предприятий и предназначенные для коммерческих целей. При этом:

- их срок полезного использования (СПИ) – больше 12 мес.;

- первоначальная стоимость – более 100 000 руб.

К такому имуществу также относят капвложения в ОС, переданные в аренду или в безвозмездное пользование в случае осуществления неотделимых улучшений арендатором или ссудополучателем при наличии на то согласия передающей стороны.

Исключения:

- Для унитарного предприятия (УП) амортизируемым будет имущество, полученное им от собственника УП в оперативное управление или хозяйственное ведение.

- Имущество, полученное инвестором у собственника по инвестсоглашению на оказание коммунальных услуг, амортизируется у инвестора в течение срока действия инвестсоглашения.

Не амортизируют: землю и природные ресурсы (воду, недра), МПЗ, товары, объекты незавершенного капстроительства, ценные бумаги, а также фининструменты срочных сделок.

Не признаются амортизируемыми ОС:

- переданные (полученные) в безвозмездное пользование (кроме передачи государственным и муниципальным органам и предприятиям в случаях, оговоренных законами РФ);

- если они переведены на более чем 3-месячную консервацию;

- если они реконструируются или модернизируются в течение более 12 месяцев и в это время не используются;

- российские суда на время нахождения их в Российском международном реестре судов.

При расконсервации ОС амортизация по нему начисляется так же, как это делалось до его консервации, а его срок полезного использования (СПИ) увеличивают на время, соответствующее времени консервации.

Начислять ли амортизацию ОС в период нерабочих дней, утвержденных президентом РФ в связи с распространением коронавирусной инфекции, узнайте здесь.

Определение и назначение

В традиционном понимании амортизация – это постепенное перенесение стоимости средств компании и ее нематериальных активов на итоговую стоимость произведенного продукта.

Амортизация нужна для того, чтобы капитал компании (точнее, его стоимость), вне зависимости от состояния входящих в него активов, оставался неизменным. Амортизационные фонды формируются за счет финансовых отчислений, с помощью которых происходит восстановление изношенных объектов, которые, в свою очередь, образуют основные фонды компании.

Иными словами, амортизация – это наиболее верный способ консервации финансовых и иных активов компании в ее пределах. Амортизационными отчислениями называют незначительный процент от стоимости основных ресурсов, которые подвержены изнашиванию. К таким ресурсам, в частности, относятся:

- оборудование;

- недвижимое имущество;

- производственные мощности.

Общая сумма затрат на обеспечение процесса производства складывается из многих показателей, среди которых присутствуют и вышеуказанные отчисления. Они не могут не влиять на итоговую цену товара, которая складывается из наценки и себестоимости.

Амортизационные группы

Для расчета амортизации (или еще говорят «износа») все имущество объединяют в отдельные группы по СПИ, который компания определяет согласно ст. 258 НК РФ на дату введения объекта в эксплуатацию и с учетом специального классификатора ОС (он утверждается Правительством РФ). Если какого-либо ОС нет в классификаторе, для него СПИ устанавливает сама компания, исходя из рекомендаций производителей и техпараметров.

После того как ОС будет введено в эксплуатацию, его СПИ может быть увеличен, если после реконструкции, модернизации или технического переоснащения реальный срок его использования продлился.

Капвложения, стоимость которых возмещается арендатору или ссудополучателю арендодателем или ссудодателем, амортизируются последними лицами в соответствии с учетной политикой и НК РФ.

Капвложения, сделанные с одобрения арендодателя или ссудодателя, стоимость которых ими не возмещается, амортизируются арендатором или ссудополучателем в течение срока аренды или безвозмездного пользования.

СПИ объекта НА определяют исходя из срока действия патента, свидетельства и по каким-либо иным ограничениям сроков использования актива в соответствии с законами РФ или иностранного государства (по принадлежности НА), а также с учетом его предполагаемого срока использования. В случае когда затруднительно определить такой срок, его принимают равным 10 годам (но не более срока работы фирмы).

По таким НА как, например, «ноу-хау», исключительные права на изобретения, аудиовизуальные произведения и др. фирма может сама определить их СПИ (но он не может быть менее 2 лет).

Все амортизируемые активы подразделяют на 10 групп. К 1-ой относится самое недолговечное – от 1 года до 2 лет использования. Самый большой СПИ у объектов 10-й группы – более 30 лет.

Для б/у ОС при применении линейного способа СПИ уменьшается на количество лет (месяцев) эксплуатации их бывшими владельцами. Если срок фактического использования такого ОС у бывших владельцев окажется равным или более его СПИ, определенного по классификатору ОС, то компания может сама определять его СПИ, исходя из требований техники безопасности и иных факторов.

Корректировка повышающими (понижающими) коэффициентами амортизационных норм повлечет сокращение (увеличение) СПИ. Однако это не влияет на подбор амортизационной группы.

Независимо от выбора того или иного варианта амортизацию следует считать каждый месяц.

Как именно работают амортизационные отчисления

Грамотный расчет амортизации оборудования позволяет предприятию законно оптимизировать расходы и сэкономить на уплате налога.

Порядок переноса стоимости активов на выпускаемую продукцию или услуги различен для целей бухгалтерского и налогового учета.

Разберемся в особенностях, как начисляется амортизация производственного оборудования – формула и примеры приведены далее.

Основное законодательный документ, регулирующий учет основных средств, включая оборудование, – это ПБУ 6/01. Согласно п. 4 ПБУ объект принимается на учет в качестве ОС при соответствии обязательным условиям:

- Использование в течение более 12 мес.

- Приобретение компанией для эксплуатации в хозяйственной деятельности.

- Получение экономической выгоды (прибыли) от использования актива.

- Отсутствие целей дальнейшей перепродажи объекта.

При этом амортизация устанавливается на определенный СПИ (срок полезного использования) оборудования – от момента принятия к учету до момента списания/погашения стоимости. Окончательный результат – полный перенос первоначальной цены имущества с целью компенсации денежных затрат для последующей замены изношенного объекта.

Порядок, по которому производится расчет амортизация оборудования для бухучета и налогового является различным. Но в любом случае первостепенной задачей бухгалтера становится определение СПИ объекта.

В соответствии с п. 1 ст. 258 НК СПИ признается период службы актива в организации. Конкретный срок устанавливает налогоплательщик самостоятельно, ориентируясь на нормы НК и Классификацию по Постановлению № 1 от 01.01.02 г.

Согласно Классификатору, существует 10 амортизационных групп, в зависимости от принадлежности к которым определяется норма амортизации оборудования и начисляется сумма износа.

При этом изменение срока без смены амортизационной группы допускается в случае проведения улучшающих мероприятий – реконструкций, модернизаций и т.д.

Срок амортизации оборудования в бухучете устанавливается на основании требований бухгалтерского законодательства. Так, п. 20 ПБУ 6/01 регламентирует определение СПИ, исходя из:

- Ожидаемой мощности/производительности ОС.

- Ожидаемой степени физического износа актива в зависимости от внешних и внутренних эксплуатационных условий.

- Нормативно-правовых ограничений владения объектом.

Пример

Организация приобрела бетононасос стоимостью в 250 000 руб., который в соответствии с Классификацией относится к 4 группе (СПИ 5-7 лет).

Бухгалтер по налоговому учету установил СПИ в 61 мес.

, а для целей бухучета, на основании приказа руководителя, СПИ сокращен до 4 лет, исходя из планируемой интенсивности эксплуатации оборудования.

Оба срока определены правомерно и предполагают возникновение разниц в учете, когда производится расчет амортизации оборудования, приведенного в примере.

Основа для расчетов – годовая норма амортизации оборудования, преобразуемая в ежемесячные суммы.

Обязательно применение линейного способа по оборудованию из 8-10 амортизационных групп. Выбранный метод необходимо использовать в течение всего СПИ актива. Для расчета суммы износа требуется перемножить определенный коэффициент нормы и первоначальную стоимость (ПС) объекта.

- Линейный способ – К = (1/n) х 100 %, где n – СПИ в мес.

- Нелинейный способ – К = (2/n) х 100%.

- Способ уменьшаемого остатка – К = 1/n/12.

- По сумме чисел лет СПИ – К = Остаток в годах до окончания СПИ/Сумма чисел лет в СПИ/12.

- Пропорционально объему продукции/услуг – К = ПС/Объем планируемого производства.

Когда осуществляется расчет амортизации оборудования, применяется формула, которая подходит выбранному методу списания износа.

Пример

Допустим, по условиям предыдущего примера бухгалтер рассчитывает амортизацию линейным способом, чтобы избежать разниц в БУ и НУ.

Сумма ежемесячных отчислений по бетононасосу в бухучете составит = 1/48 мес. х 250 000 руб. = 5208,33 руб.

С таким термином как «амортизация» сталкивается в своей жизни большинство людей.

Наибольшую популярность данный термин обрёл в эпоху перестройки, когда руководители крупных предприятий, благодаря амортизации средств имеющихся у предприятия, могли спокойно списать дорогостоящее оборудование и замаскировать свои незаконные доходы.

Но всё же многих людей интересует, что такое амортизация.

Если брать это понятие с классической точки зрения, то оно представляет собой поэтапный перенос стоимости основных средств предприятия и его нематериальных активов по мере их износа, как физического, так и морального, на конечную стоимость производимых товаров или услуг. Это необходимо для того, чтобы сохранить общую стоимость капитала предприятия, не зависимо от износа и старения всех имеющихся активов.

Если описывать простыми словами, что такое амортизация, то она представляет собой наиболее эффективный метод сохранения внутри предприятия его денежных активов.

Ежемесячно амортизационные отчисления определяются небольшим процентом от общей стоимости основных средств, которые могут подвергаться процессу износа.

К данному имуществу можно отнести:

- производственные мощности предприятия;

- технику;

- недвижимость и т.д.

Эти показатели в дальнейшем включаются в общую сумму затрат по обеспечению производственных процессов, и влияют на конечную цену изделия, включающую в себя себестоимость и необходимую наценку.

Самый простой пример произведения амортизационных отчислений можно показать на автомобиле, который был приобретён для производственных целей. Автомобиль был куплен предприятием за 30 тыс. у.е. Срок его эксплуатации составляет 5 лет.

Ежемесячно в течении последующих пяти лет со дня приобретения автомобиля определённый процент, который устанавливается исходя из инфляции, номинальной стоимости износа и прочих факторов, отчисляется в амортизационный фонд.

По прошествии данного срока автомобиль может быть продан по его остаточной стоимости. Для его замены предприятие приобретает новый автомобиль, на средства полученные из амортизационного фонда.

Данный фонд включает в себя конечную стоимость автомобиля (за которую его можно продать по прошествии 5 лет), а так же ежемесячные амортизационные процентные выплаты.

Как рассчитать амортизацию оборудования? Существует несколько способов, с помощью которых можно учитывать основные средства:

- линейное начисление. Данный вид можно было подробно рассмотреть на примере с автомобилем. Он представляет собой равномерный перенос стоимости приобретённого товара в амортизационный фонд, а также погашение тех денежных затрат, которые потребовались для его приобретения. Остаточная стоимость объекта рассчитывается вычитанием уже накопленных амортизационных средств из той стоимости, за которую были куплены основные средства;

- аннуитетное начисление (уменьшение остатка). Данная схема производится отделением процента амортизации объекта и ежегодным начислением данного процента на полную остаточную стоимость. Стоит отметить тот факт, что расчёт коэффициента может подвергаться корректировке;

- по объёму выполненных работ. Данный вид амортизационных отчислений представляет собой отчисление денежных средств пропорционально тому, насколько объект был загружен в соответствии с его техническими и эксплуатационными нормами. Иными словами, если ранее приобретённый автомобиль, пять лет не будет эксплуатироваться, то его остаточная стоимость будет равняться его первоначальной стоимости, т.е. той цене, по которой он был приобретён. Данный метод не соответствует рыночным реалиям, и должен учитывать хотя бы процент инфляции;

- списание амортизационных средств происходит исходя из того, какой срок отработало оборудование.

Из-за того, что амортизационный фонд предприятия и конечная стоимость продукции тесно связаны между собой, любые рыночные изменения, искусственное занижение цен конкурентами или любые другие факторы способствующие уменьшению цен на товар или услугу, не только увеличивают сроки переноса стоимости старых активов, но и являются нежелательным в видении бизнеса процессом.

На процент амортизационных отчислений оказывает влияние и вид износа основных средств.

Максимальный коэффициент начисляется на те объекты, которые одновременно подвергаются сразу нескольким видам внешнего воздействия.

Износ объекта является постепенной утратой им своих основных характеристик и свойств. Степень износа основных средств во многом зависит от интенсивности их использования.

К примеру, офисная техника, включённая в список активов предприятия, которые подвергаются амортизационным отчислениям, изнашивается как физически (ломается), так и морально (технологии могут устаревать). Исходя из этого, можно понять, что износ представляет собой уменьшение стоимости основных фондов, а амортизация оборудования позволяет накопить финансовые средства для их восстановления или замены.

Тот показатель, который рассчитывается при вычислении нормы годовых амортизационных отчислений, помогает определить, какая процентная часть от общей стоимости основных средств организации будет перенесена на конечную стоимость продукции для того, чтобы можно было полностью возместить их износ. Основу для расчётов амортизационных отчислений могут составлять указанные в нормативных документах срок службы основных средств и нормы амортизации, которые были установлены линейным методом.

Метод начисления амортизации «линейный»

Если для целей налогообложения вы остановились на линейном методе начисления амортизации, ее сумму вы должны посчитать по каждому объекту. Для этого его первоначальную (восстановительную) стоимость умножают на норму амортизации, которую находят так:

K = 1/n*100%

где

K – норма амортизации в % к первоначальной (восстановительной) стоимости объекта;

n – СПИ объекта в мес. (повышающие или понижающие коэффициенты здесь не учитываются).

Расчет износа по капвложениям в ОС с помощью такого приема начинается у арендодателя или арендатора (по договору безвозмездного пользования ОС) с 1-го числа месяца, идущего за тем, в котором имущество ввели в эксплуатацию.

Рассчитывать износ по объектам, выведенным из списка амортизируемых, заканчивают с 1-го числа месяца, идущего за тем, в котором они были выведены.

См. подробнее в материале «Линейный метод начисления амортизации основных средств (пример, формула)».

При возврате амортизируемых объектов при прекращении договора безвозмездного пользования, а также при расконсервации ОС и завершении реконструкции (модернизации) ОС амортизацию считают с 1-го числа следующего месяца.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы начисляете амортизацию в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Методика расчета в налоговом учете

В целях налогообложения методика определения срока полезного использования недвижимости другая.

Существуют строгие требования – необходимо выбрать для здания амортизационную группу в соответствии с Классификацией, утвержденной Постановлением Правительства РФ №1 от 01.01.2002.

В соответствии с установленной группой определяется полезный срок.

Для объектов недвижимости возможно отнесение к группе с 4-й по 10-ю в зависимости от типа здания, помещения, его назначения, особенностей конструкции, материала из которой сооружение изготовлено.

Наиболее длительный СПИ определяется для зданий, попадающих в 10 амортизационную группу.

Это капитальные строения, нежилые и жилые здания, многоквартирные дома.

Собственник объекта недвижимости вправе установить любой срок из предложенного диапазона лет для конкретной группы. Если это 10 группа, то полезный срок службы может составлять любую длительность свыше 30 лет.

В налоговом учете существует только 2 способа расчета амортизации:

- Линейный — калькулятор расчета линейным способом;

- Нелинейный ускоренный.

Для зданий, сооружение можно выбрать только линейный метод расчета, при котором амортизационные отчисления рассчитываются равномерно.

Порядок расчета линейным способом описан выше, он аналогичен установленному для бухгалтерского учета.

Примеры амортизационных отчислений недвижимости

Ниже рассмотрены два примера, в первом начисляется амортизация по нежилому помещению, расположенному в кирпичном здании, во втором рассматривается квартира, которую предприятие сдает в аренду своему работнику.

Срок полезного использования в обоих случаях составляет более 30 лет.

Для нежилого помещения со сроком службы свыше 30 лет

Исходные данные:

Организация купила нежилое помещения, которое располагается в кирпичном капитальном здании.

Помещение отнесено к 10 амортизационной группе, для него установлен СПИ = 31 год (372 мес.).

Недвижимость поставлена на учет как основное средство по стоимости 5 млн.руб.

Принято решение амортизацию начислять линейным методом.

Расчет:

Норма А. = 1 / 372 * 100% = 2,67%

Годовая А. = 5 000 000 * 2,67% = 133 500.

Ежемесячная А. = 133 500 / 12 = 11125.

Каждый месяц на протяжении 31 года организация будет списывать стоимость нежилого помещения в размере 11125 руб. с помощью проводки Дт 20 Кт 02.

Для квартиры при сдаче в аренду

Имеющаяся на балансе предприятия жилая квартира может быть использована для сдачи в аренду работникам организации за плату. В этом случае учитываться такой объект основных средств будет на счете 03.

Несмотря на то, что фактически квартирой будет пользоваться работник, жилой объект будет по-прежнему числиться на балансе предприятия, организация обязана по нему начислять ежемесячно амортизацию.

Для начисления в целях бухгалтерского учета можно выбрать линейный или один из трех нелинейных методов списания стоимости. Для налогового учета – можно выбрать либо линейный, либо нелинейный.

Самый удобный способ – это начислять амортизацию линейным методом как в бухучете, так и в целях налогообложения. В этом случае расхождения будут минимальны либо будут отсутствовать.

При передаче в аренду квартиры делается внутренняя проводка Дт 03.Имущество переданное в аренду Кт 03.Имущество для сдачи в аренду.

На сумму начисленной амортизации на момент сдачи квартиры в аренду выполняется проводка Дт 02.Амортизация по ОС Кт 02. Амортизация по ОС в аренде.

Начисляемые амортизационные отчисления списываются в качестве прочего расхода проводкой Дт 91.2 Кт 02.Амортизация по ОС в аренде.

Когда квартира будет возвращена предприятию выполняются обратные проводки.

Исходные данные:

Предприятие приобрело за плату квартиру и поставило ее на баланс по стоимости 3 млн.руб.

Квартира расположена в многоквартирном доме и определена к 10 амортизационной группе, для нее установлен срок использования 35 лет (420 мес.) как в налоговом, так и в бухгалтерском учете.

С апреля 2021 года квартира передается в аренду работнику организации, срок договора найма – 11 месяцев. Плата за проживание 10000 руб. Деньги работник оплачивается ежемесячно в кассу.

На апрель 2021 накопленная амортизация 150000.

Расчет и проводки:

Дт 03.Переданное имущество Кт 03.Имущество для сдачи в аренду на сумму 3 млн.руб.

Дт 02.Амортизация по ОС Кт 02.Амортизация по ОС в аренде на сумму 150 тыс.руб.

Норма А. = 1 / 420 * 100% = 2,38%.

Годовая А. = 3 000 000 * 2,38% = 71 400.

Ежемесячная А. = 71 400 / 12 = 5 950.

Ежемесячно выполняется проводка Дт 91.2 Кт 02.Амортизация по ОС в аренде на сумму 5950.

Методы начисления амортизации основных фондов

К основным средствам (ОС) причисляют имущество, применяемое для производства и реализации товаров (работ, услуг) или для управленческих нужд компании, первоначальная стоимость которого более 100 000 руб.

Для расчета износа ОС закон разрешает выбрать как линейный, так и нелинейный способ.

Первоначальную стоимость ОС определяют как сумму расходов на его покупку, сооружение, изготовление, доставку и доведение до состояния, в котором его возможно использовать (без НДС и акцизов). Либо как рыночную стоимость, если ОС передано безвозмездно или обнаружено при инвентаризации.

Остаточная стоимость ОС – это разница между его первоначальной стоимостью и суммой износа, начисленной за период его эксплуатации.

По ОС собственного производства стоимость определяют как стоимость готовой продукции, увеличенную на акциз (если ОС относится к подакцизным товарам).

По общему правилу, остаточную стоимость ОС, амортизацию по которому находят нелинейным способом, определяют так:

Sn = S * (1 — 0,01 * k)n

где

Sn — остаточная стоимость объектов по прошествии n месяцев после их включения в ту или иную группу;

S – первоначальная (восстановительная) стоимость ОС;

n – число полных месяцев нахождения ОС в той или иной группе без учета месяцев, когда ОС не было амортизируемым;

k – норма амортизации (с учетом повышающего либо понижающего коэффициента).

Первоначальная стоимость ОС может измениться в случаях его модернизации, достройки, дооборудования, реконструкции, технического переоборудования, частичной ликвидации и иного его существенного изменения.

См. также «Модернизация основных средств — бухгалтерский и налоговый учет».

Амортизация по недвижимости

Несколько сложнее ситуация с помещениями. Ведь, зачастую, и производственные, и непроизводственные мощности располагаются в одном и том же здании. Делить амортизацию единого объекта Налоговый кодекс не разрешает. Это означает, что компании нужно четко определиться: относятся подобные затраты к прямым или косвенным.

Сделать это можно путем экономического анализа. Необходимо посмотреть, сколько (в процентном отношении) площади занято производственными мощностями, а сколько — непроизводственными. Если получится, что производственные площади занимают явно меньше половины, то суммы амортизации по всему помещению можно признать косвенными расходами (см.

При этом в учетной политике рекомендуем закрепить не только сам факт отнесения данных затрат к косвенным, но и основные моменты расчетов. Это можно сделать, например, в приложении к учетной политике. В случае спора бухгалтеру не придется заново готовить доказательства — они всегда будут под рукой.

Амортизация и налог на прибыль

Амортизация позволяет списать стоимость имущества по определенным законом нормам на затраты для целей налогообложения прибыли. При этом, как уже было сказано, она считается отдельно по каждой амортизационной группе (это при нелинейномспособе) или отдельно по каждому объекту амортизируемого актива (линейный вариант).

При реализации амортизируемого актива образовавшаяся прибыль включается в состав базы по налогу на прибыль в этом же отчетном периоде, а убыток – в прочие расходы в соответствии со ст. 268 НК.

Компания может учесть в затратах отчетного периода расходы на капвложения в таких размерах: не более 30% первоначальной стоимости ОС из 3–7-й групп и не более 10% первоначальной стоимости ОС из других групп. Такие же правила действуют по расходам на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию ОС, суммы которых определяются в соответствии со ст. 257 НК РФ.

Если фирма решила использовать указанные возможности, ОС после их введения в эксплуатацию нужно отнести в амортизационные группы по своей первоначальной стоимости за вычетом сумм, отнесенных ранее на расходы.

Амортизация здания: проводки

Счет, используемый для амортизационных отчислений – 02. Бухгалтерские записи, отражающие операции:

| Дебет | Кредит | Операции |

| 20 | 02 | амортизация начислена в производстве: – основном |

| 23 | – вспомогательном | |

| 29 | – обслуживающем | |

| 25 | амортизация ОС общепроизводственного назначения | |

| 97 | амортизация ОС в затратах будущих периодов |

Основные методы начисления амортизации в учетной политике

Вы можете выбрать метод начисления амортизации на очередной налоговый период, отразив его в своей УП. Правда, не всегда это возможно: данное правило не касается активов, которые, согласно НК РФ, амортизируются исключительно линейным способом и никаким иным. Кроме того, разрешается даже поменять способ начисления амортизации – это можно сделать с начала очередного налогового периода. Однако с нелинейного варианта на линейный разрешено переходить не чаще 1 раза в 5 лет.

При смене в УП способа амортизации вам надо будет определить СБ по остаточной стоимости своего амортизируемого имущества (или остаточную стоимость актива) на 1-е число налогового периода, с начала которого вы внесли изменения в УП. Тогда норма износа для каждого объекта будет определяться исходя из его оставшегося СПИ, посчитанного на 1-е число налогового периода, с начала которого в УП закреплено применение линейного способа.

Особенности амортизационных расчетов по расконсервированным зданиям и реконструированным

Когда здания консервируются на срок, превышающий три месяца, становится на паузу начисление амортизации. После запуска объекта назад в производство, она начинает рассчитываться снова в порядке, предусмотренном на предприятии. Особенность в том, что нужно увеличить СПИ здания на период его нахождения в консервации – месяцы или годы.

Этот срок возрастает и при проведении реконструкции. Следует только учесть, что СПИ не может превышать тот период службы, установленный для ОС соответствующей амортизационной группы. Когда отрезок времени, потраченный на реконструкцию, капитальный ремонт или модернизацию здания больше года, процесс начисления амортизации приостанавливается.

Какой метод выбрать?

Давайте проанализируем особенности каждого метода на конкретном примере. Предположим у нас есть ОС стоимостью 110 000 руб. и СПИ 9 лет (108 мес.). Тогда коэффициент К для линейного метода у нас составит 0,925926, а износ будет начисляться равными суммами в течении 9 лет и составит 1 018,52 руб. в месяц.

При нелинейном методе наше ОС попадет в 5-ю группу с коэффициентом К, равным 2,7. Для него износ в первый месяц составит 2 970 руб., через год – 2 138,51 руб., через 4 года – 798,31, а через 5 лет и 3 месяца остаточную стоимость в размере 19 611,09 вообще можно будет списать на расходы единовременно. Таким образом, нелинейный метод характеризуется более ускоренным списанием стоимости имущества на затраты, чем линейный.

В том случае, если компания планирует получать стабильный доход в течение длительного периода времени, для нее будет более оптимальным линейный метод начисления износа. Если компания создана под конкретную сделку или перспективы ее деятельности туманны, то вполне логично выбрать нелинейный метод.

Косвенные затраты

К косвенным затратам относят те из них, которые невозможно отнести непосредственно к конкретному объекту затрат, но они связаны с поддержанием деятельности компании в целом. Накладные расходы, которые остались после вычитания прямых затрат, являются примером таких затрат.

Примером косвенных затрат являются административные расходы, такие как моющие средства, коммунальные услуги, аренда офисного оборудования, компьютеры, услуги связи и т.д. В то время как эти элементы вносят вклад в деятельность компании в целом, их невозможно отнести на создание какой-либо конкретной продукции. Также примерами этого типа затрат являются расходы на рекламу и маркетинг, консалтинговые и юридические услуги, расходы на кол-центр и т.п.

Косвенные затраты на оплату труда делают возможным производство объекта затрат, но не могут быть отнесены к конкретному продукту. Например, затраты на оплату труда бухгалтерии и финансового отдела необходимы для поддержания деятельности компании, но не могут быть непосредственно отнесены на конкретный вид продукции.

Так же, как и прямые затраты, косвенные затраты по своей природе могут быть как постоянными, так и переменными. Например, к постоянным можно отнести арендную плату за офисное помещение компании, а к переменным расходы на электроэнергию и природный газ для вспомогательного оборудования.

Итоги

Методы начисления амортизации в налоговом и бухгалтерском учете неодинаковы. Так, в первом случае, согласно НК РФ, основные методы начисления амортизации – только линейный и нелинейный. А во втором, согласно ПБУ 6/01 для ОС и ПБУ 14/2007 для НА, в этом вопросе предполагается большее разнообразие – это может быть способ:

- линейный;

- уменьшаемого остатка;

- списания стоимости по сумме чисел лет СПИ;

- списания стоимости пропорционально объему продукции (работ).

Мы видим, что единственный способ, сближающий два вида учета, – это линейный. Однако, исходя из специфики деятельности, каждая компания определяет для себя наиболее подходящий вариант расчета износакак в бухгалтерском, так и в налоговом учете, и прежде всего – исходя из его экономической целесообразности.

Источники:

- Налоговый кодекс РФ

- ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 N 26н

- ПБУ 14/2007, утв. приказом Минфина России от 27.12.2007 N 153н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Модернизация (реконструкция) малоценных объектов

Неоднозначен вопрос учета налоговых расходов на реконструкцию и модернизацию имущества, первоначальная стоимость которого не более 100 000 руб. Такие объекты не признаются амортизируемым имуществом, и их стоимость может признаваться в составе материальных затрат единовременно в момент ввода в эксплуатацию. НК РФ не определяет порядок учета расходов на реконструкцию и модернизацию такого имущества. Позиция Минфина России по данному вопросу противоречива.

Ранее специалисты финансового ведомства допускали возможность единовременного признания расходов на модернизацию (реконструкцию) такого имущества в полном объеме для целей налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией (Письма Минфина России от 05.10.2010 № 03-03-06/1/627, от 04.10.2010 № 03-03-06/1/624, от 25.03.2010 № 03-03-06/1/173).

Однако в настоящее время позиция ведомства изменилась. В Письме Минфина России от 07.02.2017 № 03-03-06/1/7342 содержится вывод, согласно которому, если первоначальная стоимость имущества после проведения реконструкции превысит 100 000 рублей, такое имущество следует отнести к амортизируемому и учитывать его стоимость в составе расходов путем начисления амортизации.

Схожая позиция была изложена 15 лет назад, в Письме Минфина России от 14.04.2005 № 03-01-20/2-56: если в результате модернизации объект переводится в состав амортизируемого имущества в целях налогообложения, то налогоплательщик учитывает его в налоговом учете по восстановительной стоимости, включающей расходы на модернизацию, без учета (т. е. за вычетом) первоначальной стоимости, списанной ранее в состав материальных расходов.

Что не является основными средствами

Товары, материально-производственные запасы, ценные бумаги, инструменты срочных сделок и незавершенные объекты капитального строительства. По правилам бухучета такое имущество также не относится к ОС.

Также для целей налогового учета не признаются ОС дорогостоящие издания (книги, брошюры и проч.), и произведения искусства. В бухучете при условии соблюдения всех критериев подобные предметы можно учесть как основные средства. Наконец, основными средствами не является имущество, полученное в рамках целевого финансирования (в бухгалтерском учете такого исключения нет).

Классификация прямых и косвенных затрат

Следует понимать, что в каждом отдельном случае классификация затрат на прямые и косвенные предполагает индивидуальный подход, поскольку статьи расходов могут существенно отличаться даже для компаний, работающих в одной отрасли.

В общем виде классификацию прямых затрат можно представить следующим образом.

- Прямые материальные затраты:

- сырье и материалы;

- комплектующие и полуфабрикаты;

- энергия для основного производственного оборудования.

Прямые затраты на оплату труда:

- заработная плата основного производственного персонала.

Прочие прямые затраты:

- амортизация основного производственного оборудования;

- расходы на рекламу конкретного продукта;

- транспортные расходы;

- расходы на упаковку;

- комиссионные торговым агентам.

Классификация косвенных затрат в укрупненном виде выглядит следующим образом.

- Косвенные материальные затраты:

- энергия для вспомогательного производственного оборудования.

Косвенные затраты на оплату труда:

- заработная плата вспомогательного производственного персонала;

- заработная плата административно-управленческого персонала.

Прочие косвенные затраты:

- амортизация вспомогательного производственного оборудования;

- расходы на рекламу компании в целом;

- административные и общехозяйственные расходы;

- затраты на профессиональные услуги;

- прочие расходы.

На рисунке ниже приведен пример классификации прямых и косвенных затрат.

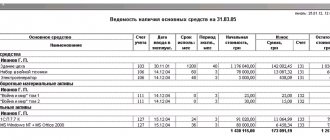

Аналитический учет основных средств

Аналитический учет доходов и расходов по основным средствам нужно вести отдельно по каждому объекту. Исключение составляют ОС, по которым применяется нелинейный метод — здесь амортизацию можно учитывать в целом по группе.

Аналитический учет должен содержать следующую информацию:

- о первоначальной стоимости объекта, реализованного (выбывшего) в отчетном (налоговом) периоде;

- об изменениях первоначальной стоимости при достройке, дооборудовании, реконструкции, частичной ликвидации;

- о принятом методе амортизации;

- о сроке полезного использования;

- о сумме начисленной амортизации за период с даты начала начисления амортизации до конца месяца, в котором такое имущество реализовано (выбыло) — при линейном методе;

- о сумме начисленной амортизации и суммарном балансе каждой амортизационной группы — при нелинейном методе;

- об остаточной стоимости объектов при их выбытии;

- о цене реализации основного средства;

- о дате приобретения и дате выбытия;

- о дате передачи в эксплуатацию, о дате начала консервации, реконструкции, модернизации и передачи в безвозмездное пользование;

- о расходах, связанных с реализацией (выбытием) объекта.

Списание основных средств

При продаже ОС у компании возникает доход в сумме выручки (без учета НДС) и расход, равный остаточной стоимости объекта. Разница между доходом и расходом — это облагаемая база, с которой нужно заплатить налог на прибыль. Если данная разница отрицательная, у организации появляется убыток. Его нужно списать на прочие затраты равными долями в течение определенного отрезка времени. Данный отрезок представляет собой срок полезного использования основного средства, уменьшенный на срок его эксплуатации до момента продажи.

Если объект выбывает по причине негодности, расходы на ликвидацию можно отнести ко внереализационным расходам. При линейном методе амортизации к затратам можно отнести и амортизацию, недоначисленную в соответствии со сроком полезного использования.

Производственные расходы: прямые и косвенные

за единицу, списываются на затраты по мере их отпуска в производство или эксплуатацию без использования счета 02 «Амортизация основных средств». В балансе стоимость такого имущества не отражается.

2) «Метод единицы услуг или продукции» (способ списания стоимости пропорционально объему продукции (работ), производственный метод амортизации, Production method; Activity-based depreciation, Service basis of depreciation) используется в тех случаях, когда физический нормативный износ связан с выпуском определенного объема продукции или оказанием услуг. Этот метод расчета амортизационных отчислений, основанный на данных о фактическом использовании долгосрочных активов за конкретный период, например, о пройденных километрах, проработанных часах, произведенных единицах продукции. Амортизационные отчисления в этом случае относятся переменным затратам.

Например, если грузовик стоимостью 1 млн. руб. пройдет за 10 лет 1 млн. км, то амортизационные отчисления на 1 км составит 1 руб. независимо от срока службы. Амортизация в этом случае может напрямую включаться в стоимость продукции без промежуточных бухгалтерских расчетов.

27. Альтернативная стоимость.

Альтернативная стоимость.Некоторые из вас, уважаемые читатели, знакомы с

альтернативной стоимостью из курса экономической теории. Надеюсь, что в скором

будущем это станет известно каждому человеку еще со школьной скамьи. Пока же мы –

преподаватели и практикующие экономисты – пересказываем эту важнейшую концепцию

не только на первом курсе вузов, но и в школах бизнеса. И совсем мало находим примеров

ее практического применения.

Любое решение предполагает выбор наилучшего варианта из возможных

альтернативных вариантов. Выбрав одну альтернативу, мы отказываемся от других. То, от

чего мы отказались, — это наши потери, которые экономисты называют затратами. Но

здесь нужны уточнения, от чего именно мы отказались.

Альтернативная стоимость (затраты) (opportunity cost) — это ценность

лучшей из альтернатив, которыми мы жертвуем, делая выбор.1

Суть альтернативной стоимости заключается в том, что в расчет принимаются

только две лучшие альтернативы. Альтернативной стоимостью выбранной альтернативы

является ценность (для вас, а не вообще) отвергнутой альтернативы. Поэтому

альтернативная стоимость объективна и субъективна одновременно. Она объективна

потому, что существует всегда, когда люди выбирают. Вместе с тем значение

альтернативной стоимости — субъективно, так как зависит от того, кто делает выбор.

Процесс вычисления альтернативной стоимости можно формализовать:

Первое. В любой ситуации выбора имеется несколько альтернатив. Обозначим их

следующим образом:

А1, А2, А3, …, АN

Если вам кажется, что альтернатива всего одна, то вспомните, что всегда можно купить

или отказаться от покупки, строить или не строить, и вообще делать или не делать.

Второе. Каждое лицо, принимающее решение (ЛПР), имеет свои предпочтения при

выборе среди этих альтернатив. Допустим, что эти предпочтения таковы, что первая

альтернатива для ЛПР лучше второй, вторая лучше третьей и так далее:

А1f А2f А3f …f АN

Третье. Экономическая теория считает ЛПР рациональным. Поэтому он выберет

альтернативу А1.

Четвертое. Лучшей из отвергнутых альтернатив является А2.Альтернативной

стоимостью выбора А1будет ценность А2,которую можно обозначить за U(А2).

Пятое. Оставшиеся альтернативы не имеют значения для определения величины

альтернативной стоимости.

Любой выбор связан с затратами. ―Не бывает вариантов без затрат‖, потому и «не

бывает бесплатных завтраков». Теоретики говорят о проблеме выбора. Они имеют ввиду

тот факт, что огромное большинство ситуаций таковы, что нужно выбрать лучшую из

возможных альтернативу. Лучшую, естественно для того, кто выбирает. Это означает, во-

первых, необходимость четкого определения всех или хотя бы нескольких наиболее

привлекательных альтернатив. И, во-вторых, подразумевает некоторую процедуру выбора

лучшей альтернативы на основе предпочтений лица, принимающего решения. Поскольку при выборе одной альтернативы приходится отказываться от других альтернатив, то любой выбор связан с затратами.

Примеры альтернативных затрат:

1) Значительные суммы в кассе предприятия означают то, что мы недополучаем доход. Экономист предполагает, что фирма могла бы как-нибудь использовать эти деньги иначе. Вложить деньги в банк – это самое простое дело и потому оно имеет самую низкую доходность. Ясно, что предприятие в отличие от домашней хозяйки имеет возможность получить значительно более высокий процент, чем процент по банковским депозитам. В каждом конкретном случае она своя, но получила единое имя – альтернативной ставки процента. Альтернативная ставка процента – одно из основных понятий финансового менеджмента. Она присутствует практически в любых вычислениях.

2) Затраты на учебу в бизнес-школе – это не только оплата обучения, но затраты времени. У каждого неявные издержки – в данном случае затраты времени — свои. Чрезвычайно занятый бизнесмен может отказаться от обучения не по причине его дороговизны, а из-за нехватки времени. Молодые мамы часто учатся. Возможно, они обогащают время, нежели его теряют.

Альтернативная стоимость и недополученный доход (цена выбора). Часто спрашивают, какова альтернативная стоимость того или иного решения и на это есть два правильных ответа! Например, вы отказались от работы продавцом мороженого с зарплатой 6000 руб. в июле в пользу работы в рекламном агентстве всего за 4000 руб. Альтернативная стоимость по определению будет равна 6000 руб., а недополученным доходом будет 6000 – 4000 = 2000 руб. Поэтому мы вынуждены в ситуациях, где ценность выражается в денежных единицах, различать:

собственно альтернативную стоимость как количественную (при необходимости включающую и некоторые качественные параметры) оценку всей ценности лучшей из отвергнутых альтернатив и

цену выбора как оценку разницы между выбранной и наилучшей из оставшихся альтернатив (на бытовом уровне эта разница чаще всего ассоциируется с упущенной выгодой).

Правило вычислений: Если альтернативы имеют денежные оценки, то можно оперировать разницей между денежными оценками выбранной альтернативы и лучшей из отвергнутых альтернатив и тем самым оценивать альтернативную стоимость (затраты). Для сравниваемых альтернатив можно игнорировать в расчетах общие статьи затрат (называемые в управленческом учете нерелевантными затратами).

В случае определения цены выбора учитываются только затраты, называемые в управленческом учете релевантными. Эти затраты различаются для анализируемых альтернатив.