Главная — Статьи

- Исчисление и уплата сумм торгового сбора

- Уменьшение сумм налогов на суммы торгового сбор Общие положения

- Уменьшение сумм НДФЛ

- Уменьшение сумм исчисленного налога при упрощенке

С 01.01.2015 введена в действие гл. 33 «Торговый сбор» НК РФ. Уже несколько месяцев контролирующие органы разъясняют порядок применения тех или иных положений новой главы. В статье рассмотрим вопросы уплаты торгового сбора, а также порядок уменьшения сумм исчисленных налогов при разных налоговых режимах на суммы торгового сбора.

Плательщики торгового сбора

Обязанность по самостоятельному исчислению и уплате торгового сбора в соответствии с п. 1 ст. 411 НК РФ возлагается на предпринимателей и организации, которые ведут торговую деятельность в пределах муниципального образования, принявшего нормативный акт о введении на своей территории этого сбора.

Перечислять торговый сбор при условии его действия на территории ведения торговой деятельности необходимо организациям и ИП, находящимся на ОСНО и УСН. Учреждения и предприниматели, уплачивающие ЕСХН, от обязанности по начислению торгового сбора освобождены. ИП, работающие на патентной системе, также его не уплачивают. ЕНВД не применяется по тем видам деятельности, по которым на основании решения местных властей взимается торговый сбор.

ВАЖНО! Начисление торгового сбора предполагается лишь в тех случаях, когда субъект при осуществлении торговых операций использует движимое/недвижимое имущество. То есть имеется объект торговли.

НК РФ не дает четкого определения объекта торговли. Письмо Минфина России от 15.07.2015 № 03-11-10/40730 содержит положения, определяющие обязанности по уплате торгового сбора субъектами, занимающимися различной деятельностью по реализации. Не облагаются сбором следующие виды работ:

- Реализация изделий собственного производства, если при продаже не используются объекты торговли (торговые точки).

- Продукты питания, продажа которых осуществляется при помощи объектов общепита.

- Реализация предметов залога ломбардами.

- Использование помещений для заключения торговых договоров и соглашений, если площадь не оборудована для выкладки товаров и совершения денежных расчетов с клиентами.

- Если при оказании бытовых услуг происходит реализация сопутствующих товаров.

Еще одну точку зрения чиновников об определении объекта продаж можно узнать из материала «Платить ли торговый сбор при продажах через офис?».

Перечисление взноса в бюджет следует производить каждый квартал не позднее 25-го числа следующего после него месяца, если были зафиксированы случаи торговли, соответствующие требованиям ст. 413 НК РФ. Отдельных форм отчетности по исчислению и уплате сбора не предусматривается.

Если налог платят с доходов

Итак, если в качестве объекта налогообложения вы выбрали доходы, то налоговая база по единому налогу это денежное выражение доходов вашей организации. В состав доходов включают (п. 1, 2 ст. 248 НК РФ):

- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходной УСН

Доходы от реализации определяются в порядке, установленном статьей 249, а внереализационные доходы – в порядке, установленном статьей 250 Налогового кодекса.

Читайте также «Как выбрать способ уплаты налога при УСН»

ПРИМЕР РАСЧЕТА ЕДИНОГО НАЛОГА С ДОХОДОВ

ООО «Пассив» перешло на УСН и платит единый налог с доходов. Доходы фирмы от продаж за год составили 3 100 000 руб., внереализационные доходы – 45 000 руб. Сумма налога за год составит:(3 100 000 руб. + 45 000 руб.) × 6% = 188 700 руб.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

ПРИМЕР РАСЧЕТА АВАНСОВЫХ ПЛАТЕЖЕЙ ПРИ УСН

ООО «Пассив» перешло на УСН и платит единый налог с доходов. Доходы фирмы за первое полугодие составили 3 100 000 руб., в том числе за I квартал – 1 100 000 руб.Сумма авансового платежа по единому налогу, которая была начислена и уплачена по итогам I квартала, такова:1 100 000 руб. × 6% = 66 000 руб.Сумма авансового платежа по единому налогу, исчисленная по итогам первого полугодия, составляет:3 100 000 руб. × 6% = 186 000 руб.За I квартал «Пассив» уже заплатил 66 000 руб.Значит, за полугодие нужно доплатить 120 000 руб. (186 000 – 66 000).

Читайте в бераторе

Как рассчитать «упрощенный» налог, если объект налогообложения — «доходы», читайте в бераторе «УСН на практике»

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем на 50% от его величины:

- на сумму уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование;

- на сумму взносов «по травме»;

- на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

Кроме того, в дополнение к этому перечню вычетов, которые предусмотрены для всех «упрощенцев», те, кто занимается торговлей, могут уменьшать начисленный налог на сумму торгового сбора, уплаченного за отчетный период или год (п. 8 ст. 346.21 НК РФ).

Читайте в бераторе

О нюансах уменьшении единого налога на перечисленные вычеты, читайте в бераторе «УСН на практике»

Уменьшение УСН-налога

Существуют некоторые особенности уменьшения единого налога.

- Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). Неважно, за какой период уплачены взносы. Например, страховые взносы за декабрь 2015 года, уплаченные в январе 2016 года, уменьшают авансовый платеж по УСН за I квартал 2016 года.

ПРИМЕР УМЕНЬШЕНИЯ НАЛОГА НА СТРАХОВЫЕ ВЗНОСЫ

ООО «Пассив» применяет УСН с 1 января текущего года. В качестве объекта налогообложения фирма выбрала доходы.Сумма доходов компании за I квартал составила 600 000 руб. За этот период «Пассив» перечислил во внебюджетные фонды взносы в размере 21 000 руб., в том числе за декабрь 2021 г. – 7000 руб., за январь 2021 г. – 7500 руб., за февраль 2021 г. – 6500 руб.Величина единого налога за I квартал текущего года составляет 36 000 руб. (600 000 руб. × 6%).Эта сумма может быть уменьшена на величину уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование и взносов «по травме», но не более чем на 50%:36 000 руб. × 50% = 18 000 руб.Сумма взносов, перечисленных во внебюджетные фонды, превышает 50% единого налога (21 000 руб. > 18 000 руб.).Поэтому «Пассив» может уменьшить налог только на 18 000 руб.Значит, за I квартал текущего года бухгалтер «Пассива» должен заплатить в бюджет 18 000 руб. (36 000 – 18 000).

- Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств организации, то есть за первые три дня болезни (пп. 2 п. 3.1 ст. 346.21 НК РФ).

Обратите внимание

Если из средств работодателя к пособию по временной нетрудоспособности работника была начислена доплата до фактического среднего заработка, уменьшить «упрощенный» налог на сумму такой доплаты нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

ПРИМЕР УМЕНЬШЕНИЯ НАЛОГА НА СУММУ БОЛЬНИЧНЫХ ПОСОБИЙ

С 1 января ООО «Актив» перешло на УСН, а в качестве налоговой базы выбрало доходы.За I квартал сумма доходов составила 400 000 руб.Сумма «упрощенного» налога за I квартал будет равна:700 000 руб. × 6% = 42 000 руб.В I квартале «Актив» перечислил взносы во внебюджетные фонды и взносы «по травме» в общей сумме 10 000 руб. За этот же период фирма выплатила больничные сотруднику – 10 000 руб., в том числе:— 3700 руб. – оплата пособия за первые три дня болезни;— 4100 руб. – оплата пособия с четвертого дня болезни;— 2200 руб. – доплата до фактического среднего заработка сотрудника.Взносы во внебюджетные фонды, взносы «по травме» и больничные могут уменьшить «упрощенный» налог, но не более чем на 50%. Сумма доплаты до фактического заработка единый налог не уменьшает. Договоры добровольного личного страхования на случай временной нетрудоспособности работников «Актив» не заключал:10 000 руб. + 3700 руб. = 13 700 руб., а 13 700 руб. Значит, сумма единого налога, которую нужно заплатить в бюджет за I квартал, равна 28 300 руб. (42 000 руб. – 13 700 руб.).

- Уменьшить единый налог на сумму страховых платежей за работников можно только в случае, если страховая выплата по договорам добровольного страхования на случай временной нетрудоспособности не превышает размера больничного пособия за первые три дня болезни работника, определяемого в соответствии с законодательством (пп. 3 п. 3.1 ст. 346.21 НК РФ).

- «Упрощенный» налог можно уменьшить на сумму страховых взносов, уплаченных за счет заемных средств. Из каких средств перечисляются страховые взносы за работников – собственных или привлеченных за счет займа или кредита – значения не имеет. Главное, чтобы взносы были уплачены в том же налоговом (отчетном) периоде, за который начислен «упрощенный» налог (письмо Минфина России от 20 июля 2015 г. № 03-11-06/41618).

- Помимо суммы уплаченных (в пределах исчисленных сумм) страховых взносов из исчисленной суммы «упрощенного» налога можно вычитать и недоимку по страховым взносам, погашенную в этом же периоде. Но опять-таки при условии, что налог уменьшается не более чем на 50% (письмо Минфина России от 7 августа 2015 г. № 03-11-11/45839).

- Индивидуальный предприниматель без наемных работников, применяющий УСН с объектом «доходы», может уменьшить сумму налога на переплату по страховым взносам. Но только после того, как Пенсионный фонд примет решение о зачете переплаты (письмо Минфина России от 16 ноября 2021 г. № 03-11-11/67299).

- С 1 июля 2015 года в Москве введен торговый сбор, под уплату которого подпадают и «упрощенцы».

Те из них, которые применяют объект налогообложения «доходы» в дополнение к суммам, на которые сейчас можно снизить сумму единого налога (страховые взносы, больничные пособия, платежи по договорам добровольного личного страхования) могут уменьшить «упрощенный» налог на сумму фактически уплаченного торгового сбора. С условием, что налог перечислен в бюджет города, в котором введен торговый сбор (п. 8 ст. 346.21 НК РФ).

Этот вывод подтверждают финансисты. Например, если предприниматель на «упрощенке» проживает в Московской области и одновременно торгует в Москве через объект недвижимости, уменьшать сумму УСН-налога на сумму торгового сбора, уплаченного в бюджет города Москвы, он не вправе (письмо Минфина России от 15 июля 2015 г. № 03-11-09/40621).

Фирмы и предприниматели, применяющие УСН, имеют право вести несколько видов бизнеса. Но в этом случае те из них, которые применяют объект «доходы», могут уменьшать единый налог на сумму торгового сбора только по той деятельности, в отношении которой уплачен этот сбор. Такие «упрощенцы» обязаны вести раздельный учет доходов и сумм единого налога, который уплачивается в отношении деятельности, подпадающей под торговый сбор (письмо Минфина России от 27 марта 2015 г. №03-11-11/16902).

В отличие от «упрощенцев» с объектом «доходы», у УСН не возникает сложностей с учетом торгового сбора. Поскольку подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса предусмотрено, что при УСН с объектом «доходы минус расходы» «упрощенцы» вправе учесть налоги и сборы, уплаченные в соответствии с законодательством РФ, в составе расходов.

Читайте также «Минимальный налог при УСН»

Поэтому вести раздельный учет доходов и расходов, относящихся к «упрощенной » деятельности и к виду деятельности, по которому платится торговый сбор, им не нужно (письмо Минфина России от 30 октября 2015 г. № 03-11-06/2/62729).

Кстати, если «упрощенец» с объектом «доходы» вычтет из суммы исчисленного единого налога уплаченные страховые взносы, больничные и платежи по договорам добровольного личного страхования, но не более чем из 50% налога (п. 3.1 ст. 346.21 НК РФ), всю оставшуюся половину налога он может уменьшить на сумму уплаченного торгового сбора, причем вплоть до нуля (п. 8 статьи 346.21 НК РФ).

ПРИМЕР УМЕНЬШЕНИЯ НАЛОГА НА ТОРГОВЫЙ СБОР

Организация применяет УСН с объектом «доходы». По итогам 9 месяцев доходы компании составили 2 485 600 руб. За этот период она уплатила страховые взносы во внебюджетные фонды, в том числе по «травме», в сумме 165 437 руб. Одновременно с уплатой страховых взносов за сентябрь организация перечислила и торговый сбор за третий квартал – 31 150 руб.Сумма исчисленного авансового платежа по налогу, уплачиваемому при УСН, за 9 месяцев исходя из полученных доходов, равна 149 136 руб. (2 485 600 руб. × 6%). Ее «упрощенец» вправе уменьшить на сумму уплаченных страховых взносов, но не более чем на 50% от исчисленной величины авансового платежа. Следовательно, в качестве уменьшаемого берется 74 568 руб. (149 136 руб. × 50%).Остающуюся половину – 74 568 руб. (149 136 – 74 568) можно уменьшить еще и на сумму уплаченного торгового сбора (31 500 руб.). Таким образом, исчисленная к уплате сумма авансового платежа за 9 месяцев составит 43 418 руб. (74 568 – 31 150).Бухгалтер сделает в учете следующие проводки:

ДЕБЕТ 44 КРЕДИТ 68 субсчет «Торговый сбор»

— 31 150 руб. – начислен торговый сбор;

ДЕБЕТ 68 субсчет «Торговый сбор» КРЕДИТ 51

— 31 150 руб. – перечислена в бюджет сумма торгового сбора;

ДЕБЕТ 68 субсчет «Единый налог при УСН» КРЕДИТ 99

— 31 150 руб. – уменьшена сумма исчисленного налога на величину уплаченного торгового сбора.

Торговый сбор введен с 1 июля 2015 года пока только на территории Москвы. Согласно статье 415 Кодекса периодом обложения сбором признается квартал. Уплатить его нужно в срок не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417 НК РФ).

Отражение торгового сбора в декларации по прибыли

Если предприятие находится на ОСНО и при этом уплачивает торговый сбор, появляется возможность уменьшения итоговой суммы налога на прибыль или авансовых платежей по ней (п. 10 ст. 286 НК РФ). Однако при этом потребуется выполнение следующих условий:

- В налоге на прибыль уменьшить можно только ту его часть, которая подлежит перечислению в региональный бюджет, куда осуществляется уплата и торгового сбора.

- Торговый сбор за определенный период должен быть не только начислен, но и уплачен в срок.

- Субъект предоставил уведомление о постановке на учет как плательщика торгового сбора.

Если размер уплаченного торгового сбора больше начисленного к уплате за отчетный период в региональный бюджет налога на прибыль, то оставшаяся сумма сбора может быть учтена в следующем отчетном периоде или в декларации по прибыли за год. Отсутствие у предприятия в отчетном периоде прибыли не является поводом для неуплаты торгового сбора.

Если у юридического лица есть обособленные подразделения, то налог на прибыль по филиалам можно уменьшить в части, которая перечисляется ими в тот же бюджет, что и сумма торгового сбора.

Для отражения торгового сбора в декларации по прибыли, утвержденной приказом ФНС России 19.10.2016 № ММВ-7-3/[email protected], предназначены строки 265-267 на листе 02 и строки 095-097 в приложении 5 к листу 02.

О некоторых нюансах заполнения декларации читайте в статье «Декларация по налогу на прибыль за 2-й квартал 2017 года».

Декларация по УСН 6% – образцы заполнения для ИП и ООО в 2021 году

Все плательщики упрощенного налога по итогам года обязаны представить в ИФНС (по месту учета) декларацию по УСН. Состав отчетности зависит от объекта налогообложения, который применяет упрощенец.

ИП и организации на УСН 6% (объект – “доходы”), сдают декларацию, состоящую из следующих листов:

- Титульного.

- Раздела 1.1.

- Раздела 2.1.1.

- Раздела 2.1.2 – если деятельность ведется в г. Москве и ИП или ООО является плательщиком торгового сбора.

Примечание: раздел 3 заполняется ИП или ООО в случае получения средств целевого финансирования, целевых поступлений и иных средств, указанных в п.1 и 2 ст. 251 НК РФ.

Бланк декларации

Форма декларации по упрощенной системе налогообложения, действующая в 2021 году, утверждена Приказом ФНС России от 26.02.2016 N ММВ-7-3/[email protected]

формы по КНД 1152017 налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Пошаговая инструкция по заполнению декларации УСН доходы

Официальную инструкцию, разработанную Минфином для заполнения отчетности по УСН, можно скачать здесь.

Исходные данные

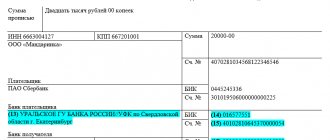

Организация: ООО «Курс-инвест»

Отчетный период: 2021 год

ИФНС: по г. Мытищи Московской области

Вид деятельности: Розничная торговля прочими пищевыми продуктами в специализированных магазинах

ОКВЭД: 47.29

Доход (поквартально):

1 квартал – 920 000 руб.

2 квартал – 820 000 руб.

3 квартал – 1 020 000 руб.

4 квартал – 1 560 000 руб.

Страховые взносы за сотрудников – по 108 000 руб. каждый квартал

Титульный лист

| Столбец/строка | Примечание |

| ИНН/КПП | ИНН и КПП организации |

| Номер корректировки | Если декларация сдается первый раз (первичная), то номер корректировки будет «0—».Если второй и последующие разы (с целью исправить ошибку в ранее представленной отчетности), то указывается номер «2—», «3–» и т.д. в зависимости от того, какая по счету уточненная декларация сдается |

| Налоговый период | «34» – если отчетность сдается за год «50» – при сдаче декларации после ликвидации организации«95» – при переходе на иной режим налогообложения«96» – при прекращении деятельности по УСН |

| Отчетный год | Год, за который сдается декларация |

| Представляется в налоговый орган | Четырехзначный код налогового органа, в котором ООО стоит на учете |

| По месту нахождения (код) | «210» – по месту нахождения ООО «215» – по месту нахождения правопреемника |

| Налогоплательщик | Полное наименование организации заглавными буквами. Обратите внимание, что между ООО (в расшифрованном виде) и самим названием должна быть одна пустая клетка, даже если название выпадает на следующую строку |

| Код по ОКВЭД | Код основного вида деятельности, в соответствии с ОК 029-2014 (КДЕС Ред. 2) |

| Номер контактного телефона | Актуальный номер телефона, по которому проверяющий инспектор может связаться с налогоплательщиком и уточнить имеющиеся у него вопросы. Телефон указывается в формате + 7 (…)……. |

| На … страницах | Если организация не является плательщиком торгового сбора и не получала средства целевого финансирования, количество листов будет«003» |

| Достоверность и полноту сведений подтверждаю…. | «1» – если декларацию заполняет и сдает директор ООО, в строчках ниже указываются его полные ФИО. «2» – если декларация сдается представителем, ниже указываются ФИО представителя и наименование документа, которым подтверждаются его полномочия |

| Дата | Дата заполнения документа |

Раздел 1.1

| Столбец/строка | Примечание |

| 010, 030, 060, 090 | Если код ОКТМО в течение налогового периода не менялся, он указывается один раз по строке 010, в остальных строках 030, 060 и 090 ставятся прочерки |

| 020 | Сумма аванса, подлежащая уплате в бюджет. Она рассчитывается по формуле: стр. 130-стр.140 |

| 040 | Сумма авансового платежа по итогам полугодия, рассчитываемая по формуле: (стр. 131 – стр. 141) – стр. 020 |

| 050 | Если по формуле: (стр.131-стр. 141) – стр. 020 получилось отрицательное значение (переплата), оно вносится в данную строку. |

| 070 | Сумма аванса к уплате за 9 месяцев: стр. (132 – стр. 142) – (стр.020 + стр. 040 – стр. 050)Если значение получилось со знаком минус (переплата) его нужно внести в строку 080 |

| 100 | Сумма налога, подлежащая уплате в бюджет за год, с учетом ранее уплаченных авансовых платежей: (стр. 133 – стр. 143) – (стр. 020+стр.040-стр.050 + стр.070 – стр.080)Если значение получилось положительным оно вносится в строку 110.Обратите внимание, что сумму переплаты по строке 110 организация может вернуть на р/с или зачесть в счет уплаты будущих платежей |

Раздел 2.1.1

| Столбец/строка | Примечание |

| 102 | Организации всегда указывают код «1», так как имеют минимум одного сотрудника, которому уплачиваются страховые взносы – генерального директора |

| 110 | Сумма, полученного за 1 квартал дохода, без учета страховых взносов |

| 111 | Доход нарастающим итогом за полугодие (1 квартал + 2 квартал) |

| 112 | Доход за 9 месяцев с начала года |

| 113 | Общая сумма полученного за год дохода |

| 120-123 | Ставка по налогу (если не применяется льготная), указывается в формате: 6.0 |

| 130 | Сумма аванса, подлежащего уплате за 1 квартал, без учета страховых взносов: стр.110 : 6% |

| 131 | Сумма аванса, подлежащего уплате за полугодие: стр. 111 : 6% |

| 132 | Сумма аванса, подлежащего уплате за 9 месяцев: стр. 112 : 6% |

| 133 | Сумма налога по итогам года: стр. 113 : 6% |

| 140 | По указанным строкам отражается сумма уплаченных страховых взносов нарастающим итогом. Обратите внимание, что значение по данным строкам рассчитается по формуле:стр. 140 = стр. 130:2стр. 141 = стр. 131:2стр. 142 = стр. 132:2стр. 143 = стр. 133:2 |

| 141 | |

| 142 | |

| 143 |

Как предприниматели могут уменьшить НДФЛ к уплате

К субъектам, которые находятся на общей системе налогообложения и имеют право уменьшить налоговые платежи за счет торгового сбора, относятся не только организации, но и ИП. Предприниматели вправе зачесть уплаченный размер взноса в счет суммы начисленного НДФЛ за налоговый период (п. 5 ст. 225 НК РФ).

Однако если налогоплательщик зарегистрирован в одном регионе, а платит торговый сбор по месту осуществления деятельности на другой территории, сократить итоговые расходы на перечисление НДФЛ не удастся. ИП также потребуется зарегистрироваться в качестве плательщика торгового сбора, подав соответствующее уведомление в органы ФНС.

В декларации по форме 3-НДФЛ, утвержденной приказом ФНС России от 24.12.2014 № ММВ-7-11/[email protected] (в редакции от 10.10.2016), торговый сбор, уменьшающий сумму начисленного налога на доходы, будет показан по строке 091 раздела 2.

Форму декларации 3-НДФЛ, содержащую строку для отражения торгового сбора, см. в статье «Новая форма налоговой декларации 3-НДФЛ».

Кто именно обязан платить сбор?

Эта обязанность накладывается не только на индивидуальных предпринимателей, но и на руководителей организаций. Но только в том случае, если они пользуются стационарно расположенными объектами в торговых залах, либо без них.

Управляющие розничных рынков также признаются плательщиками данного налога. Ставка устанавливается отдельно по каждому из объектов, если торговля ведётся в залах площадью меньше 50 квадратных метров, либо когда торговый зал вообще отсутствует. При этом у самой ставки имеется строго зафиксированное значение. Но основанием для её определения становится площадь, если торговля ведётся на территории более 50 квадратов, на рынках.

Торговый сбор зависит не только от величины самого помещения, где ведётся деятельность, но и от района города Москвы, где располагается объект. При этом плату проводят за полный квартал, даже если магазин открылся только в конце отчётного периода. Размер получаемой прибыли, убытков на налог так же не оказывает никакого влияния. Плательщик должен получить как можно больше доходов, чтобы уплата налога не была связана с серьёзными потерями в денежных средствах.

Поэтому планируя строительство или покупку того или иного коммерческого помещения, например, склада для интернет-магазина, следует сразу планировать налоговую нагрузку. Всю же остальную работу по проектированию и строительству складских помещений могут взять на себя специалисты проектно-строительной . Вы можете ознакомиться с этими предложениями и возможностями на их официальном сайте.

Максимальный срок для передачи отчётности и уплаты – 25 дней после того, как закончился отчётный период.

Уменьшение налога при УСН на сумму торгового сбора

Еще ряд субъектов предпринимательской деятельности вправе уменьшать налоговые платежи за счет уплаченного ранее торгового сбора. Речь идет о физических и юридических лицах, выбравших упрощенную систему налогообложения.

Если предприниматели работают на упрощенке и в качестве объекта налогообложения учитывают только доходы, то налог (авансовый платеж) по УСН можно уменьшить на сумму уплаченного сбора (п. 8 ст. 346.21 НК РФ). Для этого требуется, чтобы фактический платеж по сбору был произведен в том же отчетном периоде, когда начислен налог. Сам налогоплательщик должен быть зарегистрирован в том регионе, где действует торговый сбор.

При расчете итогового налога по УСН ограничения в 50% для уменьшения суммы за счет сбора нет (п. 8 ст. 346.21 НК РФ).

Мнение чиновников по этому поводу отражено в материале «Торговый сбор может уменьшать “упрощенный” налог больше, чем наполовину».

Упрощенка с объектом налогообложения «доходы за вычетом расходов» учитывает перечисленный торговый сбор в затратах, уменьшающих базу по налогу (подп. 22 п. 1 ст. 346.16 НК РФ).

О прочих расходах, которые правомерно учитывать при данном объекте налогообложения УСН, читайте в статье «Перечень расходов при УСН “доходы минус расходы”».

В декларации по упрощенке необходимость в отражении торгового сбора в специально отведенных для этого строках есть только у налогоплательщиков, выбравших объектом обложения налогом «доходы». Для отражения этого сбора они используют строки 150–153 и 160–163 в разделе 2.1.2 УСН-декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]

Налоговая декларация по УСН за 2021 год | Образец заполнения и новая форма

В 2021 году продолжает действовать та же самая форма декларации по УСН, по которой отчитывались в предыдущем году (штрих код титульного листа 0301 2017), что и в предыдущем году. В этой статье мы рассмотрим образец заполнения декларации по УСН за 2021 год (форма КНД 1152017).

Декларация по УСН за 2021 год

Форма декларации

Бланк налоговой декларации по УСН, действующей в 2021 году, утверждён приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощённой системы налогообложения – это единственная налоговая отчётность, которую сдают плательщики упрощённого налога.

При этом, несмотря на разные объекты налогообложения (Доходы или Доходы минус расходы), годовая отчётность сдаётся одна и та же, только листы заполняются разные.

УСН ДоходыУСН Доходы минус расходы

| — Титульный лист— Раздел 1.1— Раздел 2.1.1— Раздел 2.1.2, если налогоплательщик платит торговый сбор (пока только в Москве)— Раздел 3, если получены целевые средства, указанные в пунктах 1 и 2 статьи 251 НК РФ | — Титульный лист— Раздел 1.2— Раздел 2.2— Раздел 3, если получены целевые средства, указанные в пунктах 1 и 2 статьи 251 НК РФ |

Бланк налоговой декларации по УСН за 2021 год отличается от предыдущей формы другим штрих-кодом на титульном листе (0301 2017 вместо 0301 0013) и новыми полями для внесения данных по уплате торгового сбора.

Скачать бесплатно бланк для заполнения в формате pdf

Обратите внимание: если вы заполните декларацию для упрощённой системы налогообложения по недействующей форме, отчётность будет считаться не сданной! За такое нарушение налоговой инспекцией не только налагается штраф, но и может быть заблокирован расчётный счёт ИП или ООО.

Сроки сдачи отчётности

Отчитаться за деятельность на льготном режиме в 2021 году и уплатить налог по итогам года должны все упрощенцы в следующие сроки:

- организации – не позднее 31 марта 2021 года, но в этом году, в связи с попаданием этой даты на выходной день, крайний срок сдачи переносится на следующий рабочий день, т.е. на 2 апреля 2018 года;

- индивидуальные предприниматели – не позднее 30 апреля 2018 года.

Отчитаться в эти сроки надо и тем налогоплательщикам, которые не вели реальную деятельность, отчётность в этом случае будет нулевой.

|

Если в течение 2021 года организация или ИП добровольно прекращает деятельность на УСН, то кроме отчётности за 2021 год, надо сдать декларацию за отработанное время. Срок сдачи в этом случае – не позднее 25-го числа следующего месяца после прекращения деятельности.

При утере права на упрощённый режим из-за несоблюдения требований (превышена численность работников или лимит доходов, начато неразрешенное направление бизнеса, открыт филиал, в компании увеличилась доля участника-юридического лица и др.) сдать декларацию надо не позднее 25-го числа месяца, следующего за кварталом утраты права на УСН.

Общие правила заполнения

Порядок заполнения декларации установлен приложением № 3 к Приказу N ММВ-7-3/[email protected] Это обязательные требования, которым надо следовать, иначе в приёме отчёта откажут. Среди них:

- Текстовые поля бланка заполняются заглавными печатными символами;

- Все значения стоимостных показателей указываются в полных рублях по правилам округления;

- В каждом поле указывается только один показатель, кроме даты и ставки налога. Для указания даты используются по порядку три поля: день (два знакоместа), месяц (два знакоместа) и год (четыре знакоместа), разделенные знаком “.” Для показателя налоговой ставки используют два поля, разделенные знаком “.”;

- При ручном заполнении поля с отсутствующем показателем проставляется прочерк;

- Данные вносятся чернила чёрного, фиолетового или синего цвета;

- Не допускается исправление ошибок, помарок, зачеркиваний;

- Допускается только односторонняя печать документа;

- Страницы нельзя скреплять или сшивать;

- Страницы имеют сквозную нумерацию, начиная с титульного листа, нумеруются только заполненные страницы;

- Если используется компьютер, это облегчает заполнение отчётности, но надо учитывать, что допускается только шрифт Courier New высотой 16 – 18 пунктов. Числовые показатели в этом случае выравниваются по последнему правому знакоместу, прочерки в пустых ячейках необязательны.

Необходимые коды (налогового периода, места представления, форм реорганизации, способа представления, имущества, полученного в рамках целевого финансирования) указаны в тексте Приложения. Если в вашем случае коды не соответствуют нашему примеру заполнения, то их надо выбирать из первоисточника.

Пример заполнения декларации

Рассмотрим на примере, как формируется декларация ИП на УСН в 2018 году, который вёл деятельность без работников. Укажем данные для ИП без сотрудников в таблице в рублях нарастающим итогом, как того требует инструкция по заполнению. Надо рассчитать суммы по налогу, уплачиваемому в связи с применением УСН.

ПериодДоход за период нарастающим итогомИсчисленный авансовый платеж (налог)Уплаченные страховые взносы

| Первый квартал | 159658 | 9579 | 9579 |

| Полугодие | 373783 | 22427 | 22427 |

| Девять месяцев | 595673 | 35740 | 26077 |

| Календарный год | 823154 | 49389 | 27990 |

Для ИП без работников есть возможность уменьшить рассчитанный авансовый платёж полностью на всю сумму взносов, чем предприниматель и воспользовался. Как видно из таблицы, за первый квартал и за полугодие авансовые платежи полностью были уменьшены на сумму уплаченных взносов.

По итогу девяти месяцев, т.е. в период с 1 по 25 октября, предприниматель заплатил еще 3650 рублей страховых взносов. Поскольку авансовый платёж оказался больше этой суммы, было доплачено 9663 рубля.

В декабре была доплачена оставшаяся часть фиксированных взносов в сумме 1913 рублей.

По результатам 2021 года надо доплатить ещё налог на сумму 11736 рублей, а дополнительный 1%-ный взнос с доходов свыше 300 000 рублей предприниматель решил заплатить в срок до 1 июля 2018 года.

Предприниматели, имеющие работников, а также организации на УСН Доходы тоже могут уменьшать рассчитанные авансовые платежи и сам налог на сумму взносов, уплаченных за ИП и за работников, но налоговый платёж при этом можно снизить только до 50%. Так, ИП из нашего примера, если бы у него были работники, не смог бы уменьшить полностью авансовые платежи за счет взносов, поэтому в декларации бы отражались другие цифры.

У плательщиков УСН Доходы минус расходы применение льготы в виде уменьшения самого рассчитанного налога не допускается. В этом варианте налогообложения все страховые взносы (за работников и индивидуального предпринимателя за себя) учитываются в расходах, т.е. уменьшают налоговую базу.

Ниже представлены бесплатные файлы, которые вы можете загрузить для ознакомления

Источник: https://www.regberry.ru/nalogooblozhenie/novaya-forma-nalogovoy-deklaracii-po-usn

Итоги

Торговый сбор на данный момент действует только на территории Москвы. В прочих регионах соответствующее решение местных властей не принято. Субъектам, осуществляющим торговую деятельность, подпадающую под обложение сбором, вменяется в обязанность встать на учет в качестве его плательщиков в органах ФНС. В дальнейшем отчитываться за совершенные операции не требуется. Своевременно уплаченный торговый сбор учитывается при составлении налоговой отчетности по прибыли, НДФЛ или УСН-налогу для уменьшения налоговых обязательств.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пошаговая инструкция

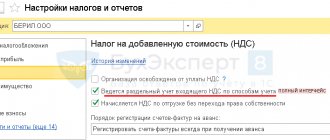

01 октября Организация зарегистрировала собственную торговую точку — Розничный магазин «Эдельвейс» в ИФНС по месту нахождения организации (г. Москва). Торговая точка находится в общем здании. Площадь торгового зала составляет 25 кв. м. Налоговая льгота, предусмотренная п. 3 ст. 410 НК РФ, не применяется.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация торговой точки | |||||||

| — | — | Регистрация торговой точки | Справочник Торговые точки | ||||

| Начисление торгового сбора | |||||||

| 31 марта | 44.01 | 68.13 | 30 000 | Начисление торгового сбора | Закрытие месяца — Расчет торгового сбора | ||

| Уплата торгового сбора | |||||||

| 20 апреля | 68.13 | 51 | 30 000 | Уплата торгового сбора | Списание с расчетного счета — Уплата налога | ||

| Расчет налога на прибыль | |||||||

| 30 июня | 44.01 | 68.13 | -30 000 | Сторнирование суммы начисленного торгового сбора | Закрытие месяца — Расчет налога на прибыль | ||

| 90.07.1 | 44.01 | -30 000 | Сторнирование расходов на сумму учтенного торгового сбора | ||||

| 99.01.1 | 90.09 | -30 000 | Перерасчет финансового результата периода начисления торгового сбора | ||||

| 68.04.1 | 68.13 | 30 000 | Уменьшение налога на прибыль исчисленного в региональный бюджет на сумму торгового сбора | ||||

| 99.01.1 | 68.04.1 | 35 599 | Расчет налога на прибыль в федеральный бюджет | ||||

| 99.01.1 | 68.04.1 | 190 392 | Расчет налога на прибыль в региональный бюджет | ||||

Регистрация торговой точки

Регистрация новой торговой точки, а также внесение правовых изменений по действующей точке производятся в справочнике Торговые точки в разделе Справочники – Налоги – Торговый сбор – Торговые точки.

Торговый сбор предусмотрен в городах федерального значения (Москве, Санкт-Петербурге и Севастополе) и устанавливается законом субъекта РФ (ст. 411 НК РФ). По состоянию на 2021 год торговый сбор введен только в г. Москва (Закон г. Москвы от 17.12.2014 N 62).

Обратите внимание на заполнение полей:

- Тип торговой точки — Магазин.

- Дата постановки на учет — дата возникновения объекта обложения сбором (дата начала торговой деятельности).

- Адрес — адрес расположения торговой точки.

- Площадь торгового зала — 25 кв. м.

- Постановка на учет — По месту нахождения организации, т. к. в данном случае ИФНС по месту нахождения торговой точки соответствует ИФНС по месту нахождения организации.

- Торговый сбор за квартал — 30 000 руб., сумма торгового сбора к уплате за квартал, рассчитывается автоматически.

Узнать подробнее о Регистрации объекта обложения сбором