Какие бывают системы налогообложения? — Систем налогообложения существует пять: ОСНО (традиционная, она же общая), УСН (упрощенная, бывает УСН 6% и УСН 15%), патентная (только для ИП), ЕСХН (только для сельхозпроизводителей), система налогообложения при выполнении соглашений о разделе продукции (узкоспециализированная система для горнодобывающих компаний).

Последние три системы узкоспециализированы, они доступны ограниченному кругу лиц, поэтому сейчас мы не будем их рассматривать. А рассмотрим отличия ОСНО от УСН. Какая система налогообложения лучше, традиционная или упрощенная? Какая выгоднее?

Новый бизнес будет работать на общем режиме

Итак, в отношении нового бизнеса будет применяться общая система налогообложения. Это возможно, когда вся деятельность индивидуального предпринимателя ведется на общем режиме налогообложения. Или, например, в своем регионе индивидуальный предприниматель уплачивает единый налог на вмененный доход, а в новом регионе такой специальный налоговый режим не введен.

Нужно ли вставать на учет

Это первый вопрос, который возникает при расширении деятельности. А актуален ли он для индивидуальных предпринимателей, чья деятельность облагается в соответствии с общим режимом? Нет, и вот почему.

По общему правилу постановка на учет индивидуального предпринимателя осуществляется по месту его жительства (п. 1 и 3 ст. 83 НК РФ). Это правило действует и в рассматриваемой ситуации. Таким образом, если ваша деятельность в новом регионе будет работать на общем режиме, регистрироваться в налоговой инспекции по месту ее осуществления вам не нужно.

Куда платить налоги и сдавать отчетность

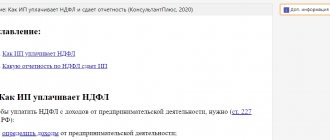

Ответ на этот вопрос вытекает из предыдущего. Раз не нужно вставать на учет в другой налоговой инспекции, то налоги с доходов от нового направления индивидуальному предпринимателю следует платить по прежним реквизитам. То есть НДФЛ со всех ваших доходов он будет платить по месту жительства.

Аналогично и с отчетностью по НДФЛ. Декларацию по форме 3-НДФЛ (форма утверждена приказом ФНС России от 10.11.2011 № ММВ-7-3/[email protected]) индивидуальному предпринимателю необходимо сдавать в свою налоговую инспекцию по месту жительства, указав в ней все доходы и расходы, в том числе полученные и осуществленные в другом регионе. Отметим, что заводить новую Книгу учета доходов и расходов и хозяйственных операций для деятельности в новом регионе также не нужно.

Вместе с тем есть один нюанс. Если в результате расширения деятельности доходы возрастут более чем на 50%, индивидуальному предпринимателю нужно будет подать в свою налоговую инспекцию еще и декларацию с указанием запланированной суммы доходов на 2014 год (п. 10 ст. 227 НК РФ). В этом случае налоговая инспекция пересчитает вам суммы авансовых платежей по НДФЛ. Напомним, что декларация с указанием предполагаемой суммы доходов подается по форме 4-НДФЛ, утвержденной приказом ФНС России от 27.12.2010 № ММВ-7-3/[email protected]

Налог на имущество предприятий

Этот вид платежа начисляется на все имущество предприятий, которое числится на балансе. Исключение составляют: денежные средства на расчетном счете и перечень того, что освобождено от налогообложения законом.

Полная стоимость подлежащего налогообложению имущества определяется с помощью сложения стоимости всего имущества, причем на начало месяца. Затем вся сумма делится на общее количество рассматриваемых месяцев.

Вся налоговая база рассчитывается исходя из цены основных средств, запасов и затрат, нематериальных активов, которые видны из соответствующих разделов баланса.

Новый бизнес будет облагаться ЕСХН

Предположим, что индивидуальный предприниматель, являющийся сельхозпроизводителем и уплачивающий ЕСХН, расширяет свой бизнес, переведя его часть в другой регион. И доходы от деятельности в новом регионе будут также облагаться ЕСХН.

Отметим, здесь важно и далее соблюдать ограничение, данное в пункте 2 статьи 346.2 НК РФ. То есть для дальнейшего применения режима уплаты ЕСХН индивидуальному предпринимателю важно, чтобы доля доходов от реализации сельхозпродукции в общем объеме доходов была не менее 70%.

Нужно ли вставать на учет

Как и при общем режиме налогообложения, для индивидуальных предпринимателей, уплачивающих ЕСХН, действует общее правило. Индивидуальные предприниматели должны быть зарегистрированы в налоговой инспекции по месту жительства (п. 1 и 3 ст. 83 НК РФ). Соответственно дополнительно вставать на учет в новой налоговой инспекции в другом регионе индивидуальным предпринимателям — плательщикам ЕСХН не нужно.

Куда платить налоги и сдавать отчетность

ЕСХН уплачивается по месту жительства индивидуального предпринимателя (п. 4 ст. 346.9 НК РФ). При этом неважно, где именно были получены доходы, с которых он уплачивается.

Аналогично и в отношении налоговой декларации. Налоговая декларация по ЕСХН подается в налоговую инспекцию по месту жительства индивидуального предпринимателя (подп. 2 п. 1 ст. 346.10 НК РФ). И в ней отражаются все доходы и расходы, в том числе и полученные (осуществленные) в иных регионах. Соответственно и Книга учета также ведется одна и та же — для всех хозяйственных операций.

Обратите внимание! Обособленных подразделений у ИП быть не может Нередко предприниматели интересуются таким вопросом. Нужно ли им регистрировать обособленное подразделение, если они начали деятельность в другом регионе? Должен ли предприниматель сообщить в налоговую инспекцию о своем обособленном подразделении, если в новом регионе он создал стационарные рабочие места? Ответ отрицательный. Исходя из положений пункта 1 статьи 11 НК РФ, обособленное подразделение может быть исключительно у организации. А у индивидуальных предпринимателей подразделений не бывает.

Что такое налог

Согласно статье 8 НК РФ, налог – это обязательный платеж, который взимается с компаний и физических лиц и является при этом безвозмездным. Деньги поступают в консолидированный бюджет РФ, состоящий из федерального, регионального и местного бюджетов. В дальнейшем денежные средства распределяются между ними в определенных пропорциях. Например, 85% НДФЛ поступает в региональный бюджет, 15% – в местный. А НДС и НДПИ полностью идут в федеральный бюджет.

Налоги необходимы для функционирования государства и муниципальных образований – они тратятся на благоустройство района, ремонт дорог, строительство больниц и школ, а также на зарплату чиновников.

Налоговые платежи собираются с определенной периодичностью (обычно раз в месяц или квартал). Их следует отличать от сборов – обязательных разовых взносов, которые дают возможность получить какое-либо право, лицензию, разрешение или государственную услугу. То есть сборы являются возмездными.

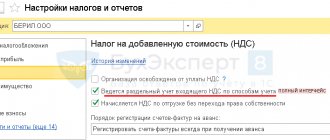

Новый бизнес работает на УСН

Ситуация, когда бизнес в новом регионе будет работать на «упрощенке», возможна, если ранее индивидуальный предприниматель подавал заявление о переходе на упрощенную систему.

Нужно ли вставать на учет

Так же как и в предыдущих случаях, становиться на учет в налоговую инспекцию по месту ведения новой деятельности не нужно. Индивидуальные предприниматели должны быть зарегистрированы в инспекции по месту жительства — это правило действует и в случае применения упрощенной системы налогообложения.

Куда платить налоги и сдавать отчетность

С налогами и отчетностью у «упрощенцев», работающих в другом регионе, сложностей также не предвидится. Уплата налога при упрощенной системе производится по месту жительства индивидуального предпринимателя (п. 6 ст. 346.21 НК РФ). И это касается налога по УСН, уплачиваемого со всех доходов, в том числе и тех, что получены в другом регионе.

Налоговую декларацию по УСН по итогам налогового периода индивидуальные предприниматели также должны сдавать в налоговую инспекцию по месту жительства (п. 1 ст. 346.23 НК РФ). И также в ней должны быть указаны все доходы вне зависимости от того, в каком регионе они получены.

Новую Книгу учета доходов и расходов для деятельности в другом регионе заводить не нужно. Все показатели записывайте в одну и ту же Книгу учета.

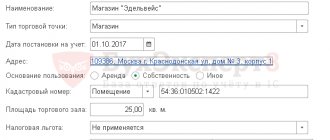

Пример 1. Индивидуальный предприниматель А.П. Кирпичев применяет УСН и занимается розничной торговлей продуктами питания. Коммерсант зарегистрирован в г. Москве. В декабре 2013 года предприниматель открыл еще один магазин в г. Щелково Московской области. Каковы налоговые последствия, если в отношении нового магазина индивидуальный предприниматель хотел бы также применять УСН?

Если индивидуальный предприниматель не хочет применять систему налогообложения в виде ЕНВД в отношении магазина в г. Щелково, а предпочитает упрощенную систему, то становиться на учет в налоговой инспекции в г. Щелково ему не нужно. Достаточно состоять на учете в налоговой инспекции по месту жительства — в г. Москве.

Налог при УСН со всех доходов, в том числе и от магазина в г. Щелково, индивидуальный предприниматель должен перечислять по реквизитам московской налоговой инспекции. И отчитываться по налогу при УСН со всех доходов индивидуальному предпринимателю также необходимо в налоговой инспекции в г. Москве.

Как выбрать коды ОКВЭД для производства

Процесс выбора кодов кажется простым, но лишь до тех пор, пока вы впервые не откроете классификатор, в котором 400 с лишним страниц. Если коды не будут соответствовать осуществляемой деятельности, можно:

- получить штраф до 10 000 рублей по за непредоставление, несвоевременное предоставление сведений, содержащихся в ЕГРЮЛ/ЕГРИП или предоставление неточных или недостоверных сведений;

- лишиться возможности применять льготные режимы налогообложения. Это происходит, когда согласно кодам вы осуществляете деятельность, для которой УСН, к примеру, использовать нельзя, а на практике занимаетесь чем-то другим;

- получить отказ в вычете НДС, для применения которого указаны товары, не имеющие отношения к зарегистрированной деятельности;

- не получить льготы или помощь от государства, предназначенные ИП и ООО из определенных сфер;

- платить взносы на травматизм по более высокой ставке.

Новый бизнес переводится на уплату ЕНВД

Теперь другая ситуация — индивидуальный предприниматель начал бизнес в новом регионе и в отношении него решил уплачивать ЕНВД. Напомним, что на систему налогообложения в виде ЕНВД переводится не весь бизнес, а лишь отдельные виды деятельности, поэтому этот режим налогообложения разрешается совмещать с другими.

Нужно ли вставать на учет

Согласно пункту 2 статьи 346.28 Налогового кодекса РФ индивидуальные предприниматели, изъявившие желание применять систему налогообложения в виде ЕНВД, должны встать на учет по месту осуществления деятельности. Таким образом, если вы начали деятельность в новом регионе и решили уплачивать ЕНВД, то вам придется встать на учет в налоговой инспекции в этом регионе.

Правда, из данного правила есть исключение. Оно касается плательщиков ЕНВД, оказывающих автотранспортные услуги по перевозке (подп. 5 п. 2 ст. 346.26 НК РФ), занимающихся развозной или разносной розничной торговлей (подп. 7 п. 2 ст. 346.26 НК РФ) или выполняющих услуги по размещению рекламы с использованием внешних и внутренних поверхностей транспортных средств (подп. 11 п. 2 ст. 346.26 НК РФ). Этим предпринимателям также нужно встать на учет в качестве плательщиков ЕНВД, но только в налоговой инспекции по месту жительства (п. 2 ст. 346.28 НК РФ).

Отметим, что если вы уже состоите на учете в налоговой инспекции по какому-либо основанию, то в случае начала ведения «вмененной» деятельности вам все равно нужно встать на учет в качестве плательщика ЕНВД. Это подтверждает и Минфин России в письме от 27.09.2010 № 03-02-08/58.

Несколько слов о том, как встать на учет в качестве плательщика ЕНВД. В течение пяти дней с момента, как вы стали плательщиком ЕНВД, то есть начали работать в новом регионе, вам нужно подать в налоговую инспекцию заявление. Заявление о постановке на учет индивидуального предпринимателя в качестве плательщика ЕНВД подается по форме № ЕНВД-2, утвержденной приказом ФНС России от 11.12.2012 № ММВ-7-6/[email protected] В самом заявлении укажите ФИО, ОГРНИП и дату начала осуществления деятельности, в отношении которой будет уплачиваться ЕНВД. А в приложении к заявлению зафиксируйте адрес, по которому находится новый бизнес, и код вида деятельности. Коды видов предпринимательской деятельности можно узнать из приложения № 5 к Порядку заполнения декларации по ЕНВД, утвержденному приказом ФНС России от 23.01.2012 № ММВ-7-3/[email protected]

Куда платить налоги и сдавать отчетность

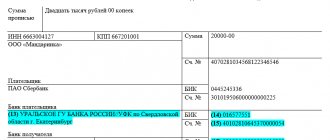

ЕНВД уплачивается по месту постановки на учет в качестве плательщика этого налога (п. 1 ст. 346.32 НК РФ). Поэтому если вы зарегистрировались в новом регионе в качестве плательщика ЕНВД, то по реквизитам этой налоговой инспекции вам необходимо будет перечислять налог. В эту же налоговую инспекцию нужно будет ежеквартально подавать налоговые декларации по ЕНВД (п. 3 ст. 346.32 НК РФ).

Пример 2. Индивидуальный предприниматель И.С. Сурков оказывает услуги по пошиву одежды. Он зарегистрирован в г. Электростали Московской области и применяет общий режим налогообложения. В декабре 2013 года индивидуальный предприниматель решил открыть новую точку в г. Владимире и уплачивать ЕНВД с доходов, полученных там же. Где индивидуальному предпринимателю нужно вставать на учет в качестве плательщика единого налога на вмененный доход?

При оказании бытовых услуг плательщики ЕНВД должны встать на учет по месту осуществления деятельности. Таким образом, индивидуальный предприниматель должен зарегистрироваться в налоговой инспекции в г. Владимире, подав туда заявление по форме № ЕНВД-2. Единый налог ему также нужно будет перечислять по реквизитам налоговой инспекции в г. Владимире и в эту же инспекцию подавать налоговую декларацию по ЕНВД.

Новый бизнес переводится на патентную систему

И наконец, расширяя свой бизнес в новом регионе, индивидуальный предприниматель решил приобрести патент. Напомним, что применять патентную систему налогообложения возможно, если в регионе введен этот специальный налоговый режим. Кроме того, патент можно получить при осуществлении видов деятельности, указанных в пункте 2 статьи 346.23 Налогового кодекса РФ. При этом средняя численность наемных работников индивидуального предпринимателя по всем видам деятельности за налоговый период не должна быть больше 15 (п. 5 ст. 346.23 НК РФ).

Нужно ли вставать на учет

Патент действует только на территории того региона, который в нем указан (п. 1 ст. 346.45 НК РФ). Однако законодательство не запрещает получать индивидуальному предпринимателю несколько патентов в разных регионах. То есть если вы желаете получить патент в том регионе, где вы не зарегистрированы, вам нужно подать заявление в одну из налоговых инспекций этого региона. Причем любую — по своему выбору. При этом заявление о постановке на учет подавать не нужно. Согласно пункту 1 статьи 346.46 Налогового кодекса РФ постановка на учет индивидуального предпринимателя, применяющего патентную систему налогообложения, осуществляется налоговым органом, в который он обратился с заявлением на получение патента, в течение пяти дней. Форма заявления на получение патента № 26.5-1 утверждена приказом ФНС России от 14.12.2012 № ММВ-7-3/[email protected]

Куда платить налоги и сдавать отчетность

Здесь все просто. Патент нужно оплачивать по месту постановки на налоговый учет (п. 2 ст. 346.51 НК РФ). То есть по реквизитам той налоговой инспекции, которая его выдала. Налоговую декларацию при патентной системе сдавать не нужно (ст. 346.52 НК РФ). Если в своем регионе вы не применяете патентную систему, то дополнительно для доходов, относящихся к деятельности на патенте, вам придется вести еще одну Книгу учета. Форма Книги учета доходов от реализации для индивидуальных предпринимателей, применяющих патентную систему, утверждена приказом Минфина России от 22.10.2012 № 122н.