Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Попробовать бесплатно

Работникам за качественную работу и стаж в качестве поощрения выдается премия. Она может выплачиваться раз в год, ежемесячно или по кварталам. Работодатель сам решает, как часто ему стимулировать работников. С заработной платы сотрудников взимаются налоги, и многим интересно, облагается ли налогом премия.

Немного теории: бухгалтерские понятия и виды премии

Премия — необязательный платеж. Это денежное вознаграждение сотрудника за особые заслуги. Есть несколько видов поощрений:

- по форме выплат: в денежном выражении или в виде подарка;

- по частоте выплат: разовые или за определенный период;

- по назначению: за выполнение специальных задач;

- по показателю: к юбилею, за выслугу лет.

Согласно статье 191 ТК РФ премии могут быть начислены за:

- высокую квалификацию;

- высокие трудовые достижения;

- активную деятельность в развитии компании.

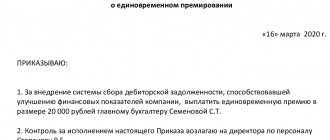

Как оформить выплату премии

Единовременное поощрение оформляйте приказом о выплате разовой премии. Приказ можно составить в свободной форме или воспользоваться унифицированными формами Т-11 для поощрения одного сотрудника или Т-11А — для поощрения группы. В приказе укажите:

- ФИО, должность и подразделение премируемого сотрудника;

- причину поощрения;

- вид — в нашем случае премия;

- сумма — цифрами и прописью.

Работник должен ознакомиться с приказом и подписать его.

Условия начисления премии

Есть несколько официальных условий для премирования работников:

- ФЗ №208. Если один из учредителей организации решил начислить сотрудникам премию, он принимает это решение вместе с коллегами.

- Статья 129 ТК РФ. Порядок начисления денежного вознаграждения должен быть прописан в трудовом договоре.

- Статья 135 ТК РФ. Все вопросы премирования работников должны согласовываться с профсоюзом, если он есть на предприятии

Бесплатно начислите премию и автоматически рассчитайте налоги через Контур.БухгалтериюПопробовать бесплатно

Законодательная база

Статьей 129 (ч. 1) ТК РФ законодатель утверждает, что премия, в том числе и ежемесячная, является частью оплаты труда работника, выплатой, стимулирующей, поощряющей труд. Премия, однако, не является обязательной выплатой, т.е. у работодателя отсутствует обязанность выплачивать ее членам трудового коллектива. Однако это не означает, что администрация может произвольно выдавать ежемесячные премии и лишать этих выплат.

Если премия упомянута в коллективном договоре, в трудовом соглашении, в ЛНА (например, «Положение о премировании») как обязательная к выплате каждый месяц, администрация обязана ее начислять и выплачивать.

Примечательно, что Минтруд считает возможным установление основной заработной платы меньше МРОТ, если стимулирующая выплата в сумме с основной не ниже МРОТ за месяц (письмо №14-О/10/В-4085 от 5/06/18 г.).

Из анализа законодательства следует, что ежемесячная премия, если она закреплена во внутренних нормативных актах фирмы, должна выплачиваться в обязательном порядке, так же как и заработная плата. Исключением может служить грубое нарушение работником трудовой дисциплины, однако такой проступок должен быть зафиксирован документально. В противном случае у работника есть основания обратиться в суд по поводу нарушения его прав. К тому же некоторые судьи считают, что выплата премии может быть приравнена к индексации оплаты труда (опред-е ВС РФ №18-КГ17-10 от 24/04/17 г.). Игнорировать же индексацию оплаты труда работодателю рискованно – это нарушение ст. 134 ТК РФ.

Если в ЛНА ежемесячная премия упоминается не как часть обязательной системы оплаты за труд, а связана формулировкой документа непосредственно с экономическими показателями, она может не выплачиваться. Причиной может стать неэффективная работа коллектива.

Как учитывают ежемесячные премии при расчете среднего заработка?

Выплата ежемесячной премии или лишение отдельных сотрудников (всего коллектива) указанной выплаты, таким образом, может зависеть от:

- формулировок ЛНА, колдоговора, трудового договора;

- показателей работы фирмы;

- показателей работы отдельного сотрудника.

На практике чаще всего ежемесячная премия устанавливается как часть трудовых выплат и выдается регулярно. Ее учитывают, в том числе, и при выдаче увольнительных сумм. Внесение в ЛНА положения о лишении работника, уволившегося по собственному желанию, ежемесячной премии, незаконно: оно ухудшает положение гражданина, по сравнению с другими, такими же, работниками (опред.-е №33-1945/2018 от 20/02/18 г. Нижегородского облсуда).

На заметку! Ежемесячная премия может быть больше основной заработной платы (оклада). Это не противоречит действующему законодательству.

Порядок налогообложения премии

Работодатели задают вопрос, облагается ли премия НДФЛ. Их сомнения обоснованы: во-первых, такое вознаграждение всегда является доходом сотрудника, а доход облагается налогом; во-вторых, премия не является оплатой труда.

Ответ на этот вопрос заключается в первом положении: премия — это доход. Согласно статье 209 НК РФ с нее уплачиваются НДФЛ и страховые платежи. Начисление подоходного налога на вознаграждение стандартное. От НДФЛ освобождаются награды, полученные за высокие достижения в научной деятельности, вознаграждения сотрудника в честь праздника и денежное вознаграждение, не превышающее 4000 рублей.

Годовые премии. Создаем резерв

В предлагаемой статье рассматривается такой вопрос, как резерв расходов на ежегодные вознаграждения, а также бухгалтерский и налоговый аспекты указанной операции.

Резерв на ежегодные вознаграждения. Особенности

Годовые премии, как правило, выплачиваются единовременно. Очевидно, что расход в этой связи весьма значителен. В то же время есть возможность списать суммы единовременных выплат: создать в налоговом учете специальные резервы.

Это весьма выгодно, поскольку формирование резерва позволяет оптимизировать налоговую нагрузку. Если же резерв не создавать, то вознаграждения, начисленные в начале года, следующего за отчетным, учитываются в целях налогообложения прибыли в периоде начисления (см., например, письмо Минфина России от 19.10.15 № 03-03-06/59642).

Пример 1 В начале 2021 года начислено и выплачено вознаграждение по итогам 2021 года. Эта сумма будет уменьшать базу по налогу на прибыль только за 2021 год. При наличии сформированного резерва в 2021 году расходы на его формирование включаются бы в облагаемую базу 2021 года.

Понятно, что решение о создании резерва должно быть закреплено в учетной политике. Кроме того, в учетной политике должно быть закреплены (п. 1 ст. 324.1 НК РФ):

- способ резервирования;

- предельная годовая сумма отчислений;

- ежемесячный процент отчислений в резерв.

Отчисления на выплату за выслугу лет и по итогам работы за год формируются одинаковым образом (п. 6 ст. 324.1 НК РФ). Правда, резерв для выплаты премий за выслугу лет имеет особенности и, как правило, вызывает больше вопросов.

Как рассчитать ежемесячный процент

Определить, к прямым или к косвенным затратам относятся затраты на формирование резерва предстоящих расходов, надо самостоятельно. Это касается и «производственников» (работников, занятых в процессе производства), так и иного персонала, непосредственно не связанный с производственным процессом. Главное, чтобы выбранный способ был закреплен в налоговой учетной политике (письмо Минфина России от 16.09.13 № 03-03-06/1/38134).

Процент отчислений можно рассчитывать отдельно по каждому структурному подразделению, но резерв формируется по организации в целом (письмо Минфина России от 07.12.12 № 03-03-06/1/632).

Для определения ежемесячного процента отчислений в резерв составляется смета по произвольной форме. В ней должны быть отражены расчет ежемесячных сумм в резерве в соответствии с данными о предполагаемых годовых расходах.

В расчет включают только экономически обоснованные и подтвержденные данные (положением об оплате труда, коллективным договором, штатным расписанием, графиком отпусков и т. д.) (п. 1 ст. 324.1 НК РФ, п. 1 ст. 252 НК РФ, письмо Минфина России от 25.10.16 № 03-03-06/2/62147).

Формула расчета ежемесячного процента отчислений в резерв предстоящих выплат:

| Ежемесячный процент отчислений в резерв предстоящих выплат | = | Предполагаемый размер выплаты на предстоящий год с учетом страховых взносов | : | Предполагаемая сумма расходов на оплату труда на предстоящий год с учетом взносов на страхование («пенсионные», на ВНиМ, «медицинские», от несчастных случаев на производстве и профзаболеваний). | х | 100% |

Формируем резерв в течение года

Для формирования сумму фактических расходов на оплату труда за месяц с учетом страховых взносов ежемесячно умножают на процент отчислений в резерв. Результат и будет учитываться для целей налогообложения (п. 24 ст. 255 НК РФ).

Отчисления в резерв производят в конце каждого месяца и включают в расходы на оплату труда соответствующих категорий работников (п. 24 ст. 255 НК РФ, п. 2 ст. 324.1 НК РФ).

Сумма резерва, накопленного нарастающим итогом с начала года, не должна превысить предельную сумму, установленную в учетной политике.

Пример 2 Согласно налоговой учетной политике-2017, в 2021 году расходы составили:

— 12 000 000 руб. — на оплату труда;

— 1 500 000 руб. — на выплату вознаграждения по итогам работы за год.

В 2021 году тарифы страховых взносов с фонда оплаты труда составляют 22% (в ПФР), 2,9% (в ФСС), 5,1% (в ФФОМС).

Деятельность предприятия относится к девятому классу профессионального риска, тариф взносов на обязательное страхование от несчастных случаев составляет 1%.

Итого общая ставка страховых взносов составит 31% (22 + 2,9 + 5,1 + 1).

Рассчитываем ежемесячный процент отчислений в резерв предстоящих расходов на выплату вознаграждений по итогам года.

Предполагаемая годовая сумма на выплату ежегодного вознаграждения с учетом страховых взносов составит: 1 965 000 руб. (1 500 000 руб. + 1 500 000 руб. x 31%).

Исходя из этого расчета, предельная сумма отчислений в резерв и составит 1 965 000 руб.

Предполагаемый годовой фонд оплаты труда с учетом страховых взносов равен: 15 720 000 руб. (12 000 000 руб. + 12 000 000 руб. x 31%).

Получаем ежемесячный процент отчислений на 2021 год в порядке, установленном законом: 12,5%. 1 965 000 руб. : 15 720 000 руб. x 100% =

На основании этих расчетов налогоплательщиком составлена смета ежемесячных отчислений в резерв в 2021 году:

| Месяц | Фактические расходы на оплату труда, руб. | Страховые взносы, руб. (гр. 2 x 31%) | Сумма отчислений в резерв, руб. (гр. 2 + гр. 3) x 12,5%) | Сумма резерва на конец месяца, руб. |

| 1 | 2 | 3 | 4 | 5 |

| Январь | 1 000 000 | 310 000 | 163 750 | 163 750 |

| Февраль | 1 000 000 | 310 000 | 163 750 | 327 500 |

| Март | 1 000 000 | 310 000 | 163 750 | 491 250 |

| Апрель | 1 000 000 | 310 000 | 163 750 | 655 000 |

| Май | 1 000 000 | 310 000 | 163 750 | 818 750 |

| Июнь | 1 000 000 | 310 000 | 163 750 | 982 500 |

| Июль | 1 000 000 | 310 000 | 163 750 | 1 146 250 |

| Август | 1 000 000 | 310 000 | 163 750 | 1 310 000 |

| Сентябрь | 1 000 000 | 310 000 | 163 750 | 1 473 750 |

| Октябрь | 1 100 000 | 341 000 | 180 125 | 1 653 875 |

| Ноябрь | 1 100 000 | 341 000 | 180 125 | 1 834 000 |

| Декабрь | 1 100 000 | 341 000 | 131 000 | 1 965 000 |

| Итого | 12 300 000 | 3 813 000 | 1 965 000 | 1 473 750 |

Сумма резерва, накопленного нарастающим итогом с начала года, не должна превысить предельную сумму, установленную в учетной политике в размере 1 965 000 руб.

В таком случае, если отчисления в резерв в январе-ноябре составили 1 834 000 руб., то в декабре их величина будет равна: 131 000 руб. (1 965 000 — 1 834 000).

В налоговом учете датой признания расходов в виде сумм отчислений в резерв является дата начисления резерва, а не дата выплаты вознаграждений за счет средств созданного резерва (подп. 2 п. 7 ст. 272 НК РФ).

Таким образом, направляя ежемесячные отчисления в резерв, организация уменьшает базу по налогу на прибыль в период создания резерва на эти отчисления.

Как быть с остатком резерва?

Возможно, что возникнет разница между начисленным резервом и фактически начисленными вознаграждениями. недоиспользованный резерв на выплату годовой премии.

В конце года, по состоянию на 31 декабря, необходимо провести инвентаризацию резерва с целью выявления суммы недоиспользования резерва или его перерасхода и скорректировать облагаемую базу.

Например, в течение 2021 года направлялись отчисления в резерв, а вознаграждения по итогам года будет выплачены после того, как эти самые итоги будут подведены. Например, в марте-2018.

В этом случае необходимо на конец налогового периода уточнить резерв на выплату вознаграждений по итогам работы за год (п. 4 ст. 324.1 НК РФ, письмо Минфина России от 05.04.13 № 03-03-06/2/11148). Внимание: такой порядок уточнения определен только для резервов на оплату отпусков.

В отношении резерва на выплату вознаграждений по итогам работы за год необходимо закрепить в учетной политике обоснованный критерий, по которому на последнюю дату налогового периода будет уточнять размер остатка резерва, переходящего на следующий налоговый период. Например, процент от прибыли или сумма на одного работника и т. д.

Следовательно, если предприятие продолжает создавать резерв на предстоящую выплату вознаграждения по итогам работы за год и в следующем году, неиспользованный остаток может не включаться в состав внереализационных доходов и будет учитываться при формировании резерва на выплату вознаграждений по итогам работы за следующий год.

Пример 3 Воспользуемся данными примера 2. Сумма резерва за 2021 год составила 1 965 000 руб. и будет отражена в расходах в декларации по налогу на прибыль за 2021 год.

В январе 2021 года начислены вознаграждения работникам — 1 900 000 руб. Разница между суммой начисленного резерва и суммой начисленного вознаграждения — 65 000 руб.

Если в 2021 году организация продолжит создавать резерв на предстоящую выплату, эта разница будет учтена при его формировании.

Отражать ее во внереализационных доходах 2021 года не нужно.

Если в 2021 году резерв на выплату вознаграждения не будет создаваться, разница отражается во внереализационных доходах в декларации за 2021 год.

Подобный подход поддерживают и суды.

Так, налоговики посчитали, что фирма неправомерно не включила в состав внереализационных доходов при исчислении налога на прибыль сумму резерва на выплату вознаграждения по итогам года, начисленного, но не израсходованного целиком в 2013 году. Вознаграждения за счет этого резерва были произведены 20 февраля 2014 года.

Налоговики сослались на учетную политику на 2013 год: там было закреплено положение о необходимости включения не использованных на конец налогового периода резервов во внереализационные доходы.

Однако суд встал на сторону налогоплательщика, указав, что у ИФНС не было оснований считать спорную сумму «неиспользованным резервом». Неизрасходованный остаток резерва включается для целей налогообложения в состав внереализационных доходов текущего налогового периода, если налогоплательщик считает нецелесообразным формировать резерв предстоящих расходов на оплату отпусков и вознаграждения на следующий налоговый период (ст. 324.1 НК РФ). Если же организация не меняла учетную политику в отношении создания резерва, то остаток может быть перенесен на следующий налоговый период.

Суд признал незаконным решение ИФНС о доначислении налогов и пени, применении налоговых санкций, уменьшении убытков по налогу на прибыль за 2012 год (постановление Арбитражного суда Центрального округа от 06.06.17 № А35-220/2016).

Аналогичный подход к остатку недоиспользованного резерва на выплату вознаграждения дается разделяет и Минфин (см., например, письма от 20.03.09 № 03-03-06/4/19, от 14.12.07 № 03-03-06/2/227).

Если сумма вознаграждений превышает сформированный резерв

Если сумма фактически начисленного вознаграждения по итогам работы за 2021 год превысит сумму резерва, превышение должно учитываться при расчете базы по налогу на прибыль за 2021 год в расходах на оплату труда на 31 декабря 2021 года.

Как быть, если по истечении года вознаграждения начислены в большей сумме, чем размер резерва, при этом начисление вознаграждения производится после подачи годовой налоговой декларации?

При недостаточности средств фактически начисленного резерва, подтвержденного инвентаризацией на последний день налогового периода, налогоплательщик обязан по состоянию на 31 декабря года, в котором резерв был начислен, включить в расходы сумму фактических расходов на выплату вознаграждения и, соответственно, сумму страховых взносов, по которым ранее не создавался указанный резерв (п. 3 ст. 324.1 НК РФ).

Согласно разъяснениям Минфина, налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый период, в котором выявлены искажения, относящиеся к прошлому налоговому периоду, в случае, когда допущенные искажения привели к излишней уплате налога (абз. 3 п. 1 ст. 54 НК РФ) (письмо Минфина России от 02.04.12 № 03-03-06/4/25).

Поэтому, если:

- суммы сформированного в 2021 году резерва для выплаты вознаграждения по итогам работы за этот год окажется недостаточно и

- если вознаграждение будет начислено и выплачено в 2018 году,

то положительная разница между фактически начисленной суммой вознаграждения и суммой сформированного резерва может быть учтена в расходах на оплату труда 2021 года без представления уточненной налоговой декларации за 2021 год.

И все-таки безопаснее представить «уточненку», поскольку расход в этом случае следует признавать 31 декабря того года, в котором были начислены вознаграждения.

Пример 4 Воспользуемся данными примера 2. Сумма сформированного за 2021 год резерва — 1 965 000 руб. В марте 2018 года начислены вознаграждения работникам по итогам работы за 2017 год вместе со страховыми взносами в размере 2 200 000 руб.

Разница между суммой начисленного резерва и суммой начисленного вознаграждения равна: 235 000 руб. (2 200 000 — 1 965 000).

Если начисление вознаграждения произведено до подачи годовой декларации, разница будет отражена в расходах 31 декабря 2021 года, если после подачи годовой декларации, то следует представить уточненную декларацию.

Если в налоговом учете резерв не создается, то в таких случаях следует применять Положение по бухгалтерскому учету 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.02 № 114н) в рамках мероприятий по реформированию бухучета в соответствии с международными стандартами финансовой отчетности.

При условии, что средства на выплату ежегодных вознаграждений за выслугу лет отчисляются в резерв ежемесячно, а в налоговом учете расходы на вознаграждения в периоды их выплаты в декабре признаются расходами на оплату труда, порядок применения ПБУ 18/02 будет следующим. Образовавшуюся ежемесячную (с января по ноябрь) разницу между суммами расходов можно квалифицировать как вычитаемую временную разницу (подп. 8 – 11 указ. документа).

Вычитаемая временная разница за отчетный период отражается обособленно в аналитическом учете активов и обязательств, в оценке которых она возникла (п. 13 ПБУ 18/02).

Эта вычитаемая временная разница приводит к образованию отложенного налогового актива. Последний отражается по дебету 09 «Отложенные налоговые активы» в корреспонденции с кредитом 68 «Расчеты по налогам и сборам» (подп. 14, 17 ПБУ 18/02, Инструкция по применению Плана счетов).

Отложенные налоговые активы погашаются по мере полного погашения вычитаемых временных разниц, в данном случае это происходит в декабре. Суммы, на которые уменьшаются или полностью погашаются в текущем отчетном периоде отложенные налоговые активы, отражаются в бухгалтерском учете по кредиту счета 09 в корреспонденции с дебетом счета 68 (абз. 2 п. 17 ПБУ 18/02, Инструкция по применению Плана счетов).

НДФЛ

Вознаграждение, причитающееся работникам, признается объектом обложения по НДФЛ (подп. 6 п. 1 ст. 208, п. 1 ст. 209 НК РФ).

Организация как налоговый агент обязана удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате.

Удержание начисленной суммы НДФЛ производится налоговым агентом за счет любых денежных средств, выплачиваемых им налогоплательщику, при фактической выплате агентом указанных средств самому налогоплательщику либо третьим лицам по поручению последнего (п. 4 ст. 226 НК РФ).

Удержанная сумма НДФЛ отражается в бухгалтерском учете по дебету 70 в корреспонденции с кредитом 68 «Расчеты по налогам и сборам».

Бухгалтерский учет

В работе с резервами необходимо следовать правилам, установленным ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина России от 13.12.10 № 167н). Действие ПБУ 8/2010 распространяется на все организации, кроме субъектов малого предпринимательства (п. 3 указ. документа). Иными словами, формирование резерва на выплату по выслуге лет или по итогам работы за год обязательно для всех компаний, кроме строительно-монтажных предприятий.

Оценочное обязательство признается при одновременном соблюдении следующих условий:

- у организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни, исполнения которой она не может избежать;

- уменьшение экономических выгод компании, необходимое для исполнения оценочного обязательства, вероятно;

- величина обязательства может быть обоснованно оценена.

Очевидно, что резервы на предстоящую выплату вознаграждений по итогам работы за год или за выслугу лет соответствуют этим условиям.

Ни ПБУ 8/2010, ни другие документы не содержат ни методики определения величины оценочного обязательства, ни порядка его признания (однократно, ежемесячно, ежеквартально). Следовательно, нужно общим правилом (п. 15 ПБУ 8/2010): оценочное обязательство признается в учете по состоянию на отчетную дату в сумме, необходимой, чтобы рассчитаться с кредиторами или перевести обязательство на другое лицо.

Таким образом, по состоянию на каждую отчетную дату компания должна отразить в своей бухгалтерской отчетности резерв в сумме, которая позволит ей полностью рассчитаться с работниками по причитающимся им вознаграждениям.

В учетной политике необходимо указать дату начисления резерва и методику расчета отчислений в резерв.

Строгой методики расчета оценочного обязательства в данной части нет, но в налоговом учете есть строгая методика расчета резерва на выплату вознаграждений за выслугу лет или по итогам работы за год. Поэтому имеет смысл перенести налоговую методику в бухгалтерский учет и закрепить порядок расчета резерва в учетной политике для целей бухгалтерского учета. Это поможет избежать применения ПБУ 18/02.

В бухгалтерском учете резерв на выплату вознаграждений отражается по кредиту 96 «Резервы предстоящих расходов» в корреспонденции с дебетом 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу».

Фактические расходы за счет средств образованного резерва относятся в дебет счета 96 в корреспонденции со счетами:

- 70 «Расчеты с персоналом по оплате труда» — на сумму ежегодного вознаграждения за выслугу лет;

- 69 «Расчеты по социальному страхованию и обеспечению» — на сумму страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленных по данному вознаграждению.

Таким образом, операции по созданию и использованию резерва на выплату вознаграждений за выслугу лет или по итогам работы за год следует отражать проводками:

Дебет 20, 26, 44 Кредит 96

— начислены отчисления в резервы на выплату вознаграждений;

Дебет 96 Кредит 70, 69

— отражено фактическое начисление вознаграждений для работников.

Если суммы начисленного резерва не хватит, то выплату вознаграждений придется отражать проводкой:

Дебет 20 (26, 44) Кредит 70, 69

— затраты на выплату вознаграждений работникам отнесены на счета учета затрат компании.

Обоснованность признания и величину оценочного обязательства компания должна проверить в конце отчетного года и при наступлении новых событий, связанных с этим обязательством (п. 23 ПБУ 8/2010). Поэтому, если обязанность компании по выплате вознаграждений на конец года не исполнена, но она полностью сохраняется, то списывать сумму неиспользованных резервов в состав доходов не следует. Тем более что, в отличие от налогового учета, компания не имеет выбора, создавать ей оценочное обязательство или нет. Если оно фактически существует, оно должно быть отражено в бухгалтерской отчетности в обязательном порядке.

Пример 5 Организация формирует резерв на выплату ежегодного вознаграждения за выслугу лет. Коллективным договором, учетной политикой и положением о выплате вознаграждения установлено, что организация поощряет работников в следующем по окончании календарного года месяце, т. е. премии за 2021 год выплачиваются в январе 2021 годба.

По итогам года работникам предприятия было начислено и выплачено (за вычетом удержанного НДФЛ) вознаграждение в сумме 1 500 000 руб. Резерв был сформирован на основании следующих данных.

В 2021 году тарифы страховых взносов с фонда оплаты труда равны: в ПФР — 22%, в ФСС — 2,9%, в ФФОМС — 5,1%. Деятельность данного предприятия относится к девятому классу профессионального риска, и тариф взносов на обязательное страхование от несчастных случаев составляет 1%. Общая ставка страховых взносов 31% (22% + 2,9% + 5,1% + 1%).

Планировалось, что в 2021 году расходы составят: 12 000 000 руб. (на оплату труда -) и 1 500 000 руб. (на выплату ежегодного вознаграждения сотрудникам компании по итогам их работы).

Ежемесячный процент отчислений в резерв предстоящих расходов на выплату вознаграждений по итогам года в данном примере был рассчитан следующим образом. Предполагаемая годовая сумма на выплату ежегодного вознаграждения с учетом страховых взносов составила: 1 965 000 руб. (1 500 000 руб. + 1 500 000 руб. x 31%).

Исходя из этого расчета, организация отразила в своей учетной политике, что предельная сумма отчислений в резерв равна 1 965 000 руб. Предполагаемый годовой фонд оплаты труда с учетом страховых взносов: 15 720 000 руб. (12 000 000 руб. + 12 000 000 руб. x 31%).

Ежемесячный процент отчислений на 2021 год равен 12,5%, или 1 965 000 руб. : 15 720 000 руб. x 100%.

На основании этих расчетов налогоплательщиком была составлена смета. По итогам проведения годовой инвентаризации установлено соответствие суммы начисленного резерва сумме подтвержденного расчета ежегодного вознаграждения за выслугу лет.

В 2021 году организация не меняет учетную политику в отношении создания резерва на выплату ежегодного вознаграждения за выслугу лет.

Эти операции должны быть отражены в бухгалтерском учете следующим образом.

Ежемесячная бухгалтерская запись в течение 2021 года, связанная с созданием резерва:

Дебет 20, 26, 44 Кредит 96

— 163 750 руб. — произведены отчисления в резерв на выплату вознаграждения за выслугу лет (основание: приказ об учетной политике, бухгалтерская справка-расчет).

Бухгалтерские записи января 2021 года по выплате вознаграждения:

Дебет 96 Кредит 70

— 1 500 000 руб. — начислено вознаграждение за выслугу лет за счет созданного резерва (основания: расчетно-платежная ведомость, бухгалтерская справка-расчет);

Дебет 96 Кредит 69

— 465 000 руб. (1 500 000 x 31%) — начислены страховые взносы с суммы вознаграждения (основание: бухгалтерская справка-расчет);

Дебет 70 Кредит 68/НДФЛ

— 195 000 руб. (1 500 000 x 13%) — удержан НДФЛ с суммы вознаграждения (основание: налоговая карточка);

Дебет 70 Кредит 50, 51

— 1 305 000 руб. (1 500 000 руб. — 195 000 руб.) — выплачено работникам вознаграждение (за вычетом удержанного НДФЛ) (основание: расчетно-платежная ведомость).

Пример 6 Воспользуемся данными примера 2. Организация формирует в бухгалтерском учете резерв на выплату ежегодного вознаграждения своим сотрудникам за выслугу лет. При этом для целей налогового учета резерв не создает.

В соответствии с коллективным договором, учетной политикой и положением по выплате вознаграждения организация выплачивает премии в декабре. Работникам начислено 1 500 000 руб. и выплачено за вычетом удержанного НДФЛ.

По итогам проведения годовой инвентаризации установлено соответствие суммы начисленного резерва сумме подтвержденного расчета ежегодного вознаграждения за выслугу лет.

На 2021 год организация не меняет учетную политику в отношении создания резерва на выплату ежегодного вознаграждения за выслугу лет.

Доходы и расходы для целей налогообложения прибыли организация определяет методом начисления.

Данные операции отражаются в бухгалтерском учете следующим образом.

Ежемесячная бухгалтерская запись в течение 2021 года, связанная с созданием резерва:

Дебет 20, 26, 44 Кредит 96

— 163 750 — произведены отчисления в резерв на выплату вознаграждения за выслугу лет (основания: приказ об учетной политике, бухгалтерская справка-расчет).

Бухгалтерские записи января 2021 года по выплате вознаграждения:

Дебет 09 Кредит 68/ОНА

— 32 750 руб. — начислено вознаграждение за выслугу лет за счет созданного резерва (основание: бухгалтерская справка-расчет).

Бухгалтерские записи декабря, связанные с выплатой вознаграждения:

Дебет 96 Кредит 70

— 1 500 000 руб. — начислено вознаграждение за выслугу лет за счет созданного резерва (основания: расчетно-платежная ведомость, бухгалтерская справка-расчет);

Дебет 96 Кредит 69

— 465 000 (1 500 000 руб. x 31%) — начислены страховые взносы с суммы вознаграждения (основание: бухгалтерская справка-расчет);

Дебет 68/ОНА Кредит 09

— 360 250 руб. (32 750 руб. x 11 мес.) — отражено погашение отложенных налоговых активов (основание: бухгалтерская справка-расчет);

Дебет 70 Кредит 68/НДФЛ

— 195 000 руб. (1 500 000 руб. x 13%) — удержан НДФЛ с суммы вознаграждения (основание: налоговая карточка);

Дебет 70 Кредит 50, 51

— 1 305 000 руб. (1 500 000 руб. — 195 000 руб.) — выплачено работникам вознаграждение (за вычетом удержанного НДФЛ) (основание: расчетно-платежная ведомость).

В бухгалтерском балансе сумма резервов на отчетную дату, т. е. кредитовое сальдо счета 96 «Резервы предстоящих расходов» по соответствующим субсчетам, отражается по строке «Оценочные обязательства» (учет ведется по видам резервов).

Отдел Аудита ООО «Райт Вэйс»

Почему выгодно платить налоги с премии работника

В статье 255 и 272 НК РФ говорится, что все денежные вознаграждения, начисленные работникам, относятся на затраты по оплате труда. Таким образом снижается сумма налога на прибыль (для организаций на ОСНО) или единый налог (для организаций на УСН). Чтобы избежать недопонимания с налоговой, сохраняйте документы, подтверждающие право на снижение налога. Все, что связано с премией и ее включением в затраты, должно регулироваться нормативными актами:

- В трудовом договоре пропишите условия начисления денежного вознаграждения. Вычитать суммы поощрений из налога на прибыль запрещается, если это условие не соблюдено (ст. 270 НК РФ).

- В любой организации должно быть «Положение о премировании сотрудников».

Отражение в бухучете, проводки

Отражение начисления премиальной выплаты должно опираться на ее вид и основание начисления. На каком счете отражается премия, зависит от того, связана ли она с исполнением трудовых функций или нет. В соответствии с планом счетов бухгалтерского учета (Приказ Минфина 94н от 31.10.2000), расчеты с персоналом по оплате труда отражаются на счете 70. К нему открываются аналитические счета на каждого работника. Премиальное вознаграждение является частью заработной платы. Поэтому их начисление отражается по кредиту счета 70, а выплата по дебету. Вознаграждения за производственные показатели относятся, как правило, на те же счета учета затрат, куда относится и окладная часть:

Дебет 20, 25, 26, 44 Кредит 70

Особый вид – это вознаграждения к праздничным датам (юбилей, бракосочетание, профессиональный праздник и др.). Они не связаны с производственной деятельностью организации и поэтому не учитываются в составе затрат, связанных с производством и реализацией. Непроизводственные премии в бухгалтерском учете относятся к прочим доходам и расходам:

Дебет 91 Кредит 70

На какие премии нужно начислять страховые взносы

Статья 420 НК РФ признает объектом обложения страховыми взносами для организаций выплаты и иные вознаграждения, которые производятся в рамках трудовых отношений в пользу работников. А значит, ключевым моментом при решении вопроса о включении премиальных сумм в базу для расчета взносов является связь этих выплат с выполнением работником трудовых обязанностей, а также наличие у этих выплат стимулирующего характера (определения Верховного суда РФ от 26.01.18 № 307-КГ17-21301 и от 27.12.17 № 310-КГ17-19622, см. «Премии к празднику: Верховный суд разъяснил, когда такие выплаты не облагаются взносами»).

С учетом этих критериев производственные премии (как периодические, так и разовые; как премии, являющиеся частью зарплаты, так и премии-поощрения) должны облагаться страховыми взносами на общих основаниях. А что касается непроизводственных премий, то на них страховые взносы начислять не надо. Этот вывод подтверждается определениями Верховного суда РФ от 01.09.15 № 304-КГ15-10018 (см. «Верховный суд: премии к юбилею работника не облагаются страховыми взносами») и от 16.01.18 № 303-КГ17-20493 (см. «Взносы на выплату при выходе работника на пенсию: позиция Верховного суда»), постановлением Арбитражного суда Поволжского округа от 27.09.16 № Ф06-13612/2016). Отметим, что пока Минфин России с таким толкованием положений статьи 420 НК РФ не согласен, и настаивает на уплате страховых взносов с непроизводственных премий (письмо от 07.02.17 № 03-15-05/6368, см. «Минфин: премии работникам к праздникам и юбилейным датам облагаются страховыми взносами»).

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Понятие единовременной премиальной выплаты

Порядок и условия, по которым осуществляется выплата премии сотрудникам, зафиксированы в локальных нормативных актах (ЛНА). Вознаграждение выплачивают за успешный труд, по итогам работы и прочим производственным основаниям. Обычно такие выплаты периодические: поквартальные, помесячные и т. д. Но если произошло знаменательное событие, например досрочно завершен важный проект, премиальные начисляются разово.

Бывают основания непроизводственные — юбилеи, праздничные даты. Денежные поощрения тоже выплачивают конкретно к произошедшему случаю. Таким образом, разовая премия приурочивается как к производственным, так и к не производственным событиям и имеет разовый характер. Четкой системы премирования в законе не предусмотрено, предприятие само определяет структуру начисления поощрительных выплат.

Вправе ли работодатель не платить премии

Трудовым законодательством установлено, что основания для начисления премиальных выплат указываются в ЛНА организации. По ТК, работодатель самостоятельно решает, за что выплачивается разовая премия:

- перевыполнение плана;

- юбилейные даты работника или организации;

- другие.

Главное — соответствие этого решения локальному акту, регламентирующему эту выплату. Там же обосновываются условия лишения или ограничения денежных поощрений для работников.

Удержание премиальных не заменяет дисциплинарное наказание, которых по ТК три: замечание, выговор, увольнение. Если в качестве взыскания работник лишен премии, это противоречит нормам ТК. Но если в ЛНА есть пункт о депремировании сотрудника, получившего одно из взысканий, такое лишение оправданно.

Таким образом, несмотря на то, что выплата премии, по Трудовому кодексу, делегирована руководству, целесообразно максимально прозрачно и подробно определить критерии премирования и депремирования. Необходимо точно следовать им при начислении денежных поощрений работникам.