Зарплата в натуральной форме

Для того, чтобы выплата зарплаты в натуральной форме была законной, это должно быть прописано в коллективном или трудовом договоре с работником. Если такого условия в договоре нет, его можно внести, либо оформив допсоглашение к договору, либо утвердив договор в новой редакции. Еще одним условием для выдачи зарплаты в такой форме является заявление от работника. В заявлении должно быть указано, что работник просит часть заработной платы выдавать ему в натуральной форме. Только при соблюдении этих двух условий выдача зарплата не в денежном эквиваленте будет признана законной (

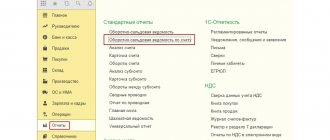

Настройки в программе

- Создать вид начисления для начисления дохода в натуральной форме с назначением Оплата труда в натуральной форме:

В формуле используем показатель Натуральный доход – предопределенный показатель, по умолчанию его точность равна 0 (целое число). Чтобы иметь возможность вводить сумму с точностью до копеек, нужно указать это в настройках показателя (Настройка – Показатели расчета зарплаты — Натуральный доход). - Создать еще одно начисление «с минусом» для уменьшения суммы к выдаче.

- Основные настройки:

- Настройки налогов и взносов:

- Создать шаблон для ввода суммы натурального дохода (Настройка – Шаблоны ввода исходных данных):

Как работнику написать заявление

Составить заявление работник может, например, только на одну выплаты, либо на определенный период времени: квартал, год. При этом за работником сохраняется право на досрочный отказ от выдаче зарплаты в такой форме, если указанный в заявлении срок превышает 1 месяц.

Формулировка в заявлении может быть следующей: «На основании статьи 131 ТК РФ и п. 4.1 коллективного договора прошу выплатить мне 20% от начисленной заработной платы за январь 2021 года в натуральной форме – товаром ООО «Континент», а именно, микроволновой печью, стоимостью 5 500 рублей».

Если работник платит алименты, то удерживать их нужно и с такого вида зарплатных выплат. Порядок удержания алиментов будет тот же, что при удержании с зарплаты, выплачиваемой деньгами (

Законодательная база

| Законодательный акт | Содержание |

| Статья 131 ТК РФ | «Формы оплаты труда» |

| Конвенция Международной организации труда №95 от 01.07.1949 | «Относительно защиты заработной платы» |

| Письмо Минфина РФ №03-03-05/59 от 24.03.2010 | «О порядке учета в целях налога на прибыль заработной платы в натуральной форме сверх 20%» |

| Письмо Минфина №03-03-06/2/109 от 27.08.2008 | «О компенсации работникам оплаты за аренду жилья» |

Оформление выплаты зарплаты

Для начисления зарплаты используют одна из форм: ведомость Т-51 или ведомость Т-49. Такая ведомость, как Т-53 для выплаты зарплаты в такой форме не подойдет, так она для этого она не предназначена. Организация может разработать форму самостоятельно, либо использовать форму 415-АПК, разработанную для агрокомплексов. Чтобы компания могла ее использовать, это необходимо предусмотреть в учетной политике компании. Если в учетной политике не предусмотрена такая форма, то потребуется внести соответствующие изменения приказом руководителя. При необходимости форму 415-АПК можно адаптировать под требования компании.

Выплата в 2021

Порядок выплаты зарплаты натуральным продуктом такой:

- Убедиться в том, что такой способ прописан в трудовом договоре.

- Проверить в какой процент от зарплаты укладывается ее натуральная часть.

- Сравнить ее стоимость с рыночной.

- Сотрудник должен собственноручно написать заявление на получение части зарплаты натуральной формой.

- Получить натуральную форму зарплаты. Обычно она выдается по бланку 415-АПК.

- При получении убедиться в должном качестве продукта и его пригодности к применению. Если то или другое не устраивает, то сотрудник может отказаться от него.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Напишите свой вопрос через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Что можно выдать работнику

Имущество, которое может быть выдано в качестве зарплаты должно отвечать одному из следующих условий: приносить пользу, либо подходить для использования в личных целях работника.

В этом качестве может быть выдано:

- Товар или готовая продукция;

- Материалы или ОС;

- Сырье и т.д.

Важным условием для выдачи зарплаты в таком виде является стоимость товара. Если работодатель завышает его цену по сравнению с рыночной, такая выплата будет расценена как необоснованная. Рыночная стоимость определяется как среднерыночная цена, установленная в регионе работодателя.

Существуют также категории ценностей, выдавать которые в качестве зарплаты запрещено:

- Спиртные напитки;

- Вещества наркотического, токсического или ядовитого характера;

- Долговые расписки;

- Купоны;

- Боеприпасы или оружие.

Какого размера может быть зарплата в натуральной форме

Всю зарплату выдать работнику товарами или другими ценностями нельзя. Выплата в натуральной форме не должна превышать 20% от начисленной зарплаты. Если все же возникает необходимость выдать работнику в натуральной форме более 20% от зарплаты, то оформить это нужно уже как продажу. Таким образом, в документах будет отражено, что работнику выплачена зарплата в полном объеме, после чего он за наличные приобрел у своего работодателя какое-либо имущество.

Важно! Превышать лимит в 20% по выдаче зарплаты в натуральной форме нельзя, так как это может заинтересовать проверяющие органы.

Отражение в бухгалтерском учете

В документе Отражение зарплаты в бухучете отрицательная сумма, уменьшающая «зарплатный» доход, будет выделена отдельной строкой по Виду операции — Начислено:

Чтобы в бухгалтерской базе после синхронизации сумма начисленная сотруднику по кредиту счета 70 не уменьшалась, нужно скорректировать Вид операции в стоке с отрицательным доходом на Доход в натуральной форме:

После синхронизации в бухгалтерской базе НЕ будет сформирована проводка на отрицательную сумму, что верно:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Отдельные ведомости на выплату премии уволенным и работающим сотрудникам Варианты решения задачи Для решения поставленной задачи можно использовать два…

- Какие выплаты судьи считают социальными и разрешают не облагать взносами ФСС по результатам проверки доначислил компании взносы на травматизм, посчитав…

- Закон N 323-ФЗ предоставил больше льгот по НДФЛ пострадавшим от стихийных бедствий и терактов Закон от 29.09.2019 N 323-ФЗ внес поправки в ст. 217…

- Как на сумму премии, рассчитанную после увольнения сотрудника с должности с вредными условиями труда, начислить дополнительные страховые взносы? …

НДФЛ и страховые взносы

Как и зарплата, выплачиваемая в денежной форме, зарплата в натуральной форме подлежит обложению НДФЛ и страховыми взносами. Для того, чтобы рассчитать размер НДФЛ, потребуется определить стоимость выдаваемой ценности. Цену определяют по согласованию между работником и работодателем, исходя из рыночной цены, включая и НДС. НДФЛ рассчитывается как 13% от этой суммы, а зарплата, выданная в натуральной форме включается в общий доход сотрудника, который подлежит уменьшению на стандартные вычеты. Страховые взносы начисляются на всю заработную плату, включая и ту ее часть, которая выплачивается в натуральной форме.

Важно! На стомость имущества, выдаваемого работнику в счет зарплаты в натуральной форме необходимо начислить страховые взносы. Также с этом суммы удерживается НДФЛ.

Натуральная оплата труда

Если не хватает денег на зарплату

Экспертиза статьи: М.А. Золотых, служба Правового консалтинга ГАРАНТ, юрисконсульт

Мы привыкли к тому, что натуральная оплата труда применяется, как правило, предприятиями, производящими сельскохозяйственную продукцию.

Однако в условиях экономической нестабильности такую форму выдачи заработной платы могут использовать и организации других отраслей в случае недостатка денежных средств. Об особенностях этой формы оплаты труда читайте в «Актуальной бухгалтерии».

Натуральная оплата труда — это когда в качестве заработной платы работник получает продукцию собственной компании, товары, приобретенные для продажи, или другие товарно-материальные ценности, находящиеся на балансе. Если денег на выплату зарплаты хватает, компании редко прибегают к такому способу (Учредитель желает помочь фирме деньгами? О том как это грамотно провести читайте в «Актуальной бухгалтерии» № 3, 2009). Тому есть 2 причины: возникновение дополнительной налоговой нагрузки и ограничения со стороны трудового законодательства. В данном случае имеется в виду, что выплата зарплаты в натуральной форме может быть признана обоснованной только при соблюдении определенных условий (1). Для того чтобы их выполнить, необходимо: — зафиксировать возможность выдачи зарплаты в натуральной форме в трудовом или коллективном договоре; — получить письменное заявление от работника на выплату части заработной платы в неденежной форме; — установить цену на эту продукцию на уровне рыночных цен на аналогичный товар в данный период времени; — не выдавать заработную плату в форме долговых обязательств, купонов, расписок, а также в виде спиртных напитков, наркотических, токсических и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот.

Кроме того, «натуральная» зарплата должна быть обычной или желательной в конкретной отрасли, предназначаться для домашнего использования и составлять не более 20 процентов от начисленной месячной заработной платы. Если компания превысит этот лимит, к ней могут быть применены меры административной ответственности (2). (Кстати, в отношении «натуральных» премий за достижение производственного результата необходимо соблюдать все те же общие требования, которые Трудовой кодекс предъявляет к выплате зарплаты в натуральной форме.) Отметим, что натуральная оплата труда может иметь как систематический, так и разовый характер. Поэтому если фирма приняла решение выдать зарплату неденежными средствами, то возможность такой выплаты она может зафиксировать в отдельном документе, дополняющем положение о системе оплаты труда или другой локальный нормативный акт. Этот вариант менее трудоемкий, чем составление дополнительных соглашений к трудовым договорам.

Учет налоговый… Заработная плата облагается НДФЛ независимо от формы, в которой она получена (3). Поэтому с «натуральной» зарплаты, так же как и с выплаченной деньгами, нужно удержать налог на доходы физических лиц, начислить ЕСН (4), взносы на обязательное пенсионное страхование (5) и на страхование от несчастных случаев на производстве и профзаболеваний (6). Датой получения доходов в виде оплаты труда (в т. ч. в натуральной форме) признается последний календарный день месяца, за который произведено начисление дохода(7) . Однако в порядке формирования налоговой базы по НДФЛ (Когда удерживать налог на доходы физлиц по ставке 30 процентов мы писали в «Актуальной бухгалтерии» № 7, 2008) в случае оплаты труда в натуральной форме есть особенности (8). Она устанавливается как стоимость выданной работнику продукции (имущества), рассчитанной из ее рыночной цены, определять которую следует в соответствии со статьей 40 Налогового кодекса. При этом в стоимость этой продукции (имущества) включается соответствующая сумма НДС и акцизов (9). Указанный принцип определения цены товара говорит о том (10), что для целей налогообложения принимается цена, указанная сторонами сделки. И пока не доказано обратное, предполагается, что названная цена соответствует рыночной.

Таким образом, за денежный эквивалент «натуральной» зарплаты берется стоимость продукции, по которой компания передает ее работникам. Но только при этом нужно помнить, что она не должна отклоняться от цены, по которой организация реализует свой товар в обычных условиях, более чем на 20 процентов в ту или иную сторону. В противном случае инспекторы могут проверить правильность применения цен и пересчитать налоги. Тем более что существующая арбитражная практика говорит о том, что судьи во многих случаях признают организацию и ее сотрудников взаимозависимыми лицами. Обратите также внимание, что материальной выгоды в данной ситуации не возникает. Ведь компания-работодатель передает продукцию работнику в счет заработной платы в соответствии с трудовым, а не гражданско-правовым договором (11).

При этом удерживаемая сумма налога не может превышать 50 процентов от суммы выплат, причитающихся к выдаче работнику (12). Если срок, в течение которого налог может быть удержан, превышает 12 месяцев, то организация должна сообщить об этом в налоговую инспекцию по месту своего учета и указать сумму задолженности по налогу (13). Когда зарплата выплачивается в натуральной форме, происходит возмездная передача права собственности на товар. А вместе с ней возникает и понятие реализации товара, выручка от которой должна облагаться налогом на прибыль и НДС в общеустановленном порядке (льгота по НДС предоставлена только сельхозпроизводителям (14). С другой стороны, стоимость этого товара не оплачивается, как обычно, а погашается закрытием части задолженности по зарплате. Налоговый кодекс позволяет всю сумму начисленной в соответствии с принятой компанией системой оплаты труда заработной платы, независимо от ее формы, учесть в расходах при расчете налога на прибыль (15). Тем самым формируются доходы и расходы, связанные с передачей продукции в счет погашения задолженности по зарплате.

Что касается налога на добавленную стоимость, то на обязанность по его начислению при оплате труда в натуральной форме прямо указывает специальная норма (16). Она говорит о том, что налоговая база в этом случае определяется исходя из рыночных цен (без включения в них НДС). Следовательно, компании могут для расчета этого налога исходить из цены продукции, которая была установлена ими для погашения задолженности по заработной плате (без учета НДС). Однако существует и противоположная точка зрения. Основана она на том, что правоотношения по выплате работникам зарплаты в натуральной форме регулируются не налоговым, а трудовым законодательством. Соответственно, выдача зарплаты в натуральной форме не может признаваться реализацией, и компания не обязана уплачивать в бюджет налог на прибыль и НДС. Арбитражная практика по этому вопросу в настоящее время противоречива. Судьи делают выводы как за начисление налогов при выплате натуральной зарплаты (17), так и против (18).

…и бухгалтерский Расходы на оплату труда работников в бухгалтерском учете являются расходами по обычным видам деятельности (19). Их начисляют и отражают в учете в общепринятом порядке, независимо от формы последующей выплаты заработной платы. Для того чтобы погасить задолженность по зарплате собственной продукцией, нужно отразить ее реализацию.

Пример

Оплата труда производится в компании 2 раза в месяц — 1-го и 15-го числа. Начисленная за январь 2009 г. зарплата составила 700 000 руб. В связи с отсутствием денежных средств 1 февраля зарплата за январь была выдана частично продукцией собственного производства. (Возможность оплаты труда в натуральной форме предусмотрена коллективным договором, продукция передается сотрудникам по отпускным ценам организации.) Отпускная цена переданной работникам продукции — 118 000 руб. (в т. ч. НДС — 18 000 руб.), что не превышает 20% начисленной за месяц заработной платы. Ее себестоимость — 80 000 руб. Налоговая база по НДФЛ за январь определяется исходя из начисленной суммы заработка — 700 000 руб. Сумма налога составит: 700 000 руб. х 13% = 91 000 руб. С этой же суммы должны быть начислены единый соцналог, взносы на ОПС и на обязательное страхование от несчастных случаев. (В целях упрощения примера проводки, связанные с отражением взносов на страхование от несчастных случаев и стандартных налоговых вычетов (20) по НДФЛ, не приводятся. Расчет суммы ЕСН и взносов на ОПС сделан с применением максимальных ставок 26% и 14%.) В январе в учете сделаны следующие записи: ДЕБЕТ 20 (26, 44) КРЕДИТ 70 – 700 000 руб. — начислена заработная плата; ДЕБЕТ 20 (26, 44) КРЕДИТ 69 – 182 000 руб. (700 000 руб. × 26%) — начислен ЕСН в части, зачисляемой в федеральный бюджет (ФБ), ФСС, ФФОМС и ТФОМС; ДЕБЕТ 69 субсчет «ЕСН, зачисляемый в ФБ» КРЕДИТ 69 субсчет «Накопительная часть трудовой пенсии» субсчет «Страховая часть трудовой пенсии» – 98 000 руб. (700 000 руб. × 14%) — уменьшен ЕСН на сумму начисленных страховых взносов на ОПС. На 1 февраля (дата передачи продукции работникам и одновременно дата выдачи денежной выплаты оставшейся части заработной платы) бухгалтер сделал проводки: ДЕБЕТ 76 КРЕДИТ 90-1 – 118 000 руб. — начислена выручка от передачи продукции в счет оплаты труда; ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС» – 18 000 руб. – отражен НДС с выручки от передачи продукции в счет оплаты труда; ДЕБЕТ 90-2 КРЕДИТ 43 – 80 000 руб. — списана себестоимость продукции, переданной в счет оплаты труда; ДЕБЕТ 70 КРЕДИТ 68 «Расчеты по НДФЛ» – 91 000 руб. (700 000 руб. × 13 %) — удержан НДФЛ; ДЕБЕТ 70 КРЕДИТ 50 – 491 000 руб. (700 000 – 118 000 – 91 000) — выдана часть зарплаты за январь деньгами; ДЕБЕТ 70 КРЕДИТ 76 – 118 000 руб. — произведен зачет задолженностей.

*1) .. ст. 131 ТК РФ; п. 54 Пост. Пленума ВС РФ от 17.03.2004 №2 *2) … ст. 5.27 КоАП РФ *3) … п. 1. ст 210 НК РФ *4) … п. 1 ст. 236 НК РФ; письмо Минфина России от 03.02.2009 № 03-04-06-02/7 *5) … п. 2 ст. 10 Федерального закона от 15.12.2001 № 167-ФЗ *6) … п. 3 правил, утв. пост. Правительства РФ от 02.03.2000 № 184 *7) … п. 2 ст. 223 НК РФ *8) … ст. 211 НК РФ *9) … п. 1 ст. 211 НК РФ *10) … ст. 40 НК РФ *11) … подп. 2 п. 1 ст. 212 НК РФ *12) … п. 4 ст. 226 НК РФ *13) … п. 5 ст. 226 НК РФ *14) … подп. 20 п. 3 ст. 149 НК РФ *15) … ст. 255 НК РФ *16) … п. 2 ст. 154 НК РФ *17) … Пост. ФАС ПО от 05.02.2008 № А65-15782/07-СА2-41, ФАС УО от 28.06.2006 № Ф09-5541/06-С2 *18) … Пост. ФАС ПО от 01.03.2007 № А65-15982/2006 *19) … пп. 5, 8 ПБУ 10/99, утв приказом Минфина России от 06.05.1999 № 33н *20) … ст. 218 НК РФ

Земельные участки по должности Как говорит история, в первобытно-общинном государстве существовало 3 формы оплаты труда. Наиболее распространена была оплата продуктами (которые поступали в форме натурального налога с общинников). В основном ее выплачивали работникам непроизводительного труда — военным, полиции, государственным служащим, жрецам и т. д. Но, кроме того, крестьянам и ремесленникам, которые в силу существовавшей всеобщей трудовой повинности работали несколько дней в году на ирригационном сооружении или на государственном земледельческом предприятии. Другая категория государственных служащих, например военнослужащие, получали зарплату частично в виде продуктов, а частично в форме денег. Но были и такие, кто получал зарплату исключительно деньгами. К ним относились работники внешней торговли. В те времена деньги для выплаты зарплаты поступали государству в виде денежного налога от ремесленников и частично крестьян, от торговли (особенно внешней), которая, как правило, была монополией государства, и от продажи части продукции государственных хозяйств. Однако некоторые государственные служащие получали зарплату не в виде денег или натурального продукта, а в своеобразной форме пользования земельным участком. Вообще, земельные участки в первобытно-общинном обществе получали все общинники, причем поровну. Но лица, о которых идет речь, получали еще и дополнительные участки. Причем размер этого дополнительного участка определялся исходя из должности служащего. Для обработки таких участков земли нанимали работников, а на полученный с этого хозяйства продукт содержали себя и семью. Оставив по какой-либо причине данную должность, лицо лишалось права пользования земельным участком «по должности». Но в его распоряжении оставался тот участок земли, который он получил, как и все другие обычные общинники. Земельные участки, которые государство выделяло должностным лицам, не подлежали передаче в пользование общины. Это был государственный земельный неделимый фонд, который постоянно пополнялся за счет завоеванных или купленных земель.

Источник: журнал «Актуальная бухгалтерия»

Бухучет зарплаты в натуральной форме

Рассмотрим основные проводки в зависимости от выдаваемого работнику имущества в качестве зарплаты:

| Хозоперация | Проводки | |

| Дебет | Кредит | |

| Работнику выдается товар (готовая продукция) | ||

| В счет зарплаты выдан товар | 70 | 90 (субсчет «Выручка») |

| Списана себестоимость товара | 90 (субсчет «Себестоимость продаж») | 43(41) |

| Работнику выдаются материалами (ОС) | ||

| В счет зарплаты выданы ОС | 70 | 91 (субсчет «Прочие доходы») |

| Списана стоимость ОС | 91(субсчет «Прочие расходы») | 01(08, 10, 21) |

| Списана амортизации по ОС | 02 | 01 |

Пример выдачи зарплаты в натуральной форме

Петрова О.П. написала руководителю ООО «Континент» заявление, в котором просит выдать в счет зарплаты за январь 2021 года микроволновую печь, стоимостью 5 500 рублей, НДС – 838,98 рублей. Условие по такой выплате зафиксировано в трудовом договоре. За январь 2021 года Петровой начислили зарплату 40 000 рублей. Стоимость микроволновой печи, по которой ее приобрела организация составляет 2 700 рублей, в том числе НДС 411,86 рублей. Стоимость микроволновки не превышает 20% предел для выдачи зарплаты в натуральной форме, поэтому может быть выдана работнику.

Рассмотрим какими будут проводки:

Д44 К70 – начислена з/плата Петровой О.П. – 40 000 рублей;

Д70 К68 – НДФЛ удержан с зарплаты – 5 200 рублей;

Д44 К69 – начислены страховые взносы – 8 000 рублей;

Д70 К90 (субсчет «Выручка») – выдан товар в счет зарплаты – 5 500 рублей;

Д90 (субсчет «НДС») К68 – с товара начислен НДС – 838,98 рублей;

Д90 субсчет («Себестоимость продаж») К41 –по себестоимости списана микроволновая печь – 2 288,14 рублей (2700 – 411,86);

Д70 К50 – выплачен остаток по зарплате 29 300 рублей (40 000 – 5 200 – 5 500).

При расчете налога на прибыль, ООО «Континент» должна учесть доходы, полученный от реализации микроволновой печи – 4 661,02 рубля (5 500 – 838,98), а в расходы будет включена себестоимость микроволновки – 2 288,14 (2 700 – 411,86).

УСН

Начисленная зарплата (независимо от формы выплаты) учитывается в расходах при расчете единого налога (подп. 6 п. 1 ст. 346.16 НК РФ).

Ситуация: является ли выдача зарплаты в натуральной форме (товарами, готовой продукцией, другим имуществом организации) объектом обложения единым налогом при упрощенке?

По общим нормам является. Но есть примеры судебных решений, которые свидетельствуют об обратном.

Переход права собственности на имущество признается реализацией (п. 1 ст. 39 НК РФ). Следовательно, если организация выдает зарплату в натуральной форме, то фактически она реализует свое имущество. Эта операция облагается налогом на прибыль (п. 1 ст. 249 НК РФ, постановление ФАС Поволжского округа от 1 марта 2007 г. № А65-15982/2006). Таким образом, если следовать этой позиции, организация должна отразить в налогооблагаемых доходах стоимость переданного имущества (п. 1 ст. 346.15 НК РФ). Кроме того, если организация применяет упрощенку с разницы между доходами и расходами, на стоимость переданного имущества можно также увеличить расходы (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Однако выдача зарплаты сотрудникам в натуральной форме является предметом регулирования трудового, а не гражданского законодательства. Поэтому такая операция не может быть признана реализацией (см., например, постановления ФАС Уральского округа от 25 сентября 2012 г. № Ф09-8684/12, от 18 февраля 2011 г. № Ф09-11558/10-С2 и Западно-Сибирского округа от 18 января 2006 г. № Ф04-9650/2005(18711-А27-14)). Несмотря на то что такая арбитражная практика связана с организациями на общем режиме, руководствоваться ее выводами можно и на упрощенке. Следовательно, платить единый налог при упрощенке не нужно.

Кроме того, сами по себе расходы на оплату труда являются одним из элементов, формирующих общую стоимость продукции. Единый налог со стоимости этой продукции организация обязана начислить при ее реализации. Начисление налогов не только с общей стоимости продукции, но и с отдельных ее элементов означало бы двойное налогообложение одного и того же объекта. Поэтому, если стоимость имущества, выданного в счет зарплаты, учтена в составе расходов на оплату труда, начислять на нее единый налог при упрощенке не нужно.

Вместе с тем, если организация будет руководствоваться этой точкой зрения, возможно, ей придется отстаивать свою позицию в суде.

Ситуация: можно ли при расчете единого налога учесть в расходах оплату коммунальных услуг за сотрудника? Организация платит единый налог с разницы между доходами и расходами.

Да, можно, если организация обязана по закону оплачивать сотруднику коммунальные услуги.

Организации на упрощенке учитывают расходы в порядке, предусмотренном для плательщиков налога на прибыль (подп. 6 п. 1, п. 2 ст. 346.16 НК РФ). Оплату коммунальных услуг за сотрудника можно учесть в расходах на оплату труда (п. 4 ст. 255, подп. 6 п. 1 ст. 346.16 НК РФ). При этом расходы должны быть документально подтверждены (п. 1 ст. 252, п. 2 ст. 346.16 НК РФ). Однако такая возможность предусмотрена только для случаев, когда обязанность оплатить коммунальные услуги за сотрудника предусмотрена законодательством РФ. Это могут быть как федеральные и региональные законодательные акты для всех сфер деятельности, так и акты, связанные с определенной отраслью. Например, частью 2 статьи 21 Закона от 20 июня 1996 г. № 81-ФЗ предусмотрена обязанность организаций угольной промышленности предоставлять сотрудникам бесплатный пайковый уголь для отопления по нормам, утвержденным Правительством РФ.

Если же обязанность оплатить сотруднику стоимость коммунальных услуг законодательством не предусмотрена, учесть такие расходы при расчете единого налога нельзя. Дело в том, что в перечне расходов на оплату труда, приведенном в статье 255 Налогового кодекса РФ, такие затраты прямо не поименованы. На основании пункта 25 статьи 255 Налогового кодекса РФ, позволяющего включить в состав затрат другие виды расходов, произведенных в пользу сотрудника, учесть оплату коммунальных услуг также нельзя. Это объясняется тем, что такая оплата не связана с выполнением сотрудником трудовых обязанностей, а значит, не является экономически обоснованной (п. 1 ст. 252, п. 2 ст. 346.16 НК РФ).

Аналогичные разъяснения содержатся в письме Минфина России от 15 апреля 2013 г. № 03-11-11/146.