Банк вправе заблокировать расчетный счет ИП по решению суда, запросу от налоговой, или если заподозрит, что предприниматель отмывает деньги. Борьбу с отмыванием денег регулирует закон 115 ФЗ — он обязывает банки проверять денежные переводы клиентов, выявлять подозрительные и принимать меры.

Блокировка счета ИП означает заморозку денег: предприниматель не может рассчитаться с партнерами, снимать наличные и покупать товары. Открыть второй счет в том же банке не получится. Исправить ситуацию можно, но потребуется время: часто разблокировка занимает недели. Разберемся, как сохранить счет и не подвергать бизнес риску.

Кто может заблокировать?

В рамках реализации своих полномочий налоговая служба имеет право наряду с вынесением запрета на отчуждение имущества должника заблокировать его расчетный счет. Эта обеспечительная мера закреплена ст. 72 НК РФ. Если такое случится, ИП не сможет пользоваться таким нужным инструментом для бизнеса, как расчетный счет, по назначению: расплачиваться с контрагентами, снимать с него наличные.

В современных реалиях, когда все большее число хозяйствующих субъектов переходит на безналичные расчеты, блокировка бывает весьма эффективна. Она побуждает налогоплательщика быстрее погасить задолженность перед бюджетом, так как промедление грозит убытками и утратой доверия партнеров, а деятельность полностью парализуется. При этом предприниматель не сможет открыть новый счет, ни один банк не пойдет наперекор решению налоговой.

Кроме ФНС, постановление о приостановлении движении средств могут вынести и другие государственные службы:

- Росфинмониторинг;

- таможенная служба;

- служба судебных приставов.

Аналогично налоговикам у таможни есть причины применять эту меру. Это касается тех бизнесменов, которые ввозят на территорию нашей страны импортные товары и должны платить за них таможенные пошлины. Такой порядок прописан в ст. 155 закона № 311-ФЗ от 27.11.2010 «О таможенном регулировании».

Если индивидуальный предприниматель допустил образование приличного долга с пенями и штрафами, то взыскивать эти суммы будут через суд. Не стоит забывать, что ИП может отвечать также по долгам физического лица. Как у любого человека, у него могут быть неоплаченные алименты или коммунальные платежи. В рамках исполнительного производства по взысканию судебными приставами может быть проведена проверка всего имущества должника, а его счета могут быть «заморожены».

Внимание! Даже при наличии большой суммы долга ИП во внебюджетные фонды ПФР и ФСС не имеют прав обращаться в кредитные организации, чтобы заблокировать расходные операции на счетах своих должников. Но это не значит, что задолженность простят. Сейчас администрированием страховых взносов занимается ФНС, а у этого органа есть все полномочия применять такие строгие меры.

Кроме органов государства запретить операции по счету может и сам банк.

Что делать, если не удается разблокировать счет?

Подавайте исковое заявление в Арбитражный суд, и банк в суде будет вынужден доказывать правомерность своих действий. Согласно со ст. 65 АПК РФ, именно банк обязан доказать, что основания для блокировки счета были достаточными! Если вы подаете в суд, выигрываете и получаете исполнительный лист, банк обязан исполнить судебное решение в вашу пользу. И есть ряд дел, в которых суды вставали на сторону клиента, например, постановление Арбитражного суда Уральского округа от 25.09.2015 № Ф09-6389/15 по делу № А60-2597/2015, постановление Арбитражного суда Дальневосточного округа от 07.05.2015 № Ф03-1619/2015.

В принципе, каждая кредитная организация имеет свой перечень подозрительных признаков, поэтому время от времени мы слышим, что тот или иной банк блокирует чаще, чем «коллега». В целом, согласно ст. 7 Закона № 115-ФЗ банк может обратить внимание на ваш перевод, если обнаружит:

- запутанный или необычный характер сделки;

- сделка не имеет понятного экономического смысла или очевидной законной цели;

- сделка не соответствует деятельности предпринимателя;

- неоднократное совершение странных сделок.

Блокировать счет он сразу не должен, но потребует дополнительные документы, обосновывающие вашу операцию. При этом закон практически «развязывает» банкам руки – им можно отказать клиенту в совершении операции, по сути, без объяснения причин.

Почему блокирует налоговая?

Закон чётко определяет перечень причин, из-за которых операции по расчетному счету индивидуального предпринимателя могут приостановить. Их можно найти в ст. 76 НК РФ, и этот список является закрытым. Основываясь на положениях этой статьи, можно выделить ситуации, которые повлекут за собой данную меру принудительного обеспечения:

- ИП имеет задолженность по налогам или страховым взносам, инспекция прислала ему требование об уплате, но он его проигнорировал. Обеспечительная мера блокировки налагается только на сумму, указанную в решении налогового органа, остальные средства могут свободно использоваться.

Внимание! Если налогоплательщику пришло заказное письмо из налоговой, а он его не получает, неважно, по уважительной причине или просто из нежелания, это не освободит его от ответственности. Требование считается отправленным, если оно ушло заказным почтовым отправлением.

- Бизнесмен не отчитался в срок, установленный для подачи декларации или расчета по страховым взносам. Через 10 дней после наступления крайнего срока выносится решение о блокировке счета.

Важно! Если на ИП возложена обязанность по сдаче декларации в соответствии с выбранным режимом налогообложения, то он должен это делать даже при отсутствии у него дохода, или когда он не работал. В этом случае составляется «нулевая» отчетность. Ошибки, опечатки в декларации сами по себе не повлекут блокировку счета, но тогда потребуется сдать корректирующую отчетность.

- Предприниматель нарушает правила электронного оборота документов с налоговым органом, не направляет квитанции о приеме документов по обратной связи через ТКС. Это касается тех лиц, которые используют для взаимодействия с налоговой электронные каналы связи. Подтверждения о получении уведомлений ИП должен направить в течение 6 дней. Если он этого не делает, то ответное действие инспекции в виде блокировки операций наступает через 10 дней.

- Налоговая после проверки вынесла в отношении ИП решение о привлечении к административной ответственности, например, в виде штрафа. Чтобы это решение вступило в силу, должно пройти определенное время, в течение которого налогоплательщик может продать или отдать в залог своё имущество, снять все деньги со счетов. Во избежание этого инспекторы могут наложить запрет на отчуждение собственности или блокировать счета должника.

Во всех перечисленных случаях действия налоговой обоснованы законом. Что касается банков, то они обязаны подчиняться решению государственного органа исполнительной власти и выполнять инкассовое поручение на списание долга. Блокировка средств на счете может действовать вплоть до полного погашения задолженности.

Итоги

Блокировка расчетного счета является одной из санкций, применяемых к ИП, совершающему налоговые правонарушения определенных видов. Осуществляет ее банк, но делается она по решению ИФНС. Основными причинами наложения такой санкции служат неуплата налогов, страховых взносов, пеней или штрафов, а также несдача налоговой отчетности. В период действия блокировки открытие иных расчетных счетов запрещено. Чтобы снять блокировку, необходимо устранить причину, ее вызвавшую.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Почему блокирует банк?

Все банки в нашей стране находятся в подчинении у Центробанка. Они обязаны соблюдать федеральные законы, указы и рекомендации. Одним из самых свежих законодательных актов являются Методические рекомендации ЦБ № 4-МР от 02.02.2017. Они созданы, чтобы выявить и пресечь сомнительные операции, которые используют недобросовестные лица с целью:

- уклонения от уплаты налогов и других обязательных платежей;

- выведения денежных средств за границу;

- отмывания (легализации) средств, заработанных преступным путём;

- осуществления финансовой поддержки терроризму.

Каждый банк имеет свою службу безопасности, которая отслеживает все операции клиентов, выявляя среди них сомнительные транзакции. Особо пристальное внимание направлено на переводы сумм в крупном и особо крупном размере (от 600 тыс. рублей и 1,5 млн рублей соответственно). Для выявления подозрительных клиентов сотрудники банков ориентируются на следующие признаки:

- если доля уплаченных налогов и других обязательных платежей составляет меньше 0,9% от всех расходных операций, или лицо искусственно завышает этот показатель;

- если у ИП есть штат работников, но с расчетного счета не перечисляется им заработная плата, соответственно не удерживается НДФЛ, и не уплачиваются страховые взносы, или фонд заработной платы настолько мал, что не соответствует числу сотрудников, МРОТ и прожиточному минимуму;

- денежный оборот очень высок, по сравнению с максимально заявленным при открытии счета, а деньги постоянно списываются без остатка;

- списание средств происходит не по назначению, операции не характерны деятельности бизнесмена (нет платежей за аренду, за услуги ЖКХ и др.).

Важно! Все эти критерии банк рассматривает в совокупности и по систематической повторяемости. Если клиент единовременно за какой-то налоговый период уплатил в бюджет сумму, которая составляет менее 0,9% от всего оборота, то ему не станут блокировать расчетный счет.

Иногда блокировка операций, инициированная банком в 2021 году, связана с причиной, на которую клиент не сможет никак повлиять: отзыв лицензии Центробанком. С такой проблемой столкнулись многие за последние три года, особенно клиенты небольших кредитных учреждений. В связи с этим, предоставить хоть какие-то банковские гарантии держателям средств могут только надежные банки, которым дороже репутация, а не количество клиентов.

Что происходит в жизни?

На практике доходит до того, что коммерческие банки блокируют все операции по расчетному счету с момента отправки запроса по представлению документов и информации, до момента получения и обработки ответа. Причем, зачастую, это случается с совершенно добросовестными клиентами, которые никак не связаны с терроризмом и отмыванием денег.

Иногда объем запрашиваемых банком документов настолько велик, что в обозначенные сроки физически не получается предоставить необходимый объем запрашиваемой информации. Конечно же советую сроки не нарушать, но если вы понимаете, что ситуация безвыходная и вы не успеваете – не отчаивайтесь! Срочно пишите письмо в банк и укажите примерные объемы которые вам необходимо предоставить.

– Если речь идет об огромном количестве информации которую надо откопировать на бумажном носителе – опишите примерное количество страниц или, возможно, речь идет об объемах в мешках и автомобилях.

– Если отправляете ответ через банк-клиент, то напишите в письме сколько примерно контейнеров информации у вас будет.

В любом случае не молчите и начните выполнять запрос банка сразу, так больше вероятности успеть ответить своевременно.

По данным «Деловой России», почти полумиллиону предпринимателей заблокировали банковские счета. И далеко не все из них реально были задействованы в отмывании денег и пособничестве терроризму. Попавшим в “черный список”, новый расчетный счет если и откроют, то нормально работать вряд ли получится. Ситуация для бизнеса действительно сложилась очень тяжелая. На Восточном экономическом форуме в сентябре 2021г, предприниматель пожаловался на это главе «Сбербанка» Герману Грефу и услышал в ответ, что малый бизнес — «фабрика по отмыванию доходов».

Напрашивается вопрос:

Почему блокирует Росфинмониторинг?

Существует специальный уполномоченный орган для надзора в финансовой сфере – Росфинмониторинг. Эта служба работает в соответствии с положениями Федерального закона № 115-ФЗ от 7.08.2001 «О противодействии отмыванию доходов и финансированию терроризму». Этот закон должны соблюдать и сами банки, именно за нарушения, обнаруженные при проверке их деятельности, многие эти учреждения лишились лицензии за последние несколько лет.

Как показывает судебная практика 115-ФЗ, Росфинмониторинг применяет строгие санкции к тем, кто вызывает подозрения своей манерой ведения бизнеса. Что может привлечь внимание этой службы? Такие ситуации, когда:

- личность директора вызывает подозрения, его статус может намекать на номинальность, если на него зарегистрировано несколько фирм;

- часто проводятся сомнительные платежи по несоответствующим реквизитам и коду деятельности;

- не удается установить местонахождение организации, из-за отсутствия по юридическому адресу, или этот адрес попадает под критерии массовой регистрации;

- компания не передала в банк информацию об изменении учредительной документации;

- бизнесмен часто обналичивает деньги со счёта, при этом не оплачивает налоги безналичной оплатой, или доля этих платежей крайне мала по сравнению с общим оборотом;

- отсутствует разнообразие в описании назначения операций, если присутствует одно и то же основание;

- предприниматель осуществляет переводы лицам, пособникам террористов.

Все банки боятся службы Росфинмониторинга, поэтому им проще применить жесткие санкции против нескольких своих клиентов, вызывающих подозрения, чем пойти на риск и лишиться лицензий.

Как вывести деньги с заблокированного расчетного счета

Как снять блокировку с расчетного счета, мы рассмотрели в предыдущих параграфах. Напрашивается другой вопрос – как обойти эту блокировку и снять свои деньги с замороженного счета? Ответ очень краткий: никак. Ваш счет для того и заблокировали, чтобы вы не смогли свободно распоряжаться средствами на нем.

Таким образом, вывод средств возможен только после его полной разблокировки. Для этого необходимо либо удовлетворить требования банка, либо доказать свою невиновность через суд. При этом в отдельных случаях с него возможно совершать первоочередные платежи: оплату налогов, выплату зарплаты, алиментов, больничных, пособий и т.д.

Если бизнесмен захочет открыть новый расчетный счет в другом банке до выяснения обстоятельств по старому счету, это ему, скорее всего, не удастся. Новый банк, вероятнее всего, ответит отказом. Практика показывает, что у банков существует некая система оповещения друг друга с целью предохранения от проблемных клиентов.

Какие платежи не могут заблокировать?

Некоторые виды операций возможны даже после блокировки счета. Есть такое понятие, как очередность платежей. В соответствии с Гражданским Кодексом, уплате налогов в бюджет предшествуют:

- платежи по возмещению вреда здоровью;

- алиментные выплаты;

- расчет сотрудников из-за увольнения и выплата выходных пособий.

Если средства позволяют, ИП может передать в банк поручение об оплате таких платежей. Кроме этого, блокировка действует только на расход, пополнять счет никто не запрещает.

Можно ли забрать средства с арестованного р/с?

Если расчетный счет арестован, снять с него средства невозможно. Единственная возможность получить деньги – исправить все нарушения и обратиться в банк с просьбой о разблокировании. Нужно быть готовыми к тому, что процесс снятия ареста довольно длительный. Самая простая ситуация – блокировка по решению самого банка. В этом случае снятие ареста упрощается, так как решение принимает только одна инстанция.

Наиболее длительным является процесс разблокировки по решению судебного органа или налоговой службы. В данных органах документооборот ведется довольно медленно. Даже если лицо предоставит все доказательства уплаты задолженности, на разблокировку счета все равно уйдет немало времени.

Как проверить?

На официальном сайте ФНС действует расширенный сервис, возможности которого позволяют проверить информацию о действующих решениях, о приостановлении. Его сокращенное название «Банкинформ», ссылка на него https://service.nalog.ru/bi.do. Чтобы получить результат достаточно выполнить несколько шагов:

- Выбрать нужный тип запроса.

- Ввести данные проверяемого субъекта: ИНН и БИК банка.

- Пройти проверочный код и отправить запрос на обработку.

- В режиме реального времени получить ответ с датой блокировки и реквизитов ИФНС, принявшей такое решение.

Внимание! Данные этой базы находятся в свободном доступе. Здесь присутствует актуальная информация обо всех хозяйствующих субъектах: ООО, ИП. Поэтому прежде чем заключать крупные сделки с контрагентами, можно поинтересоваться, где посмотреть сведения о блокировке их расчетных счетов. Такая мера позволит избежать последствий ведения бизнеса с неблагонадёжными партнёрами.

Полномочия банков при выполнении обязанностей по 115-ФЗ

Этот вопрос тоже пояснен в методических рекомендациях для бизнесменов.

Действия банка при выявлении сомнительной операции:

- направить запрос на поясняющие операцию документы;

- установить срок предоставления документов;

- попросить устные пояснения по подозрительным действиям;

- выехать по месту ведения бизнеса;

- дать советы по проведению банковских операций;

- пересмотреть уровень риска клиента.

Итак, при выявлении сомнительных действий банк блокирует операцию и просит разъяснить причины подозрительного поведения. На данном этапе задача клиента максимально убедительно оправдать себя и доказать, что деятельность компании законна.

Например, индивидуальный предприниматель работает один, у него нет материальной базы, и он не платит хозяйственные расходы. Но через расчетный счет проходят миллионы. Как только он получает деньги от одной компании, перечисляет на счет другой и частично снимает. По всем показателям компания подозрительная. Но данный предприниматель может предоставить в банк договор с крупным заводом на оказание услуг по изготовлению деталей. Сам он не может их делать, поэтому заключил договор с другим ИП на изготовление — выступил в качестве посредника. Если предприниматель докажет прозрачность и законность схемы, то банк все претензии снимет. Но при этом цепочка посредников может быть длиннее, чем ты мне – я тебе, а операции проведены через фирмы-однодневки. В этом случае оправдаться будет сложнее.

Действия банка по истечении срока рассмотрения документов:

- отказать в платеже или открытии счета и направить данные в Росфинмониторинг;

- провести операцию, но данные направить в Росфинмониторинг;

- пересмотреть степень риска клиента.

Действия банка в отношении клиента с повышенным уровнем риска:

- ограничить или лимитировать использование дистанционного банковского обслуживания и карт;

- усилить контроль, в том числе запрашивать документы по каждой операции.

Банк – не орган следствия. В их задачу не входит доказывать противозаконность действий клиентов и тем более не карать за это. Задача банка – выявлять подозрительные случаи, пресекать их и направлять данные в Росфинмониторинг.

Как разблокировать?

Так как данная строгая мера была применена, чтобы побудить плательщика к какому-то действию, то чтобы отменить блокировку, нужно это действие совершить. Поэтому прежде чем что-то предпринимать важно точно знать инициатора санкции и её причину. Такую информацию можно получить в справочной службе банка.

В зависимости от того, кто применил блокировку операций, требуется сделать следующее:

- Если решение приняли в ИФНС, то сроки разблокировки счета налоговой такие:в день принятия решения об отмене, если мера была принята для обеспечения взыскания долга за счет имущества должника;1 рабочий день после погашения задолженности, подачи декларации, и направления квитанций о приёме электронных документов;2 рабочих дня, если налогоплательщик пополнит счет на сумму, подходящую для уплаты долга, или представит реквизиты других счетов.В каждом из этих случаев налоговая должна известить банк не позднее следующего дня.

- Если заблокировал банк, а причина этого не зависит от действий клиента, то нужно получить на руки письменное разъяснение. Для этого нужно подать туда письменный запрос и получить ответ в двухдневный срок. Этот документ пригодится в будущем для отстаивания своих прав.

- Если блокировку сделали судебные приставы, то нужно сначала узнать сумму долга и погасить его. Это можно сделать на сайте ведомства, там же и оплатить безналичным способом, сохранить квитанцию. После предоставления чека приставам, процесс разблокировки может занять около месяца.

- Если блокировка произошла по инициативе Росфинмониторинга, то здесь нужно будет собрать много подтверждающих документов, оправдывающих законность проведённых операций.

Важно! Чтобы избежать лишних вопросов, связанных с соблюдением 115-ФЗ, предприниматель должен сохранять все документы, связанные с бизнесом: договора аренды, поставки, квитанции на покупку расходных материалов, о ремонте оборудования и т. д.

Как узнать о блокировке счета

Заранее узнать о блокировке счета невозможно, налоговая и банк не станут предупреждать. Вроде как предприниматели сами знают о сроках оплаты и отчетности и должны успевать. Поэтому может случиться так, что вы покупаете ящик шампанского для корпоратива с корпоративной карты, а на кассе оплата не проходит, потому что счет заблокирован.

Если о блокировке никак не узнать заранее, то получится хотя бы узнать о ней как можно скорее. Так не придется отказываться на кассе от шампанского. Есть несколько способов.

Через банк. Проблема в том, что банк не обязан писать клиенту о блокировке счета, по закону достаточно самой блокировки. Поэтому банк может молча заблокировать счет и подождать, пока клиент ее заметит.

Есть банки, которые пишут о блокировке. Например, Модульбанк присылает клиенту смс, сообщение в личный кабинет и письмо. Клиент узнает о блокировке через минуту после самой блокировки и сможет быстро всё исправить.

Узнайте у вашего банка, как он сообщает о блокировке, чтобы не пропустить сообщение.

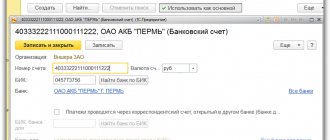

Самим. Чтобы самим узнать о блокировке, подойдет сервис налоговой. Заходите на сайт, выбираете пункт о приостановлениях, вводите данные, и налоговая показывает — есть блокировка или нет:

Если налоговая заблокировала счет, появится сообщение о приостановлении.

У сервиса есть недостаток. Подписаться на обновления сервиса нельзя, поэтому придется проверять блокировку вручную и по каждому банку, где у вас открыт счет.

Если ваш банк не присылает сообщения о блокировке, заходите на сервис каждый день. Это занимает минуту или пять, зато блокировка не застанет вас внезапно.

По письмам налоговой. Блокировка не должна быть неожиданностью: налоговая сначала присылает письма и уведомления, а уже потом блокирует счет.

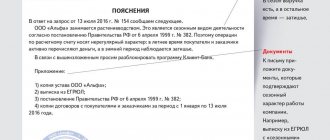

Поэтому обращайте внимание на письма от налоговой. Если придет требование оплатить налоги, штрафы или пени, у вас несколько дней на погашение долга, а потом налоговая заблокирует счет. Требование выглядит так:

Спрогнозировать блокировку из-за отчетов и запросов не получится. Единственный способ — помнить сроки сдачи отчетности.

Если живете не по адресу регистрации ИП, попросите родных сообщать вам о письмах. Налоговая присылает требования оплатить налоги на адрес, где зарегистрирована компания или ИП. Если вы регистрировались как ИП в Сочи, а живете в Москве, убедитесь, что ваши родные получат письма и сообщат о них.

Незаконная блокировка

Процедура применения данной обеспечительной меры имеет множество нюансов. Оказавшийся в этой неприятной ситуации бизнесмен должен не только хорошо знать свои права, но и иметь представление о порядке работы органа, заблокировавшего счет. Нарушения этих положений делают блокировку незаконной. Чаще всего эта санкция неправомерна, если:

- её инициировал орган, не имеющий таких полномочий, например, ПФР, ФСС или ФОМС;

- решение было принято в отношении вида счета, на который данная мера не может распространяться, например, ссудного, депозитного, транзитного счетов;

- налогоплательщик уже является банкротом;

- решение о приостановлении было направлено не по форме;

- срок направления налогового требования об уплате долга был нарушен, или письмо было направлено простой почтовой корреспонденцией (не заказное);

- хозяйствующий субъект нарушил срок сдачи бухгалтерской отчетности, тогда как налоговую декларацию сдал вовремя;

- налогоплательщик допустил неточности в декларации, но представил её в срок;

- срок подачи налоговой отчетности был нарушен не по вине ИП: задержала почта или оператор каналов электронной связи.

Как бороться с незаконными действиями контролирующего органа, существуют ли для них какие-то рычаги влияния? Отстаивать свою правоту можно в вышестоящем органе, для ИФНС это Управление налоговой службы по субъекту Федерации. Обычно оно находится в столице республики, или крупном областном городе. Если это не помогло, то можно пожаловаться прямиком в Арбитражный суд. Как показывает арбитражная практика, обжаловать незаконное решение вполне реально, причем пострадавший может получить с инспекции проценты за каждый день незаконной блокировки.

Таким образом, одним из важных инструментов ведения бизнеса является расчетный счет. Приостановление расходных операций по нему сильно тормозит деятельность. Чтобы не попасть под эту санкцию, нужно своевременно оплачивать налоги и другие обязательные платежи.

Если банк заблокировал счет ИП за снятие наличных

Банки нередко блокируют счета ИП за частое снятие наличных, и в большинстве случаев по подозрению в обналичивании денег для незаконных целей. Вы рискуете попасть под санкции, если снимаете средства со счета:

- Регулярно, например, каждый день или в течение трех — семи дней с момента получения перевода.

- В конце одного операционного дня, а затем в начале следующего.

- Сразу около 600 000 рублей за одну операцию.

А также вы попадете под подозрение, если пользуетесь несколькими бизнес-картами, но исключительно для получения наличных, то есть иных операций по счету нет. Чтобы не рисковать средствами на расчетном счете, оплачивайте товары и услуги контрагентов безналичными платежами, а карту используйте для корпоративных расходов.