Открывая расчётный счёт в банке, организация должна знать, какие операции по нему можно осуществлять и как их отражать в учёте. Последним занимается бухгалтер, который и ответственен за порядок ведения расчетного счета и операций по счету на предприятии.

Любая операция, производимая по счёту в банке, должна иметь документальное обоснование. Необходимы бумаги, закрепляющие проведение самой операции через кредитную организацию, а также подтверждающие её целевое назначение. Первые оформляются банком, а вторые появляются в деятельности юридических лиц. В статье мы более подробно разберём эти виды документов, а также особенности ведения операций по счёту.

Выбрать расчетный счет

Что такое онлайн-бухгалтерия

Как выглядела работа бухгалтера раньше — обученный сотрудник работал с кипами документов, вручную заполнял учётные книги и бухгалтерские реестры и лично ходил в налоговую и фонды, чтобы сдать отчётность.

Сейчас бухгалтеру живётся проще. Появилось много специальных программ для бухучёта — например, всем известная 1С. Сотрудник вносит данные в базу и контролирует, чтобы программа правильно составила отчётность, заполнила декларацию и так далее. Если у компании большая выручка, много сотрудников и общая система налогообложения — без бухгалтерии не обойтись.

Малому бизнесу с небольшим количеством сотрудников и не такой большой выручкой бухгалтер в штате нужен не всегда, да и вместо 1-С малый бизнес может выбрать один из онлайн-сервисов для ведения бухгалтерии. С их помощью можно работать с первичными документами, сдавать отчёты в государственные органы, рассчитывать зарплату и отпускные и так далее.

Московский государственный университет печати

1.

Тема 1. ОСНОВЫ ОРГАНИЗАЦИИ БУХГАЛТЕРСКОГО УЧЕТА В КОММЕРЧЕСКОМ БАНКЕ

В России существует двухуровневая система — Банк России и коммерческие банки и другие учреждения.

Банк России выполняет следующие функции Центрального банка:

- проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

- осуществляет эмиссию наличных денег и организует их обращение;

- является кредитором для коммерческих банков и организует систему рефинансирования банков;

- устанавливает правила осуществления расчетов, проведения банковских операций, бухгалтерского учета, отчетности для банковской системы;

- осуществляет государственную регистрацию и лицензирование кредитных организаций;

- осуществляет надзор за деятельностью коммерческих банков;

- осуществляет валютное регулирование и валютный контроль.

Коммерческие банки обеспечивают кредитно-расчетное обслуживание субъектов хозяйственной деятельности. Коммерческий банк — это высокоорганизованная кредитная организация, создаваемая для привлечения и размещения денежных средств, драгоценных металлов, ценных бумаг, средств юридических и физических лиц на условиях возвратности и платности, которая обеспечивает потребности общества, возмещает расходы и получает прибыль в результате уставной деятельности. Уставная деятельность — это предоставление и продажа услуг юридическим и физическим лицам, которые называются клиентами банка.

Бухгалтерский учет строится на основе экономической информации, порядок сбора, классификация и направления которой регламентируются законами Российской Федерации и нормативными актами правительства и Банка России.

Под предметом бухгалтерского учета в банках понимаются объекты в виде активов и пассивов, где активами являются средства, на которых осуществляется хозяйственная деятельность банка, пассивами выступают источники, за счет которых средства образуются.

К активам банка относятся:

- Выкупленная банком собственная доля уставного капитала.

- Денежные средства и драгоценные металлы.

- Корреспондентские счета коммерческого банка в Банке России и прочих кредитных организациях.

- Ценные бумаги и финансовые вложения.

- Кредиты предоставленные.

- Депозиты и иные размещенные средства.

- Учтенные векселя.

- Имущество банка.

- Дебиторская задолженность.

- Расходы банка.

К пассивам банка относятся:

- Уставный капитал.

- Добавочный капитал.

- Фонды.

- Корреспондентские счета коммерческих банков, открытые в банке.

- Кредиты полученные.

- Депозиты и иные привлеченные средства.

- Средства клиентов на расчетных, текущих и прочих счетах.

- Выпущенные банком ценные бумаги.

- Кредиторская задолженность.

- Доходы банка.

Активы и пассивы участвуют в хозяйственных операциях коммерческого банка:

- расчетных;

- кассовых;

- по привлечению и размещению средств, а именно кредитных, депозитных, межбанковских;

- по покупке и продаже ценных бумаг и драгоценных металлов;

- с иностранной валютой;

- внутрибанковских операций, а именно по движению капиталов, фондов, имущества.

Все операции коммерческого банка подразделяются на пассивные и активные, т.е. операции по привлечению и размещению средств.

Пассивные операции банка — операции по привлечению средств — содержат три группы. Первая группа пассивных операций связана с формированием и развитием собственных средств. Вторая группа пассивных операций — это краткосрочные и долгосрочные кредиты, предоставляемые одними банками другим. К этой же группе относятся депозиты и привлеченные средства коммерческих банков. Третья группа пассивных операций — депозитные операции — является основной в банковской деятельности. Она отражает деятельность коммерческих банков как посредников в приобретении ресурсов на свободном рынке кредитных ресурсов.

Активные операции коммерческого банка — операции по размещению средств клиентов и собственных средств коммерческого банка.

Методом бухгалтерского учета (совокупностью способов и приемов) являются:

- документация;

- инвентаризация;

- счета бухгалтерского учета и двойная запись.

Подробнее остановимся на методе бухгалтерского учета в коммерческих банках.

Документация — это письменное свидетельство о совершении хозяйственной операции, придающее юридическую силу данным бухгалтерского учета. Она обеспечивает сплошное и непрерывное отражение уставной и хозяйственной деятельности банка.

Обязательные реквизиты в документах содержат:

- наименование банка;

- наименование документа;

- нумерацию;

- дату;

- краткое содержание операции;

- количественные и денежные выражения операции;

- подписи лиц, ответственных за операцию.

К основным группам документов относятся:

- кассовые документы (для оформления и выдачи наличности в рублях и валюте);

- расчетные документы (для оплаты обязательств клиента);

- мемориальные документы (при оформлении внутрибанковских операций).

Накопление информации по мемориальным документам осуществляется с использованием специализированных компьютерных программ.

Приведем основные регистры для ведения бухгалтерского учета коммерческого банка:

- бухгалтерский журнал (2 экз.): один экземпляр — к ежедневному балансу, второй — к бухгалтерским документам дня;

- кассовые журналы (2 экз.): один экземпляр — в кассовые документы, второй — к бухгалтерским документам дня (составляется ежедневно);

- ведомости остатков по счетам первого и второго порядка, лицевым счетам, балансовым и внебалансовым счетам (составляется ежедневно);

- ведомость остатков размещенных средств;

- оборотная ведомость по счетам бухгалтерского учета коммерческого банка в разрезе счетов первого и второго порядка;

- баланс.

Руководство коммерческого банка организует внутрибанковский контроль, который подразделяется на предварительный и последующий (до и после составления баланса). Предварительный контроль осуществляется по контрольным подписям исполнителей, проставленным на документах. В банковском учете определен перечень документов, подлежащих дополнительному контролю.

Инвентаризация — метод проверки в наличии материальных ценностей, основных и денежных средств, драгоценных металлов, требований и обязательств. Инвентаризация или подтверждает данные бухгалтерского учета, или выявляет неучтенные ценности и средства, потери, хищения, недостачи, просчеты. С ее помощью контролируется сохранность любого вида собственности, проверяются полнота и достоверность учетных данных. Количество проводимых инвентаризаций устанавливается Банком России и дополняется в индивидуальном порядке каждым коммерческим банком самостоятельно.

Счета бухгалтерского учета — регистры для группировки и текущего отражения информации однородных банковских операций. Счета в бухгалтерском учете подразделяются на активные и пассивные. Они названы в соответствии с частями баланса и отражают их содержание. Строение счетов независимо от их вида и соответствует традиционной форме счета в бухгалтерском учете. Сумма каждой банковской операции отражается на счетах дважды в соответствии с принципом двойной записи. Отражение суммы банковской операции по дебету одного и кредиту другого счета также называется корреспонденцией счетов или бухгалтерской проводкой.

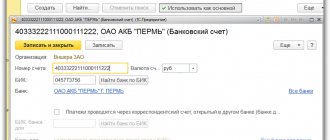

Информация на счетах по способу ее обобщения и группировки подразделяется на аналитическую и синтетическую. Аналитические счета ведутся в денежном, натуральном и трудовом измерениях. Их количество и наименование устанавливается банком самостоятельно. Аналитический учет предполагает открытие и ведение лицевых счетов по видам валют, клиентам, банкам-корреспондентам, видам ссуд и по прочим признакам. Каждому лицевому счету присваивается наименование и номер, определяющий его принадлежность целевому назначению собираемой информации и конкретному клиенту с подразделением их по назначению и по владельцам. Лицевые счета аналитического учета открываются по каждому балансовому и внебалансовому счету синтетического учета. Для учета расходов и доходов федерального бюджета лицевые счета ведутся в соответствии с бюджетной квалификацией.

Лицевые счета регистрируются в банке в специальной книге, в которой для каждого счета отводятся отдельные листы. Книга эта является классификатором лицевых счетов, открытых в банке предприятиями, организациями и учреждениями. В обозначении счета должно быть указано:

- его наименование (словами);

- цифровой номер лицевого счета;

- по ссудным счетам — цель, на которую выдан кредит, номер кредитного договора, размер процентной ставки, цифровое обозначение группы кредитного риска, по которой начисляется резерв на возможные потери по ссудам, другие данные по решению банка.

В заголовке лицевого счета указываются его номер и справочные данные, а в заголовках лицевых счетов индивидуальных заемщиков указываются символ отчетности и дополнительные данные для контроля за своевременным возвратом кредита. В лицевых счетах аналитического учета по внебалансовым счетам номер корреспондирующего счета и условного цифрового обозначения вида операций не указываются. Лицевые счета аналитического учета печатаются по установленным стандартным формам, которые входят в унифицированную систему расчетно-денежных документов и являются выходными документами банка. При автоматизированном ведении бухгалтерского учета лицевые счета печатаются на рулонной бумаге, с соблюдением форм стандартных бланков лицевых счетов.

Общими для всех форм лицевых счетов являются следующие реквизиты:

- дата совершения операции;

- номер документа, на основании которого производится запись;

- номер корреспондирующего счета;

- условное обозначение вида операций;

- суммы оборотов по дебету и кредиту и суммы остатка.

Стандартная форма основного лицевого счета приведена на рис. 1.

Форма основного лицевого счета

Наименование клиента__

______________________________ Наименование банка____________________________________

Дата (период), за который предоставляется выписка

______ Выписка из лицевого счета № ___________________________ Входящий остаток______________________________________ Итого обороты_________ Исходящий остаток_____

| Дата | Номер документа | Вид операции | Номер корреспондирующего счета | Обороты | |

| дебет | кредит | ||||

Итого обороты___________ Исходящий остаток_______

Рис. 1

Записи в лицевых счетах и выписки по ним производятся одновременно по всем документам операционного дня с выводом суммы остатка на следующий день, исходя из оборотов за день и остатка на начало дня. Дата в лицевом счете печатается один раз при отражении первой операции. При составлении лицевых счетов применяется условное цифровое обозначение вида операций. Например, списание средств по платежному поручению либо зачисление платежей, согласно копии платежного поручения, обозначается цифрой 2, выплата наличных денег по чеку — цифрой 3 и т.д. Информация о движении средств по лицевому счету выдается клиенту банка в виде выписки.

Выписки из лицевых счетов, выдаваемые клиентам банка, составляются на электронных вычислительных машинах. Для расшифровки записей в лицевых счетах по кредиту к выпискам прилагаются документы (копии документов), по данным которых совершены записи в лицевых счетах. На этих документах проставляется штамп, которым оформляются выписки, а также указывается дата проводки их по лицевому счету. Оформляя выписку, ответственный исполнитель обязан убедиться в ее полном соответствии лицевому счету, а также в наличии необходимых приложений и правильности их оформления.

Выписки из лицевых счетов выдаются клиентам в сроки, установленные по согласованию с владельцем счетов. По счетам, не действовавшим в последний рабочий день месяца, выписки на первое число не выдаются. При отсутствии движения по счету в течение месяца клиентам высылаются извещения о сумме остатка на первое число. На первое января должны составляться все лицевые счета с выдачей клиентам выписок. По данным этих выписок клиенты должны представить банку в письменной форме подтверждение остатков лицевых счетов на конец отчетного года.

Регистрами аналитического учета в кредитных организациях являются:

- лицевые счета;

- бухгалтерские журналы;

- ведомость остатков по счетам первого, второго порядков, лицевым счетам, балансовым и внебалансовым счетам;

- ведомость остатков размещенных (привлеченных) средств.

Допускается ведение аналитического учета взносов акционеров, вкладов физических лиц, работников банка, учета основных средств, товарно-материальных ценностей и др., важных для банка операций, по отдельным программам с отражением на соответствующих счетах в балансе итоговыми суммами.

Синтетические счета группируют данные аналитического учета по определенным признакам. Они отражают состояние и движение средств банка и их источников в обобщенном виде в денежном выражении. Количество синтетических счетов регламентировано Планом счетов бухгалтерского учета в кредитных организациях Российской Федерации. Счета являются основой заполнения отчетности, баланса и используются для анализа показателей деятельности банка. Основными регистрами синтетического учета являются ежедневные балансы, проверочные ведомости. Синтетические счета подразделяются на счета первого и счета второго порядка. Счета первого порядка имеют трехзначную нумерацию, счета второго порядка — пятизначную.

К регистрам синтетического учета в кредитных организациях относятся:

- ежедневная оборотная ведомость;

- ежедневный баланс.

Ежедневная оборотная ведомость составляется по балансовым и внебалансовым счетам по установленной форме. Внутри месяца обороты показываются за день. Кроме того, на первое число месяца составляется оборотная ведомость за месяц, на квартальные и годовые даты — нарастающими оборотами с начала года. Ежедневный баланс составляется по установленной форме программным путем в разрезе балансовых счетов второго порядка. При образовании резервов на возможные потери остатки по активным счетам показываются за вычетом резерва.

Балансы и оборотные ведомости подписываются после их рассмотрения руководителем кредитной организации, главным бухгалтером.

Суммы, отраженные по счетам аналитического учета, должны соответствовать суммам, отраженным по счетам синтетического учета. Это достигается устойчивым программным обеспечением, одновременным отражением операций во взаимосвязанных регистрах бухгалтерского учета.

Перед подписанием баланса главный бухгалтер или по его поручению, работник бухгалтерии должен сверить:

- соответствие остатков по итогу, отраженных в бухгалтерском журнале, оборотам, показанным в оборотной ведомости;

- соответствие остатков по счетам второго порядка, отраженным в балансе, остаткам, показанным в оборотной ведомости, ведомости остатков по счетам;

- соответствие остатков по счетам второго порядка, отраженным в ведомости остатков по счетам, остаткам, показанным в ведомости остатков размещенных (привлеченных) средств.

О произведенной проверке делается соответствующая запись в балансе перед подписями должностных лиц. При выявлении расхождения выясняются причины и принимаются меры к его устранению. При необходимости оформляются исправительные проводки. Исправление ошибки совершается в момент ее обнаружения. Перепечатывание материалов аналитического и синтетического учета не допускается.

Помимо бухгалтерского учета в учреждениях банка ведется оперативный учет. Последний, как правило, не проверяется бухгалтерским балансом и ведется непосредственно операционными работниками. В оперативном порядке, прежде всего, учитываются изменения остатков в лицевых счетах, происходящие в связи с поступлениями и выплатами денег. Такой учет, ведущийся в течение операционного времени, позволяет осуществлять платежи с расчетных, текущих, бюджетных и других счетов только в пределах имеющихся средств. Оперативный учет ведется путем подсчета сумм поступивших и выплаченных денег, сальдирования их и выведения остатка по каждому счету. Полученный в оперативном порядке новый остаток по счету записывается на документах: в лицевом счете или в проверочной ведомости за предыдущий день.

План счетов бухгалтерского учета для коммерческих банков и правила ведения бухгалтерского учета разработаны Банком России. Правила его применения основаны на следующих принципах бухгалтерского учета:

- Непрерывность деятельности кредитной организации в будущем.

- Постоянство правил ведения бухгалтерского учета, обеспечивающее сопоставимость с отчетами предыдущего периода.

- Осторожность предусматривает разумную оценку активов и пассивов, доходов и расходов, позволяющую не переносить на следующие периоды риски, потенциально угрожающие финансовому положению организации.

- Отражение доходов и расходов по «кассовому» методу, после получения доходов и совершения расходов, за исключением случаев, установленных Правилами.

- День отражения операции предусматривает отражение операций (поступления документов) в день их совершения, если иное не предусмотрено нормативными актами Банка России.

- Раздельное и развернутое отражение в учете активов и пассивов.

- Преемственность входящего баланса по остаткам балансовых и внебалансовых счетов на конец предшествующего и начало текущего периода.

- Приоритет содержания над формой предусматривает отражение операций в соответствии с их экономической сущностью, а не юридической формой.

- Единица измерения предусматривает, что активы и пассивы учитываются по их первоначальной стоимости на момент приобретения или возникновения.

- Открытость предусматривает достоверное, избегающее двусмысленностей в позиции кредитной организации отражение хозяйственных операций.

- Консолидация предусматривает сводный баланс и отчетность в целом по кредитной организации и ежедневные бухгалтерские балансы по счетам второго порядка.

- Не повторяемость данных на балансе и за балансом (на внебалансовых счетах), кроме случаев, предусмотренных Правилами и нормативными актами Банка России.

План счетов — это перечень синтетических счетов первого и второго порядка, достаточный для организации ведения бухгалтерского учета. Он представлен в форме следующей таблицы:

| № балансовых счетов | Наименование разделов и счетов баланса | Признак счета | |

| I порядок | II порядок | ||

В состав плана счетов включает пять разделов, которые имеют следующий вид:

| Номер разделов | Наименование раздела | № счета I порядка |

| А. Балансовые счета | ||

| 1 | Капитал и фонды | 102-107 |

| 2 | Денежные средства и драгоценные металлы | 202-204 |

| 3 | Межбанковские операции | 301-328 |

| 4 | Операции с клиентами | 401-476 |

| 5 | Операции с ценными бумагами | 501-525 |

| 6 | Средства и имущество | 601-614 |

| 7 | Результаты деятельности | 701-705 |

| Б. Счета доверительного управления | ||

| На этих счетах учитываются операции, предусмотренные договором доверительного управления ресурсами, не принадлежащими банку. По этим счетам составляется отдельный баланс. Активные счета Пассивные счета | 801-810 851-855 | |

| В. Внебалансовые счета | ||

| 2 3 4 5 6 7 | На них учитываются ценности и документы, принятые на хранение, инкассо, комиссию, источники финансирования капиталовложений, бланки строгой отчетности, акции. По этим счетам составляется отдельный баланс. Неоплаченный уставный капитал кредитных организаций Ценные бумаги Расчетные операции и документы Кредитные и лизинговые операции Задолженность, списанная и вынесенная за баланс из-за невозможности взыскания Корреспондирующие счета: — для корреспонденции с пассивными счетами при двойной записи — для корреспонденции с активными счетами при двойной записи | 906 907, 908 909-912 913-915 916-918 99998 99999 |

| Г. Срочные операции | ||

| Счета для отражения операций по сделкам купли/продажи денежных средств в иностранной валюте, драгоценных металлов и ценных бумаг, по которым даты заключения сделки не совпадают с датой расчета. Это счета-мемориалы, которые учитывают объем заключенных сделок до наступления срока платежа. При наступлении этого срока данные переместятся на балансовые счета. По ним составляется отдельный баланс. Они состоят из счетов: — по наличным сделкам; — срочным сделкам; — нереализованным курсовым разницам Активные счета Пассивные счета | 930-940 960-970 | |

| Д. Счета депо | ||

| Используются для учета операций с эмиссионными ценными бумагами, принятыми от клиентов на хранение или для осуществления доверительного управления ими. Операции по счетам депо называются депозитарными. По ним составляется отдельный баланс: Активные счета Пассивные счета | 98000-98035 98040-98090 | |

План счетов содержит только активные и пассивные счета, отсутствуют активно-пассивные счета. Для организации учета введены парные счета: один — активный, второй — пассивный. В начале операционного дня операции отражаются по тому из парных счетов, где имеется остаток. В конце операционного дня, если на счете сальдо меняет место, то оно переносится на парный ему счет.

План счетов не предусматривает отдельного отражения операций в иностранной валюте. Все операции отражаются в национальной валюте. Коды валют и рублевый эквивалент ведутся на лицевых счетах. Активные и пассивные счета учитывают временной фактор по совершению расчетных операций и делятся по типам клиентов с учетом форм собственности, вида деятельности и страны происхождения.

В аналитическом учете построение кода лицевых счетов взаимосвязано с нумерацией синтетических счетов второго порядка в плане счетов и строится по следующему принципу.

Открытые клиентам в коммерческом банке лицевые счета обозначаются двадцатизначным кодом. Первая цифра — номер раздела плана счетов. Две следующие — номер счета первого порядка (всегда начинается с нуля). Четвертая и пятая цифры — номер счета второго порядка, а именно его нумерация. Для каждого счета первого порядка эта нумерация начинается с «01». Три следующие цифры — код валюты или драгоценного металла. Девятая цифра — защитный ключ. Следующие четыре цифры — номер филиала или подразделения. Последние семь цифр для клиентов банка представляют собой порядковый номер лицевого счета. Для счетов кредитов используется аналогичная нумерация. Для счетов по учету доходов и расходов первые пять из семи последних цифр — символ отчетности о прибылях и убытках. Последние две — порядковый номер лицевого счета. Свободные позиции при присвоении номеров лицевых счетов заполняются нулями, которые располагаются в позициях слева, т.е. нумерация ведется справа налево.

Нумерация счетов доверительного управления, внебалансовых счетов, счетов срочных операций, счетов депо устанавливается банком самостоятельно, с учетом указаний Банка России. В соответствии с планом первые пять цифр счетов нумерации содержат номер счета второго порядка.

Элементами бухгалтерского учета являются:

- баланс;

- отчетность.

Баланс как элемент метода бухгалтерского учета представляет собой группировку информации о ресурсах и средствах банка, которые в нем распределяются по степени ликвидности. Баланс коммерческого банка составляется ежедневно и отражает состояние привлеченных и собственных средств банка, а также их размещение в кредитные и другие операции. По данным баланса контролируется формирование и размещение денежных ресурсов; состояние кредитных, расчетных, кассовых и других банковских операций; правильность отражения операций в бухгалтерском учете. Ежемесячно баланс составляется по форме № 101.

Отчетность освещает уставную деятельность банка, удовлетворяет требования в информации внутренних и внешних пользователей (учредителей, клиентов, налоговых органов, Банка России) и подразделяется на отчетность по итогам месяца и отчетность по итогам квартала. Порядок составления, содержание, сроки представления текущей бухгалтерской отчетности коммерческими банками определяется Банком России. Текущая отчетность по итогам месяца представляется в Главное управление Банка России и содержит:

- баланс;

- сводный баланс (включая балансы филиалов);

- расшифровка остатков ссудной задолженности и неплатежей по ссудам банка организаций по отраслевому признаку;

- расшифровка отдельных счетов балансов по срокам привлечения и направления средств;

- расшифровка отдельных балансовых счетов для экономических нормативов деятельности коммерческого банка;

- список крупных кредиторов;

- расшифровка по балансовым счетам;

- расчет экономических нормативов;

- расчет фонда обязательных резервов;

- расшифровка балансового счета 30102;

- расшифровка балансовых счетов по корреспондентским счетам 30109, 30110.

Коммерческие банки, выполняющие операции в иностранной валюте, дополнительно представляют в Главное управление Банка России отчет о движении иностранных активов и пассивов в свободно конвертируемых валютах, а также в других видах валют по операциям с нерезидентами с выделением стран дальнего и ближнего зарубежья. Кроме вышеперечисленных форм банки, выполняющие операции в иностранной валюте, представляют в отделение Банка России специальную отчетность о ведении открытой валютной позиции и отчет о движении наличной иностранной валюты и платежных документов в иностранной валюте.

Для составления годового бухгалтерского отчета банки в конце отчетного года проводят инвентаризацию всех учитываемых на балансовых и внебалансовых счетах денежных средств и ценностей, основных средств, хозяйственных и других материалов, расчетов. Анализируется дебиторская и кредиторская задолженность, принимаются активные меры к ее погашению. Нереальные суммы подлежат списанию с баланса и отнесению на убытки. Анализируется кредитный портфель, и принимаются меры по выявлению нереальной ссудной задолженности, а также начисленных процентов по таким ссудам и их списанию в установленном порядке. Аналогичная работа проводится по всем другим видам активов с целью отражения в годовом балансе реальных и достоверных данных по активам и пассивам.

В чем преимущества онлайн-бухгалтерии

Главный плюс — экономия бюджета. Зарплата бухгалтера — это только одна статья затрат. Для успешной работы еще понадобятся:

- лицензия на бухгалтерскую программу;

- сервер, где будет размещена бухгалтерская база;

- сисадмин, который будет обслуживать сервер;

- рабочее место бухгалтера — компьютер, стол и так далее.

С онлайн-бухгалтерией проще. Все вышеперечисленные затраты исчезают, вам нужно только ежемесячно оплачивать доступ к сервису.

Для работы с онлайн-бухгалтерией даже не всегда нужен бухгалтер. В небольшой компании с учётом может справиться сам директор или специалист на удалёнке. А некоторые сервисы стараются сделать ваше участие минимальным и самостоятельно сдают за вас отчёты и декларации.

Кроме экономии денег у онлайн-бухгалтерий есть ещё несколько важных преимуществ:

- доступ к бухгалтерской базе из любой точки мира через телефон или планшет;

- нет привязки к рабочему месту — поработали за компьютером, а потом без потерь данных можно переключиться на планшет или телефон;

- не нужно заморачиваться с обновлениями — сервис делает это автоматически;

- можно интегрировать онлайн-бухгалтерию с интернет-банком для загрузки банковских выписок;

- сведения надёжно защищены.

Общие правила ведения банковского учета

Ведение банковского учета кредитной организации должно осуществляться непрерывно с даты ее государственной регистрации и до момента реорганизации либо ликвидации в установленном законодательством порядке. Кредитная организация при ведении банковского учета должна применять одни и тех правила, за исключением существенного изменения деятельности или законодательства. Если же это правила по тем или иным причинам нарушено, то в пояснениях к банковской отчетности необходимо предоставить обеспечение сопоставимости учетных данных.

Готовые работы на аналогичную тему

- Курсовая работа Банковский учет и его проводки 410 руб.

- Реферат Банковский учет и его проводки 270 руб.

- Контрольная работа Банковский учет и его проводки 200 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

В общем виде банковский учет не отличается от ведения учета в других субъектах хозяйственной деятельности. Имущество, банковские и иные хозяйственные операции учитываются на счетах бухгалтерского учета посредством применения метода двойной записи. Основное отличие заключается в том, что для ведения учета применяется план счетов, разработанный специально для кредитных организаций. Кредитные организации также формируют рабочий план счетов на основе законодательно утвержденного плана.

Запись в регистры банковского учета осуществляется на основании первичных учетных документов, фиксирующих факт совершения или факт разрешения на совершение хозяйственных операций. Первичные банковские документы составляются в момент совершения или сразу после совершения хозяйственной операции.

Замечание 1

Все записи в первичных банковских документах и учетных регистрах осуществляются на русском языке. Если какой-либо банковский документ составлен на иностранном языке, он подлежит обязательному переводу на русский язык.

Требуется консультация по учебной работе? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Как выбрать онлайн-бухгалтерию в банке

Первое требование банка — наличие открытого расчётного счёта. Поэтому, по сути, выбирать банковскую онлайн-бухгалтерию нельзя, вы откроете её только в том банке, где открыт расчётный счёт.

Наличие онлайн-бухгалтерии и её функционал — важный критерий при выборе банка, где вы намерены обслуживаться. Поэтому при поиске банка обращайте на это внимание.

Выбрать банк поможет сервис . В нём собрана информация обо всех банковских тарифах. Выберите количество платежей в месяц, свой регион, и сайт покажет, какой банк подойдёт вам больше всего. Вам остается узнать, есть ли у банка онлайн-бухгалтерия

Кроме того, можете почитать нашу статью «Где лучше открыть расчётный счёт для ИП».

Организационные аспекты банковского бухгалтерского учета

Определение 1

Под банковским бухгалтерским учетом понимается поток информации о наличии, состоянии, движении имущества, денежных и кредитных средств, фондов и ценных бумаг, резервов, доходов и расходов, результатах финансово-хозяйственной деятельности банков, сформированный в целях управления, анализа, планирования и контроля деятельности коммерческого банка.

Банковский учет направлен на обеспечение единого понимания сведений об имеющихся в наличии банка ресурсах и их использовании (размещении).

Зачем нужна выписка, если вы и так каждый день можете увидеть любую информацию по своему счету?

Она нужна для контроля за вашими деньгами. Все ошибаются, даже банковские программы. Бывает, например, списание комиссии за услуги банка может произойти дважды, но в разные дни, а вы не заметите. Или случайно оплатите два раза один и тот же счет. Можете пропустить важный платеж, хотя будете уверены, что вы его точно делали. В общем, все это можно отследить, просмотрев свежим взглядом перечень поступлений и списаний денег за более длительный период, чем за один день. За неделю или за месяц, за квартал.

Учетная политика кредитной организации

В соответствии с законодательством Российской Федерации кредитные организация обязаны разрабатывать и утверждать учетную политику, включающую в себя:

- рабочий план счетов, разработанный в соответствии с типовым Планом счетов;

- формы первичной учетной документации, по которым не предусмотрено обязательных к применению типовых форм;

- порядки урегулирования внутрибанковских расчетов между подразделениями банка, проведения учетных операций;

- методологию оценки имущества и обязательств кредитной организации;

- выбранные способы ведения учета активов, обязательств и хозяйственных операций;

- принципы организации документооборота и технологии обработки информации;

- особенности проведения инвентаризации;

- иные решения, требующие утверждения в учетной политике кредитной организации.

Учетную политику кредитной организации целесообразно представить в разрезе следующих разделов: общих положений; формирования учетной политики, организационно-технических основ ведения учета; методологических основ ведения учета, а также налогового аспекта учета.

Замечание 2

Учетная политика подлежит утверждению руководителем кредитной организации.